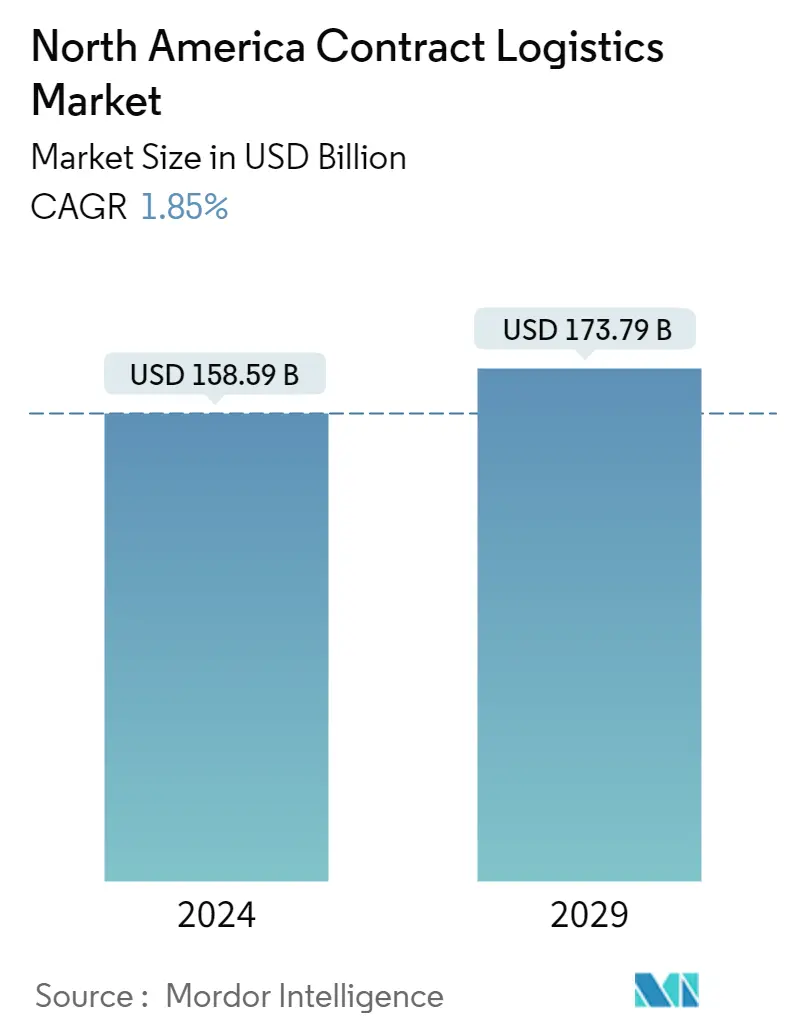

Tamanho do mercado de logística de contrato da América do Norte

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do mercado (2024) | USD 158.59 bilhões de dólares |

| Tamanho do mercado (2029) | USD 173.79 bilhões de dólares |

| CAGR(2024 - 2029) | 1.85 % |

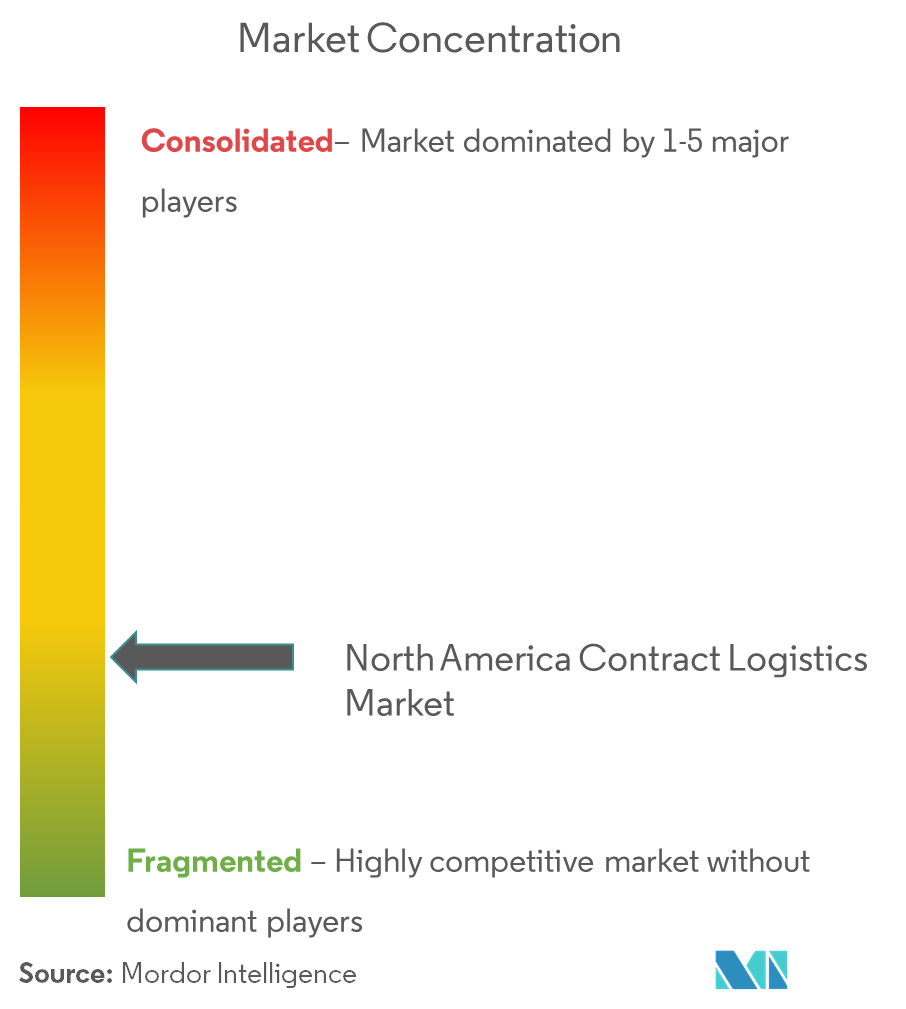

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de logística de contrato da América do Norte

O tamanho do mercado de logística contratual da América do Norte é estimado em US$ 158,59 bilhões em 2024, e deverá atingir US$ 173,79 bilhões até 2029, crescendo a um CAGR de 1,85% durante o período de previsão (2024-2029).

- O desenvolvimento de infra-estruturas, a digitalização e a industrialização são resultados do aumento das iniciativas governamentais para a diversificação económica. Provavelmente expandirão os mercados de comércio eletrónico e de logística contratual, criando uma grande necessidade de serviços de logística contratual. Vários recém-chegados não activos estão a juntar-se às empresas actuais como resultado do aumento dos investimentos directos estrangeiros (IDE), da rápida expansão da indústria do comércio electrónico e da ênfase na gestão de riscos nas cadeias de abastecimento.

- Fatores adicionais que contribuem para a expansão do mercado incluem a rápida expansão do setor manufatureiro e o foco nas competências essenciais, a crescente demanda por otimização do trabalho, obtenção de eficiência de custos e integrações tecnológicas da cadeia de suprimentos. A indústria de logística contratual não se desenvolverá devido a algumas restrições e desafios. Por exemplo, a gestão de bases de dados logísticas é difícil devido a factores que incluem potenciais equívocos que levam a interpretações imprecisas de factos, dados e informações. As disparidades regionais e a complexidade da cadeia de abastecimento têm um impacto negativo no processo como um todo, uma vez que não há pessoas experientes suficientes para compreender e resolver os problemas, de modo a manter a transparência.

- Em 2022, os Estados Unidos registaram um aumento acentuado no aluguer de espaços de armazenamento por parte de intervenientes logísticos regionais nos últimos anos. Os retalhistas estão cada vez mais a externalizar os seus serviços como resultado dos crescentes requisitos de serviços, como o comércio eletrónico e a entrega no mesmo dia.

- O impacto da pandemia nas cadeias de abastecimento globais colocou toda a cadeia de abastecimento dos Estados Unidos sob uma pressão sem precedentes e expôs problemas de longa data com o seu sistema de transporte de mercadorias. Atrasos e um fluxo altamente desequilibrado de produtos para os portos americanos foram causados por interrupções na produção e fechamentos de portos. Mais carga de entrada chegou aos portos como resultado da mudança dos proprietários de carga para planos de inventário just-incase em vez de métodos just-in-time, o que colocou uma pressão sobre a capacidade de armazenamento. Como resultado, o sistema registou um aumento significativo no fluxo, com cada um dos quatro maiores portos de contentores da América a superar os seus recordes anteriores e a importar mais de 16% mais contentores em 2021 do que em 2020.

Tendências do mercado de logística contratual da América do Norte

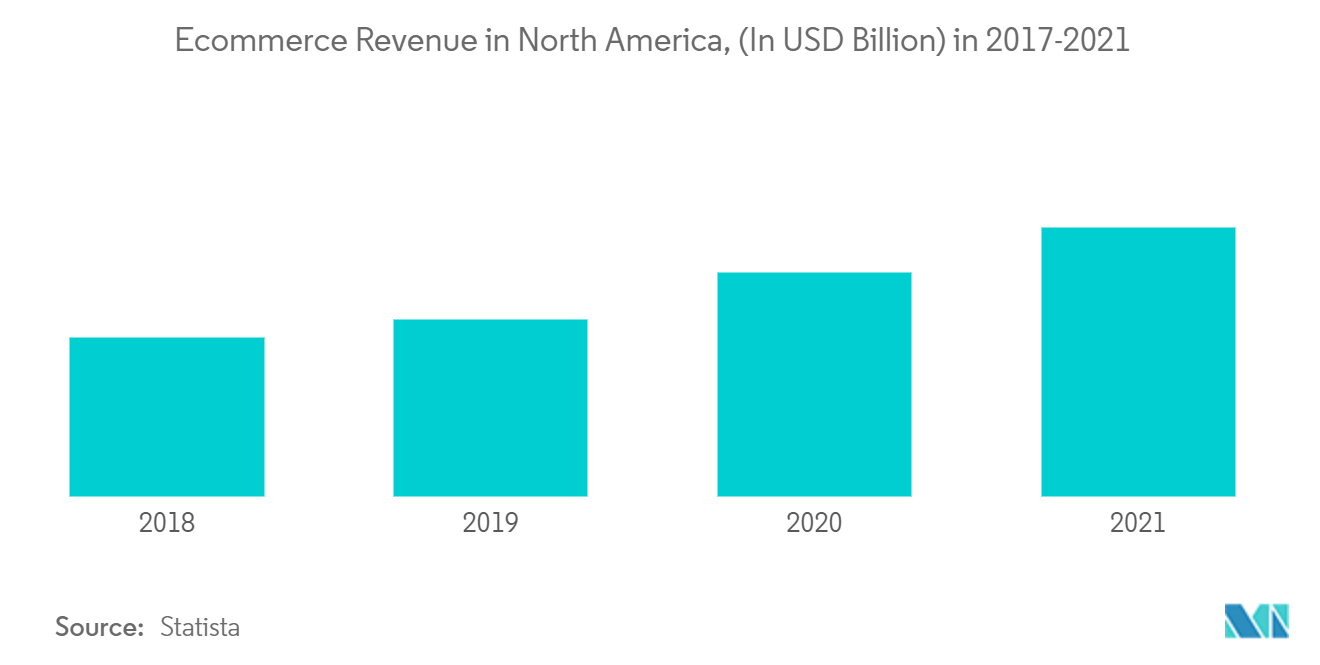

Crescente comércio eletrônico na região impulsionando o mercado de logística contratual

A estimativa das vendas de comércio eletrônico no varejo dos EUA para o terceiro trimestre de 2022, ajustadas pela variação sazonal, mas não pelos ajustes de preços, foi de US$ 265,9 bilhões, um aumento de 3,0% (0,5%) em relação ao segundo trimestre de 2022, de acordo com um relatório divulgado pelo Census Bureau do Departamento de Comércio. Os 1.792,0 mil milhões de dólares previstos em vendas totais no retalho para o terceiro trimestre de 2022 representam um aumento de 0,7% (0,1%) em relação ao segundo trimestre. Embora as vendas totais no varejo tenham subido 9,1% (menos 0,4%) durante o mesmo período, a projeção do comércio eletrônico para o terceiro trimestre de 2022 aumentou 10,8% (menos 1,2%) em relação ao terceiro trimestre de 2021. No terceiro trimestre de 2022, e -as vendas do comércio representaram 14,8% das vendas totais.

O Canadá tem o mercado de comércio eletrônico que mais cresce entre os três países da região, enquanto os EUA têm o mercado maior e de crescimento mais constante. No México, a penetração dos utilizadores do comércio eletrónico não é muito elevada. No entanto, ao longo do período projetado, prevê-se que o mercado mexicano de comércio eletrónico aumente fortemente.

Mais de 27 milhões de canadenses usaram o comércio eletrônico em 2021, representando 72,5% da população total do país. Em 2025, prevê-se que esta percentagem suba para 77,6%. As vendas de comércio eletrónico a retalho no Canadá estão a aumentar de forma constante em termos reais e em percentagem do retalho global, graças ao aumento do número de compradores online. Os Estados Unidos, à frente da China e do Japão, foram o segundo maior mercado de comércio eletrónico em termos de receitas em 2021. Nos próximos anos, as vendas do comércio eletrónico poderão continuar a aumentar. A porcentagem do comércio eletrônico em todas as vendas online no varejo dos EUA é de 13,3%.

A maioria das empresas de comércio eletrônico concede contratos de serviços de armazenamento e distribuição a prestadores de serviços de logística. As empresas precisam de soluções técnicas que agilizem as operações de atendimento devido aos modelos de negócios de comércio eletrônico de alta velocidade.

As startups nas áreas de armazenamento sob demanda e baseado em nuvem estão se tornando cada vez mais conhecidas à medida que o comércio eletrônico decola. Ao contrário dos arrendamentos de longo prazo para um determinado espaço, estas empresas dão às empresas a liberdade de utilizar o espaço do armazém de acordo com a procura sazonal. Esses negócios incluem Stord, Flexe e Flowspace, para citar alguns. Projetos de longo prazo também são entregues a essas empresas por seus clientes. Algumas empresas também fornecem serviços de atendimento, proporcionando aos atuais prestadores de serviços de logística de contrato padrão uma concorrência acirrada.

As empresas imobiliárias comerciais tradicionais também fazem investimentos em tecnologia. Por exemplo, a ProLogis, líder do setor de logística imobiliária, oferece um fundo de risco dedicado ao financiamento de inovações em logística contratual.

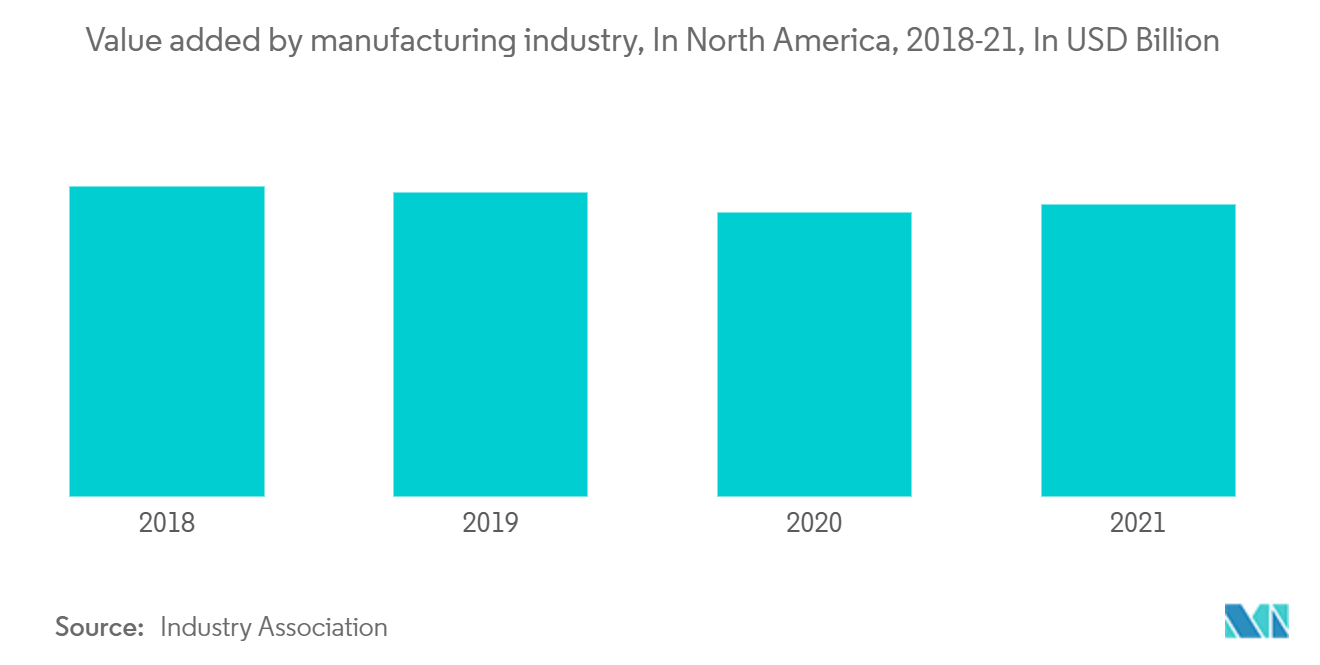

Espera-se que a manufatura e o setor automotivo testemunhem alto crescimento durante o período de previsão

As empresas de produção passam muito tempo a tentar encontrar formas novas e inventivas de superar a concorrência, seja através do desenvolvimento de novas técnicas de produção, de melhores produtos ou de uma melhor gestão da cadeia de abastecimento.

O gerenciamento eficaz de rotas é o cerne da logística para o setor manufatureiro. Para reduzir o custo de envio de mercadorias aos fornecedores, os fornecedores de logística ajudam com conhecimentos de embarque e planejamento de frete. Os fabricantes que terceirizam suas necessidades logísticas evitam os custos de folha de pagamento, benefícios e responsabilidades associados à contratação de trabalhadores internos, além de economizar dinheiro em remessas.

O impacto da pandemia na indústria transformadora dos EUA em 2022 será benéfico. Devido à introdução de vacinas e ao aumento da procura, a recuperação ganhou força em 2021 e, em meados do ano, a produção industrial e a utilização da capacidade eram superiores às anteriores à pandemia. Fortes aumentos nas novas encomendas em todos os principais subsetores poderão estimular uma maior expansão em 2022. Prevê-se que o crescimento do PIB industrial nos Estados Unidos atinja 4,1% em 2022, de acordo com fontes da indústria. No Canadá, os confinamentos foram afrouxados, o que resultou num aumento da atividade industrial em 2021.

A pandemia da COVID-19, a volatilidade contínua dos custos, as decisões políticas e o risco de perturbação da indústria continuam a ser factores para o sector transformador. Há pressão sobre as indústrias dos EUA para começarem a produzir produtos essenciais internamente e dependerem menos dos países europeus e asiáticos como resultado da escassez relacionada com a pandemia.

A maior parte da gestão da cadeia de abastecimento automóvel norte-americana é feita por empresas de logística. A maioria dos motores e caixas de câmbio utilizados na fabricação de automóveis mexicana são importados dos Estados Unidos.

Visão geral da indústria de logística de contrato da América do Norte

O negócio de logística contratual na América do Norte é fragmentado, com muitos participantes diferentes competindo por clientes e oferecendo serviços com preços diferentes. Alguns dos principais participantes do mercado são DHL, XPO Logistics, UPS, FedEx, DB Schenker e Ryder Systems. Para marcar presença no mercado, os negócios acompanham as tendências de consolidação e expansão.

Líderes de mercado de logística contratual da América do Norte

-

Deutsche Post DHL Group (DHL Supply Chain)

-

United Parcel Service Inc. (UPS Supply Chain Solutions)

-

FedEx Corporation (FedEx Supply Chain)

-

XPO Logistics Inc.

-

Penske Logistics Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística contratual da América do Norte

- Junho de 2022 A DHL Supply Chain, em logística contratual nas Américas e uma divisão do Grupo Deutsche Post DHL, revelou que LocusBots da Locus Robotics selecionou mais de 100 milhões de unidades em suas instalações na América do Norte. A conquista foi alcançada nas instalações da DHL em Hanover Township, Pensilvânia, durante a conclusão de pedidos para um importante varejista de roupas. A instalação onde o marco foi alcançado é uma das mais de uma dúzia de locais da DHL na América do Norte que empregam mais de 2.000 LocusBots – mais do que qualquer outro fornecedor de logística contratada.

- Fevereiro de 2022 O setor de Ciências da Vida e Saúde (LSHC) do Grupo Deutsche Post DHL anunciou que investiria mais de US$ 400 milhões para aumentar a pegada de sua rede de distribuição de dispositivos farmacêuticos e médicos em 27% este ano, ou quase 3 milhões adicionais pés quadrados. A DHL Supply Chain é líder do setor em logística contratual global e norte-americana. O mais recente investimento da DHL Supply Chain inclui seis unidades adicionais nos EUA até ao final de 2022, com o objetivo final de aproximar os suprimentos essenciais de saúde dos parceiros de negócios e dos pacientes. O investimento cobre os custos de equipamento e lançamento de atividades novas ou ampliadas, bem como o investimento em novas estruturas e tecnologias.

Relatório de Mercado de Logística de Contratos da América do Norte – Índice

1. INTRODUÇÃO

1.1 Resultados do estudo

1.2 Suposições do estudo

1.3 Escopo do estudo

2. METODOLOGIA DE PESQUISA

2.1 Metodologia de Análise

2.2 Fases de Pesquisa

3. SUMÁRIO EXECUTIVO

4. DINÂMICA E INSIGHTS DE MERCADO

4.1 Cenário Atual do Mercado

4.2 Dinâmica de Mercado

4.2.1 Motoristas

4.2.2 Restrições

4.2.3 Oportunidades

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.4 Análise da Cadeia de Valor/Cadeia de Suprimentos

4.5 Regulamentações e iniciativas governamentais

4.6 Tendências Tecnológicas

4.7 Insights sobre a indústria do comércio eletrônico na região (nacional e transfronteiriça)

4.8 Insights sobre logística contratual no contexto de pós-venda/logística reversa

4.9 Resumo sobre os diferentes serviços prestados por participantes de logística contratada (armazenagem e transporte integrados, serviços de cadeia de suprimentos e outros serviços de valor agregado)

4.10 Destaque - Custos de transporte de carga/taxas de frete

4.11 Efeito da mudança do NAFTA para o USMCA na indústria de transporte e logística

4.12 Impacto do COVID-19 no Mercado de Logística de Contratos

5. SEGMENTAÇÃO DE MERCADO

5.1 Por tipo

5.1.1 Internalizado

5.1.2 Terceirizado

5.2 Por usuário final

5.2.1 Manufatura e Automotivo

5.2.2 Bens de Consumo e Varejo

5.2.3 Alta tecnologia

5.2.4 Saúde e Farmacêutica

5.2.5 Outros usuários finais

5.3 Por país

5.3.1 Estados Unidos

5.3.2 Canadá

5.3.3 México

6. CENÁRIO COMPETITIVO

6.1 Visão geral (concentração de mercado, principais players)

6.2 Perfis de empresas (fusões, aquisições, joint ventures, colaborações e acordos)

6.2.1 Deutsche Post DHL Group (DHL Supply Chain)

6.2.2 United Parcel Service Inc. (UPS Supply Chain Solutions)

6.2.3 FedEx Corporation (FedEx Supply Chain)

6.2.4 Kuehne + Nagel International AG

6.2.5 XPO Logistics Inc.

6.2.6 Ryder System Inc.

6.2.7 J.B. Hunt Transport Services Inc.

6.2.8 DB Schenker

6.2.9 CEVA Logistics

6.2.10 Geodis

6.2.11 Penske Logistics Inc.

6.2.12 Hellmann Worldwide Logistics GmbH & Co. KG

6.2.13 Americold

6.2.14 Schnedier National*

6.3 Outras empresas (informações principais/visão geral)

6.3.1 Neovia Logística Serviços Ltda

6.3.2 CHEGAR

6.3.3 Yusen Logistics Co.

6.3.4 PiVAL Internacional

6.3.5 CI*

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. APÊNDICE

8.1 Distribuição do PIB, por atividade para países-chave

8.2 Insights sobre fluxos de capital

8.3 Estatísticas do Comércio Externo - Exportação e Importação, por Produto

8.4 Insights sobre os principais destinos de exportação

8.5 Insights sobre as principais origens de importação

Segmentação da indústria de logística contratual da América do Norte

A logística contratual é uma parceria de longo prazo que abrange diversos serviços, desde o envio de mercadorias ou peças de reposição até a entrega de mercadorias finais aos clientes. Todas as etapas de distribuição e entrega final são realizadas pelo fornecedor do contrato logístico.

O mercado norte-americano de logística de contratos é segmentado por Tipo (Terceirizado e Insourced), Usuário Final (Manufatura e Automotivo, Bens de Consumo e Varejo, Alta Tecnologia, Saúde e Farmacêutica e Outros Usuários Finais) e País. O relatório oferece tamanho de mercado e previsões em valores (US$ bilhões) para todos os segmentos acima.

| Por tipo | ||

| ||

|

| Por usuário final | ||

| ||

| ||

| ||

| ||

|

| Por país | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de logística contratual da América do Norte

Qual é o tamanho do mercado de logística de contratos da América do Norte?

O tamanho do mercado de logística contratual da América do Norte deve atingir US$ 158,59 bilhões em 2024 e crescer a um CAGR de 1,85% para atingir US$ 173,79 bilhões até 2029.

Qual é o tamanho atual do mercado de logística contratual da América do Norte?

Em 2024, o tamanho do mercado de logística contratual da América do Norte deverá atingir US$ 158,59 bilhões.

Quem são os principais atores do mercado de logística de contratos da América do Norte?

Deutsche Post DHL Group (DHL Supply Chain), United Parcel Service Inc. (UPS Supply Chain Solutions), FedEx Corporation (FedEx Supply Chain), XPO Logistics Inc., Penske Logistics Inc. são as principais empresas que operam no mercado de logística contratual da América do Norte.

Que anos esse mercado de logística de contratos da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de logística contratual da América do Norte foi estimado em US$ 155,71 bilhões. O relatório abrange o tamanho histórico do mercado de logística de contratos da América do Norte para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística de contratos da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Logística de Contratos da América do Norte

Estatísticas para a participação de mercado de Logística de Contratos da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Logística de Contrato da América do Norte inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.