Análise de mercado de dispositivos de diagnóstico complementar da América do Norte

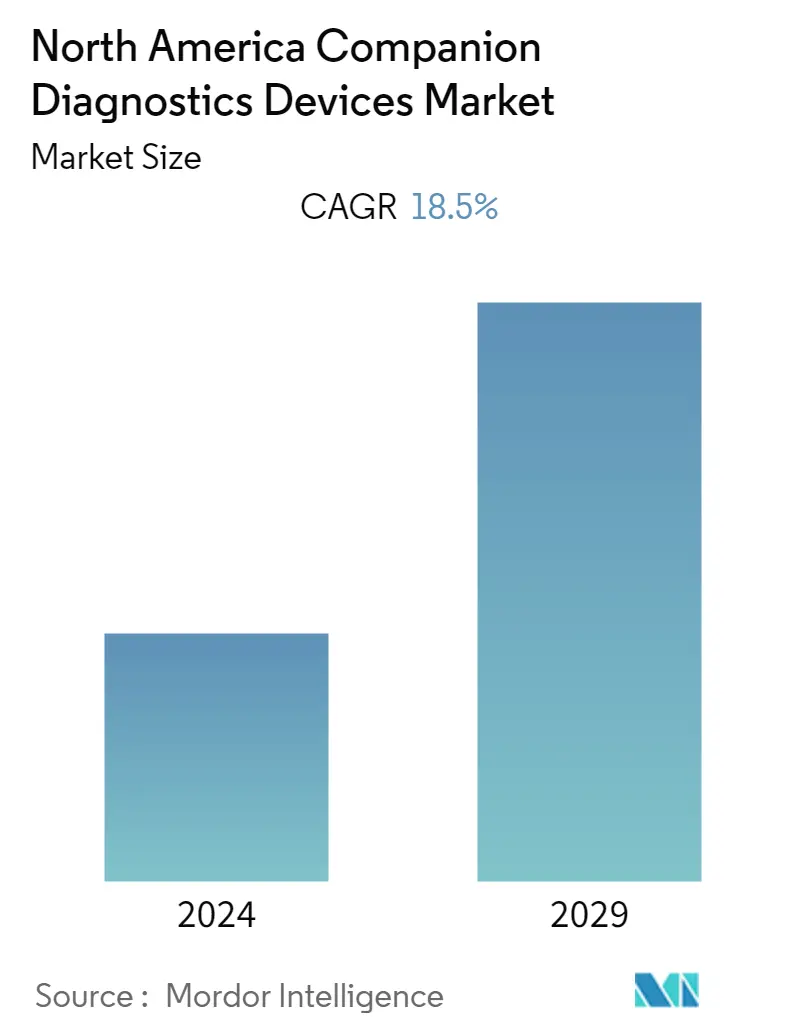

Espera-se que o mercado norte-americano de dispositivos de diagnóstico complementares testemunhe um CAGR de 18,5% durante o período de previsão.

COVID-19 impactou o crescimento do mercado de dispositivos de diagnóstico complementares. Por exemplo, de acordo com um artigo publicado pela Systematic Reviews in Pharmacy, em maio de 2022, os testes serológicos de anticorpos foram utilizados como diagnóstico complementar da vacinação contra o SARS-CoV-2 para melhorar os calendários de imunização da COVID-19. Além disso, de acordo com a mesma fonte, o diagnóstico complementar da vacinação contra o SARS-CoV-2 ofereceu diversas vantagens, incluindo proteção imunitária duradoura e fiável através da monitorização com uma determinada combinação de testes e, consequentemente, segurança médica contra a COVID-19. Isso aumentou a demanda por diagnósticos de acompanhantes durante a pandemia. Além disso, as variantes novas emergentes ou resistentes ao tratamento aumentaram a procura de terapias alternativas e de diagnósticos complementares rápidos para combater infecções agudas, bem como para compreender o impacto a curto e longo prazo das variantes na saúde. Assim, o mercado estudado tem testemunhado um crescimento significativo e deverá crescer ao longo do período de previsão.

Espera-se que fatores como a crescente demanda e conscientização por medicamentos personalizados e terapia direcionada, aumento de casos de reações adversas a medicamentos e avanços tecnológicos nos dispositivos impulsionem o crescimento do mercado durante o período de previsão.

Espera-se que o foco da empresa em crescimento na adoção de várias estratégias importantes, como colaboração, parcerias e outras, para melhorar o acesso a medicamentos personalizados, bem como aumentar a conscientização sobre terapias direcionadas entre a população, aumente a adoção de testes de diagnóstico complementares. Prevê-se que isso, por sua vez, alimente o crescimento do mercado. Por exemplo, em maio de 2021, a Hoffmann-La Roche Limited, Canadá, assinou uma iniciativa conjunta com a BC Cancer e a Canadian Personalized Healthcare Innovation Network (CPHIN) para cocriar uma estrutura de evidências do mundo real (RWE) na Colúmbia Britânica. A iniciativa PREDiCT gera e avalia RWE, que pode ser utilizado para moldar novas vias de reembolso sustentáveis para tratamentos personalizados do cancro.

Além disso, espera-se também que um aumento na pesquisa e desenvolvimento de terapias direcionadas aumente a demanda por testes e dispositivos de diagnóstico complementares, contribuindo assim para o crescimento do mercado. Por exemplo, em maio de 2021, o FDA dos Estados Unidos aprovou Rybrevant (amivantamab) como uma terapia direcionada para o tratamento de pacientes adultos com câncer de pulmão de células não pequenas cujos tumores apresentam mutações de inserção no éxon 20 do receptor do fator de crescimento epidérmico (EGFR).

Além disso, espera-se que as crescentes atividades da empresa no desenvolvimento de produtos tecnologicamente avançados e o aumento de lançamentos e aprovações de novos produtos reforcem o crescimento do mercado na região durante o período de previsão. Por exemplo, em julho de 2021, a Labcorp lançou o therascreen KRAS PCR Mutation Analysis, um diagnóstico complementar para identificar pacientes com câncer de pulmão de células não pequenas (NSCLC) que são elegíveis para terapia com LUMAKRAS (sotorasib). Da mesma forma, em maio de 2021, a QIAGEN NV lançou um escopo ampliado de reivindicações de diagnóstico complementar (CDx) para o kit therascreen KRAS RGQ PCR após os Estados Unidos como diagnóstico complementar para ajudar na identificação de pacientes com câncer de pulmão de células não pequenas (NSCLC). que podem ser elegíveis para tratamento com aprovação do LUMAKRAST.

Portanto, devido aos fatores acima mencionados, prevê-se que o mercado estudado cresça ao longo do período de previsão. No entanto, o alto custo do desenvolvimento de medicamentos e dos ensaios clínicos associados provavelmente impedirá o crescimento do mercado de dispositivos de diagnóstico complementares durante o período de previsão.

Tendências de mercado de dispositivos de diagnóstico complementares da América do Norte

Espera-se que o segmento de hibridização in-situ (ISH) apresente a taxa de crescimento mais rápida durante o período de previsão

Prevê-se que o segmento de câncer de mama testemunhe um crescimento significativo no mercado de dispositivos de diagnóstico complementares durante o período de previsão devido a fatores como a carga crescente de casos de câncer de mama, a crescente conscientização sobre o câncer de mama e o aumento de aprovações de novos produtos.

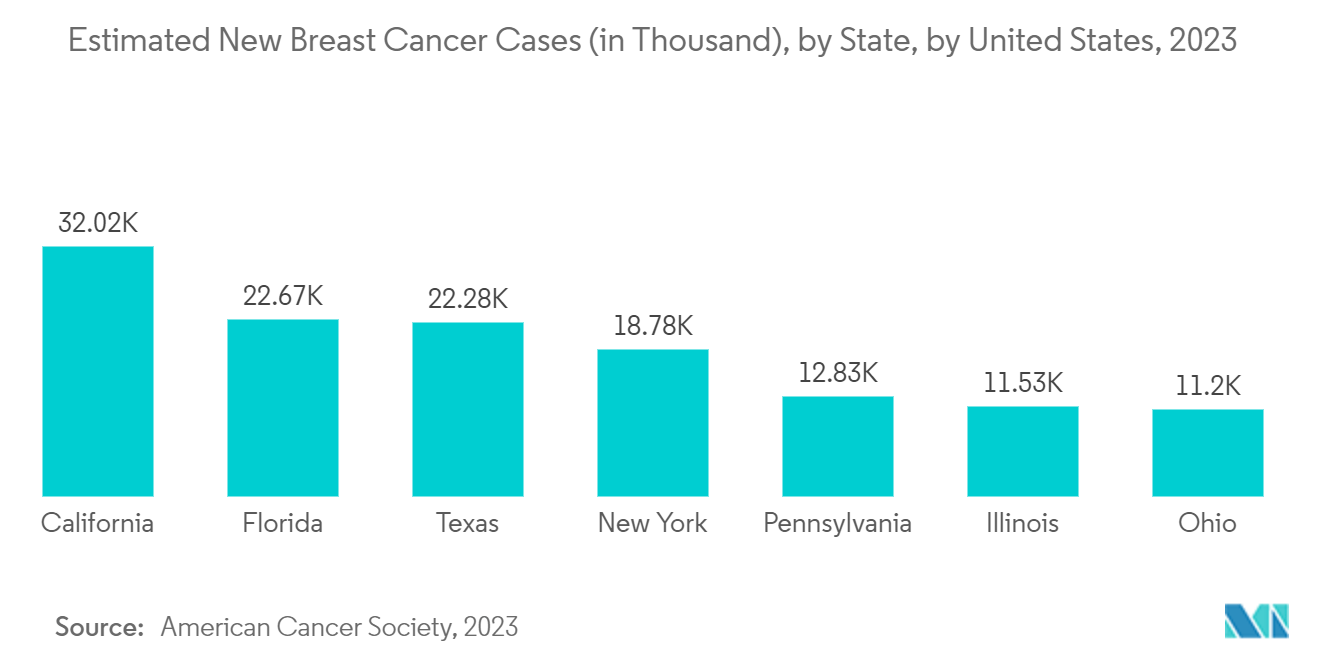

A crescente incidência e prevalência do câncer de mama entre a população aumenta a demanda pela administração eficaz e segura de um medicamento ou produto biológico para tratar o câncer de mama, o que só é possível por meio de dispositivos de diagnóstico complementares, impulsionando assim o crescimento do mercado. Por exemplo, de acordo com as estatísticas publicadas pela Sociedade Canadense do Câncer, em maio de 2022, o câncer de mama é a doença maligna mais prevalente e a segunda principal causa de morte relacionada ao câncer em mulheres canadenses. De acordo com a mesma fonte, espera-se que 28.600 mulheres canadenses sejam diagnosticadas com câncer de mama em 2022, o que representa 25% de todos os novos casos de câncer em mulheres em 2022. Além disso, de acordo com as estatísticas de 2023 publicadas pela ACS, cerca de 297.790 novos casos de Espera-se que câncer de mama invasivo e 55.720 novos casos de carcinoma ductal in situ (CDIS) sejam diagnosticados nos Estados Unidos em 2023.

Além disso, as crescentes aprovações de novos produtos aumentam a disponibilidade de dispositivos de diagnóstico avançados na região, o que também deverá impulsionar o crescimento do segmento durante o período de previsão. Por exemplo, em outubro de 2022, a Roche recebeu a aprovação do FDA dos Estados Unidos para seu anticorpo primário monoclonal de coelho PATHWAY anti-HER2/neu (4B5), primeiro diagnóstico complementar, para identificar pacientes com câncer de mama metastático com baixa expressão de HER2 para os quais Enhertu (fam- trastuzumab deruxtecan-nxki) pode ser considerado como um tratamento direcionado.

Portanto, devido aos fatores acima mencionados, como a alta carga de câncer de mama e o aumento do lançamento de novos produtos, prevê-se que o mercado estudado cresça ao longo do período de previsão.

Espera-se que os Estados Unidos tenham uma participação de mercado significativa durante o período de previsão

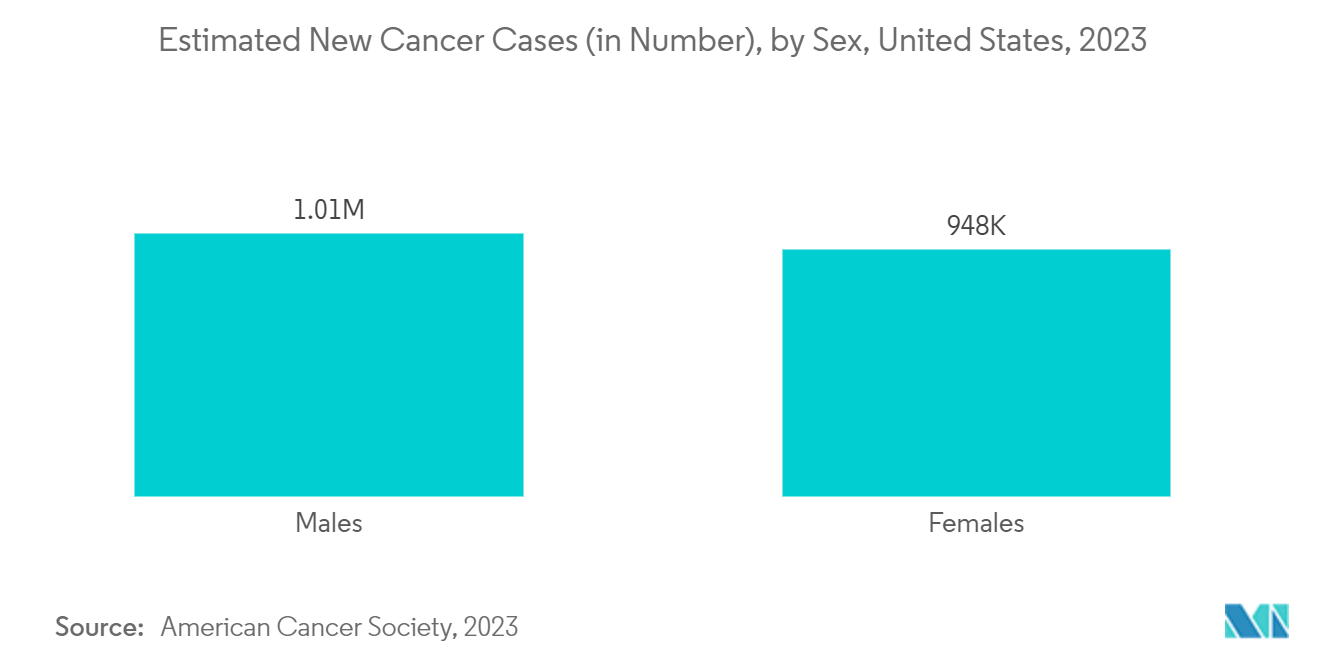

Espera-se que os Estados Unidos detenham uma participação de mercado significativa no mercado de diagnósticos complementares na região norte-americana durante o período de previsão devido a fatores como a carga crescente de cânceres, a crescente demanda por medicamentos personalizados e terapia direcionada, altos gastos com saúde e crescentes avanços tecnológicos em dispositivos.

O aumento da incidência e prevalência de vários tipos de cancro no país aumenta a necessidade de detecção precoce do cancro e diagnóstico da doença. Prevê-se que isso alimente o crescimento do mercado no país. Por exemplo, de acordo com as estatísticas de 2023 publicadas pela ACS, espera-se que cerca de 1.958.310 novos casos de câncer sejam diagnosticados nos Estados Unidos em 2023. Além disso, de acordo com a mesma fonte, estima-se que 238.340 novos casos de câncer de pulmão, 153.020 novos casos de câncer de cólon/reto casos de câncer e espera-se que 297.790 casos de câncer de mama sejam diagnosticados nos Estados Unidos em 2023.

Além disso, o crescente número de lançamentos e aprovações de novos produtos aumenta a disponibilidade de novos dispositivos de diagnóstico no país, impulsionando assim o crescimento do mercado. Por exemplo, em agosto de 2022, o FDA dos Estados Unidos concedeu aprovação pré-comercialização para o teste Oncomine Dx Target da Thermo Fisher Scientific como diagnóstico complementar (CDx) para ajudar a identificar pacientes com câncer de pulmão de células não pequenas (NSCLC) cujos tumores carregam receptor do fator de crescimento epidérmico ( EGFR) Mutações de inserção do exon20 para tratamento potencial com terapia direcionada a RYBREVANT. Além disso, em outubro de 2021, o FDA dos Estados Unidos aprovou o Ki-67 IHC MIB-1 pharmDx (Dako Omnis) da Agilent, que ajuda a identificar pacientes com câncer de mama precoce (EBC) com alto risco de recorrência da doença.

Portanto, devido aos fatores acima mencionados, como a alta carga de cânceres e lançamentos de novos produtos, prevê-se que o mercado estudado cresça ao longo do período de previsão nos Estados Unidos.

Visão geral da indústria de dispositivos de diagnóstico complementares da América do Norte

O mercado norte-americano de dispositivos de diagnóstico complementares é altamente competitivo devido à presença de um grande número de players. Algumas das principais empresas do mercado são Abbott Laboratories, Agilent Technologies Inc., Biomerieux SA, F. Hoffmann-La Roche Ltd, Qiagen NV, Siemens Healthcare e Thermo Fisher Scientific Inc., entre outras.

Líderes de mercado de dispositivos de diagnóstico complementares da América do Norte

Abbott

F. Hoffmann-La Roche Ltd

Biomerieux SA

Qiagen NV

Agilent Technologies Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos de diagnóstico complementar da América do Norte

- Em janeiro de 2023, a QIAGEN firmou uma parceria estratégica exclusiva com a Helix para diagnósticos complementares avançados para doenças hereditárias, como doenças cardiovasculares, metabólicas, neurodegenerativas, autoimunes e outras. Nos termos do acordo, a QIAGEN será a parceira exclusiva de marketing e contratação nos Estados Unidos para os serviços de diagnóstico complementares da Helix.

- Em dezembro de 2022, a QIAGEN recebeu a aprovação do FDA dos Estados Unidos para seu kit therascreen KRAS RGQ PCR como um teste de diagnóstico complementar ao medicamento KRAZATI (adagrasib) da Mirati Therapeutic para câncer de pulmão de células não pequenas (NSCLC).

Segmentação da indústria de dispositivos de diagnóstico complementares da América do Norte

De acordo com o escopo do relatório, os testes de diagnóstico Companion fornecem informações essenciais para o uso seguro e eficaz de um medicamento ou produto biológico correspondente. O mercado de dispositivos de diagnóstico companheiro da América do Norte é segmentado por tecnologia (Imunohistoquímica (IHC), Reação em Cadeia da Polimerase (PCR), Hibridização In-situ (ISH), PCR em tempo real (RT-PCR), Sequenciamento de genes e outras tecnologias), Indicação (Câncer de Pulmão, Câncer de Mama, Câncer Colorretal, Leucemia, Melanoma e Outras Indicações) e Geografia. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Imunohistoquímica (IHQ) |

| Reação em Cadeia da Polimerase (PCR) |

| Hibridização In Situ (ISH) |

| PCR em tempo real (RT-PCR) |

| Sequenciamento Genético |

| Outras tecnologias |

| Câncer de pulmão |

| Câncer de mama |

| Câncer colorretal |

| Leucemia |

| Melanoma |

| Outras indicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México |

| Tecnologia | Imunohistoquímica (IHQ) | |

| Reação em Cadeia da Polimerase (PCR) | ||

| Hibridização In Situ (ISH) | ||

| PCR em tempo real (RT-PCR) | ||

| Sequenciamento Genético | ||

| Outras tecnologias | ||

| Indicação | Câncer de pulmão | |

| Câncer de mama | ||

| Câncer colorretal | ||

| Leucemia | ||

| Melanoma | ||

| Outras indicações | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

Perguntas frequentes sobre pesquisa de mercado de dispositivos de diagnóstico complementares da América do Norte

Qual é o tamanho atual do mercado de dispositivos de diagnóstico complementar da América do Norte?

O mercado de dispositivos de diagnóstico companheiro da América do Norte deve registrar um CAGR de 18,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de dispositivos de diagnóstico complementar da América do Norte?

Abbott, F. Hoffmann-La Roche Ltd, Biomerieux SA, Qiagen NV, Agilent Technologies Inc. são as principais empresas que operam no mercado de dispositivos de diagnóstico complementar da América do Norte.

Que anos esse mercado de dispositivos de diagnóstico complementar da América do Norte cobre?

O relatório abrange o tamanho histórico do mercado de dispositivos de diagnóstico companheiro da América do Norte para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos de diagnóstico companheiro da América do Norte para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de dispositivos de diagnóstico complementares da América do Norte

Estatísticas para a participação de mercado da América do Norte Companion Diagnostics Devices em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos dispositivos de diagnóstico companheiro da América do Norte inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.