Tamanho do mercado interno de cabines de aeronaves comerciais da América do Norte

|

|

Período de Estudo | 2017 - 2030 |

|

|

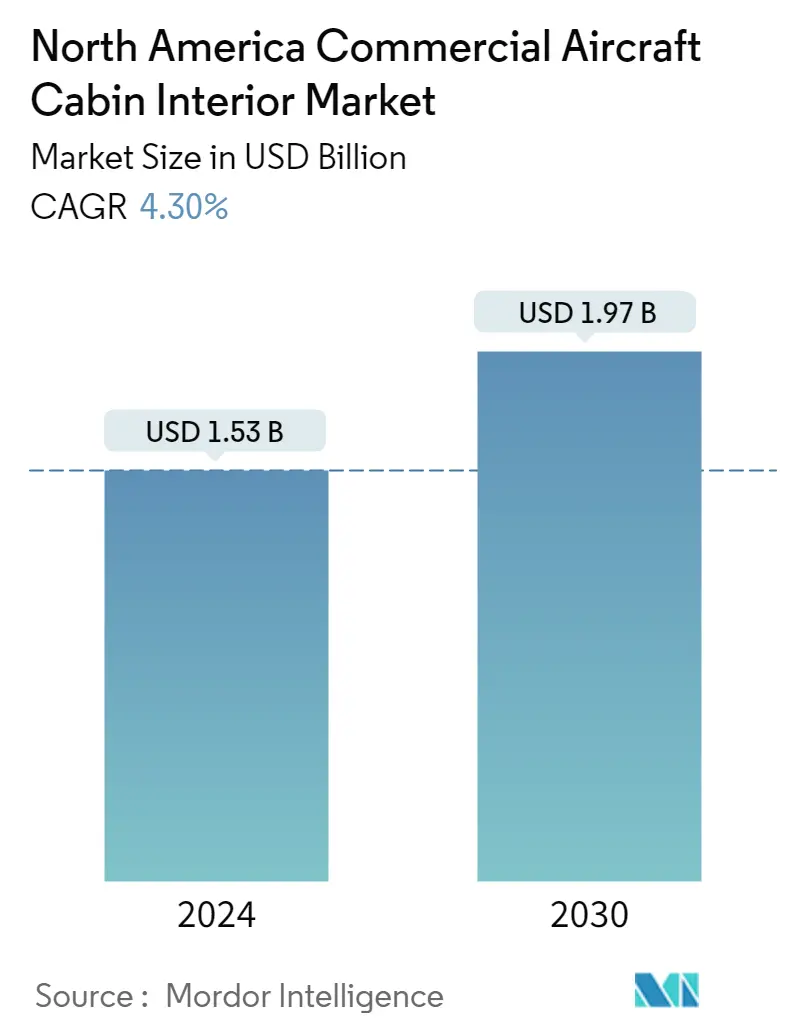

Tamanho do Mercado (2024) | USD 1.62 Billion |

|

|

Tamanho do Mercado (2030) | USD 1.97 Billion |

|

|

Maior participação por tipo de produto | Assentos de passageiros |

|

|

CAGR (2024 - 2030) | 4.30 % |

|

|

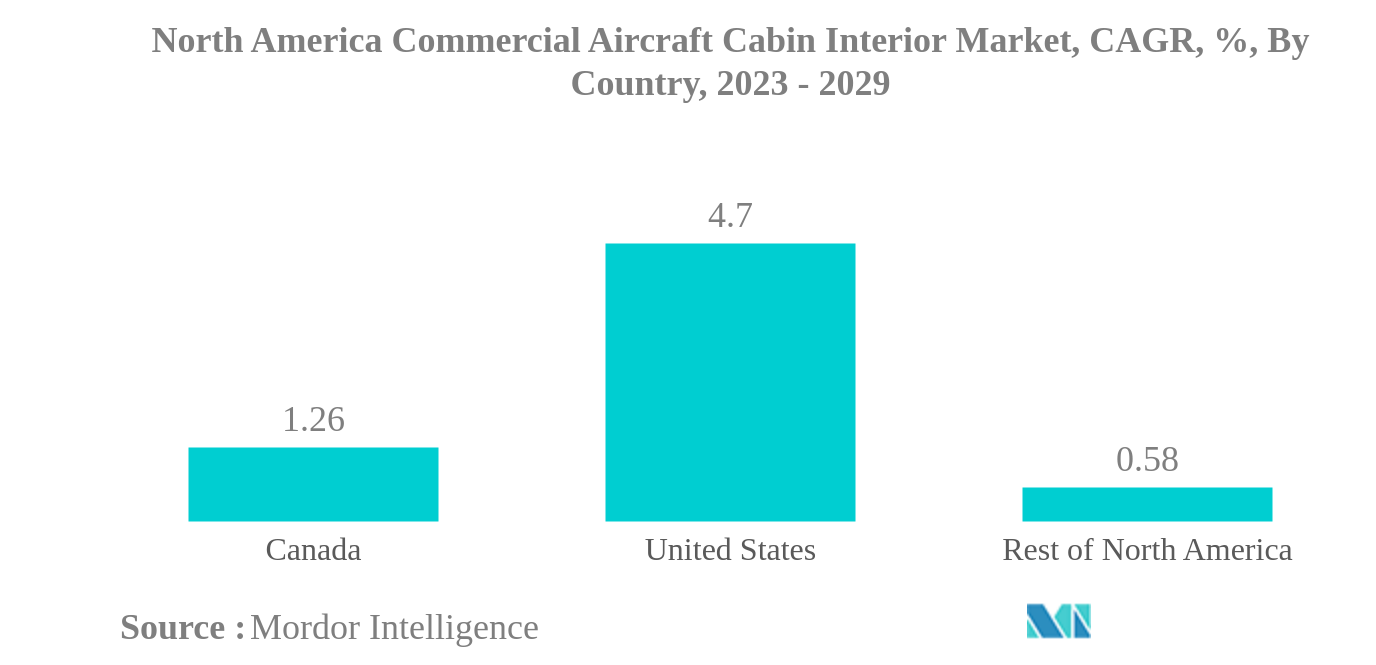

Maior participação por país | Estados Unidos |

|

|

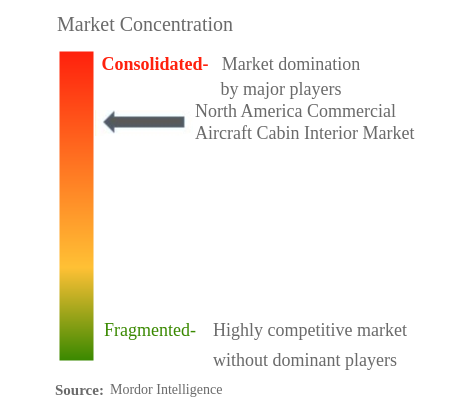

Concentração do Mercado | Alto |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado interno de cabine de aeronaves comerciais da América do Norte

O tamanho do mercado interno de cabine de aeronaves comerciais da América do Norte é estimado em US$ 1,53 bilhão em 2024 e deverá atingir US$ 1,97 bilhão até 2030, crescendo a um CAGR de 4,30% durante o período de previsão (2024-2030).

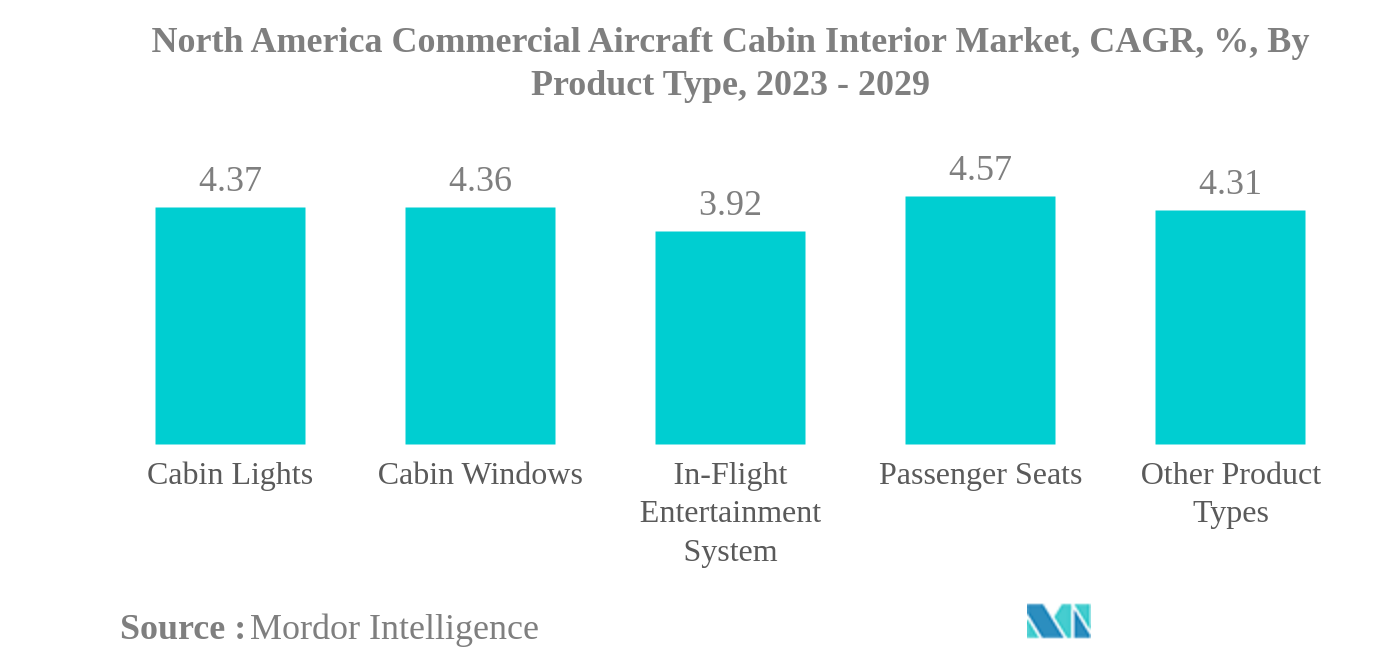

- Assentos de passageiros são o maior tipo de produto A categoria de assentos de passageiros lidera o mercado norte-americano de interiores de cabines de aeronaves. A demanda por assentos ergonômicos com recursos aprimorados é uma tendência nova e emergente na aviação de passageiros.

- Os assentos de passageiros são o tipo de produto que mais cresce O crescente número de aquisições de aeronaves por companhias aéreas de baixo custo e o aumento da aviação regional facilitaram o crescimento mais rápido da categoria de assentos de passageiros.

- Narrowbody é o maior tipo de aeronave Uma frota de aeronaves de fuselagem estreita acrescenta flexibilidade em termos de gestão de frota e ajuda a reduzir os custos operacionais das companhias aéreas, resultando assim na sua rápida adoção. O crescente tráfego aéreo doméstico de passageiros, globalmente, também está levando à participação dominante de aeronaves de fuselagem estreita no mercado.

- Os Estados Unidos são o maior país Os Estados Unidos se tornaram o maior mercado para interiores de cabines devido a várias companhias aéreas que operam na região, juntamente com uma demanda saudável por aquisição de novas aeronaves.

Os assentos de passageiros são o maior tipo de produto

- As companhias aéreas da região estão focadas em aumentar a utilidade dos produtos e melhorar o conforto e a experiência geral dos passageiros. Uma estrutura de assentos melhorada, com espaço mais desenvolvido do que os assentos da classe económica, está a tornar-se altamente essencial devido às preferências crescentes dos viajantes da classe executiva. Os operadores aéreos e OEMs norte-americanos estão a aumentar os seus esforços para reduzir o peso e desenvolver uma forma sustentável de gerir a indústria aérea, em linha com a meta de emissões zero para 2050.

- Um grande número de companhias aéreas na região estão migrando para iluminação LED avançada para eliminar várias desvantagens das luzes internas existentes em termos de eficiência, confiabilidade, durabilidade e peso. Nos Estados Unidos, United Airlines, American Airlines, Southwest Airlines e Delta Airlines têm telas de entretenimento a bordo (IFE) em sua frota ativa de aeronaves comerciais, enquanto Air Canada, WestJet e Air Transat no Canadá têm telas IFE em seus frota ativa de aeronaves comerciais.

- As aeronaves comerciais da América do Norte representaram cerca de 30% do total de aeronaves comerciais em todo o mundo durante 2017-2022. Espera-se que a presença de um grande número de aeronaves de passageiros, juntamente com a substituição de frotas antigas, aumente a demanda por produtos de interior de cabine de aeronaves comerciais no setor de aviação de passageiros da América do Norte durante o período de previsão.

Os Estados Unidos são o maior país

- O crescente tráfego de passageiros está a impulsionar a aquisição de novas aeronaves, criando assim uma procura por interiores de cabines de aeronaves. Por exemplo, o tráfego aéreo doméstico de passageiros nos Estados Unidos está a recuperar de forma robusta em comparação com o tráfego internacional de passageiros. Atualmente, as companhias aéreas estão investindo mais em aeronaves de fuselagem estreita. Houve um aumento de 52% no número de aeronaves entregues em 2021 em comparação com 2020.

- O setor da aviação comercial canadiana está a recuperar a um ritmo mais saudável após a pandemia. O tráfego aéreo de passageiros do país aumentou cerca de 270% durante 2020-2021. No resto da América do Norte, cerca de 24,74 milhões de passageiros aéreos viajaram em 2021, em comparação com 7,79 milhões em 2020.

- Além do tráfego de passageiros, o enorme acúmulo de grandes OEMs também pode impulsionar o mercado. Em maio de 2022, a companhia aérea norte-americana Boeing tinha uma carteira de pedidos de 1.296 aeronaves, enquanto a Airbus tinha 1.561 aeronaves comerciais. Espera-se também que o número de tráfego de passageiros se recupere até 2024. Durante 2022-2028, espera-se que cerca de 190+ aeronaves sejam entregues no Canadá.

- Com o aumento dos preços dos combustíveis, as companhias aéreas estão cobrando sobretaxas de combustível em alguns bilhetes para cobrir as despesas de combustível dos clientes. No entanto, para evitar este desafio, as companhias aéreas estão a incorporar interiores de cabine mais leves. Vários OEMs estão trabalhando para criar produtos de interior de cabine novos, espaçosos, leves e visualmente atraentes, como assentos mais leves, compartimentos superiores, luzes LED, telas IFE mais leves e janelas de cabine, que possam atender à demanda dos clientes e das companhias aéreas.

Visão geral da indústria de interiores de cabines de aeronaves comerciais da América do Norte

O mercado de interiores de cabines de aeronaves comerciais da América do Norte está bastante consolidado, com as cinco principais empresas ocupando 85,54%. Os principais players deste mercado são Collins Aerospace, Jamco Corporation, Panasonic Avionics Corporation, Recaro Group e Safran (classificados em ordem alfabética).

Líderes de mercado de interiores de cabines de aeronaves comerciais da América do Norte

Collins Aerospace

Jamco Corporation

Panasonic Avionics Corporation

Recaro Group

Safran

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado interno de cabines de aeronaves comerciais da América do Norte

- Junho de 2022 A Collins Aerospace lançou seu sistema de iluminação Hypergamut™, que está programado para entrar em serviço no início de 2024.

- Junho de 2022 A Recaro Aircraft Seating fez parceria com a Panasonic Avionics Corporation (Panasonic Avionics) para revelar uma nova solução de entretenimento a bordo instalada no assento da classe econômica CL3810.

- Maio de 2022 Thompson Aero Seating lança a próxima geração VantageXL.

Relatório de mercado de interiores de cabines de aeronaves comerciais da América do Norte - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Tráfego Aéreo de Passageiros

- 4.2 Entregas de novas aeronaves

- 4.3 PIB per capita (preço atual)

- 4.4 Receita dos fabricantes de aeronaves

- 4.5 Pendências de aeronaves

- 4.6 Pedidos brutos

- 4.7 Despesas com projetos de construção de aeroportos (em andamento)

- 4.8 Despesas das companhias aéreas com combustível

- 4.9 Quadro regulamentar

- 4.10 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Tipo de Produto

- 5.1.1 Luzes da cabine

- 5.1.2 Janelas da cabine

- 5.1.3 Sistema de entretenimento a bordo

- 5.1.4 Assentos de passageiros

- 5.1.5 Outros tipos de produtos

-

5.2 Tipo de avião

- 5.2.1 Corpo esguio

- 5.2.2 Corpo largo

-

5.3 Classe de cabine

- 5.3.1 Executiva e Primeira Classe

- 5.3.2 Classe Econômica e Econômica Premium

-

5.4 País

- 5.4.1 Canadá

- 5.4.2 Estados Unidos

- 5.4.3 Resto da América do Norte

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis de empresa

- 6.4.1 Adient Aerospace

- 6.4.2 Astronics Corporation

- 6.4.3 Collins Aerospace

- 6.4.4 Diehl Aerospace GmbH

- 6.4.5 Expliseat

- 6.4.6 FACC AG

- 6.4.7 GKN Aerospace Service Limited

- 6.4.8 Jamco Corporation

- 6.4.9 Luminator Technology Group

- 6.4.10 Panasonic Avionics Corporation

- 6.4.11 Recaro Group

- 6.4.12 Safran

- 6.4.13 SCHOTT Technical Glass Solutions GmbH

- 6.4.14 STG Aerospace

- 6.4.15 Thales Group

- 6.4.16 Thompson Aero Seating

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DO INTERIOR DE CABINE DE AERONAVES COMERCIAIS

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, TRÁFEGO AÉREO DE PASSAGEIROS, NÚMERO DE PASSAGEIROS TRANSPORTADOS, 2017 – 2029

- Figura 2:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, ENTREGAS DE NOVAS AERONAVES, 2017 – 2029

- Figura 3:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, PIB PER CAPITA (PREÇO ATUAL), USD, 2017 – 2029

- Figura 4:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, RECEITA DE FABRICANTES DE AERONAVES, USD, 2017 - 2022

- Figura 5:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, PACKLOG DE AERONAVES, NÚMERO DE AERONAVES, 2017 - 2022

- Figura 6:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, PEDIDOS BRUTOS, NÚMERO DE AERONAVES, 2017 - 2022

- Figura 7:

- MERCADO INTERIOR DE CABINES DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, DESPESAS COM PROJETOS DE CONSTRUÇÃO DE AEROPORTOS (EM ANDAMENTO), % DE PARTICIPAÇÃO, 2022

- Figura 8:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, DESPESAS DAS LINHAS AÉREAS COM COMBUSTÍVEL, % DE PARTICIPAÇÃO, 2017 - 2022

- Figura 9:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, VALOR, USD, 2017 - 2029

- Figura 10:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR TIPO DE PRODUTO, VALOR, USD, 2017 - 2029

- Figura 11:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR TIPO DE PRODUTO, VALOR, %, 2017 VS 2023 VS 2029

- Figura 12:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR LUZES DE CABINE, VALOR, USD, 2017 - 2029

- Figura 13:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, LUZES DE CABINE, POR TIPO DE AERONAVE, VALOR, %, 2022 VS 2029

- Figura 14:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR JANELAS DE CABINE, VALOR, USD, 2017 - 2029

- Figura 15:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, JANELAS DE CABINE, POR TIPO DE AERONAVE, VALOR, %, 2022 VS 2029

- Figura 16:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR SISTEMA DE ENTRETENIMENTO A BORDO, VALOR, USD, 2017 - 2029

- Figura 17:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, SISTEMA DE ENTRETENIMENTO A BORDO, POR TIPO DE AERONAVE, VALOR, %, 2022 VS 2029

- Figura 18:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR ASSENTOS DE PASSAGEIROS, VALOR, USD, 2017 - 2029

- Figura 19:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, ASSENTOS DE PASSAGEIROS, POR TIPO DE AERONAVE, VALOR, %, 2022 VS 2029

- Figura 20:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR OUTROS TIPOS DE PRODUTOS, VALOR, USD, 2017 - 2029

- Figura 21:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, OUTROS TIPOS DE PRODUTOS, POR TIPO DE AERONAVE, VALOR, %, 2022 VS 2029

- Figura 22:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR TIPO DE AERONAVE, VALOR, USD, 2017 - 2029

- Figura 23:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR TIPO DE AERONAVE, VALOR, %, 2017 VS 2023 VS 2029

- Figura 24:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR NARROWBODY, VALOR, USD, 2017 - 2029

- Figura 25:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, NARROWBODY, POR CLASSE DE CABINE, VALOR, %, 2022 VS 2029

- Figura 26:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR WIDEBODY, VALOR, USD, 2017 - 2029

- Figura 27:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, WIDEBODY, POR CLASSE DE CABINE, VALOR, %, 2022 VS 2029

- Figura 28:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR CLASSE DE CABINE, VALOR, USD, 2017 - 2029

- Figura 29:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR CLASSE DE CABINE, VALOR, %, 2017 VS 2023 VS 2029

- Figura 30:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR NEGÓCIO E PRIMEIRA CLASSE, VALOR, USD, 2017 - 2029

- Figura 31:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, NEGÓCIO E PRIMEIRA CLASSE, POR TIPO DE PRODUTO, VALOR, %, 2022 VS 2029

- Figura 32:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR CLASSE ECONOMIA E ECONOMIA PREMIUM, VALOR, USD, 2017 - 2029

- Figura 33:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, CLASSE ECONOMIA E ECONOMIA PREMIUM, POR TIPO DE PRODUTO, VALOR, %, 2022 VS 2029

- Figura 34:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 35:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR PAÍS, VALOR, %, 2017 VS 2023 VS 2029

- Figura 36:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, PELO CANADÁ, VALOR, USD, 2017 - 2029

- Figura 37:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, CANADÁ, POR TIPO DE AERONAVE, VALOR, %, 2022 VS 2029

- Figura 38:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, POR ESTADOS UNIDOS, VALOR, USD, 2017 - 2029

- Figura 39:

- MERCADO INTERIOR DE CABINE DE AERONAVE COMERCIAL DA AMÉRICA DO NORTE, ESTADOS UNIDOS, POR TIPO DE AERONAVE, VALOR, %, 2022 VS 2029

- Figura 40:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, PELO RESTO DA AMÉRICA DO NORTE, VALOR, USD, 2017 - 2029

- Figura 41:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, RESTO DA AMÉRICA DO NORTE, POR TIPO DE AERONAVE, VALOR, %, 2022 VS 2029

- Figura 42:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, 5 PRINCIPAIS EMPRESAS, POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, 2019 - 2022

- Figura 43:

- MERCADO INTERIOR DE CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE, ESTRATÉGIAS MAIS ADOTADAS, 2019 - 2021

- Figura 44:

- PARTICIPAÇÃO NO MERCADO INTERIOR DA CABINE DE AERONAVES COMERCIAIS DA AMÉRICA DO NORTE (%), POR PRINCIPAIS JOGADORES, 2022

Segmentação da indústria de interiores de cabines de aeronaves comerciais da América do Norte

Luzes de cabine, janelas de cabine, sistema de entretenimento a bordo e assentos de passageiros são cobertos como segmentos por tipo de produto. Narrowbody e Widebody são cobertos como segmentos por tipo de aeronave. As Classes Executiva e Primeira Classe, Econômica e Econômica Premium são cobertas como segmentos por Classe de Cabine. Canadá e Estados Unidos são cobertos como segmentos por país.| Tipo de Produto | Luzes da cabine |

| Janelas da cabine | |

| Sistema de entretenimento a bordo | |

| Assentos de passageiros | |

| Outros tipos de produtos | |

| Tipo de avião | Corpo esguio |

| Corpo largo | |

| Classe de cabine | Executiva e Primeira Classe |

| Classe Econômica e Econômica Premium | |

| País | Canadá |

| Estados Unidos | |

| Resto da América do Norte |

Definição de mercado

- Tipo de avião - Todas as aeronaves de passageiros, como fuselagem estreita e fuselagem larga, de corredor único e corredor duplo, estão incluídas neste estudo.

- Classe de cabine - Executiva e Primeira Classe, Econômica e Econômica Premium são classes de viagens aéreas oferecidas pelas companhias aéreas que oferecem diversos serviços aos passageiros.

- Tipo de Produto - Produtos de interior de cabine de aeronaves comerciais, como assentos de passageiros, iluminação de cabine, sistema de entretenimento a bordo, janelas de cabine, banheiros, cozinha e compartimentos de arrumação foram incluídos no tipo de produto neste estudo.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos históricos e previstos foram fornecidas em termos de receita e volume. Para a conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura