Análise do mercado automotivo da América do Norte

O tamanho do mercado automotivo da América do Norte é estimado em US$ 0,99 trilhão em 2024 e deverá atingir US$ 1,29 trilhão até 2029, crescendo a um CAGR de 5,43% durante o período de previsão (2024-2029).

A pandemia COVID-19 teve um impacto significativamente negativo no mercado durante o primeiro semestre de 2020 devido a bloqueios e paralisações de unidades fabris. O mercado também enfrentou dificuldades em toda a cadeia de abastecimento, uma vez que as fontes de matérias-primas e componentes estavam localizadas em locais variados. No entanto, à medida que as restrições foram atenuadas, a procura começou a regressar aos níveis anteriores à pandemia, sendo a maior parte apoiada pelos principais intervenientes e pela sua presença ativa no mercado sob a forma de lançamentos de novos modelos e expansões de fábricas.

A médio prazo, espera-se que a procura no mercado seja impulsionada pelo aumento da mobilidade eléctrica nos principais países da região norte-americana. Além disso, espera-se que o crescente apoio governamental sob a forma de iniciativas e políticas favoráveis impulsione a procura no mercado. A crescente inclinação do consumidor por recursos de segurança e conforto nos veículos é acomodada pelas tecnologias mais recentes, como ADAS.

No entanto, a crescente adoção de carros alugados e usados pode prejudicar os players que atuam no mercado. A procura de veículos comerciais é fortemente influenciada pelo crescimento dos serviços de logística e entrega, juntamente com a expansão da frota de veículos através de ganhos importantes no comércio eletrónico, como a Amazon. Os desenvolvimentos na tecnologia dos motores estão a progredir significativamente, acompanhando o aumento dos padrões de emissões em todo o mundo. Esses fatores provavelmente impulsionarão o crescimento do mercado automotivo na região.

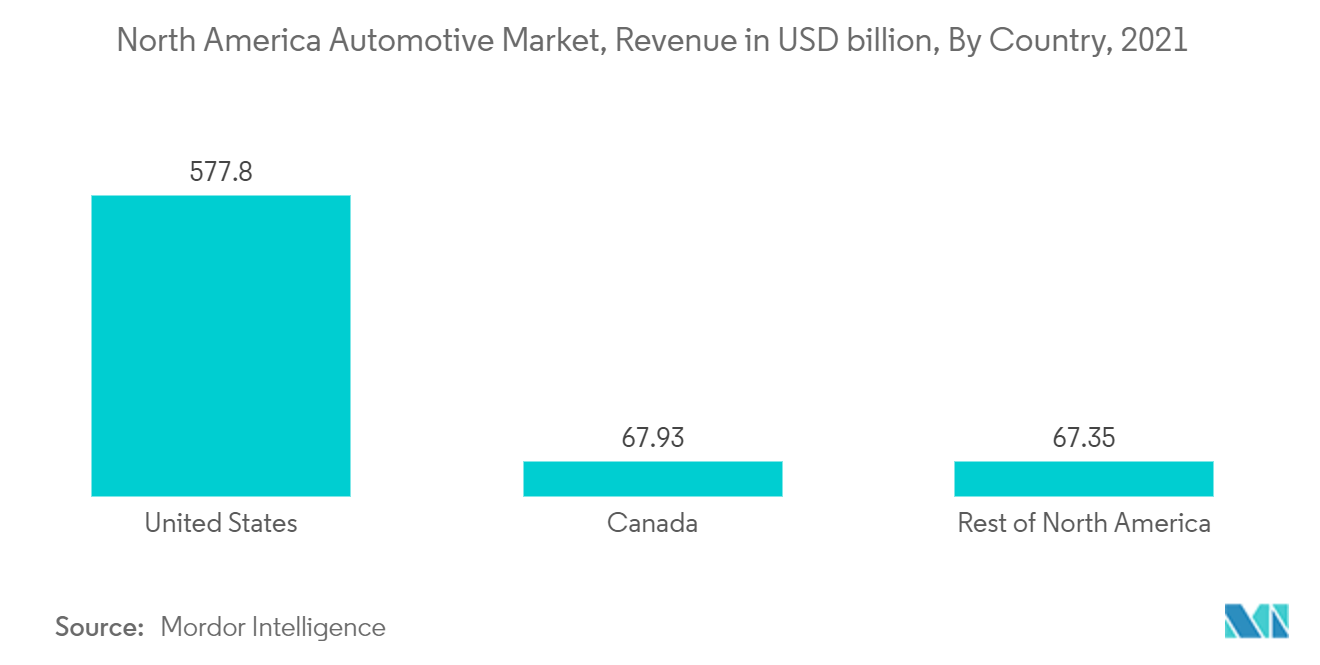

Espera-se que os Estados Unidos detenham uma participação de mercado significativa na região, seguidos pelo Canadá e pelo México. O país abriga grandes OEMS automotivos e é influenciado positivamente por grandes infraestruturas de apoio e políticas de veículos elétricos do governo dos EUA. Espera-se também que a crescente inclinação dos jovens para veículos de luxo e premium ofereça oportunidades lucrativas ao mercado.

Tendências do mercado automotivo da América do Norte

Aumento da mobilidade elétrica para impulsionar a demanda no mercado

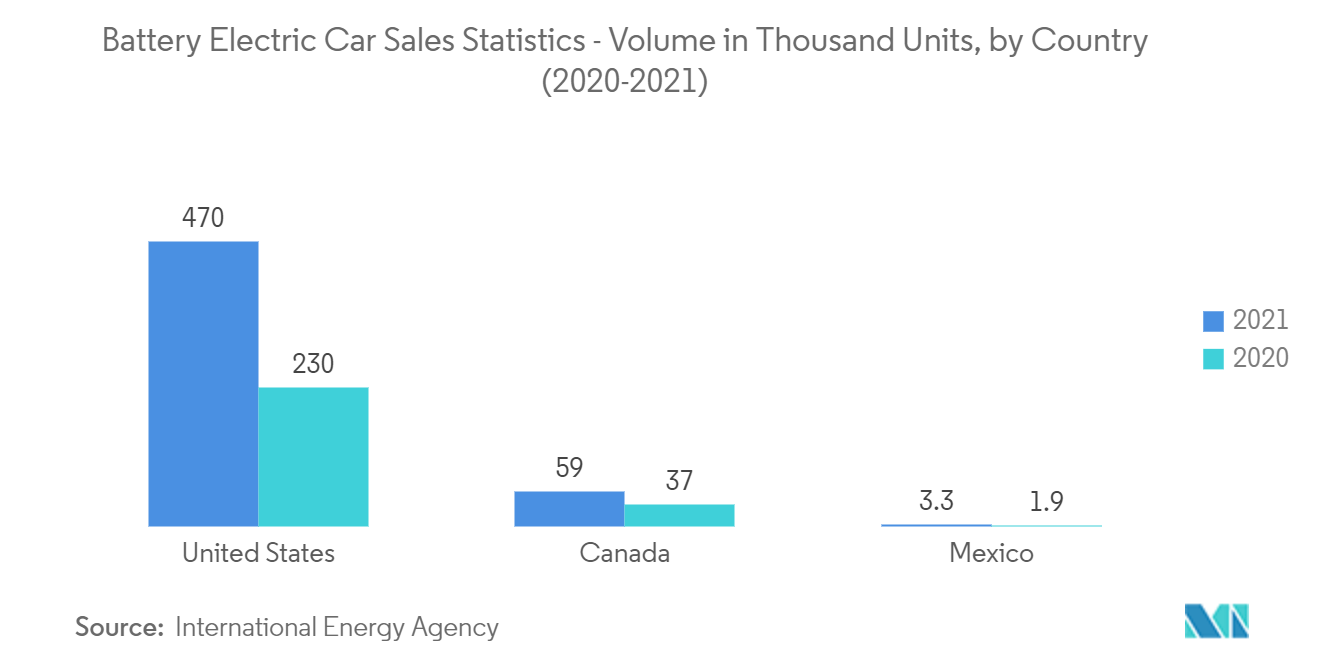

O foco crescente na redução das emissões veiculares deslocou a atenção da indústria automotiva para os veículos elétricos, que estão impulsionando o mercado. Com as crescentes preocupações ambientais, os governos e as agências ambientais estão a promulgar normas e leis rigorosas sobre emissões que poderão aumentar o custo de produção de sistemas de transmissão eléctricos e de motores diesel eficientes em termos de combustível nos próximos anos. A América do Norte testemunhou uma demanda sem precedentes por veículos elétricos a bateria nos últimos cinco anos. Por exemplo,.

- Nos Estados Unidos, as vendas de novos veículos elétricos leves recarregáveis aumentaram para 608.000 em 2021, em comparação com 308.000 em 2020. Os veículos elétricos a bateria representaram mais de 73% do total de veículos elétricos recarregáveis vendidos no país.

- Embora as vendas de 2021 tenham permanecido estáveis em comparação com 2020, a taxa de crescimento desde 2013 tem sido impressionante. Embora o mercado global tenha diminuído em 2020 devido à pandemia da COVID-19, o segmento de BEVs testemunhou um crescimento e a previsão a longo prazo das vendas de BEVs é optimista.

Incentivos e mandatos também estão a impulsionar a procura de veículos eléctricos. Vários incentivos estão a ser fornecidos pelos governos para encorajar as vendas de veículos eléctricos, à medida que os países se concentram na redução das emissões dos seus veículos.

- A EPA e a NHTSA propuseram a implementação das regras para veículos mais seguros e acessíveis com combustível eficiente (SAFE) (2021 - 2026). Essas regras podem definir os padrões para a economia média de combustível corporativa e as emissões de gases de efeito estufa para veículos comerciais leves e de passageiros. O Programa de Veículos com Emissão Zero (ZEV) exige que os OEMs vendam números específicos de veículos limpos e com emissão zero (elétricos, híbridos e a combustível). veículos comerciais e de passageiros movidos a energia celular). O plano ZEV visa colocar 12 milhões de ZEVs na estrada até 2030.

Os Estados Unidos provavelmente ocuparão uma participação significativa no mercado

Os Estados Unidos são uma das principais indústrias automotivas do mundo, que contribui com pelo menos 3% para o produto interno bruto (PIB) geral do país. O país fabricou perto de 8,82 milhões de veículos em 2020, o que é cerca de 19% menos que no ano anterior, 2019. Este declínio na produção deveu-se principalmente à pandemia de COVID-19 e às mudanças nas cadeias de abastecimento da indústria automóvel.

- Em junho de 2020, aproximadamente 250 milhões de carros, caminhões e ônibus nos Estados Unidos eram movidos por motores de combustão interna a gasolina ou diesel. Com o surgimento dos veículos elétricos, o governo dos EUA tem concedido diversos benefícios fiscais para apoiar a compra de veículos elétricos.

- O crédito para veículos elétricos plug-in é um incentivo fiscal federal para veículos elétricos, onde o crédito varia de US$ 2.500 a US$ 7.500 por veículo, dependendo da capacidade da bateria do veículo. Este tipo de crédito está disponível após a venda de 200.000 veículos qualificados nos Estados Unidos.

O governo também apoia a ID de veículos eléctricos sob a forma de dotações anuais para o Gabinete de Eficiência Energética e Energias Renováveis (EERE). Os Estados Unidos estão testemunhando uma enorme demanda por veículos elétricos, que é atendida principalmente pelas empresas Tier-1. Por exemplo, a Tesla representa uma grande fatia do mercado. Tesla Model 3, Tesla Model X e Tesla Model S representaram 57% das vendas, e Chevy Bolt e Nissan LEAF juntos representaram 9% das vendas.

O governo está apoiando a eletrificação por meio de programas e incentivos como o Programa de Veículos de Baixa ou Nenhuma Emissão do FTA e o Projeto de Incentivo de Vouchers de Ônibus e Caminhões Híbridos e de Emissão Zero da Califórnia, que ajudam as agências a adquirir ônibus de trânsito com tecnologia avançada.

Visão geral da indústria automotiva da América do Norte

O mercado automotivo norte-americano é consolidado por natureza e acomoda diversos players importantes, como Ford, Toyota, General Motors, Mazda, Honda, Volkswagen, entre outros. Várias empresas de nível 1, 2 e 3 viram novas oportunidades no fornecimento de componentes para esses OEMs e, simultaneamente, na redução dos custos gerais. As principais empresas que operam no mercado estão focando em diferentes estratégias de crescimento para estabilizar sua posição no mercado. Por exemplo,.

- Agosto de 2022 A General Motors assinou três novos acordos de fornecimento de materiais para baterias de veículos elétricos, o que pode ajudar a montadora a atingir sua meta de produzir um milhão de veículos elétricos por ano. Os acordos plurianuais com LG Chem, POSCO Chemical e Livent fornecerão à GM materiais críticos, como lítio, níquel, cobalto e material ativo catódico (CAM).

- Agosto de 2022 A Ford garantiu vários novos fornecedores de matéria-prima para suas baterias de veículos elétricos, alertando que a falta de fornecimento poderia frustrar as ambições de EV da montadora. A empresa assinou acordos com fornecedores de lítio, grafite, cobalto e níquel em todo o mundo. A Ford também firmou acordos novos ou ampliados com empresas de mineração, processamento e manufatura na América do Norte, Ásia e América do Sul.

Líderes do mercado automotivo da América do Norte

General Motors

Ford Motor Company

BMW AG

Tesla Inc.

Stellantis NV

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado automotivo da América do Norte

- Julho de 2022 Cadillac revelou o show car Celestiq, uma visão de inovação que prevê o futuro sedã carro-chefe da marca, feito à mão e totalmente elétrico. O show car elétrico baseado em Ultium apresenta alguns dos materiais, tecnologias inovadoras e atenção aos detalhes feitos à mão, aproveitados para expressar a visão da Cadillac para o futuro.

- Julho de 2022 A Amazon começou a implantar seus veículos de entrega elétricos personalizados da Rivian para entrega de pacotes, com os veículos elétricos pegando a estrada em Baltimore, Chicago, Dallas, Kansas City, Nashville, Phoenix, San Diego, Seattle e St. cidades.

- Janeiro de 2022 Tesla Inc. tinha um acordo de fornecimento com Talon Metals Corp., uma subsidiária da Talon Nickel LLC, para o fornecimento de níquel. Este acordo levará à produção de material de bateria desde a mina até o cátodo da bateria, a fim de tornar a bateria do veículo elétrico mais ecológica.

Segmentação da Indústria Automotiva da América do Norte

As perspectivas da indústria automotiva norte-americana abrangem a crescente demanda por automóveis de passageiros, veículos comerciais e veículos de duas rodas na região, investimentos feitos por OEMs para estabelecer sua presença na América do Norte, regulamentações de emissões, desenvolvimentos no mercado de veículos elétricos e participações de mercado de OEMs e OES.

O mercado automotivo norte-americano é segmentado por tipo de veículo (automóveis de passeio, veículos comerciais (veículos comerciais leves e veículos comerciais médios e pesados) e veículos de duas rodas) e geografia (Estados Unidos, Canadá e Resto da América do Norte).

| Automóveis de passageiros | |

| Veículos comerciais | Veículos Comerciais Médios e Pesados |

| Veículos Comerciais Leves | |

| Duas rodas |

| Estados Unidos |

| Canadá |

| Resto da América do Norte |

| Por tipo de veículo | Automóveis de passageiros | |

| Veículos comerciais | Veículos Comerciais Médios e Pesados | |

| Veículos Comerciais Leves | ||

| Duas rodas | ||

| Por geografia | Estados Unidos | |

| Canadá | ||

| Resto da América do Norte | ||

Perguntas frequentes sobre pesquisa de mercado automotivo da América do Norte

Qual é o tamanho do mercado automotivo da América do Norte?

Espera-se que o tamanho do mercado automotivo da América do Norte atinja US$ 0,99 trilhão em 2024 e cresça a um CAGR de 5,43% para atingir US$ 1,29 trilhão até 2029.

Qual é o tamanho atual do mercado automotivo da América do Norte?

Em 2024, o tamanho do mercado automotivo da América do Norte deverá atingir US$ 0,99 trilhão.

Quem são os principais atores do mercado automotivo da América do Norte?

General Motors, Ford Motor Company, BMW AG, Tesla Inc., Stellantis NV são as principais empresas que operam no mercado automotivo da América do Norte.

Que anos esse mercado automotivo da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado automotivo da América do Norte foi estimado em US$ 0,94 trilhão. O relatório abrange o tamanho histórico do mercado automotivo da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado automotivo da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Automotiva dos EUA

Estatísticas para a participação no mercado automotivo dos EUA em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise automotiva dos EUA inclui uma previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.