Tamanho do mercado de embalagens de bebidas alcoólicas da América do Norte

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

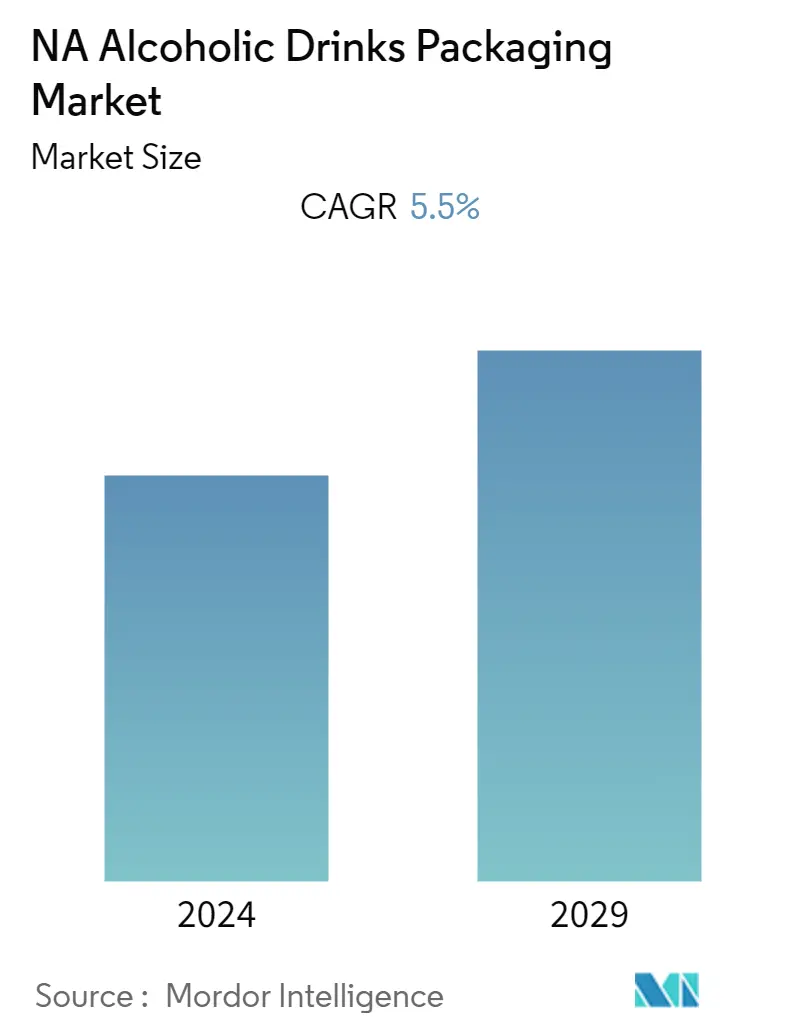

| CAGR | 5.50 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de embalagens de bebidas alcoólicas da América do Norte

Espera-se que o mercado de embalagens de bebidas alcoólicas da América do Norte cresça a um CAGR de 5,5% durante o período de previsão (2021-2026). A embalagem de bebidas alcoólicas desempenha um papel significativo na promoção da marca de álcool. A indústria de bebidas alcoólicas destaca as inovações, incluindo marcas aprimoradas e formatos de embalagens não convencionais, como garrafas de vinho de papel, bolsas de uísque, etc.

- Segundo a Krones AG, o consumo de bebidas alcoólicas atingiu 244 mil milhões de litros em 2020, tornando-se o segundo tipo de bebida embalada mais consumida no mundo. Espera-se que o mercado de bebidas alcoólicas dos Estados Unidos seja o maior mercado de álcool do mundo, com um valor de mercado projetado de cerca de 387,6 bilhões de dólares até 2027, de acordo com o Jefferies Group LLC. O Canadá ficou em 10º lugar, com um valor de mercado projetado em cerca de US$ 48,17 bilhões, representando um oitavo do mercado de álcool dos Estados Unidos.

- Devido à COVID-19, o consumo geral de bebidas alcoólicas não mudou muito as vendas de cerveja e vinho aumentaram, enquanto as vendas de bebidas destiladas diminuíram. A procura por bebidas espirituosas económicas e de preço médio aumentou, enquanto a procura por bebidas espirituosas super-premium e ultra-premium de gama alta diminuiu. À medida que os consumidores limitam as interações e passam mais tempo em casa, tem havido enormes picos na procura de vinho e cerveja no atacado. Os consumidores também estão gastando mais por garrafa do que antes da pandemia.

- As mudanças nos padrões de compras e consumo de bebidas durante a pandemia levaram a uma mudança para formatos de embalagens grandes, como bag-in-a-box, e formatos de embalagens pequenos, como latas. As vendas de vinho bag-in-box estão crescendo junto com o vinho enlatado nos Estados Unidos. Embora a expansão do formato bag-in-box seja amplamente vista como uma tendência temporária impulsionada pelos hábitos de compras confinados e pelo desejo dos consumidores de estocar, o vinho enlatado tem apelo a longo prazo.

- Os fabricantes de vinho e cerveja em lata testemunharam uma enorme demanda por embalagens de latas de alumínio, e isso se deve ao fato de novos formatos, como as latas, terem ganhado maior aceitação nos últimos anos. Esta tendência tem sido cada vez mais impulsionada por uma mudança cultural significativa, como consumidores, com os millennials a destacarem-se particularmente como adoptantes entusiastas de diferentes formatos de vinho que oferecem conveniência.

- Uma importante marca de uísque Johnnie Walker anunciou que lançaria uma edição limitada do uísque Johnnie Walker usando garrafas feitas de papel em vez de vidro. Para criar a garrafa, a Diageo, empresa controladora da Johnnie Walker, fez parceria com a empresa de gestão de risco Pilot Lite para lançar a Pulpex Limited, uma nova empresa de tecnologia de embalagens sustentáveis. De acordo com a Diageo, é a primeira garrafa de bebidas espirituosas à base de papel e sem plástico do mundo. O papel será fornecido a partir de pasta de madeira de origem sustentável e o whisky será lançado até ao final de 2021. Isto deve ser visto como um esforço significativo feito por qualquer marca de álcool no sentido de embalagens sustentáveis.

Tendências do mercado de embalagens de bebidas alcoólicas da América do Norte

Prevê-se que o consumo de vinho cresça significativamente

- A Covid-19 estimulou um aumento exponencial no comércio eletrônico de bebidas alcoólicas e no envolvimento digital. Já o comércio eletrônico permite que os consumidores comparem, avaliem e descubram diferentes bebidas alcoólicas. É particularmente adequado ao segmento do vinho, uma vez que as pessoas têm uma boa ideia do sabor e do cheiro do vinho antes mesmo de tomar um único gole.

- De acordo com o Relatório sobre o Estado da Indústria Vinícola dos EUA de 2021, do Silicon Valley Bank, o volume do mercado de vinho doméstico e importado dos EUA aumentou 1,45% e 14,33%, respectivamente. A geração Millennials está adotando o vinho em um ritmo mais rápido do que qualquer outra geração. Estima-se que eles tenham baixa fidelidade à marca. Em geral, gostam de experimentar vinhos de sabores distintos, de várias regiões, em embalagens diferentes, o que apela muito ao seu sentido de aventura.

- Os consumidores estão recebendo as garrafas de vinho PET de forma positiva, pois são inquebráveis e mais fáceis de transportar, o que as torna excepcionais para chalés, festas e eventos ao ar livre. Além disso, os consumidores apreciam os benefícios ambientais, que favorecem ainda mais as inovações nas embalagens.

- Para o vinho, a embalagem e a marca são um aspecto importante, que está em evolução, e muitos fornecedores estão a alargar e a lançar as suas marcas actuais/novas neste espaço. Por exemplo, o produtor de vinho EandJ Gallo, com sede nos Estados Unidos, lançou uma nova marca, Naked Grape, na categoria de vinho em caixa de 3 litros e obteve sucesso. Outras marcas também estão experimentando soluções de embalagens inovadoras para se destacarem nas prateleiras das lojas. Por exemplo, a marca Sofia vende vinho em latas cor-de-rosa, e a marca Bandit embala o seu vinho em embalagens pequenas e sustentáveis de 500 ml e de um litro.

- De acordo com as Nações Unidas para Vinhos Finos, o veganismo é uma das tendências de vinho que mais cresce. Também se reflete na produção de vinho, levando a vinhos mais veganos, o que exigiria garrafas de vidro devido à taxa zero de reações químicas, garantindo que o vinho dentro da garrafa de vidro tivesse seu aroma e sabor intactos. Esta nova tendência ajudará o segmento de embalagens de vidro a manter a sua posição de liderança num determinado mercado.

Espera-se que os Estados Unidos detenham uma participação de mercado significativa

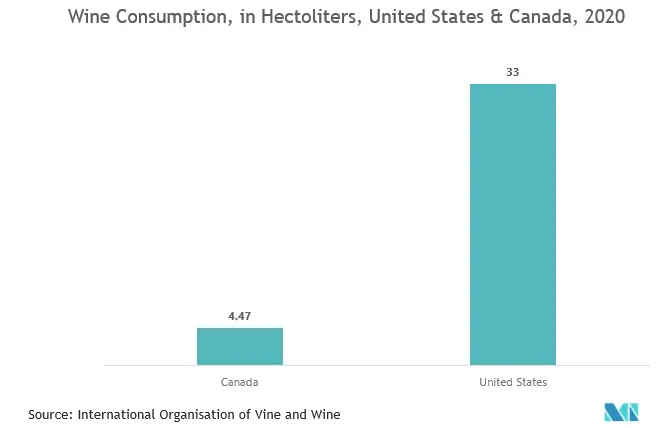

- Os Estados Unidos consomem o maior volume de vinho de qualquer país, com 33 milhões de hectolitros em 2020, o que é mais de sete vezes o consumo total de vinho do Canadá. A portabilidade e a conveniência tornaram-se impulsionadores significativos na inovação das embalagens de vinho, o que levou os vendedores de vinho da nova era, Bota Box e Black Box, sediados nos Estados Unidos, a explorar embalagens alternativas, como embalagens tetra e vinho bag-in-box e caixas de cartão. De acordo com o State Of Wine Industry Report 2020 do Silicon Valley Bank, o vinho enlatado no país registou um crescimento de 80% em 2019, apesar dos 0,5% como participação global.

- O vidro leve tem sido a grande inovação dos últimos tempos, oferecendo a mesma resistência dos materiais de vidro mais antigos e maior estabilidade, ao mesmo tempo que reduz o volume das matérias-primas utilizadas. Além disso, espera-se que as bebidas alcoólicas liderem o mercado de embalagens de vidro, devido às vendas decentes de cerveja e whisky nos Estados Unidos, com uma procura crescente por variantes premium.

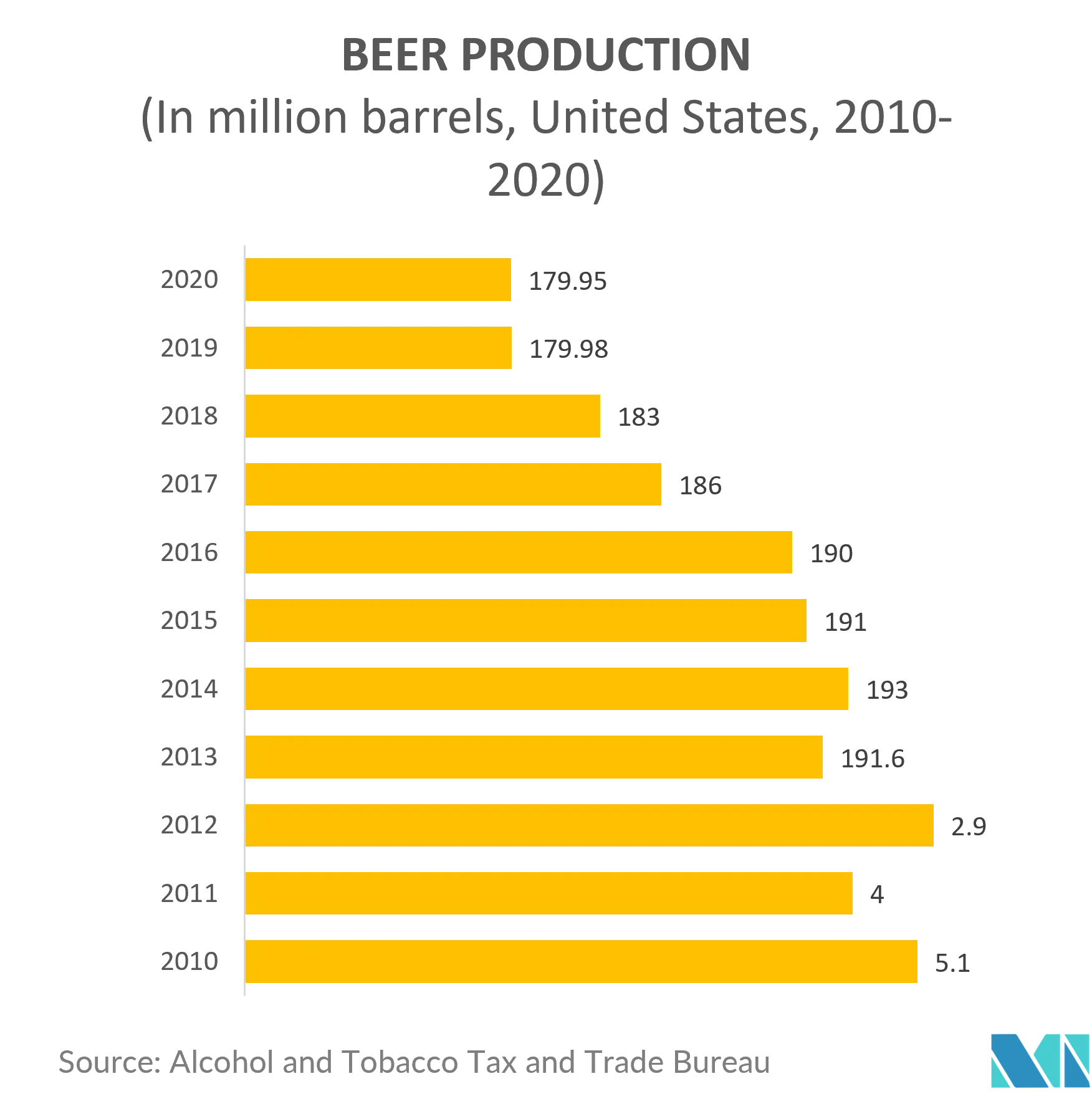

- Em 2020, os Estados Unidos testemunharam o maior ganho de volume no volume total de bebidas alcoólicas em quase vinte anos. Aumentou 2%, o aumento mais significativo desde 2002. Entre as bebidas alcoólicas, a cerveja registou um crescimento substancial nos últimos anos. A maior parte do volume de cerveja é vendida em garrafas de vidro e está impulsionando a necessidade de maiores taxas de produção na indústria de embalagens de vidro. A crescente procura por variantes premium em bebidas alcoólicas como whisky, rum, etc., também está a impulsionar o crescimento das garrafas de vidro.

- No entanto, a guerra comercial em curso entre os Estados Unidos e a China pode impactar o mercado de embalagens de vidro no país. O Grupo Ardagh afirmou que mais de 70% das garrafas de vidro da indústria vinícola dos EUA são importadas da China; e devido ao aumento da tarifa imposta às importações da China, espera-se que a necessidade de melhorar a infra-estrutura de produção de vidro aumente, levando a um aumento no custo global do produto nos próximos anos.

Visão geral da indústria de embalagens de bebidas alcoólicas da América do Norte

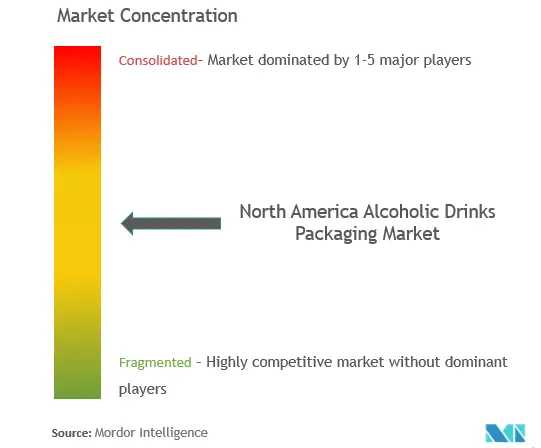

A disponibilidade de diversos players que fornecem soluções de embalagens para bebidas alcoólicas intensificou a concorrência no mercado. Portanto, o mercado está moderadamente fragmentado, com muitas empresas desenvolvendo estratégias de expansão. Alguns dos desenvolvimentos recentes são:.

- Fevereiro de 2020 - A Garçon Wines colaborou com a Amcor plc para produzir garrafas planas de vinho feitas com plástico PET reciclado pós-consumo (PCR) nos Estados Unidos. As garrafas PET da Amcor são elegantes, modernas e combinam perfeitamente com os requisitos do estilo de vida atual em termos de conveniência e sustentabilidade. As garrafas PET são inquebráveis, adequadas para praias e piscinas e também trazem benefícios ambientais, uma vez que são leves, infinitamente recicláveis e têm uma pegada de carbono menor do que as garrafas de vidro ou latas de alumínio.

- Julho de 2020, The Can pack Group e Giorgi Global Holdings, Inc., situada em Blandon, Pensilvânia, e o proprietário do Canpack Group anunciaram conjuntamente a aquisição de propriedade industrial pela Canpack em Olyphant, Pensilvânia. Isso está alinhado com a meta de expandir as instalações de fabricação na América do Norte.

Líderes de mercado de embalagens de bebidas alcoólicas da América do Norte

-

Ball Corporation

-

Crown Holdings Inc.

-

United Bottles & Packaging

-

Owens-Illinois Inc.

-

Amcor plc

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de bebidas alcoólicas da América do Norte

- Março de 2021 – A Owens-Illinois (OI), Inc., fez um investimento significativo para apoiar a forte demanda dos clientes por embalagens de vidro altamente sustentáveis. A OI investirá aproximadamente US$ 75 milhões na expansão de sua unidade de Zipaquirá, na Colômbia. Após a conclusão, no final de 2022, o projeto deverá adicionar quase 2% de capacidade ao segmento das Américas da empresa e produzir cerca de 500 milhões de garrafas anualmente.

- Junho de 2021- A AB InBev desenvolveu a garrafa de cerveja longneck mais leve para produção comercial. A cervejaria e proprietária de marcas como Budweiser, Stella Artois, Corona, Beck's e Leffe reduziu o peso de sua garrafa de cerveja longneck padrão de cerca de 180 para 150 gramas, reduzindo suas emissões de CO2 em 17% por garrafa. Desenvolvida no Centro Global de PD de Inovação e Tecnologia da cervejaria, GITEC, em Leuven, Bélgica, a técnica combina diferentes tecnologias para oferecer uma garrafa mais sustentável, mantendo ao mesmo tempo uma embalagem segura e com garantia de qualidade da cerveja.

Relatório de mercado de embalagens de bebidas alcoólicas da América do Norte – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Análise da cadeia de valor da indústria

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

4.4 Drivers de mercado

4.4.1 Alto poder de compra dos consumidores

4.4.2 Aumento do consumo de bebidas alcoólicas

4.5 Desafios de mercado

4.5.1 Crescentes preocupações ambientais e de sustentabilidade

4.6 Avaliação do Impacto do COVID-19 no Mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por material primário

5.1.1 Plástico

5.1.2 Papel

5.1.3 Metal

5.1.4 Vidro

5.2 Por produtos alcoólicos

5.2.1 Vinho

5.2.2 Espíritos

5.2.3 Cerveja

5.2.4 Pronto para beber (RTD)

5.2.5 Outros tipos de bebidas alcoólicas

5.3 Por tipo de produto

5.3.1 Garrafas plásticas

5.3.2 Garrafas de vidro

5.3.3 Latas de metal

5.3.4 Caixas

5.3.5 Bolsas

5.3.6 Outros tipos de produtos

5.4 Por país

5.4.1 Estados Unidos

5.4.2 Canadá

6. CENÁRIO COMPETITIVO

6.1 Perfis de Empresa*

6.1.1 Amcor Ltd.

6.1.2 Ball Corporation

6.1.3 United Bottles & Packaging

6.1.4 Ardagh Group SA

6.1.5 WestRock LLC

6.1.6 Crown Holdings Incorporated

6.1.7 Owens-Illinois (O-I), Inc.

6.1.8 Encore Glass

6.1.9 Brick Packaging, LLC

6.1.10 Berry Global, Inc.

6.1.11 IntraPac International LLC

7. ANÁLISE DE INVESTIMENTO

8. FUTURO DO MERCADO

Segmentação da indústria de embalagens de bebidas alcoólicas da América do Norte

As embalagens de bebidas alcoólicas desempenham um papel proeminente na promoção da marca, levando a uma maior visibilidade da marca. Atualmente, os fabricantes de bebidas alcoólicas estão empenhados em fornecer padrões de embalagem de alta qualidade para seus produtos, a fim de influenciar os consumidores a comprarem sua marca em detrimento de outra.

| Por material primário | ||

| ||

| ||

| ||

|

| Por produtos alcoólicos | ||

| ||

| ||

| ||

| ||

|

| Por tipo de produto | ||

| ||

| ||

| ||

| ||

| ||

|

| Por país | ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens de bebidas alcoólicas da América do Norte

Qual é o tamanho atual do mercado de embalagens de bebidas alcoólicas de NA?

O Mercado de Embalagens de Bebidas Alcoólicas NA deverá registrar um CAGR de 5,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de embalagens de bebidas alcoólicas de NA?

Ball Corporation, Crown Holdings Inc., United Bottles & Packaging, Owens-Illinois Inc., Amcor plc são as principais empresas que operam no mercado de embalagens de bebidas alcoólicas de NA.

Que anos este mercado de embalagens de bebidas alcoólicas de NA cobre?

O relatório abrange o tamanho histórico do mercado de embalagens de bebidas alcoólicas de NA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de bebidas alcoólicas de NA para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da indústria de embalagens de bebidas alcoólicas de NA

Estatísticas para a participação de mercado de embalagens de bebidas alcoólicas de NA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens de bebidas alcoólicas da NA inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.