Análise do mercado de máquinas agrícolas da América do Norte

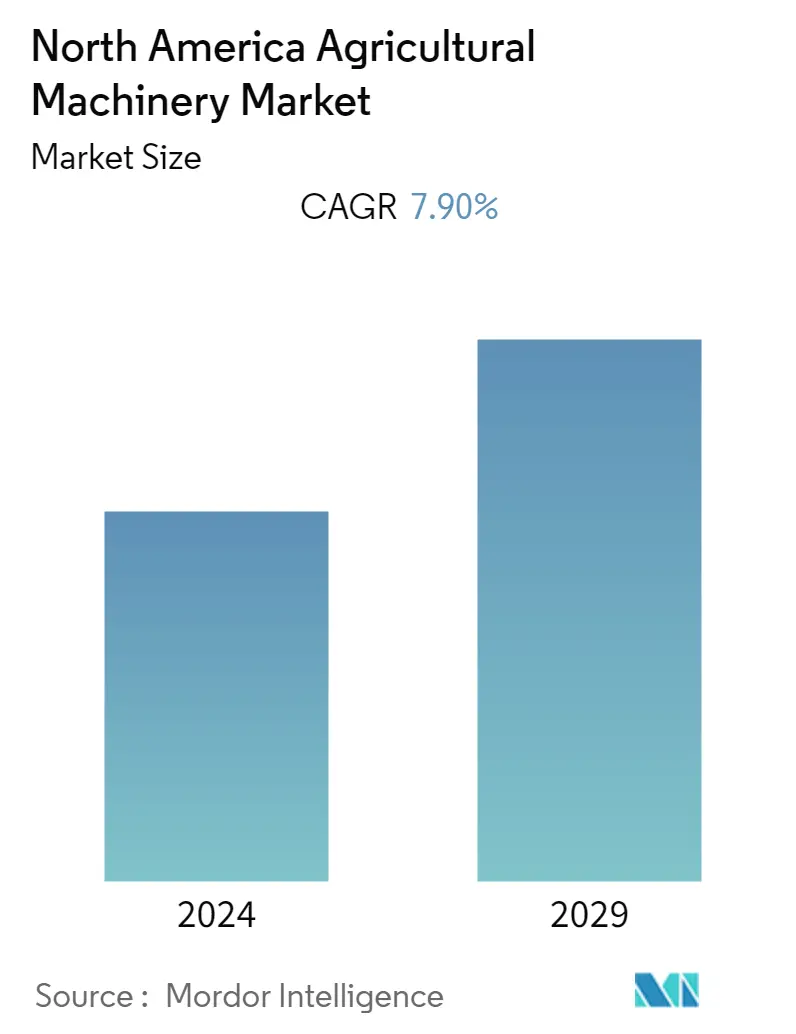

O mercado norte-americano de máquinas agrícolas deverá registrar um CAGR de 7,9% durante o período de previsão.

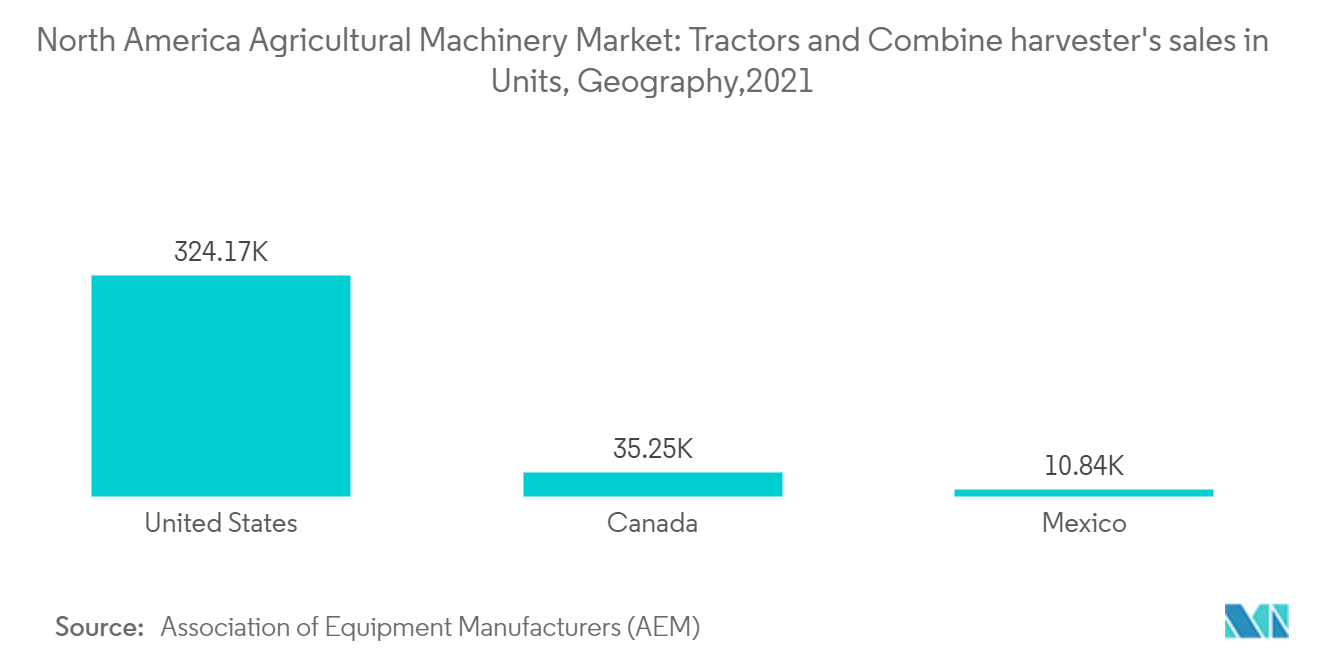

- O aumento da consolidação agrícola, as perspectivas económicas positivas, a grande base de produção e o maior apoio governamental através de subsídios estão a impulsionar as vendas de máquinas e equipamentos agrícolas de alta capacidade. De acordo com a Associação de Fabricantes de Equipamentos (AEM), o número total de tratores e colheitadeiras vendidos em 2021 na América do Norte foi de 360 mil unidades. Naquele ano, houve um aumento de vendas de mais de 10% em quase todos os segmentos de tratores e colheitadeiras agrícolas nos Estados Unidos e no Canadá.

- A presença de extensas terras agrícolas levou a uma alta demanda por mecanização agrícola. Além disso, a região da América do Norte está a registar um aumento na utilização de ceifeiras-debulhadoras inteligentes equipadas com tecnologias de monitorização para aumentar a produção agrícola. Espera-se que o aumento dos custos trabalhistas, a incorporação de sistemas robóticos e GPS em tratores e colheitadeiras, o aumento da demanda por máquinas de alta capacidade devido às grandes fazendas e a crescente popularidade das máquinas autopropelidas impulsionem o crescimento do mercado durante o período de previsão. A gigante norte-americana de máquinas agrícolas, John Deere, começou a melhorar o processo de inovação baseado em IA em tratores ao adquirir uma start-up de IA, a Blue River Technology. Espera-se que tais inovações impulsionem a procura de tratores tecnologicamente avançados a longo prazo.

- Os agricultores do país têm conseguido beneficiar de subsídios oportunos sob a forma de empréstimos para equipamento agrícola com taxas de juro e calendários de reembolso flexíveis. Isto, por sua vez, ajudou até mesmo os pequenos agricultores a investir em equipamento agrícola primário. O governo dos EUA concede empréstimos para equipamentos agrícolas por meio de Empréstimos Operacionais Diretos do USDA, Microempréstimos Operacionais do USDA e Empréstimos Operacionais Garantidos do USDA. A inclinação dos agricultores para a tecnologia devido à facilidade de empréstimos e ao aumento da produtividade resultou em ganhos de dois dígitos para diversas máquinas, alimentando assim o crescimento do mercado na região.

Tendências do mercado de máquinas agrícolas da América do Norte

Alta adoção e inovações em máquinas agrícolas

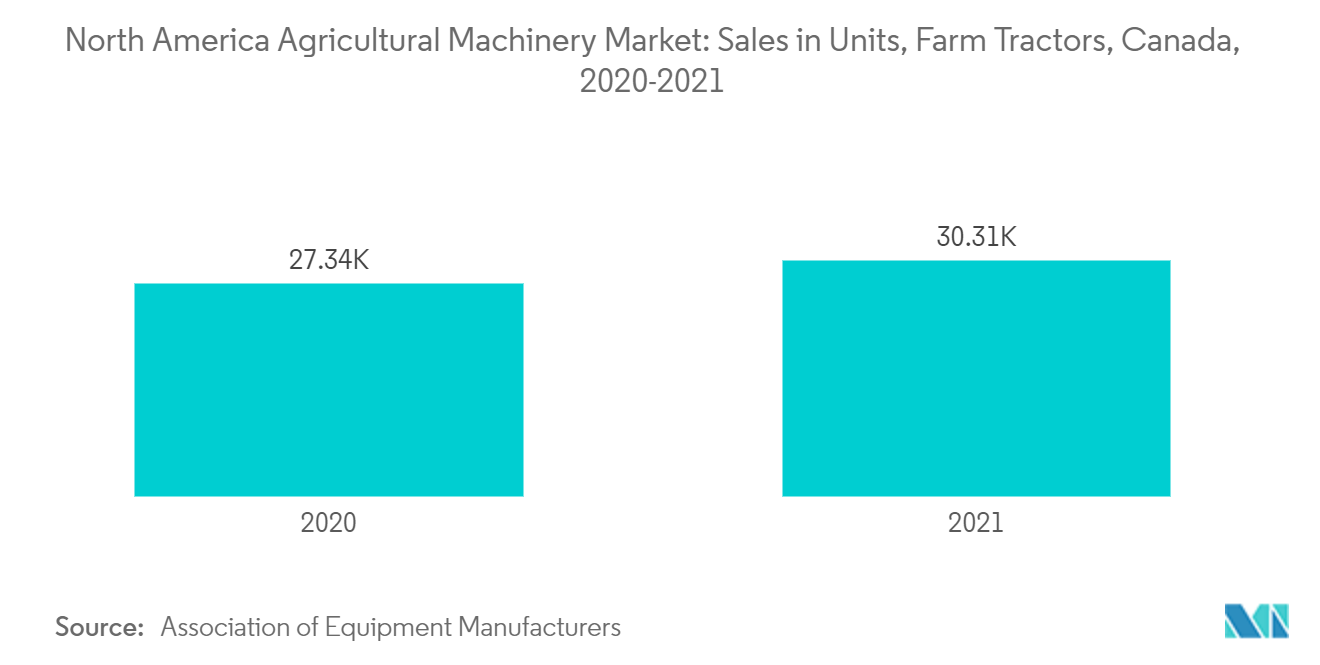

Os rápidos desenvolvimentos tecnológicos em tratores estão atualmente revolucionando a agricultura na América do Norte. Os custos agrícolas são inevitavelmente mais elevados com a crescente procura de culturas alimentares, tornando assim os tractores uma parte inevitável da agricultura eficiente. De acordo com o Conselho Canadiano de Recursos Humanos para a Agricultura, prevê-se que o défice de mão-de-obra agrícola do Canadá duplique até 2029 e conduza a uma escassez de 123.000 trabalhadores. Durante 2020-2021, a escassez de mão-de-obra agrícola custou cerca de 2,9 mil milhões de dólares aos agricultores do país, e prevê-se que esta escassez aumente nos próximos anos. Isto aumentará as vendas de maquinaria agrícola (tratores, colheitadeiras, etc.), uma vez que o tamanho médio das explorações agrícolas no Canadá também cresce todos os anos.

A necessidade de sustentabilidade na gestão das operações agrícolas induziu a demanda por maquinários altamente desenvolvidos e eficientes nos últimos anos e está impulsionando o crescimento do mercado estudado. Por exemplo, de acordo com a Associação de Fabricantes de Equipamentos, a venda de colheitadeiras autopropelidas em junho de 2020 aumentou de 125 unidades para 143 unidades, resultando em vendas acumuladas no ano (janeiro de 2020 - outubro de 2020) de 264 unidades, que foi 3,1% superior quando comparado ao mesmo período do ano anterior.

Assim, a onda da tecnologia moderna já foi testemunhada nos tratores com a aplicação de ferramentas baseadas em Inteligência Artificial para transmissão de dados e processos precisos de tomada de decisão no cultivo. Em 2022, o Canadá, o Ministério da Agricultura e Agroalimentação, anunciou mais de 1 milhão de dólares em financiamento para SomaDetect Inc. e Vivid Machines Inc. através do Programa AgriScience para ajudar os produtores a melhorar a gestão agrícola e os seus resultados financeiros. Projeta-se que tais inovações induzam a demanda por tratores tecnologicamente desenvolvidos, no longo prazo, impulsionando também o mercado nos próximos anos.

Os Estados Unidos dominam o mercado

As operações agrícolas em grande escala, o declínio da mão-de-obra e a necessidade de aumentar a produtividade da agricultura são os factores que impulsionam principalmente as vendas de maquinaria agrícola na região durante o período do estudo. A agricultura é uma das principais ocupações nos Estados Unidos, onde a mecanização da agricultura é considerada uma razão importante para o aumento da produtividade, das vendas e da exportação.

O mercado dos Estados Unidos é impulsionado pela venda de tratores de baixa potência, sendo que tratores com potência inferior a 40 HP representam uma grande fatia do mercado. Estima-se que numa exploração agrícola tecnologicamente avançada, um agricultor possa produzir cereais suficientes para alimentar quase mil pessoas. No entanto, no século XX, isso estava limitado a 25 pessoas, sendo a proporção de 1:130. Os avanços tecnológicos estão agora direcionados para o uso de tratores em campos agrícolas.

Os ciclos de substituição mais curtos de 9 anos nas economias avançadas como os Estados Unidos aumentam a procura de novos tractores e, portanto, impulsionam o mercado na América do Norte. Por exemplo, a John Deere fabrica tratores na faixa de 105 a 140 HP em Saltillo e a divisão New Holland da CNH Industrial fabrica tratores na faixa de 90 a 115 HP em Querétaro. John Deere, New Holland, Valtra e Pauny são os principais fabricantes de tratores.

Visão geral da indústria de máquinas agrícolas da América do Norte

O mercado norte-americano de máquinas agrícolas está consolidado, com os principais players ocupando a participação majoritária. Os principais players do mercado são Deere and Co., AGCO Corporation, Same Deutz-Fahr Deutschland GmbH, CLAAS Group e Kverneland Group, entre outros. As empresas estão inovando em novos tipos de máquinas de acordo com as mudanças na demanda dos consumidores e oferecendo novas tecnologias para trazer mais eficiência e facilitar as operações agrícolas. Muitos players internacionais no mercado estudado também têm colaborado com players nacionais para aumentar seu alcance e expandir seus serviços para uma linha de tratores utilitários de alta qualidade e orientados para valor.

Líderes de mercado de máquinas agrícolas da América do Norte

Deere & Company

AGCO Corporation

Same Deutz-Fahr Deutschland GmbH

CLAAS Group

Kverneland Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de máquinas agrícolas da América do Norte

- Dezembro de 2022 A CNH Industrial adicionou novas soluções de automação e autonomia ao portfólio Ag Tech em Phoenix, Arizona e nos EUA. Essas novas soluções de cultivo sem motorista e colheita assistida por motorista da Raven, e automação de enfardadeiras da Case IH e New Holland, podem fornecer melhorias de automação e equipamentos autônomos e ajudar a resolver os desafios mais significativos dos agricultores para aumentar a produtividade.

- Novembro de 2022 Kubota Canada Ltd, um dos principais distribuidores de tratores e equipamentos compactos do país, revelou o trator diesel M7-4 na Agri-Trade Equipment Expo em Red Deer, Alberta, apresentando aos agricultores as mais recentes inovações surgidas do popular Kubota Série M7.

- Outubro de 2022 Kubota Canada Ltd inaugurou sua nova sede corporativa canadense e instalações de distribuição no crescente Corredor de Inovação Pickering.

- Maio de 2022 A AGCO adquiriu a JCA Industries para aumentar as capacidades de engenharia e desenvolvimento de software e para acelerar o desenvolvimento de máquinas altamente automatizadas e autônomas.

- Abril de 2022 A Deere Company e a GUSS Automation formaram uma joint venture com uma LLC em Kingsburg, Califórnia. O Global Unmanned Spray System (GUSS) é pioneiro em pulverizadores semiautônomos para pomares e vinhedos.

- Agosto de 2021 A John Deere apresentou o novo trator 6155MH que oferece todo o desempenho e confiabilidade comprovados em campo de outros tratores da série M, mas em uma configuração de alta colheita na Califórnia e no Arizona.

Segmentação da indústria de máquinas agrícolas da América do Norte

A indústria de máquinas agrícolas é considerada uma parte da indústria de máquinas que compreende a fabricação de máquinas necessárias para apoiar a agricultura.

O mercado norte-americano de máquinas agrícolas é segmentado por tipo (tratores, equipamentos, máquinas de irrigação, máquinas de colheita, máquinas de feno e forragem e outros tipos) e geografia (Estados Unidos, Canadá, México e Resto da América do Norte). O relatório oferece tamanhos de mercado e previsões em termos de valor (milhões de dólares) para os segmentos acima mencionados.

| Trator | Menos de 40 CV |

| 40 a 100 CV | |

| Acima de 100 HP | |

| 4 tratores agrícolas WD | |

| Equipamento | Arados |

| Grades | |

| Cultivadores e Lavradores | |

| Outro equipamento | |

| Máquinas de irrigação | Irrigação por aspersão |

| Irrigação por gotejamento | |

| Outras máquinas de irrigação | |

| Máquinas de colheita | Ceifeiras-debulhadoras |

| Colheitadeiras de forragem | |

| Outras máquinas de colheita | |

| Máquinas para feno e forragem | Cortadores |

| Enfardadeiras | |

| Outras máquinas de feno e forragem | |

| Outros tipos |

| Estados Unidos |

| Canadá |

| México |

| Resto da América do Norte |

| Tipo | Trator | Menos de 40 CV |

| 40 a 100 CV | ||

| Acima de 100 HP | ||

| 4 tratores agrícolas WD | ||

| Equipamento | Arados | |

| Grades | ||

| Cultivadores e Lavradores | ||

| Outro equipamento | ||

| Máquinas de irrigação | Irrigação por aspersão | |

| Irrigação por gotejamento | ||

| Outras máquinas de irrigação | ||

| Máquinas de colheita | Ceifeiras-debulhadoras | |

| Colheitadeiras de forragem | ||

| Outras máquinas de colheita | ||

| Máquinas para feno e forragem | Cortadores | |

| Enfardadeiras | ||

| Outras máquinas de feno e forragem | ||

| Outros tipos | ||

| Geografia | Estados Unidos | |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

Perguntas frequentes sobre pesquisa de mercado de máquinas agrícolas da América do Norte

Qual é o tamanho atual do mercado de máquinas agrícolas da América do Norte?

O Mercado de Máquinas Agrícolas da América do Norte deverá registrar um CAGR de 7,90% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de máquinas agrícolas da América do Norte?

Deere & Company, AGCO Corporation, Same Deutz-Fahr Deutschland GmbH, CLAAS Group, Kverneland Group são as principais empresas que operam no mercado de máquinas agrícolas da América do Norte.

Que anos este mercado de máquinas agrícolas da América do Norte cobre?

O relatório abrange o tamanho histórico do mercado de máquinas agrícolas da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de máquinas agrícolas da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Máquinas Agrícolas da América do Norte

Estatísticas para a participação de mercado de Máquinas Agrícolas da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de máquinas agrícolas da América do Norte inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.