Análise de mercado de ácido nítrico

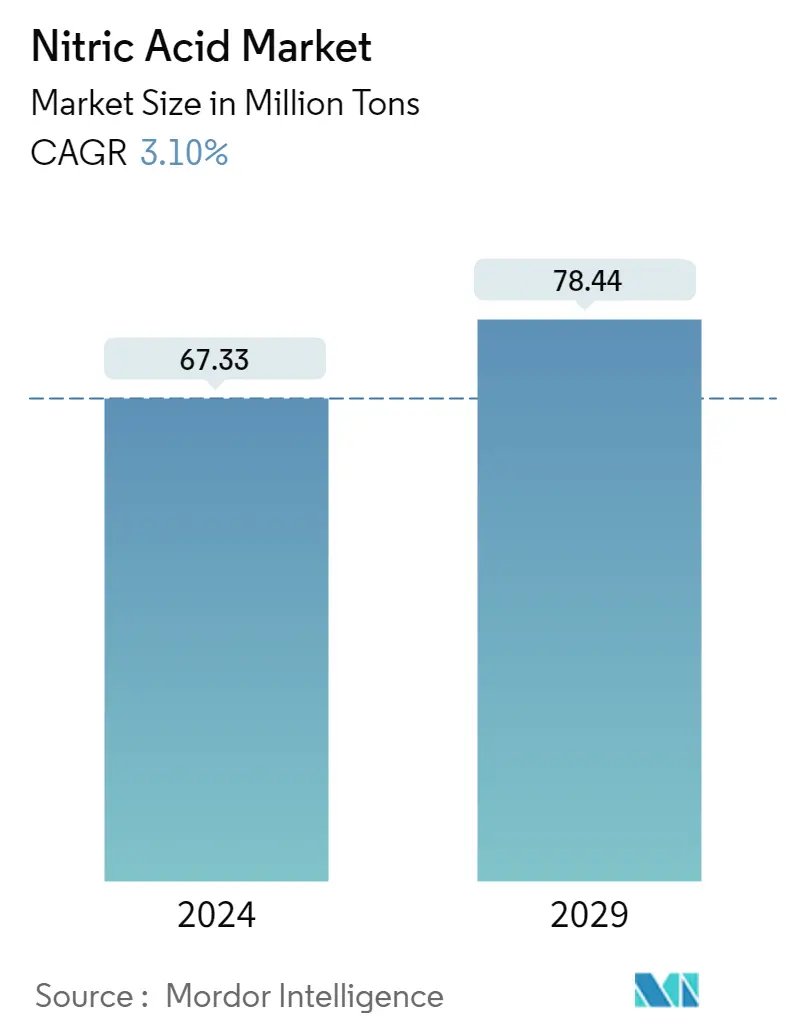

O tamanho do mercado de ácido nítrico é estimado em 67,33 milhões de toneladas em 2024, e deverá atingir 78,44 milhões de toneladas até 2029, crescendo a um CAGR de 3,10% durante o período de previsão (2024-2029).

Devido ao surto de COVID-19, os bloqueios nacionais em todo o mundo, as interrupções nas atividades de fabricação e nas cadeias de abastecimento e as paradas de produção impactaram negativamente o mercado de ácido nítrico. Atualmente, o mercado recuperou da pandemia e está a crescer a um ritmo significativo.

- No curto prazo, espera-se que a crescente demanda por ácido nítrico na fabricação de fertilizantes e explosivos impulsione o crescimento do mercado.

- No entanto, os riscos relacionados à saúde causados pelo ácido nítrico provavelmente impedirão o crescimento do mercado.

- No entanto, espera-se que o desenvolvimento tecnológico na fabricação de ácido nítrico e os recentes incentivos governamentais criem oportunidades de mercado lucrativas durante o período de previsão.

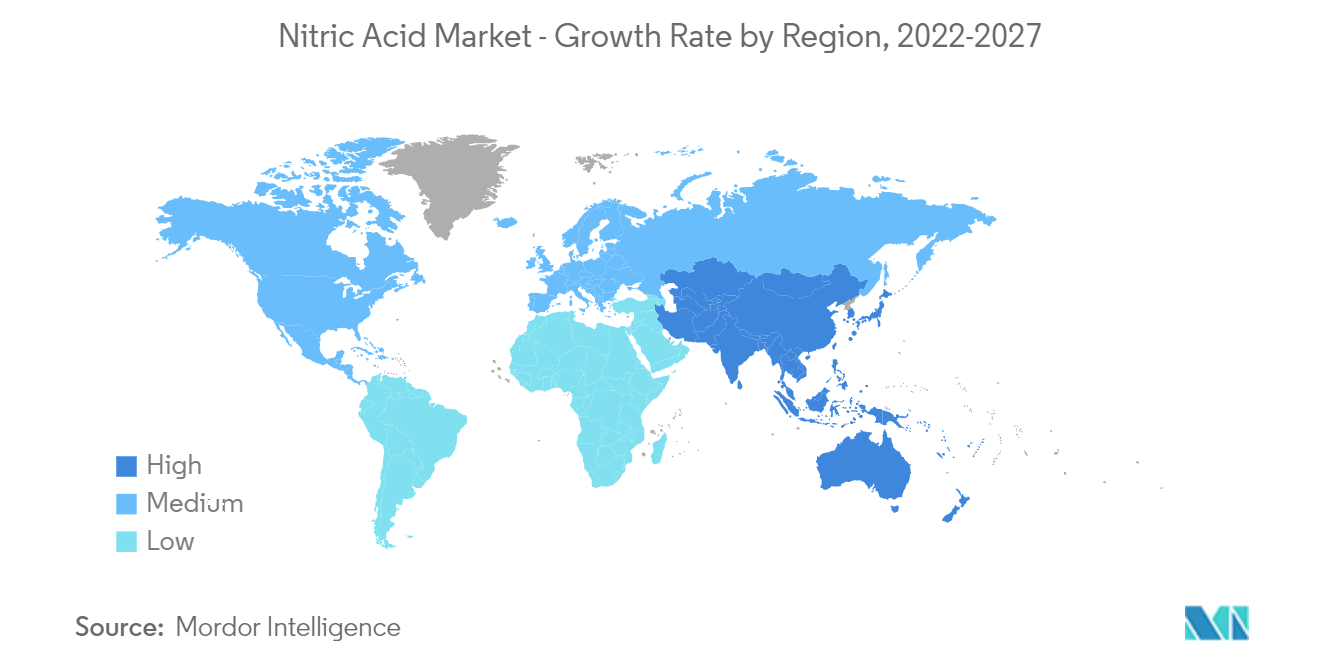

- Espera-se que a região Ásia-Pacífico domine o mercado, globalmente, com o maior consumo de países como China, Japão e Índia.

Tendências do mercado de ácido nítrico

Aumento da demanda da indústria de fertilizantes

- Mais de 80% do ácido nítrico é usado na fabricação de fertilizantes. Fertilizantes, como nitrato de amônio e nitrato de amônio e cálcio, são produzidos a partir do ácido nítrico. Para satisfazer a crescente procura global de alimentos, são necessárias mais terras aráveis para o cultivo. Conseqüentemente, a demanda por fertilizantes está aumentando, prevendo-se que a indústria global de fertilizantes testemunhe um CAGR de cerca de 5% durante o período de previsão.

- O nitrato de amônio é um fertilizante popular e eficiente à base de nitrogênio, com cerca de 35% (em massa) do conteúdo total de nitrogênio. Além disso, o fertilizante nitrato de cálcio e amônio (CAN) tem um teor de nitrogênio de aproximadamente 25-28%. O fertilizante CAN é usado para fornecer nitrogênio para promover o crescimento de qualquer planta.

- O nitrato de cálcio e amônio é fabricado pela mistura de nitrato de amônio fundido e carbonato de cálcio a uma temperatura de cerca de 170°C. É higroscópico e pode absorver a umidade do ambiente. Assim, o nitrato de cálcio e amônio pode ser usado em solos sem água suficiente.

- De acordo com a Organização para a Alimentação e Agricultura dos EUA (FAO), a procura global por fertilizantes deverá atingir 200,92 milhões de toneladas em 2022.

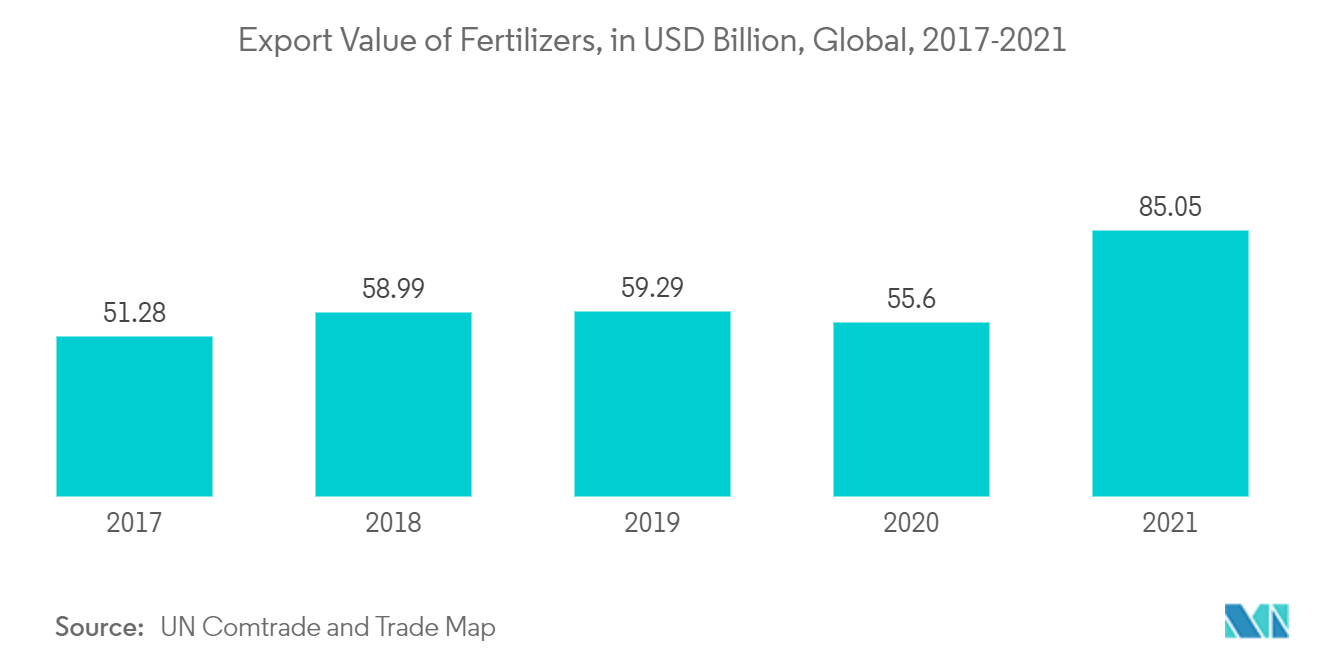

- De acordo com o Mapa Comtrade e Comércio das Nações Unidas, as exportações de fertilizantes ultrapassaram os 85 mil milhões de dólares em 2021, representando um aumento de cerca de 50% em relação aos números do ano anterior. Em 2021, as exportações globais de fertilizantes atingiram o máximo de uma década.

- De acordo com a FERTILIZERS EUROPE, o consumo anual de fertilizantes azotados na União Europeia deverá atingir 10,6 milhões de toneladas até à época 2029/2030, em comparação com o consumo médio actual de 11,2 milhões de toneladas. Após vários anos de recuperação, prevê-se que o consumo anual de fertilizantes nos próximos dez anos diminua pelo quarto ano consecutivo, restringindo assim o crescimento do mercado.

- Assim, os fatores acima mencionados provavelmente afetarão o mercado de ácido nítrico para aplicação de fertilizantes durante o período de previsão.

Ásia-Pacífico dominará o mercado

- Espera-se que a Ásia-Pacífico seja o mercado dominante na produção de ácido nítrico, devido à maior produção e consumo de fertilizantes nos países da Ásia-Pacífico, incluindo China, Índia e Coreia do Sul.

- De acordo com o ITC Trade Map, a Coreia do Sul é o maior exportador de ácido nítrico, com uma quantidade exportada de 534,2 mil toneladas em 2021. A China é o segundo maior importador em 2020, com uma quantidade importada de 152,8 mil toneladas para diversos usuários finais. indústrias como fertilizantes, tintas, pigmentos, corantes e fabricação de produtos químicos.

- De acordo com a Associação de Fertilizantes da Índia, a produção total de produtos fertilizantes foi de 43,49 milhões de toneladas durante 2020-21, o que mostrou um aumento de 1,7% em relação a 2019-20. A produção de fertilizantes à base de azoto situou-se em 13,74 milhões de toneladas durante 2020-21 e registou um aumento marginal de 0,2% em relação a 2019-2020.

- Segundo o Gabinete Nacional de Estatísticas da China, em 2021, a produção de cereais totalizou 682,9 milhões de toneladas, contra 650 milhões de toneladas no ano passado, registando um aumento de 2%. A área plantada de milho aumentou 5% em relação ao ano passado e a produção aumentou 4,6%. Espera-se que o uso crescente de fertilizantes para aumentar a produtividade e acompanhar o declínio da área cultivada impulsione o mercado no país.

- O ácido nítrico é utilizado como matéria-prima para tintas, pigmentos e corantes, que encontram grandes aplicações na indústria têxtil. A indústria têxtil da China cresceu de forma constante durante os primeiros nove meses de 2021, com lucros colectivos no valor de CNY 171,1 mil milhões (aproximadamente 26,80 mil milhões de dólares), um aumento de 31,7% em termos homólogos, de acordo com o Ministério da Indústria e Tecnologia da Informação (MIIT).

- O ácido nítrico é utilizado na produção de explosivos como trinitrotolueno (TNT), nitrocelulose, nitroglicerina, entre outros, que estão sendo utilizados em aplicações de mineração. Por exemplo, em Março de 2021, a Coal India Ltd (CIL) aprovou 32 novos projectos de mineração de carvão, dos quais 24 são a expansão dos projectos existentes e os restantes são greenfield. O custo estimado do projeto é de INR 47.000 crores (~US$ 5.675,64 milhões), aumentando assim o mercado estudado.

- Portanto, espera-se que os fatores mencionados acima tenham um impacto significativo no mercado nos próximos anos.

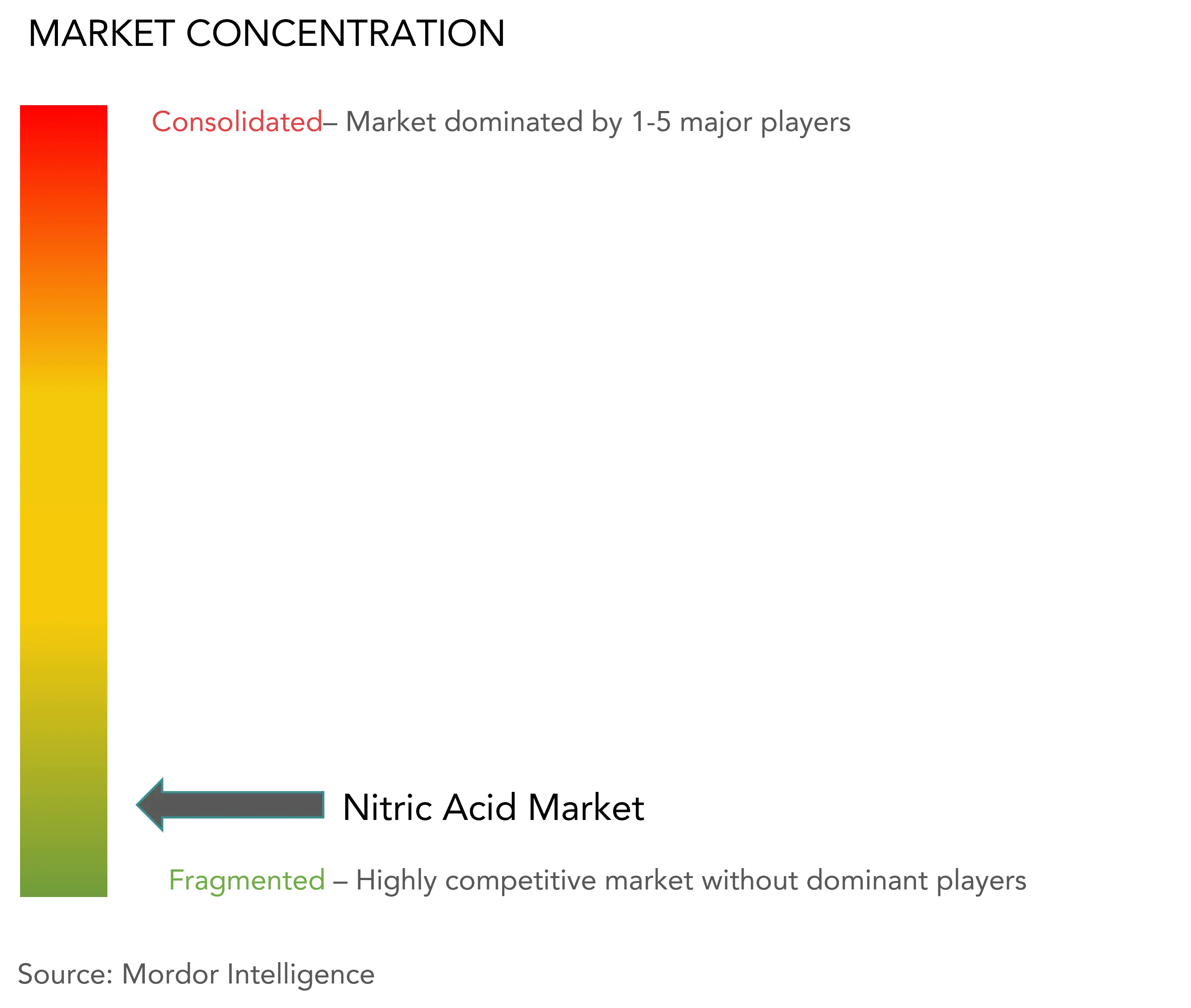

Visão geral da indústria de ácido nítrico

O mercado de ácido nítrico é fragmentado por natureza. As principais empresas do mercado estudadas (não em nenhuma ordem específica) incluem CF Industries Holdings Inc., HUCHEMS, Yara, LSB INDUSTRIES e Deepak Fertilizers and Petrochemicals Corporation Ltd (DFPCL).

Líderes de mercado de ácido nítrico

Yara

LSB INDUSTRIES

Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL)

HUCHEMS

CF Industries Holdings Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ácido nítrico

- Em dezembro de 2022, de acordo com o documento mais recente da Securities Exchange Commission, a Ritholtz Wealth Management aumentou sua posição na CF Industries Holdings, Inc. em 99,9% durante o terceiro trimestre. Depois de adquirir 11.176 ações adicionais durante o trimestre, a empresa passou a deter 22.368 ações da empresa de materiais básicos.

- Em junho de 2022, a CF Fertilizers UK Limited anunciou planos para reestruturar as suas operações no Reino Unido. A CF Fertilizers UK pretende concentrar suas operações de produção no Reino Unido inteiramente na fábrica de Billingham, em Teesside. Billingham possui um volume considerável de contratos industriais de amônia e ácido nítrico que repassam os custos do gás natural aos consumidores, estabelecendo as bases para operações lucrativas.

Segmentação da indústria de ácido nítrico

O ácido nítrico é um ácido mineral incolor e altamente corrosivo com fórmula química HNO3. Pode ser produzido através de um processo de duas etapas, incluindo a oxidação da amônia e depois a absorção dos óxidos de nitrogênio produzidos. O ácido nítrico tem aplicações importantes na indústria de fertilizantes. O mercado de ácido nítrico é segmentado pela indústria de usuários finais e pela geografia. Pela indústria de usuários finais, o mercado é segmentado em fertilizantes, aeroespacial, tintas, pigmentos, corantes, fabricação de produtos químicos, explosivos e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de ácido nítrico em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Fertilizantes |

| Aeroespacial |

| Tintas, pigmentos e corantes |

| Fabricação Química |

| Explosivos |

| Outras indústrias de usuários finais (produtos farmacêuticos, processamento de alimentos) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| México | |

| Canadá | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Resto do Médio Oriente e África |

| Indústria do usuário final | Fertilizantes | |

| Aeroespacial | ||

| Tintas, pigmentos e corantes | ||

| Fabricação Química | ||

| Explosivos | ||

| Outras indústrias de usuários finais (produtos farmacêuticos, processamento de alimentos) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| México | ||

| Canadá | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de ácido nítrico

Qual é o tamanho do mercado de ácido nítrico?

O tamanho do mercado de ácido nítrico deverá atingir 67,33 milhões de toneladas em 2024 e crescer a um CAGR de 3,10% para atingir 78,44 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de ácido nítrico?

Em 2024, o tamanho do mercado de ácido nítrico deverá atingir 67,33 milhões de toneladas.

Quem são os principais atores do mercado de ácido nítrico?

Yara, LSB INDUSTRIES, Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL), HUCHEMS, CF Industries Holdings Inc. são as principais empresas que operam no mercado de ácido nítrico.

Qual é a região que mais cresce no mercado de ácido nítrico?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ácido nítrico?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de ácido nítrico.

Que anos esse mercado de ácido nítrico cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de ácido nítrico foi estimado em 65,31 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de ácido nítrico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ácido nítrico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de ácido nítrico

Estatísticas para a participação de mercado de ácido nítrico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do ácido nítrico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.