Tamanho do mercado de ácido monocloroacético (MCAA)

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

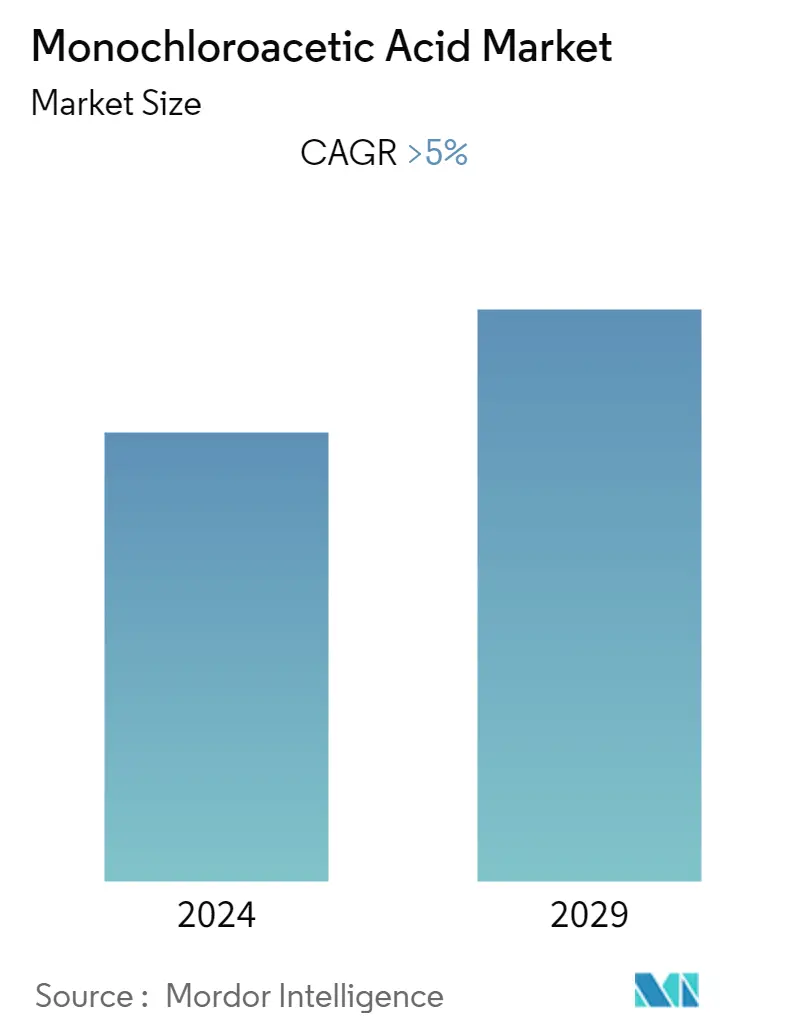

| CAGR | 5.00 % |

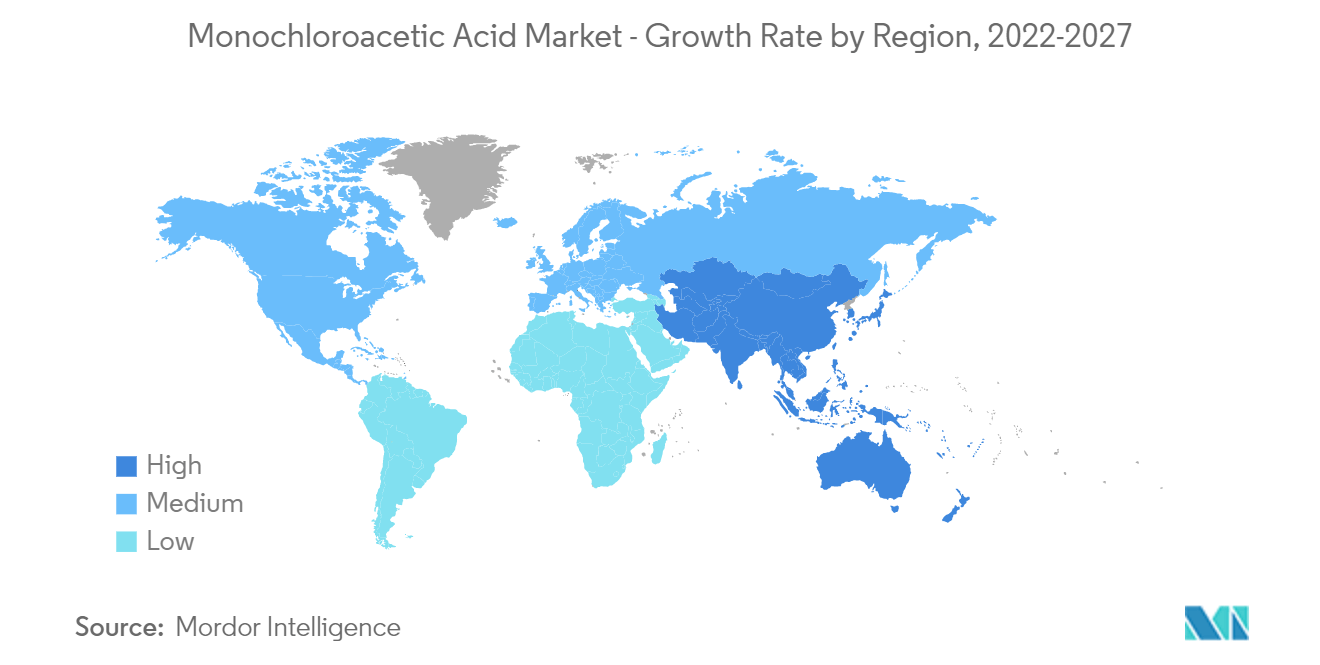

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

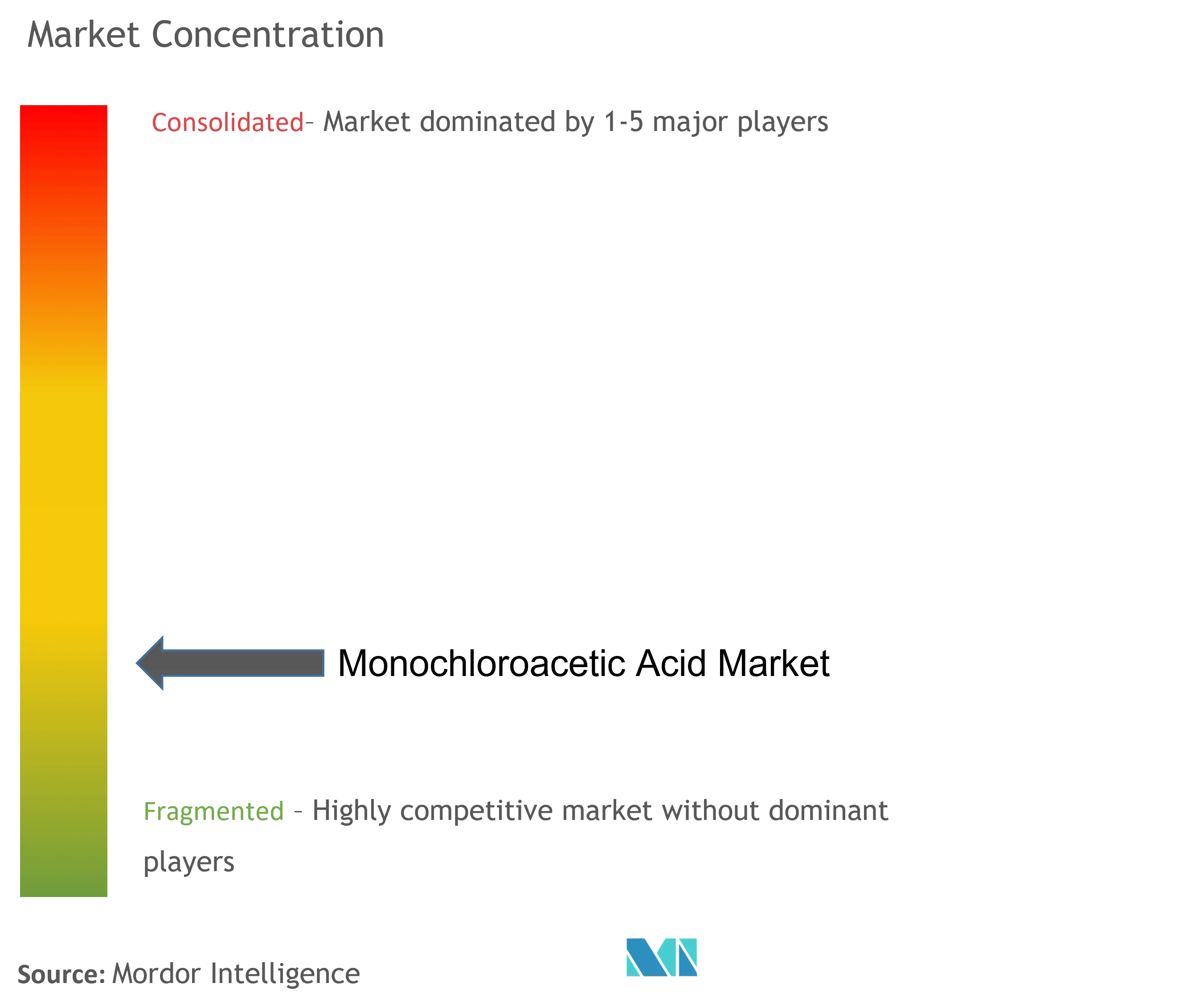

| Concentração do Mercado | Baixo |

Principais participantes

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de ácido monocloroacético (MCAA)

O mercado global de ácido monocloroacético deverá registrar um CAGR de mais de 5% durante o período de previsão.

O COVID-19 impactou negativamente o mercado de agroquímicos diminuindo assim o mercado estudado. A escassez de mão-de-obra, os problemas de transporte e a escassez de liquidez como resultado do bloqueio causado pela pandemia da COVID-19 afectaram a cadeia de abastecimento do mercado agrícola. No entanto, os pacotes governamentais para a agricultura pós-COVID e para a indústria farmacêutica estão a impulsionar a indústria agrícola.

- No curto prazo, o crescente consumo da Indústria Farmacêutica e a crescente produção de agroquímicos no país são os principais fatores que impulsionam o crescimento do mercado estudado.

- No entanto, o declínio no consumo de detergentes é um fator-chave previsto para conter o crescimento da indústria-alvo durante o período de previsão.

- No entanto, o uso crescente de ácido cianoacético provavelmente criará em breve oportunidades lucrativas de crescimento para o mercado global.

- A Ásia-Pacífico dominou o mercado em todo o mundo, com o maior consumo vindo da China e da Índia.

Tendências de mercado do ácido monocloroacético (MCAA)

Aumento da demanda das indústrias farmacêutica e de cuidados pessoais

- O ácido monocloroacético (MCA) desempenha um papel importante na indústria de cuidados pessoais e cosméticos, pois é utilizado na fabricação de betaínas, ou seja, surfactantes anfotéricos. Devido às propriedades espumantes das betaínas, é utilizada em xampus capilares.

- O ácido tioglicólico (TGA ou ácido mercaptoacético) é usado em formulações permanentes para modelagem de cabelo e também é fabricado com MCA. O ácido tioglicólico e seus derivados são utilizados na produção de produtos para os cabelos, como xampus, condicionadores e máscaras capilares.

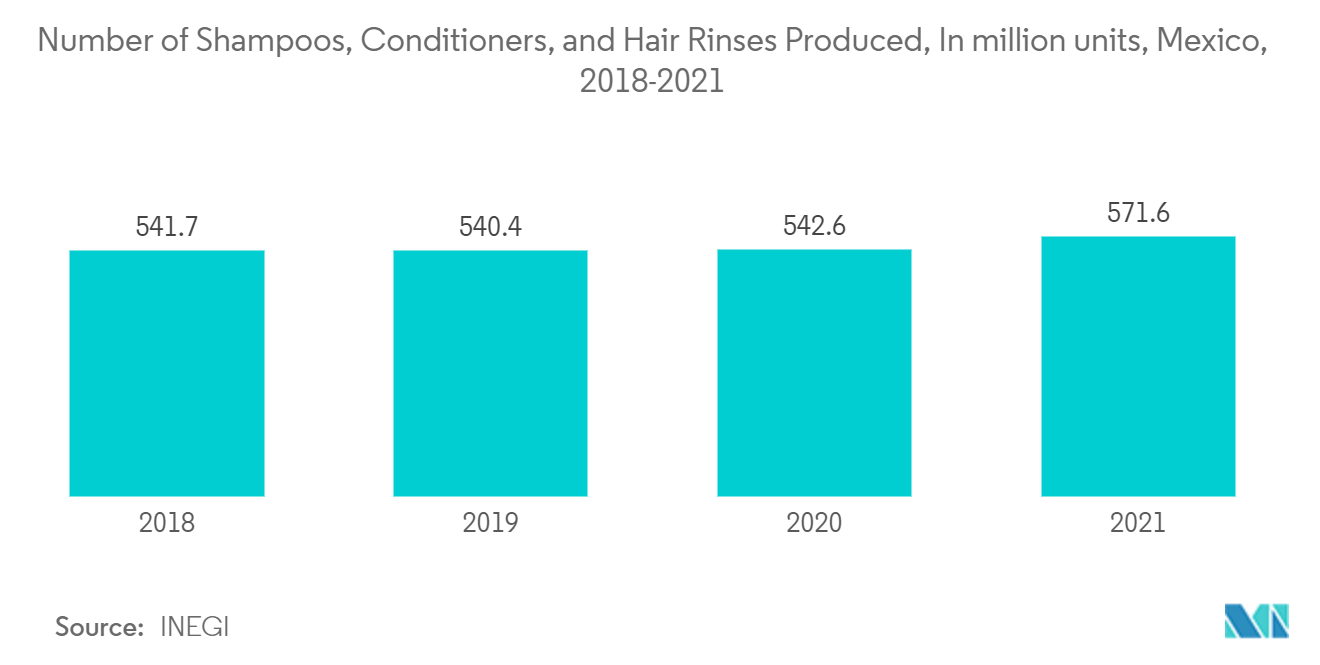

- Segundo o INEGI, o número total de xampus, condicionadores e enxaguantes capilares produzidos no México atingiu 571,62 milhões de unidades em 2021 e registrou uma taxa de crescimento de 5,4% em comparação com 542,22 milhões de unidades em 2020.

- De acordo com o levantamento do INEGI, o volume mensal de vendas de shampoo e condicionador produzidos no México foi avaliado em 45,9 milhões de unidades em dezembro de 2021 e registrou crescimento quando comparado aos 45,46 milhões de unidades em novembro de 2021.

- Além disso, o aumento do rendimento disponível, a sensibilização para os produtos de beleza, as mudanças nos padrões de consumo, o impacto da globalização nos estilos de vida e a mudança no panorama retalhista nos países em desenvolvimento, como a Índia, a Tailândia e o Vietname, deverão aumentar a procura de produtos de cuidados pessoais. produtos nos próximos anos. Espera-se, por sua vez, que isto aumente a procura de MCA no sector dos cuidados pessoais.

- De acordo com a Administração Internacional de Comércio e o Departamento de Comércio dos EUA, em 2021, o mercado de cosméticos no Canadá gerou aproximadamente US$ 1,24 bilhão em receitas. Espera-se que a receita da indústria cresça 1,45% anualmente, atingindo 1,8 mil milhões de dólares até 2024. A recuperação da indústria de beleza e cuidados pessoais no Canadá representa uma grande oportunidade para os exportadores de produtos cosméticos dos EUA.

- O MCA também é necessário no setor farmacêutico para a produção de ibuprofeno/brufeno, diclofenaco de sódio, cafeína, vitaminas (por exemplo, vitamina B), glicina, N-(P-hidroxifenil)-glicina (METOL) e maleatos.

- A Índia é o terceiro maior mercado farmacêutico, em termos de volume, e o décimo terceiro mais significativo, em termos de valor, pois possui uma grande base de matérias-primas e disponibilidade de mão de obra qualificada.

- De acordo com a India Brand Equity Foundation, espera-se que o setor farmacêutico indiano cresça para 100 mil milhões de dólares até 2025.

- Assim, considerando os fatores acima mencionados, com a crescente procura por produtos de higiene pessoal, é provável que a procura por ácido monocloroacético aumente, durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico dominou a quota de mercado global, devido à crescente procura de várias indústrias de utilizadores finais, tais como cuidados pessoais e produtos farmacêuticos, agroquímicos, entre outros.

- A procura de Ácido Monocloroacético (MCA) tem registado um aumento nos últimos anos na China e na Índia, principalmente devido à crescente procura dos sectores de cuidados pessoais e farmacêutico.

- De acordo com o Gabinete Nacional de Estatísticas da China, a receita do comércio retalhista de cosméticos foi avaliada em 30,89 mil milhões de CNY (4,42 mil milhões de dólares) em dezembro de 2021.

- As crescentes preocupações com higiene e limpeza levaram ao crescimento da procura de produtos de higiene pessoal, detergentes e sabões de lavagem. É provável que isto aumente a procura de MCA, devido à sua exigência na produção destes produtos de cuidados pessoais.

- De acordo com o Ministério da Economia, Comércio e Indústria (METI), o valor das vendas de shampoo para cabelos no Japão foi avaliado em CNY 73,82 bilhões (US$ 10,56 bilhões) em 2021.

- As indústrias farmacêutica e de cuidados pessoais estão a crescer na Ásia-Pacífico à medida que a procura e o consumo aumentam com o aumento da população da China e da Índia.

- De acordo com o IBEF, o negócio farmacêutico doméstico da Índia valia 42 mil milhões de dólares em 2021 e deverá crescer para 65 mil milhões de dólares até 2024 e 120-130 mil milhões de dólares até 2030. O mercado farmacêutico indiano expandiu 13,9% em termos de vendas globais em Janeiro. 2022.

- Portanto, considerando os factores acima mencionados, espera-se que a procura de ácido monocloroacético testemunhe um rápido aumento na Ásia-Pacífico, durante o período de previsão.

Visão geral da indústria de ácido monocloroacético (MCAA)

O mercado de ácido monocloroacético é parcialmente fragmentado por natureza. Os principais players incluem Nouryon, Merck KGaA, Alfa Aesar, PCC Group e TerraTech Chemicals (I) Pvt. Ltd., entre outros (não em uma ordem específica).

Líderes de mercado de ácido monocloroacético (MCAA)

-

Nouryon

-

Merck KGaA

-

Alfa Aesar, Thermo Fisher Scientific

-

PCC Group

-

TerraTech Chemicals (I) Pvt. Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ácido monocloroacético (MCAA)

- Setembro de 2021 O Conselho de Administração da Archit Organosys aprovou a proposta para aumentar a capacidade de produção em 12.000 tpa na fábrica existente de Bhavnagar em Gujarat. O projeto implicará um investimento de cinco milhões de rupias que será financiado através de recursos internos. Há um aumento na demanda por Ácido Monocloro Acético (MCA) tanto no mercado interno quanto de exportação, conforme testemunhado pela empresa.

- Abril de 2021 A Atul Limited e a empresa de especialidades químicas Nouryon iniciaram com sucesso a produção na Heaven, uma nova joint venture em Gujarat, Índia, atendendo à crescente demanda nos mercados indianos agrícolas, de cuidados pessoais e farmacêuticos. A empresa produz ácido monocloroacético (MCA) através de sua unidade de produção, com capacidade atual de 32 mil toneladas de MCA por ano.

Relatório de mercado de ácido monocloroacético (MCAA) – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Crescente consumo da indústria farmacêutica

4.1.2 Crescente produção de agroquímicos no país

4.2 Restrições

4.2.1 Declínio no consumo de detergente

4.3 Análise da Cadeia de Valor da Indústria

4.4 Porter Cinco Forças

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Valor)

5.1 Aplicação Química

5.1.1 Glicina

5.1.2 Carboximetilcelulose (CMC)

5.1.3 Surfactantes

5.1.4 Ácido 2,4-Dicloro Fenoxiacético

5.1.5 Ácido tioglicol

5.1.6 Outras aplicações

5.2 Indústria do usuário final

5.2.1 Cuidados Pessoais e Produtos Farmacêuticos

5.2.2 Agroquímicos

5.2.3 Perfurações Geológicas

5.2.4 Corantes e Detergentes

5.2.5 Outras indústrias de usuários finais

5.3 Geografia

5.3.1 Ásia-Pacífico

5.3.1.1 China

5.3.1.2 Índia

5.3.1.3 Japão

5.3.1.4 Coreia do Sul

5.3.1.5 Resto da Ásia-Pacífico

5.3.2 América do Norte

5.3.2.1 Estados Unidos

5.3.2.2 Canadá

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemanha

5.3.3.2 Reino Unido

5.3.3.3 Itália

5.3.3.4 França

5.3.3.5 Resto da Europa

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Médio Oriente e África

5.3.5.1 Arábia Saudita

5.3.5.2 África do Sul

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**Análise

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Alfa Aesar, Thermo Fisher Scientific

6.4.2 Archit Organosys

6.4.3 Denak Co., Ltd

6.4.4 Henan HDF Chemical Company,Ltd.

6.4.5 ITALMAR (THAILAND) CO., LTD

6.4.6 Jiangxi Biochem Co., Ltd

6.4.7 Mahalaxmi Industries

6.4.8 Merck KGaA

6.4.9 Meridian Chem Bond Unip. Ltd.

6.4.10 Nouryon

6.4.11 PCC Group

6.4.12 Shandong Minji New Material Technology Co., Ltd.

6.4.13 TerraTech

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aumento do uso de ácido cianoacético

7.2 Outras oportunidades

Segmentação da indústria de ácido monocloroacético (MCAA)

O ácido monocloroacético (MCA) é um ácido cristalino obtido por cloração direta do ácido acético e é utilizado em síntese orgânica. O mercado de ácido monocloroacético é segmentado por aplicação química, indústria de usuários finais e geografia. Por aplicação química, o mercado é segmentado em glicina, carboximetilcelulose (CMC), surfactantes, ácido 2,4-dicloro fenoxi acético, ácido tioglicol, entre outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em cuidados pessoais e farmacêuticos, agroquímicos, perfurações geológicas, corantes e detergentes, e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de ácido monocloroacético em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (US$ milhões).

| Aplicação Química | ||

| ||

| ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de ácido monocloroacético (MCAA)

Qual é o tamanho atual do mercado de ácido monocloroacético?

O Mercado de Ácido Monocloroacético deverá registrar um CAGR superior a 5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de ácido monocloroacético?

Nouryon, Merck KGaA, Alfa Aesar, Thermo Fisher Scientific, PCC Group, TerraTech Chemicals (I) Pvt. Ltd. são as principais empresas que operam no mercado de ácido monocloroacético.

Qual é a região que mais cresce no mercado de ácido monocloroacético?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ácido monocloroacético?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de ácido monocloroacético.

Que anos esse mercado de ácido monocloroacético cobre?

O relatório abrange o tamanho histórico do mercado de ácido monocloroacético para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ácido monocloroacético para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de ácido monocloroacético

Estatísticas para a participação de mercado de ácido monocloroacético em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Ácido Monocloroacético inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.