Tamanho do mercado de óleo vegetal MEA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

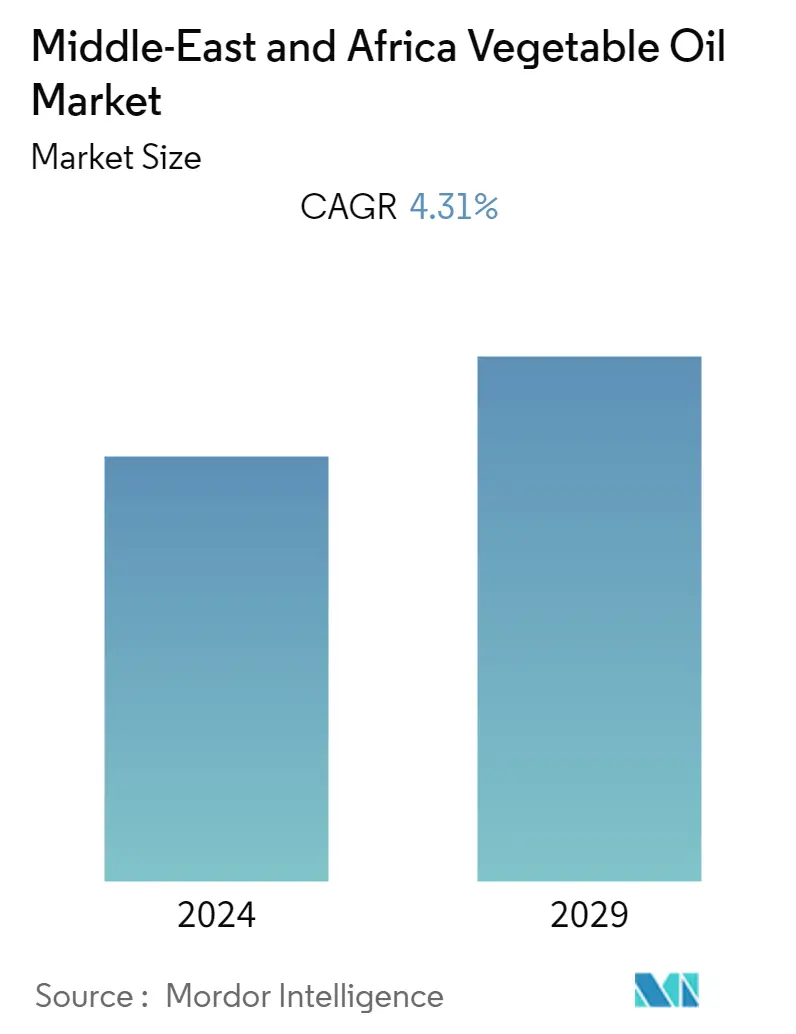

| CAGR | 4.31 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de óleo vegetal MEA

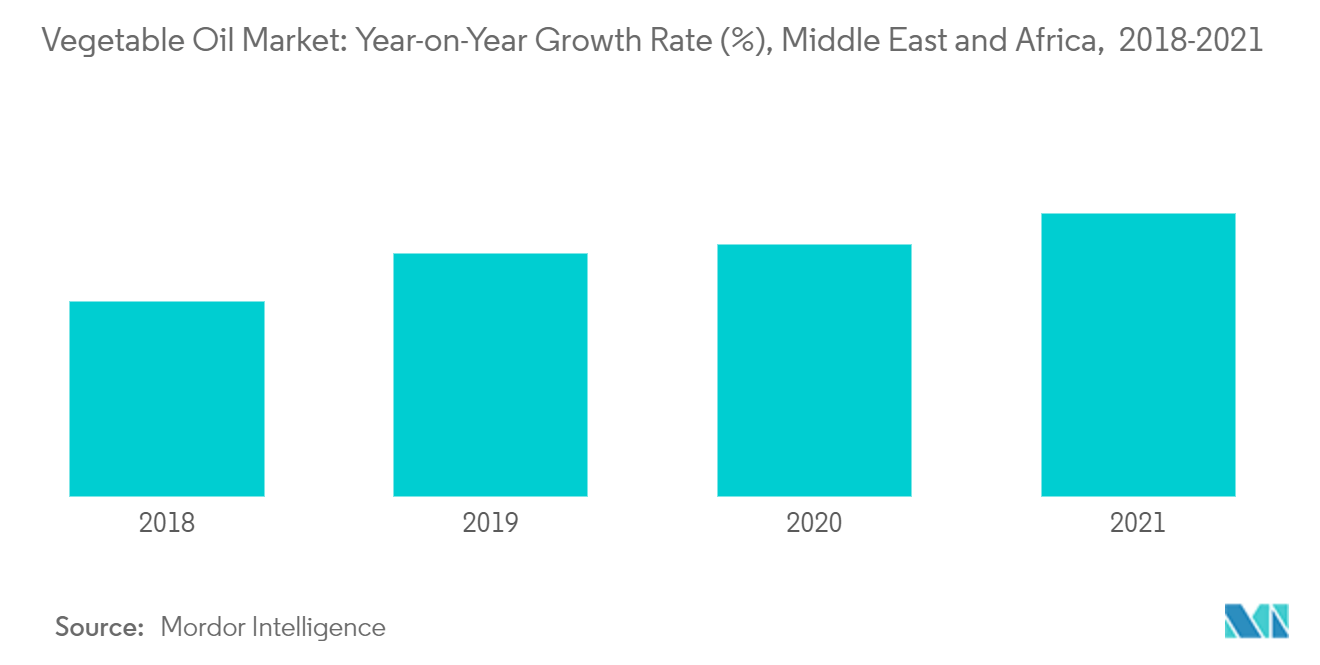

Prevê-se que o mercado de óleo vegetal no Oriente Médio e África registre um CAGR de 4,31% durante o período de previsão (2022 – 2027).

De acordo com o relatório do Departamento de Agricultura dos Estados Unidos, a taxa de crescimento do consumo de óleo de colza em países do Oriente Médio como os Emirados Árabes Unidos estava estagnada, respondendo por 17 mil toneladas métricas em 2017 e 2018. No entanto, prevê-se que cresça no período de previsão. O aumento da exportação de óleo de canola é testemunhado no mercado regional. Além disso, devido à oportunidade de importação representada pela guerra comercial em curso entre a China e o Canadá, prevê-se que os Emirados Árabes Unidos aumentem ainda mais a exportação de óleo de canola para o mercado chinês.

A região do Oriente Médio utiliza óleos vegetais, como óleo de girassol, óleo de soja e outros, em aplicações de cuidados pessoais. Segundo relatório do USDA, a região do Oriente Médio importou 248 mil toneladas de óleo de soja em 2018-2019.

A Cargill Incorporate é o player líder em operação no país com sua ampla gama de ofertas, incluindo óleo de milho, óleo de colza, óleo de soja, óleo de girassol e óleo de palma, entre outros.

Tendências do mercado de óleo vegetal MEA

Aumento da demanda por óleo comestível fortificado

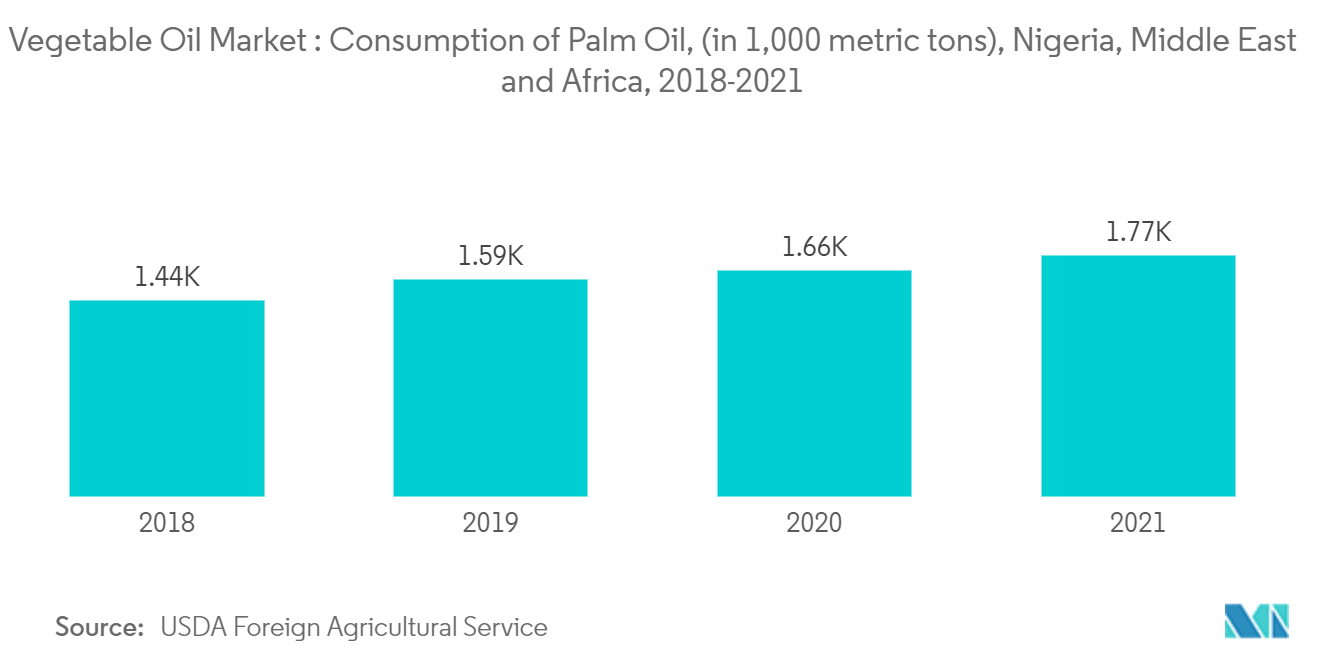

A cultura do óleo de palma continuou a ser a cultura mais eficaz a nível mundial em termos de produção de óleo por unidade de área cultivada. Cerca de um hectare de cultivo de dendê produz dez vezes mais óleo do que qualquer outra semente oleaginosa. Por exemplo, a DH Brothers Industries (Pty) Ltd fornece oleína de palma desodorizada ao Mcdonald's e a vários restaurantes fast-food, bem como a outros utilizadores industriais de oleína de palma e outros produtos de palma. A indústria de rações animais e de alimentos para animais de estimação é a próxima grande indústria que influencia a procura de óleos comestíveis, como óleo de palma, óleo de milho, e muitos mais nos países do Médio Oriente, principalmente na Arábia Saudita e nos Emirados Árabes Unidos. Além disso, o óleo de milho é usado na aplicação de rações. O aumento na aplicação de óleo de palma deve-se aos preços mais baixos em comparação com o óleo de soja, o óleo de girassol e o azeite. A nação rica em petróleo (A Arábia Saudita importa a maior parte do óleo de palma da Malásia e da Indonésia, especificamente para suas unidades de processamento de alimentos. O óleo de palma tem vários benefícios funcionais, como saúde cerebral, anti-envelhecimento e vitamina A. Devido ao baixo teor de trans -teor de gordura e preços acessíveis, o mercado de óleo de palma nas regiões do Médio Oriente e África.

A África do Sul detinha a maior participação no mercado

Segundo relatório do USDA, os óleos de girassol e soja representaram 56% da participação do óleo vegetal produzido no país, respondendo por 209 e 198 mil toneladas de produção de óleo de girassol e soja, respectivamente. A África do Sul é o maior produtor de óleo de girassol, com uma estimativa de 464.000 toneladas de óleo de sementes no ano de 2019 a 2020, e prevê-se que para os anos 2021-2022, tenha capacidade para produzir cerca de 507.000 toneladas. O mercado sul-africano de óleo de palma depende fortemente das importações da Indonésia e da Malásia para a sua aplicação em cosméticos e alimentos. Na África do Sul, os fabricantes locais têm dificuldade em comprar óleo de palma 100% certificado pela RSPO, uma vez que a maior parte do óleo de palma sustentável e dos seus produtos são vendidos na região europeia, o que impulsiona a sua economia a um ritmo muito mais elevado. Para promover a sustentabilidade entre os consumidores, o país tem mais de 16 membros da RSPO, onde as empresas fabricantes de bens de consumo incluem a DH Brothers Industries (Pty) Ltd e a Rhodes Food Group da África do Sul. A extensa aplicação do óleo de palma em diversos produtos alimentícios e bebidas, como produtos de panificação, laticínios, salgadinhos, confeitaria, margarina e gorduras, entre outros, seguida pelo aumento dos pontos de venda de serviços de alimentação, é um dos principais fatores que impulsionam o mercado de óleo de palma em o país.

Visão geral da indústria de óleo vegetal MEA

O mercado de vegetais do Médio Oriente e de África é um mercado altamente competitivo, com a presença de vários intervenientes importantes e locais. As empresas mais ativas no mercado de óleos vegetais do Oriente Médio e da África são ADVOC (ABU DHABI VEGETABLE OIL COMPANY), Amira Nature Foods Ltd, Wilmar International Limited e Cargill, Incorporated, entre outras. As empresas atuantes no mercado adotaram a inovação de produtos como estratégia devido às mudanças nas preferências dos consumidores na região. O foco principal das empresas é oferecer produtos com uma gama de aplicações mais ampla, atendendo todos os setores de rações, alimentos e bebidas e industriais, atendendo assim de forma eficiente às preferências dos consumidores. Além disso, as empresas adotaram a expansão contínua como estratégia para obter vantagem competitiva no mercado e expandir sua presença geográfica e base de clientes.

Líderes do mercado de óleos vegetais MEA

-

Cargill, Incorporated

-

Sime Darby Plantation Berhad

-

Wilmar International Limited

-

Amira Nature Foods Ltd

-

ADVOC (ABU DHABI VEGETABLE OIL COMPANY)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de óleo vegetal MEA

- Em 2021, Al Ghurair anunciou que está adquirindo (EOCD), 'Edible Oil Company LLC', que é uma grande empresa em multisementes, esmagando as regiões do Oriente Médio. A assinatura deste acordo visa expandir os seus recursos e operações comerciais em Dubai e outros países do Oriente Médio.

- Em 2021, a Archer Daniels Midland Co. anunciou o acordo com a Marathon Petroleum Corp. para construir uma joint venture para a fabricação de óleo de soja para atender à crescente demanda por combustível diesel renovável. A ADM tem um acordo com a MPC para atender à crescente demanda por óleo de soja nas regiões do Oriente Médio.

- Em 2019, a Sime Darby Oils e a Abu Dhabi Vegetal Oil Company firmaram uma parceria estratégica para comercializar produtos de óleos e gorduras na região do Médio Oriente e Norte de África (MENA), onde ambas as empresas irão operar como uma única equipa de vendas e marketing.

Relatório de Mercado de Óleo Vegetal MEA – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Por tipo de produto

5.1.1 Azeite de dendê

5.1.2 Óleo de soja

5.1.3 Óleo de colza

5.1.4 Óleo de girassol

5.1.5 Azeite

5.1.6 Outros tipos de produtos

5.2 Por aplicativo

5.2.1 Comida

5.2.2 Alimentar

5.2.3 Industrial

5.3 Por geografia

5.3.1 África do Sul

5.3.2 Emirados Árabes Unidos

5.3.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Empresas mais ativas

6.2 Posicionamento de mercado

6.3 Perfis de empresa

6.3.1 Cargill Incorporated

6.3.2 ADVOC (ABU DHABI VEGETABLE OIL COMPANY)

6.3.3 Sime Darby Plantation Berhad

6.3.4 Wilmar International Limited

6.3.5 Omani Vegetable Oils & Derivatives Co.(L.L.C)

6.3.6 Amira Nature Foods Ltd

6.3.7 AJWA Group

6.3.8 Archer Daniels Midland Co.

6.3.9 Al Ghurair

6.3.10 Edible Oil Company LLC

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. IMPACTO DA COVID-19 NO MERCADO

Segmentação da indústria de óleo vegetal MEA

O mercado de óleo vegetal do Oriente Médio e da África foi segmentado por tipo de produto, que inclui óleo de palma, óleo de soja, óleo de colza, óleo de girassol, azeite e outros tipos de produtos. Com base na aplicação, o mercado é segmentado em alimentos, rações e industriais. O estudo envolve também a análise a nível regional dos principais países como a África do Sul, os Emirados Árabes Unidos e o resto do Médio Oriente e África. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Por tipo de produto | ||

| ||

| ||

| ||

| ||

| ||

|

| Por aplicativo | ||

| ||

| ||

|

| Por geografia | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de óleo vegetal MEA

Qual é o tamanho atual do mercado de óleo vegetal no Oriente Médio e na África?

O Mercado de Óleo Vegetal do Oriente Médio e África deverá registrar um CAGR de 4,31% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de óleo vegetal no Oriente Médio e na África?

Cargill, Incorporated, Sime Darby Plantation Berhad, Wilmar International Limited, Amira Nature Foods Ltd, ADVOC (ABU DHABI VEGETABLE OIL COMPANY) são as principais empresas que operam no Mercado de Óleo Vegetal do Oriente Médio e da África.

Que anos abrange este mercado de óleo vegetal no Oriente Médio e na África?

O relatório abrange o tamanho histórico do mercado de óleo vegetal do Oriente Médio e da África para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de óleo vegetal do Oriente Médio e da África para os anos 2024, 2025, 2026 , 2027, 2028 e 2029.

Relatório da Indústria de Óleo Vegetal MEA

Estatísticas para a participação de mercado de óleo vegetal MEA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do óleo vegetal MEA inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.