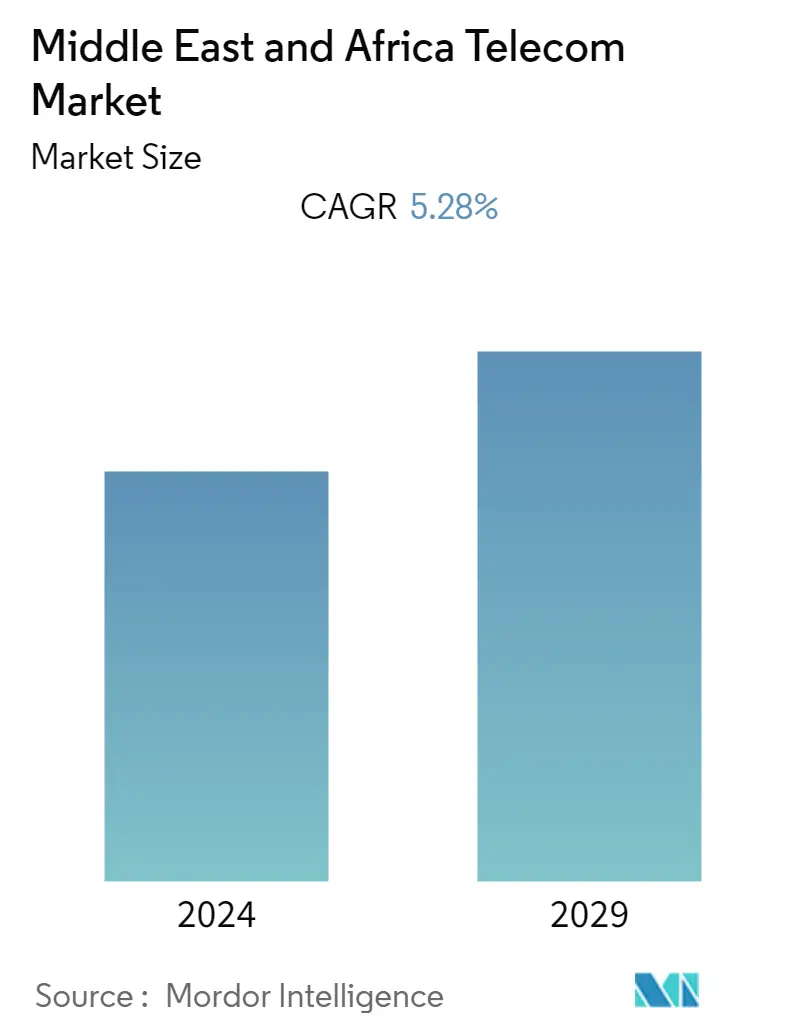

Tamanho do mercado MEA Telecom

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | 5.28 % |

| Concentração de Mercado | Média |

Principais Players

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de Mercado MEA Telecom

Prevê-se que o mercado Telecom do Oriente Médio e África se expanda em um CAGR de 5.28% durante o período de previsão. O uso de serviços de telecomunicações como Saudi Telecom Company, Etisalat Group, Ooredoo Group, Zain Group, Oman Telecommunications Company, etc., por empresas e serviços em todo o país está progredindo rapidamente.

- Nos últimos 25 anos, assistiu-se a uma revolução nas telecomunicações, a partir do Médio Oriente beneficiou de uma participação activa. Com exceção do Líbano, da Síria e de algumas outras nações cujas reformas foram apenas cosméticas, a maioria dos países da região liberalizou seus negócios de telecomunicações desde 2000 e os colocou em um caminho de crescimento estável e dinâmico. Embora alguns Estados detenham participações substanciais nas telecomunicações, eles aumentaram a concorrência, criaram órgãos reguladores eficientes e transferiram investimentos para o setor privado.

- O Oriente Médio não é uma exceção ao fato de que as comunicações móveis são a tecnologia que mais se espalhou nos registros históricos. De acordo com relatórios da GSMA, tem 400 milhões de usuários móveis únicos após 25 anos, dos quais 280 milhões começaram a usar internet móvel. O ecossistema móvel gerou quase 640 mil empregos indiretos no mesmo período e 360 mil diretos na área.

- Os principais fatores que impulsionam o crescimento do mercado na região são o estabelecimento de Operadoras de Rede Móvel Virtual (MVNO), a expansão de redes baseadas em fibra e serviços de banda larga fixa e a conquista da liberalização do setor de telecomunicações.

- Espera-se que os desafios do mercado tenham um impacto nas despesas com serviços de telecomunicações devido à perda generalizada de postos de trabalho e à consequente redução do rendimento disponível. Por exemplo, em maio de 2022, de acordo com o Relatório do Banco Mundial, a taxa média de crescimento do emprego no setor privado nos países do MENA era de um por cento ao ano, o que é muito inferior à média de cinco por cento entre os pares de renda média. Além da alta taxa de desemprego jovem, projetada em 26%, a participação feminina na força de trabalho, de 20%, é a mais baixa do mundo.

- O setor de telecomunicações do Oriente Médio mudou significativamente nos últimos anos devido a vários fenômenos. Um deles é que a epidemia de COVID dos últimos dois anos não afetou consideravelmente as receitas de telecomunicações (uma queda de menos de 1%). Ainda assim, destacou a robustez e adaptabilidade das redes de telecomunicações que conseguiram resistir ao aumento inesperado de uso.

Tendências do Mercado MEA Telecom

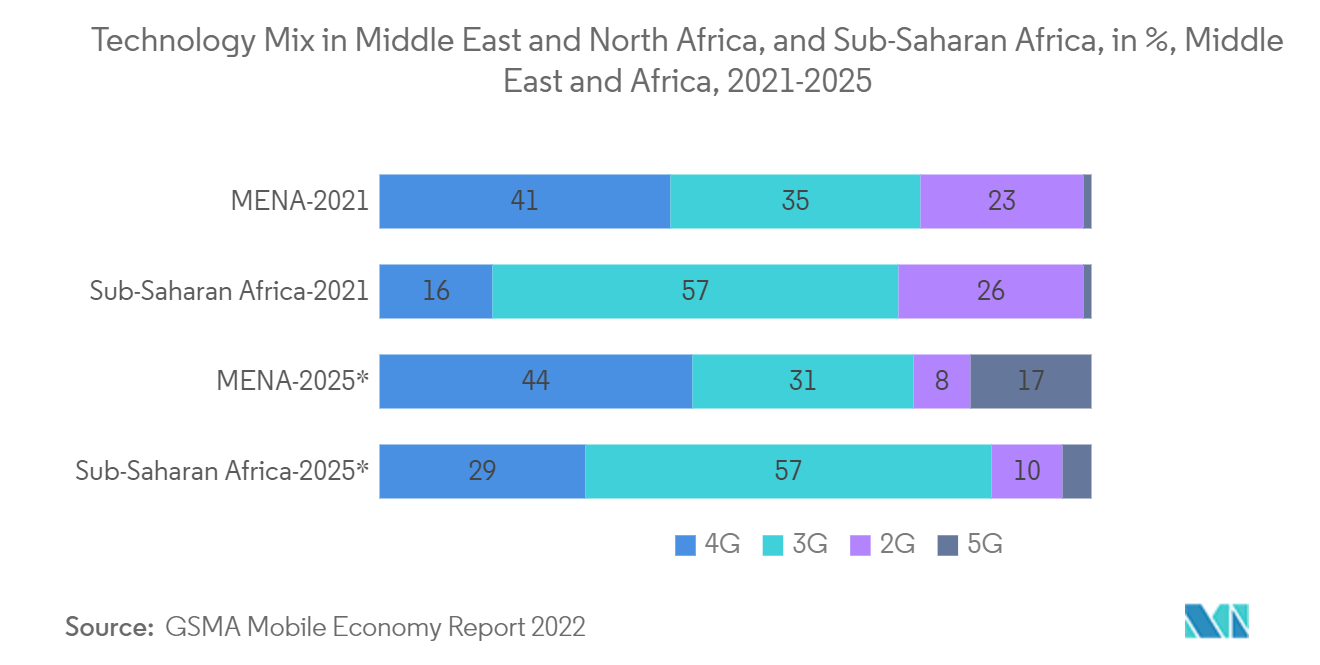

Espera-se que a tecnologia 5G tenha participação significativa

- Governos e autoridades em países do GCC, incluindo Bahrein, Kuwait, Omã, Catar, Arábia Saudita e Emirados Árabes Unidos, concederam espectro, e as operadoras móveis implantaram algumas das primeiras redes 5G do mundo, tornando-as pioneiras em 5G na área MENA.

- No entanto, um número significativo de nações (Argélia, Egito, Jordânia, Líbano, Marrocos, Tunísia e Turquia) começou a identificar o espectro 5G apropriado e as melhores estratégias para limpar o espectro, o que alimentará quaisquer limites técnicos e requisitos de licença técnica relacionados. Projeta-se que as redes e serviços 5G estarão acessíveis nessas nações a partir de 2023.

- É relatado que as operadoras têm testado e avaliado o 5G na Argélia, Egito, Marrocos e Turquia, e pelo menos uma operadora vem desenvolvendo uma rede 5G no Líbano. Em novembro de 2021, a Total Telecom informou que, usando o Acesso Sem Fio Fixo (FWA), a região do Oriente Médio assumiu a liderança em levar conexão 5G de alta velocidade para mais pessoas. Há mais de um milhão de clientes 5G FWA na área do Oriente Médio e África (MEA).

- O surto de COVID-19 atrasou os planos de alguns desses países de implantar o 5G. De acordo com as projeções mais recentes da GSMA, essas nações devem implantar serviços comerciais 5G (BWA e móveis) entre 2022 e 2024.

- De acordo com o relatório GSMA Mobile Economy 2022, estima-se que a tecnologia 5G represente 17% do mix total de tecnologias até 2025 na região do Oriente Médio e Norte da África (MENA). Na África Subsaariana, o 5G deve chegar a 4% até 2025.

Desafios na Região Travam o crescimento

- A privacidade de dados e a cibersegurança são dois novos problemas regulatórios que surgiram. Esses desafios se tornaram sérios à medida que mais e mais dados privados dos usuários são disponibilizados para provedores de telecomunicações, plataformas de mídia social e muitas outras organizações. As nações da região foram inspiradas a reconhecer o valor da proteção de dados ao implementar o Regulamento Geral de Proteção de Dados (GDPR) da UE.

- A legislação foi proposta em um esforço para promover a privacidade de dados e, ao mesmo tempo, apoiar a expansão da economia digital. Outros lidaram com isso usando uma estratégia de cima para baixo principalmente preocupada em fortalecer o controle estatal, o que pode frustrar as esperanças do país de uma rápida transformação digital de suas instituições governamentais e industriais.

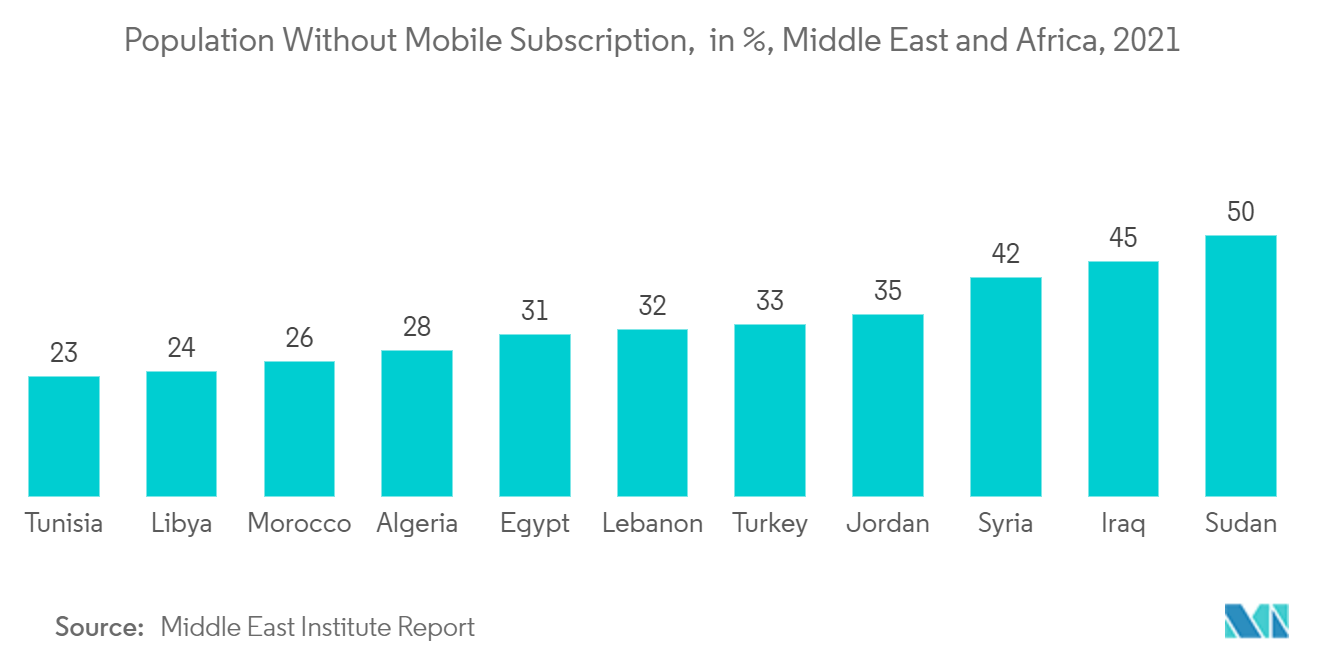

- No entanto, o Levante, o Norte da África e o Irã estão sujeitos a uma população considerável de indivíduos desconectados, com 140 milhões não usando serviços móveis e 350 milhões não usando internet móvel. Para fechar essa lacuna, dezenas de milhões de pessoas terão que superar a barreira dos custos ou combater o analfabetismo.

- A direção das tendências regionais de telecomunicações está correta. No entanto, não está a ser feito o suficiente para disponibilizar a banda larga móvel e os serviços a mais pessoas. A maioria dos fundos de serviço universal dos países tem gerado riqueza a partir de operadoras que poderiam ter sido usadas para expandir a cobertura em lugares onde não é economicamente viável.

- A maioria dos governos não forneceu financiamento adequado para serviços de governo digital ou não coordenou sua política a esse respeito. A maioria dos outros países não fez muito nessa frente. Ainda assim, os Emirados Árabes Unidos e a Arábia Saudita priorizaram ter um ambiente que atraia empresas digitais e permita que elas se desenvolvam rapidamente.

Visão geral do setor MEA Telecom

O mercado de telecomunicações do Oriente Médio e África está moderadamente consolidado e consiste em vários players importantes. Os principais players com uma participação proeminente no mercado, como Saudi Telecom Company, Etisalat Group, Ooredoo Group, Zain Group, Oman Telecommunications Company, etc., estão se concentrando em expandir sua base de clientes em países estrangeiros através da adoção de várias tecnologias.

- Novembro de 2021 - De acordo com um funcionário da empresa, a Saudi Telecom Co., a proeminente empresa de telecomunicações no Oriente Médio, investiria SAR1,5 bilhão (US$ 400 milhões) para estabelecer o maior data center habilitado para nuvem na área, enquanto o país rico em petróleo se esforça para se tornar um centro de digitalização.

Líderes de Mercado MEA Telecom

-

Saudi Telecom Company

-

Etisalat Group

-

Ooredoo Group

-

Zain Group

-

Oman Telecommunications Company

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado MEA Telecom

- Junho de 2022 - Para apoiar sua visão de fornecer serviços digitais de ponta e orientados por dados para clientes corporativos e governamentais em todo o Oriente Médio e Norte da África (MENA), a ZainTech, a empresa de soluções de TIC e potência digital do Grupo Zain, anunciou uma parceria com a especialista em análise de dados LigaData. A cooperação estratégica entre a ZainTech e a LigaData destaca a dedicação da ZainTech em utilizar o potencial dos dados para criar soluções digitais de ponta para seus clientes corporativos e governamentais e para o maior Grupo Zain.

- Março de 2022 - Um acordo de colaboração entre a Ericsson e a Saudi Telecom Company (stc) foi ligado ao avanço da conectividade 5G na Arábia Saudita. De acordo com o acordo, a STC e a Ericsson explorarão o potencial tecnológico do fatiamento da rede 5G e do mmWave de longo alcance para a STC para aumentar o desempenho e a cobertura de sua rede 5G.

- Março de 2022 - O Grupo Ooredoo anunciou a escolha da SAP como sua parceira para permitir uma transformação digital completa dos negócios e a consolidação de todos os seus sistemas de Enterprise Resource Planning (ERP) na maioria de suas dez entidades operacionais. Por meio de processos e sistemas integrados e de ponta a ponta, bem como mais automação e otimização, a cooperação garantirá que a Ooredoo tenha a infraestrutura certa para melhorar a experiência de seus clientes, funcionários e fornecedores.

Relatório de mercado da MEA Telecom - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.2.1 Poder de barganha dos fornecedores

4.2.2 Poder de barganha dos consumidores

4.2.3 Ameaça de novos participantes

4.2.4 Ameaça de produtos substitutos

4.2.5 Intensidade da rivalidade competitiva

5. DINÂMICA DE MERCADO

5.1 Introdução à dinâmica do mercado

5.2 Drivers de mercado

5.2.1 Desenvolvimento crescente de redes baseadas em fibra e serviços de banda larga fixa

5.2.2 Liberalização bem-sucedida do setor de telecomunicações e lançamento de MVNOs

5.3 Desafios de mercado

5.3.1 Gastos com serviços de telecomunicações serão afetados pela perda de empregos em grande escala e pela conseqüente restrição na renda disponível

6. DESENVOLVIMENTOS DE MOBILIDADE INTELIGENTE NO MEA

6.1 Ecossistema de mobilidade inteligente

6.2 Status de urbanização nos países do CCG (Métricas sobre população, acidentes de carro, principais cidades inteligentes (Doha, Abu Dhabi, Dubai, Riade)

6.3 Oportunidades de transporte automatizado (cobertura em desenvolvimentos como pods inteligentes, hyperloop, veículos autônomos, drones de entrega, skyway, táxi voador)

6.4 IoT e conectividade (visão geral de IoT, conexão entre veículos, mobilidade como serviço, IoT e projetos de conectividade no GCC, etc.)

6.5 Principais projetos de planejamento urbano, transporte e infraestrutura (cobertura nos Emirados Árabes Unidos (projeto de metrô e metrô leve de Abu Dhabi, expansão do metrô de Dubai, etc.), KSA (metrô de Riade, Landbridge, rede ferroviária nacional KSA) e outros)

7. DESENVOLVIMENTOS DA INDÚSTRIA DE TELECOMUNICAÇÕES EM VIS-À-VIS CIDADES INTELIGENTES NO MEA

7.1 Desenvolvimento de infraestrutura de telecomunicações em cidades inteligentes (iniciativas de transformação digital entre empresas de telecomunicações, cobertura em Dubai, Abu Dhabi, KSA, desenvolvimentos estratégicos por empresas de telecomunicações (Etisalat, du, etc.))

7.2 Projetos de IoT no Oriente Médio em relação ao desenvolvimento de cidades inteligentes (impacto na indústria de serviços públicos, na segurança e no ecossistema de negócios, incluindo políticas e desafios regulatórios)

7.3 Adoção de 5G na MEA e impacto em cidades inteligentes (visão geral, centros de alta tecnologia em tecnologia 5G, transporte inteligente, etc.)

7.4 Principais métricas sobre telecomunicações (combinação tecnológica (2G/3G/4G/5G), penetração móvel e de internet, APRU)

7.5 Cenário de conectividade (crescimento da empresa, desenvolvimentos recentes - tecnologia e regulamentação em relação a Etisalat, Ooredoo, STC, Turkcell, Zain, etc.)

7.6 Oportunidades de crescimento no setor de telecomunicações (Open RAN, Edge computing)

8. SEGMENTAÇÃO DO MERCADO DE TELECOMUNICAÇÕES

8.1 Por tipo

8.1.1 Móvel

8.1.2 Linha fixa

8.1.3 Banda larga

8.2 Por geografia

8.2.1 Emirados Árabes Unidos

8.2.1.1 Por tipo

8.2.2 Arábia Saudita (KSA)

8.2.2.1 Por tipo

8.2.3 Resto do MEA (Argélia, Bahrein, Egito, Irã, Iraque, Israel, Jordânia, Kuwait, Líbano, Líbia, Marrocos, Omã, Catar, Síria, Tunísia e Iêmen)

9. CENÁRIO COMPETITIVO

9.1 Perfis de empresa

9.1.1 Saudi Telecom Company

9.1.2 Etisalat Group

9.1.3 Ooredoo Group

9.1.4 Zain Group

9.1.5 Oman Telecommunications Company

9.1.6 Telecom Egypt

9.1.7 Mobily

10. ANÁLISE DE INVESTIMENTO

11. FUTURO DO MERCADO

Segmentação da Indústria MEA Telecom

O estudo acompanha a indústria de telecomunicações no Oriente Médio, com cobertura detalhada das tendências de mercado subjacentes, base de assinantes, receita e operações de fornecedores. Os principais segmentos cobertos no estudo incluem serviços de telefonia fixa, serviços móveis, serviços de banda larga e áreas futuras, como IoT e M2M na região.

O mercado Telecom do Oriente Médio e África é segmentado por tipo (Móvel, Linha Fixa e Banda Larga) e por geografia.

| Por tipo | ||

| ||

| ||

|

| Por geografia | ||||

| ||||

| ||||

|

Perguntas frequentes sobre a pesquisa de mercado da MEA Telecom

Qual é o tamanho atual do mercado Oriente Médio e África Telecom?

Prevê-se que o mercado Telecom do Oriente Médio e África registre um CAGR de 5.28% durante o período de previsão (2024-2029)

Quem são os chave players no mercado Telecom do Oriente Médio e África?

Saudi Telecom Company, Etisalat Group, Ooredoo Group, Zain Group, Oman Telecommunications Company são as principais empresas que operam no Oriente Médio e África Telecom Market.

Em que anos este mercado Telecom do Oriente Médio e África cobre?

O relatório cobre o tamanho histórico do mercado Telecom Oriente Médio e África por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Telecom do Oriente Médio e África para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria MEA Telecom

Estatísticas para a participação de mercado MEA Telecom 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da MEA Telecom inclui uma previsão de mercado, perspectivas para 2029 e visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.