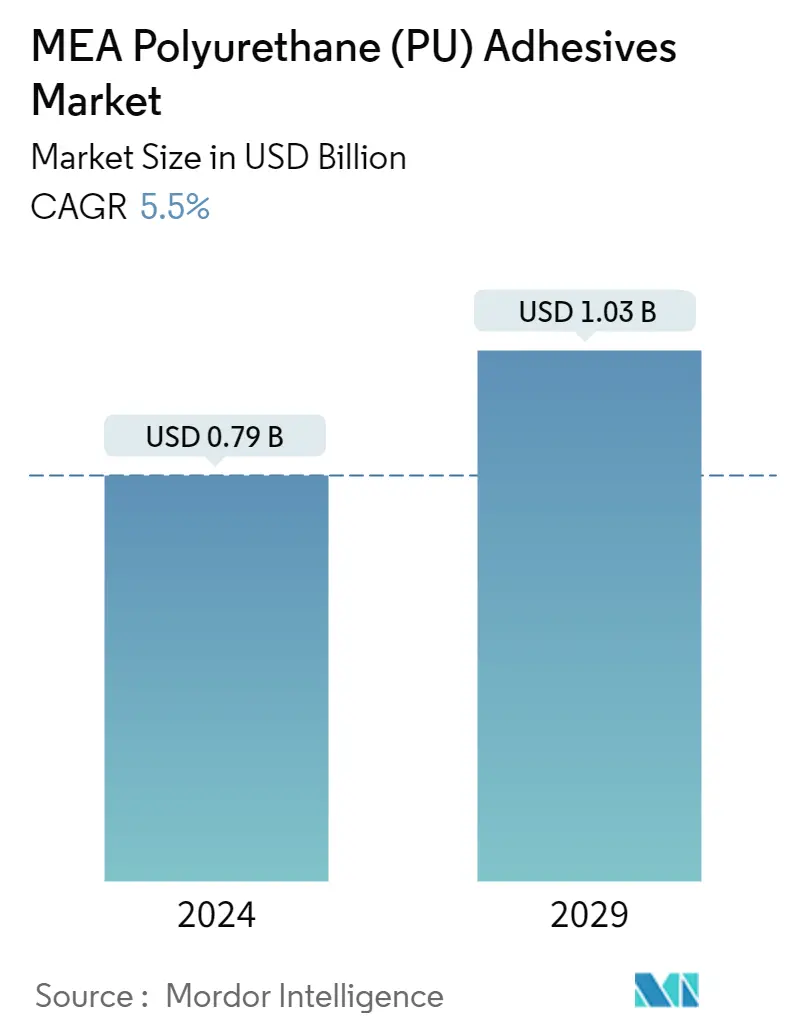

Tamanho do mercado de adesivos de poliuretano (PU) MEA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do mercado (2024) | USD 0.79 bilhões de dólares |

| Tamanho do mercado (2029) | USD 1.03 bilhão de dólares |

| CAGR(2024 - 2029) | 5.50 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de adesivos de poliuretano (PU) MEA

O tamanho do mercado de adesivos de poliuretano MEA é estimado em US$ 0,79 bilhão em 2024, e deverá atingir US$ 1,03 bilhão até 2029, crescendo a um CAGR de 5,5% durante o período de previsão (2024-2029).

O surto de COVID-19 impactou negativamente o mercado. A paralisação ou desaceleração de vários projetos industriais, restrições de movimento, paralisações de produção e escassez de mão de obra levaram a um declínio no crescimento do mercado de adesivos de poliuretano (PU). No entanto, recuperou significativamente em 2021, devido ao aumento do consumo de várias indústrias de utilização final, incluindo construção civil, embalagens, cuidados de saúde e automóvel.

- No curto prazo, o aumento da demanda da indústria da construção e da infraestrutura de saúde são alguns dos principais fatores que impulsionam o crescimento do mercado estudado.

- Por outro lado, espera-se que regulamentações ambientais rigorosas em relação às emissões de VOC dificultem o crescimento do mercado estudado.

- No entanto, a mudança de foco para adesivos de base biológica e a crescente inclinação para a fabricação de produtos leves provavelmente oferecerão oportunidades para o mercado de adesivos PU.

- A Arábia Saudita domina o mercado de adesivos PU do Oriente Médio e da África e também testemunhará o maior CAGR durante o período de previsão.

Tendências de mercado de adesivos de poliuretano (PU) MEA

A indústria da construção civil domina o mercado

- Entre as indústrias de usuários finais, o segmento de construção domina o consumo de adesivos PU na região.

- Os adesivos PU incluem cura rápida e propriedades de baixa resistência, tornando-os uma excelente escolha para marcenaria e outras aplicações de construção. Eles fornecem a alta resistência necessária para manter os materiais de construção unidos.

- Além disso, este material é versátil quando se trata de adesivos para montagem de produtos. É adequado para plásticos, vidro, PVFs, alumínio, aço inoxidável e outros metais, independentemente da resistência dos substratos de ligação.

- Países como a Arábia Saudita, o Kuwait, o Qatar, os Emirados Árabes Unidos e o Egipto estão a testemunhar um forte crescimento nos investimentos e actividades de construção. Por exemplo, o eixo do ambiente de vida sustentável na Visão 2035 do Kuwait inclui cinco pilares, o mais proeminente dos quais é fornecer cuidados de habitação aos cidadãos através do que está planeado. Pretende garantir o fornecimento de 65,5 mil unidades habitacionais através de cinco projectos que custam cerca de 3,22 mil milhões de KWD (10,5 mil milhões de dólares), o último dos quais termina em 2029.

- Quando esses projetos forem implementados, o estado atenderá aproximadamente 72% das atuais solicitações habitacionais, que são 91 mil. O primeiro projeto do plano de cuidados residenciais gira em torno da visão do Kuwait 2035 (Novo Kuwait) na cidade de Jaber Al-Ahmad, que inclui uma taxa de conclusão de 95% e será concluído no final de 2022. O segundo projeto está em Al-Mutla'a, com uma taxa de conclusão de 64%, a concluir até ao final de 2023.

- O terceiro projeto está no subúrbio de South Abdullah Al-Mubarak, que contém uma taxa de conclusão de 72% e será concluído até o final de 2025. A taxa de conclusão no quarto projeto, South Sabah Al-Ahmad, é de cerca de 14. %, pois ainda está em fase de preparação e deverá ser concluído em 2029. Este sul de Saad Al-Abdullah inclui uma taxa de conclusão de 13%, pois ainda está em fase preparatória e termina em 2029. Portanto, o crescente espera-se que a construção de moradias residenciais no Kuwait crie uma demanda ascendente para o mercado de adesivos de poliuretano (PU) do Kuwait.

- Assim, espera-se que as perspectivas de crescimento da indústria da construção nesses países impulsionem o consumo de adesivos PU na região.

Arábia Saudita dominará o mercado

- A Arábia Saudita detém a maior participação de mercado no Oriente Médio e na África para adesivos de poliuretano (PU). Espera-se que a demanda por adesivos de poliuretano (PU) aumente ao longo do período de previsão devido ao aumento dos investimentos em construção, infraestrutura de saúde e aos esforços para desenvolver centros automotivos no país. O aumento da população e do rendimento disponível aumentou a procura por desenvolvimento de edifícios residenciais de melhor qualidade.

- Espera-se que o mercado de construção da Arábia Saudita testemunhe um crescimento significativo e ofereça potencial lucrativo devido à sua Visão 2030, NTP 2020 e várias reformas em curso para diversificar longe do petróleo. Espera-se que a Visão 2030, o NTP 2020, o impulso do investimento do setor privado e as reformas em curso sejam os motores de crescimento do mercado saudita de adesivos de poliuretano da indústria de construção do país durante o período previsto.

- Além disso, no âmbito da Visão 2030, 80 novos hotéis com mais de 11.000 quartos luxuosos serão abertos em toda a Arábia Saudita até 2030. Portanto, espera-se que o aumento dos investimentos na construção de hotéis crie procura para o mercado de adesivos de poliuretano (PU).

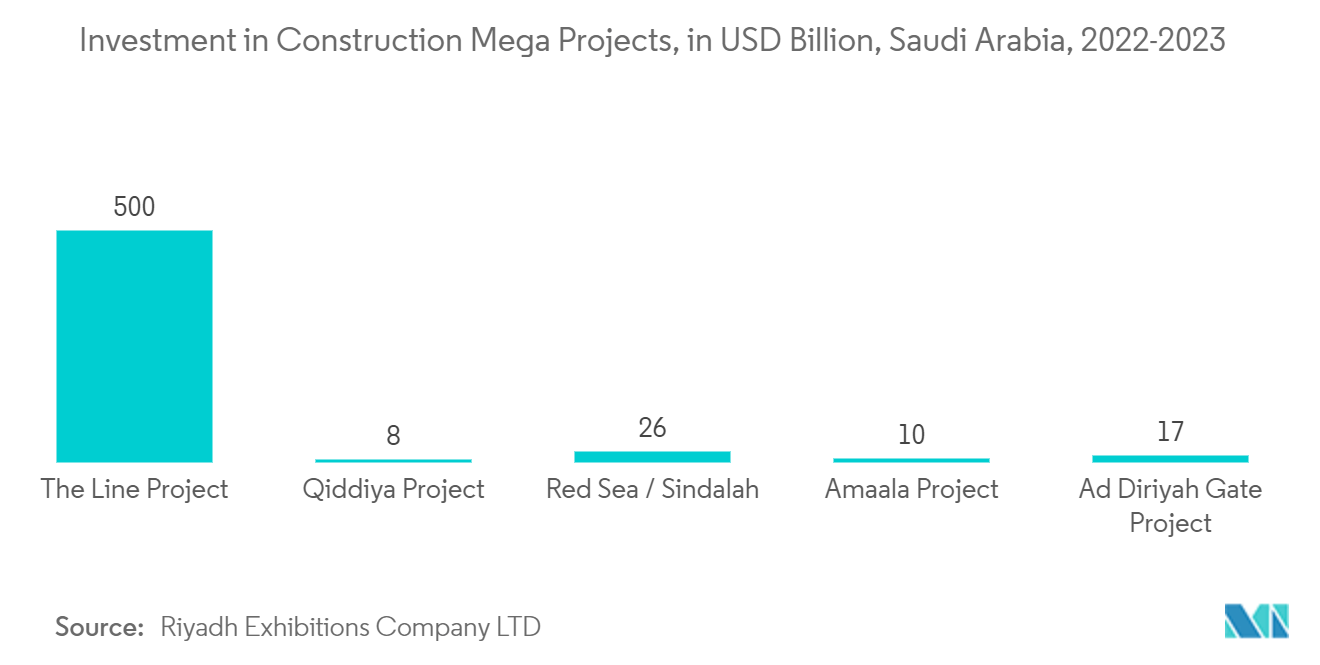

- A economia do país está a entrar numa era pós-petróleo, na qual as megacidades do reino, que estão em construção, proporcionarão crescimento futuro. De acordo com fontes da indústria, estão em curso mais de 5.200 projectos de construção na Arábia Saudita, num valor de 819 mil milhões de dólares. Estes projetos representam aproximadamente 35% do valor total dos projetos ativos no Conselho de Cooperação do Golfo (CCG).

- Alguns grandes projetos de construção urbana na Arábia Saudita incluem os Complexos de Segurança do Rei Abdullah (Fase 5) e a Grande Mesquita (expansão da Mesquita Sagrada Haram). Cada um deles está avaliado em 21,3 mil milhões de dólares e é desenvolvido pelo Ministério dos Municípios e Assuntos Rurais em Meca.

- Os principais projetos de construção na Arábia Saudita incluem Neom, Projeto do Mar Vermelho, cidade de entretenimento Qiddiya, Amaala, resort Sharaan de Jean Nouvel em Al-Ula, Grande Mesquita Makkah - Terceira Expansão, Torre Jeddah, Casas Sakani do Ministério da Habitação, Jabal Omar, Al Widyan e metrô de Riad. Também inclui o sistema de trânsito rápido de ônibus de Riyadh, expansão da cidade médica King Fahd, complexos médicos King Abdullah Bin Abdulaziz, parque energético King Salman (Spark), Berri e Marjan da Saudi Aramco, parque solar Hanergy, usina eólica Dumat Al Jandal, Saudi Aramco- Fábrica de PIB da Total e instalação de engarrafamento na Pan-Ásia.

- O Amid Vision 2030 da Arábia Saudita é um plano de desenvolvimento significativo apoiado por megaprojectos para aumentar a infra-estrutura do país. Com ênfase nos compromissos ambientais, na melhoria da qualidade de vida dos cidadãos e na criação de uma economia forte, a Visão 2030 aspira provocar mudanças. Os investimentos em diversas áreas, incluindo saúde, educação e infraestruturas, expandiram-se devido à introdução da Visão 2030 e do correspondente Plano Nacional de Transformação (NTP).

- Muitos projetos residenciais e comerciais estão sendo lançados na Arábia Saudita, o que deverá aumentar a atividade de construção do país. Alguns desses projetos são o projeto de megacidade futurística Neom, de US$ 500 bilhões, e a Fase 1 do Projeto Mar Vermelho (com conclusão prevista para 2022), que inclui 14 hotéis luxuosos e hiperluxuosos que podem totalizar 3.000 quartos espalhados por cinco ilhas.. Também inclui dois resorts no interior, Qiddi Entertainment City, Amaala - o luxuoso destino de turismo de bem-estar, o resort Sharaan de Jean Nouvel em Al-Ula, as casas Sakani do Ministério da Habitação e a Jeddah Tower.

- Segundo a Gulf Council Corporation, a Arábia Saudita planeava investir 66,49 mil milhões de dólares em instalações de saúde, com a ajuda do sector privado, cuja participação deverá aumentar 65% até 2030.

- A Arábia Saudita está focada em estabelecer-se como o novo centro automóvel no Médio Oriente. Embora o país seja um grande importador de veículos e autopeças, está agora a tentar atrair fabricantes de equipamento original (OEM) para abrirem as suas fábricas de produção no reino para desenvolver a indústria automóvel nacional. Por exemplo, vários fabricantes OEM, como a Renault, a Peugeot e a Volkswagen, já instalaram unidades em Marrocos, e os principais fabricantes automóveis consideram Marrocos um país com boa relação custo-benefício.

- O setor da saúde na Arábia Saudita é responsável pelas maiores despesas na região do CCG e há uma procura crescente de hospitais e centros de cuidados de longa duração. O Governo da Arábia Saudita pretende aumentar a contribuição do sector privado de 40% para 65% até 2030, visando a privatização de 290 hospitais e 2.300 centros de saúde primários.

- Assim, espera-se que todas essas tendências impulsionem o consumo do mercado de adesivos de poliuretano no país durante o período de previsão.

Visão geral da indústria de adesivos de poliuretano (PU) MEA

O mercado de adesivos de poliuretano (PU) do Oriente Médio e da África é altamente fragmentado. Alguns dos principais players do mercado incluem 3M, Arkema, Dow, HB Fuller e Henkel AG Co. KGaA, entre outros (não em nenhuma ordem específica).

Líderes de mercado de adesivos de poliuretano (PU) MEA

-

3M

-

Dow

-

H.B. Fuller

-

Henkel AG & Co. KGaA

-

Arkema

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Adhesives_Market_Market_Concentration.webp)

Notícias do mercado de adesivos de poliuretano (PU) MEA

- Novembro de 2022: A Henkel lançou o Locite UK 2073-2173, o novo adesivo elástico e sem solventes que compreende a tecnologia de poliuretano de dois componentes (2K-PU). Ele fornece aos fabricantes automotivos desempenho de adesão confiável com um processo de fabricação simplificado.

Relatório de mercado de adesivos de poliuretano (PU) MEA – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do Relatório

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Crescimento robusto da indústria da construção

4.1.2 Crescente infraestrutura de saúde

4.1.3 Outros motoristas

4.2 Restrições

4.2.1 Regulamentações ambientais rigorosas em relação às emissões de COV

4.2.2 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de resina

5.1.1 Termofixo

5.1.2 Termoplástico

5.2 Tecnologia

5.2.1 Transmitido pela Água

5.2.2 À base de solvente

5.2.3 Derretimento Quente

5.2.4 Outras tecnologias

5.3 Indústria do usuário final

5.3.1 Automotivo e Aeroespacial

5.3.2 Construção e Construção

5.3.3 Elétrica e Eletrônica

5.3.4 Calçado e Couro

5.3.5 Assistência médica

5.3.6 Embalagem

5.3.7 Outras indústrias de usuários finais

5.4 Geografia

5.4.1 Arábia Saudita

5.4.2 Emirados Árabes Unidos

5.4.3 Catar

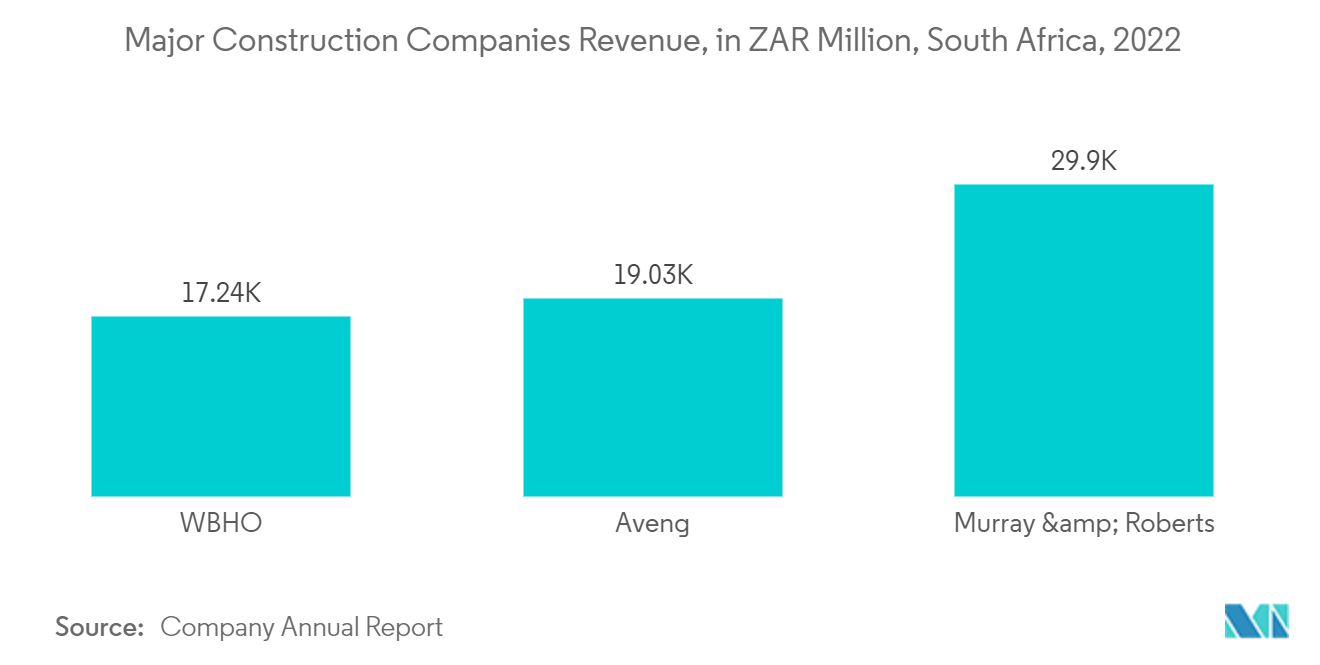

5.4.4 África do Sul

5.4.5 Egito

5.4.6 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de participação de mercado**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 3M

6.4.2 Arkema

6.4.3 Avery Dennison Corporation

6.4.4 Dow

6.4.5 Dymax

6.4.6 Franklin International

6.4.7 H.B. Fuller Company

6.4.8 Henkel AG & Co. KGaA

6.4.9 Huntsman International LLC

6.4.10 ITW Performance Polymers

6.4.11 Jowat AG

6.4.12 MAPEI S.p.A.

6.4.13 Sika AG

6.4.14 Wacker Chemie AG

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Mudando o foco para adesivos de base biológica

7.2 Crescente inclinação para a fabricação de produtos leves

Segmentação da indústria de adesivos de poliuretano (PU) MEA

Os adesivos de poliuretano oferecem uma boa combinação de resistência coesiva e flexibilidade, tornando-os resistentes e duráveis. Os poliuretanos aderem bem aos substratos mais incondicionados, mas podem exigir primers à base de solvente para atingir altas resistências de adesão. Esses adesivos facilitam a aplicação e oferecem resistência à tração e ao calor superiores. O mercado de adesivos de poliuretano (PU) do Oriente Médio e da África é segmentado por tipo de resina, tecnologia, usuário final e geografia. Por tipo de resina, o mercado é segmentado em termofixos e termoplásticos. Pela tecnologia, o mercado é segmentado em tecnologias à base de água, à base de solvente, hot-melt e outras. Por usuário final, o mercado é segmentado em automotivo e aeroespacial, construção civil, elétrica e eletrônica, calçados e couro, saúde, embalagens e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões em cinco principais países do Oriente Médio e da África. O dimensionamento e as previsões de mercado de cada segmento são baseados na receita (milhões de dólares).

| Tipo de resina | ||

| ||

|

| Tecnologia | ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de adesivos de poliuretano (PU) MEA

Qual é o tamanho do mercado de adesivos de poliuretano (PU) MEA?

O tamanho do mercado de adesivos de poliuretano (PU) MEA deverá atingir US$ 0,79 bilhão em 2024 e crescer a um CAGR de 5,5% para atingir US$ 1,03 bilhão até 2029.

Qual é o tamanho atual do mercado de adesivos de poliuretano (PU) MEA?

Em 2024, o tamanho do mercado de adesivos de poliuretano (PU) MEA deverá atingir US$ 0,79 bilhão.

Quem são os principais atores do mercado de adesivos de poliuretano (PU) MEA?

3M, Dow, H.B. Fuller, Henkel AG & Co. KGaA, Arkema são as principais empresas que operam no mercado de adesivos de poliuretano (PU) MEA.

Que anos esse mercado de adesivos de poliuretano (PU) MEA cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de adesivos de poliuretano (PU) MEA foi estimado em US$ 750,06 milhões. O relatório abrange o tamanho histórico do mercado de adesivos de poliuretano (PU) MEA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de adesivos de poliuretano (PU) MEA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Adesivos de Poliuretano (PU) no Oriente Médio e na África

Estatísticas para a participação de mercado de adesivos de poliuretano (PU) MEA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos adesivos de poliuretano (PU) da MEA inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.