Tamanho do mercado de bens de luxo no Oriente Médio e África

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

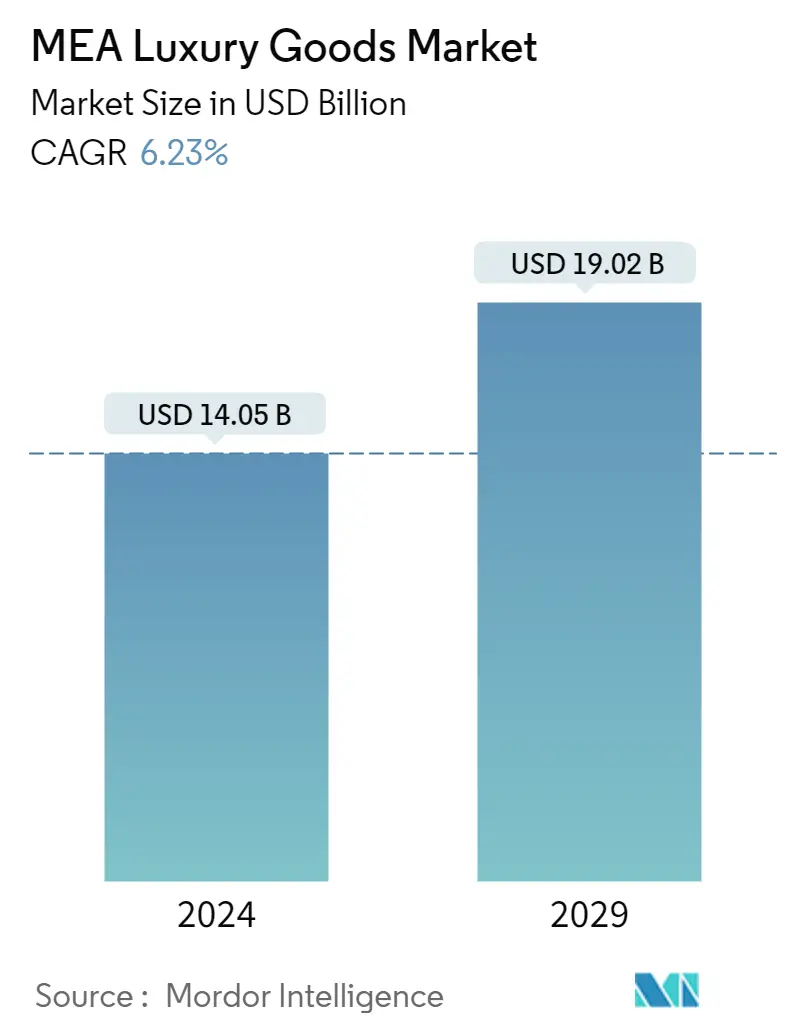

| Tamanho do mercado (2024) | USD 14.05 bilhões de dólares |

| Tamanho do mercado (2029) | USD 19.02 bilhões de dólares |

| CAGR(2024 - 2029) | 6.23 % |

| Concentração de Mercado | Alto |

Jogadores principais.webp)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de bens de luxo no Oriente Médio e África

O tamanho do mercado de bens de luxo MEA é estimado em US$ 14,05 bilhões em 2024, e deverá atingir US$ 19,02 bilhões até 2029, crescendo a um CAGR de 6,23% durante o período de previsão (2024-2029).

No Médio Oriente e em África, especialmente nos países do CCG, mais de metade dos consumidores afirmam ter aumentado os seus gastos em bens de luxo. Nos últimos anos, a indústria de bens de luxo do Médio Oriente passou por um período de expansão, à medida que grandes empresas cresceram, alargando o alcance da sua rede de distribuição de marcas e abrindo novas lojas na região. Os consumidores em países como a Arábia Saudita preferem bens de luxo aos convencionais, devido ao seu elevado poder de compra e à procura sustentável destes produtos que reflectem o seu estatuto social. Em março de 2022, a Gucci do Grupo Kering estreou pela primeira vez nos Emirados Árabes Unidos suas brilhantes peças de alta joalheria, abrangendo colares, anéis e pulseiras, transformando uma villa em Palm Jumeirah em um jardim para a ocasião.

A longo prazo, espera-se que o mercado de bens de luxo no Médio Oriente e em África cresça devido ao aumento do rendimento disponível, ao crescimento da população millennial, ao aumento do turismo e à penetração dos intervenientes no mercado global na região. Players do mercado global como Gucci, LMVH, PVH e Rolex estão lançando seus produtos no mercado, o que chama a atenção dos consumidores. Por exemplo, em julho de 2021, a Versace revelou a sua nova boutique na Galleria Al Maryah Island, em Abu Dhabi, expandindo o portfólio excepcional do destino e reforçando a posição do centro comercial como o principal destino de luxo e retalho na capital. Os sites de comércio eletrônico também estão crescendo na região, o que deverá impulsionar o mercado no médio prazo.

Tendências do mercado de bens de luxo no Oriente Médio e na África

Aumento do turismo deverá impulsionar o mercado

- Muitas nações do Oriente Médio e da África ganharam popularidade em todo o mundo como pontos turísticos. Por exemplo, com a sua arquitetura opulenta, skylines impressionantes e enormes complexos comerciais, Dubai tornou-se um dos destinos mais identificáveis do mundo. Dubai é um local potencial e atraente para férias curtas, pois oferece uma variedade de culinárias, opções de compras e eventos esportivos.

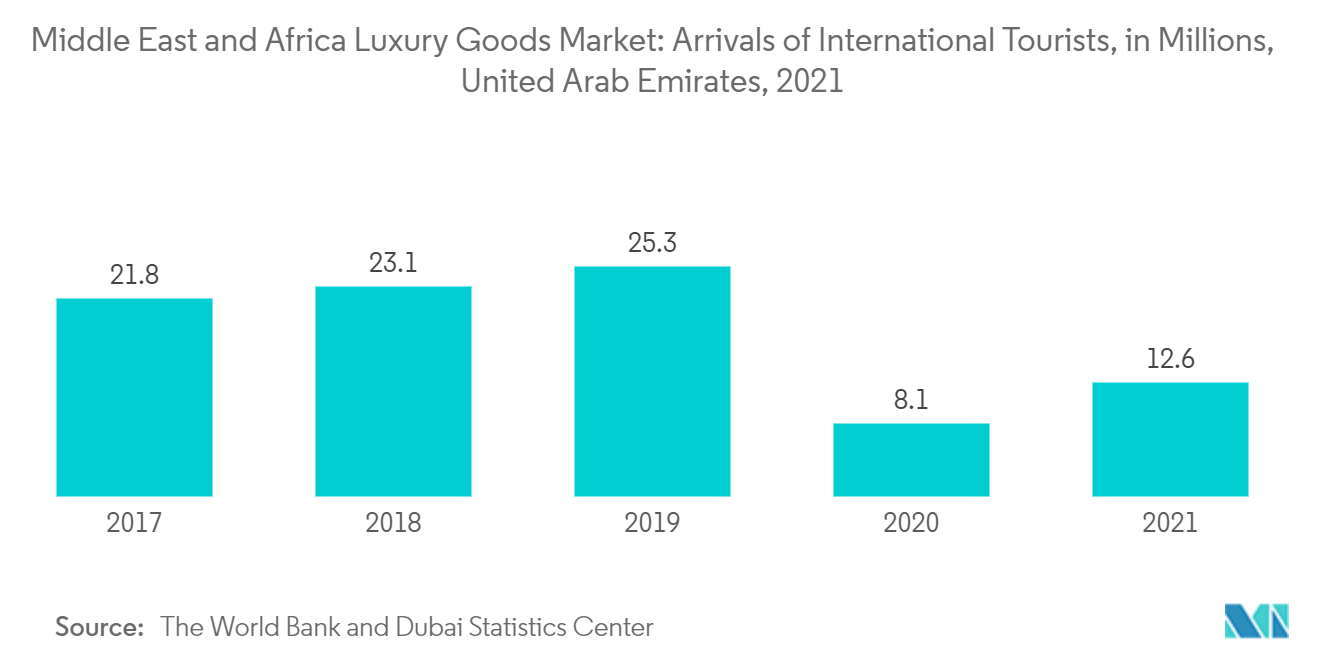

- Segundo dados do Banco Mundial e do Centro de Estatísticas de Dubai, aproximadamente 12 milhões de visitantes estrangeiros chegaram aos Emirados Árabes Unidos em 2021. Com isso, a região atrai um número substancial de turistas, o que impulsiona o mercado estudado.

- Além disso, devido ao aumento da procura de bens de luxo e às diversas oportunidades disponíveis no mercado, vários intervenientes têm entrado no mercado e os intervenientes existentes têm utilizado estratégias para reforçar a sua presença no mercado. Por exemplo, Bayt Damas, uma luxuosa cápsula do tempo que reuniu marcas de prestígio como Sabyasachi Jewellery, Graff e Mikimoto, foi inaugurada em Dubai. Esta experiência de luxo abrangente, inaugurada em maio de 2021, fez a curadoria de uma coleção de joias, moda e arte requintadas, ao mesmo tempo que promove marcas de luxo regionais em um único destino.

- Além disso, os turistas frequentemente encontram coisas pelas quais o Oriente Médio é famoso, como perfumes e produtos de couro. Por exemplo, a marca de produtos de luxo Gucci tem um portfólio de produtos nos Emirados Árabes Unidos que inclui mais de 29 variantes de perfumes. Assim, espera-se que o aumento do turismo em toda a região e a robusta infra-estrutura do mercado de luxo impulsionem o mercado de bens de luxo do Médio Oriente e de África nos próximos anos.

Emirados Árabes Unidos dominam o mercado

- Os Emirados Árabes Unidos têm uma enorme procura de bens de luxo devido ao elevado rendimento disponível, ao aumento do turismo e à sua população jovem. O turismo nos Emirados Árabes Unidos está em constante crescimento por causa dos pontos turísticos da região. Visitantes internacionais costumam visitar a região devido à sua cultura alimentar, joias e muito mais.

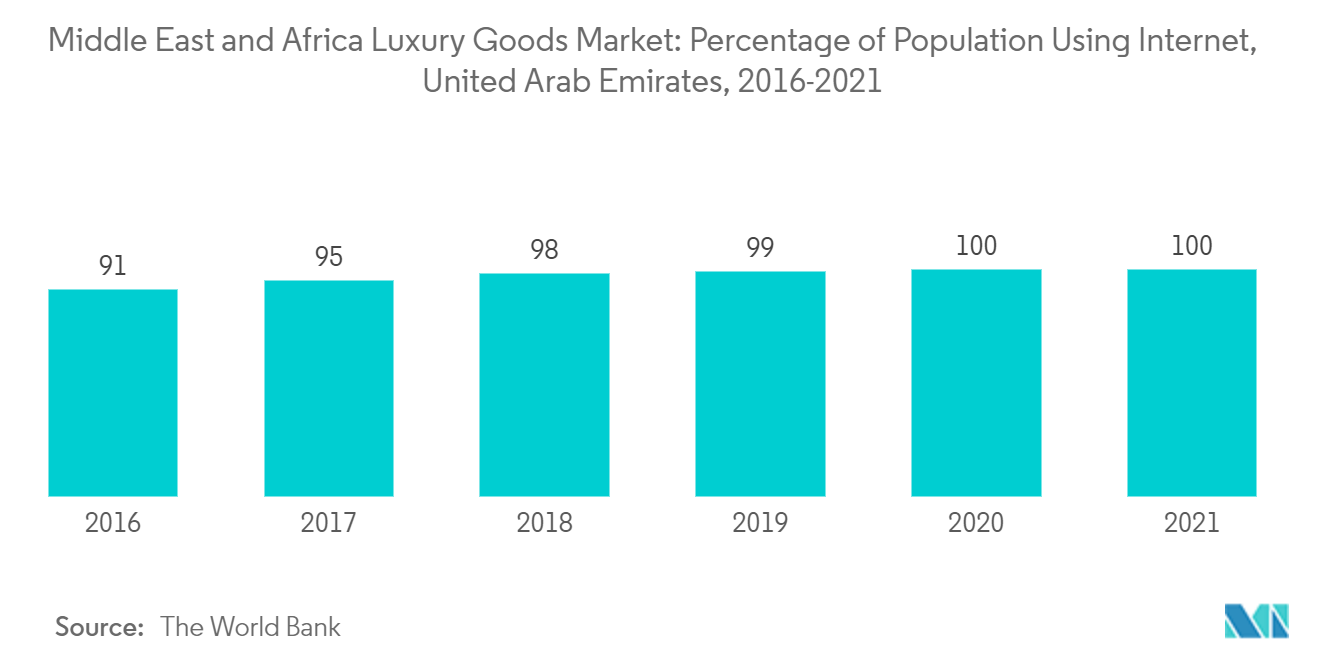

- A utilização da Internet em toda a região também desempenhou um papel fundamental no impulso às vendas de bens de luxo em todo o país. Em toda a região, a população está exposta a uma infinidade de influenciadores e campanhas publicitárias que promovem uma vasta gama de produtos de luxo, incluindo bolsas, jóias e calçado, através de diversas plataformas de redes sociais. Assim, a penetração da Internet em toda a região também desempenhou um papel fundamental na expansão do mercado estudado.

- Segundo dados do Banco Mundial, a percentagem da população que utiliza a Internet nos Emirados Árabes Unidos era de 100%. A penetração dos sites de comércio eletrônico no país permite que os consumidores tenham múltiplas opções de bens de luxo, o que também movimenta o mercado.

- Em abril de 2022, uma empresa de moda de luxo chamada Business of Preloved Fashion (BOPF) entrou no mercado dos Emirados Árabes Unidos, introduzindo um mercado online que conecta compradores e vendedores. Além disso, a região tem testemunhado uma aceitação crescente dos canais de vendas on-line por vários motivos, como a conveniência das compras, os recursos de economia de tempo das plataformas on-line e as opções de entrega ao domicílio. Consequentemente, as marcas multinacionais e premium optam frequentemente por lançar os seus produtos na região através de plataformas online, o que deverá contribuir para o crescimento do mercado num futuro próximo.

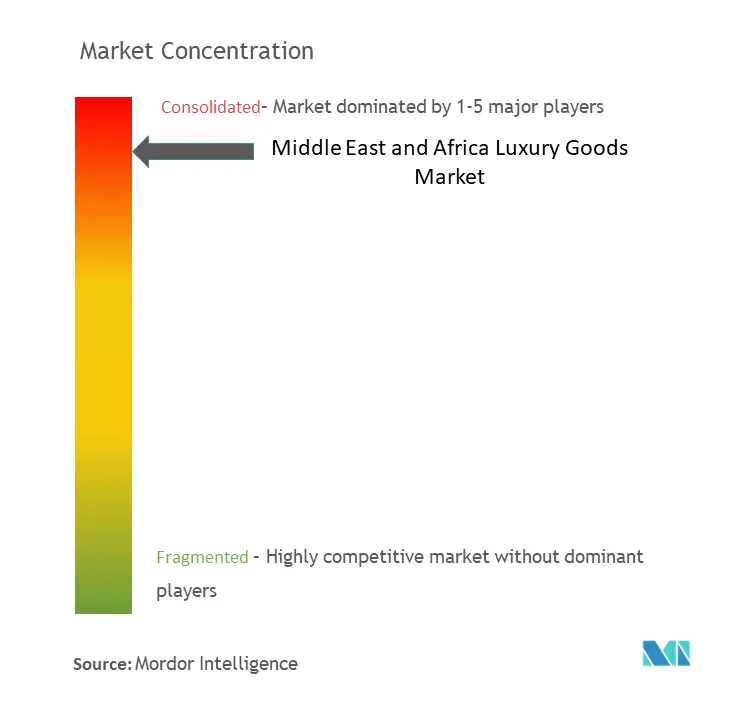

Visão geral da indústria de bens de luxo no Oriente Médio e África

O mercado de bens de luxo do Médio Oriente e de África é um mercado competitivo com a presença de vários intervenientes importantes, como a Rolex SA, a LVMH Moët Hennessy Louis Vuitton, a Kering SA, a Compagnie Financière Richemont SA e a Chanel SA. Os principais players de bens de luxo estão a embarcar em fusões e aquisições e a celebrar parcerias/acordos como uma das suas principais estratégias para alcançar a consolidação e otimizar as suas ofertas.

Os principais players estão se concentrando na introdução de novas ofertas de produtos no mercado para atender aos interesses dos consumidores de acordo com as tendências da moda em curso entre produtos, como calçados, acessórios e malas. Uma vez que os produtos de couro têm um papel significativo a desempenhar no mercado de bens de luxo, as principais empresas estão empenhadas em fornecer ofertas de produtos de couro de qualidade para consumidores inspiradores da moda.

Líderes de mercado de bens de luxo no Oriente Médio e África

-

Rolex SA

-

LVMH Moët Hennessy Louis Vuitton

-

Kering S.A.

-

Compagnie Financière Richemont S.A.

-

Chanel S.A

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bens de luxo no Oriente Médio e África

- Novembro de 2022 Santos de Cartier lançou nova série de coleções de joias que consiste em anéis, pulseiras e colares. A coleção é composta por uma corrente de ouro em duas cores, montada com uma fileira simples ou dupla de grãos de café decorados com diamantes de diversos tamanhos.

- Maio de 2022 PRADA Tropico expandiu sua presença lançando uma boutique pop-up exclusiva em Dubai. Localizada no Mall of Emirates, a loja oferece acessórios de luxo coloridos, que vão desde bolsas estilo ráfia até chapéus ousados e brilhantes e pequenos acessórios. A loja pop-up usa múltiplas combinações de listras coloridas e efeitos de iluminação vibrantes para criar uma experiência de varejo hipnótica.

- Maio de 2021 Uma nova Boutique Rolex foi inaugurada na Galleria Al Maryah Island em Abu Dhabi, capital dos Emirados Árabes Unidos. A boutique dispõe de um watchbar e diversas áreas de estar onde os clientes podem sentar-se, bem como uma sala VIP que exibe orgulhosamente a extensa coleção.

Relatório do Mercado de Bens de Luxo do Oriente Médio e África - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.1.1 Aumento do turismo deverá impulsionar o mercado

4.1.2 Infraestrutura robusta do mercado de luxo

4.2 Restrições de mercado

4.2.1 Produtos falsificados restringindo o crescimento do mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de Produto

5.1.1 Vestuário e Vestuário

5.1.2 Calçados

5.1.3 Bolsas

5.1.4 Joia

5.1.5 Relógios

5.1.6 Outros acessórios

5.2 Canal de distribuição

5.2.1 Lojas de marca única

5.2.2 Lojas Multimarcas

5.2.3 Lojas de varejo on-line

5.2.4 Outros canais de distribuição

5.3 Geografia

5.3.1 Arábia Saudita

5.3.2 Emirados Árabes Unidos

5.3.3 Catar

5.3.4 África do Sul

5.3.5 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Estratégias adotadas pelos principais participantes

6.2 Posicionamento de mercado

6.3 Perfis de empresa

6.3.1 Prada S.P.A.

6.3.2 Rolex SA

6.3.3 Burberry Group PLC

6.3.4 The Estée Lauder Companies Inc.

6.3.5 Chanel S.A

6.3.6 Kering S.A.

6.3.7 Dolce & Gabbana Luxembourg S.À RL

6.3.8 Giorgio Armani S.p.A

6.3.9 Chopard Group

6.3.10 Spa Roberto Cavalli

6.3.11 Alshaya franchise group (Tribe of 6, Aerie)

6.3.12 LVMH Moët Hennessy Louis Vuitton

6.3.13 Compagnie Financière Richemont S.A.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de bens de luxo no Oriente Médio e África

Bens de luxo são produtos premium e de alta qualidade que não são necessários para a vida, mas agregam valor à aparência do consumidor.

O mercado de bens de luxo do Oriente Médio e da África é segmentado por tipo de produto, canal de distribuição e país. Por tipo de produto, é segmentado em roupas e confecções, calçados, bolsas, joias, relógios e outros acessórios. Os fabricantes que atuam neste segmento estão adotando diversas redes de distribuição para aumentar sua base de consumidores, incluindo lojas de marca única, lojas multimarcas, lojas de varejo online e outros canais de distribuição. O mercado é minuciosamente estudado para diversos países da região, como Emirados Árabes Unidos, Arábia Saudita, Catar, África do Sul e Resto do Oriente Médio e África.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em USD).

| Tipo de Produto | ||

| ||

| ||

| ||

| ||

| ||

|

| Canal de distribuição | ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de bens de luxo no Oriente Médio e África

Qual é o tamanho do mercado de bens de luxo MEA?

O tamanho do mercado de bens de luxo da MEA deverá atingir US$ 14,05 bilhões em 2024 e crescer a um CAGR de 6,23% para atingir US$ 19,02 bilhões até 2029.

Qual é o tamanho atual do mercado de bens de luxo da MEA?

Em 2024, o tamanho do mercado de bens de luxo MEA deverá atingir US$ 14,05 bilhões.

Quem são os principais atores do mercado de bens de luxo MEA?

Rolex SA, LVMH Moët Hennessy Louis Vuitton, Kering S.A., Compagnie Financière Richemont S.A., Chanel S.A são as principais empresas que operam no mercado de bens de luxo MEA.

Que anos esse mercado de bens de luxo MEA cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de bens de luxo MEA foi estimado em US$ 13,23 bilhões. O relatório abrange o tamanho histórico do mercado de bens de luxo MEA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bens de luxo MEA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Bens de Luxo no Oriente Médio e África

Estatísticas para a participação de mercado de bens de luxo no Oriente Médio e África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de bens de luxo do Oriente Médio e África inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.