Análise de mercado de tratamento de diabetes no Oriente Médio e África

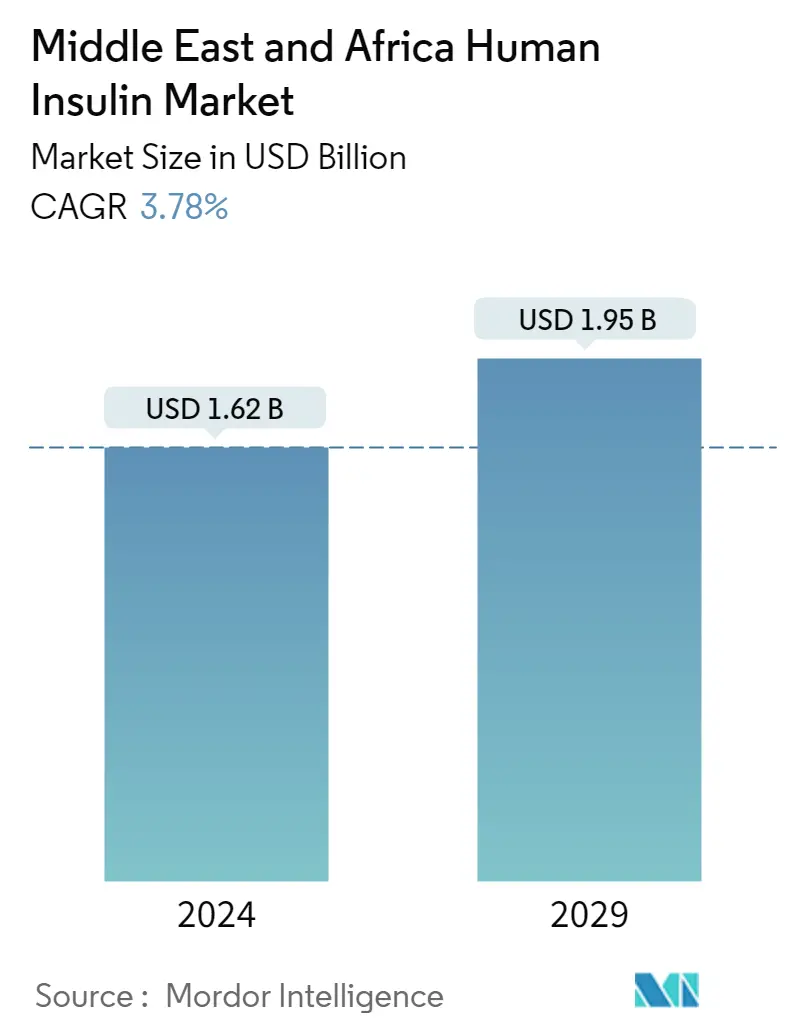

O tamanho do mercado de insulina humana no Oriente Médio e na África é estimado em US$ 1,62 bilhão em 2024, e deverá atingir US$ 1,95 bilhão até 2029, crescendo a um CAGR de 3,78% durante o período de previsão (2024-2029).

Na região do Médio Oriente e de África, bem como noutros locais, a COVID-19 e a diabetes têm um impacto considerável na saúde pública. Descobriu-se que o diabetes aumenta o risco de infecções fatais e aumenta o risco de infecções graves em pacientes com COVID-19. A investigação actual concentrou-se na compreensão da epidemiologia da COVID-19 em pessoas com diabetes e nas estratégias implementadas pelos governos para diminuir o seu impacto, porque a diabetes é uma das principais doenças de saúde amplamente comuns no Médio Oriente e nos países africanos. As nações do Médio Oriente e de África implementaram várias medidas preventivas e de controlo para diminuir os efeitos da epidemia à luz da importância e da necessidade. Embora tenha havido muitos estudos sobre a COVID-19, apenas um pequeno número de países do Médio Oriente e de África se concentraram na epidemiologia da COVID-19 entre pacientes diabéticos e nas suas implicações. Sublinhamos a necessidade crítica de um estudo aprofundado para compreender plenamente a COVID-19 e a sua relação com a diabetes, a fim de criar e implementar iniciativas e políticas baseadas em evidências nas áreas do Médio Oriente e de África.

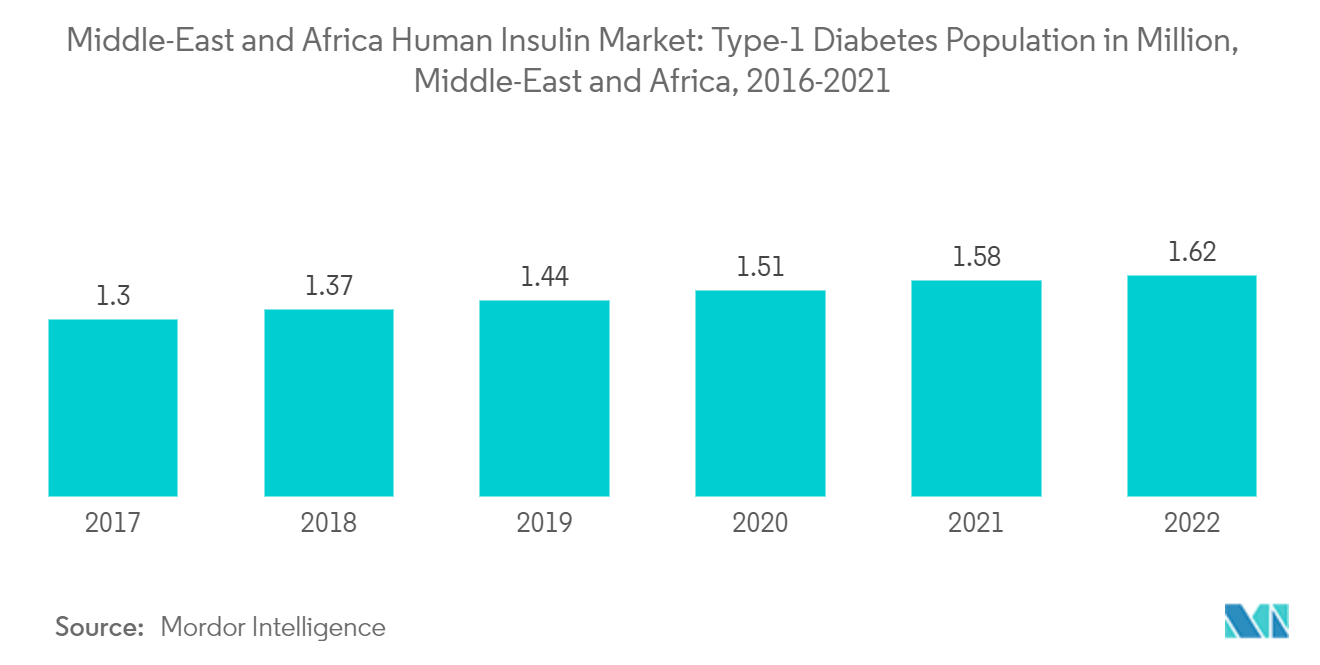

No Médio Oriente e em África, a diabetes tipo 1 constitui aproximadamente 10% das condições de diabetes e a diabetes tipo 2 contribui para 90%. Pacientes do tipo 1 precisam tomar insulina durante toda a vida, mantendo uma dieta saudável e exercícios físicos regulares. Os pacientes do tipo 2 precisam comer de forma saudável, permanecer fisicamente ativos e realizar exames regulares para verificar os níveis de glicose no sangue. Eles também podem precisar tomar medicamentos orais e insulina para controlar os níveis de glicose no sangue. Existem muitas complicações associadas ao diabetes, como cetoacidose diabética e coma hiperosmolar não cetótico. Complicações graves a longo prazo incluem doenças cardíacas, acidente vascular cerebral, insuficiência renal, úlceras nos pés e danos aos olhos.

Como a produção de insulina é muito complexa, existem poucas empresas no mercado que fabricam insulina. Assim, existe uma grande concorrência entre esses fabricantes, que sempre se esforçam para atender às necessidades do paciente e fornecer insulina da melhor qualidade.

Tendências do mercado de tratamento de diabetes no Oriente Médio e na África

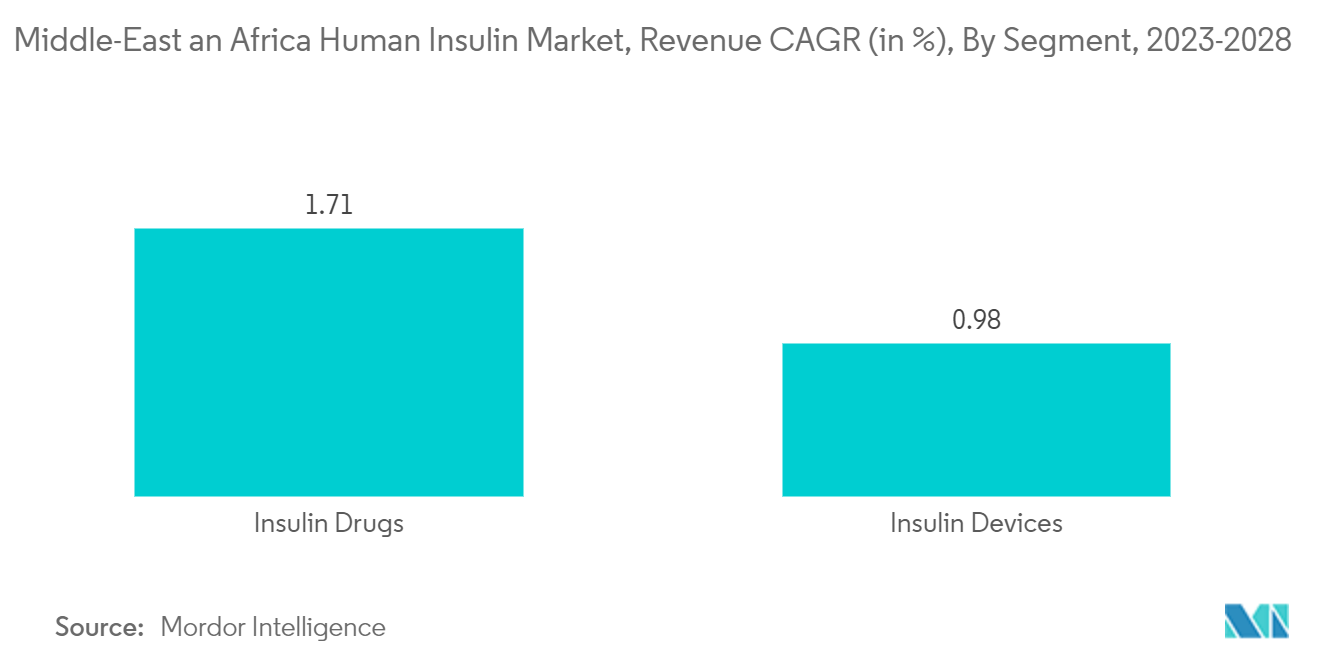

O segmento de insulina biossimilar detém a maior participação de mercado no mercado de insulina humana no Oriente Médio e na África.

A insulina biossimilar é muito popular na região do Médio Oriente e de África devido ao seu baixo custo em comparação com as insulinas de marca. Os países do Médio Oriente e de África têm uma diversidade económica substancial. A despesa per capita com a diabetes na região é baixa, embora alguns países da região tenham conseguido modificar as suas despesas com cuidados de saúde para incluir terapias biológicas e biossimilares. Os governos dos países do Médio Oriente e de África estão a reconhecer a importância de impulsionar a adoção de biossimilares para criar um mercado de biossimilares competitivo e sustentável. Sem diferenças clinicamente significativas em eficácia, segurança, pureza ou potência, diversas empresas estão desenvolvendo biossimilares muito semelhantes à insulina glargina de referência.

A população total com diabetes no Médio Oriente e em África aumentou mais de 200% nos últimos anos. Aproximadamente 8% da população diabética da região tem diabetes tipo 1. O Médio Oriente e África foram dois dos maiores mercados para estes biossimilares em 2022. Há uma adoção crescente de biossimilares de insulina glargina em todo o Médio Oriente e África, o que está a contribuir para o crescimento global do segmento. Vários governos estão a reconhecer a importância de impulsionar a adoção de biossimilares para criar um mercado de biossimilares competitivo e sustentável. Impulsionadas por iniciativas governamentais, várias empresas estão a desenvolver biossimilares que são altamente semelhantes à insulina glargina de referência, sem diferenças clinicamente significativas em termos de eficácia, segurança, pureza ou potência. Espera-se que os desenvolvimentos ajudem o crescimento do mercado de biossimilares de insulina durante o período de previsão.

A Arábia Saudita detém a maior participação de mercado no mercado de insulina do Oriente Médio e da África.

A diabetes é um dos crescentes problemas de saúde que o país enfrenta. A Arábia Saudita está classificada entre os três primeiros no Oriente Médio e nos países africanos com maior prevalência de diabetes. A população com diabetes na Arábia Saudita aumentou de 1,48 milhões em 2012 para 5,95 milhões em 2021 e deverá atingir mais de 8 milhões no período de previsão. Prevê-se que a população com diabetes tipo 1 no país atinja mais de 0,5 milhões no período de previsão, contra 0,39 milhões no período atual. Na Arábia Saudita, a diabetes mellitus é uma doença que está a aumentar. Neste contexto, foi realizado um estudo retrospectivo transversal para avaliar os custos de gestão da doença diabética mellitus não dependente de insulina e os padrões de uso de medicamentos na Arábia Saudita. De acordo com a OMS, espera-se que o número de pessoas com diabetes na Arábia Saudita aumente quase 300%, de 890.000 em 2000 para 2.523.000 em 2030. A sua prevalência estava fortemente correlacionada com o consumo de energia, comportamento sedentário e Produto Interno Bruto (PIB).

A Arábia Saudita, que tem a segunda maior taxa de DM no Médio Oriente e sete milhões e três milhões de pessoas com diabetes e pré-diabetes, respetivamente, é vulnerável à epidemia mundial de diabetes. Poucos estudos, no entanto, analisaram os níveis de cumprimento e adesão ao tratamento entre pacientes diabéticos que vivem em diferentes partes da Arábia Saudita. Segundo estudo de Ahmed et al., 54,8% dos pacientes diabéticos desconsideraram horários de acompanhamento, instruções de medicação e recomendações de alimentos saudáveis, e 45,5% dos pacientes com diabetes faltaram às sessões de acompanhamento.

A Arábia Saudita pretende reduzir a prevalência da doença em 10% na próxima década. Várias iniciativas, incluindo a tributação de bebidas açucaradas, iniciativas de fitness e o enfoque em cuidados preventivos, estão a ser adotadas pelo governo para conter a epidemia crescente. O foco do governo no combate ao diabetes e o maior poder aquisitivo da população do país podem ajudar o mercado de medicamentos para diabetes, como os medicamentos para insulina, durante o período de previsão.

Visão geral da indústria de tratamento de diabetes no Oriente Médio e África

O mercado de insulina humana no Médio Oriente e em África é dominado pela Novo Nordisk, Sanofi e Eli Lilly. No entanto, existem muitos players locais como Biocon, Julphar, Sedico e Exir, que detêm uma participação significativa no mercado.

Líderes de mercado de tratamento de diabetes no Oriente Médio e na África

-

Novo Nordisk

-

Sanofi

-

Eli lilly

-

Wockhardt

-

Pfizer

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tratamento de diabetes no Oriente Médio e na África

- Fevereiro de 2023 A EOFlow, com sede na Coreia do Sul, fornecedora de soluções vestíveis de administração de medicamentos, recebeu a certificação do Ministério da Saúde e Prevenção (MOHAP) dos Emirados Árabes Unidos (Emirados Árabes Unidos) para comercializar sua bomba de insulina vestível 'EOPatch' e seu controlador 'ADM' bem como seu aplicativo para smartphone Narsha. EOFlow disse que este lançamento nos Emirados Árabes Unidos marca a primeira entrada de EOPatches no Oriente Médio. Os Emirados Árabes Unidos são a segunda região de vendas no exterior da EOFlow, depois da Europa. Esperava-se que servisse como ponte para a exportação de soluções de bombas de insulina vestíveis para países do Médio Oriente e Norte de África (MENA).

- Dezembro de 2022 A Eli Lilly fez parceria com a fabricante de genéricos Eva para aumentar o acesso à insulina em África. Num acordo de licenciamento com a farmacêutica de genéricos Eva Pharma do Egipto, esperava-se que a Lilly fornecesse ingredientes farmacêuticos activos a um custo reduzido para a sua insulina humana e análoga. Esperava-se também que a Lilly fornecesse uma transferência pro bono da tecnologia necessária para formular, encher e finalizar frascos e cartuchos.

Segmentação da indústria de tratamento de diabetes no Oriente Médio e África

A insulina regular é um tipo de insulina médica de ação curta, às vezes chamada de insulina neutra ou insulina solúvel. Diabetes tipo 1, diabetes tipo 2, diabetes gestacional e complicações diabéticas, como cetoacidose diabética e estados hiperglicêmicos hiperosmolares, são todos tratados com ele. O mercado de insulina humana no Oriente Médio e na África é segmentado por tipo de produto (insulina basal ou de ação prolongada, insulinas bolus ou de ação rápida, insulinas humanas tradicionais, insulinas biossimilares e insulinas combinadas) e por geografia (Arábia Saudita, Irã, Egito, Omã, África do Sul e o resto do Médio Oriente e África). O relatório oferece o valor (em milhões de dólares) e o volume (em milhões de unidades) para os segmentos acima. Forneceremos uma discriminação por segmento (valor e volume) para todos os países abrangidos pelo índice.

| Insulinas basais ou de ação prolongada | Lantus (insulina glargina) |

| Levemir (insulina Detemir) | |

| Toujeo (insulina glargina) | |

| Tresiba (insulina Degludec) | |

| Basaglar (insulina glargina) | |

| Bolus ou insulinas de ação rápida | NovoRapid/Novolog (Insulina Aspart) |

| Humalog (Insulina Lispro) | |

| Apidra (Insulina Glulisina) | |

| Insulinas Humanas Tradicionais | Novolin/Actrapid/Insulatard |

| Eu cantarolava | |

| Humano | |

| Insulinas Combinadas | NovoMix (Insulina Aspártico Bifásica) |

| Ryzodeg (Insulina Degludec e Insulina Aspart) | |

| Xultophy (Insulina Degludec e Liraglutida) | |

| Soliqua/Suliqua (insulina glargina/lixisenatida) | |

| Insulinas Biossimilares | Biossimilares de insulina glargina |

| Biossimilares de insulina humana |

| Arábia Saudita |

| Irã |

| Egito |

| Meu próprio |

| África do Sul |

| Resto do Médio Oriente e África |

| produtos | Insulinas basais ou de ação prolongada | Lantus (insulina glargina) |

| Levemir (insulina Detemir) | ||

| Toujeo (insulina glargina) | ||

| Tresiba (insulina Degludec) | ||

| Basaglar (insulina glargina) | ||

| Bolus ou insulinas de ação rápida | NovoRapid/Novolog (Insulina Aspart) | |

| Humalog (Insulina Lispro) | ||

| Apidra (Insulina Glulisina) | ||

| Insulinas Humanas Tradicionais | Novolin/Actrapid/Insulatard | |

| Eu cantarolava | ||

| Humano | ||

| Insulinas Combinadas | NovoMix (Insulina Aspártico Bifásica) | |

| Ryzodeg (Insulina Degludec e Insulina Aspart) | ||

| Xultophy (Insulina Degludec e Liraglutida) | ||

| Soliqua/Suliqua (insulina glargina/lixisenatida) | ||

| Insulinas Biossimilares | Biossimilares de insulina glargina | |

| Biossimilares de insulina humana | ||

| Geografia | Arábia Saudita | |

| Irã | ||

| Egito | ||

| Meu próprio | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de tratamento de diabetes no Oriente Médio e África

Qual é o tamanho do mercado de insulina humana no Oriente Médio e na África?

Espera-se que o tamanho do mercado de insulina humana no Oriente Médio e na África atinja US$ 1,62 bilhão em 2024 e cresça a um CAGR de 3,78% para atingir US$ 1,95 bilhão até 2029.

Qual é o tamanho atual do mercado de insulina humana no Oriente Médio e na África?

Em 2024, o tamanho do mercado de insulina humana no Oriente Médio e na África deverá atingir US$ 1,62 bilhão.

Quem são os principais atores do mercado de insulina humana no Oriente Médio e na África?

Novo Nordisk, Sanofi, Eli lilly, Wockhardt, Pfizer são as principais empresas que operam no Oriente Médio e no Mercado de Insulina Humana da África.

Que anos cobre esse mercado de insulina humana no Oriente Médio e na África e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de insulina humana no Oriente Médio e na África foi estimado em US$ 1,56 bilhão. O relatório abrange o tamanho histórico do mercado de insulina humana no Oriente Médio e na África para anos 2018, 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de insulina humana no Oriente Médio e na África para anos 2024, 2025, 2026 , 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Tratamento de Diabetes no Oriente Médio e na África

Estatísticas para a participação de mercado de tratamento de diabetes no Oriente Médio e na África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do tratamento de diabetes no Oriente Médio e na África inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.