Análise de mercado de grupos geradores no Oriente Médio e África

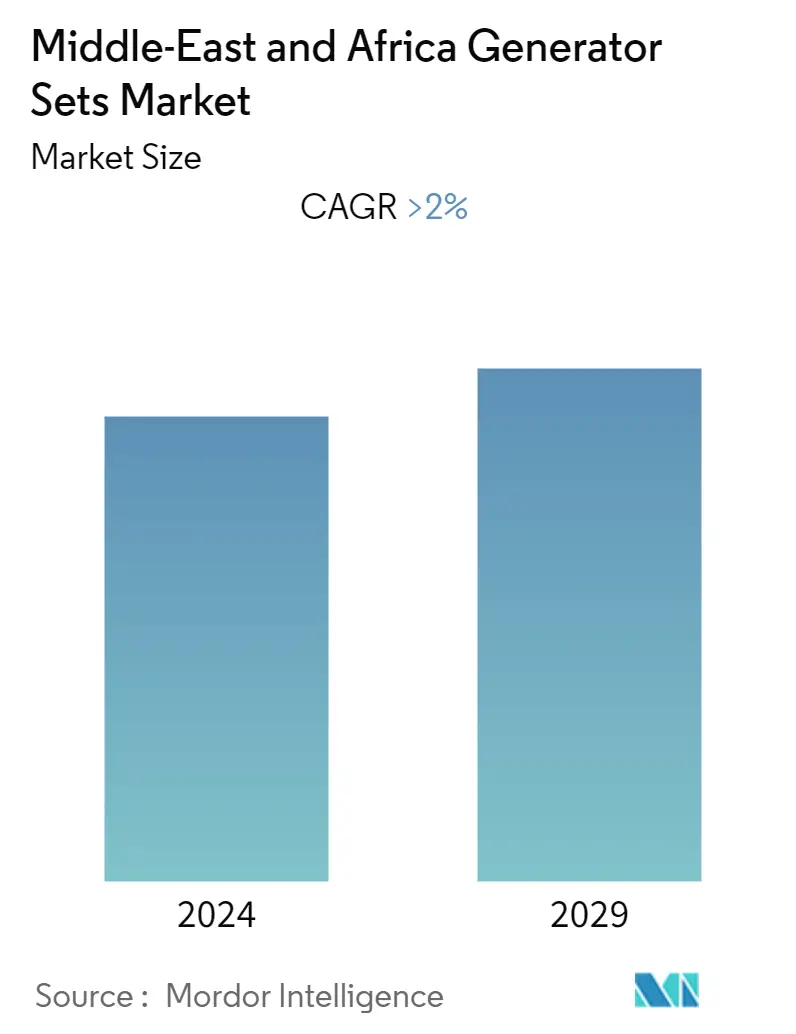

Espera-se que o mercado de grupos geradores no Oriente Médio e África registre um CAGR de mais de 2% durante o período.

O mercado foi impactado negativamente pelo COVID-19 em 2020. Atualmente o mercado atingiu níveis pré-pandemia.

- No longo prazo, espera-se que o aumento da demanda por fornecimento de energia ininterrupto e confiável impulsione o mercado.

- Por outro lado, espera-se que a disponibilidade de alternativas mais limpas e o avanço nas tecnologias de baterias restrinjam o crescimento do mercado durante o período de previsão.

- No entanto, a crescente popularidade dos geradores híbridos e a crescente fiabilidade do sistema híbrido podem ser uma oportunidade para a indústria devido à utilização de vários recursos, reduzindo os custos e reduzindo a dependência de um único combustível.

- Espera-se que a Nigéria seja o maior mercado devido à sua grande população e ao crescente crescimento económico. Espera-se que a procura de electricidade aumente com o aumento do tamanho da sua população.

Gerador no Oriente Médio e África define tendências de mercado

Geradores de energia de reserva para dominar o mercado

- Vários países africanos, especialmente a África Ocidental, dependem fortemente de geradores de pequena capacidade para satisfazer o consumo diário de electricidade. Isto se deve principalmente à demanda por um fornecimento de energia ininterrupto e confiável, que a rede elétrica não pode fornecer.

- A rede de transmissão e a confiabilidade da rede elétrica podem estar diretamente correlacionadas com a energia gerada pelos geradores de reserva. O Norte de África, que inclui maior acesso à rede, utiliza menos geradores de reserva do que os países subsarianos.

- Em 2021, os cidadãos do Egipto tinham 100% de acesso à electricidade, enquanto, na República Democrática do Congo, menos de 20% da população estava coberta. A República Democrática do Congo, consequentemente, inclui uma maior produção de electricidade a partir dos seus geradores de reserva a diesel do que o Egipto. Portanto, espera-se que os países da região, especialmente as nações subsaarianas, proporcionem crescimento ao mercado.

- Em 2021, os geradores de reserva mais recentes, como os geradores a gás natural, estão ganhando destaque no mercado devido ao seu combustível mais barato e maior eficiência. Espera-se que os geradores de gás natural cresçam significativamente no período de previsão.

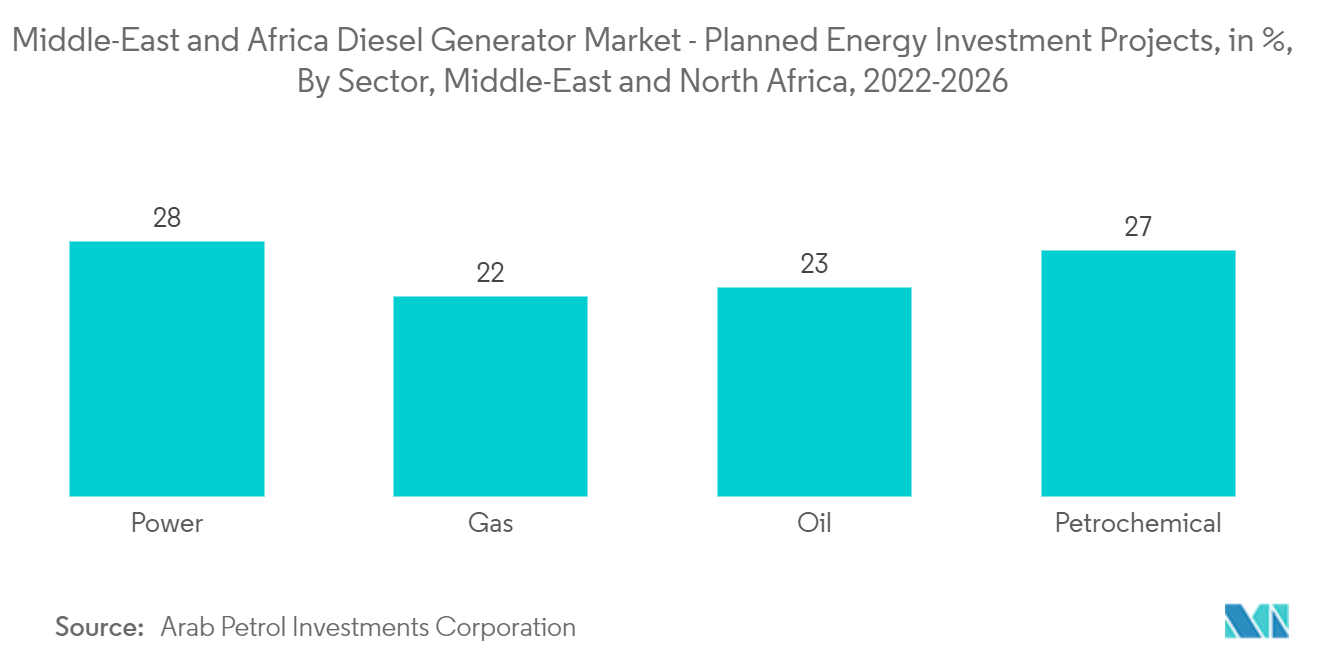

- De acordo com a Arab Petroleum Investments Corporation, durante 2022-2026, a percentagem de projetos de investimento energético planeados no setor energético na região do Médio Oriente e Norte de África (MENA) foi de 28%. Em seguida veio o setor petroquímico com participação de 27%. Os países com elevada produção de petróleo utilizam geradores a diesel e a gasolina para produzir eletricidade. Por exemplo, a Arábia Saudita e os Emirados Árabes Unidos (EAU) contêm uma elevada capacidade instalada de gerador de reserva. Outros países produtores de petróleo na região, como o Iraque, estão entre os maiores utilizadores de geradores de reserva na região do Médio Oriente. Isto se deve principalmente à baixa eletricidade gerada na rede por outros meios.

- Além disso, a partir de 2022, a indústria da construção da Arábia Saudita continua a liderar a região do Médio Oriente e de África. O Reino testemunhou o maior valor de adjudicações de projetos em 2022, transformando o país em linha com a sua Visão 2030. Previa-se que o crescimento da produção de construção no Reino aumentasse 3,2% em 2022.

- Portanto, espera-se que os grupos geradores de energia de reserva continuem a dominar o mercado devido ao seu uso flexível e à sua participação significativa na geração de eletricidade em relação a outros segmentos de mercado.

Nigéria dominará o mercado

- A Nigéria está entre os maiores consumidores de energia gerada por geradores de reserva na região. Deve-se a vários factores, incluindo a fácil disponibilidade de combustíveis fósseis, políticas governamentais deficientes que levam a baixas capacidades de transmissão, e um aumento da população, que leva ao aumento da procura de electricidade. Todos estes factores levam os consumidores a produzir a sua electricidade através de pequenos geradores de reserva, auxiliando o crescimento do mercado.

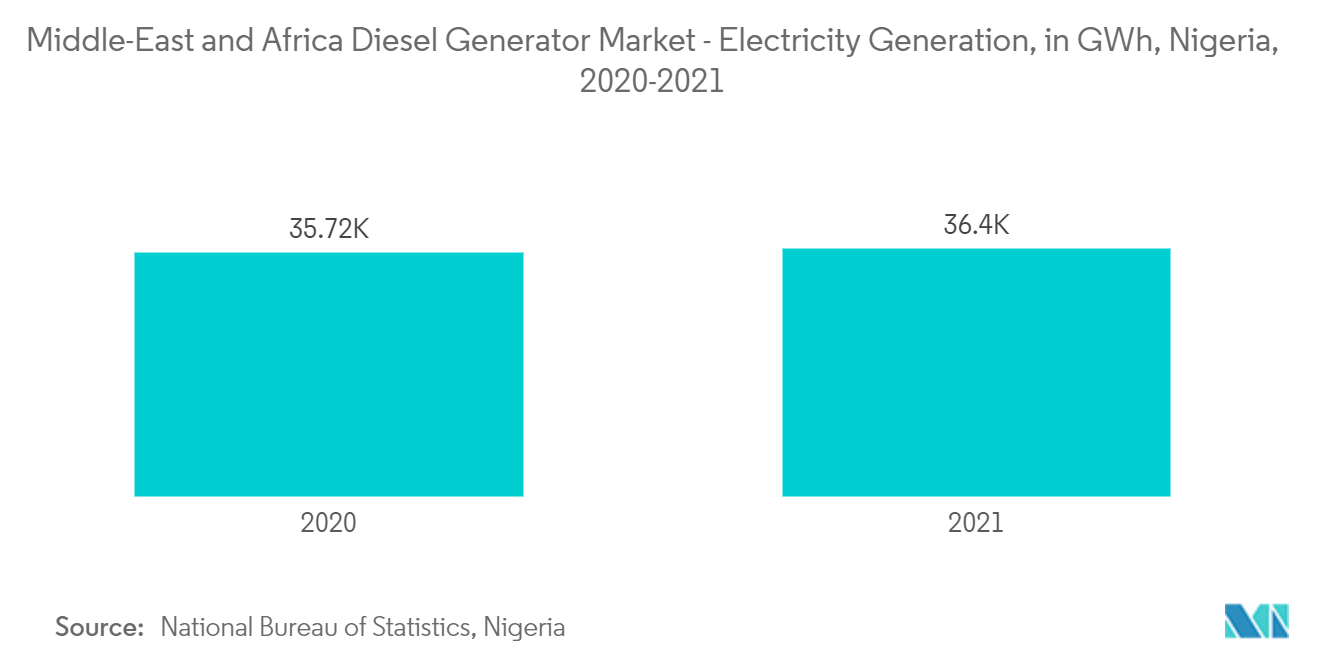

- De acordo com o Gabinete Nacional de Estatísticas da Nigéria, quase 36,4 mil GWH de electricidade foram gerados na Nigéria em 2021, contra cerca de 35,7 mil GWH no ano anterior. Empresas produtoras notáveis no país incluem Egbin e Azura-Edo.

- O país é um grande utilizador de geradores de pequena escala, dependendo fortemente da gasolina como combustível principal. Os problemas com o transporte de eletricidade são um motor significativo do mercado, uma vez que, em 2021, cerca de 56% da população tinha acesso direto à rede de serviços públicos.

- Embora os grupos geradores a gasolina possam fornecer apenas as necessidades básicas de electricidade (3 - 5 KW) e tenham uma eficiência muito menor do que os geradores a diesel, eles constituem uma grande parte da capacidade de geração de reserva no país. Isto se deve principalmente aos seus custos de investimento inicial mais baixos.

- Em Setembro de 2022, o governo da Nigéria anunciou que gastou 5,26 mil milhões de dólares na importação de grupos electrogéneos, transformadores, aspiradores, máquinas de cortar cabelo e outras máquinas e equipamentos eléctricos em 2020 e 2021. Além disso, o Gabinete Nacional de Estatísticas divulgou que a Nigéria obtém 48,6% das suas necessidades de eletricidade a partir de geradores movidos a gasolina, diesel e gás.

- Assim, espera-se que a Nigéria domine o mercado devido à sua crescente população e baixas capacidades de transmissão, levando ao aumento da procura de grupos geradores.

Visão geral da indústria de grupos geradores no Oriente Médio e África

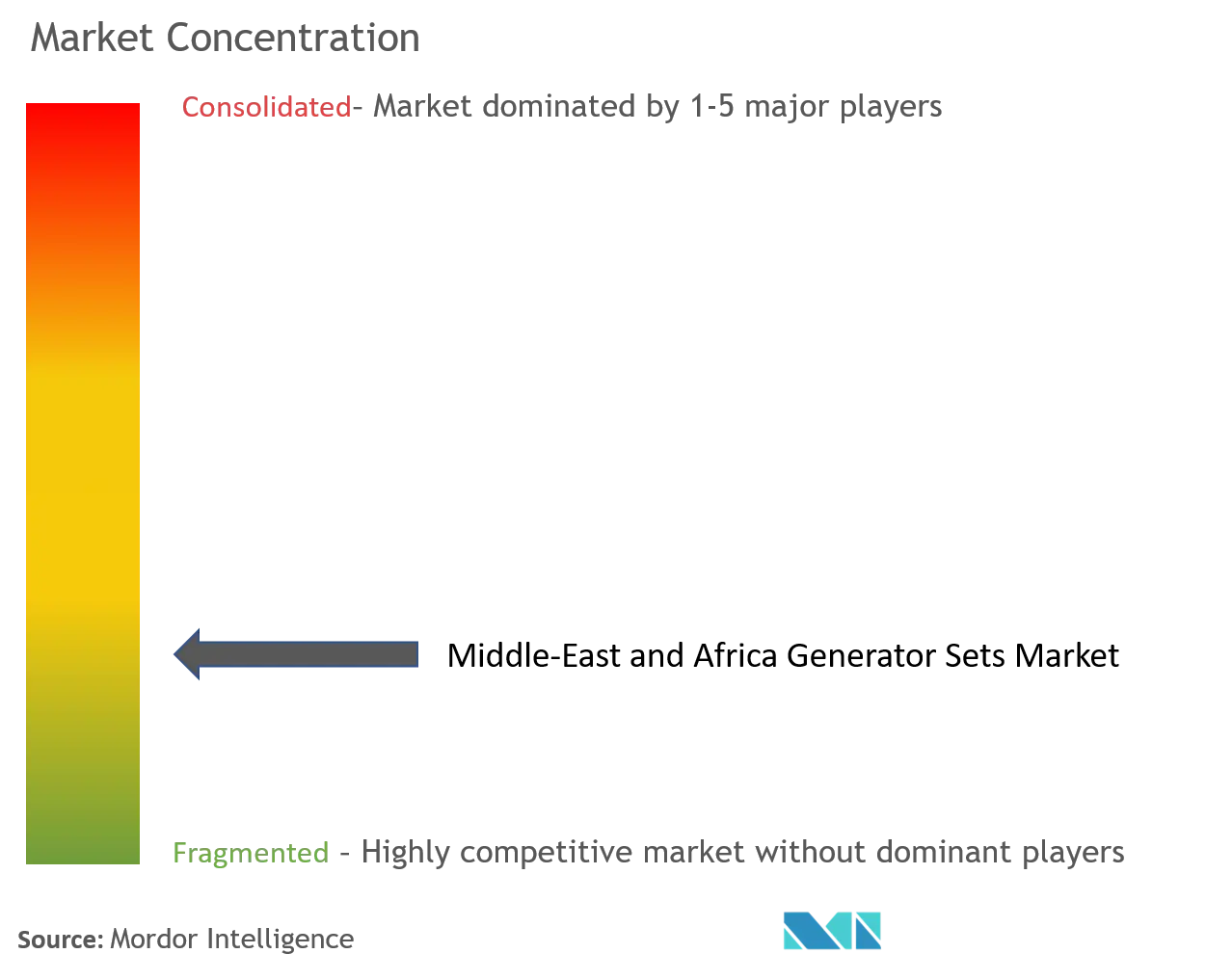

O mercado de grupos geradores no Médio Oriente e em África está parcialmente fragmentado. Alguns participantes importantes neste mercado (sem ordem específica) incluem Caterpillar Inc, Cummins Ltd., Yanmar Holdings Co., Ltd., Atlas Copco AB e Honda Siel Power Products Limited., entre outros.

Geradores no Oriente Médio e África definem líderes de mercado

-

Honda Siel Power Products Limited

-

Cummins Ltd.

-

Yanmar Holdings Co., Ltd.

-

Caterpillar Inc.

-

Atlas Copco AB

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de grupos geradores no Oriente Médio e África

- Novembro de 2022: Bergen Engines AS assinou um acordo para fornecer uma planta combinada de calor e energia (CHP) de 120 MW na Nigéria. A planta de 120 MW será composta por dez motores a gás Bergen B36:45V20 de 12 MW equipados com alternadores Marelli Motori. Cada grupo gerador pesará mais de 175 toneladas.

- Novembro de 2022: O fabricante de geradores HIMOINSA Southern Africa, que venceu o processo de licitação da subsidiária Tetra4 da Renergen, forneceu, instalou e comissionou uma usina de energia para GNL em pleno funcionamento, uma usina de hélio na África do Sul. O fornecimento inclui 8 grupos geradores totalmente sincronizados, transformadores de neutro-terra, tanques de combustível e uma sala de controle instalada para operar o local com potência de 8 MW.

Segmentação da indústria Grupos geradores no Oriente Médio e África

Um grupo gerador, ou grupo gerador ou gerador, combina um motor e um alternador para produzir eletricidade. O motor aciona o alternador, que converte energia mecânica em energia elétrica.

O relatório de Mercado de Conjuntos Geradores do Oriente Médio e África é segmentado por tipo de combustível, classificação, aplicação e geografia. Por tipo de combustível, o mercado é segmentado em gás natural, diesel, entre outros. Por classificação, o mercado é segmentado em 0-75 kVA, 75-375 kVA e acima de 375 kVA. Por aplicação, o mercado é segmentado em energia principal, energia de backup e redução de pico. O relatório também abrange o tamanho do mercado e as previsões para o mercado de grupos geradores nos principais países da região. O tamanho do mercado e as previsões de cada segmento são baseados na receita (bilhões de dólares).

| Combustível | Gás natural |

| Diesel | |

| Outros | |

| Avaliações | 0 - 75kVA |

| 75 - 375kVA | |

| Acima de 375kVA | |

| Aplicativo | Poder Principal |

| Energia de reserva | |

| Corte de Pico | |

| Geografia | Nigéria |

| Arábia Saudita | |

| África do Sul | |

| Emirados Árabes Unidos | |

| Catar | |

| Resto do Médio Oriente e África |

Perguntas frequentes sobre pesquisa de mercado de conjuntos geradores MEA

Qual é o tamanho atual do mercado de grupos geradores no Oriente Médio e na África?

O mercado de grupos geradores do Oriente Médio e África deverá registrar um CAGR superior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de grupos geradores no Oriente Médio e na África?

Honda Siel Power Products Limited, Cummins Ltd., Yanmar Holdings Co., Ltd., Caterpillar Inc., Atlas Copco AB são as principais empresas que operam no mercado de grupos geradores do Oriente Médio e da África.

Que anos abrange este mercado de Conjuntos geradores do Oriente Médio e África?

O relatório abrange o tamanho histórico do mercado de conjuntos de geradores do Oriente Médio e da África para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de conjuntos de geradores do Oriente Médio e da África para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Nossos relatórios mais vendidos

Popular Power Equipment Reports

Popular Energy & Power Reports

Relatório da Indústria de Grupos Geradores no Oriente Médio e África

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de conjuntos de geradores no Oriente Médio e África de 2024, criadas por Mordor Intelligence™ Industry Reports. A análise dos Conjuntos Geradores do Oriente Médio e África inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.