Análise de mercado de redes de distribuição MEA DC

Espera-se que o Mercado de Redes de Distribuição do Oriente Médio e África DC registre um CAGR de mais de 6% durante o período de previsão.

O mercado foi impactado negativamente pelo COVID-19 em 2020. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- A longo prazo, espera-se que fatores como o crescimento do setor de energia renovável, a compatibilidade com dispositivos de armazenamento de baterias e as vantagens sobre a distribuição CA, como o compartilhamento de energia entre sistemas com frequências diferentes, impulsionem o mercado durante o período de previsão.

- Por outro lado, espera-se que os elevados custos iniciais e a complexidade em comparação com as redes de distribuição genéricas dificultem o crescimento do mercado.

- No entanto, espera-se que os sistemas de carregamento rápido de veículos eléctricos (VE) registem uma procura significativa, devido às crescentes preocupações ambientais e à crescente procura de infra-estruturas de corrente contínua. Eles são vistos como uma oportunidade de longo prazo para o Mercado de Redes de Distribuição DC.

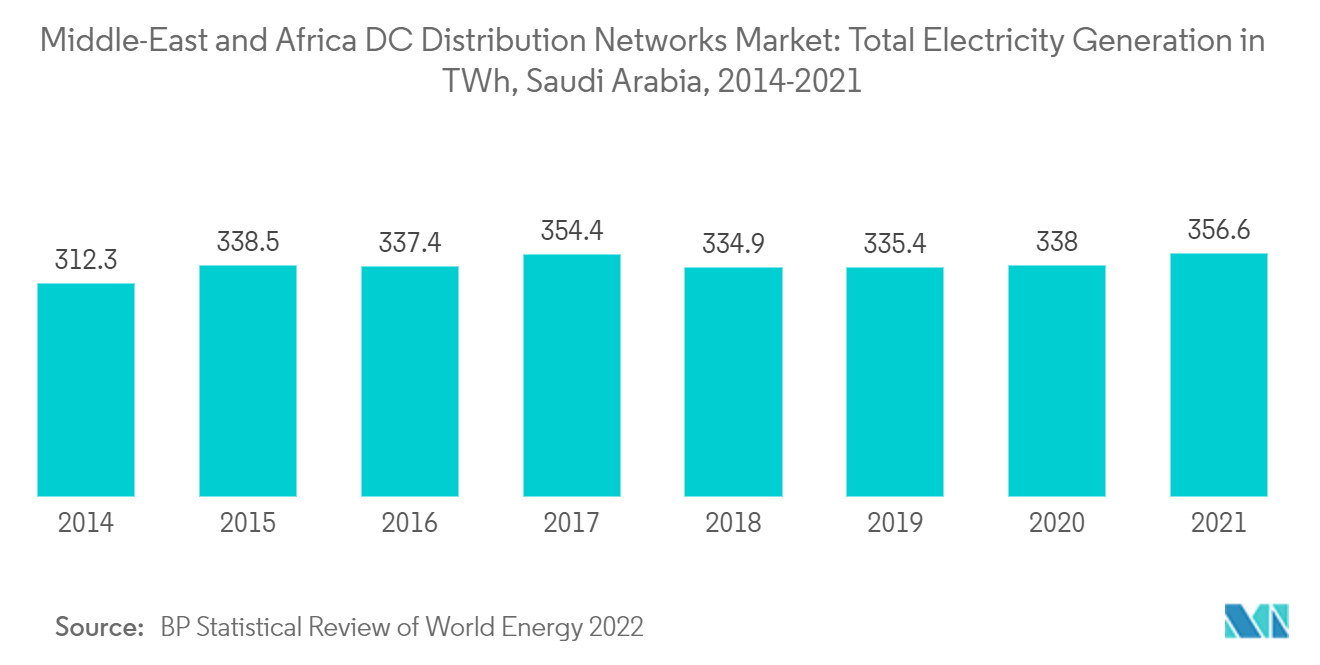

- Com o aumento da demanda por eletricidade, espera-se que a Arábia Saudita domine o mercado de redes de distribuição DC do Oriente Médio e da África durante o período de previsão.

Tendências de mercado de redes de distribuição MEA DC

Sistemas de carregamento rápido de veículos elétricos (EV) testemunhando crescimento significativo

- O segmento de sistemas de carregamento de veículos eléctricos (EV) está em expansão devido a muitos factores, tais como a crescente adopção de veículos eléctricos, políticas governamentais de apoio em todo o Médio Oriente e nos países africanos, etc. A utilização de combustível para transportes, como a electricidade, não é apenas um investimento inteligente, mas também inevitável.

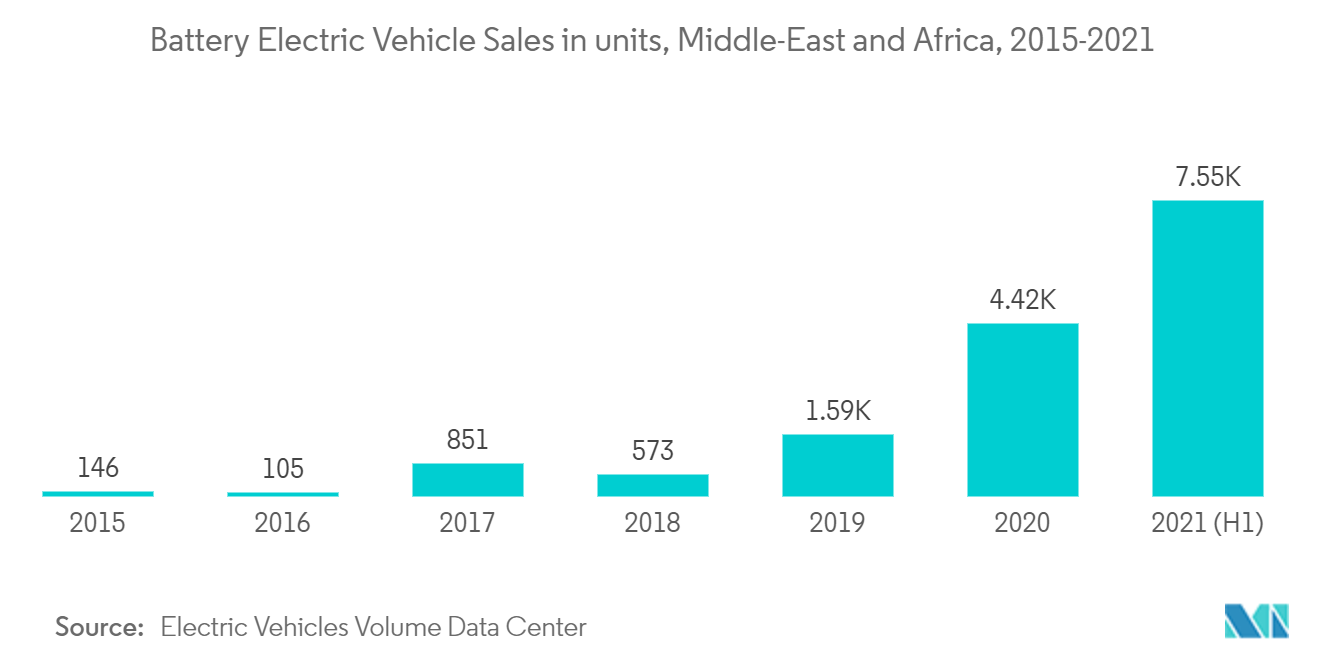

- As vendas de Veículos Elétricos a Bateria (BEVs) em África e no Médio Oriente atingiram 7,6 mil unidades no primeiro semestre de 2021. O número de Veículos Elétricos Plug-in (PEVs), incluindo Veículos Elétricos a Bateria (BEVs) e Veículos Elétricos Híbridos Plug-in (PHEVs), tem aumentado, o que, por sua vez, deverá impulsionar o mercado de redes de distribuição DC durante o período de previsão.

- O desenvolvimento da tecnologia de eletrônica de potência, como as microrredes, está principalmente conectado às redes de distribuição. Na indústria de energia, a rede flexível de distribuição DC tem chamado atenção por seus menores custos de integração e construção, redução de perdas de energia e maior confiabilidade.

- Espera-se que a demanda por equipamentos de carregamento adequados aumente durante o período de previsão. Como os VE são limitados pela autonomia e normalmente podem percorrer até 530 quilómetros antes de serem recarregados, a necessidade de infraestruturas de carregamento é imperativa para o sucesso deste tipo de veículos. No entanto, no actual cenário de mercado, as estações de carregamento ainda não se tornaram um investimento económico viável devido à sua menor utilização e ao custo inicial relativamente elevado, especialmente para DC.

- Em junho de 2022, o Ministério de Energia e Infraestrutura dos Emirados Árabes Unidos assinou um acordo com a tecnologia Siemens para instalar carregadores de veículos elétricos ultrarrápidos, o que também ajudará a reduzir as emissões de carbono no país. Dez carregadores ultrarrápidos Siemens Sicharge D de 160 kW serão instalados nas rodovias de Ras Al Khaimah, Ajman, Umm Al Quwain e Fujairah. Para atender às novas demandas do mercado, os carregadores têm uma potência escalável de até 300 kW e podem ser expandidos com dispensadores externos adicionais para até dois cabos de carregamento adicionais.

- Portanto, com base nos fatores acima mencionados, é provável que os sistemas de carregamento rápido de veículos elétricos testemunhem uma demanda significativa para o mercado de redes de distribuição DC na região do Oriente Médio e da África durante o período de previsão.

Arábia Saudita impulsionando a demanda do mercado

- O sector energético saudita está numa trajectória de crescimento e está a correr para acompanhar a crescente procura de electricidade. O país está a passar por reformas estruturais no sector da energia que visam principalmente a privatização do sector, incluindo a separação da estatal Saudi Electricity Company (SEC). Prevê-se que sejam feitos investimentos de mais de 130 mil milhões de dólares no sector eléctrico até 2022 para cobrir uma carga de pico de 110.000 MW.

- As principais tendências que impulsionam este mercado aumentam a eficiência da distribuição, aumentando a procura de infra-estruturas dependentes de DC, a incompatibilidade entre fontes renováveis e localização da procura. Além disso, o sistema DC pode trabalhar em frequências variáveis, e a arquitetura DC é mais simples que a AC, exigindo menos espaço, equipamentos, instalação e manutenção.

- Para melhor equipar o seu sistema de rede para a procura de energia de pico, o país liderou um projecto do Conselho de Cooperação do Golfo para ligar as redes dos Estados-Membros. Além disso, a Arábia Saudita opera a sua rede de transmissão de electricidade a 380 kV, 60 Hz, enquanto os outros cinco países do CCG utilizam 400 kV, 50 Hz. Com base na natureza assíncrona da eletricidade do estado interligado, a melhor solução foi adicionar uma interligação HVDC.

- A geração de eletricidade na Arábia Saudita foi 5,5% maior ou 356,6 TWh em 2021 do que em 2020. A geração testemunhou uma tendência crescente nos últimos anos devido ao aumento da demanda dos setores residencial, comercial e industrial.

- Além da interconexão da rede transfronteiriça baseada em HVDC, estão planejados vários projetos para fortalecer a rede e interligar regiões da Arábia Saudita com linhas de 380kV. Esta interconexão ajuda a aumentar a demanda por sistemas de distribuição DC nos próximos anos.

- Devido aos pontos acima, espera-se que a Arábia Saudita domine o mercado de redes de distribuição DC do Oriente Médio e da África durante o período de previsão.

Visão geral da indústria de redes de distribuição MEA DC

O Mercado de Redes de Distribuição DC do Oriente Médio e África está consolidado. Alguns dos principais players incluem (sem ordem específica) Eaton Corporation PLC, Vertiv Group Corp., Siemens AG, ABB Ltd e Secheron SA.

Líderes de mercado de redes de distribuição MEA DC

Eaton Corporation PLC

Vertiv Group Corp.

Siemens AG

ABB Ltd

Secheron Sa

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de redes de distribuição MEA DC

- Setembro de 2022 A Abu Dhabi National Oil Company (Adnoc) e a Abu Dhabi National Energy Company (Taqa) chegaram a um acordo de 3,8 mil milhões de dólares com um consórcio japonês, francês e coreano para fornecer energia a operações offshore de petróleo e gás a partir da terra através de uma alta tensão subaquática. , sistema de transmissão de corrente contínua (HVDC).

- Dezembro de 2022 O Grupo Prysmian recebeu um contrato de US$ 61,6 milhões para a instalação de cabos submarinos para o já garantido projeto de interconexão Project Lighting HVDC 320 kV nos Emirados Árabes Unidos.

Segmentação da indústria de redes de distribuição MEA DC

O sistema de distribuição CC é uma extensão dos múltiplos links CC que já existem em todos os motores de propulsão e propulsores. O sistema usa dois condutores, um é um condutor positivo e o outro é um condutor negativo. A energia é transmitida a todos os consumidores que utilizam este sistema em apenas um nível de tensão.

O mercado de redes de distribuição DC do Oriente Médio e África é segmentado por usuário final e geografia. Pelo usuário final, o mercado é segmentado em torres de celular remotas, edifícios comerciais, data centers, sistemas de carregamento rápido EV, entre outros. O relatório também abrange o tamanho do mercado e as previsões para o mercado de Redes de Distribuição DC do Oriente Médio e da África nos principais países da região. Para cada segmento, o tamanho do mercado e as previsões foram feitas com base na receita (milhões de dólares).

| Torres de celular remotas |

| Edifícios comerciais |

| Centros de dados |

| Sistemas de carregamento rápido EV |

| Outros usuários finais |

| Arábia Saudita |

| Emirados Árabes Unidos |

| África do Sul |

| Resto do Médio Oriente e África |

| Usuário final | Torres de celular remotas |

| Edifícios comerciais | |

| Centros de dados | |

| Sistemas de carregamento rápido EV | |

| Outros usuários finais | |

| Geografia | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Médio Oriente e África |

Perguntas frequentes sobre pesquisa de mercado de redes de distribuição MEA DC

Qual é o tamanho atual do mercado de redes de distribuição DC no Oriente Médio e na África?

O Mercado de Redes de Distribuição DC do Oriente Médio e África deverá registrar um CAGR superior a 6% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de redes de distribuição DC no Oriente Médio e na África?

Eaton Corporation PLC, Vertiv Group Corp., Siemens AG, ABB Ltd, Secheron Sa são as principais empresas que operam no mercado de redes de distribuição DC no Oriente Médio e na África.

Que anos este mercado de redes de distribuição DC no Oriente Médio e na África cobre?

O relatório abrange o tamanho histórico do mercado de redes de distribuição DC do Oriente Médio e África para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de redes de distribuição DC do Oriente Médio e África para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Redes de Distribuição DC no Oriente Médio e África

Estatísticas para a participação de mercado de Redes de Distribuição DC no Oriente Médio e África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise das redes de distribuição DC no Oriente Médio e na África inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.