Tamanho do mercado de laticínios no Oriente Médio

|

|

Período de Estudo | 2017 - 2029 |

|

|

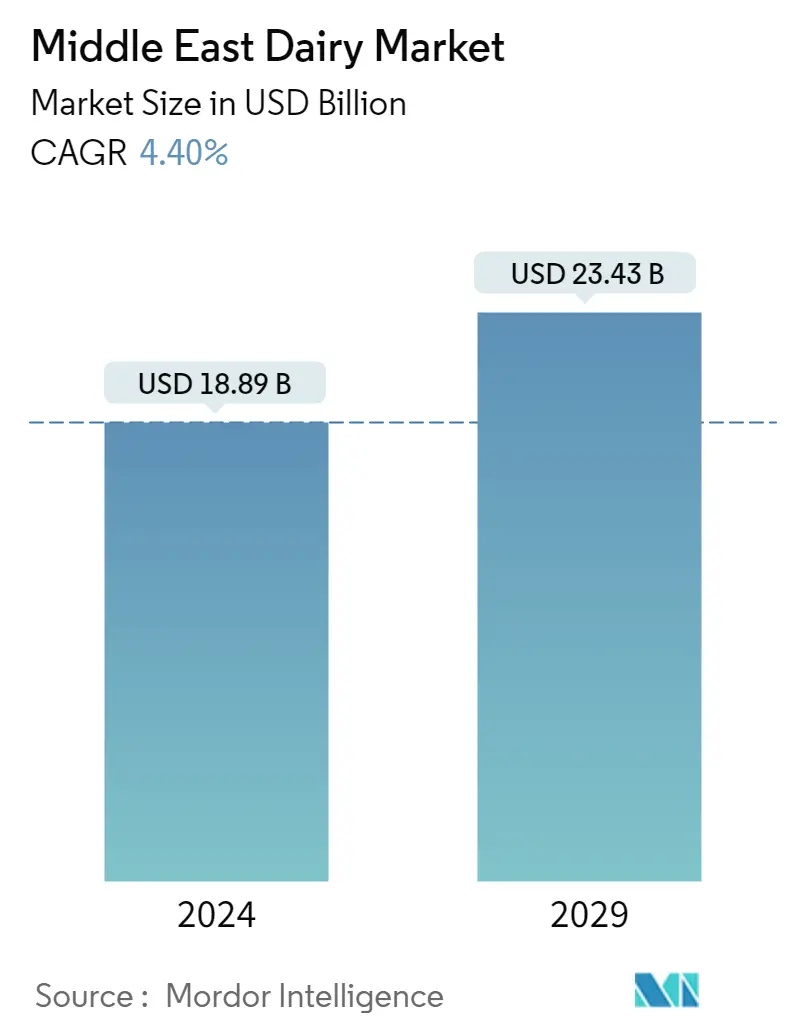

Tamanho do mercado (2024) | USD 18.89 bilhões de dólares |

|

|

Tamanho do mercado (2029) | USD 23.43 bilhões de dólares |

|

|

Concentração de Mercado | Baixo |

|

|

Maior participação por canal de distribuição | Fora do comércio |

|

|

CAGR(2024 - 2029) | 4.40 % |

|

|

Maior participação por país | Arábia Saudita |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de laticínios no Oriente Médio

O tamanho do mercado de laticínios do Oriente Médio é estimado em US$ 18,89 bilhões em 2024, e deverá atingir US$ 23,43 bilhões até 2029, crescendo a um CAGR de 4,40% durante o período de previsão (2024-2029).

A adoção generalizada de canais de distribuição, liderada por vendas notáveis através de supermercados e hipermercados, está impulsionando o crescimento

- Em 2022, o canal de distribuição no Médio Oriente registou um crescimento de 2,69% em comparação com 2021. O retalho fora do comércio dominou o espaço retalhista do Médio Oriente durante o período em análise (2017-2022). Em 2022, o comércio varejista detinha uma participação de 81,26%. No Médio Oriente, os consumidores são altamente fascinados pelo comércio retalhista fora do comércio devido à maior comodidade que obtêm na compra de produtos lácteos.

- O varejo on-trade detinha uma participação de 18,73% no Oriente Médio em 2022. Nos canais on-trade (restaurantes de serviço rápido), os preços são fixos para os produtos lácteos, enquanto os consumidores têm diversas opções nos canais off-trade. No Médio Oriente, os canais off-trade oferecem produtos lácteos a preços variados (baixo, médio e alto). O leite vendido por essas unidades varejistas está disponível entre US$ 2,78 e US$ 35,4. A disponibilidade de leite a preços variados também promove o poder de compra dos consumidores, uma vez que estes podem adquirir os produtos que se adequam aos seus parâmetros de acessibilidade.

- No Médio Oriente, os retalhistas off-trade concentram-se no fornecimento de vários produtos lácteos, incluindo diferentes sabores, como sem açúcar, chocolate e baunilha. Para aumentar a base de consumidores, oferecem aos consumidores informações completas sobre os produtos, como especificidades do produto (ingrediente utilizado, semente utilizada, entre outros). Como resultado, os consumidores estão empenhados em comprar as suas bebidas lácteas através de modalidades off-trade.

- Durante o período de previsão, espera-se que a procura por produtos lácteos aumente devido à crescente consciência da saúde entre a população. Como resultado, espera-se que a dependência das unidades retalhistas cresça durante 2025-2026, uma vez que oferecem aos consumidores maior visibilidade sobre o produto.

A Arábia Saudita desempenha um papel importante no consumo de produtos lácteos na região

- A Arábia Saudita e o Irão são identificados como os principais mercados da região. Estes dois países representaram colectivamente uma quota de 52,2% no volume global de vendas de produtos lácteos em toda a região em 2022. Os principais factores impulsionadores são a elevada produção de leite cru, a crescente preferência dos consumidores por produtos lácteos de qualidade e a regulamentação adequada da indústria para facilitar a fabricação e comercialização de produtos lácteos.

- A Arábia Saudita é o maior produtor de lacticínios nos países do CCG, apoiado pelo maior consumo de produtos lácteos do país. Em 2022, o consumo de produtos lácteos na Arábia Saudita atingiu cerca de 5.479 milhões de dólares, representando um crescimento de 2,9% face ao ano anterior, 2021.

- A indústria leiteira do Irão tem uma capacidade de produção nominal de 12 milhões de toneladas métricas por ano. Cerca de 650 unidades de produção de laticínios licenciadas estão ativas em todo o país. Além disso, as exportações de lacticínios aumentaram 14% em 2021, de 1,22 milhões de toneladas para 1,39 milhões de toneladas em 2022.

- Os Emirados Árabes Unidos são identificados como o mercado de laticínios que mais cresce no Oriente Médio. Prevê-se que o mercado dos Emirados Árabes Unidos cresça 13,4% em 2025 em relação a 2022. O leite é a categoria líder no mercado dos Emirados Árabes Unidos, respondendo por 26,8% do valor de mercado em 2022. Os consumidores no país gastam uma grande parte de sua renda em leite como eles a consideram uma bebida pró-saúde.

- No Médio Oriente, a indústria leiteira israelita é considerada uma das mais avançadas. Em 2021, aproximadamente 125.000 bovinos constituíam o rebanho leiteiro israelense. Na indústria leiteira israelita, uma vaca produziu em média 12.000 kg de leite anualmente em 2021.

Tendências do mercado de laticínios no Oriente Médio

- O aumento da produção de manteiga na região é atribuído a melhorias nas práticas de criação de animais e à crescente procura de produtos lácteos saudáveis

- A produção de queijo da região está a aumentar devido a iniciativas governamentais que promovem o desenvolvimento de pequenas e médias explorações leiteiras

- O aumento da produção de leite na região devido a investimentos na pecuária leiteira, incluindo o estabelecimento de fazendas modernas e a adoção de tecnologias avançadas

Visão geral da indústria de laticínios no Oriente Médio

O mercado de laticínios do Oriente Médio está fragmentado, com as cinco principais empresas ocupando 19,63%. Os principais players deste mercado são Almarai Company, Arla Foods Amba, Danone SA, Saudia Dairy and Foodstuff Company (SADAFCO) e The National Agricultural Development Company (NADEC) (classificados em ordem alfabética).

Líderes do mercado de laticínios no Oriente Médio

Almarai Company

Arla Foods Amba

Danone SA

Saudia Dairy and Foodstuff Company (SADAFCO)

The National Agricultural Development Company (NADEC)

Other important companies include AlRawabi Dairy Company, Groupe Lactalis, National Food Products Company, Nestlé SA.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de laticínios no Oriente Médio

- Maio de 2022 A Saudia Dairy and Foodstuff Company (SADAFCO) anunciou a construção de um novo depósito de vendas na cidade sagrada de Meca, na Arábia Saudita.

- Agosto de 2021 Como parte da expansão, a Saudia Dairy and Foodstuff Company abriu uma fábrica de sorvetes em Jeddah.

- Junho de 2021 Almarai, a conhecida empresa de laticínios do Oriente Médio, comprou as instalações de produção da Binghatti Beverages Manufacturing nos Emirados Árabes Unidos por AED 215 milhões (US$ 58,54 milhões) para expandir sua gama de produtos. Espera-se que esta aquisição melhore a capacidade da Almarai de servir os seus clientes, aumentando a gama de bebidas na região.

Relatório do mercado de laticínios do Oriente Médio - Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do Estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Consumo per capita

2.2. Produção de matérias-primas/commodities

2.2.1. Manteiga

2.2.2. Queijo

2.2.3. Leite

2.3. Quadro regulamentar

2.3.1. Arábia Saudita

2.3.2. Emirados Árabes Unidos

2.4. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Categoria

3.1.1. Manteiga

3.1.1.1. Por tipo de produto

3.1.1.1.1. Manteiga Cultivada

3.1.1.1.2. Manteiga Não Cultivada

3.1.2. Queijo

3.1.2.1. Por tipo de produto

3.1.2.1.1. Queijo Natural

3.1.2.1.2. Queijo processado

3.1.3. Creme

3.1.3.1. Por tipo de produto

3.1.3.1.1. Creme duplo

3.1.3.1.2. Creme Único

3.1.3.1.3. Chantilly

3.1.3.1.4. Outros

3.1.4. Sobremesas Lácteas

3.1.4.1. Por tipo de produto

3.1.4.1.1. Bolos de Queijo

3.1.4.1.2. Sobremesas Congeladas

3.1.4.1.3. Sorvete

3.1.4.1.4. Espumas

3.1.4.1.5. Outros

3.1.5. Leite

3.1.5.1. Por tipo de produto

3.1.5.1.1. Leite condensado

3.1.5.1.2. Leite Aromatizado

3.1.5.1.3. Leite fresco

3.1.5.1.4. Leite em pó

3.1.5.1.5. Leite UHT

3.1.6. Bebidas com leite azedo

3.1.7. Iogurte

3.1.7.1. Por tipo de produto

3.1.7.1.1. Iogurte Aromatizado

3.1.7.1.2. Iogurte sem sabor

3.2. Canal de distribuição

3.2.1. Fora do comércio

3.2.1.1. Lojas de conveniência

3.2.1.2. Varejo on-line

3.2.1.3. Varejistas especializados

3.2.1.4. Supermercados e Hipermercados

3.2.1.5. Outros (clubes de armazém, postos de gasolina, etc.)

3.2.2. No comércio

3.3. País

3.3.1. Bahrein

3.3.2. Irã

3.3.3. Kuwait

3.3.4. Meu próprio

3.3.5. Catar

3.3.6. Arábia Saudita

3.3.7. Emirados Árabes Unidos

3.3.8. Resto do Médio Oriente

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Almarai Company

4.4.2. AlRawabi Dairy Company

4.4.3. Arla Foods Amba

4.4.4. Danone SA

4.4.5. Groupe Lactalis

4.4.6. National Food Products Company

4.4.7. Nestlé SA

4.4.8. Saudia Dairy and Foodstuff Company (SADAFCO)

4.4.9. The National Agricultural Development Company (NADEC)

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE LEITE E ALTERNATIVAS DE LEITE

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- CONSUMO PER CAPITA DE LEITE, MANTEIGA, QUEIJO, KG, ORIENTE MÉDIO, 2017 - 2029

- Figura 2:

- PRODUÇÃO DE MANTEIGA, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2021

- Figura 3:

- PRODUÇÃO DE QUEIJO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2021

- Figura 4:

- PRODUÇÃO DE LEITE, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2021

- Figura 5:

- VOLUME DE LÁCTEOS, TONELADAS MÉTRICAS, POR ORIENTE MÉDIO, 2017 - 2029

- Figura 6:

- VALOR DOS LEITEIS, USD, POR ORIENTE MÉDIO, 2017 - 2029

- Figura 7:

- VOLUME DO MERCADO DE LÁCTEOS POR CATEGORIA, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 8:

- VALOR DO MERCADO DE LÁCTEOS POR CATEGORIA, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 9:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE LÁCTEOS, POR CATEGORIA,%, ORIENTE MÉDIO, 2017 VS 2023 VS 2029

- Figura 10:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CATEGORIA,%, ORIENTE MÉDIO, 2017 VS 2023 VS 2029

- Figura 11:

- VOLUME DE MERCADO DE MANTEIGA POR TIPO DE PRODUTO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 12:

- VALOR DO MERCADO DE MANTEIGA POR TIPO DE PRODUTO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 13:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE MANTEIGA, POR TIPO DE PRODUTO,%, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 14:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE MANTEIGA, POR TIPO DE PRODUTO,%, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 15:

- VOLUME DE MERCADO DE MANTEIGA CULTURADA, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 16:

- VALOR DO MERCADO DE MANTEIGA CULTURADA, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 17:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE MANTEIGA CULTURADA, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 18:

- VOLUME DO MERCADO DE MANTEIGA NÃO CULTURADA, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 19:

- VALOR DO MERCADO DE MANTEIGA NÃO CULTURADA, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 20:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE MANTEIGA NÃO CULTIVA, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 21:

- VOLUME DO MERCADO DE QUEIJO POR TIPO DE PRODUTO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 22:

- VALOR DO MERCADO DE QUEIJO POR TIPO DE PRODUTO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 23:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE QUEIJO, POR TIPO DE PRODUTO,%, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 24:

- PARTICIPAÇÃO EM VALOR DO MERCADO DE QUEIJO, POR TIPO DE PRODUTO, %, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 25:

- VOLUME DO MERCADO DE QUEIJO NATURAL, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 26:

- VALOR DO MERCADO DE QUEIJO NATURAL, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 27:

- VALOR SHARE DO MERCADO DE QUEIJO NATURAL, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 28:

- VOLUME DO MERCADO DE QUEIJO PROCESSADO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 29:

- VALOR DO MERCADO DE QUEIJO PROCESSADO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 30:

- VALOR SHARE DO MERCADO DE QUEIJO PROCESSADO, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 31:

- VOLUME DE MERCADO DE CREME POR TIPO DE PRODUTO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 32:

- VALOR DO MERCADO DE CREME POR TIPO DE PRODUTO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 33:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE CREME, POR TIPO DE PRODUTO,%, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 34:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE CREME, POR TIPO DE PRODUTO,%, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 35:

- VOLUME DO MERCADO DE CREME DUPLO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 36:

- VALOR DO MERCADO DE CREME DUPLO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 37:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE CREME DUPLO, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 38:

- VOLUME DO MERCADO ÚNICO DE CREME, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 39:

- VALOR DO MERCADO DE CREME ÚNICO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 40:

- PARTICIPAÇÃO DE VALOR DO MERCADO ÚNICO DE CREME, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 41:

- VOLUME DE MERCADO DE CHICOTE, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 42:

- VALOR DO MERCADO DE CREME DE CHICOTE, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 43:

- PARTE DE VALOR DO MERCADO DE CREME DE CHICOTE, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 44:

- VOLUME DE OUTROS MERCADOS, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 45:

- VALOR DE OUTROS MERCADO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 46:

- VALOR SHARE DE OUTROS MERCADOS, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 47:

- VOLUME DO MERCADO DE SOBREMESAS LÁCTEAS POR TIPO DE PRODUTO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 48:

- VALOR DO MERCADO DE SOBREMESAS LÁCTEAS POR TIPO DE PRODUTO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 49:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE SOBREMESAS LÁCTEAS, POR TIPO DE PRODUTO,%, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 50:

- PARTE DE VALOR DO MERCADO DE SOBREMESAS LÁCTEAS, POR TIPO DE PRODUTO, %, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 51:

- VOLUME DO MERCADO DE QUEIJOS, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 52:

- VALOR DO MERCADO DE QUEIJOS, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 53:

- VALOR SHARE DO MERCADO DE QUEIJOS, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 54:

- VOLUME DO MERCADO DE SOBREMESAS CONGELADAS, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 55:

- VALOR DO MERCADO DE SOBREMESAS CONGELADAS, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 56:

- VALOR SHARE DO MERCADO DE SOBREMESAS CONGELADAS, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 57:

- VOLUME DO MERCADO DE GELADOS, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 58:

- VALOR DO MERCADO DE GELADOS, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 59:

- VALOR SHARE DO MERCADO DE GELADOS, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 60:

- VOLUME DO MERCADO DE MUSSES, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 61:

- VALOR DO MERCADO DE MUSSES, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 62:

- VALOR SHARE DO MERCADO DE MUSSES, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 63:

- VOLUME DE OUTROS MERCADOS, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 64:

- VALOR DE OUTROS MERCADO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 65:

- VALOR SHARE DE OUTROS MERCADOS, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 66:

- VOLUME DO MERCADO DE LEITE POR TIPO DE PRODUTO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 67:

- VALOR DO MERCADO DE LEITE POR TIPO DE PRODUTO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 68:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE LEITE, POR TIPO DE PRODUTO, %, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 69:

- VALOR SHARE DO MERCADO DE LEITE, POR TIPO DE PRODUTO, %, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 70:

- VOLUME DO MERCADO DE LEITE CONDENSADO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 71:

- VALOR DO MERCADO DE LEITE CONDENSADO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 72:

- VALOR SHARE DO MERCADO DE LEITE CONDENSADO, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 73:

- VOLUME DE MERCADO DE LEITE COM SABOR, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 74:

- VALOR DO MERCADO DE LEITE COM SABOR, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 75:

- VALOR SHARE DO MERCADO DE LEITE COM SABOR, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 76:

- VOLUME DO MERCADO DE LEITE FRESCO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 77:

- VALOR DO MERCADO DE LEITE FRESCO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 78:

- PARTICIPAÇÃO EM VALOR DO MERCADO DE LEITE FRESCO, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 79:

- VOLUME DO MERCADO DE LEITE EM PÓ, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 80:

- VALOR DO MERCADO DE LEITE EM PÓ, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 81:

- PARTICIPAÇÃO EM VALOR DO MERCADO DE LEITE EM PÓ, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 82:

- VOLUME DO MERCADO DE LEITE UHT, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 83:

- VALOR DO MERCADO DE LEITE UHT, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 84:

- VALOR SHARE DO MERCADO DE LEITE UHT, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 85:

- VOLUME DO MERCADO DE BEBIDAS DE LEITE AZEDO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 86:

- VALOR DO MERCADO DE BEBIDAS DE LEITE AZEDO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 87:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE BEBIDAS DE LEITE AZEDO, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 88:

- VOLUME DO MERCADO DE IOGURTE POR TIPO DE PRODUTO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 89:

- VALOR DO MERCADO DE IOGURTE POR TIPO DE PRODUTO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 90:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE IOGURTE, POR TIPO DE PRODUTO, %, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 91:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE IOGURTE, POR TIPO DE PRODUTO,%, ORIENTE MÉDIO, 2017 VS 2023 VS 202

- Figura 92:

- VOLUME DE MERCADO DE IOGURTE COM SABOR, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 93:

- VALOR DO MERCADO DE IOGURTE COM SABOR, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 94:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE IOGURTE COM SABOR, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2022 VS 2029

- Figura 95:

- VOLUME DE MERCADO DE IOGURTE SEM SABOR, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 96:

- VALOR DO MERCADO DE IOGURTE SEM SABOR, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 97:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE IOGURTE SEM SABOR, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2022 VS 2029

- Figura 98:

- VOLUME DO MERCADO DE LÁCTEOS POR CANAL DE DISTRIBUIÇÃO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 99:

- VALOR DO MERCADO DE LÁCTEOS POR CANAL DE DISTRIBUIÇÃO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 100:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE LÁCTEOS, POR CANAL DE DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2017 VS 2023 VS 2029

- Figura 101:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CANAL DE DISTRIBUIÇÃO,%, ORIENTE MÉDIO, 2017 VS 2023 VS 2029

- Figura 102:

- VOLUME DO MERCADO DE LÁCTEOS POR CANAIS DE SUB DISTRIBUIÇÃO, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 103:

- VALOR DO MERCADO DE LÁCTEOS POR CANAIS DE SUB DISTRIBUIÇÃO, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 104:

- Participação no volume do mercado de laticínios, por canais de subdistribuição,%, Oriente Médio, 2017 vs 2023 vs 2029

- Figura 105:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CANAIS DE SUB DISTRIBUIÇÃO, %, ORIENTE MÉDIO, 2017 VS 2023 VS 2029

- Figura 106:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA LOJAS DE CONVENIÊNCIA, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 107:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS EM LOJAS DE CONVENIÊNCIA, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 108:

- VALOR SHARE DO MERCADO DE LÁCTEOS, VENDIDOS EM LOJAS DE CONVENIÊNCIA, POR CATEGORIA, %, USD, MÉDIO ORIENTE, 2017 - 2029

- Figura 109:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA VAREJO ONLINE, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 110:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA VAREJO ONLINE, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 111:

- PARTE DE VALOR DO MERCADO DE LÁCTEOS, VENDIDOS VIA VAREJO ONLINE, POR CATEGORIA, %, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 112:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS ATRAVÉS DE VAREJISTAS ESPECIALIZADOS, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 113:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS ATRAVÉS DE VAREJISTAS ESPECIALIZADOS, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 114:

- VALOR SHARE DO MERCADO DE LÁCTEOS, VENDIDOS ATRAVÉS DE VAREJISTAS ESPECIALISTAS, POR CATEGORIA, %, USD, MÉDIO ORIENTE, 2017 - 2029

- Figura 115:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA SUPERMERCADOS E HIPERMERCADOS, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 116:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA SUPERMERCADOS E HIPERMERCADOS, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 117:

- VALOR SHARE DO MERCADO DE LÁCTEOS, VENDIDOS VIA SUPERMERCADOS E HIPERMERCADOS, POR CATEGORIA, %, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 118:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA OUTROS (CLUBES DE ARMAZÉM, POSTOS DE GASOLINA, ETC.), TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 119:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA OUTROS (CLUBES DE ARMAZÉM, POSTOS DE GASOLINA, ETC.), USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 120:

- PARTE DE VALOR DO MERCADO DE LÁCTEOS, VENDIDOS VIA OUTROS (CLUBES DE ARMAZÉM, POSTOS DE GASOLINA, ETC.), POR CATEGORIA, %, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 121:

- VOLUME DO MERCADO DE LÁCTEOS VENDIDOS VIA ON-TRADE, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 122:

- VALOR DO MERCADO DE LÁCTEOS VENDIDOS VIA ON-TRADE, USD, MÉDIO ORIENTE, 2017 - 2029

- Figura 123:

- VALOR SHARE DO MERCADO DE LÁCTEOS, VENDIDO VIA ON-TRADE, POR CATEGORIA, %, USD, MÉDIO ORIENTE, 2017 - 2029

- Figura 124:

- VOLUME DO MERCADO DE LÁCTEOS POR PAÍS, TONELADAS MÉTRICAS, ORIENTE MÉDIO, 2017 - 2029

- Figura 125:

- VALOR DO MERCADO DE LÁCTEOS POR PAÍS, USD, ORIENTE MÉDIO, 2017 - 2029

- Figura 126:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE LÁCTEOS, POR PAÍS,%, ORIENTE MÉDIO, 2017 VS 2023 VS 2029

- Figura 127:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR PAÍS,%, ORIENTE MÉDIO, 2017 VS 2023 VS 2029

- Figura 128:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, BAHRAIN, 2017 - 2029

- Figura 129:

- VALOR DO MERCADO DE LÁCTEOS, USD, BAHRAIN, 2017 - 2029

- Figura 130:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CATEGORIA, %, BAHRAIN, 2022 VS 2029

- Figura 131:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, IRÃ, 2017 - 2029

- Figura 132:

- VALOR DO MERCADO DE LÁCTEOS, USD, IRÃ, 2017 - 2029

- Figura 133:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CATEGORIA,%, IRÃ, 2022 VS 2029

- Figura 134:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, KUWAIT, 2017 - 2029

- Figura 135:

- VALOR DO MERCADO DE LÁCTEOS, USD, KUWAIT, 2017 - 2029

- Figura 136:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CATEGORIA,%, KUWAIT, 2022 VS 2029

- Figura 137:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, OMÃ, 2017 - 2029

- Figura 138:

- VALOR DO MERCADO DE LÁCTEOS, USD, OMÃ, 2017 - 2029

- Figura 139:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CATEGORIA, %, OMÃ, 2022 VS 2029

- Figura 140:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, QATAR, 2017 - 2029

- Figura 141:

- VALOR DO MERCADO DE LÁCTEOS, USD, QATAR, 2017 - 2029

- Figura 142:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CATEGORIA, %, QATAR, 2022 VS 2029

- Figura 143:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, ARÁBIA SAUDITA, 2017 - 2029

- Figura 144:

- VALOR DO MERCADO DE LÁCTEOS, USD, ARÁBIA SAUDITA, 2017 - 2029

- Figura 145:

- PARTE DE VALOR DO MERCADO DE LÁCTEOS, POR CATEGORIA, %, ARÁBIA SAUDITA, 2022 VS 2029

- Figura 146:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, EMIRADOS ÁRABES UNIDOS, 2017 - 2029

- Figura 147:

- VALOR DO MERCADO DE LÁCTEOS, USD, EMIRADOS ÁRABES UNIDOS, 2017 - 2029

- Figura 148:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CATEGORIA, %, EMIRADOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 149:

- VOLUME DO MERCADO DE LÁCTEOS, TONELADAS MÉTRICAS, RESTO DO ORIENTE MÉDIO, 2017 - 2029

- Figura 150:

- VALOR DO MERCADO DE LÁCTEOS, USD, RESTO DO ORIENTE MÉDIO, 2017 - 2029

- Figura 151:

- VALOR SHARE DO MERCADO DE LÁCTEOS, POR CATEGORIA, %, RESTO DO ORIENTE MÉDIO, 2022 VS 2029

- Figura 152:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, ORIENTE MÉDIO, 2017 - 2029

- Figura 153:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, ORIENTE MÉDIO, 2017 - 2029

- Figura 154:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, ORIENTE MÉDIO, 2022

Segmentação da indústria de laticínios no Oriente Médio

Manteiga, queijo, creme, sobremesas lácteas, leite, bebidas com leite azedo e iogurte são cobertos como segmentos por categoria. Off-Trade, On-Trade são cobertos como segmentos por Canal de Distribuição. Bahrein, Irã, Kuwait, Omã, Catar, Arábia Saudita e Emirados Árabes Unidos são cobertos como segmentos por país.

- Em 2022, o canal de distribuição no Médio Oriente registou um crescimento de 2,69% em comparação com 2021. O retalho fora do comércio dominou o espaço retalhista do Médio Oriente durante o período em análise (2017-2022). Em 2022, o comércio varejista detinha uma participação de 81,26%. No Médio Oriente, os consumidores são altamente fascinados pelo comércio retalhista fora do comércio devido à maior comodidade que obtêm na compra de produtos lácteos.

- O varejo on-trade detinha uma participação de 18,73% no Oriente Médio em 2022. Nos canais on-trade (restaurantes de serviço rápido), os preços são fixos para os produtos lácteos, enquanto os consumidores têm diversas opções nos canais off-trade. No Médio Oriente, os canais off-trade oferecem produtos lácteos a preços variados (baixo, médio e alto). O leite vendido por essas unidades varejistas está disponível entre US$ 2,78 e US$ 35,4. A disponibilidade de leite a preços variados também promove o poder de compra dos consumidores, uma vez que estes podem adquirir os produtos que se adequam aos seus parâmetros de acessibilidade.

- No Médio Oriente, os retalhistas off-trade concentram-se no fornecimento de vários produtos lácteos, incluindo diferentes sabores, como sem açúcar, chocolate e baunilha. Para aumentar a base de consumidores, oferecem aos consumidores informações completas sobre os produtos, como especificidades do produto (ingrediente utilizado, semente utilizada, entre outros). Como resultado, os consumidores estão empenhados em comprar as suas bebidas lácteas através de modalidades off-trade.

- Durante o período de previsão, espera-se que a procura por produtos lácteos aumente devido à crescente consciência da saúde entre a população. Como resultado, espera-se que a dependência das unidades retalhistas cresça durante 2025-2026, uma vez que oferecem aos consumidores maior visibilidade sobre o produto.

| Categoria | |||||||||

| |||||||||

| |||||||||

| |||||||||

| |||||||||

| |||||||||

| Bebidas com leite azedo | |||||||||

|

| Canal de distribuição | |||||||

| |||||||

| No comércio |

| País | |

| Bahrein | |

| Irã | |

| Kuwait | |

| Meu próprio | |

| Catar | |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Resto do Médio Oriente |

Definição de mercado

- Manteiga - A manteiga é uma emulsão sólida amarela a branca de glóbulos de gordura, água e sais inorgânicos, produzida pela agitação da nata do leite de vaca

- Laticínio - Os produtos lácteos incluem leite e qualquer um dos alimentos feitos a partir de leite, incluindo manteiga, queijo, sorvete, iogurte e leite condensado e em pó.

- Sobremesas Congeladas - Sobremesa láctea congelada significa e inclui produtos que contêm leite ou creme e outros ingredientes que são congelados ou semicongelados antes do consumo, como leite gelado ou sorvete, incluindo sobremesas lácteas congeladas para fins dietéticos especiais, e sorvetes

- Bebidas com leite azedo - O leite azedo é um leite coalhado espesso, com sabor azedo, obtido a partir da fermentação do leite. Bebidas de leite azedo, como kefir, laban e leitelho, foram consideradas no estudo

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e ligações de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura