Tamanho do mercado de combustível de aviação MEA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

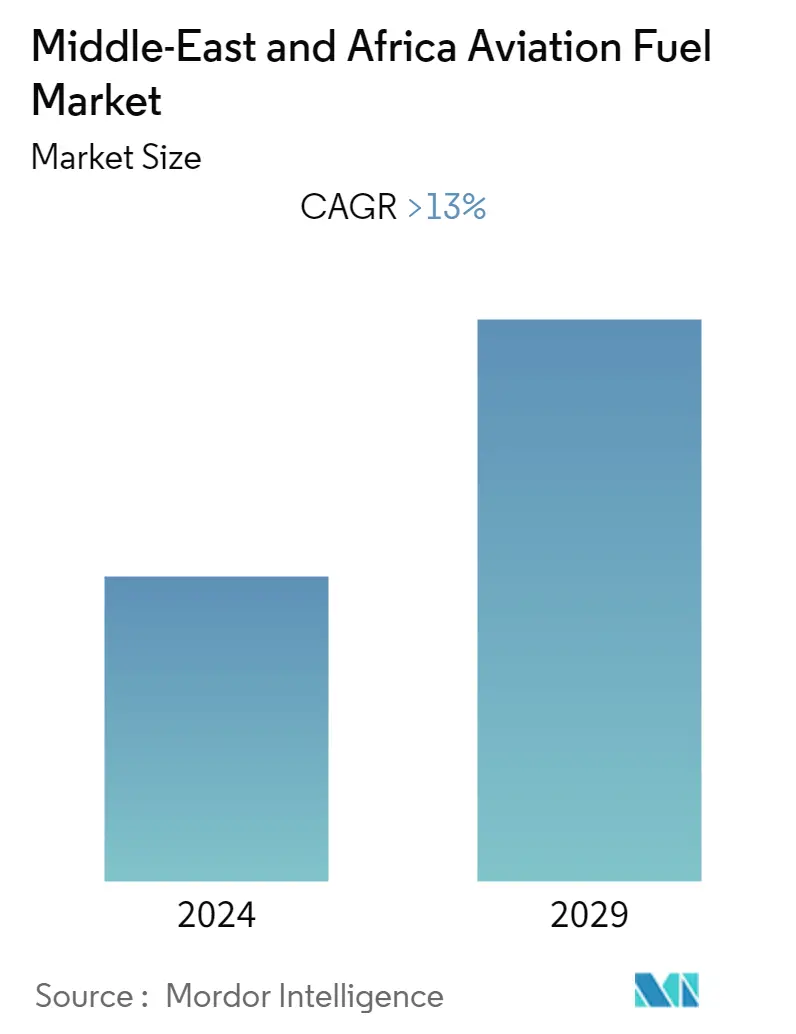

| CAGR | > 13.00 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de combustível de aviação MEA

Prevê-se que o mercado de combustível de aviação no Oriente Médio e na África registre um CAGR de mais de 13% durante o período de previsão.

O mercado foi impactado negativamente pelo surto de COVID-19 devido a bloqueios regionais e restrições de voo. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- O número crescente de passageiros aéreos, devido às passagens aéreas mais baratas nos últimos tempos, às condições económicas mais fortes e ao aumento do rendimento disponível, estão entre os principais factores impulsionadores do mercado. Espera-se também que os atuais e futuros negócios de jatos de combate em diferentes países da região aumentem ainda mais a demanda por combustível de aviação.

- No entanto, espera-se que o custo elevado e volátil do combustível de aviação restrinja o mercado.

- Os países da região do Médio Oriente precisarão de mais de 2.600 novas aeronaves nos próximos 20 anos para atender ao número crescente de viajantes aéreos na região. Com esta larga escala, são esperadas oportunidades para os players do mercado de combustíveis de aviação.

- Com o maior tamanho de mercado no Médio Oriente e em África, os Emirados Árabes Unidos lideram o mercado na região e é provável que continuem a dominar.

Tendências do mercado de combustível de aviação MEA

Setor comercial dominará o mercado

- A aviação comercial inclui a operação de aeronaves regulares e não regulares, o que envolve transporte aéreo comercial de passageiros ou carga. O segmento comercial é um dos maiores consumidores de combustível de aviação e representa um quarto do total das despesas operacionais de uma operadora aérea.

- O conflito Rússia-Ucrânia agravou ainda mais a questão dos elevados preços do petróleo, que foram mantidos acima dos seus preços originais devido aos cortes de oferta por parte dos países da OPEP+. Um aumento nos preços do petróleo bruto terá um impacto negativo na necessidade de combustível de aviação no sector da aviação comercial, que é o principal utilizador do produto no país.

- Em 2021, a Arábia Saudita assinou um acordo de financiamento no valor de 3 mil milhões de dólares para financiar parcialmente as necessidades das aeronaves que encomendou. O montante cobre as necessidades de financiamento de aeronaves da companhia aérea até meados de 2024, ajudando a financiar a compra de 73 aeronaves encomendadas anteriormente, afirmou em comunicado. A companhia aérea encomendou jatos Airbus A320neo, A321neo, A321XLR e Boeing 787-10.

- O número de passageiros que passaram pelos aeroportos da Arábia Saudita em 2022 foi de 8,7 milhões. O governo saudita pretende atingir 330 milhões de passageiros, 250 destinos internacionais e 100 milhões de turistas anualmente até 2030.

- Em janeiro de 2022, o Catar assinou um pedido de 34 aviões 777X, um avião bimotor gigante movido pela General Electric, bem como opções para mais 16 jatos. A companhia aérea também encomendou dois dos atuais modelos de cargueiro 777 da Boeing. A Boeing espera que o 777X de passageiros entre em serviço no final de 2023, cerca de três anos atrasado.

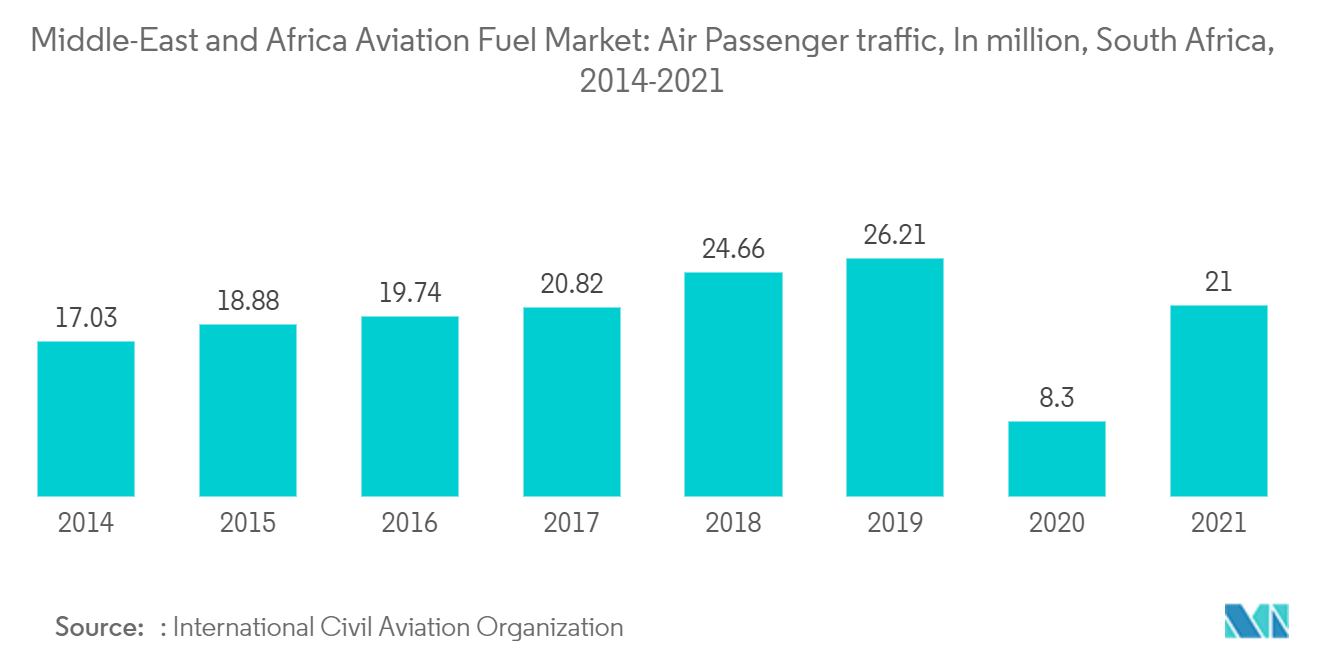

- Em 2021, a África do Sul testemunhou o maior tráfego aéreo em África, com o total de passageiros aéreos transportados a ser de aproximadamente 21 milhões.

- Devido aos fatores acima mencionados, espera-se que o setor comercial domine o mercado durante o período de previsão.

Os Emirados Árabes Unidos dominarão o mercado

- As transportadoras nacionais dos EAU voam para 108 países e 224 cidades em todo o mundo, e o valor dos investimentos dos EAU no sector da aviação ascendeu a 270 mil milhões de dólares em Outubro de 2021 (ICAO).

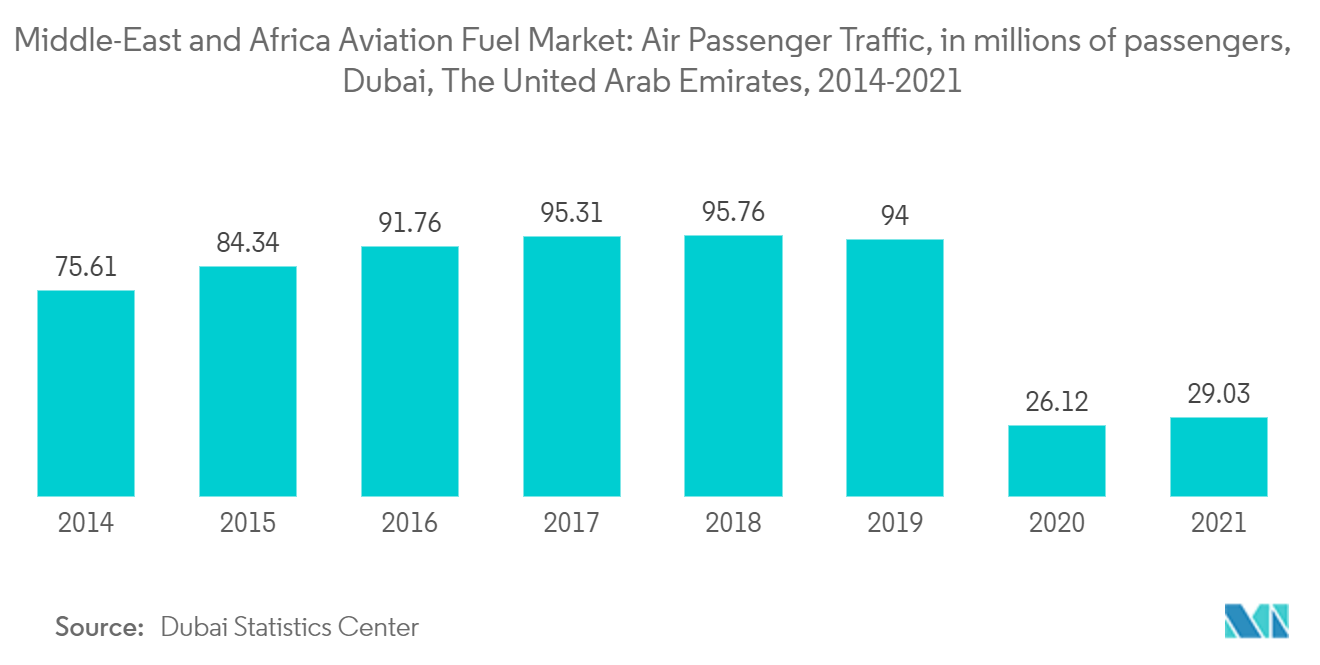

- Os Emirados Árabes Unidos são um dos principais países no sector do combustível de aviação no Médio Oriente devido ao tráfego aéreo significativo, à grande produção de petróleo bruto, à capacidade de refinação significativa, à disponibilidade de um grande abastecimento doméstico de combustível de aviação, e às suas duas principais companhias aéreas, a Emirados e Etihad.

- Os aeroportos de Abu Dhabi atenderam 2.563.297 passageiros durante os primeiros três meses de 2022, um aumento de 218% em relação ao mesmo período de 2021. Os aeroportos registraram 22.689 voos no trimestre, um aumento de 38% em relação a 2021.

- Além disso, assim que o Aeroporto Internacional Al Maktoum, no Dubai, estiver concluído, espera-se que emerja como o maior aeroporto do mundo, com uma capacidade de até 160 milhões de passageiros e 12 milhões de toneladas métricas de volume de carga aérea anualmente.

- Um total de 883.000 voos foram realizados pelos aeroportos dos Emirados, com o Aeroporto de Dubai ocupando o sexto lugar mundial em termos de embarque, transportando 68,65 milhões de kg de mercadorias (Folha Informativa do Aeroporto de Dubai). Os Emirados Árabes Unidos possuem uma das maiores frotas de aeronaves Boeing do mundo, com 191 aeronaves, e também possui 119 aeronaves Airbus 380. Suas quatro transportadoras nacionais possuem aproximadamente 498 aeronaves.

- Devido aos fatores acima mencionados, espera-se que os Emirados Árabes Unidos dominem o mercado durante o período de previsão.

Visão geral da indústria de combustível de aviação MEA

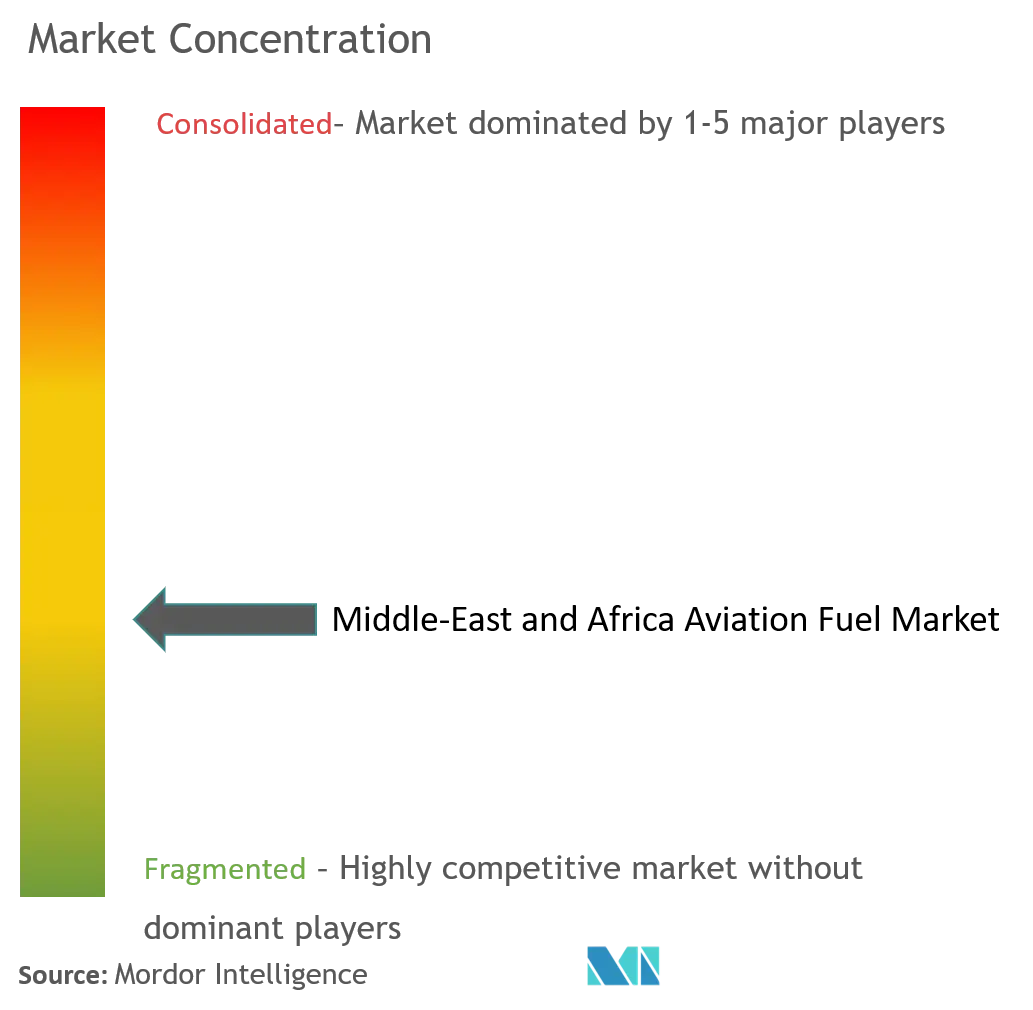

Os mercados de combustíveis para aviação no Médio Oriente e em África estão moderadamente consolidados. Algumas das principais empresas (sem ordem específica) incluem a Emirates National Oil Company, a Chevron Corporation, a Shell PLC, a TotalEnergies SE, a Abu Dhabi National Oil Company e outras.

Líderes do mercado de combustível de aviação MEA

-

Emirates National Oil Company

-

Chevron Corporation

-

Abu Dhabi National Oil Company

-

Royal Dutch Shell PLC

-

Shell Plc

-

TotalEnergies SE

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de combustível de aviação MEA

- Janeiro de 2022 Masdar, Siemens Energy e TotalEnergies assinaram um acordo de parceria focado em hidrogênio verde para produzir combustível de aviação sustentável (SAF).

- Janeiro de 2023 AviLease e a Saudi Investment Recycling Company (SIRC) assinaram um Memorando de Entendimento (MoU) para lançar a produção e distribuição de combustível de aviação sustentável (SAF) para a rede da AviLease.

Relatório de mercado de combustível de aviação MEA – Índice

1. INTRODUÇÃO

1.1 Abrangência do estudo

1.2 Definição de mercado

1.3 Suposições do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. VISÃO GERAL DO MERCADO

4.1 Introdução

4.2 Tamanho do mercado e previsão de demanda em bilhões de dólares, até 2028

4.3 Tendências e Desenvolvimentos Recentes

4.4 Políticas e Regulamentos Governamentais

4.5 Dinâmica de Mercado

4.5.1 Motoristas

4.5.2 Restrições

4.6 Análise da Cadeia de Suprimentos

4.7 Análise das Cinco Forças de Porter

4.7.1 Poder de barganha dos fornecedores

4.7.2 Poder de barganha dos consumidores

4.7.3 Ameaça de novos participantes

4.7.4 Ameaça de produtos e serviços substitutos

4.7.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de combustível

5.1.1 Combustível de turbina de ar (ATF)

5.1.2 Biocombustível para Aviação

5.1.3 ESCAPE

5.2 Aplicativo

5.2.1 Comercial

5.2.2 Defesa

5.2.3 Aviação geral

5.3 Geografia

5.3.1 Emirados Árabes Unidos

5.3.2 Arábia Saudita

5.3.3 Catar

5.3.4 Egito

5.3.5 África do Sul

5.3.6 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Estratégias adotadas pelos principais players

6.3 Perfis de empresa

6.3.1 Emirates National Oil Company

6.3.2 Repsol SA

6.3.3 BP PLC

6.3.4 Shell PLC

6.3.5 TotalENergies SE

6.3.6 Chevron Corporation

6.3.7 Exxon Mobil Corporation

6.3.8 Abu Dhabi National Oil Company

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de combustível de aviação MEA

Os combustíveis de aviação são combustíveis à base de petróleo ou misturas de petróleo e combustíveis sintéticos usados para alimentar aviões. Estão sujeitos a regulamentações mais rigorosas do que os combustíveis utilizados para fins estacionários, como aquecimento e condução. Contêm aditivos para melhorar ou preservar características vitais para a gestão ou desempenho do combustível.

No Oriente Médio e na África, o mercado de combustível de aviação é segmentado por tipo de combustível, aplicação e geografia. Por tipo de combustível, o mercado é segmentado em combustível para turbinas aéreas, biocombustível de aviação e AVGAS. Por aplicação, o mercado é segmentado em aviação comercial, de defesa e geral. O relatório também abrange o tamanho do mercado e as previsões para o mercado de combustíveis de aviação nos principais países da região. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (US$ bilhões).

| Tipo de combustível | ||

| ||

| ||

|

| Aplicativo | ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de combustível de aviação MEA

Qual é o tamanho atual do mercado de combustível de aviação no Oriente Médio e na África?

O mercado de combustível de aviação no Oriente Médio e na África deverá registrar um CAGR superior a 13% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de combustível de aviação no Oriente Médio e na África?

Emirates National Oil Company, Chevron Corporation, Abu Dhabi National Oil Company, Royal Dutch Shell PLC, Shell Plc, TotalEnergies SE são as principais empresas que operam no Oriente Médio e no Mercado de Combustível de Aviação da África.

Que anos abrange este mercado de combustível de aviação no Oriente Médio e na África?

O relatório abrange o tamanho histórico do mercado de combustível de aviação do Oriente Médio e da África para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de combustível de aviação do Oriente Médio e da África para os anos 2024, 2025, 2026 , 2027, 2028 e 2029.

Relatório da Indústria de Combustíveis de Aviação no Oriente Médio e na África

Estatísticas para a participação de mercado de combustível de aviação no Oriente Médio e na África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do combustível de aviação no Oriente Médio e na África inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.