Tamanho do mercado de embalagens de bebidas alcoólicas MEA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | 3.80 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de embalagens de bebidas alcoólicas MEA

Espera-se que o mercado de embalagens de bebidas alcoólicas do Oriente Médio e da África registre um CAGR de 3,8% durante o período de previsão (2022-2027). A crescente capacidade de gasto dos consumidores em atividades recreativas e a crescente aceitação social das bebidas alcoólicas levaram a um aumento sustentado da procura de bebidas alcoólicas na região, o que influencia o mercado de embalagens. A embalagem tem desempenhado um papel essencial, pois confere uma aparência distinta à ampla gama de ofertas dos fabricantes de bebidas alcoólicas. Por exemplo, a Huhtamaki introduziu bolsas de bolso e embalagens termoformadas, que são conceitos inovadores que fornecem ao consumidor embalagens 'Grab and Go' e fáceis de usar para bebidas alcoólicas.

- De acordo com o Serviço Agrícola Estrangeiro do USDA, a produção de uvas para vinho da África do Sul deverá aumentar marginalmente em 1%, para 1,25 milhões de toneladas métricas em 2020. As instalações de irrigação estão a melhorar com condições climáticas favoráveis e melhores rendimentos, e algumas regiões também recuperaram da crise de 2016- Condições de seca de 2018. A produção de vinho foi projetada para atingir 947 milhões de litros em 2020. Embora a indústria vitivinícola sul-africana mostre sinais de recuperação, também enfrenta ameaças decorrentes das importações de fornecedores de vinho de baixo valor e do aumento dos stocks.

- Houve um impacto misto da pandemia COVID-19 no mercado de bebidas alcoólicas na região. Por exemplo, na África do Sul, durante o confinamento, o transporte e a venda de bebidas alcoólicas foram totalmente proibidos dentro do país, o que significa que as vendas no local não podiam simplesmente passar para o comércio retalhista durante o período de encerramento do comércio no local. No entanto, nos Emirados Árabes Unidos, devido à disponibilidade contínua dos produtos e à resiliência da cadeia de abastecimento, o mercado tem registado um aumento nas compras em pontos de venda off-trade para consumo doméstico. As vendas de cerveja sem álcool, a única categoria presente nas bebidas alcoólicas na Arábia Saudita, diminuíram ao longo de 2020, à medida que a pandemia da COVID-19 levou ao encerramento, por ordem governamental, de todos os estabelecimentos de comércio local.

- Alternativas sem álcool de cerveja, vinho e bebidas espirituosas oferecem uma alternativa de troca premium para os consumidores nos mercados do Médio Oriente onde o álcool é proibido. Tais inovações também podem ser adequadas ao mercado onde o consumo de álcool é restrito. A Arábia Saudita foi um dos maiores mercados para o consumo de cerveja sem álcool em todo o mundo. O consumo em volume de cerveja sem álcool quase duplicou no país entre 2015 e 2019. Espera-se que cresça ainda mais no futuro.

- Nos Emirados Árabes Unidos (EAU), o crescimento do álcool é principalmente contribuído pelo turismo e pela sua vasta população expatriada. Os Emirados representam 10% da população, enquanto os expatriados representam 90%. Segundo a Organização Mundial da Saúde, as bebidas espirituosas eram as bebidas alcoólicas mais populares nos Emirados Árabes Unidos, com uma quota de 82%, seguidas da cerveja (10%) e do vinho (8%).

- Além disso, os Emirados Árabes Unidos criaram novas leis e eliminaram as punições para o consumo, venda e posse de álcool para maiores de 21 anos. A flexibilização das restrições ao álcool faz parte de uma revisão das leis pessoais islâmicas do país. As regulamentações pessoais flexíveis visam consolidar os princípios de tolerância dos Emirados Árabes Unidos. Esta medida reflecte a mudança na reputação do país como centro de turismo e negócios internacionais. Essas mudanças vão impulsionar o consumo de bebidas alcoólicas na região.

Tendências do mercado de embalagens de bebidas alcoólicas MEA

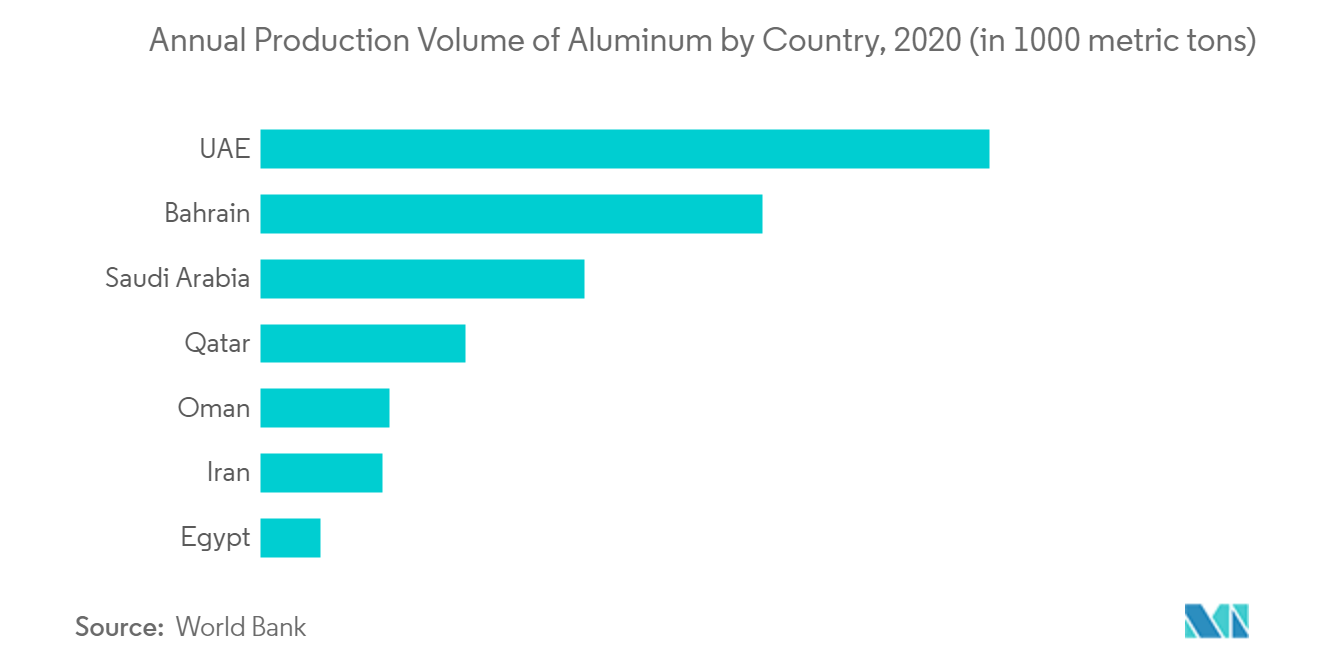

Espera-se que as embalagens de latas de metal cresçam significativamente

- Na Turquia, a demanda por latas metálicas para bebidas aumentou no segmento de cerveja. A participação das latas metálicas nas cervejas nacionais está crescendo rapidamente, representando pouco menos da metade do volume total. A diferença de preço entre a cerveja em garrafas de vidro e as latas metálicas impulsiona as vendas de latas.

- O vinho em lata é uma nova tendência que está penetrando no mercado sul-africano de embalagens de vinho, com os produtores de vinho introduzindo versões em lata de suas ofertas populares. Por exemplo, o player local Perdeberg Wines lançou uma lata de 250ml de sua linha Soft Smooth Red, com a embalagem apresentando um design marcante com estampa de zebra.

- Nos Emirados Árabes Unidos, muitas marcas oferecem cada vez mais os seus produtos em latas metálicas para bebidas. Todas as marcas importadas utilizam esse tipo de embalagem, sendo que uma cerveja no formato 330 ml em embalagem de 24 é mais barata que a embalagem equivalente para garrafas de vidro. As marcas oferecem embalagens menores para testar novas bebidas destiladas.

- Espera-se que uma preferência crescente por latas metálicas seja observada no segmento de cervejas sem álcool. Uma marca de cerveja sem álcool, a Barbican, está impulsionando essa tendência ao mudar de embalagens de vidro para latas de metal com designs refrescantes para seus sabores de romã, maçã e morango.

Espera-se que o mercado sul-africano cresça significativamente

- Na última década, enquanto os fãs de cerveja do país abraçaram as Pale Ales e Lagers, o alcance da cerveja local à base de sorgo permaneceu limitado às áreas rurais. Além disso, a cerveja de sorgo produzida em casa e comercial é frequentemente vendida em embalagens anti-higiênicas e inseguras, que não são invioláveis. No entanto, algumas das novas microcervejarias da África do Sul começaram recentemente a transformar a cerveja à base de sorgo nas suas receitas modernas. Eles também introduziram embalagens de papel 'caixas cônicas' para esta cerveja, que são embalagens cartonadas seladas. Portanto, esse tipo de embalagem garante a confiança do varejista e do consumidor quanto à qualidade da cerveja dentro da caixa lacrada.

- A tendência da sustentabilidade ganha força entre os consumidores e grandes players do mercado de bebidas alcoólicas. Recentemente, a South African Breweries lançou a sua nova embalagem secundária Cold Lock para a sua gama Castle Lite, que afirma manter a cerveja mais fria durante mais tempo sem utilizar gelo após a refrigeração.

- Segundo #BizTrends2020, a tendência do rum premium ganhou força no país. O champanhe e o conhaque continuarão a ser populares à medida que a população negra da classe média aumenta na África do Sul. A ascensão do vinho espumante continua à medida que os consumidores desenvolvem o gosto por vinhos premium e importados. Com a forte pressão económica enfrentada pelos consumidores, as cervejas prontas a beber (RTD) e as cervejas internacionais podem continuar a impulsionar o crescimento da categoria, à medida que os consumidores utilizam as credenciais das marcas internacionais e os preços acessíveis para se diferenciarem dos seus pares.

- Durante a COVID-19, o declínio do poder de compra dos consumidores e a redução dos rendimentos disponíveis impulsionaram o surgimento de embalagens com maior relação custo-benefício. Por exemplo, o tamanho Carling Black Label de 1 litro registou um forte crescimento, embora a partir de uma base baixa.

Visão geral da indústria de embalagens de bebidas alcoólicas MEA

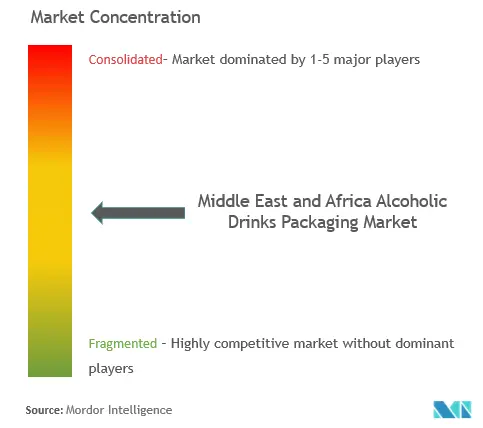

A disponibilidade de diversos players que fornecem soluções de embalagens para bebidas alcoólicas intensificou a concorrência no mercado. Portanto, o mercado de embalagens de bebidas alcoólicas no Médio Oriente e em África está moderadamente fragmentado, com muitas empresas a desenvolver estratégias de expansão. Alguns dos desenvolvimentos recentes são:.

- Junho de 2021 - A Can-Pack colaborou com o SSHS Group Hungria para dar à sua marca Regenera uma aparência suave, moderna e premium para sua lata, usando cores sutis com acabamento fosco. Regenera é uma bebida funcional com sabor de frutas feita a partir de extratos de ervas que visa combater os efeitos colaterais da ressaca.

Líderes de mercado de embalagens de bebidas alcoólicas MEA

-

Huhtamäki Oyj

-

Ball Corporation

-

Crown Holdings Inc.

-

Middle East Glass Manufacturing Co SAE

-

Can-Pack SA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de bebidas alcoólicas MEA

- Agosto de 2021 – Huhtamäki Oyj adquiriu a Elif Holding AŞ, um importante fornecedor de embalagens flexíveis e sustentáveis para proprietários globais de marcas FMCG, com operações na Turquia e no Egito. Em linha com a estratégia de crescimento da Huhtamaki para 2030, a aquisição acrescenta escala em geografias estratégicas e apoia o progresso da Huhtamaki no sentido de alcançar as suas elevadas ambições de sustentabilidade. A aquisição também amplia as capacidades tecnológicas e a gama de produtos da Huhtamaki, permitindo-lhe atender ainda melhor seus clientes.

- Agosto de 2021 – A Ball Corporation está liderando o caminho na inovação de embalagens para alcançar a sustentabilidade, reduzindo a dependência de plástico e vidro. Está a trabalhar arduamente para tornar o alumínio uma alternativa mais segura ao plástico para resolver o problema crescente do plástico descartável em indústrias como as de bebidas, aeronaves, utensílios domésticos, alimentos e outras.

Relatório de mercado de embalagens de bebidas alcoólicas da MEA – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Análise da cadeia de valor da indústria

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

4.4 Drivers de mercado

4.4.1 Crescimento do poder de compra dos consumidores

4.4.2 Conscientização crescente entre os fabricantes de bebidas alcoólicas para diferenciar seus produtos em relação às embalagens

4.5 Desafios de mercado

4.5.1 Restrições governamentais ao consumo de bebidas alcoólicas

4.6 Avaliação do Impacto do COVID-19 no Mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por material primário

5.1.1 Vidro

5.1.2 Metal

5.1.3 Plástico

5.1.4 Papel

5.2 Por produtos alcoólicos

5.2.1 Vinho

5.2.2 Espíritos

5.2.3 Cerveja

5.2.4 Outros tipos de bebidas alcoólicas

5.3 Por tipo de produto

5.3.1 Garrafas de vidro

5.3.2 Latas de metal

5.3.3 Garrafas plásticas

5.3.4 Outros tipos de produtos

5.4 Por país

5.4.1 Emirados Árabes Unidos

5.4.2 África do Sul

5.4.3 Egito

5.4.4 Peru

5.4.5 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Perfis de Empresa*

6.1.1 Ball Corporation

6.1.2 Crown Holdings Inc.

6.1.3 Huhtamäki Oyj

6.1.4 Saudi Arabian Glass Co. Ltd

6.1.5 Saverglass SAS

6.1.6 Consol Glass Ltd

6.1.7 Middle East Glass Manufacturing Company SAE

6.1.8 Bonpak (Pty) Ltd

6.1.9 The National Company For Glass Industries (Zouja)

6.1.10 Majan Glass Company SAOG

6.1.11 Nampak Ltd

6.1.12 Can-Pack SA

7. ANÁLISE DE INVESTIMENTO

8. FUTURO DO MERCADO

Segmentação da indústria de embalagens de bebidas alcoólicas MEA

As embalagens de bebidas alcoólicas desempenham um papel de destaque na promoção da marca, aumentando a visibilidade da marca. Atualmente, os fabricantes de bebidas alcoólicas estão empenhados em fornecer padrões de embalagem de alta qualidade para seus produtos, a fim de influenciar os consumidores a comprarem sua marca em detrimento de outra. O relatório oferece uma breve compreensão dos produtos de embalagem utilizados para embalagens de bebidas alcoólicas no Médio Oriente e em África. Os diversos produtos de embalagem considerados para o estudo são garrafas, latas metálicas, caixas e sachês, que utilizam diferentes materiais de embalagem, como plástico, papel, metal e vidro.

| Por material primário | ||

| ||

| ||

| ||

|

| Por produtos alcoólicos | ||

| ||

| ||

| ||

|

| Por tipo de produto | ||

| ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens de bebidas alcoólicas da MEA

Qual é o tamanho atual do mercado de embalagens de bebidas alcoólicas da MEA?

O mercado de embalagens de bebidas alcoólicas MEA deverá registrar um CAGR de 3,80% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de embalagens de bebidas alcoólicas MEA?

Huhtamäki Oyj, Ball Corporation, Crown Holdings Inc., Middle East Glass Manufacturing Co SAE, Can-Pack SA são as principais empresas que operam no mercado de embalagens de bebidas alcoólicas MEA.

Que anos este mercado de embalagens de bebidas alcoólicas da MEA cobre?

O relatório abrange o tamanho histórico do mercado de embalagens de bebidas alcoólicas da MEA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de bebidas alcoólicas da MEA para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da indústria de embalagens de bebidas alcoólicas da MEA

Estatísticas para a participação de mercado de embalagens de bebidas alcoólicas da MEA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens de bebidas alcoólicas da MEA inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.