Análise de mercado de microfluídica

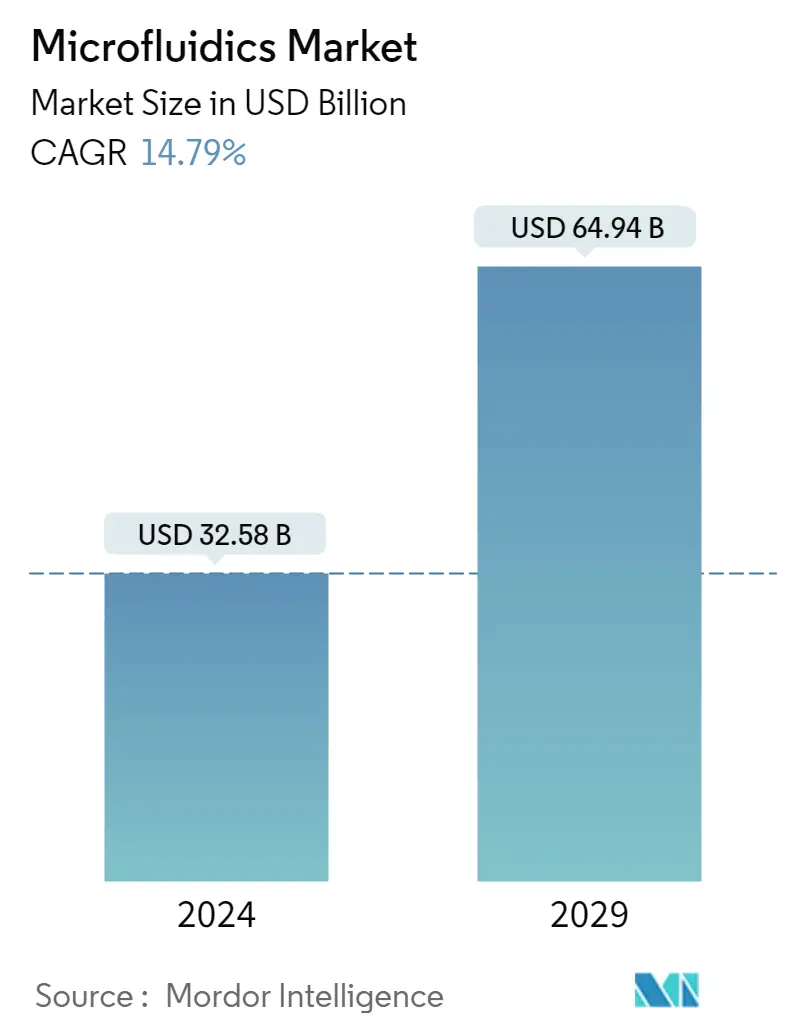

O tamanho do mercado de microfluídica é estimado em US$ 32,58 bilhões em 2024, e deverá atingir US$ 64,94 bilhões até 2029, crescendo a um CAGR de 14,79% durante o período de previsão (2024-2029).

A pandemia COVID-19 teve impacto no mercado de saúde. Durante a fase inicial da pandemia, as empresas estiveram empenhadas no desenvolvimento de vários dispositivos sensores e equipamentos para wearables e outros dispositivos móveis que são utilizados para monitorização remota de pacientes com doenças crónicas. O elevado número de casos de COVID-19 entre a população aumentou a procura de diagnósticos no local de prestação de cuidados para testes rápidos e eficazes de um grande número de amostras. Em última análise, isso aumentou o desenvolvimento de inúmeras tecnologias microfluídicas, o que impactou o crescimento do mercado. Por exemplo, de acordo com um artigo publicado no Life Journal em maio de 2022, diferentes técnicas são usadas para detectar anticorpos SARS-CoV-2, como o DA-D4 microfluídico (técnica de imunoensaio de ponte de antígeno duplo, que detecta anticorpos totais, incluindo todos subclasses e isotipos) e métodos baseados em sensores imunológicos sanduíche/competitivos que ajudam a executar três amostras por dispositivo e fornecem resultados precisos. De acordo com a mesma fonte, a plataforma microfluídica semiautomática com a técnica clássica de litografia suave multicamadas pode detectar anticorpos contra quatro antígenos SARS-CoV-2 enquanto executa 50 amostras em um único dispositivo. Novas oportunidades significativas estão se abrindo para fabricantes de testes de diagnóstico no local de atendimento e tecnologias microfluídicas rápidas e miniaturizadas, que deverão impulsionar o crescimento do mercado durante o período de previsão.

Certos fatores que impulsionam o crescimento do mercado são a crescente demanda por testes no local de atendimento, o aumento da incidência de doenças crônicas, o tempo de resposta mais rápido para análise e a melhoria da portabilidade dos dispositivos.

A carga crescente de doenças infecciosas e crônicas, como câncer, diabetes, doenças cardiovasculares e outras aumenta a demanda por testes no local de atendimento, o que deverá impulsionar a demanda pelo mercado de microfluídica durante o período de previsão. Por exemplo, de acordo com as estatísticas de 2022 publicadas pela IDF, na Alemanha, cerca de 6,1 milhões de pessoas viviam com diabetes em 2021, prevendo-se que atinja 6,5 milhões em 2030. Assim, o aumento esperado no número de pessoas que sofrem de diabetes aumenta. a necessidade de novas microcápsulas porosas encapsulando células β para tratamento de diabetes usando tecnologia de eletropulverização microfluídica.

Um estudo publicado na PLOS One em janeiro de 2021 afirmou que cerca de 2,8 milhões de pessoas deverão ter doença pulmonar obstrutiva crónica (DPOC) até 2025 em França. Prevê-se que isso aumente a demanda por testes para DPOC usando chips microfluídicos e pequenas amostras de sangue, impulsionando assim o crescimento do mercado. De acordo com as estatísticas de 2022 publicadas pela Dementia Australia, 487.500 australianos vivem com demência na Austrália em 2022, e este número deverá atingir cerca de 1,1 milhões até 2058. Assim, o fardo crescente da demência entre a população-alvo aumenta a necessidade de medidas eficazes descoberta de medicamentos, métodos de triagem e estudos de toxicologia. Isso aumenta a demanda por sistemas microfluídicos que possam ser usados para cultivar neurites, células gliais, células endoteliais e células musculares esqueléticas, juntamente com a manutenção do isolamento de fluidos, e oferece uma oportunidade para investigar a organogênese e a etiologia da doença.

Os desenvolvimentos na microfluídica também estão levando à evolução de um processo econômico de produção em massa de dispositivos de diagnóstico e smartphones combinados com microfluídica, permitindo assim a implantação de testes no local de atendimento. Isso ampliou a aplicação de dispositivos microfluídicos e espera-se que se expanda.

Espera-se que o foco crescente da empresa no desenvolvimento de tecnologias e dispositivos microfluídicos e no aumento da adoção de diversas iniciativas estratégicas impulsione o crescimento do mercado durante o período de previsão. Por exemplo, em junho de 2021, a Sphere Fluidics, uma empresa que comercializa sistemas de análise unicelulares sustentados por sua tecnologia patenteada de picogotículas, e a ClexBio, pioneira em soluções para engenharia de tecidos e técnicas unicelulares, lançaram o kit biocompatível CYTRIX Microfluidic Hydrogel. Em janeiro de 2021, a LumiraDx aprovou um ensaio de imunofluorescência microfluídica para detectar antígenos SARS-CoV-2 no Japão e no Brasil.

No entanto, espera-se que a integração da tecnologia microfluídica com os fluxos de trabalho existentes e a baixa adoção nos países em desenvolvimento devido aos altos preços prejudiquem o crescimento do mercado durante o período de previsão.

Tendências do mercado de microfluídica

Espera-se que o segmento de diagnóstico no local de atendimento registre um alto CAGR durante o período de previsão

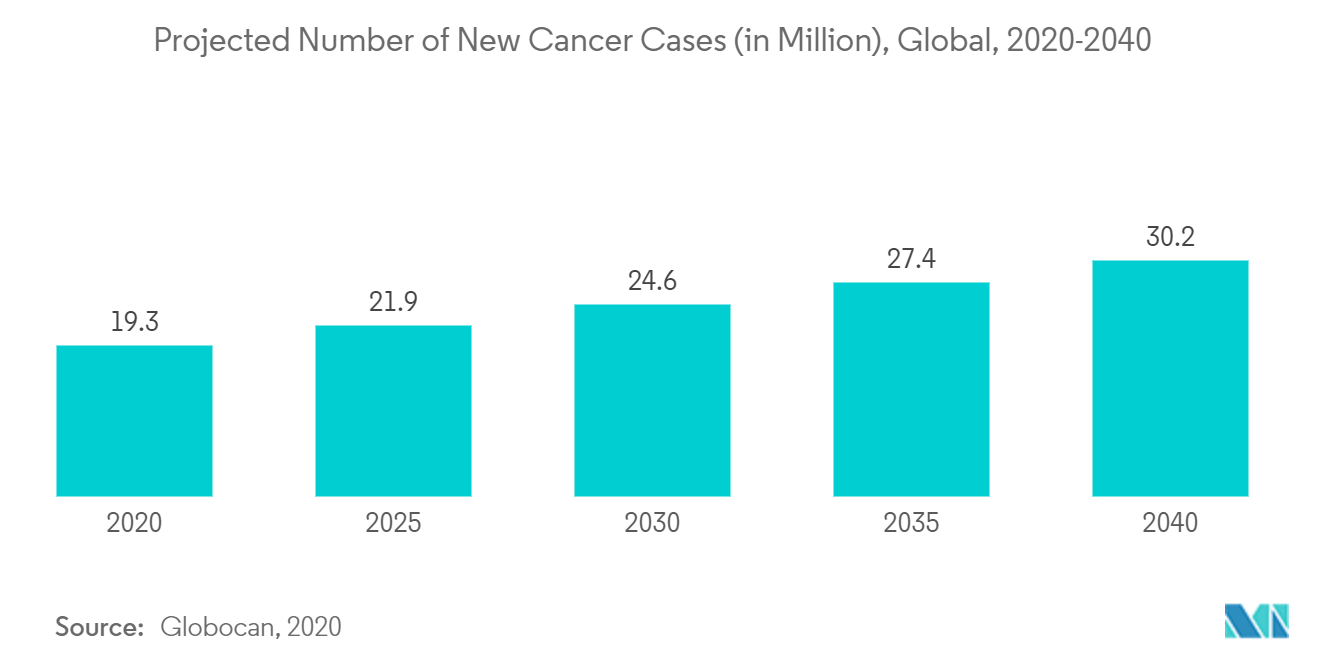

Espera-se que o segmento de diagnóstico no local de atendimento testemunhe um crescimento significativo no mercado de microfluídica durante o período de previsão devido a fatores como o aumento da prevalência de doenças crônicas, o aumento da demanda por dispositivos de teste no local de atendimento e o aumento dos avanços tecnológicos. Por exemplo, de acordo com o GLOBOCAN 2020, ocorreram 19.282.789 novos casos de cancro em todo o mundo em 2020, prevendo-se que o número aumente para 28.887.940 casos até 2040. Assim, prevê-se que um aumento esperado nos casos de cancro aumente a procura de serviços de saúde no local de atendimento. diagnósticos, impulsionando o crescimento do mercado.

De acordo com um artigo publicado na Frontiers in Bioengineering and Biotechnology em 2021, o Revogene, um teste de PCR em tempo real, pode detectar C. difficile, Strep B e Streptococcus A em cerca de dois minutos usando o cartucho microfluídico. Espera-se que isso aumente a demanda por microfluídica em testes no local de atendimento, impulsionando o crescimento do segmento.

O diagnóstico no local de atendimento (POC) é parte integrante dos cuidados de saúde, especialmente no diagnóstico de doenças. O diagnóstico POC oferece detecção rápida de doenças em comparação com outros métodos convencionais usados perto dos pacientes, o que leva a um melhor diagnóstico, monitoramento e gerenciamento do estado da doença e ajuda os profissionais de saúde a tomar decisões médicas rápidas em relação ao paciente. A tecnologia microfluídica é adequada para diagnósticos no local de atendimento e tem o potencial de oferecer ferramentas de diagnóstico no local de atendimento rápidas e acessíveis para ajudar durante a pandemia de COVID-19, que aumentou o crescimento do segmento.

As principais vantagens associadas aos dispositivos são resposta rápida e precisa, economia e portabilidade. Estão sendo feitas pesquisas em diagnósticos no local de atendimento para desenvolver um dispositivo baseado em chip que possa examinar vários analitos em amostras complexas. Assim, acredita-se que a integração da microfluídica contribua para a improvisação dos diagnósticos no local de atendimento.

Portanto, devido ao crescimento da gama de diagnósticos POC, haverá um crescimento significativo na microfluídica, o que poderá possibilitar o desenvolvimento de novos dispositivos.

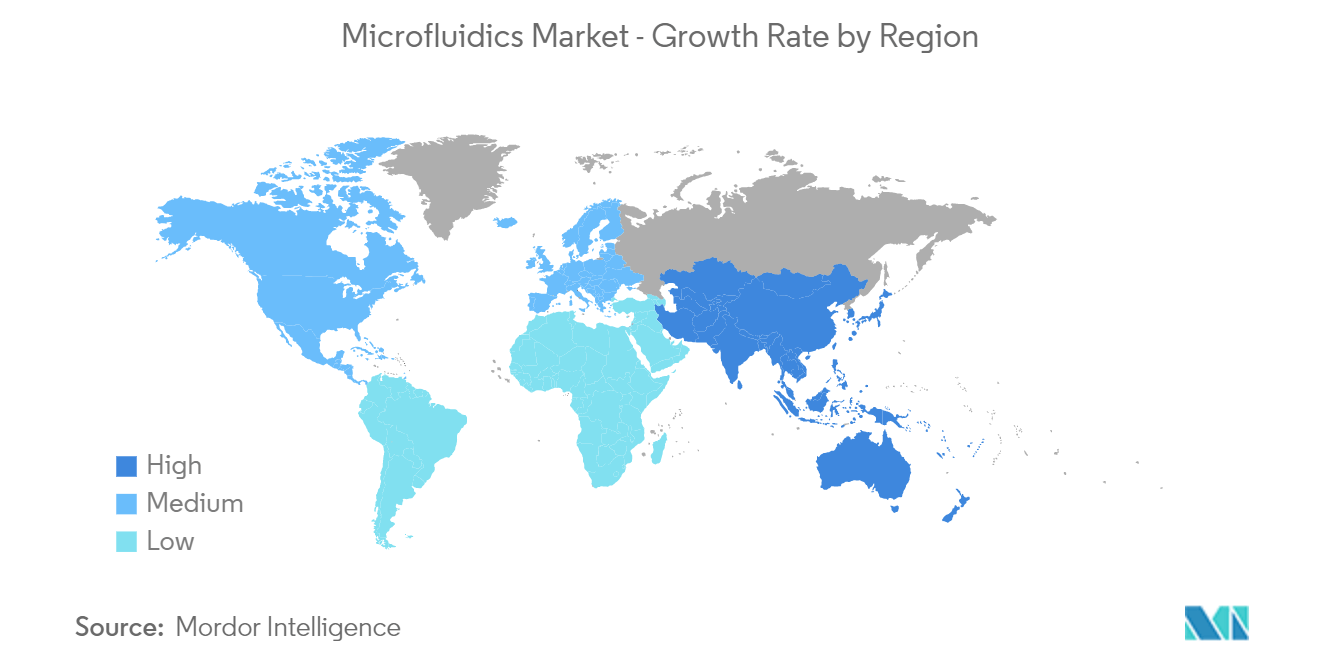

Espera-se que a América do Norte domine o mercado estudado durante o período de previsão

A América do Norte domina o mercado de microfluídica e deverá deter a maior parte durante o período de previsão devido a fatores como o sistema de saúde bem estabelecido e a maior adoção de novas terapêuticas entre a população em geral, aumentando a prevalência de doenças infecciosas e crônicas entre os população da região.

A microfluídica é um campo em grande crescimento na região, com um alto orçamento para pesquisa e desenvolvimento. Por exemplo, de acordo com as atualizações de dados da Pharmaceutical Research and Manufacturers of America de setembro de 2021, as empresas membros da PhRMA investiram mais de 1,1 biliões de dólares na procura de novos tratamentos e curas, incluindo 102,3 mil milhões de dólares em 2021. Espera-se que estes aumentem o crescimento do segmento durante o período de previsão. O diagnóstico no local de atendimento utiliza tecnologia microfluídica para diversas aplicações, como diagnóstico molecular, doenças infecciosas e doenças crônicas, que visam produzir dispositivos microfluídicos integrados, fáceis de usar e rápidos.

Em agosto de 2020, pesquisadores da Universidade de Illinois em Urbana-Champaign demonstraram um protótipo de teste molecular rápido COVID-19 e um instrumento portátil para leitura dos resultados com um smartphone, que dispensa o envio de amostras para um laboratório.

O aumento do lançamento de produtos pelos principais players do mercado na região impulsiona o crescimento do mercado. Por exemplo, em janeiro de 2021, LexaGene lançou o sistema MiQLab de uso apenas para pesquisa para uso POC para detectar o vírus SARS-CoV-2 após receber autorização de uso de emergência (EUA) nos Estados Unidos. Em outubro de 2021, a LumiraDx submeteu o teste LumiraDx SARS-CoV-2 Flu A/B à Food and Drug Administration (FDA) para autorização de uso de emergência (EUA). O ensaio de imunofluorescência microfluídica pode verificar rapidamente a infecção em pacientes com suspeita de gripe e COVID-19 para auxiliar no diagnóstico e na tomada de decisões clínicas.

Assim, devido aos fatores acima mencionados, espera-se que o mercado de microfluídica na América do Norte cresça a um ritmo saudável.

Visão geral da indústria de microfluídica

O mercado de microfluídica é bastante competitivo e, em termos de participação de mercado, poucos grandes players dominam atualmente o mercado. No entanto, com os avanços tecnológicos e as inovações de produtos, as empresas de média e pequena dimensão estão a aumentar a sua presença no mercado através da introdução de novas tecnologias a preços acessíveis. Empresas como uFluidix, Bio-Rad Laboratories Inc., Fluidigm Corporation, Illumina Inc. e PerkinElmer Inc. Os principais intervenientes estiveram envolvidos em diversas alianças estratégicas, tais como aquisições, colaborações e lançamentos de produtos avançados para garantir as suas posições no mercado global.

Líderes de mercado de microfluídica

-

uFluidix

-

Bio-Rad Laboratories Inc.

-

Fluidigm Corporation

-

Illumina Inc.

-

PerkinElmer, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de microfluídica

Em março de 2022, a Miroculus Inc. lançou o Miro Canvas, uma plataforma de microfluídica digital compacta e fácil de usar que permite a automação sob demanda de protocolos complexos de preparação de amostras de sequenciamento de próxima geração (NGS).

Em janeiro de 2022, a uFluidix lançou uma convocatória para projetos de fabricação que necessitam de financiamento. A equipe da uFluidix dobrou sua capacidade de produção nos últimos 12 meses e agora está otimizando para novas variáveis de processo em chips microfluídicos termoplásticos.

Segmentação da Indústria de Microfluídica

De acordo com o escopo do relatório, a microfluídica é uma abordagem médica que envolve o controle preciso de pequenas amostras de fluidos para análises médicas. Os tamanhos das amostras em microfluídica variam de microlitros a picolitros. Em volumes tão baixos, o transporte de fluido é governado significativamente pela sua massa.

O mercado de microfluídicos é segmentado por tipo de produto (dispositivos baseados em microfluidos, componentes microfluídicos (chips microfluídicos, microbombas, microagulhas e outros tipos de produtos), aplicação (entrega de medicamentos, diagnóstico no local de atendimento, pesquisa farmacêutica e biotecnológica (alta -triagem de rendimento, proteômica, genômica, ensaio baseado em células, eletroforese capilar e outras pesquisas farmacêuticas e biotecnológicas), diagnóstico clínico e outras aplicações), materiais (polímero, silicone, vidro e outros materiais) e geografia (América do Norte). , Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por tipo de produto | Dispositivos baseados em microfluidos | ||

| Componentes Microfluídicos | Chips Microfluídicos | ||

| Microbombas | |||

| Microagulhas | |||

| Outros tipos de produtos | |||

| Por aplicativo | Entrega de drogas | ||

| Diagnóstico no local de atendimento | |||

| Pesquisa Farmacêutica e Biotecnológica | Rastreio de alto rendimento | ||

| Proteômica | |||

| Genômica | |||

| Ensaio baseado em células | |||

| Electroforese capilar | |||

| Outras pesquisas farmacêuticas e biotecnológicas | |||

| Diagnóstico Clínico | |||

| Outras aplicações | |||

| Por material | Polímero | ||

| Silicone | |||

| Vidro | |||

| Outros materiais | |||

| Por geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | França | ||

| Reino Unido | |||

| Alemanha | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | CCG | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Perguntas frequentes sobre pesquisa de mercado de microfluídica

Qual é o tamanho do mercado de microfluídica?

O tamanho do mercado de microfluídica deverá atingir US$ 32,58 bilhões em 2024 e crescer a um CAGR de 14,79% para atingir US$ 64,94 bilhões até 2029.

Qual é o tamanho atual do mercado de microfluídica?

Em 2024, o tamanho do mercado de microfluídica deverá atingir US$ 32,58 bilhões.

Quem são os principais atores do mercado de microfluídica?

uFluidix, Bio-Rad Laboratories Inc., Fluidigm Corporation, Illumina Inc., PerkinElmer, Inc. são as principais empresas que atuam no mercado de microfluídica.

Qual é a região que mais cresce no mercado de microfluídica?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de microfluídica?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Microfluídica.

Que anos esse mercado de microfluídica cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de microfluídica foi estimado em US$ 28,38 bilhões. O relatório abrange o tamanho histórico do mercado de microfluídica para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de microfluídica para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Biotechnology Reports

Popular Healthcare Reports

Relatório da indústria de dispositivos microfluídicos

Estatísticas para a participação de mercado de dispositivos microfluídicos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do dispositivo microfluídico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.