Tamanho do mercado de petróleo e gás do México

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2020 - 2022 |

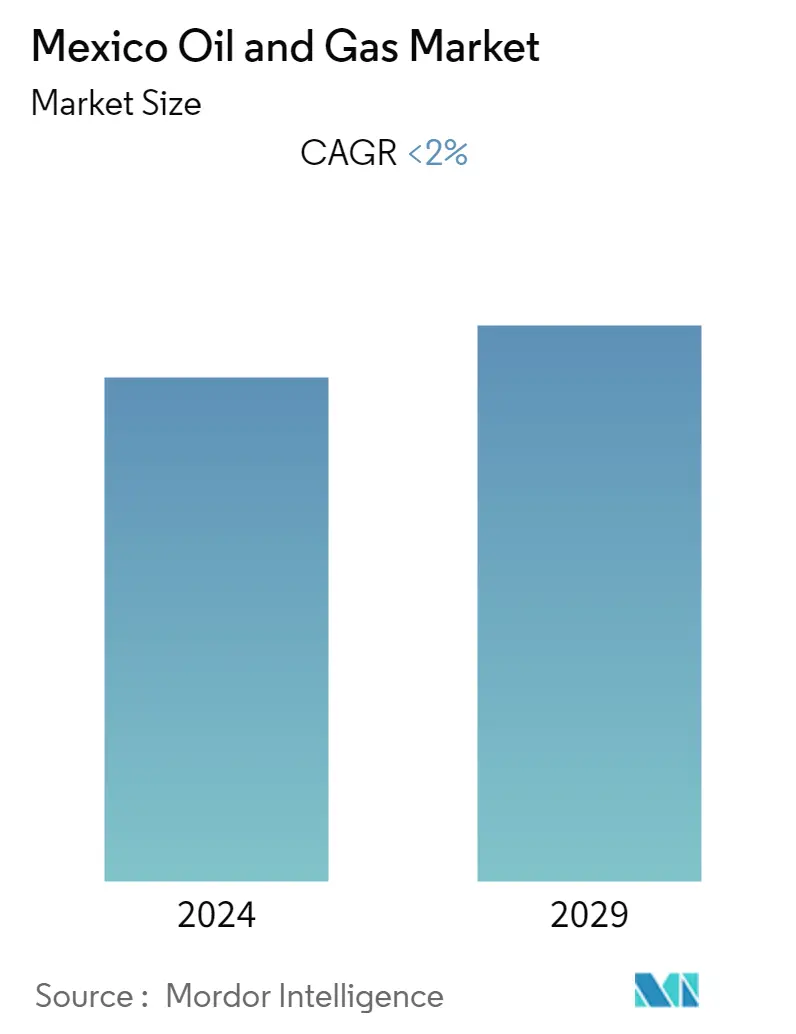

| CAGR | < 2.00 % |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de petróleo e gás do México

Espera-se que o mercado mexicano de petróleo e gás registre um CAGR de 2% durante o período de previsão (2022-2027). Segundo dados da Secretaria de Energia do México (SENER), devido às regras de quarentena, o consumo doméstico de gasolina no país caiu 13,5% em 2020. A PEMEX sofreu perdas substanciais e desde então declarou que a empresa está aberta a joint-ventures ou farm-outs , algo sobre o qual o governo liderado pelo presidente AMLO inicialmente se mostrou cético. Espera-se que o apoio governamental às empresas estatais de hidrocarbonetos impulsione o mercado durante o período de previsão. No entanto, espera-se que a falta de investimentos privados na indústria de petróleo e gás do país dificulte o crescimento do mercado durante o período de previsão.

- Espera-se que o segmento upstream testemunhe um crescimento significativo devido às políticas governamentais de apoio.

- Espera-se que o desenvolvimento das reservas de xisto onshore na região costeira do Golfo do México seja uma oportunidade significativa de crescimento para o mercado.

- A crescente procura de gás natural e GNL no país fez com que o governo investisse fortemente no desenvolvimento de novas infra-estruturas de transporte e armazenamento de gás natural, impulsionando assim o mercado de petróleo e gás no país.

Tendências do mercado de petróleo e gás do México

Espera-se que o segmento upstream testemunhe um crescimento significativo

- O México tem sido um dos maiores produtores de petróleo do mundo. No entanto, na última década, o país testemunhou um declínio na produção de petróleo e gás. As reservas comprovadas de petróleo do país também diminuíram. Em 2020, o país tinha mais de 6 mil milhões de barris de reservas provadas de petróleo bruto (1P), um declínio de 35% desde 2014.

- O declínio mais notável na produção de petróleo foi testemunhado no campo mais prolífico do país, Akal (Cantarell). Em 2004, Akal produzia 2 milhões de barris por dia (mbpd) e, em 2020, produzia 40.848 barris por dia. No entanto, o campo é responsável por grande parte da produção de gás no país, ocupando uma posição significativa no mercado.

- Para fazer face ao declínio em toda a indústria, o antigo governo introduziu reformas energéticas para atrair investimento estrangeiro nos projectos de exploração e desenvolvimento, acabando assim com o monopólio de 75 anos da PEMEX, uma empresa estatal de petróleo e gás.

- Desde a Reforma Energética de 2014, a indústria mexicana de petróleo e gás passou por uma profunda transformação. O México detém um número significativo de recursos recuperáveis, incluindo recursos de águas rasas e profundas, recursos de xisto e recursos convencionais em terra. A Reforma Energética concentrou-se em impulsionar a exploração offshore e produzir mais petróleo bruto a partir dos numerosos campos maduros offshore e onshore do México, com petróleo no local original (OOIP) superior a 400 mil milhões de barris.

- Desde a reforma em 2014, o segmento offshore testemunhou desenvolvimentos significativos. Recentemente, em agosto de 2021, a Lukoil, uma empresa petrolífera independente russa, iniciou a perfuração do seu primeiro poço de exploração no Bloco 12, Golfo do México, pela plataforma semissubmersível Valaris 8505. Além disso, em agosto de 2021, a Eni anunciou uma descoberta de petróleo em sequências do Mioceno Superior no Prospecto de Exploração Sayulita no Bloco 10 na Bacia Cuenca Salina Sureste, Offshore México. De acordo com estimativas preliminares da empresa, esta descoberta pode conter potencialmente entre 150 e 200 Mboe no local. Em julho de 2021, a Petronas, uma empresa petrolífera nacional da Malásia, anunciou a abertura do poço de exploração offshore do mês de agosto no Bloco 12 do México, de acordo com sua parceira de joint venture Medco Energi. Esperava-se que o poço de exploração Bacalar-1 iniciasse em meados de agosto de 2021, e os preparativos para a perfuração estavam em andamento em julho de 2021.

- Além disso, o onshore testemunhou desenvolvimentos decentes. Em março de 2021, a PEMEX do México anunciou que havia descoberto mais de 1,2 bilhão de boe de petróleo e gás natural em um complexo onshore em Tabasco. Com isso, a empresa espera atingir níveis de produção de gás de 4.287 Bcf/d até 2023.

- Entre outros desenvolvimentos de exploração e produção, o México também testemunhou diversos investimentos no mercado. Por exemplo, em julho de 2021, a Lukoil concordou em pagar 435 milhões de dólares e custos de desenvolvimento adicionais não especificados para adquirir uma participação operacional de 50% em dois blocos mexicanos de águas rasas da Fieldwood Energy.

- Portanto, devido a esses fatores, espera-se que o segmento upstream testemunhe um crescimento significativo durante o período de previsão.

Espera-se que o aumento da demanda por gás natural e GNL impulsione o mercado

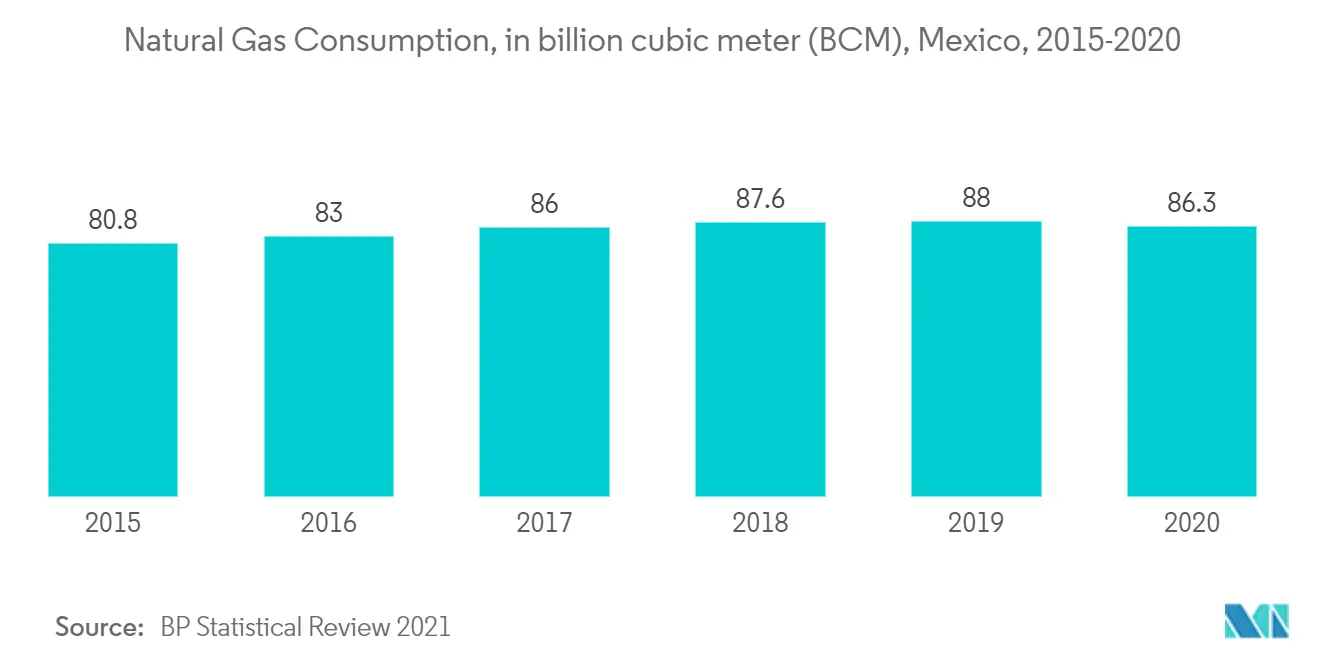

- O consumo interno de gás natural no México aumentou de forma constante nos últimos anos. Devido à queda na produção interna, as importações de gás natural dos Estados Unidos sob a forma de GNL têm aumentado constantemente, com os volumes de importação de gás dos EUA atingindo níveis recordes em Junho de 2021. Em 2020, o país consumiu 86,3 mil milhões de metros cúbicos (BCM). ) de gás, que aumentou 21,89% face aos 70,8 BCM em 2011.

- Para satisfazer a crescente procura de gás natural, as empresas estatais mexicanas decidiram investir fortemente no desenvolvimento de novas infra-estruturas de transporte e armazenamento de gás natural. Estes investimentos incluem o desenvolvimento de infra-estruturas de GNL, tais como terminais de regaseificação e abastecimento. Espera-se que estes investimentos em grande escala catalisem o crescimento do setor midstream e do setor mexicano de petróleo e gás durante o período de previsão.

- Devido à sua localização geográfica entre o Atlântico e o Pacífico e à sua proximidade com as vastas reservas de gás de xisto no sul dos Estados Unidos, o México tem potencial para se tornar um centro de exportação de GNL. No entanto, em agosto de 2021, o projeto de liquefação Energia Costa Azul da Sempra é o único grande terminal de exportação de GNL em construção no México, na Baixa Califórnia, ao longo da costa do Pacífico. Em dezembro de 2020, a TotalEnergies SE adquiriu uma participação de 16,6% na fase 1 do projeto de 2 mil milhões de dólares, com a Sempra LNG e a IEnova detendo 41,7% cada.

- O projeto será construído na atual instalação de regaseificação de GNL Energía Costa Azul da IEnova. Contará com uma instalação de liquefação de trem único com capacidade nominal de 3,25 milhões de toneladas por ano (MTPA) de GNL. A TotalEnergies também assinou um contrato de compra e venda de 20 anos para 1,7 MTPA de GNL da instalação de exportação. A Mitsui do Japão assinou um acordo semelhante de 20 anos para comprar aproximadamente 0,8 MTPA de GNL do projeto.

- Outros projetos de exportação de GNL propostos incluem a instalação de 12,9 MTPA da Mexico Pacific Limited em Puerto Libertad em Sonora e o segundo projeto da Sempra chamado Vista Pacifico em Topolobampo em Sinaloa. O governo mexicano também propôs um terminal de exportação de GNL em Salina Cruz, na costa do Pacífico.

Visão geral da indústria de petróleo e gás do México

O mercado mexicano de petróleo e gás está moderadamente fragmentado. Alguns dos principais players do mercado incluem Petroleos Mexicanos (Pemex), Royal Dutch Shell PLC, TC Energy Corporation, ExxonMobil Corporation e BP PLC.

Líderes do mercado de petróleo e gás do México

-

Petroleos Mexicanos (Pemex)

-

Royal Dutch Shell PLC

-

TC Energy Corporation

-

BP PLC

-

ExxonMobil Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de petróleo e gás do México

- Em janeiro de 2021, a Braskem Idesa anunciou que havia restabelecido parcialmente as operações do complexo petroquímico de polietileno Etileno XXI, que foi paralisado em dezembro de 2020 devido ao corte no fornecimento de gás natural pela Cengas, importante operadora do sistema de gás natural do México. A Braskem afirmou ainda que reiniciou as operações em modelo de negócio experimental, cumprindo todas as normas de segurança para reduzir o impacto na cadeia de fornecimento da indústria de plásticos do México.

- Em agosto de 2021, a concessionária estatal de energia do México fechou um acordo com a canadense TC Energy Corp. para desenvolver um gasoduto de gás natural no sul do país e consolidar os contratos da empresa na região central.

Relatório do Mercado de Petróleo e Gás do México - Índice

1. INTRODUÇÃO

1.1 Escopo do estudo

1.2 Definição de mercado

1.3 Suposições do estudo

2. SUMÁRIO EXECUTIVO

3. METODOLOGIA DE PESQUISA

4. VISÃO GERAL DO MERCADO

4.1 Introdução

4.2 Reservas comprovadas de petróleo e gás, 2010 a agosto de 2021?

4.3 Produção e previsão de gás natural no México, até 2027

4.4 Produção e previsão de petróleo bruto no México, até 2027

4.5 Consumo de petróleo e gás no México, 2010-2020

4.6 Capacidade e previsão de rendimento da refinaria de petróleo, até 2027

4.7 Produção, consumo e vendas de petróleo refinado, até agosto de 2021

4.8 Produção Petroquímica, até agosto de 2021

4.9 Situação do comércio de petróleo no México, até agosto de 2021

4.10 Tendências e Desenvolvimentos Recentes

4.11 Políticas e Regulamentos Governamentais

4.12 Dinâmica de Mercado

4.12.1 Motoristas

4.12.2 Restrições

4.13 Análise da Cadeia de Suprimentos

4.14 Análise PILÃO

5. SEGMENTAÇÃO DE MERCADO

5.1 Upstream (Exploração e Produção)

5.2 Midstream (terminais de gasodutos e GNL)

5.3 Downstream (Refinarias, Petroquímica e Distribuição Varejista)

6. CENÁRIO COMPETITIVO

6.1 Fusões, Aquisições, Colaborações e Joint Ventures

6.2 Estratégias adotadas pelos principais participantes

6.3 Perfis de empresa

6.3.1 Petroleos Mexicanos (Pemex)

6.3.2 Royal Dutch Shell PLC

6.3.3 Chevron Corporation

6.3.4 TotalEnergies SE

6.3.5 Citla Energy

6.3.6 TC Energy Corporation

6.3.7 Saipem SpA

6.3.8 Sempra Energy

6.3.9 Sicim SpA

6.3.10 Marathon Petroleum Corporation

6.3.11 BP PLC

6.3.12 ExxonMobil Corporation

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

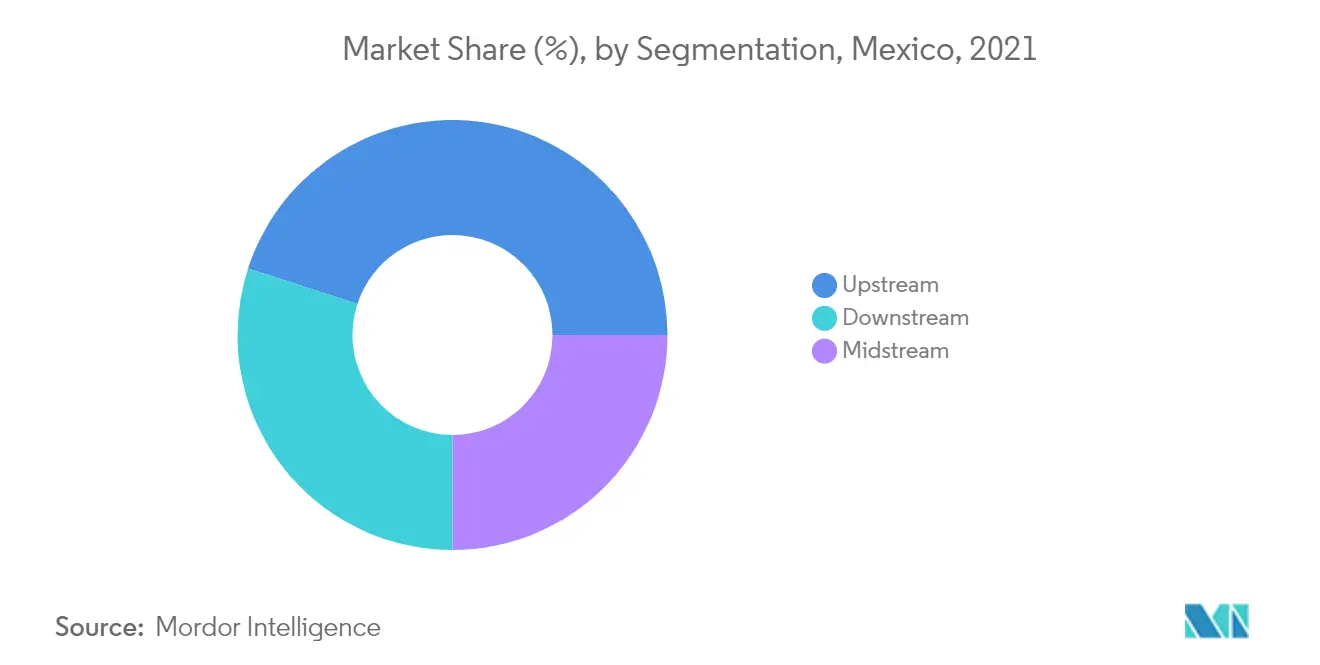

Segmentação da indústria de petróleo e gás do México

O escopo do relatório do mercado mexicano de petróleo e gás inclui:.

| Upstream (Exploração e Produção) |

| Midstream (terminais de gasodutos e GNL) |

| Downstream (Refinarias, Petroquímica e Distribuição Varejista) |

Perguntas frequentes sobre pesquisa de mercado de petróleo e gás no México

Qual é o tamanho atual do mercado de petróleo e gás do México?

O mercado mexicano de petróleo e gás deverá registrar um CAGR inferior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado mexicano de petróleo e gás?

Petroleos Mexicanos (Pemex), Royal Dutch Shell PLC, TC Energy Corporation, BP PLC, ExxonMobil Corporation são as principais empresas que operam no mercado mexicano de petróleo e gás.

Que anos este Mercado de Petróleo e Gás do México cobre?

O relatório abrange o tamanho histórico do mercado de petróleo e gás do México para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de petróleo e gás do México para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Petróleo e Gás do México

Estatísticas para a participação no mercado de petróleo e gás do México em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Petróleo e Gás do México inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.