México Nuclear Imaging Tamanho do Mercado

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

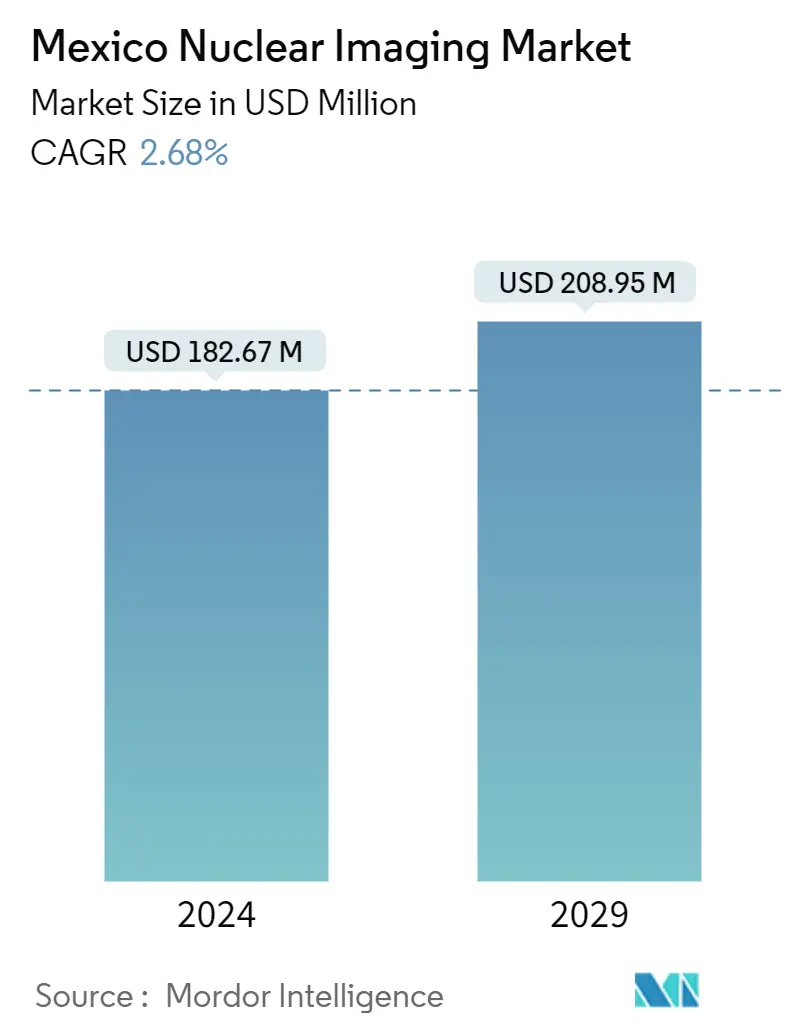

| Tamanho do mercado (2024) | USD 182.67 milhões USD |

| Tamanho do mercado (2029) | USD 208.95 milhões USD |

| CAGR(2024 - 2029) | 2.68 % |

| Concentração de Mercado | Média |

Principais Players

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de Mercado de Imagem Nuclear do México

O tamanho do mercado México Nuclear Imaging é estimado em USD 182.67 milhões em 2024 e deve atingir USD 208.95 milhões até 2029, crescendo a um CAGR de 2.68% durante o período de previsão (2024-2029).

- COVID-19 teve um impacto significativo no mercado estudado no México. De acordo com o relatório do Instituto Nacional de Saúde publicado em janeiro de 2022, os últimos dois anos, ou seja, 2020 e 2021, testemunharam uma diminuição considerável no número total de procedimentos de medicina nuclear. Por exemplo, de acordo com o estudo do National Center for Biotechnology Information (NCBI) publicado em 2022, o procedimento de agendamento normal para o laboratório de radiofarmácia foi reduzido em mais da metade (65%) na América Latina.

- Assim, observa-se que a utilização da tomografia por emissão de pósitrons (PET) e da tomografia computadorizada por emissão de fóton único (SPECT) no país foi drasticamente reduzida durante a pandemia, o que afetou significativamente o mercado estudado. No entanto, depois que a pandemia de COVID-19 entrou em controle, o mercado está ganhando ritmo rapidamente à medida que as pessoas que planejaram seus procedimentos diagnósticos ou terapêuticos estão visitando hospitais, o que deve aumentar a demanda por procedimentos de imagem nuclear nos próximos anos.

- Os principais fatores que contribuem para o crescimento do mercado incluem o aumento da prevalência de doenças crônicas e a crescente adoção de técnicas de imagem nuclear no país. Várias condições crônicas, como câncer, distúrbios neurológicos, problemas cardiovasculares e uma população geriátrica crescente, estão aumentando no México, acelerando a demanda por procedimentos de imagem nuclear em todo o país.

- Por exemplo, de acordo com o relatório World Population Ageing 2021, a população mexicana com 65 anos ou mais deve chegar a 9,31 milhões até 2030. Como a população idosa é mais propensa a doenças crônicas, o aumento da população geriátrica está contribuindo para a alta carga de doenças crônicas. Por exemplo, de acordo com uma revista publicada em dezembro de 2021, três quintos das pessoas com idade entre 60 e 69 anos foram diagnosticadas com pelo menos uma doença crônica, e também afirmou que a prevalência aumenta com a idade. SPECT e PET oferecem alta precisão e precisão na detecção de doenças crônicas. Por exemplo, o PECT/CT está se tornando a ferramenta diagnóstica de referência para identificar doenças cardíacas, uma vez que a estenose arterial pode ser identificada com precisão pelo equipamento de TC e pela área isquêmica associada, de acordo com o estudo Science Direct publicado em fevereiro de 2023. Assim, espera-se um crescimento considerável do mercado durante o período de previsão devido a esses fatores.

- Espera-se que as iniciativas cada vez mais favoráveis relacionadas à imagem nuclear também impactem positivamente o crescimento do mercado. Por exemplo, um artigo publicado pelo NCBI em junho de 2022 indicou que o México produz cobre radionuclídeo-64 (-64) e radioiodo (I-123 e I-124). O-64 é usado em radioterapia molecular e PET scanning. I-123, um isótopo radioativo, é usado principalmente em tomografia computadorizada por emissão de fóton único.

- Da mesma forma, em abril de 2022, o Conselho Nacional de Ciência e Tecnologia do México (em espanhol Consejo Nacional de Ciencia y Tecnología (CONACyT)) financiou um estudo de pesquisa que foi publicado no Journal of Molecules. O estudo concentrou-se na preparação de um nanossistema direcionado de entrega de 225Ac, encapsulando o radionuclídeo em nanopartículas de rHDL. O sistema preparado 225Ac-rHDL foi identificado como um potencial agente radioterápico alvo. Espera-se que tais estudos de pesquisa com foco na produção de radioisótopos diagnósticos e na disponibilidade abundante de radioisótopos impulsionem o crescimento do mercado no México.

- No entanto, regulamentos rigorosos no México podem restringir o crescimento do mercado durante o período de previsão.

Tendências do mercado de imagem nuclear do México

Espera-se que o segmento de cardiologia testemunhe um crescimento constante durante o período de previsão

- Tem havido um aumento da carga de doenças cardíacas no México, um dos fatores significativos que alimentam o crescimento do mercado. A doença cardiovascular aterosclerótica (DCVA), um acúmulo de gorduras, colesterol e outras substâncias dentro e em suas paredes, pode estreitar as artérias e obstruir o fluxo sanguíneo.

- De acordo com os dados da American Heart Association 2022, no México, 56,1% dos adultos têm altos níveis de lipoproteína de baixa densidade colesterol (LDL-C), ou colesterol ruim, que é considerado o principal fator de risco para doenças cardiovasculares. Em junho de 2022, com financiamento da Novartis, a American Heart Association (AHA) implementou um novo programa científico no México para melhorar o atendimento a pacientes com DCVA, muitas vezes conhecida como aterosclerose. Com essa iniciativa, o atendimento em cardiologia no país aumentará em prevenção e tratamento, aumentando a demanda por equipamentos de imagem nuclear, já que o diagnóstico é parte integrante do cuidado cardíaco.

- Além disso, o México tem várias associações relacionadas à cardiologia que trabalham para melhorar o atendimento cardíaco. Por exemplo, a Sociedade Mexicana de Cardiologia dedica-se a conscientizar sobre os fatores de risco associados às doenças cardíacas e os tratamentos para a insuficiência cardíaca. Com essa conscientização, a população em geral pode compreender a importância do diagnóstico por imagem nas doenças cardiovasculares, acabando por aumentar o número de pessoas que procuram os procedimentos de diagnóstico por imagem no país.

- Além disso, o tabagismo é um dos principais fatores de risco para doenças cardiovasculares. De acordo com o World Population Review Report 2022, cerca de 13,9% da população mexicana fuma tabaco. Esse número considerável de fumantes no país também aumenta a carga geral de doenças cardiovasculares. Portanto, devido aos fatores acima mencionados, espera-se que o segmento testemunhe um crescimento constante no mercado de imagens nucleares do México.

Espera-se que o segmento de radioisótopos PET testemunhe um crescimento considerável durante o período de previsão

- Os exames de tomografia por emissão de pósitrons (PET) usam pequenas quantidades de materiais radioativos chamados substâncias radioativas ou radiofármacos, uma câmera especial e um computador para avaliar a função de órgãos e tecidos. A PET é uma modalidade de imagem nuclear não invasiva utilizada, entre muitas indicações, para diagnóstico, estadiamento e monitoramento do tratamento do câncer. A imagem por PET é realizada administrando-se, geralmente por via intravenosa, um radiofármaco marcado com pósitrons a um paciente. A maioria dos exames de PET é realizada com fluordesoxiglicose, o padrão-ouro dos radiofármacos PET.

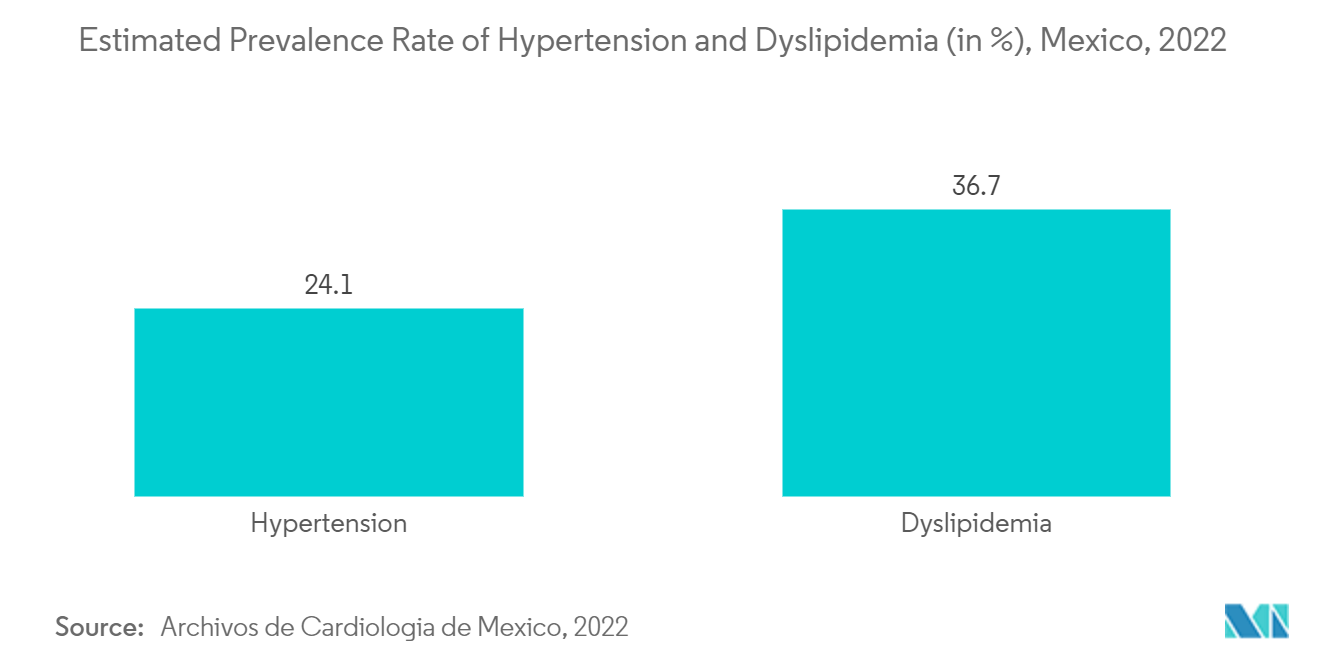

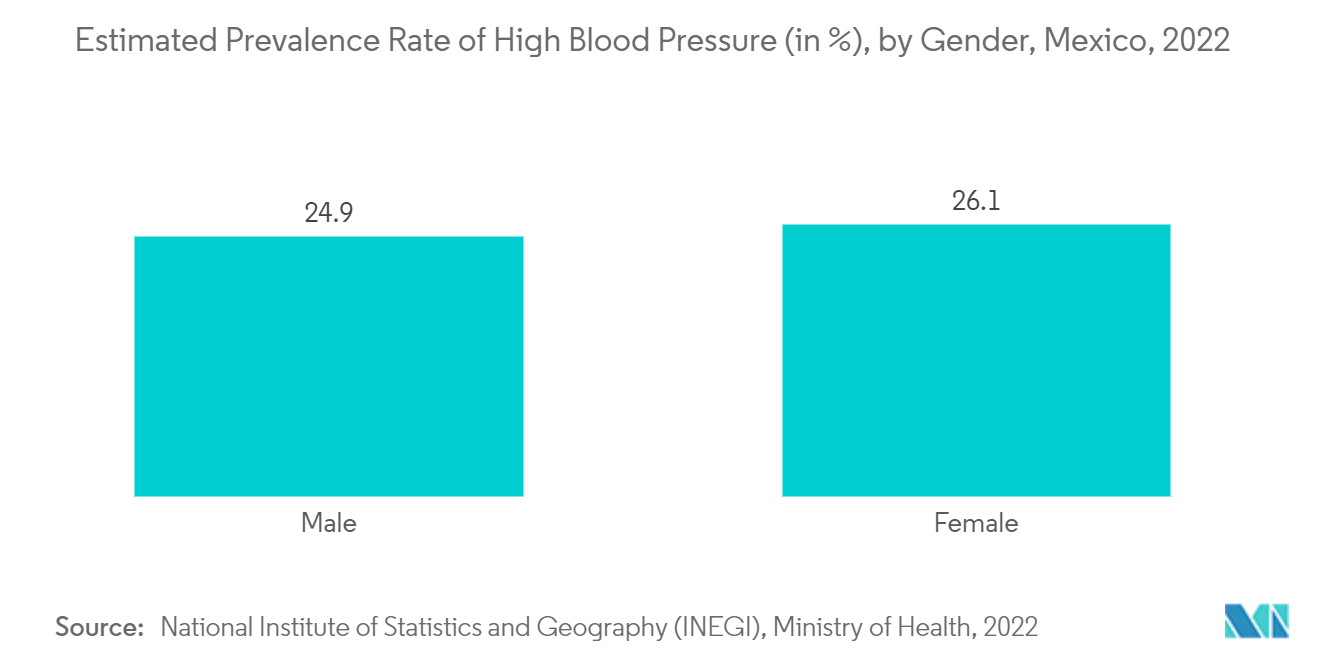

- O aumento da prevalência de doenças que requerem PET scans e a alta carga de condições subjacentes, como hipertensão e dislipidemia, desencadeiam doenças crônicas são os principais impulsionadores do segmento. Por exemplo, de acordo com o relatório publicado pelo Ministério da Saúde em junho de 2022, um em cada quatro mexicanos sofre de pressão alta, e cerca de 46,0% desconhecem isso.

- Da mesma forma, de acordo com o Instituto Nacional de Estadística e Geografia (INEGI), publicado em 2022, 30,0 milhões de mexicanos sofrem de hipertensão arterial, representando cerca de 24,9% e 26,1% da população masculina e feminina, respectivamente. Hipertensão arterial e dislipidemia são fatores de risco críticos para distúrbios cardiovasculares e mortalidade.

- Assim, espera-se que o aumento da carga dessas condições subjacentes aumente a prevalência de doenças cardiovasculares. Uma vez que os PET scans são preferidos principalmente para a detecção de doenças cardiovasculares, espera-se que o aumento da carga de doenças cardiovasculares impacte positivamente o crescimento do segmento.

Visão Geral da Indústria de Imagem Nuclear do México

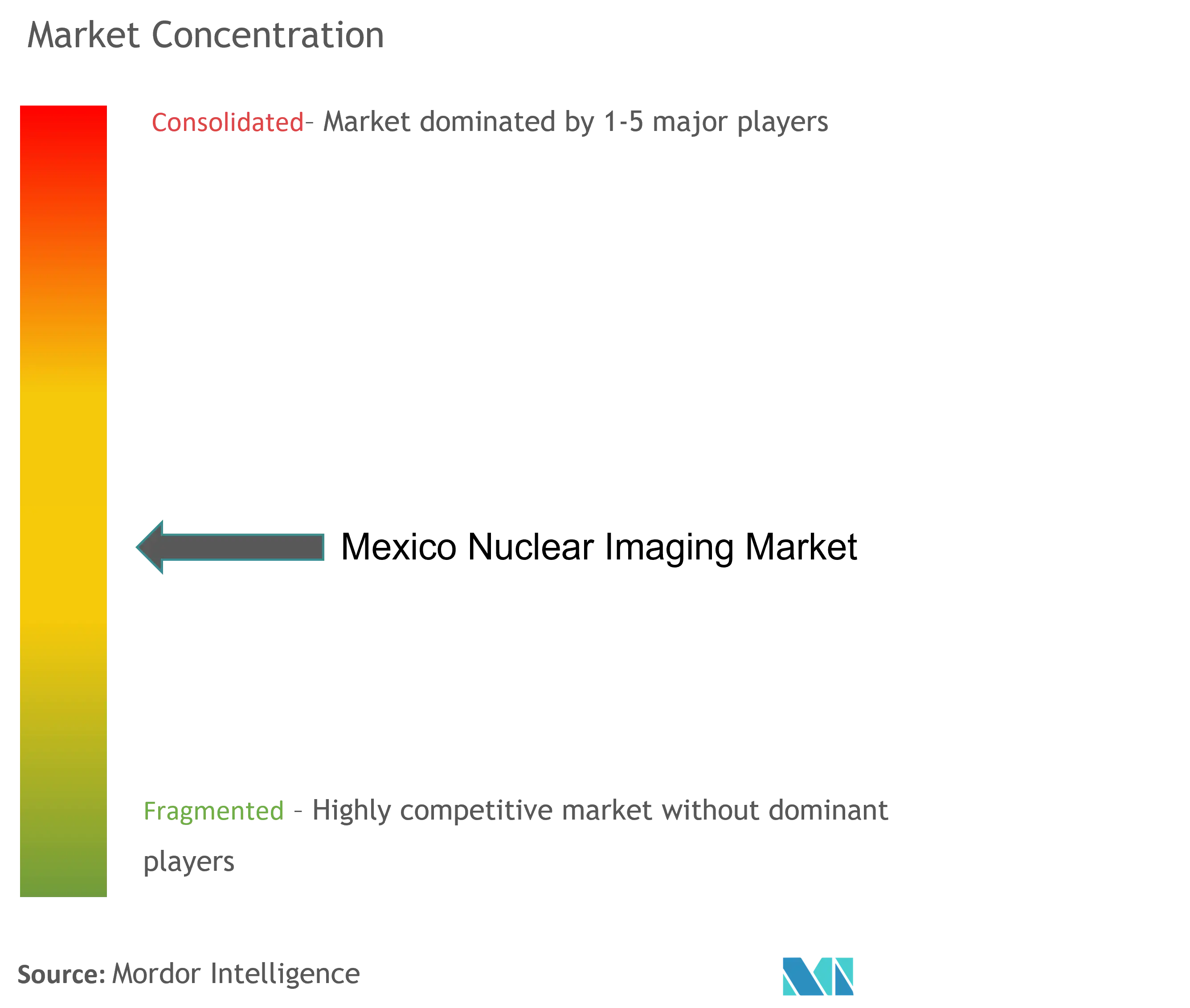

O mercado de imagens nucleares é moderadamente competitivo e consiste em alguns dos principais participantes. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm participações de mercado e são bem conhecidas, como Bracco Imaging SpA, Canon Medical Systems, Koninklijke Philips NV, GE Healthcare e Siemens Healthineers, entre outras, detêm uma participação substancial no mercado.

Líderes do mercado de imagens nucleares do México

-

Bracco Imaging Spa

-

GE Healthcare

-

Siemens AG

-

Koninklijke Philips N.V

-

Canon Medical System

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Imagem Nuclear do México

- Agosto de 2022 A Simon Hegele Healthcare Solutions lançou um novo serviço de criofazenda de ressonância magnética (MRI) no México, que será uma medida benéfica para o envio e armazenamento de máquinas de ressonância magnética no país.

- Janeiro de 2022 A Positron Corporation anunciou que a empresa entrou em um relacionamento comercial estratégico com a Neusoft Medical Systems. Esta parceria abrange a fabricação, distribuição e esforços contínuos de pesquisa e desenvolvimento para o novo dispositivo de imagem nuclear de tomografia por emissão de pósitrons/tomografia computadorizada (PET/CT) da Positron em países da América do Norte.

Estatísticas de Mercado

Relatório de mercado México Nuclear Imaging - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da prevalência de câncer e doenças cardíacas

4.2.2 Avanços tecnológicos em imagens nucleares

4.3 Restrições de mercado

4.3.1 Regulamentos rigorosos

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - USD)

5.1 Por produto

5.1.1 Equipamento

5.1.2 Radioisótopo de diagnóstico

5.1.2.1 Radioisótopos SPECT

5.1.2.2 Radioisótopos PET

5.2 Por aplicativo

5.2.1 Aplicações SPECT

5.2.1.1 Cardiologia

5.2.1.2 Neurologia

5.2.1.3 Tireoide

5.2.1.4 Outras aplicações SPECT

5.2.2 Aplicações PET

5.2.2.1 Oncologia

5.2.2.2 Cardiologia

5.2.2.3 Neurologia

5.2.2.4 Outras aplicações PET

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Canon Medical Systems Corporation

6.1.2 Fujifilm Holdings Corporation

6.1.3 GE Healthcare

6.1.4 Koninklijke Philips NV

6.1.5 Siemens Healthineers

6.1.6 Curium

6.1.7 Mediso Ltd

6.1.8 Bracco Group

6.1.9 Novartis AG (Advanced Accelerator Applications)

6.1.10 Bayer AG

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da Indústria de Imagem Nuclear do México

Os procedimentos de imagem de medicina nuclear não são invasivos, com exceção das injeções intravenosas, e geralmente são exames médicos indolores que ajudam os médicos a diagnosticar e avaliar condições médicas. Esses exames de imagem usam materiais radioativos chamados radiofármacos ou radiotraçadores. Esses radiofármacos são utilizados no diagnóstico e na terapêutica.

O mercado de imagem nuclear do México é segmentado por produto (equipamento e radioisótopo de diagnóstico) e aplicação (aplicação SPECT e aplicação PET).

O relatório oferece o valor (em USD) para os segmentos acima.

| Por produto | ||||||

| ||||||

|

| Por aplicativo | ||||||||||

| ||||||||||

|

México Nuclear Imaging Market Research FAQs

Qual é o tamanho do mercado México Nuclear Imaging?

O tamanho do mercado México Nuclear Imaging deve atingir USD 182.67 milhões em 2024 e crescer a um CAGR de 2.68% para atingir USD 208.95 milhões em 2029.

Qual é o tamanho atual do mercado México Nuclear Imaging?

Em 2024, o tamanho do mercado de Imagem Nuclear do México deve atingir US$ 182,67 milhões.

Quem são os chave chave players no mercado México Nuclear Imaging?

Bracco Imaging Spa, GE Healthcare, Siemens AG, Koninklijke Philips N.V, Canon Medical System são as principais empresas que operam no mercado de imagem nuclear do México.

Em que anos este mercado México Nuclear Imaging cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado México Nuclear Imaging foi estimado em USD 177,77 milhões. O relatório cobre o tamanho histórico do mercado México Nuclear Imaging por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado México Nuclear Imaging para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Imagem Nuclear do México

Estatísticas para a participação de mercado México Nuclear Imaging 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Mexico Nuclear Imaging inclui uma previsão de mercado, perspectivas para 2029 e visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.