Tamanho do mercado de eletrodomésticos no México

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

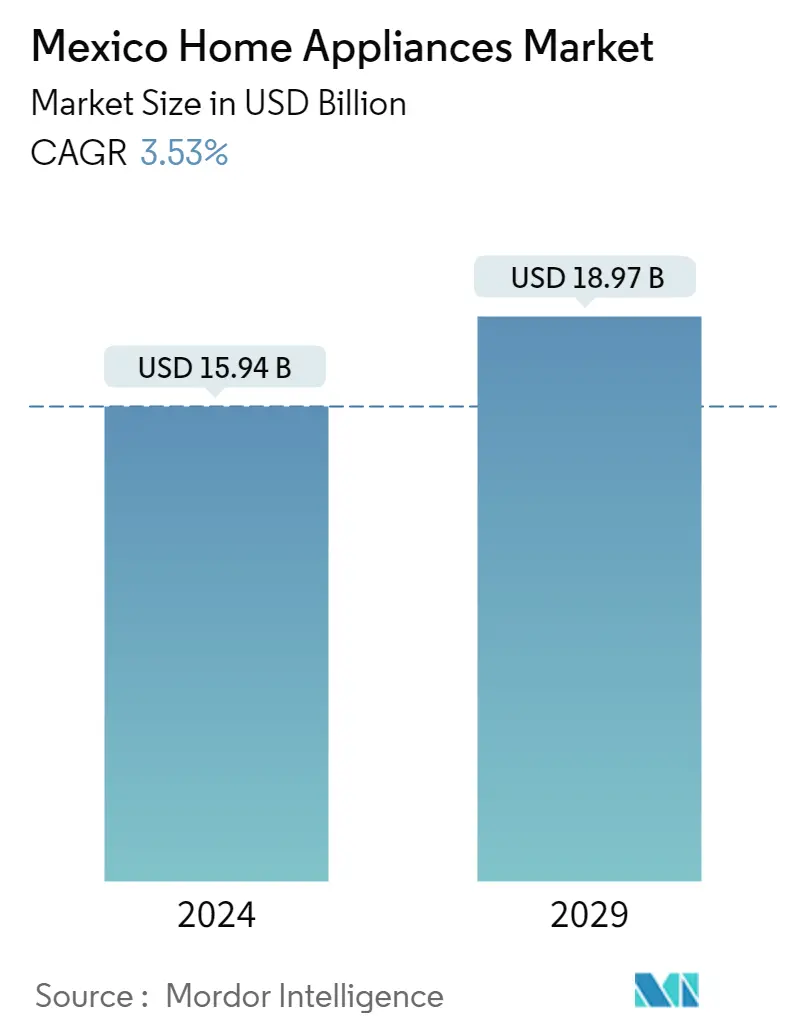

| Tamanho do mercado (2024) | USD 15.94 bilhões de dólares |

| Tamanho do mercado (2029) | USD 18.97 bilhões de dólares |

| CAGR(2024 - 2029) | 3.53 % |

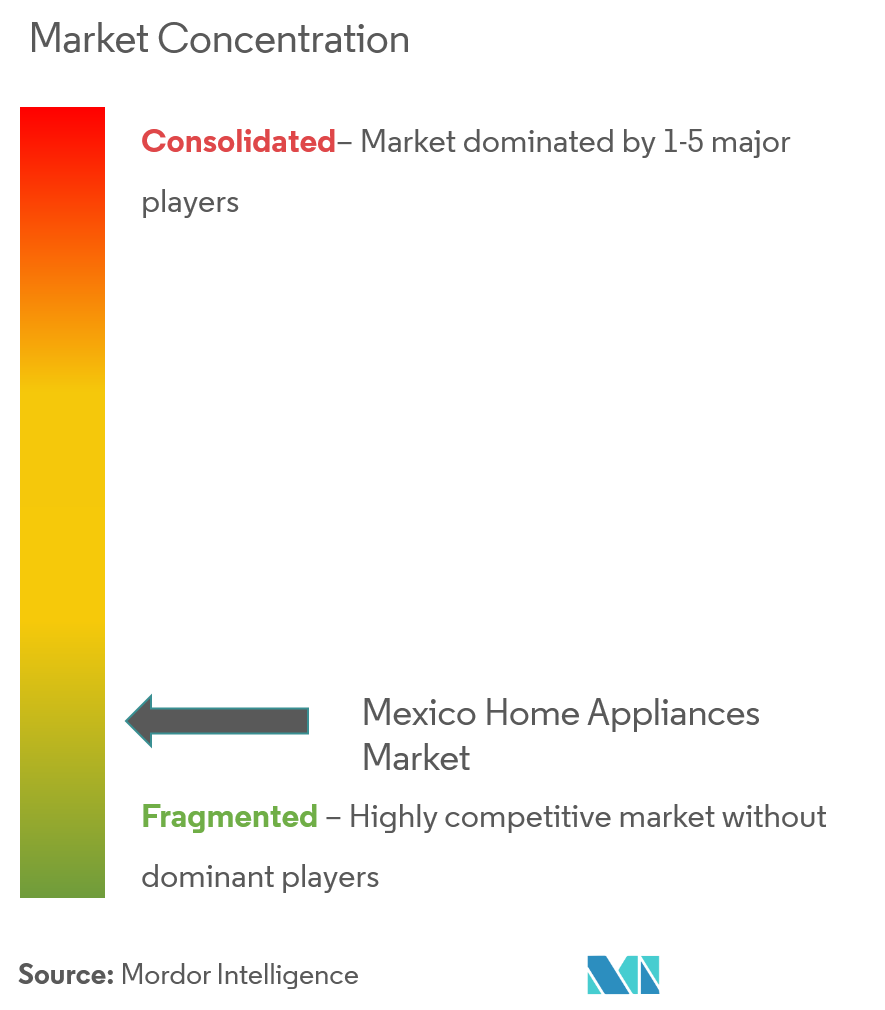

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de eletrodomésticos no México

O tamanho do mercado de eletrodomésticos do México é estimado em US$ 15,94 bilhões em 2024, e deverá atingir US$ 18,97 bilhões até 2029, crescendo a um CAGR de 3,53% durante o período de previsão (2024-2029).

O México é um dos principais países exportadores mundiais de eletrodomésticos, seguido pelos países China, Alemanha e Itália. Os fabricantes e distribuidores de grandes e pequenos eletrodomésticos no México estão a observar uma melhoria tanto em termos de volume como de valor, impulsionada pelo desempenho positivo da indústria da construção, pela recuperação da confiança dos consumidores e pelo aumento das atividades promocionais nos pontos de venda. Os designs sofisticados e atraentes de eletrodomésticos da gama média a premium registaram uma forte procura por parte dos consumidores que estão a observar uma melhoria no seu nível de vida.

A proximidade do México com os Estados Unidos, Canadá e América Latina permite uma redução nos custos logísticos para a exportação de seus produtos de eletrodomésticos, que são mais caros para transportar e armazenar. Além disso, o acesso do México aos oceanos Atlântico e Pacífico distingue-o como uma localização estratégica para fazer negócios e trocar mercadorias com a Europa e a Ásia. Com as inovações tecnológicas em eletrodomésticos, o México observa um aumento global na demanda por diferentes segmentos de eletrodomésticos. Através da conectividade inteligente com wi-fi e dos sistemas de controle de voz Amazon Alexa e Google Assistant, os eletrodomésticos foram configurados para funcionarem juntos e fazerem várias coisas ao mesmo tempo, como ajustar a temperatura e a iluminação da casa.

Tendências do mercado de eletrodomésticos no México

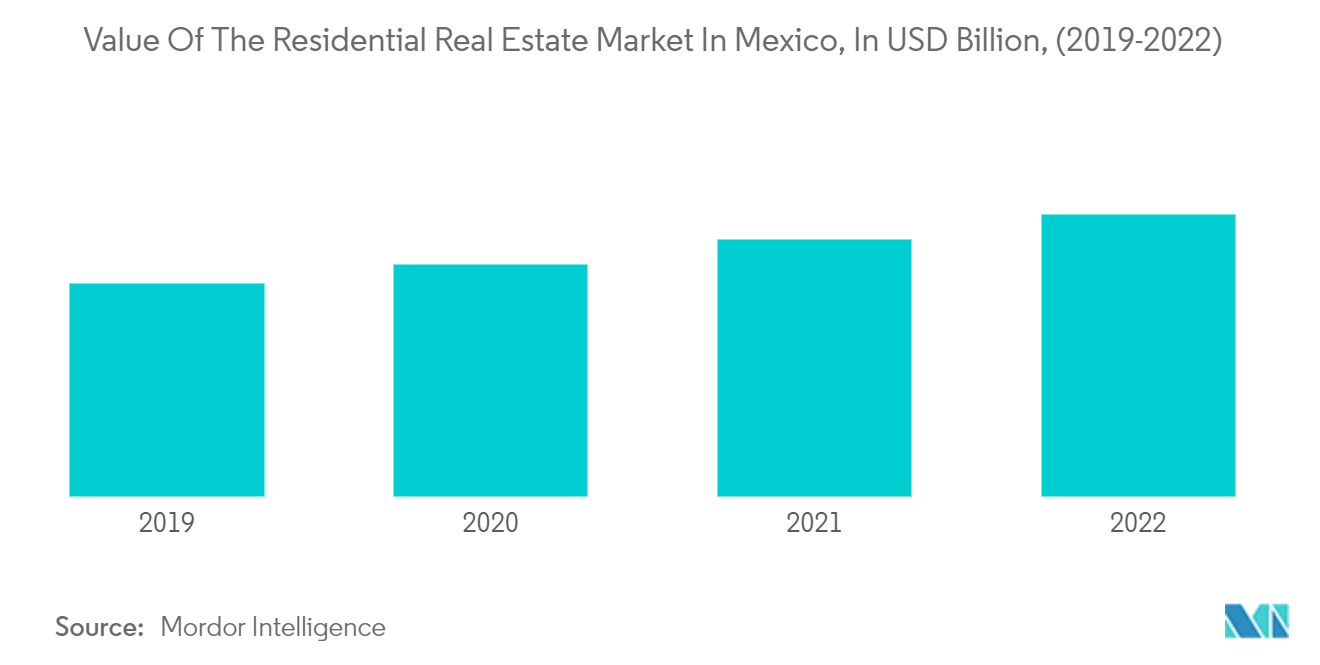

O aumento do espaço residencial no México está impulsionando o mercado

A população do México observa um crescimento contínuo ao longo dos anos, o que está a levar a um aumento na procura de espaços residenciais, o que está a criar uma externalidade positiva para as vendas de diferentes segmentos de eletrodomésticos. As grandes cidades metropolitanas do México estão a proporcionar à população oportunidades de emprego e a aumentar a procura de espaço doméstico e eletrodomésticos. Cidade do México, Tijuana, Ecatepec, León e Puebla estão entre as maiores cidades do México, proporcionando amplas oportunidades para os fabricantes de eletrodomésticos expandirem as suas vendas com uma população crescente.

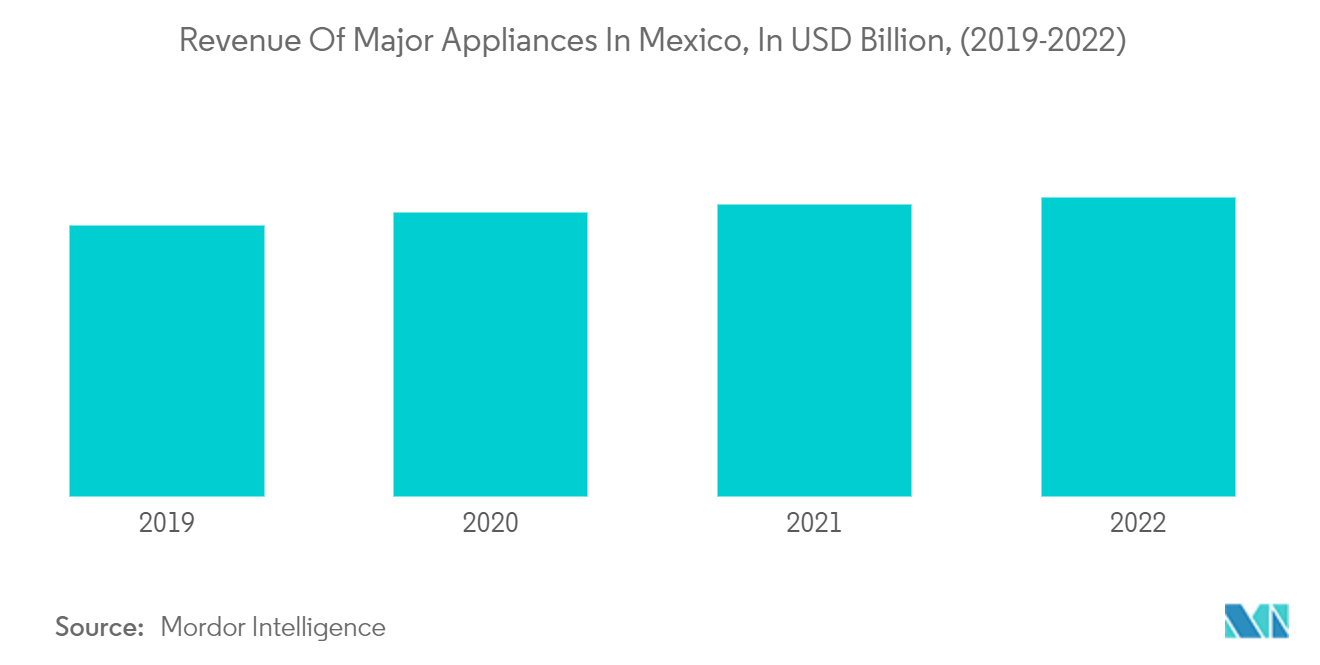

A crescente participação dos principais eletrodomésticos está alimentando o mercado

Os principais eletrodomésticos estão dominando o mercado de eletrodomésticos, detendo mais de 60% da participação no mercado de eletrodomésticos no México. Entre os principais eletrodomésticos, geladeiras, freezers, fogões, fornos e máquinas de lavar estão entre os segmentos com maior participação no mercado e têm observado aumento contínuo na geração de receita ao longo dos anos. As máquinas de lavar roupa existem em mais de 80% dos lares mexicanos e tornaram-se um bem necessário para os residentes, o que está a levar os fabricantes globais a fornecer os seus produtos avançados no mercado e a conquistar a quota de mercado existente. Com recursos avançados de conectividade Wi-Fi e Bluetooth nos principais aparelhos, os mexicanos preferem os principais aparelhos inteligentes que lhes permitem controlar suas operações remotamente e também são fáceis de usar.

Visão geral da indústria de eletrodomésticos no México

O mercado de eletrodomésticos do México é fragmentado, com um grande número de players operando em diferentes segmentos de eletrodomésticos. Com o avanço tecnológico e a inovação de produtos, as empresas de média e pequena dimensão estão a aumentar a sua presença no mercado, garantindo novos contratos e explorando novos mercados. Alguns dos principais players que operam no mercado de eletrodomésticos do México são Whirlpool Corporation, Mabe, Electrolux AB, LG Electronics e BSH Hausgerate GmbH.

Líderes do mercado de eletrodomésticos no México

-

Whirlpool Corporation

-

Mabe

-

Electrolux AB

-

LG Electronics

-

BSH Hausgerate GmbH

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de eletrodomésticos no México

- Abril de 2022 A Betterware de México concluiu a aquisição das operações da JAFRA no México e nos Estados Unidos, juntamente com os direitos de marca registrada da JAFRA em todo o mundo. O amplo portfólio de produtos da Betterware inclui organização doméstica, cozinha, deslocamento, lavanderia e produtos e soluções para todos os cantos da casa.

- Outubro de 2022 A Samsung inaugurou sua primeira loja personalizada para casa sob medida na América Latina na Cidade do México. A Bespoke Home Flagship Store deveria fornecer aos usuários eletrodomésticos que incluíam geladeiras, máquinas de lavar louça, fornos, máquinas de lavar, secadoras e aspiradores de pó, tudo em um só lugar.

Relatório de mercado de eletrodomésticos do México - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA E INSIGHTS DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da renda familiar, aumento dos gastos do consumidor

4.2.2 Aumento do espaço residencial impulsionando a demanda por eletrodomésticos

4.3 Restrições de mercado

4.3.1 Aumento do preço dos eletrodomésticos com aumento da inflação

4.3.2 Grandes players de eletrodomésticos afetam vendas de pequenos fabricantes

4.4 Oportunidades de mercado

4.4.1 Eletrodomésticos inovadores com mudança no comportamento do consumidor

4.4.2 Baixa penetração de eletrodomésticos inteligentes no mercado

4.5 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.5.1 Poder de barganha dos fornecedores

4.5.2 Poder de barganha dos compradores

4.5.3 Ameaça de novos participantes

4.5.4 Ameaça de substitutos

4.5.5 Intensidade da rivalidade competitiva

4.6 Inovações tecnológicas no mercado de eletrodomésticos do México

4.7 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Maiores aplicacoes

5.1.1 Geladeiras

5.1.2 Congeladores

5.1.3 Máquinas de lavar louça

5.1.4 Máquinas de lavar roupas

5.1.5 Fornos

5.1.6 Ar condicionado

5.1.7 Outros aparelhos importantes

5.2 Pequenas aplicações

5.2.1 Máquinas de café/chá

5.2.2 Processadores de alimentos

5.2.3 Grelhadores e Torradeiras

5.2.4 Aspirador de pó

5.2.5 Outros pequenos eletrodomésticos

5.3 Canal de distribuição

5.3.1 Comerciantes de massa

5.3.2 Lojas Exclusivas

5.3.3 On-line

5.3.4 Outros canais de distribuição

6. CENÁRIO COMPETITIVO

6.1 Análise de concentração de mercado

6.2 Perfis de empresa

6.2.1 Whirlpool Corporation

6.2.2 Electrolux AB

6.2.3 LG Electronics

6.2.4 Samsung Electronics

6.2.5 Panasonic Corporation

6.2.6 Hisense

6.2.7 Black and Decker

6.2.8 Mabe

6.2.9 Daewoo Electronics Mexico

6.2.10 Midea

6.2.11 BSH Hausgerate GmbH*

7. TENDÊNCIA FUTURA DO MERCADO

8. AVISO LEGAL E SOBRE NÓS

Segmentação da indústria de eletrodomésticos no México

Um eletrodoméstico é um dispositivo que ajuda nas tarefas domésticas, incluindo cozinhar, limpar e conservar alimentos. Também é conhecido como eletrodoméstico, eletrodoméstico ou eletrodoméstico.

O mercado de eletrodomésticos do México é segmentado por grandes eletrodomésticos (geladeiras, freezers, máquinas de lavar louça, máquinas de lavar, fornos, condicionadores de ar e outros eletrodomésticos importantes), pequenos eletrodomésticos (cafeteiras/chá, processadores de alimentos, churrasqueiras, torradeiras, aspiradores de pó e outros pequenos eletrodomésticos) e canais de distribuição (mercados de massa, lojas exclusivas, on-line e outros canais de distribuição).

O relatório oferece tamanho de mercado e previsões para o mercado de eletrodomésticos do México em valor (USD) para todos os segmentos acima.

| Maiores aplicacoes | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Pequenas aplicações | ||

| ||

| ||

| ||

| ||

|

| Canal de distribuição | ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de eletrodomésticos no México

Qual é o tamanho do mercado de eletrodomésticos do México?

O tamanho do mercado de eletrodomésticos do México deve atingir US$ 15,94 bilhões em 2024 e crescer a um CAGR de 3,53% para atingir US$ 18,97 bilhões até 2029.

Qual é o tamanho atual do mercado de eletrodomésticos no México?

Em 2024, o tamanho do mercado de eletrodomésticos do México deverá atingir US$ 15,94 bilhões.

Quem são os principais atores do mercado de eletrodomésticos do México?

Whirlpool Corporation, Mabe, Electrolux AB, LG Electronics, BSH Hausgerate GmbH são as principais empresas que operam no mercado de eletrodomésticos do México.

Que anos esse mercado de eletrodomésticos do México cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de eletrodomésticos do México foi estimado em US$ 15,40 bilhões. O relatório abrange o tamanho histórico do mercado de eletrodomésticos do México para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de eletrodomésticos do México para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Eletrodomésticos do México

Estatísticas para a participação de mercado de eletrodomésticos do México em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de eletrodomésticos do México inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra deste setor análise como um relatório gratuito para download em PDF.