Automação de fábrica no México e análise de mercado de ICS

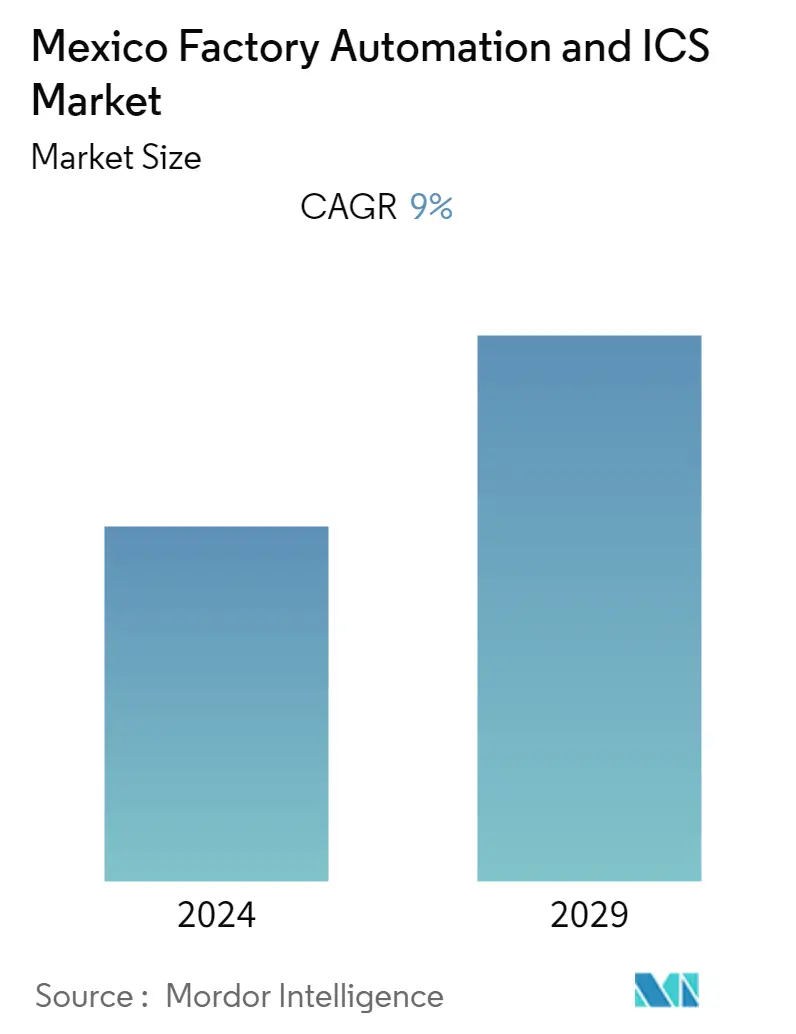

O mercado mexicano de automação fabril e controles industriais foi avaliado em US$ 240,85 bilhões no ano anterior e deverá registrar um CAGR de 9,00% durante o período de previsão para se tornar US$ 403,93 bilhões nos próximos cinco anos. Espera-se que o aumento dos preços da energia, várias regulamentações ambientais e a tendência geral para a produção sustentável aumentem a taxa de adoção de produtos como sistemas de visão artificial, robôs e outros, aumentando a procura do mercado por fábricas inteligentes. A região está a registar um crescimento na automação fabril devido à economia industrial do México, que dá origem à automação e está preparada para o investimento industrial interno. Por exemplo, recentemente, a Bosch investiu 100 milhões de euros (120 milhões de dólares) numa fábrica inteligente de peças automóveis em Celaya, no México, criando 1.200 empregos adicionais.

- O país está a notar um impulso significativo na indústria automóvel, com a Nissan, Honda e Mazda a abrir novos estabelecimentos de grande volume no país, onde o crescimento exponencial do sector industrial do país é o motor imediato do crescimento do mercado. Além disso, a Audi abriu uma fábrica inteligente de 400 acres e avaliada em US$ 1,3 bilhão no México para produzir a próxima geração do Audi Q5 para o mercado mundial. A fábrica tem capacidade de exposição anual de 150 mil desses SUVs premium e fabricará carros para consumidores feitos sob medida para seus gostos. É considerada uma das fábricas mais modernas do continente norte-americano. A fábrica inteligente da Audi entrou em operação 30% mais rápido que o normal.

- Além disso, os custos laborais mais baixos no país estão a resultar na rápida expansão de outros sectores industriais, como o fabrico de electrónica de consumo, o fabrico farmacêutico e as indústrias metalúrgicas, o que deverá impulsionar todo o mercado mexicano de automação e controlos industriais. De acordo com a OCDE, o valor acrescentado ao produto interno bruto pelo sector industrial no México aumentou 11 mil milhões de dólares (+5,21%) em 2022. Portanto, o valor acrescentado no México atingiu o pico em 2022 em 222,19 mil milhões de dólares.

- As enormes mudanças na produção devido à Indústria 4.0 e à aprovação da IoT exigem que as empresas adotem formas ágeis, mais inteligentes e criativas para avançar a produção com tecnologias que complementem e aumentem o trabalho humano com automação e reduzam os acidentes industriais causados por falhas de processos. Com o aumento da taxa de adoção de dispositivos e sensores conectados e a promoção da comunicação M2M, houve um aumento nos pontos de dados desenvolvidos na indústria transformadora.

- De acordo com o Manufacturing Vision Study da Zebra, espera-se que as soluções inteligentes de rastreamento de ativos baseadas em IoT e RFID ultrapassem os métodos tradicionais baseados em planilhas até 2022. A Maryville University calcula que, até 2025, mais de 180 trilhões de gigabytes de dados serão reunidos anualmente em todo o mundo. As indústrias habilitadas para IIoT gerarão uma grande parte disso.

- A crescente ênfase na economia e eficiência de energia impulsiona o Mercado de Automação de Fábrica e Visão de Máquina do México. A gama de sistemas de automação fabril está crescendo devido à Internet das Coisas e à tendência favorável de tecnologias e serviços baseados em nuvem. A utilização da Internet aumentou dramaticamente na última década, quase duplicando em relação aos oito anos anteriores.

- No entanto, a adoção de soluções de sistemas de controle industrial (ICS) aumenta a demanda por segurança. Um aumento exponencial de ataques cibernéticos e ameaças à segurança das redes e investimentos consideráveis em tecnologias inteligentes tornam os ICS vulneráveis a ameaças à segurança. Apesar disso, a capacidade dos sistemas de controle industrial de fornecer segurança à infraestrutura contra qualquer ataque de forma muito eficiente e precisa vem atraindo a atenção dos investidores neste mercado.

- Além disso, o recente surto do novo coronavírus teve um impacto negativo na economia mexicana, alterando radicalmente a forma como inúmeras indústrias funcionam diariamente.

Tendências de mercado de automação de fábrica e ICS no México

Segmento automotivo manterá crescimento significativo do mercado

- Nos últimos 50 anos, a indústria automotiva utilizou robôs em suas linhas de montagem para diversos processos de fabricação. Atualmente, as montadoras estão explorando o uso da robótica em mais procedimentos. Os robôs são mais eficientes, flexíveis, precisos e confiáveis para essas linhas de produção. Esta tecnologia permite que a indústria automotiva continue sendo um dos usuários de robôs mais importantes e possua uma das cadeias de suprimentos mais automatizadas.

- Além disso, o México é principalmente um centro de produção para fabricantes de veículos e fornecedores de peças automotivas que exportam para os Estados Unidos e para a América do Sul. Com 2,61 biliões de dólares, o México é a décima quinta maior economia global, lar de 20 fabricantes de montagem automóvel, incluindo BMW, Mercedes, Audi, Ford, Chrysler e Nissan. Eles estão colocando mais pressão sobre as fábricas locais para melhorarem a qualidade, obterem mais segurança e melhorarem tudo, o que está impulsionando a automação e a robótica.

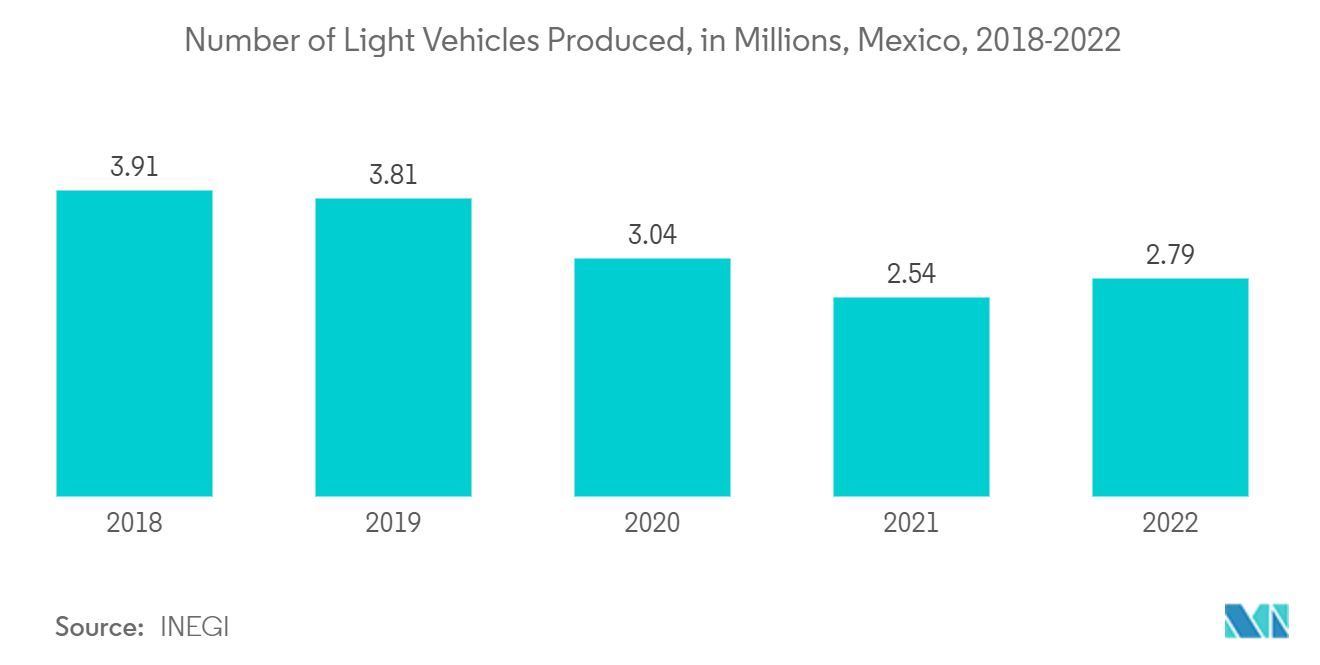

- Segundo o INEGI, o número de veículos ligeiros produzidos no México ascendeu a quase 2,8 milhões em 2022, representando um aumento de cerca de 10% face ao volume de produção reportado um ano antes. Tais aumentos na produção automobilística podem aumentar ainda mais a demanda no mercado estudado.

- A estabilização da economia dos Estados Unidos também apoia este crescimento, uma vez que o país é responsável por 70% das exportações de automóveis do México. O país partilha a fronteira de 1.900 milhas com os Estados Unidos, o que ajudou as indústrias do país com a ajuda adicional do NAFTA, com o qual tem praticamente zero barreiras de acesso ao mercado para as exportações dos EUA. Além disso, a receita da indústria mexicana de fabricação de automóveis e picapes deverá atingir US$ 79,97 milhões até o final de 2023, segundo o INEGI. Prevê-se que tais desenvolvimentos influenciem ainda mais a procura nos próximos anos.

- A indústria transformadora mexicana impulsionou e digitalizou-se significativamente nos últimos anos para melhorar a produtividade, principalmente devido ao sector automóvel do país, que é o sexto maior fabricante de veículos pesados de carga do mundo. Por exemplo, de acordo com a Administração de Comércio Internacional (ITA), 95,1% da sua produção de camiões-tractor é exportada para os Estados Unidos, tornando-o o principal exportador mundial.

- Além disso, a indústria transformadora do México e, mais proeminentemente, o setor automóvel, impulsionaram o país como uma das potências da América Latina em termos de inovação e tecnologia. Para sustentar a próspera indústria transformadora do país, a Associação para o Avanço da Automação (A3) lançou a A3 México para ajudar a proliferação do setor industrial com robótica.

Segmento de serviços públicos testemunhará grande crescimento

- O setor de energia e serviços públicos foi um dos primeiros a adotar tecnologias digitais, o que resultou em uma melhor automação e controle de processos em todo o México. De acordo com o Ministério da Energia, espera-se que o setor mexicano de geração de energia testemunhe investimentos de mais de MXN 2.039,89 bilhões ( 107,67 mil milhões de dólares americanos) até 2030, com a maior parte dos investimentos a ser desviados para estabelecimentos de produção de energia e infra-estruturas de transmissão de energia.

- Espera-se que a evolução da rede inteligente e da sincronização para corresponder à procura variável de electricidade entre o período de pico de procura e o resto do período de procura crie uma elevada procura por parte do sector da energia e dos serviços públicos. Além disso, espera-se que o México invista 6,3 mil milhões de dólares em infraestruturas de redes inteligentes e mais 2,1 mil milhões de dólares em LED e iluminação pública inteligente até 2027, o que poderá criar vastas oportunidades para os intervenientes no mercado em causa.

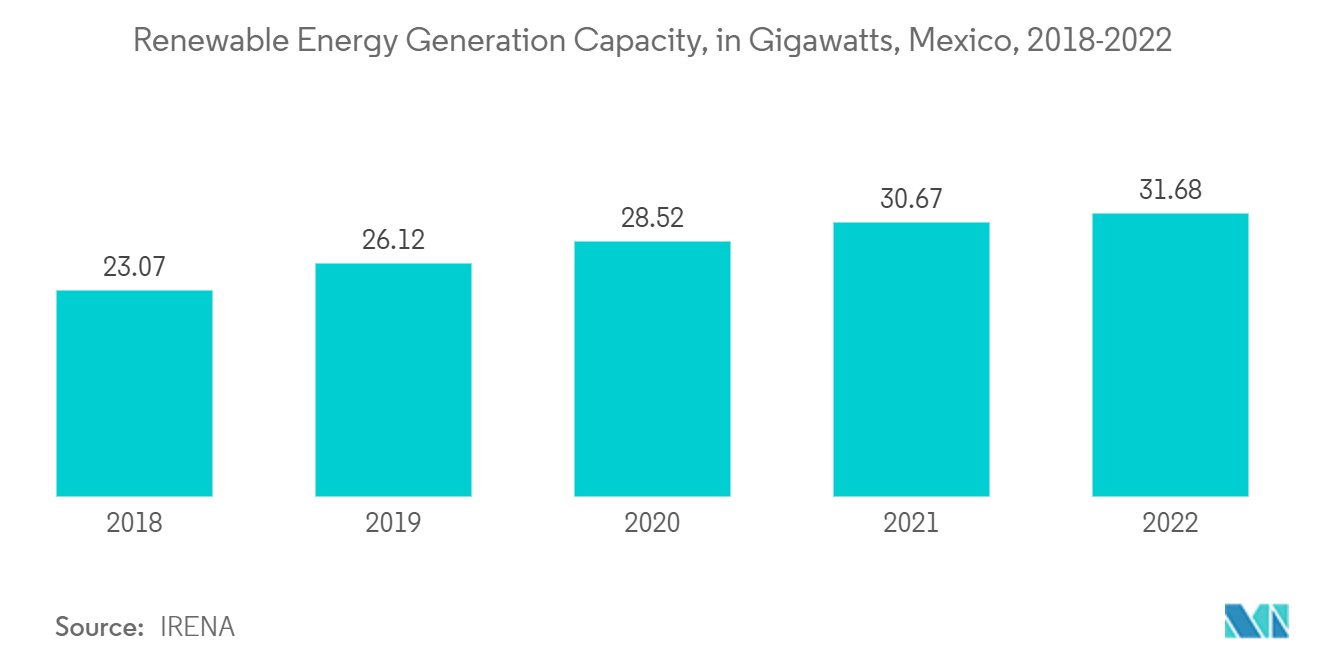

- A CFE anunciou em setembro de 2022 que impulsionaria projetos de investimento em energias renováveis, tendo a geotérmica como tecnologia crítica, para receber cerca de MXN 1,5 mil milhões (peso mexicano, cerca de 75,2 milhões de dólares).

- Além disso, a energia solar e eólica receberá cerca de MXN 16,7 milhões (USD 0,88 milhões). Além disso, as instalações eléctricas alimentadas a gás natural do país provavelmente aumentarão em resposta ao aumento da procura de electricidade. Com um cenário de investimento tão favorável no setor de serviços públicos do país, liderado por projetos de renovação ou de novas construções, espera-se que aumente a necessidade de soluções de automação fabril e sistemas de controle industrial.

- De acordo com a IRENA, a capacidade de geração de energia renovável do México aumentou anualmente ao longo da última década. Em 2022, a capacidade instalada do país latino-americano ultrapassou 31,7 gigawatts, mais que o dobro da capacidade reportada nos últimos anos. Além disso, o consumo de energia renovável no México nos últimos anos ascendeu a cerca de 360 petajoules.

Visão geral da indústria de automação de fábrica no México e ICS

O mercado mexicano de automação fabril e controles industriais está caminhando para a fragmentação e consiste em vários participantes importantes. Em termos de quota de mercado, alguns intervenientes significativos dominam actualmente o mercado. No entanto, com produtos e soluções inovadores e sustentáveis, muitas empresas estão a aumentar a sua presença no mercado, garantindo contratos únicos e explorando novos mercados.

Em agosto de 2022, a Honeywell anunciou a expansão do seu Centro de Pesquisa e Desenvolvimento para Soluções Tecnológicas. Tem como objetivo atrair talentos locais especializados para o espaço, onde a marca investiu mais de US$ 8 milhões e está localizado no Tecnoparque, na Cidade do México.

Em agosto de 2022, a ABB anunciou que assinou um acordo para adquirir o negócio de motores NEMA de baixa tensão da Siemens. Com operações de fabricação em Guadalajara, México, esta aquisição proporciona um portfólio de produtos bem conceituado, uma base de consumidores norte-americana de longa data e uma equipe experiente em operações, vendas e gerenciamento. A empresa opera cerca de 600 pessoas e gerou receitas de aprox. USD 63 milhões recentemente, e a transação está prevista para ser concluída no segundo trimestre de 2023.

Líderes de mercado de automação de fábrica e ICS no México

-

Honeywell International Inc.

-

General Electric Co.

-

ABB Ltd.

-

Emerson Electric Company

-

Siemens AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias sobre automação de fábrica no México e mercado ICS

- Dezembro de 2022 AtomTech anunciou que após o lançamento da AtomTech Canada, a empresa também aumentaria sua presença no México, aproveitando sua forte conta no mercado mexicano. A empresa líder em controles e soluções de integração SCADA pretende estender seus serviços a clientes regionais para atender às crescentes demandas de fabricação. Além disso, com a adição das Operações no México, será capaz de operar de forma mais eficiente e económica.

- Setembro de 2022 A Bosch Rexroth anunciou a construção de uma nova fábrica em Querétaro, México, para produzir componentes para aplicações móveis e máquinas para automação de fabricação. Além disso, a empresa afirmou que a planta entraria em operação em meados de 2023 com uma área de 42 mil metros quadrados. O projeto criará mais de 900 empregos com um investimento de aproximadamente 215 milhões de dólares.

Automação de fábrica no México e segmentação da indústria de ICS

A automação de fábrica é um processo de fabricação ponta a ponta incorporado à automação. A evolução dos avanços e inovações tecnológicas em várias unidades fabris incentivou a adoção de tecnologias de automação em todo o México.

O mercado mexicano de automação fabril e controles industriais é segmentado por produto (dispositivos de campo (visão de máquina, robótica, sensores, motores e drives e outros dispositivos de campo)), sistemas de controle industrial (SCADA, DCS, PLC, MES, PLM, ERP, HMI e outros sistemas de controle) e por setor de usuário final (automotivo, químico e petroquímico, serviços públicos, farmacêutico, alimentos e bebidas, petróleo e gás e outros setores de usuário final). Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima. O impacto das tendências macroeconómicas no mercado também é abordado no âmbito do estudo. Além disso, a perturbação dos factores que afectam a evolução do mercado num futuro próximo foi abordada no estudo sobre factores e restrições. Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Por produto | Dispositivos de campo | Visão de máquina | |

| Robótica | |||

| Sensores | |||

| Motores e acionamentos | |||

| Outros dispositivos de campo | |||

| Sistemas de Controle Industrial | Controle de Supervisão e Aquisição de Dados (SCADA) | ||

| Sistemas de Controle Distribuído (DCS) | |||

| Controladores Lógicos Programáveis (CLP) | |||

| Sistema de Execução de Manufatura (MES) | |||

| Gerenciamento do ciclo de vida do produto (PLM) | |||

| Planejamento de recursos empresariais (ERP) | |||

| Interface Homem-Máquina (IHM) | |||

| Outros sistemas de controle | |||

| Por indústria de usuário final | Automotivo | ||

| Química e Petroquímica | |||

| Utilitário | |||

| Farmacêutico | |||

| Alimentos e Bebidas | |||

| Óleo e gás | |||

| Outras indústrias de usuários finais | |||

Perguntas frequentes sobre pesquisa de mercado de automação de fábrica e controles industriais no México

Qual é o tamanho atual do mercado de automação de fábrica e ICS no México?

O Mercado de Automação de Fábrica do México e ICS deverá registrar um CAGR de 9% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de automação de fábrica do México e ICS?

Honeywell International Inc., General Electric Co., ABB Ltd., Emerson Electric Company, Siemens AG são as principais empresas que operam no México Factory Automation e ICS Market.

Que anos este Mercado de Automação de Fábrica e ICS do México cobre?

O relatório abrange o tamanho histórico do mercado de automação de fábrica do México e ICS para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de automação de fábrica do México e ICS para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da Indústria de Automação de Fábrica e Controles Industriais do México

Estatísticas para a participação de mercado de Automação de Fábrica do México e ICS em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Automação de Fábrica do México e ICS inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.