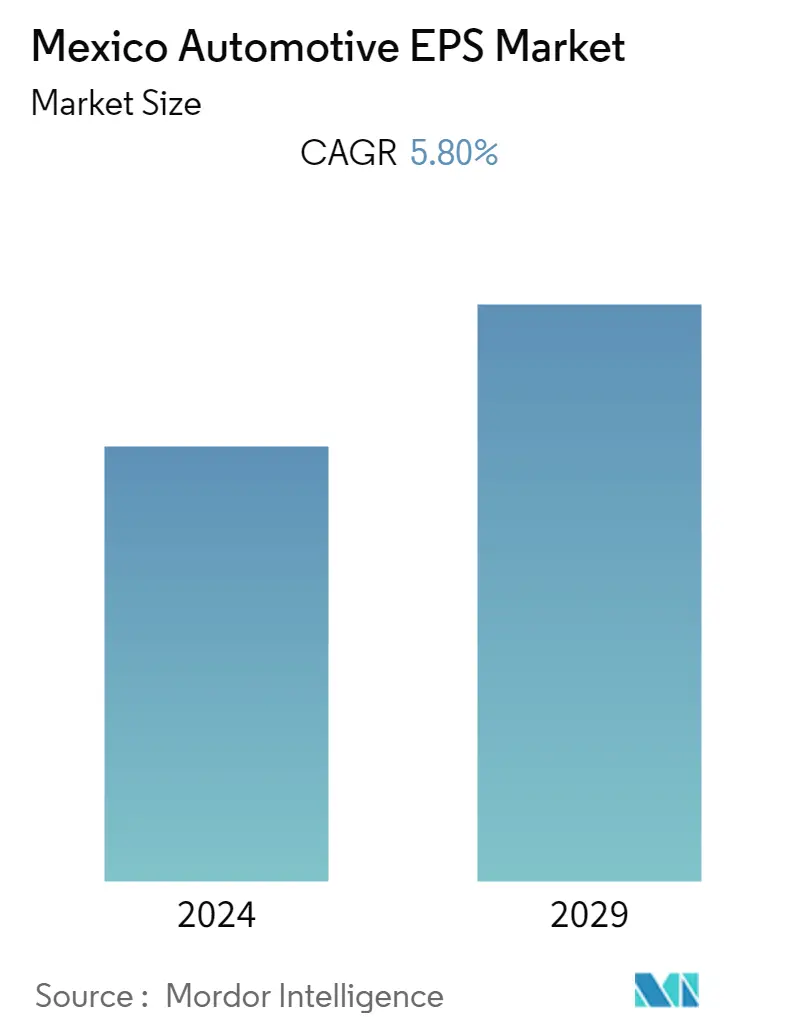

Tamanho do mercado EPS automotivo do México

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | 5.80 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de EPS automotivo do México

O Mercado de Direção Elétrica Automotiva do México foi avaliado em US$ 1,09 bilhão em 2021 e deverá superar uma avaliação líquida de US$ 1,50 bilhão até o final de 2027, registrando um sólido crescimento CAGR de 5,80% durante o período de previsão.

O início da Covid-19 no México interrompeu a produção automotiva, incluindo também peças e componentes. Assim, durante a pandemia, o EPS do mercado permaneceu no lado inferior do gráfico, testemunhando um declínio constante. Embora depois de 2021, o mercado tenha recuperado sua fase de crescimento para apresentar um forte potencial de crescimento.

A médio prazo, espera-se que o aumento das funcionalidades ADAS nos veículos, juntamente com a tecnologia melhorada, proporcione um grande impulso à procura. À medida que os clientes se tornam mais conscientes dos novos sistemas e tecnologias de segurança, optam cada vez mais por veículos com características de segurança melhoradas. Os fabricantes automóveis foram forçados a equipar os seus veículos com sistemas de assistência ao condutor, especialmente sistemas de assistência à direção, à medida que as preocupações com a segurança dos passageiros aumentaram. Tais fatores estão impulsionando a demanda por sensores de direção.

A utilização de vários sensores de direção na direção assistida elétrica (EPS) ajuda a proporcionar ao motorista benefícios extras de segurança. Além disso, a adoção de normas rigorosas de eficiência de combustível por parte do governo e de medidas de segurança internacionais são vistas como os principais impulsionadores da expansão e do desenvolvimento de sistemas de direção avançados (como o EPS), que fazem uso extensivo de sensores de direção.

A recente mudança de atenção da indústria automóvel para os desenvolvimentos técnicos, como a eletrificação e a condução autónoma, aumentou a procura de direção assistida no México. Ao mesmo tempo, a preferência dos fabricantes pela integração dos avanços nos veículos sugere que o mercado continuará a crescer. Veículos autônomos (especialmente de nível 4 e nível 5) que apresentam sistemas de direção autônoma geralmente processam grandes quantidades de dados para fornecer feedback ao sistema de direção para dirigir suavemente, eliminando obstáculos ou realizando manobras de conversão de acordo com os sinais de trânsito. Devido a isso, espera-se que um maior número de sensores necessitem ser incorporados nestes tipos de veículos, o que deverá impulsionar o mercado para este segmento.

Tendências do mercado de EPS automotivo no México

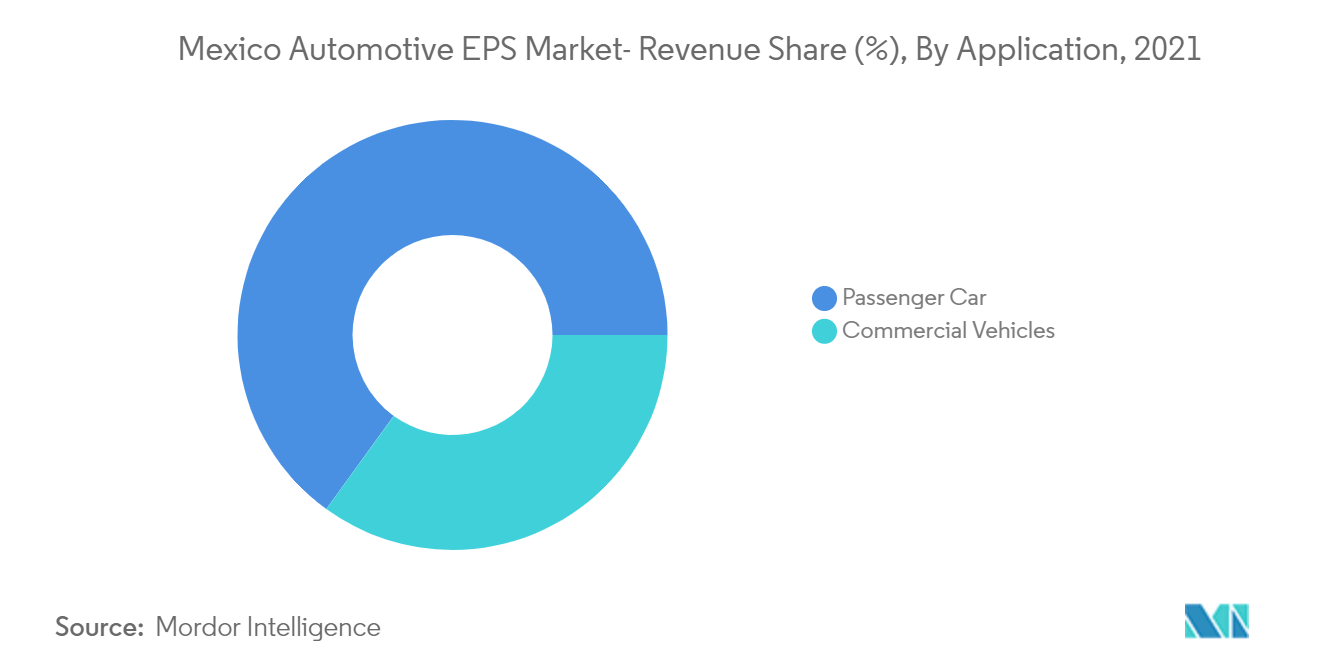

Segmento de automóveis de passageiros para alimentar a demanda por EPS durante o período de previsão

A utilização da direção hidráulica em automóveis de passeio vem crescendo rapidamente, devido às suas inúmeras vantagens, como a falta de mangueiras ou fluidos em todo o sistema de direção. Alguns dos principais impulsionadores que alimentam o crescimento do mercado incluem o aumento da adoção de EPS em veículos modernos e o aumento da penetração da tecnologia steer-by-wire. Espera-se que a demanda por direção hidráulica aumente à medida que aumenta a demanda geral por veículos de passageiros.

O México está entre os grandes mercados para o mercado de EPS automotivo, já que em média cerca de 1 milhão de veículos são vendidos no país. Como o número de veículos vendidos no país aumentou em 2021 em relação a 2020, isso ajudará no aumento da demanda por EPS automotivo. Além disso, o México tem planos progressivos para a transição e o país está a concentrar-se no aumento da quota de veículos eléctricos para 35% até 2024, 40% até 2035 e 50% até 2050.

A indústria automotiva (incluindo a fabricação de peças automotivas) é a maior indústria do México, com fábricas de 21 grandes OEMs, incluindo Audi, Ford, General Motors, Nissan, Toyota, Honda e Volkswagen. Os OEMs podem fabricar 42 marcas e 500 modelos com uma produção anual de mais de 3 milhões de carros. Parte dos veículos fabricados no país é exportada para diversos países devido à sua forte rede de acordos de livre comércio (ALC).

OEM no México está gerando investimentos e desenvolvimentos para impulsionar a demanda por EPS no México. Além disso, eles estão mudando constantemente para sua oferta em EPS para testemunhar uma melhoria nas vendas no México. Por exemplo:.

- Em setembro de 2021, a General Motors anunciou o aguardado lançamento de seu Chevrolet Cavalier 2022 no México. A nova variante do motor 1.3 turbo de 3 cilindros do Cavalier fornece uma potência de 161 cv, juntamente com uma transmissão automática de 6 velocidades com direção eletroassistida (EPS).

Com a crescente conscientização dos clientes sobre sistemas e tecnologia de segurança avançados, as pessoas agora estão se concentrando na compra de carros com recursos de segurança aprimorados. As crescentes preocupações com a segurança dos passageiros obrigaram os fabricantes de automóveis a equipar os seus veículos com sistemas de assistência ao condutor, incluindo sistemas de assistência à direção. A utilização de diversos sensores de direção na direção assistida elétrica (EPS) contribui para maior segurança do motorista.

Além disso, a adopção de normas rigorosas de eficiência de combustível, bem como de medidas de segurança por parte de governos e organizações internacionais, são vistas como os principais motores para o crescimento e desenvolvimento de sistemas de direcção melhorados (como o EPS), que utilizam extensivamente sensores de direcção. Considerando esses fatores e desenvolvimentos, espera-se que a demanda por EPS automotivo no México testemunhe uma alta taxa de crescimento durante o período de previsão.

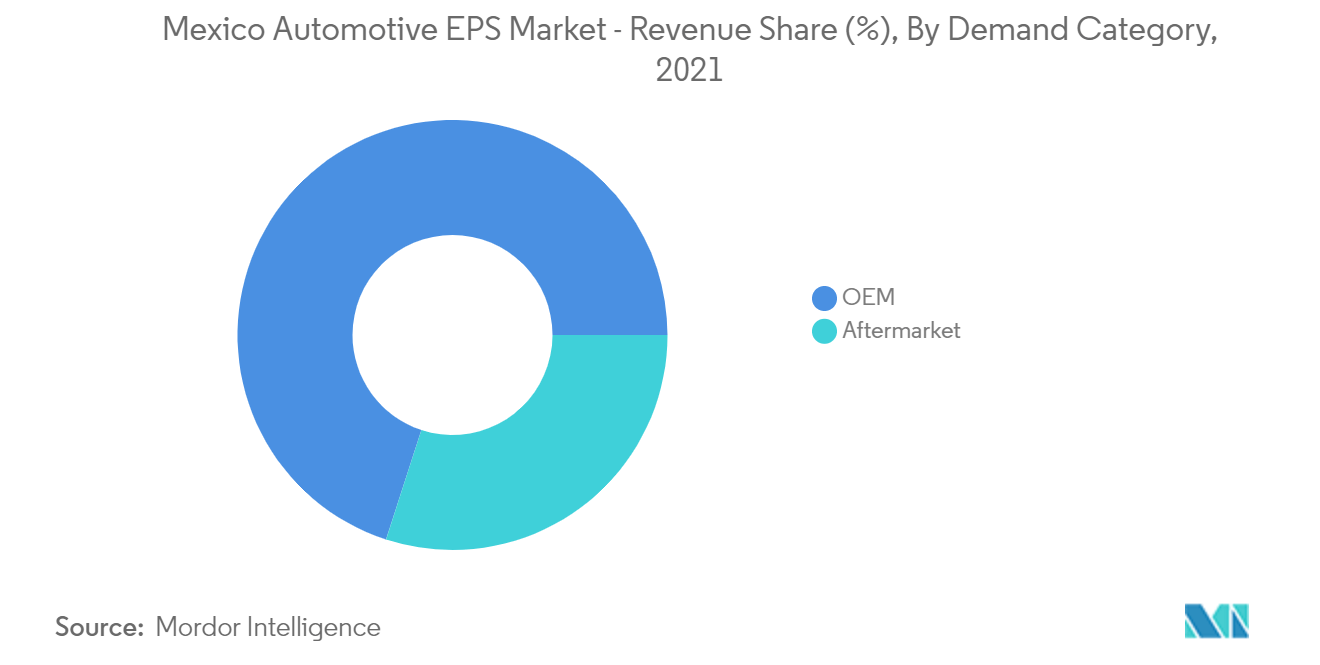

Fabricante de equipamento original ganhará impulso durante o período de previsão

Um aumento significativo no número de acidentes também incentivou os usuários finais a adotarem melhores sistemas de segurança. As melhorias nos projetos de estradas e veículos motorizados reduziram constantemente as taxas de lesões e mortes em todos os países do primeiro mundo. No entanto, as taxas de acidentes ainda são mais elevadas em alguns países em desenvolvimento e os governos estão a concentrar-se na implementação de normas de segurança rigorosas e no apoio à adopção de vários subsistemas nos veículos que melhoram aspectos de segurança.

Impulsionados por estes factores, os fabricantes de automóveis estão a incorporar vários sistemas nos veículos que aumentam a segurança. Os recursos avançados de segurança e proteção não estão mais restritos aos veículos premium. Os consumidores estão agora mais preocupados com os sistemas e tecnologias de segurança e, portanto, interessados em optar por veículos equipados com melhores sistemas de segurança.

Considerando estes cenários no México, os OEMs estão mudando sua vanguarda para oferecer EPS em seus modelos de veículos associados. Isso os ajudou a ganhar popularidade entre a base de consumidores nos últimos tempos. Por exemplo, em julho de 2022, a General Motors confirmou recentemente que retomou sua produção de picapes grandes em agosto de 2022. Além disso, isso veio depois, mas manterá suas fábricas de SUVs de médio porte ociosas enquanto enfrenta a escassez global. de chips semicondutores.

No entanto, o país está a concentrar-se nas funcionalidades ADAS nos automóveis, o que também proporcionou um impulso significativo à direcção assistida electrónica, o que resultou num melhor conforto de condução. O país está testemunhando um imenso crescimento no segmento de veículos elétricos de OEM. Por exemplo, para melhorar a qualidade do ar com zero emissões de carbono, minimizar a poluição sonora e oferecer uma melhor experiência de transporte, o Cities Finance Facility (CFF), com o apoio da Cidade do México, Guadalajara, Monterrey e Hermosillo, criou o Mecanismo de Financiamento das Cidades (CFF) do país. primeiro sistema nacional centrado na electrificação dos seus sistemas de transporte público.

Para promover o transporte elétrico, muitas empresas estão investindo e traçando planos para atender ao aumento da demanda por veículos elétricos e movidos a IC no país. Por exemplo, em março de 2022, a Navistar inaugurou a sua fábrica investida de 250 milhões de dólares no México, que produzirá camiões de classe 6-8 movidos a diesel e elétricos. A atual base de produção de montagem da Navistar inclui fábricas de montagem de caminhões em Springfield, Ohio, e Escobedo, México, bem como uma fábrica de montagem de ônibus escolares em Tulsa, Oklahoma.

Considerando estes próximos lançamentos e desenvolvimentos, a demanda por EPS está sendo profundamente apoiada pelos OEM para testemunhar barras de vendas elevadas durante o período de previsão.

Visão geral da indústria de EPS automotivo do México

O Mercado de Direção Assistida Automotiva do México está consolidado com players de mercado existentes, como JTEKT Corporation, ZF Friedrichshafen AG, NSK Ltd, Mitsubishi Electric Corporation e Nexteer Automotive, que detêm as ações mais significativas. Para ter vantagem sobre seus concorrentes as empresas estão realizando joint ventures, parcerias e lançando novos produtos com tecnologia avançada. Os principais fabricantes de automóveis estão expandindo suas unidades de negócios no México para testemunhar números elevados de vendas. Por exemplo,.

- Em julho de 2021, a JTEKT Automotive México anunciou a expansão planejada de sua fábrica em San Luis Potosí com um investimento líquido de US$ 47 milhões. Através deste investimento, a empresa passará a produzir sistemas de direção eletrônica (EPS), eixos de direção hidráulicos intermediários e rolamentos para clientes OEM no México.

- Em setembro de 2020, o Grupo Schaeffler anunciou uma parceria de desenvolvimento com a Robert Bosch Automotive Steering GmbH, uma subsidiária da Robert Bosch GmbH, para expandir o seu portfólio de direção inteligente das rodas traseiras (iRWS). No âmbito desta parceria, a Schaeffler fornecerá sistemas mecatrónicos iRWS e a Robert Bosch Automotive Steering contribuirá com software e eletrónica para o desenvolvimento de direção avançada.

Líderes do mercado de EPS automotivo no México

-

ATS Automation Tooling Systems Inc.

-

Delphi Automotive Systems

-

GKN PLC

-

Hitachi Automotive Systems

-

Hyundai Mobis Co. Ltd

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado EPS automotivo do México

- Em junho de 2022, a Flex, parceira de fabricação para diversas indústrias e mercado final, anunciou a expansão de seu centro de fabricação automotiva em Jalisco, México. Isto veio para os objetivos da empresa por trás da visão de gerar metas de mobilidade da próxima geração.

- Em fevereiro de 2022, a Bosch México, uma subsidiária da Robert Bosch com sede no México, anunciou um investimento de 146 milhões de dólares no México para expandir a capacidade da fábrica da Bosch Querétaro, que será utilizada para produzir componentes de direção assistida eletrónica (EPS). Além disso, o investimento ajudará a empresa a construir um armazém com cerca de 12 mil metros quadrados e novas linhas de produção de alta tecnologia.

Relatório de mercado de EPS automotivo do México - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (tamanho do mercado em valor de US$ bilhões)

5.1 tipo de aplicação

5.1.1 Carro de passageiros

5.1.2 Veículo comercial

5.2 Tipo

5.2.1 Por tipo de assistência de rack (REPS)

5.2.2 Tipo de assistência de coluna (CEPS)

5.2.3 Tipo de assistência de pinhão (PEPS)

5.3 Categoria de demanda

5.3.1 OEM

5.3.2 Substituição

6. CENÁRIO COMPETITIVO

6.1 Participação de mercado do fornecedor

6.2 Perfis de empresa

6.2.1 ATS Automation Tooling Systems Inc.

6.2.2 Delphi Automotive Systems

6.2.3 GKN PLC

6.2.4 Hitachi Automotiec Systems

6.2.5 Hyundai Mobis Co

6.2.6 Infineon Technologies

6.2.7 JTEKT Corporation

6.2.8 Mando Corporation

6.2.9 Mitsubishi Electric Corporation

6.2.10 Nexteer Automotive

6.2.11 NSK Ltd.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de EPS automotivo do México

O Automotive EPS Motor é um componente integral, devido à sua funcionalidade básica de permitir ao motorista dirigir o carro, aumentando os esforços de direção necessários para girar o volante. Fatores como a propriedade extensiva de veículos pessoais e os crescentes avanços tecnológicos verão a ascensão do mercado de EPS.

A direção assistida elétrica (EPS) continua sendo uma tecnologia fundamental para a tecnologia de veículos. Além disso, o EPS foi bem equipado para atender aos requisitos de todos os carros esportivos pequenos e médios, bem como de veículos comerciais leves. Este EPS possui motor elétrico instalado que controla a direção do veículo e proporciona uma sensação de direção ideal. O mercado mexicano de EPS automotivo é segmentado por tipo de veículo, tipo de EPS e categoria de demanda. Por tipo de aplicação, o mercado foi segmentado em automóveis de passageiros e veículos comerciais.

Por tipo EPS, o mercado é segmentado em tipo de assistência de rack (REPS), tipo de assistência de coluna (CEPS) e tipo de assistência de pinhão (PEPS)). e por categoria de demanda, o mercado foi segmentado em OEM e reposição. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (US$ bilhões).

| tipo de aplicação | ||

| ||

|

| Tipo | ||

| ||

| ||

|

| Categoria de demanda | ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de EPS automotivo no México

Qual é o tamanho atual do mercado de EPS automotivo do México?

O mercado mexicano de EPS automotivo deve registrar um CAGR de 5,80% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado mexicano de EPS automotivo?

ATS Automation Tooling Systems Inc., Delphi Automotive Systems, GKN PLC, Hitachi Automotive Systems, Hyundai Mobis Co. Ltd são as principais empresas que operam no mercado mexicano de EPS automotivo.

Que anos este mercado de EPS automotivo do México cobre?

O relatório abrange o tamanho histórico do mercado de EPS automotivo do México para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de EPS automotivo do México para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de EPS automotivo do México

Estatísticas para a participação de mercado de EPS automotivo do México em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise EPS Automotive do México inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.