Tamanho do mercado de óleos de motor automotivo no México

|

|

Período de Estudo | 2015 - 2026 |

|

|

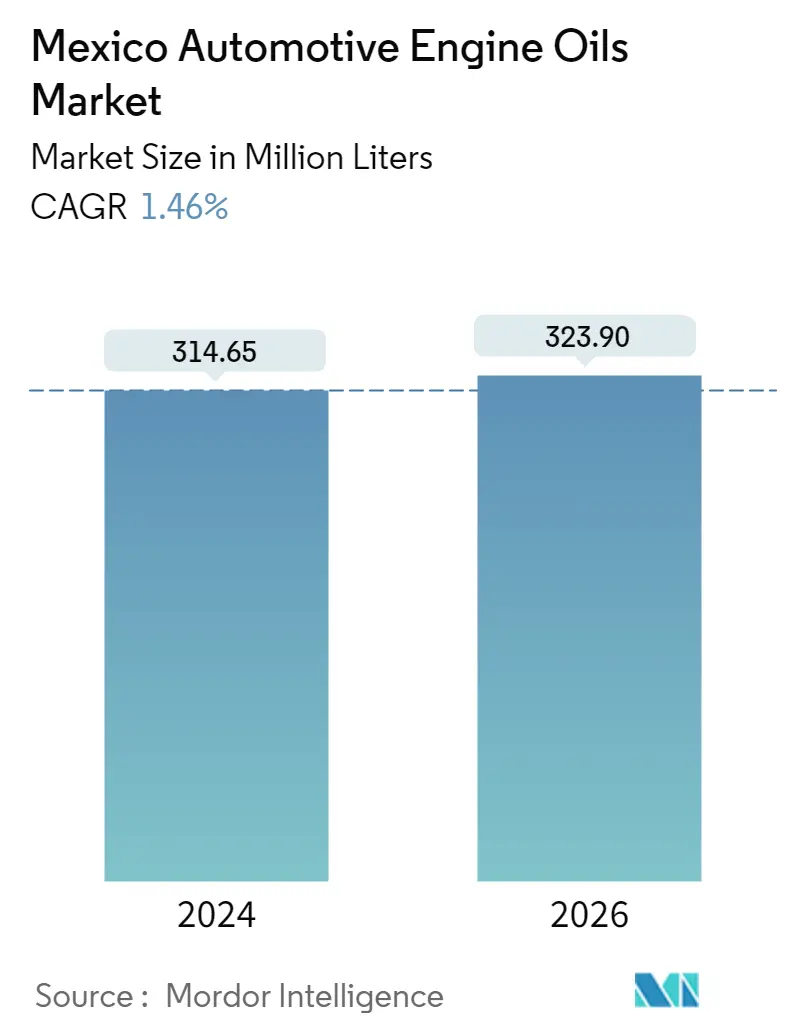

Volume do Mercado (2024) | 314.65 milhões de litros |

|

|

Volume do Mercado (2026) | 323.90 milhões de litros |

|

|

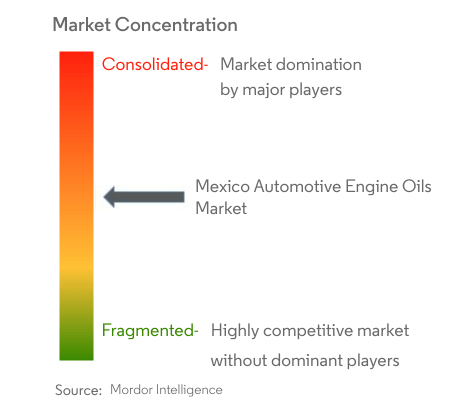

Concentração de Mercado | Alto |

|

|

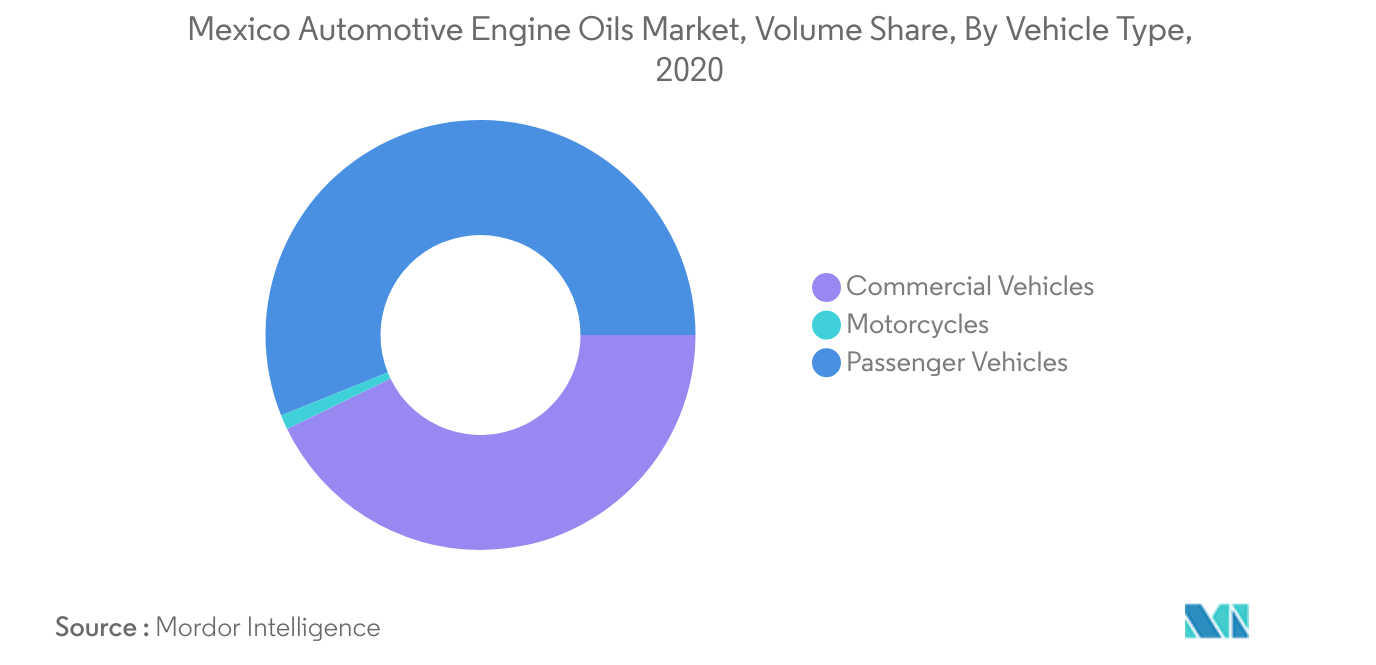

Maior participação por tipo de veículo | Veículos de passageiros |

|

|

CAGR(2024 - 2026) | 1.46 % |

|

|

Crescimento mais rápido por tipo de veículo | Motocicletas |

Principais participantes |

||

|

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de óleos de motor automotivo no México

O tamanho do mercado de óleos para motores automotivos do México é estimado em 314,65 milhões de litros em 2024, e deverá atingir 323,90 milhões de litros até 2026, crescendo a um CAGR de 1,46% durante o período de previsão (2024-2026).

- Maior Segmento por Tipo de Veículo – Veículos de Passageiros A maior proporção da população de veículos de passageiros e suas necessidades de serviço no México são atribuídas ao maior consumo de óleo de motor no setor.

- Segmento mais rápido por tipo de veículo – Motocicletas O aumento meteórico nas vendas de motocicletas de rua e off-road no México após o surto de COVID-19 pode impulsionar o consumo de óleo de motor no segmento de motocicletas.

Maior segmento por tipo de veículo veículos de passageiros

- O consumo de óleo de motor no México aumentou 10,19% durante 2015-2017.

- Este crescimento foi impulsionado pelo crescente parque de veículos e pelos baixos intervalos de troca de óleos de motor de base mineral. Durante 2017-2019, o consumo de óleo de motor registou uma ligeira diminuição de 0,11% devido à crescente utilização de óleos sintéticos de grau API SN e SM, que têm intervalos de mudança elevados. No entanto, ao contrário do Canadá e dos Estados Unidos, a penetração de óleos sintéticos para motores foi significativamente baixa durante este período. O consumo de óleo do motor diminuiu ainda mais 14,26% durante 2019-2020, devido à pandemia de COVID-19.

- A esperada publicação por parte do governo mexicano de novos padrões de óleo de motor, combinada com tendências de redução do tamanho do motor, poderá afetar negativamente a recuperação do consumo de óleo de motor do país. Como resultado, o consumo de óleo do motor deverá registar uma CAGR de 2,92% durante 2021-2026.

Visão geral da indústria de óleos para motores automotivos no México

O mercado mexicano de óleos para motores automotivos está moderadamente consolidado, com as cinco principais empresas ocupando 63,64%. Os principais players neste mercado são Bardahl, BP PLC (Castrol), ExxonMobil Corporation, Roshfrans e Royal Dutch Shell Plc (classificados em ordem alfabética).

Líderes de mercado de óleos para motores automotivos no México

Bardahl

BP PLC (Castrol)

ExxonMobil Corporation

Roshfrans

Royal Dutch Shell Plc

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de óleos de motor automotivo no México

- Janeiro de 2022 A partir de 1º de abril, a ExxonMobil Corporation foi organizada em três linhas de negócios - ExxonMobil Upstream Company, ExxonMobil Product Solutions e ExxonMobil Low Carbon Solutions.

- Outubro de 2021 Valvoline e Cummins estenderam seu acordo de colaboração de marketing e tecnologia de longa data por mais cinco anos. A Cummins endossará e promoverá o óleo de motor Premium Blue da Valvoline para seus motores e geradores a diesel para serviços pesados e distribuirá os produtos Valvoline através de suas redes de distribuição globais.

- Junho de 2021 O grupo TotalEnergies e Stellantis renovaram sua parceria para cooperação em diferentes segmentos. Juntamente com a renovação das parcerias com a Peugeot, Citroën e DS Automobiles, a nova colaboração estende-se também à Opel e à Vauxhall. Esta parceria inclui o desenvolvimento e inovação de lubrificantes, primeiro abastecimento em veículos do grupo Stellantis, recomendação de lubrificantes Quartz e utilização partilhada de estações de carregamento operadas pela TotalEnergies, entre outros.

Relatório de mercado de óleos de motor automotivo do México – Índice

1. Resumo executivo e principais conclusões

2. Introdução

2.1. Premissas do Estudo e Definição de Mercado

2.2. Escopo do estudo

2.3. Metodologia de Pesquisa

3. Principais tendências do setor

3.1. Tendências da indústria automotiva

3.2. Quadro regulamentar

3.3. Análise da cadeia de valor e canal de distribuição

4. Segmentação de mercado

4.1. Por tipo de veículo

4.1.1. Veículos comerciais

4.1.2. Motocicletas

4.1.3. Veículos de passageiros

4.2. Por categoria de produto

5. Cenário competitivo

5.1. Principais movimentos estratégicos

5.2. Análise de participação de mercado

5.3. Perfis de empresa

5.3.1. Bardahl

5.3.2. BP PLC (Castrol)

5.3.3. Chevron Corporation

5.3.4. ExxonMobil Corporation

5.3.5. Mexicana de Lubricantes S.A. de C.V.

5.3.6. Raloy

5.3.7. Roshfrans

5.3.8. Royal Dutch Shell Plc

5.3.9. TotalEnergies

5.3.10. Valvoline Inc.

6. Apêndice

6.1. Referências do Apêndice 1

6.2. Apêndice-2 Lista de Tabelas e Figuras

7. Principais questões estratégicas para CEOs de lubrificantes

Lista de Tabelas e Figuras

- Figura 1:

- POPULAÇÃO DE VEÍCULOS, NÚMERO DE UNIDADES, MÉXICO, 2015 - 2026

- Figura 2:

- POPULAÇÃO DE VEÍCULOS COMERCIAIS, NÚMERO DE UNIDADES, MÉXICO, 2015 - 2026

- Figura 3:

- POPULAÇÃO DE MOTOCICLETAS, NÚMERO DE UNIDADES, MÉXICO, 2015 - 2026

- Figura 4:

- POPULAÇÃO DE VEÍCULOS DE PASSAGEIROS, NÚMERO DE UNIDADES, MÉXICO, 2015 - 2026

- Figura 5:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, VOLUME EM LITROS, POR TIPO DE VEÍCULO, 2015-2026

- Figura 6:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE VEÍCULO, 2020

- Figura 7:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, VOLUME EM LITROS, VEÍCULOS COMERCIAIS, 2015-2026

- Figura 8:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, VEÍCULOS COMERCIAIS, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2020

- Figura 9:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, VOLUME EM LITROS, MOTOCICLETAS, 2015-2026

- Figura 10:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, MOTOCICLETAS, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2020

- Figura 11:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, VOLUME EM LITROS, VEÍCULOS DE PASSAGEIROS, 2015-2026

- Figura 12:

- MÉXICO MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO, VEÍCULOS DE PASSAGEIROS, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2020

- Figura 13:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, PARTICIPAÇÃO DE VOLUME (%), POR GRAU DE PRODUTO, 2020

- Figura 14:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, EMPRESAS MAIS ATIVAS, POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, 2018 - 2021

- Figura 15:

- MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO, ESTRATÉGIAS MAIS ADOTADAS, 2018 - 2021

- Figura 16:

- PARTE DE MERCADO DE ÓLEOS DE MOTOR AUTOMOTIVO DO MÉXICO (%), PELOS PRINCIPAIS JOGADORES, 2019

Segmentação da indústria de óleos para motores automotivos no México

| Por tipo de veículo | |

| Veículos comerciais | |

| Motocicletas | |

| Veículos de passageiros |

Definição de mercado

- Tipos de veículos - Veículos de passageiros, veículos comerciais e motocicletas são considerados no mercado de óleos para motores automotivos.

- Tipos de produtos - Para efeitos deste estudo, os óleos de motor são levados em consideração.

- Recarga de serviço - O reabastecimento de serviço/manutenção é considerado contabilizando o consumo de óleo do motor para cada tipo de veículo, em estudo.

- Preenchimento de fábrica - Os primeiros abastecimentos de lubrificante para veículos recém-produzidos são considerados no estudo.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.