Tamanho do mercado 3PL no México

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do mercado (2024) | USD 18.55 bilhões de dólares |

| Tamanho do mercado (2029) | USD 23.38 bilhões de dólares |

| CAGR(2024 - 2029) | 4.92 % |

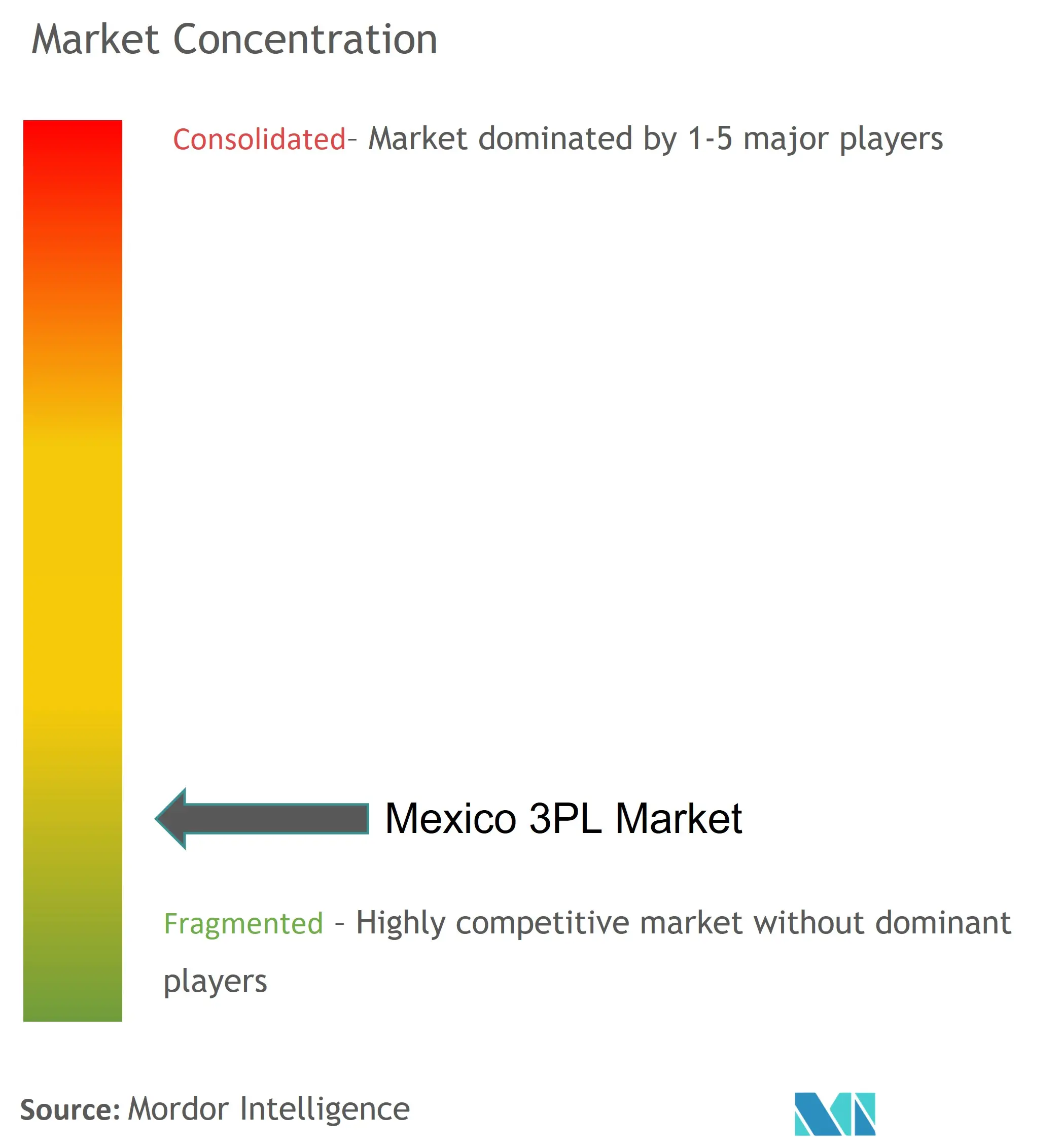

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado 3PL no México

O tamanho do mercado 3PL do México é estimado em US$ 18,55 bilhões em 2024 e deverá atingir US$ 23,38 bilhões até 2029, crescendo a um CAGR de 4,92% durante o período de previsão (2024-2029).

O mercado é impulsionado pelo aumento dos fluxos comerciais, nacionais e internacionais, no país. Além disso, os acordos de comércio livre e o fornecimento de produtos farmacêuticos estão a impulsionar o crescimento do mercado.

- A tendência do nearshoring e a penetração do comércio eletrónico no México resultaram num aumento sem precedentes na atividade logística. A localização geográfica do México e a sua significativa capacidade de produção instalada foram os principais impulsionadores de uma mudança nas cadeias de abastecimento da Ásia. O país não é apenas o parceiro comercial mais importante dos Estados Unidos, mas também tem uma presença significativa em diversas indústrias. Este aumento da atividade alimentou a procura de serviços logísticos mais dinâmicos, a maioria dos quais alimentados pela tecnologia. As empresas que adoptarem rapidamente esse entendimento conseguirão conquistar quota de mercado e tornar-se intervenientes relevantes.

- O crescimento do mercado é impulsionado pelos crescentes fluxos comerciais, que não são apenas de uma região para outra, mas são mais descentralizados e fragmentados. Espera-se que esse fator intensifique a complexidade das atividades logísticas no período de previsão. A evolução das cadeias de abastecimento está também sujeita a mudanças nos hábitos de consumo, impulsionadas ainda pelo surgimento e crescente aceitação do comércio eletrónico, liderando as cadeias de abastecimento, que são mais flexíveis e se adaptam às exigências dos novos consumidores. A aprovação do Acordo Estados Unidos-México-Canadá (USMCA) trouxe mudanças no México em termos de globalização e integração logística, bem como no papel dos operadores logísticos, em breve.

- O México é o segundo maior mercado farmacêutico da América Latina e compartilha um acordo de fronteira e de livre comércio com os Estados Unidos, o maior mercado de saúde do mundo. Em agosto de 2022, a Câmara Nacional da Indústria Farmacêutica do México (Canifarma) previu um crescimento de 36% na produção farmacêutica em 2022, o primeiro ano de crescimento de dois dígitos na última década. Espera-se que os investimentos das empresas farmacêuticas internacionais aumentem.

- A alta administração da TRAXIN entendeu essa mentalidade muito antes de a pandemia de COVID-19 ser declarada. A empresa estava bem preparada e posicionada para capitalizar as oportunidades apresentadas pela contingência. A chave é uma abordagem de ativos leves combinada com tecnologia de ponta. Isto implica conduzir negócios com a ajuda de ativos de terceiros. Não é uma tarefa fácil porque as empresas devem garantir serviços de alta qualidade e, como resultado, selecionar cuidadosamente os fornecedores certos, tendo em conta uma série de variáveis diferentes que podem potencialmente afetar o resultado. TRAXPORTA, um aplicativo desenvolvido internamente que conecta embarcadores e transportadores, criando um mercado eficiente para cargas rodoviárias, é uma das linhas de negócios mais promissoras em expansão atualmente. Os remetentes inserem suas cargas no aplicativo e as transportadoras selecionam as remessas que melhor atendem às suas capacidades.

Tendências de mercado 3PL no México

O Acordo Estados Unidos-México-Canadá (USMCA) que aumenta o comércio bilateral está impulsionando o mercado

O Acordo EUA-Canadá-México proporciona uma base sólida para o fortalecimento da produção norte-americana, mas o regresso ao México não ocorrerá sem uma implementação política cuidadosa. No âmbito do primeiro pilar, Building Back Together, os Estados Unidos e o México comprometeram-se a reforçar as cadeias críticas de fornecimento de semicondutores e de tecnologias de informação e comunicação centradas na China e em Taiwan, bem como a promover o comércio bilateral, em parte através da criação do Grupo de Trabalho da Cadeia de Fornecimento. A promoção do investimento em semicondutores na América do Norte parece ser uma resposta lógica à dependência excessiva da Ásia. É mais difícil fazer a transição da teoria para a prática.

No âmbito do USMCA, o comércio recuperou dos níveis pré-COVID, com um aumento médio de 6% em toda a região de 2019 a 2021. Para colocar isto em contexto, um recorde de 75% das importações canadianas e mexicanas vieram dos EUA em 2021, tornando ambos países os maiores mercados de exportação dos EUA. Ambos são também os parceiros comerciais mais importantes dos EUA, representando mais do dobro do comércio dos EUA que a China. Em termos de controvérsias, o USMCA teve um início rápido, resolvendo muito mais disputas relacionadas com o comércio em dois anos do que o seu antecessor, o Acordo de Comércio Livre da América do Norte. Isto é evidente no sector laboral, onde o novo Mecanismo de Resposta Rápida (RRM) da USMCA produziu resultados iniciais promissores a favor dos direitos de negociação colectiva no México.

O Acordo exige que os prestadores de serviços 3PL colaborem e aumentem a sua conectividade dentro do país, bem como na América do Norte, para facilitar o comércio. Em resposta a isto, a DB Schenker e a AirBridge Cargo uniram-se para melhorar a conectividade digital para carga aérea em 2020. A Ryder, fornecedora líder de soluções 3PL no México, anunciou uma expansão de quatro centros que poderão funcionar como instalações operacionais localizadas em pontos-chave. do território nacional do México, como parte de seus planos de crescimento e em resposta à demanda de serviços logísticos de diversos setores.

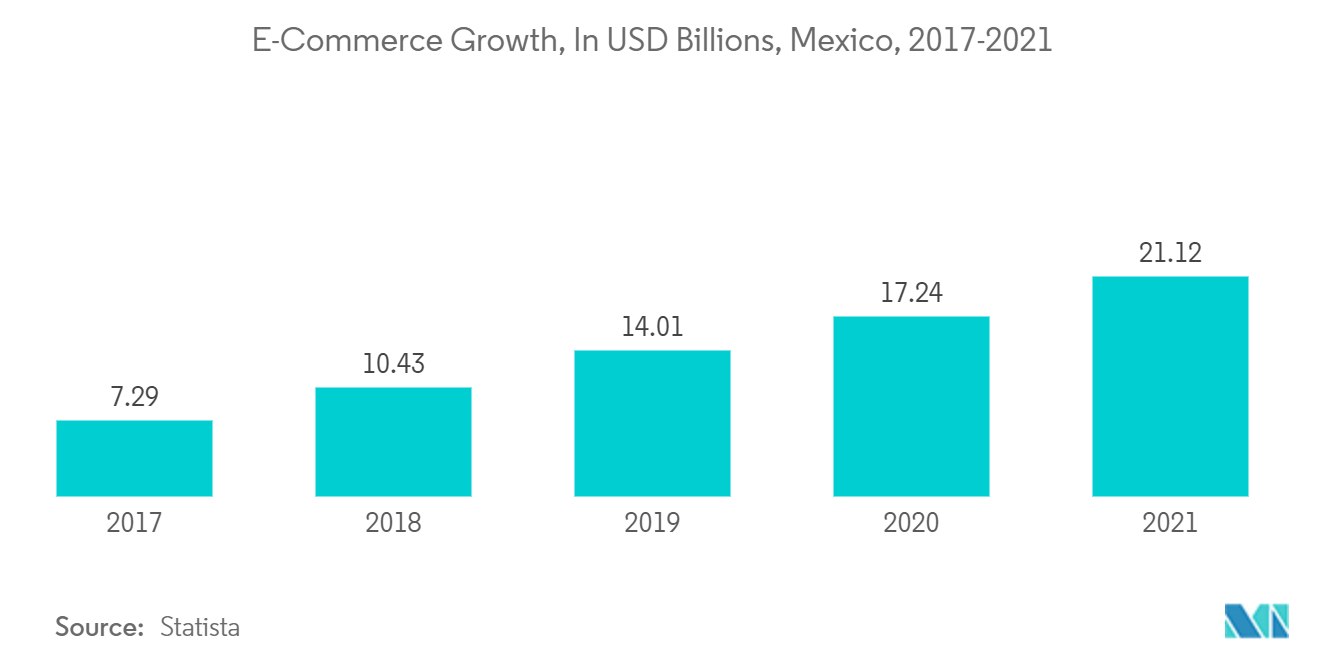

O crescimento tecnológico do comércio eletrônico e da logística no México está impulsionando o mercado

Durante a pandemia, a atividade do comércio eletrónico aumentou significativamente, especialmente no México, onde este canal foi subutilizado. Várias fases das cadeias de abastecimento que serviam as compras online no México estavam gravemente subdesenvolvidas. Este atraso precisava de ser resolvido em múltiplas frentes, mas ter recursos tecnológicos modernos e robustos era, sem dúvida, fundamental para capitalizar as oportunidades criadas pelo aumento da procura. A tecnologia melhora a qualidade do serviço, amplia a capacidade e permite uma melhor compreensão da dinâmica do mercado.

No México, o comércio eletrónico continuará a penetrar e a expandir-se. O omnicanal tornar-se-á mais relevante, os mercados expandir-se-ão, mais pequenas e médias empresas entrarão no ecossistema, as ferramentas fintech tornar-se-ão cada vez mais importantes e, como resultado, a atividade transfronteiriça aumentará. A tecnologia continuará a desempenhar um papel importante na concretização de tais coisas. Nos últimos cinco anos, o mercado mexicano de comércio eletrónico de retalho cresceu 300%, impulsionando-o para o 16.º lugar a nível mundial, à frente do seu vizinho Brasil.

O desejo dos consumidores mexicanos por marcas e produtos internacionais está a alimentar um mercado transfronteiriço saudável, além de alimentar o retalho digital nacional. Mais de dois terços (67%) dos consumidores on-line mexicanos agora fazem compras internacionais e os comerciantes estrangeiros representam 6% do total das vendas on-line. Tal como noutros países, a pandemia impulsionou o mercado de comércio eletrónico no México, criando um milhão de novos compradores online mexicanos e aumentando a penetração dos utilizadores para 74%. Em termos de logística 4PL e 3PL, a tecnologia é fundamental para atender às necessidades dos clientes; na verdade, é a espinha dorsal de tais operações. Muitos clientes de diversos setores aumentaram suas necessidades logísticas, enquanto outros chegaram ao México como resultado da tendência de nearshoring.

Os clientes são mais experientes e informados; eles esperam total transparência e soluções mais complexas e avançadas. A digitalização da logística já é uma realidade no México. Logística, transporte e mobilidade são vitais para a economia global. É difícil compreender quão complicado é o funcionamento adequado das cadeias de abastecimento. Existem inúmeras peças móveis e vários processos que necessitam de precisão cirúrgica. Resumindo, a tecnologia é a espinha dorsal da logística moderna e as empresas com poucos ativos desbloquearão maiores quantidades de valor devido aos requisitos de investimento extremamente baixos.

Visão geral da indústria 3PL no México

O mercado 3PL do México está fragmentado com a presença de um grande número de players, incluindo grandes players como DHL Supply Chain, Traxion, Schneider, Ceva Logistics e Accel Logistics. Espera-se que as alianças estratégicas dos prestadores de serviços 3PL no mercado deem o tom para a troca de inovações nas cadeias de abastecimento para melhorar os serviços prestados e adotar e integrar as mais recentes soluções tecnológicas. A visibilidade total das mercadorias em trânsito, tendência que planeia a produção e a distribuição de acordo com a procura real, deverá tornar as operações mais eficientes e rentáveis.

Líderes de mercado 3PL no México

-

DHL International GmbH.

-

Schneider

-

Logistica Accel

-

CEVA Logistics

-

Traxion

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado 3PL no México

- Setembro de 2022: A DHL Supply Chain adquiriu a NTA - New Transport Application, especializada na prestação de serviços logísticos ao setor farmacêutico e de saúde. Com esta aquisição, a DHL Supply Chain continuará a fortalecer a sua posição e capacidade operacional no setor industrial com potencial para coxas. Esta aquisição ajudou a empresa a expandir a sua infra-estrutura de armazenamento e transporte com temperatura controlada e o seu principal negócio de logística no país.

- Setembro de 2022: Traxion, empresa líder em transporte, mobilidade e logística no México, adquiriu a V-MODAL, uma das mais importantes empresas de marketing intermodal para serviços ferroviários no México, com mais de 12 anos de liderança. Com esta aquisição, a Traxion reforça significativamente a sua presença no segmento ferroviário, o que é uma forma muito importante de complementar o seu portfólio de serviços e ao mesmo tempo contribuir para a sua estratégia de expansão asset-light.

Relatório de Mercado 3PL do México - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE INSIGHTS DE MERCADO

4.1 Cenário Atual do Mercado

4.2 Visão geral do mercado

4.3 Dinâmica de Mercado

4.3.1 Motoristas

4.3.2 Restrições

4.3.3 Oportunidades

4.4 Cadeia de Valor/Análise da Cadeia de Suprimentos

4.5 Análise das Cinco Forças de Porter

4.5.1 Ameaça de novos participantes

4.5.2 Poder de barganha dos compradores/consumidores

4.5.3 Poder de barganha dos fornecedores

4.5.4 Ameaça de produtos substitutos

4.5.5 Intensidade da rivalidade competitiva

4.6 Políticas e Regulamentos da Indústria

4.7 Tendências Gerais do Mercado de Armazenagem

4.8 Demanda de outros segmentos, como CEP, Last Mile Delivery e Cold Chain Logistics

4.9 Desenvolvimentos Tecnológicos no Setor Logístico

4.10 Impacto da Pandemia COVID-19 no Mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por serviços

5.1.1 Gestão de Transporte Doméstico

5.1.2 Gestão de Transporte Internacional

5.1.3 Armazenagem e Distribuição de Valor Agregado

5.2 Por usuário final

5.2.1 Automotivo

5.2.2 Consumidor e Varejo

5.2.3 Energia

5.2.4 Assistência médica

5.2.5 Industrial e Aeroespacial

5.2.6 Tecnologia

5.2.7 Outros usuários finais

6. CENÁRIO COMPETITIVO

6.1 Visão geral da concentração de mercado

6.2 Perfis de empresa

6.2.1 Logistica Accel

6.2.2 CEVA Logistics

6.2.3 DHL Supply Chain

6.2.4 Kuehne Nagel

6.2.5 Penske

6.2.6 Ryder

6.2.7 Schneider

6.2.8 Solistica

6.2.9 Traxion

6.2.10 XPO Logistics*

7. FUTURO DO MERCADO

8. APÊNDICE

Segmentação da indústria 3PL no México

Empresas de logística terceirizadas fornecem uma série de serviços relacionados à logística da cadeia de suprimentos. Isso inclui transporte, armazenamento, separação e embalagem, previsão de estoque, atendimento de pedidos, embalagem e encaminhamento de frete.

O mercado mexicano 3PL é segmentado por serviços (gestão de transporte doméstico, gestão de transporte internacional e armazenamento e distribuição de valor agregado) e usuários finais (automotivo, consumo e varejo, energia, saúde, industrial e aeroespacial, tecnologia e outros usuários finais). O relatório oferece tamanho de mercado e previsões em valor (bilhões de dólares) para todos os segmentos acima. O impacto da COVID-19 é abordado no relatório.

| Por serviços | ||

| ||

| ||

|

| Por usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado 3PL no México

Qual é o tamanho do mercado 3PL do México?

O tamanho do mercado 3PL do México deverá atingir US$ 18,55 bilhões em 2024 e crescer a um CAGR de 4,92% para atingir US$ 23,38 bilhões até 2029.

Qual é o tamanho atual do mercado 3PL do México?

Em 2024, o tamanho do mercado 3PL do México deverá atingir US$ 18,55 bilhões.

Quem são os principais atores do mercado 3PL do México?

DHL International GmbH., Schneider, Logistica Accel, CEVA Logistics, Traxion são as principais empresas que operam no mercado 3PL do México.

Que anos esse mercado 3PL do México cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado 3PL do México foi estimado em US$ 17,64 bilhões. O relatório abrange o tamanho histórico do mercado 3PL do México para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado 3PL do México para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria do México de Logística de Terceiros (3PL)

Estatísticas para a participação de mercado de Logística de Terceiros (3PL) no México em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Logística de Terceiros (3PL) México inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.