Análise de mercado de metil etil cetona

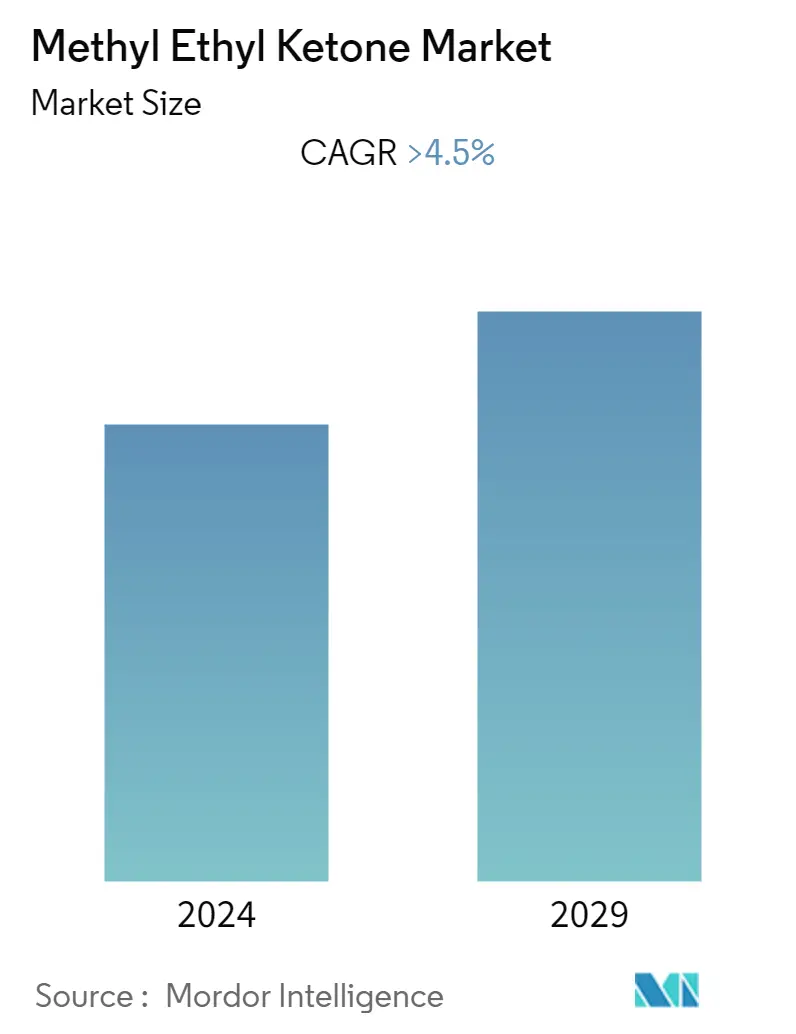

O mercado de metil etil cetona deverá registrar um CAGR de mais de 4,5% durante o período de previsão.

A COVID-19 prejudicou o mercado em 2020. Dado o cenário de pandemia, as atividades automotivas e fabris foram temporariamente paralisadas durante o bloqueio, reduzindo o uso de metiletilcetona como componente e impactando assim o mercado. Mas com a flexibilização das restrições, o mercado começou a ganhar ritmo ao longo do tempo.

- No curto prazo, a crescente procura de MEK na indústria da construção para aplicações como resinas, tintas e revestimentos, bem como o aumento da utilização de MEK como solvente na indústria farmacêutica, deverão alimentar a expansão do mercado.

- Por outro lado, a crescente conscientização sobre os efeitos tóxicos do MEK provavelmente prejudicará o crescimento do mercado estudado.

- Espera-se que o aumento dos investimentos governamentais em desenvolvimentos infraestruturais ofereça várias oportunidades para o crescimento do mercado em breve.

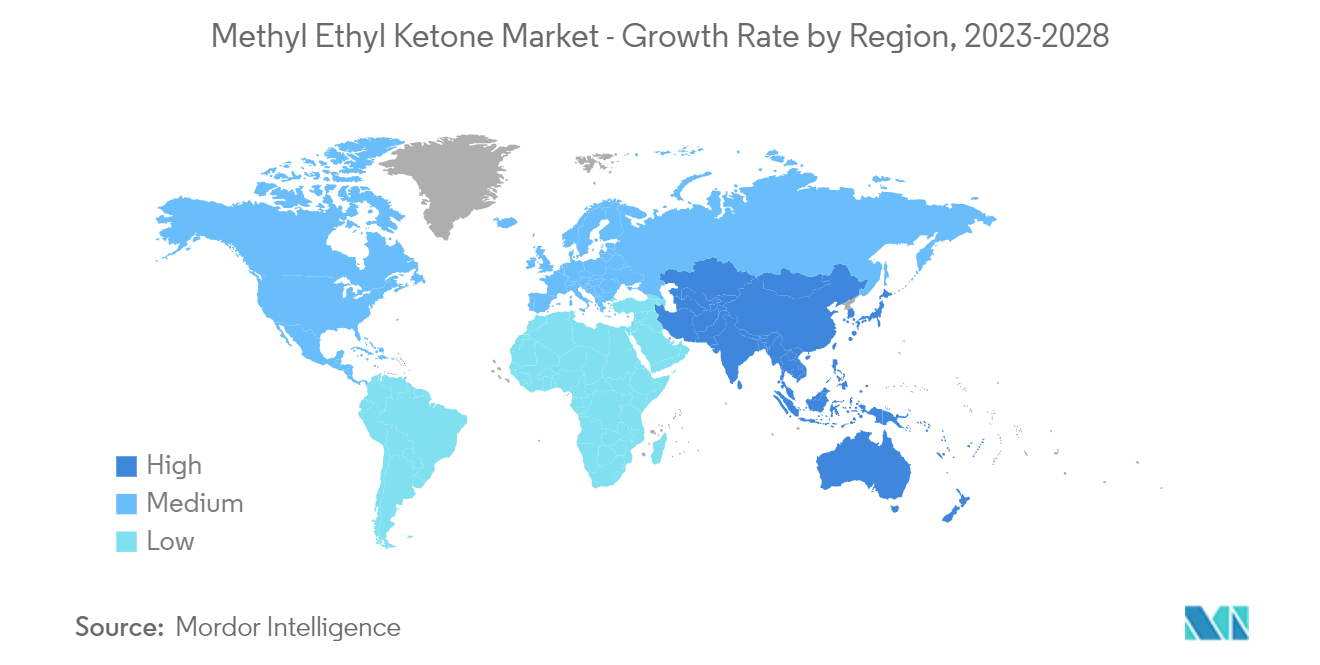

- Espera-se que a região Ásia-Pacífico domine o mercado e também provavelmente testemunhe o maior CAGR durante o período de previsão.

Tendências de mercado de metil etil cetona

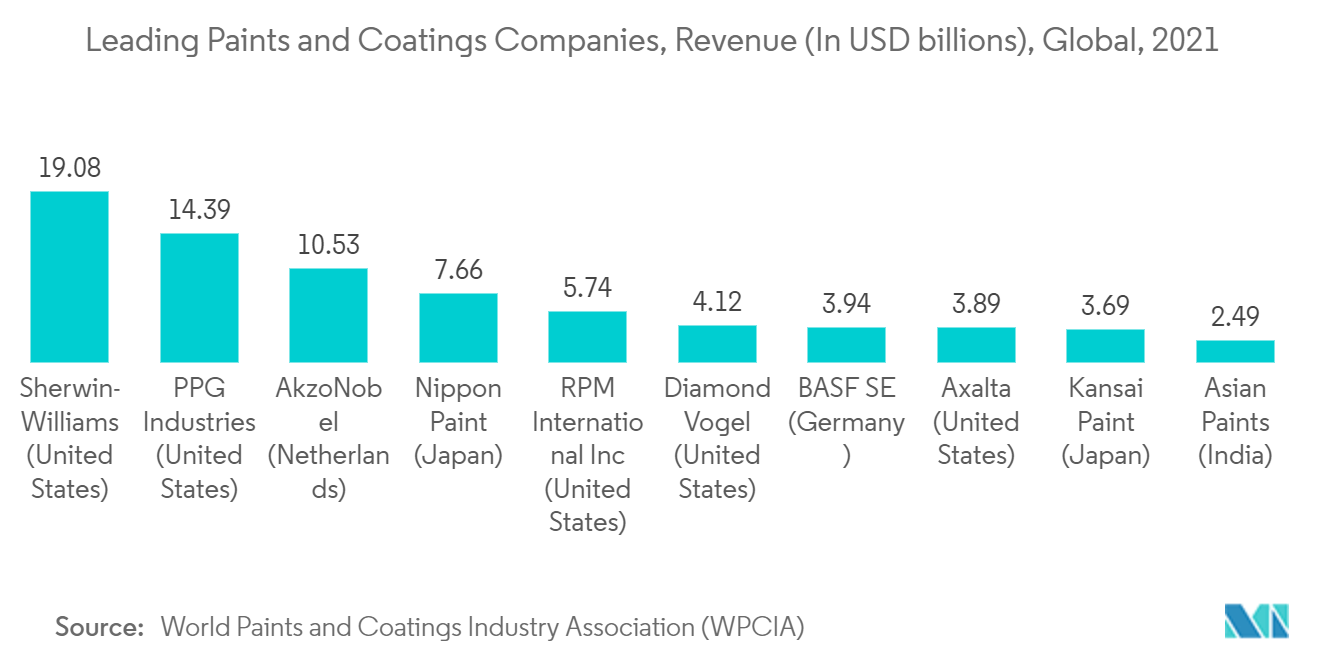

Segmento de tintas e revestimentos para dominar a demanda do mercado

- O segmento de tintas e revestimentos é o maior consumidor de metiletilcetona. MEK é um excelente solvente para uso no setor de tintas e revestimentos. O maior consumo de tintas e revestimentos está na indústria da construção.

- As regiões da Ásia-Pacífico e da América do Norte têm testemunhado um forte crescimento na construção residencial, o que provavelmente aumentará ainda mais a demanda por MEK para aplicações residenciais durante o período de previsão.

- A América do Norte testemunhou um crescimento saudável no setor da construção devido a investimentos significativos nos Estados Unidos e no Canadá. De acordo com o Gabinete do Censo dos EUA, em Dezembro de 2022, as despesas de construção no país foram estimadas numa taxa anual ajustada sazonalmente de 1.809,9 mil milhões de dólares, 0,4% abaixo da estimativa revista de Novembro de 1.817,3 mil milhões de dólares. No entanto, o valor de Dezembro de 2022 está cerca de 8% acima da estimativa de Dezembro do ano anterior de 1.681,0 mil milhões de dólares.

- Além disso, em 2022, as despesas com construção ascenderam a um valor de cerca de 1,790 mil milhões de dólares, cerca de 10% acima dos 1,6 mil milhões de dólares em 2021, aumentando assim o consumo de tintas e revestimentos em aplicações de construção.

- A indústria automotiva também é um importante destino final para tintas e revestimentos. Segundo a Organization Internationale des Constructeurs d'Automobiles (OICA), a produção global de veículos motorizados registou um crescimento de 3%. A produção em 2020, que era de 77,71 milhões de unidades, aumentou para 80,14 milhões de unidades em 2021. Assim, a crescente demanda por unidades automotivas após a era COVID provavelmente aumentará o mercado de tintas e revestimentos e, eventualmente, de MEK.

- A Europa abriga muitas grandes indústrias de tintas, com as quatro maiores economias continentais Alemanha, França, Itália e Espanha. A Alemanha é o maior mercado de tintas e revestimentos e abriga aproximadamente 300 empresas produtoras de revestimentos, tintas e tintas de impressão, e a Alemanha é o maior exportador de revestimentos da Europa.

- Portanto, espera-se que os fatores acima impactem significativamente o mercado nos próximos anos.

Região Ásia-Pacífico dominará o mercado

- Com os crescentes investimentos em construção residencial e comercial em países como Índia, China, Filipinas, Vietnã e Indonésia, espera-se que o mercado de metiletilcetona (MEK) aumente nos próximos anos.

- Atualmente, a China inclui vários projetos de construção de aeroportos em fase de desenvolvimento ou planejamento. A Administração da Aviação Civil da China (CAAC) pretende construir 216 novos aeroportos até 2035 para atender à crescente demanda por viagens aéreas, e esse número provavelmente atingirá 450 até 2035. Além disso, o governo lançou planos de construção massivos para movimentar 250 milhões de pessoas. pessoas para suas novas megacidades nos próximos dez anos.

- A China é o maior produtor e consumidor de veículos automotivos. A Associação Chinesa de Fabricantes de Automóveis informa que, em comparação com o ano anterior, as vendas de automóveis na China aumentaram cerca de 2,1% em 2022. Em comparação com os 26,27 milhões de automóveis vendidos em 2021, cerca de 26,86 milhões foram vendidos em 2022.

- Espera-se que o setor imobiliário indiano atinja um tamanho de mercado de 1 bilião de dólares até 2030 e que a sua contribuição para o PIB do país seja de aproximadamente 13% até 2025.

- A Índia é o quarto maior consumidor de borracha do mundo em 2022. O uso de borracha per capita na Índia é atualmente de 1,2 kg, em comparação com 3,2 kg globalmente. A indústria de borracha da Índia gera aproximadamente INR 12.000 crores (US$ 1.449 milhões). O sector dos pneus consome a maior parte da produção de borracha da Índia, representando mais de metade da produção total do país.

- De acordo com o Ministério de Terras, Infraestrutura, Transporte e Turismo (MLIT) do Japão, o investimento global no setor da construção em 2022 é estimado em cerca de 66,990 mil milhões de ienes (508,16 mil milhões de dólares), um aumento de 0,6% em relação ao ano anterior.

- A Autoridade de Estatística das Filipinas também mencionou no seu relatório anual para 2022 que a manutenção de veículos motorizados e motocicletas desempenhou um papel significativo no crescimento do PIB do país de 7,6% em relação ao ano anterior. O segmento foi o principal contribuinte, respondendo por cerca de 8,7% da expansão global.

- Devido ao aumento do rendimento disponível, aos melhores padrões de vida e à urbanização, os principais países desenvolvidos e em desenvolvimento, como a China, a Índia e o Japão, estão a testemunhar uma expansão mais rápida nas atividades de construção e na produção automóvel, resultando num aumento da procura para o mercado de metiletilcetona.

Visão geral da indústria de metil etil cetona

O mercado de metiletilcetona é um mercado consolidado, onde alguns grandes players detêm uma parcela significativa da demanda do mercado. Alguns dos principais players do mercado incluem (não em uma ordem específica) Shell Plc, Arkema, Exxon Mobil Corporation, Nouryon e Sasol, entre outros.

Líderes de mercado de metil etil cetona

-

Arkema

-

Exxon Mobil Corporation

-

Nouryon

-

Sasol

-

Shell Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de metil etil cetona

- Em dezembro de 2021, a Nouryon anunciou o início da produção em grande escala em sua revolucionária planta greenfield de peróxido orgânico de classe mundial em Tianjin, China, para atender à crescente demanda dos clientes de embalagens, tintas e revestimentos e construção da região. Os peróxidos orgânicos Trigonox e Perkadox, bem como o peróxido de metiletilcetona Butanox, estão entre as marcas de produtos da Nouryon que serão fabricados no local para atender às demandas.

Segmentação da indústria de metil etil cetona

Metil Etil Cetona (MEK), também conhecida como butanona, é um produto químico orgânico líquido incolor com a fórmula molecular CH3COCH2CH3, empregado principalmente como solvente em adesivos de revestimentos, tintas de impressão e agentes de desparafinação de óleo lubrificante. MEK é produzido principalmente pela desidrogenação do butanol secundário, comumente conhecido como 2-Butanol. O mercado de metiletilcetona é segmentado por aplicação, indústria de usuários finais e geografia. Por aplicação, o mercado é segmentado em solvente, resina, tinta de impressão, adesivo, entre outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em tintas e revestimentos, borracha, construção, embalagens e publicações, além de outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para a metiletilcetona em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Solvente |

| Resina |

| Tinta de impressão |

| Adesivo |

| Outras aplicações |

| Tintas e Revestimentos |

| Borracha |

| Construção |

| Embalagem e publicação |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Aplicativo | Solvente | |

| Resina | ||

| Tinta de impressão | ||

| Adesivo | ||

| Outras aplicações | ||

| Indústria do usuário final | Tintas e Revestimentos | |

| Borracha | ||

| Construção | ||

| Embalagem e publicação | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de metil etil cetona

Qual é o tamanho atual do mercado de metil etil cetona?

O Mercado Metil Etil Cetona deverá registrar um CAGR superior a 4,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de metil etil cetona?

Arkema, Exxon Mobil Corporation, Nouryon, Sasol, Shell Plc são as principais empresas que operam no mercado Metil Etil Cetona.

Qual é a região que mais cresce no mercado de Metil Etil Cetona?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de metil etil cetona?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado Metil Etil Cetona.

Que anos esse mercado de metil etil cetona cobre?

O relatório abrange o tamanho histórico do mercado de metil etil cetona para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de metil etil cetona para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Metil Etil Cetona

Estatísticas para participação de mercado de metil etil cetona em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Metil Etil Cetona inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.