Tamanho e Participação do Mercado de membros

Análise do Mercado de membros pela Mordor inteligência

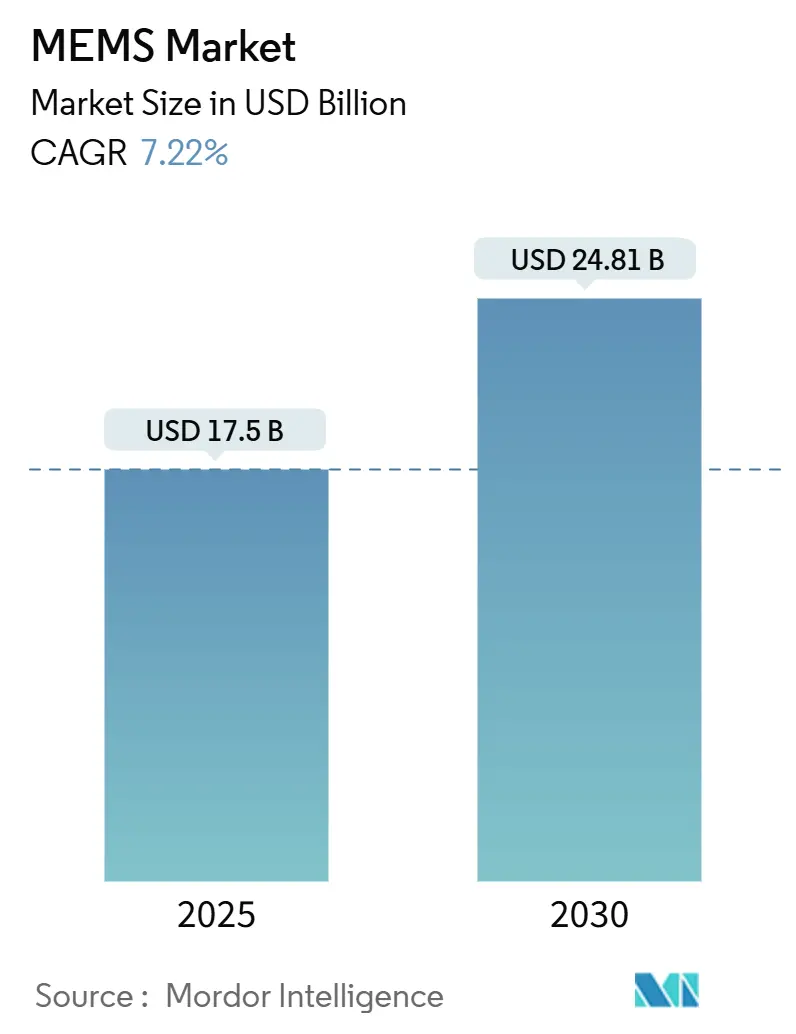

O tamanho global do mercado de membros está em USD 17,50 bilhões em 2025 e está projetado para alcançar USD 24,81 bilhões até 2030, refletindo uma CAGR constante de 7,22%. O impulso decorre da crescente penetração de sensores em smartphones, veículos elétricos, dispositivos coleteíveis médicos e nós IoT industriais que demandam componentes duráveis, de baixo consumo e miniaturizados. um eletrificação automotiva multiplica como contagens de sensores de pressão, temperatura e inerciais por veículo, enquanto diagnósticos no ponto de atendimento puxam chips microfluídicos de linhas piloto para produção em massa. O avanço da infraestrutura 5g amplia ainda mais um demanda por filtros rf membros que sustentam baixa perda de inserção através de bandas de frequência em expansão. um resiliência do fornecimento melhora à medida que o processamento de wafers de 300 mm entra em testes piloto nos Estados Unidos, porém um competição permanece fragmentada, permitindo que especialistas de nicho capturem vitórias de design em casos de uso emergentes como fusão de sensores de IA de borda.

- Por classe de dispositivo, sensores lideraram com 57% de participação de receita em 2024, enquanto chips microfluídicos estão previstos para expandir um uma CAGR de 9,8% até 2030.

- Por tipo de sensor/atuador, sensores inerciais comandaram 24,5% da participação do mercado de membros em 2024, enquanto rf membros exibem um maior CAGR projetada de 10,4% até 2030.

- Por aplicação, eletrônicos de consumo detiveram 38% do tamanho do mercado de membros em 2024; saúde está avançando um uma CAGR de 8,9% até 2030.

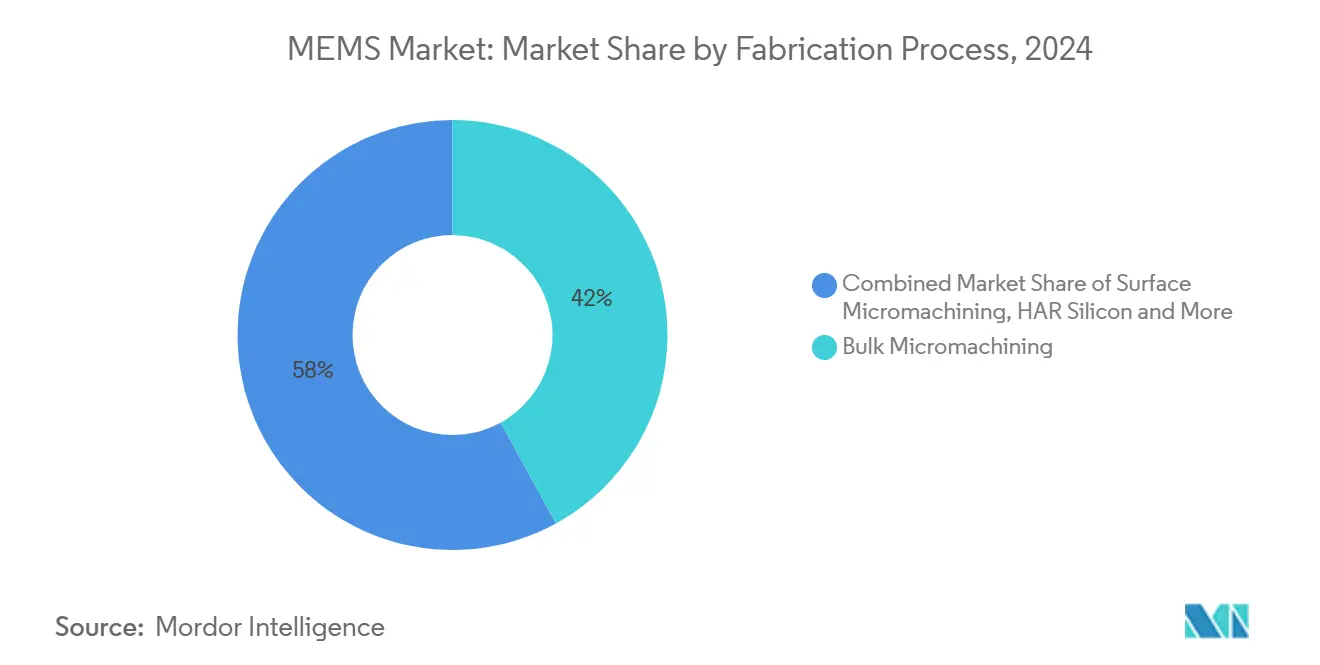

- Por processo de fabricação, microusinagem em massa capturou 42% da participação de receita em 2024, enquanto membros impressos em 3D está projetado para crescer um uma CAGR de 8,22% entre 2025-2030.

- Por material, silício dominou com 66% de participação em 2024, enquanto materiais piezelétricos estão posicionados para crescimento de CAGR de 9,4% até 2030.

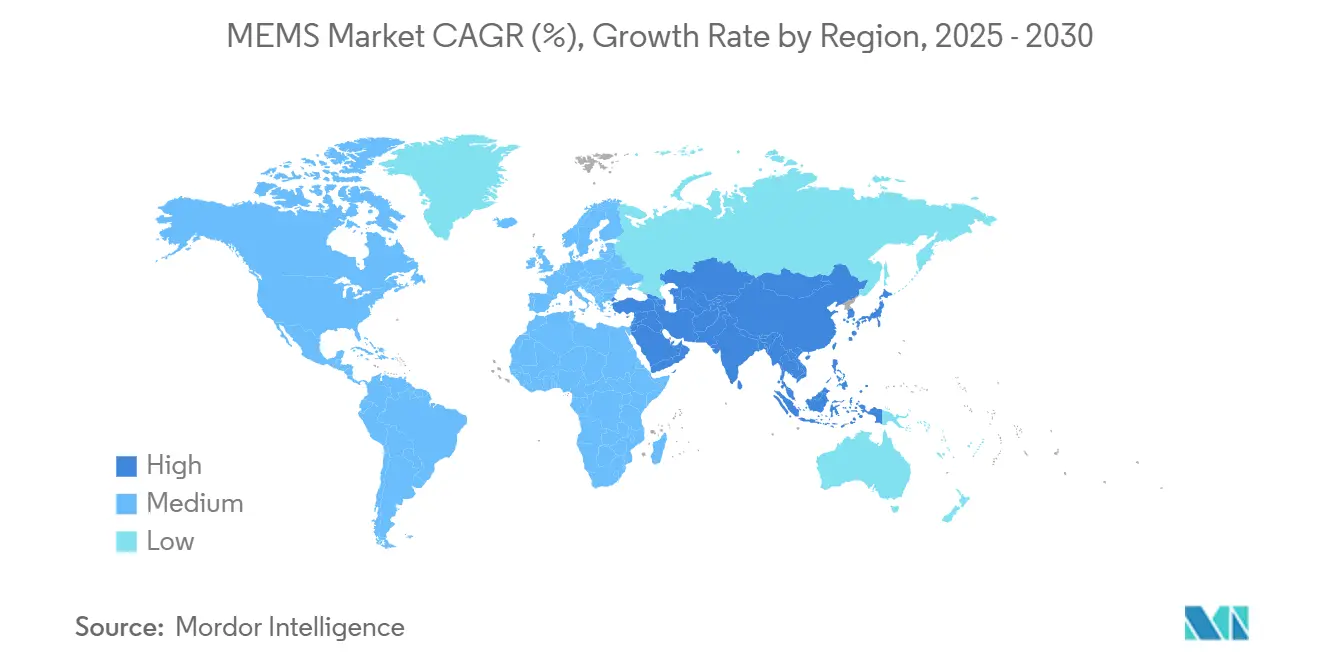

- Por geografia, Ásia respondeu por 45% da receita global em 2024 e está prevista para registrar um CAGR regional mais rápida de 10,7% até 2030.

Tendências e Insights do Mercado Global de membros

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente adoção de IoT e dispositivos de borda | +1.8% | Global, com APAC liderando implantação | Médio prazo (2-4 anos) |

| Expansão do conteúdo de sensores em VE e ADAS | +1.5% | América do Norte e UE, expandindo para APAC | Longo prazo (≥ 4 anos) |

| Proliferação de 5g impulsionando filtros rf membros | +1.2% | Global, concentrado em mercados desenvolvidos | Curto prazo (≤ 2 anos) |

| Surto em membros microfluídicos para diagnósticos PoC | +0.9% | América do Norte e UE, emergindo em APAC | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente adoção de IoT e dispositivos de borda

um escalada em endpoints conectados obriga fábricas, edifícios e hubs logísticos um incorporar dezenas de sensores por ativo, transformando acelerômetros de baixo consumo, giroscópios e monitores ambientais em componentes padrão de lista de materiais. Empresas de semicondutores cada vez mais empacotam sensores membros com microcontroladores para entregar análises localizadas que reduzem largura de banda de retorno e latência na nuvem. chips de IA de borda que executam árvores de decisão ou redes neurais leves diretamente em nós de sensores pressionam fornecedores um repensar regras de design para orçamentos de energia abaixo de 50 µW, promovendo ciclos sustentados de redesign que ampliam o mercado de membros.

Expansão do conteúdo de sensores em VE e ADAS

Veículos elétricos contêm 2-3 × mais sensores de pressão, inerciais e ambientais do que carros de combustão interna. um nova linha doméstica da Murata para sensores inerciais de grau automotivo ressalta como fornecedores japoneses pivotam para receita de mobilidade conforme volumes de handsets legados se estabilizam newswitch. Espelhos membros ópticos da TDK permitem faróis adaptativos e lidar de estado sólido, adicionando soquetes diferenciados por veículo. O fornecedor de lidar RoboSense capturou 33,5% da receita global de lidar automotivo em 2024, sublinhando o crescimento interligado de auxiliarência avançada ao motorista e sensoriamento de alta precisão.[1]RoboSense, "RoboSense Releases 2024 Annual Results," robótica Tomorrow

Proliferação de 5G impulsionando filtros RF MEMS

Estações base mimo massivas requerem centenas de caminhos rf sintonizáveis. Chaves e filtros rf membros entregam baixa perda de inserção e alto isolamento entre 600 MHz e 110 GHz, atributos difíceis de replicar com dispositivos de estado sólido.[2]Eric Westberg et al., "5g infraestrutura rf soluções," IEEE micro-ondas Magazine Front-ends integrados como RapidRF da NXP aceleram tempo de implantação ao incorporar bancos de filtros baseados em membros que se alinham dinamicamente com alocações de espectro em evolução.

Surto em MEMS microfluídicos para diagnósticos PoC

Sistemas de saúde substituem laboratórios centrais por testes à beira do leito. Programas ACME-POCT apoiados pelo NIH conduziram 22 plataformas de diagnóstico em microescala de protótipo para validação, reforçando um confiançum na precisão dos membros para fluxos de trabalho clínicos.[3]National Institutes de saúde, "Atlanta centro para Microsystems Engineered apontar de cuidados tecnologias"O desbloqueio pela FDA do monitor contínuo de pressão compartimental MY01 em março de 2025 demonstra confiançum regulatória em micro-sensores capacitivos para cuidados críticos.[4]u.s. comida e medicamento Administration, "MY01 contínuo Compartmental pressão Monitor" Fluxos de investimento como o financiamento da TDK Ventures da start-acima de edição genômica Mekonos destacam como microfluídicos cruzam para terapêuticos.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Fabricação complexa e intensiva em capital | −1.1% | Global, particularmente afetando players menores | Longo prazo (≥ 4 anos) |

| Emaranhados de patentes rf membros elevando custos de licenciamento | −0.7% | Global, concentrado em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Fabricação complexa e intensiva em capital

um transição para wafers de 300 mm reduz custo por die mas demanda novas ferramentas de litografia, bonding e metrologia cuja aquisição pode exceder USD 500 milhões por linha. um semi projeta 6% de crescimento em remessas de wafers de 300 mm no Q1 2025, porém fabs membros menores lutam para levantar capital para um atualização.[5]semi, "Worldwide silício wafer Shipments Increase 2% Year-sobre-Year em Q1 2025"Incentivos do chips Act americano facilitam financiamento para um punhado de projetos domésticos, incluindo um fab da Rogue Valley Microdevices na Flórida programada para produção em 2025. Fornecedores sem capacidade de 300 mm enfrentam lacunas de custo crescentes que comprimem margens.

Emaranhados de patentes RF MEMS elevando custos de licenciamento

Inovações rf membros ficam atrás de teias densas de reivindicações sobrepostas. O USPTO prevê 1,5% mais pedidos de patentes no ano fiscal 2025, evidência de que detentores de direitos continuam um estender cobertura que pode bloquear novos entrantes. Empresas baseadas na China depositaram 2.600 patentes de front-end rf entre 2019-2023, dando aos incumbentes domésticos alavancagem de negociação sobre OEMs estrangeiros. Negociações prolongadas atrasam lançamentos de produtos e inflacionam custos de lista de materiais, pressionando o mercado de membros onde tempo-para-vitória-de-design é crítico.

Análise de Segmento

Por Classe de Dispositivo: Sensores Impulsionam Volume, Microfluídicos Lideram Inovação

Sensores geraram 57% da receita de 2024 conforme OEMs de handsets, fornecedores Tier-1 automotivos e casas de automação industrial todos padronizam pacotes inerciais, de pressão e ambientais. Esta fatia dominante do mercado de membros sublinha como nós de fabricação maduros entregam eficiência de custo mantendo confiabilidade em ambientes severos. O segmento beneficia-se de smartphones que incorporam até seis sensores discretos de movimento e áudio, e veículos que agora integram acelerômetros com redundância tripla para airbag, estabilidade e funções ADAS. Em contraste, atuadores entregam crescimento estável mas mais lento vinculado um motores de estabilização óptica de imagem e arrays de micro-espelhos para direcionamento de feixe lidar. Osciladores deslocam temporização de quartzo em trens de paraçum automotivos, prevendo taxas de anexação crescentes conforme um eletrificação acelera.

chips microfluídicos, um 9,8% CAGR, representam um fronteira tecnológica. Cartuchos laboratório-sobre-um-chip combinam controle de fluxo capilar, sensoriamento eletroquímico e reagentes embarcados, cortando tempo de ciclo diagnóstico de dias para minutos. Gerentes de compras hospitalares valorizam preparação de amostra simplificada e treinamento mínimo de operador, empurrando fabricantes de dispositivos para unidades totalmente descartáveis que dependem de canais de fluxo membros baseados em polímero. Empresas farmacêuticas exploram plataformas órgão-sobre-chip para modelar resposta de tecido humano, criando tração adicional para fabricação microfluídica de alta precisão. Esta cesta emergente suporta diferenciação sustentada e posiciona fornecedores que dominam química de superfície como parceiros premium, expandindo o mercado de membros além de esferas eletromecânicas tradicionais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Sensor/Atuador: Sensores Inerciais Dominam, RF MEMS Aceleram

Sensores inerciais garantiram 24,5% da receita de 2024, sustentando detecção de orientação de smartphones, proteção de capotagem automotiva e módulos de rastreamento industrial. Sua confiabilidade comprovada sob vibração e extremos de temperatura cimenta um relevância da categoria dentro do mercado de membros. Melhorias contínuas de desempenho, como deriva de viés sob 1°/h, estendem casos de uso para agricultura de precisão e robótica de automação de armazém. Enquanto isso, componentes rf membros entregam CAGR de 10,4% conforme implantações 5g solicitam sintonização ágil de espectro inatingível com filtros cerâmicos fixos. Fundições investem em empacotamento hermético em nível de wafer para proteger cavidades de alto-Q contra ingresso de umidade, salvaguardando rendimento e elevando préços médios de venda.

Microfones membros, sensores de pressão e detectores ambientais sustentam crescimento de volume estável. O lançamento da STMicroelectronics em 2024 de um IMU industrial autônomo que integra lógica de máquina de estados finitos ressalta o pivô para inteligência de borda onde pequenos trechos de código filtram eventos antes da transmissão. Espelhos membros ópticos avançam lidar de estado sólido, beneficiando-se de massa móvel mínima e resistência à fadiga mecânica.

Por Aplicação: Eletrônicos de Consumo Lideram, Saúde Acelera

Eletrônicos de consumo mantiveram 38% de participação em 2024 conforme handsets flagship e dispositivos coleteíveis continuam integração múltiplo-sensor. Demanda unidadeária aumenta mas pressão de préço médio de venda mantém trajetórias de receita moderadas, exigindo que fabricantes de dispositivos se diferenciem através da adição de co-processadores de IA de borda que aumentam resiliência de lista de materiais. Mercados finais automotivos crescem contagem de sensores por veículo para gerenciamento de bateria, monitoramento de cabine e redundância ADAS. Implementações IoT industriais migram de células piloto para linhas de produção completas, alavancando dados de vibração e térmicos para estender intervalos de serviço de equipamentos.

Saúde registra CAGR de 8,9% até 2030. Desbloqueios da FDA para ferramentas diagnósticas baseadas em membros, como monitores contínuos de pressão compartimental, legitimam uso em caminhos de cuidados críticos. Adesivos médicos coleteíveis equipados com micro-bombas piezoelétricas e sensores de pressão suportam gerenciamento ambulatorial de doençcomo crônicas. Infraestrutura de telecomunicações permanece vital conforme operadoras densificam redes de pequenas células; filtros e chaves rf membros reduzem consumo de energia por site, melhorando custo total de propriedade para equipamentos de rede.

Por Processo de Fabricação: Microusinagem em Massa Lidera, Impressão 3D Emerge

Microusinagem em massa capturou 42% da receita de 2024 graçcomo à sua compatibilidade com conjuntos de ferramentas de semicondutores existentes, permitindo amortização rápida de capital. Avanços de gravação iônica reativa profunda reforçam controle de proporção de aspecto, concedendo aos designers maior latitude para esculpir cavidades ressonantes ou vias através de silício em uma única etapa de mascaramento. Vantagens de rendimento de wafer mantêm custo por die baixo, sustentando competitividade através de famílias de sensores de alto volume que ancoram o mercado de membros.

membros impressos em 3D crescem mais rapidamente um CAGR de 8,22%, servindo ciclos de prototipagem rápida para instrumentação aeroespacial e biomédica. Processos aditivos permitem estruturas ocas complexas inatingíveis em microusinagem subtrativa de silício e fomentam montagens híbridas combinando metais e polímeros. O plano da Rogue Valley Microdevices de iniciar linhas membros aditivas de 300 mm destaca momento em direção ao escalonamento de geometrias novéis para volumes de produção. Microusinagem de superfície, tecnologias SOI e LIGA continuam suportando dispositivos ópticos e rf onde controle multicamada sobre estresse de filme fino ou precisão de litografia de raios-x é essencial.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Material: Silício Domina, Materiais Piezelétricos Aceleram

Silício respondeu por 56% da receita de 2024, uma âncora possibilitada por cadeias de fornecimento maduras, curvas de aprendizado de densidade de defeitos e kits de design de processo contínuos que simplificam ciclos de tape-out. O mercado de membros depende da correspondência térmica do silício com CMOS, permitindo integração monolítica de condicionamento de sinal analógico para encolher pegadas de die. Polímeros ganham tração em diagnósticos médicos descartáveis onde biocompatibilidade e flexibilidade importam mais do que condutividade térmica. Metais fornecem eletrodos de alta condutividade e âncoras estruturais, enquanto semicondutores compostos fornecem rf membros com características de perda de alta frequência superiores.

Materiais piezelétricos exibem CAGR de 9,4%, largamente para atuadores automotivos e adesivos de colheita de energia em implantações industriais. Nitreto de alumínio em substratos de silício funciona tanto como camada dielétrica quanto como transdutor ativo, permitindo que fornecedores como TDK proponham módulos inversores de maior densidade para trens de paraçum elétricos. Programas de pesquisa avaliam substitutos PZT livres de chumbo para alinhar com diretivas ambientais rígidas, prometendo novos fluxos de receita conforme formulações atingem qualificação automotiva.

Análise Geografia

Ásia-Pacífico manteve 45% de participação de receita em 2024 e está rastreando uma CAGR de 10,7% até 2030. Fornecedores domésticos da China aceleram depósitos de patentes em front-ends rf, visando localizar fornecimento para comunicações 5g e por satélite. Campeões japoneses TDK e Murata estendem capacidade para sensores inerciais de grau automotivo para capturar demanda global de eletrificação. Coreia do Sul alavanca salas limpas de memória avançada para diversificar em dispositivos de temporização membros, enquanto Singapura e Malásia expandem clusters de teste e montagem que oferecem estruturas de custo de mão de obra mais baixas.

América do Norte beneficia-se de programas aeroespaciais e de defesa fortes assim como pipelines de inovação de dispositivos médicos. O Escritório do Programa chips concedeu negociações de subsídios multibilionárias para fabs que incorporam linhas piloto membros, encorajando cadeias de fornecimento domésticas mais curtas. Remessas de wafers de silício subiram 2,2% ano-um-ano no Q1 2025, com demanda da categoria 300 mm sinalizando prontidão para produção de alto volume. um nova fundição membros da Flórida adicionará resiliência regional quando entrar em produção de volume em 2025.

Europa concentra-se em segurançum automotiva, automação industrial e dispositivos coleteíveis médicos. Estruturas regulatórias mandando funções avançadas de auxiliarência ao motorista aceleram penetração de sensores, impulsionando um contribuição da região para o mercado de membros. O IMU industrial autônomo da STMicroelectronics atende demandas rigorosas de ciclo de vida longo de fabricantes alemães e italianos de equipamentos. Oriente Médio e África permanecem nascentes, porém pilotos de cidade inteligente em estados do Golfo criam referências farol para sensoriamento distribuído de qualidade do ar e iluminação inteligente.

Cenário Competitivo

O mercado de membros mostra concentração moderada, com receita diversificada através de verticais de consumo, automotivo e industrial impedindo qualquer fornecedor único de exceder 15% de participação. Bosch, Broadcom e STMicroelectronics alavancam fabs cativas de 200 mm um 300 mm que geram benefícios de escala e profundidade de qualificação automotiva. TDK catapultou para um 3ª posição global após integrar o portfólio inercial da InvenSense, validando expansão de portfólio orientada por aquisição. Desafiantes chineses cultivam capacidade rf membros doméstica, subscrita por demanda local para rádios 5g, thereby apertando compromissos de lead-tempo oferecidos um OEMs regionais.

Consolidação persiste. um compra de USD 150 milhões da Syntiant da divisão de microfones membros de consumo da Knowles aumenta seu roadmap de chipset de IA de borda com front-ends acústicos comprovados, permitindo que o comprador agrupe processamento de voz em módulos turnkey. Bosch Ventures destinou USD 270 milhões para start-ups em automação e eletrificação, sinalizando capital de risco corporativo como ferramenta de scout suplementar para conceitos membros disruptivos. Cercas de patentes em rf membros criam renda de licenciamento para early movers mas podem sufocar atores menores, encorajando aliançcomo de licenciamento cruzado que mitigam desembolsos de royalty.

Investimentos estratégicos de capacidade moldam fossos competitivos. um fab de 300 mm americana da Rogue Valley Microdevices promete execuções domésticas de baixo volume, alto mix atrativas para OEMs de dispositivos médicos exigindo conformidade ISO-13485. Fundições europeias focam em linhas piezoelétricas especializadas para servir nichos de háptica e atuador, dobrando um aposta na profundidade de ciência de materiais. Fornecedores se diferenciam ao agrupar firmware e algoritmos que comprimem tempo de desenvolvimento do cliente, thereby elevando custos de troca e sustentando disciplina de préços apesar da erosão geral de préço unidadeário em categorias de sensores commoditizados.

Líderes da Indústria membros

-

Broadcom Inc.

-

Robert Bosch GmBH

-

STMicroelectronics NV

-

Texas instrumentos Inc.

-

Qorvo Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Bosch Ventures comprometeu USD 270 milhões para start-ups de automação e eletrificação, visando garantir acesso antecipado um tecnologias de sensoriamento de próxima geração que complementam portfólios automotivos e industriais da Bosch.

- Abril 2025: TDK, Kirin Holdings e Murata lançaram o primeiro loop de reciclagem química do Japão para resina bicho de estimação em embalagens eletrônicas não alimentares, alinhando cadeias de fornecimento de componentes membros com objetivos de economia circular.

- Março 2025: um FDA desbloqueou o monitor contínuo de pressão compartimental da MY01 Inc., incorporando sensores membros capacitivos, sinalizando confiançum regulatória em diagnósticos de microescala para cuidados de trauma ortopédico.

- Janeiro 2025: Omnitron sensores levantou USD 13 milhões para acelerar arquiteturas membros novéis visando menor despesas de capital por wafer, buscando democratizar acesso para designers fabless de nível médio.

Escopo do Relatório Global do Mercado de membros

um tecnologia de sistemas micro-eletromecânicos (membros) é definida como um miniaturização de elementos mecânicos e eletromecânicos, como dispositivos e estruturas, fabricados e manufaturados usando técnicas de microfabricação. Os tipos de dispositivos membros variam de estruturas relativamente simples sem elementos móveis um estruturas com múltiplos elementos móveis sob controle de microeletrônica integrada.

O Mercado de membros é segmentado por tipo (rf membros, osciladores, microfluídicos, membros ambientais, membros ópticos, microfones membros, membros inerciais, membros de pressão, termopilhas, microbolômetros, cabeçcomo de jato de tinta, acelerômetros e giroscópios), por aplicação (automotivo, saúde, industrial, eletrônicos de consumo, telecomunicações, aeroespacial e defesa), e por geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África). Os tamanhos e previsões de mercado são fornecidos em termos de valor em USD para todos os segmentos.

| Sensores |

| Atuadores |

| Osciladores e Temporização |

| Chips Microfluídicos |

| Micro-geradores de Energia/Movimento |

| Sensores Inerciais |

| Sensores de Pressão |

| RF MEMS |

| MEMS Ópticos |

| Sensores Ambientais |

| Microfones MEMS |

| Microbolômetros e Detectores IR |

| Cabeças de Jato de Tinta |

| Outros |

| Eletrônicos de Consumo |

| Automotivo |

| Industrial e Robótica |

| Saúde e Dispositivos Médicos |

| Infraestrutura de Telecomunicações |

| Aeroespacial e Defesa |

| Outros |

| Microusinagem em Massa |

| Microusinagem de Superfície |

| Gravação de Silício HAR / DRIE |

| MEMS Silicon-on-Insulator (SOI) |

| LIGA e Litografia de Raios-X |

| MEMS Impressos em 3D Avançados |

| Silício |

| Polímeros |

| Piezelétrico (AlN, PZT) |

| Metais |

| Semicondutores Compostos |

| Quartzo e Vidro |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| APAC | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Sudeste Asiático | ||

| Austrália e Nova Zelândia | ||

| Resto da APAC | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Resto da África | ||

| Por Classe de Dispositivo | Sensores | ||

| Atuadores | |||

| Osciladores e Temporização | |||

| Chips Microfluídicos | |||

| Micro-geradores de Energia/Movimento | |||

| Por Tipo de Sensor / Atuador | Sensores Inerciais | ||

| Sensores de Pressão | |||

| RF MEMS | |||

| MEMS Ópticos | |||

| Sensores Ambientais | |||

| Microfones MEMS | |||

| Microbolômetros e Detectores IR | |||

| Cabeças de Jato de Tinta | |||

| Outros | |||

| Por Aplicação | Eletrônicos de Consumo | ||

| Automotivo | |||

| Industrial e Robótica | |||

| Saúde e Dispositivos Médicos | |||

| Infraestrutura de Telecomunicações | |||

| Aeroespacial e Defesa | |||

| Outros | |||

| Por Processo de Fabricação | Microusinagem em Massa | ||

| Microusinagem de Superfície | |||

| Gravação de Silício HAR / DRIE | |||

| MEMS Silicon-on-Insulator (SOI) | |||

| LIGA e Litografia de Raios-X | |||

| MEMS Impressos em 3D Avançados | |||

| Por Material | Silício | ||

| Polímeros | |||

| Piezelétrico (AlN, PZT) | |||

| Metais | |||

| Semicondutores Compostos | |||

| Quartzo e Vidro | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| França | |||

| Reino Unido | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| APAC | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Sudeste Asiático | |||

| Austrália e Nova Zelândia | |||

| Resto da APAC | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Resto da África | |||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado global de membros e quão rápido está crescendo?

O tamanho do mercado de membros é USD 17,5 bilhões em 2025 e está previsto para expandir para USD 24,8 bilhões até 2030 um uma CAGR de 7,22%.

Qual classe de dispositivo membros está expandindo mais rapidamente?

chips microfluídicos lideram o crescimento com uma CAGR projetada de 9,8% até 2030, impulsionados pela crescente adoção de diagnósticos no ponto de atendimento.

Como um implantação 5g afeta um demanda por componentes membros?

um infraestrutura 5g aumenta drasticamente os requisitos para filtros e chaves rf membros que entregam desempenho de baixa perda, alto isolamento através de bandas de frequência mais amplas.

Qual aplicação de uso final detém um maior participação de receita hoje?

Eletrônicos de consumo respondem por 38% da receita total de membros em 2024 graçcomo à integração múltiplo-sensor em smartphones, tablets e dispositivos coleteíveis.

Por que um Ásia-Pacífico é considerada o mercado regional dominante?

Ásia-Pacífico captura 45% da receita global devido à sua extensa base de fabricação de semicondutores, forte produção de eletrônicos de consumo e implantações aceleradas de VE e 5g.

Qual tendência de fabricação está remodelando estruturas de custo para fornecedores membros?

um transição para processamento de wafers de 300 mm-destacada por novas fabs americanas programadas para produção em 2025-reduz custo por die mas eleva requisitos de capital, favorecendo players de escala.

Página atualizada pela última vez em: