MEMS para análise de mercado de dispositivos móveis

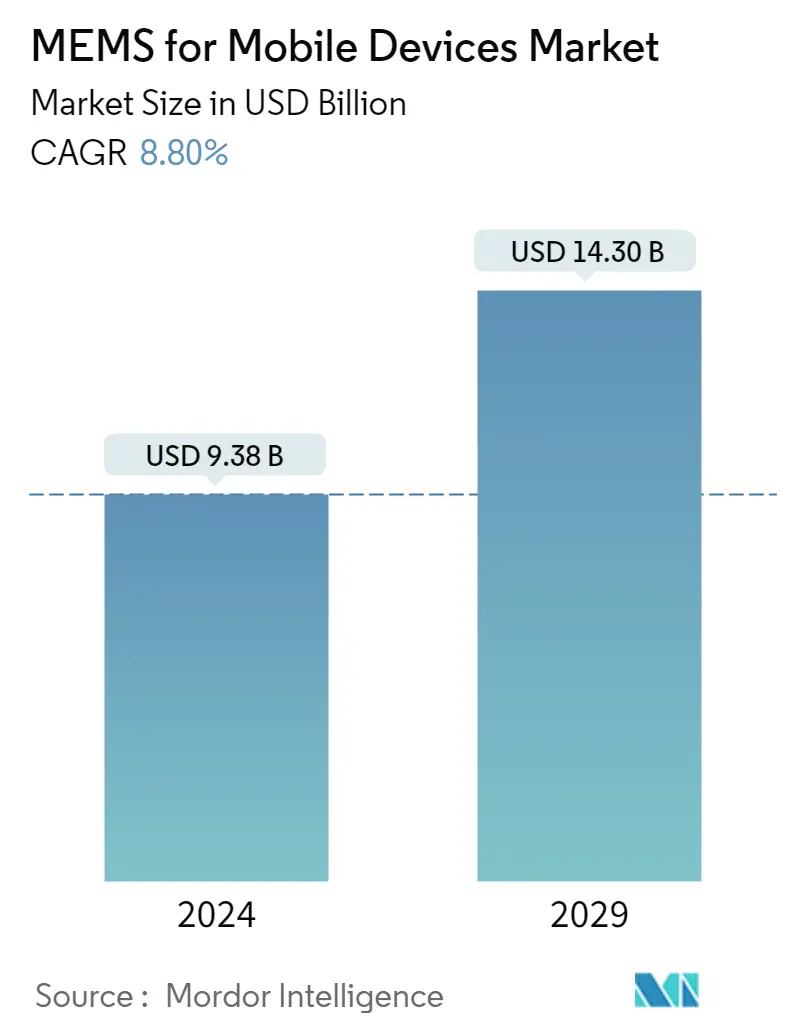

O tamanho do mercado de MEMS para dispositivos móveis é estimado em US$ 9,38 bilhões em 2024, e deverá atingir US$ 14,30 bilhões até 2029, crescendo a um CAGR de 8,80% durante o período de previsão (2024-2029).

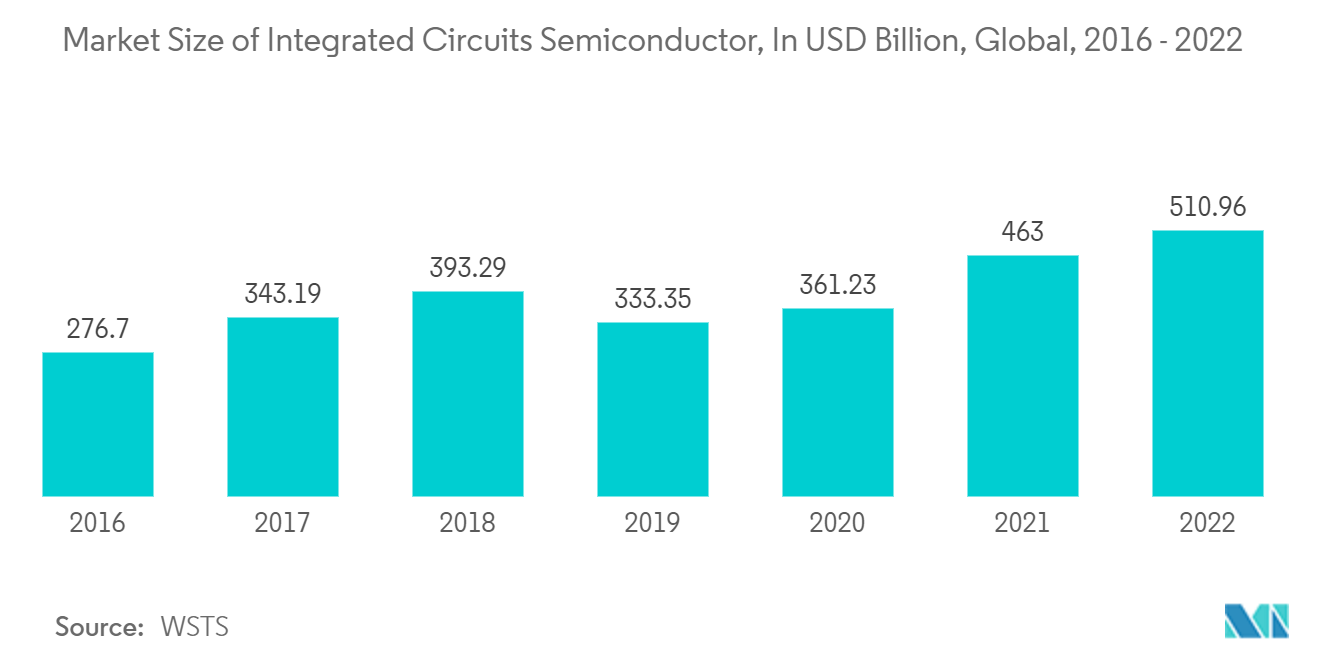

Com o aumento da demanda por acelerômetros e giroscópios em smartphones, espera-se que o mercado de MEMS para dispositivos móveis cresça significativamente durante o período de previsão. Por exemplo, em 2022, espera-se que o número total de assinaturas móveis a nível mundial atinja cerca de 8,4 mil milhões. Está prestes a aumentar ainda mais, de acordo com as previsões da Ericsson.

- O mercado estudado tem sido marcado por uma tendência de menor consumo de energia dos dispositivos MEMS. Além disso, as mudanças nas necessidades dos consumidores, como velocidades de carregamento mais rápidas, tempos de carregamento mais curtos e melhor otimização de carregamento, impulsionam a necessidade de sensores em dispositivos móveis inteligentes. Esses dispositivos são feitos para consumir menos energia, o que faz com que carreguem muito mais rápido.

- Além disso, à medida que os smartphones são cada vez mais utilizados para aplicações de imagem, o uso de estabilização ótica de imagem (OIS) e estabilização eletrônica de imagem (EIS) é possibilitado por sensores MEMS. Este amplo conjunto de recursos e funções inovadoras aumenta ainda mais o crescimento do sensor MEMS para dispositivos móveis inteligentes no período de previsão.

- As tendências globais do mercado estudado são impulsionadas pela comercialização do 5G. Por exemplo, a transição para o 5G acelera a procura por dispositivos móveis avançados. De acordo com o Relatório de Mobilidade da Ericsson divulgado em novembro de 2022, prevê-se que as assinaturas móveis 5G atinjam 5 mil milhões até ao final de 2028. Além disso, a cobertura da população 5G deverá atingir 85%, enquanto as redes 5G deverão transportar cerca de 70% da população móvel. tráfego. Espera-se também que tais eventos impulsionem a demanda por RF MEMS, devido ao maior número de bandas que o 5G exige, desencadeando a demanda por filtros de RF.

- As empresas MEMS têm acesso mínimo às instalações de fabricação ou fundições de MEMS para protótipos e fabricação de dispositivos. Além disso, a maioria das organizações que se espera que se beneficiem desta tecnologia não possui atualmente as capacidades e competências necessárias para apoiar a fabricação de MEMS, impactando diretamente a padronização da fabricação. Espera-se que isso atrapalhe o crescimento do mercado.

- O efeito da COVID-19 no mercado de dispositivos móveis tem sido moderado. Além disso, a pandemia alterou a percepção da actual cadeia de abastecimento global na indústria transformadora, conduzindo potencialmente a cadeias de valor mais localizadas e a uma maior regionalização para minimizar riscos semelhantes num futuro próximo.

MEMS para tendências de mercado de dispositivos móveis

Aumentando a aceitação da tendência de miniaturização para impulsionar o mercado

- A miniaturização de dispositivos é um dos principais fatores que impulsionam a demanda por MEMS em dispositivos móveis. Com o tamanho dos dispositivos finais diminuindo, os fabricantes procuram continuamente maneiras de atualizar sua tecnologia para colher benefícios. À medida que o número de sensores em um dispositivo móvel aumenta, é necessária a necessidade de MEMS menores para atender aos fatores de projeto. Os dispositivos móveis possuem sensores como sensores de proximidade, acelerômetros, giroscópios, sensores de impressão digital, sensores de luz ambiente, bússolas, sensores de efeito Hall, barômetros e outros.

- Além disso, a miniaturização e as melhorias nas suas propriedades acústicas permitiram que os microfones MEMS facilitassem o compartilhamento de informações através de vídeos de smartphones. Os microfones MEMS também são úteis para cancelamento ativo de ruído, como em voos de longa distância ou quando você deseja ouvir música sem ser incomodado.

- Fornecedores em todo o mundo estão se concentrando em reduzir ainda mais o tamanho dos MEMS para aumentar os benefícios de custo que eles obtêm. Além disso, os fabricantes de sensores MEMS estão pressionando para reduzir o tamanho dos MEMS para atender à necessidade de dispositivos móveis menores. Por exemplo, para atender à demanda por dispositivos móveis ainda menores, os osciladores MEMS SiT15xx disponíveis em CSPs de 1,5 x 0,8 x 0,55 mm (pacotes em escala de chip) reduzem o espaço ocupado em até 85% em comparação com SMD padrão de 2,0 x 1,2 mm. Pacotes XTAL. Ao contrário dos XTALs, a família SiT15xx possui uma saída exclusiva que aciona diretamente o pino XTAL-IN do chipset.

- Em áreas onde os sensores tradicionais não podem operar de forma eficiente, é necessário desenvolver microacelerômetros de próxima geração com dimensões ultrapequenas e alta sensibilidade. Além disso, o processo constante de tornar os acelerômetros menores resultou em embalagens menores e, no final, em custos mais baixos.

- Acelerômetros baseados em sistemas nanoeletromecânicos (NEMS) que usam grafeno ocupam áreas de matriz muito menores do que os acelerômetros MEMS de silício convencionais, mantendo sensibilidades competitivas. Tais tendências na miniaturização de dispositivos impulsionam o mercado de MEMS utilizados em dispositivos móveis. A necessidade de adicionar mais energia e reduzir custos e espaço continuará a ser um fator chave para os inovadores do mercado. Os inovadores do mercado estão apostando nessas tendências para adicionar mais funcionalidades aos seus dispositivos para consumidores que exigem alto desempenho.

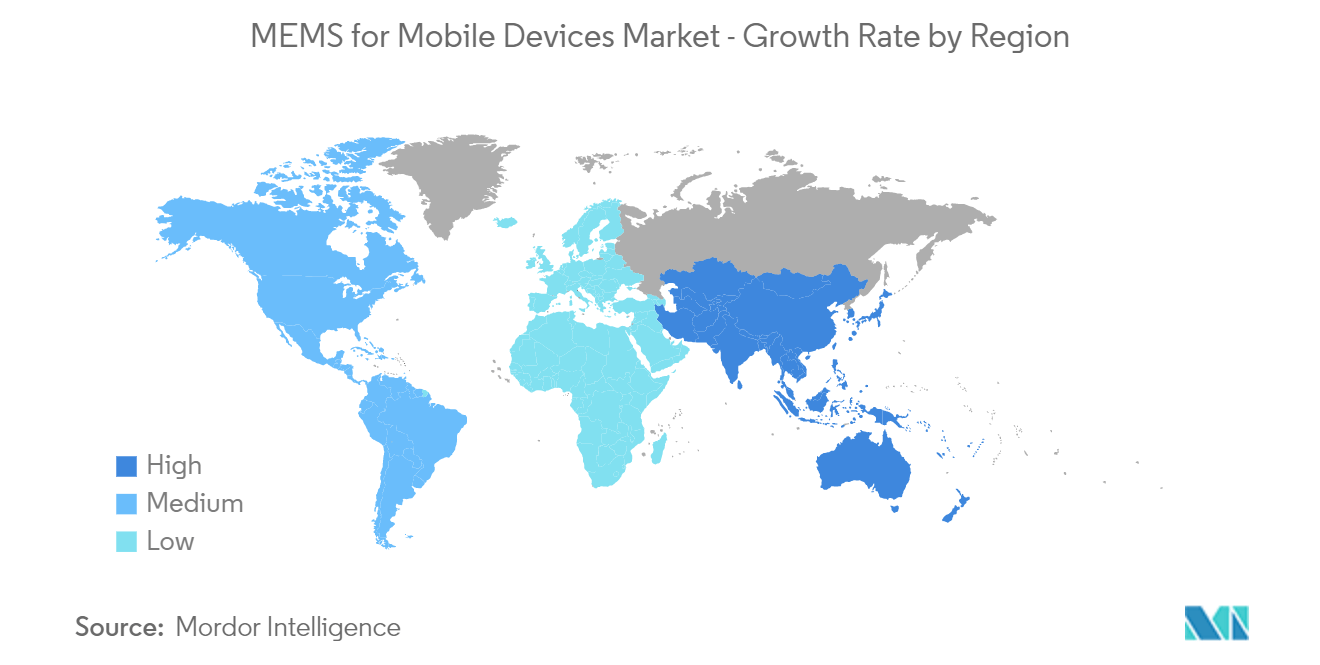

Espera-se que a Ásia-Pacífico testemunhe um crescimento significativo

- A região Ásia-Pacífico tem sido um dos mercados mais significativos para smartphones, principalmente devido ao setor de telecomunicações em alto desenvolvimento e à grande base de clientes. Além disso, a região investe cada vez mais em redes móveis avançadas. Países como a China, a Índia, o Japão, a Austrália, Singapura e a Coreia do Sul estão a investir cada vez mais no desenvolvimento dos seus mercados nacionais de telecomunicações, o que também deverá impulsionar o mercado na região.

- Além disso, as empresas instalam os seus centros de produção na área porque as matérias-primas são fáceis de obter e os custos de instalação e remuneração dos trabalhadores são baixos.

- A crescente procura de telemóveis e outros produtos electrónicos de consumo por parte de países como a Índia, a China, a República da Coreia e Singapura está a encorajar muitas empresas a estabelecerem fábricas na região Ásia-Pacífico.

- De acordo com os números mais recentes fornecidos pelo governo chinês, os assinantes chineses estão migrando para comprar novos e caros celulares 5G. As remessas de telefones 5G da China ultrapassaram 266 milhões de unidades em 2021, um aumento de 63,5% em relação ao ano anterior. Dados da Academia Chinesa de Tecnologia da Informação e Comunicação (CAICT) mostram que 75,9% de todos os telemóveis vendidos eram 5G.

- Há uma necessidade crescente de sensores MEMS devido à facilidade e velocidade com que a tecnologia de impressão digital permite o desbloqueio de smartphones. A autenticação por impressão digital é mais segura do que as técnicas tradicionais, que dependem de senhas e números de identificação pessoal. A tecnologia de detecção de impressões digitais está se tornando mais comum em produtos eletrônicos de consumo, como smartphones e tablets. Isso porque é popular e possui qualidades únicas, como ser capaz de reconhecer as cristas, vales e pequenos pontos de cada pessoa.

Visão geral da indústria de MEMS para dispositivos móveis

O mercado de MEMS está repleto de fornecedores de grande escala que são capazes de integração retroativa e progressiva e comandam capacidades significativas de geração de receita. O nível de concorrência no mercado é moderadamente elevado e é provável que piore nos próximos anos.

Em outubro de 2022, a Bosch Sensortec anunciou seu primeiro dispositivo IMU, o BMI323, para incluir a interface I3C e as interfaces I2C e SPI. O BMI323 é um acelerômetro e giroscópio de seis eixos projetado para aplicações sensíveis ao movimento em bens de consumo. O BMI323 tem um consumo de corrente de 790 A no modo de alto desempenho, utilizando tanto o giroscópio quanto o acelerômetro, comparado aos 925 A do BMI160, representando uma redução de quase 15%.

Em maio de 2022, a Analog Devices, Inc. (ADI) lançou um acelerômetro MEMS de três eixos. O acelerômetro ADXL367 reduz o consumo de energia duas vezes em comparação com a geração anterior (ADXL362) e melhora o desempenho de ruído em até 30%. O novo acelerômetro também possui um tempo de campo mais longo, o que aumenta a vida útil da bateria e diminui a frequência e o custo de manutenção.

MEMS para líderes de mercado de dispositivos móveis

-

Analog Devices Inc.

-

Bosch Sensortec GmbH

-

STMicroelectronics N.V.

-

InvenSense Inc. (TDK)

-

Goertek Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

MEMS para notícias do mercado de dispositivos móveis

- Dezembro de 2022 Knowles introduziu novas armaduras balanceadas e microfones MEMS para aparelhos auditivos de venda livre. O novo produto lançado oferece desempenho e flexibilidade de design para ajudar a acelerar a produção de produtos para saúde auditiva. Três receptores de armadura balanceada de faixa completa e dois microfones MEMS atualizados atenderão aos rigorosos requisitos de design e desempenho acústico dos aparelhos auditivos.

- Novembro de 2022 A Bosch fez parceria com a empresa de design de microssistemas Hahn-Schickard para desenvolver micro alto-falantes MEMS para aplicações baseadas em áudio e voz. A colaboração com Hahn-Schickard permitiu à empresa expandir sua experiência em micro alto-falantes MEMS para fortalecer sua posição no mercado como fabricante líder de soluções de sensores para eletrônicos de consumo e posicioná-la como um player crítico para aplicações móveis e baseadas em áudio.

MEMS para segmentação da indústria de dispositivos móveis

A tecnologia MEMS refere-se a elementos mecânicos e eletromecânicos miniaturizados, como dispositivos e estruturas, que são fabricados e fabricados usando técnicas de microfabricação. Os dispositivos MEMS podem variar em tamanho, desde bem abaixo de um mícron até vários milímetros.

O tamanho do mercado é avaliado analisando vários tipos de sensores, como sensores de impressão digital, sensores acelerômetros, giroscópios, sensores de pressão, sensores BAW e microfones, em múltiplas geografias, incluindo América do Norte, Europa, Ásia-Pacífico, América Latina e o Médio Oriente e África. Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Sensor de impressão digital |

| Sensor Acelerômetro |

| Giroscópio |

| Sensor de pressão |

| Sensor BAW |

| Microfones |

| Outros tipos de sensores |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Médio Oriente e África |

| Por tipo de sensor | Sensor de impressão digital |

| Sensor Acelerômetro | |

| Giroscópio | |

| Sensor de pressão | |

| Sensor BAW | |

| Microfones | |

| Outros tipos de sensores | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Médio Oriente e África |

Perguntas frequentes sobre pesquisa de mercado de MEMS para dispositivos móveis

Qual é o tamanho do mercado de MEMS para dispositivos móveis?

O tamanho do mercado de MEMS para dispositivos móveis deverá atingir US$ 9,38 bilhões em 2024 e crescer a um CAGR de 8,80% para atingir US$ 14,30 bilhões até 2029.

Qual é o tamanho atual do mercado de MEMS para dispositivos móveis?

Em 2024, o tamanho do mercado de MEMS para dispositivos móveis deverá atingir US$ 9,38 bilhões.

Quem são os principais participantes do mercado MEMS para dispositivos móveis?

Analog Devices Inc., Bosch Sensortec GmbH, STMicroelectronics N.V., InvenSense Inc. (TDK), Goertek Inc. são as principais empresas que operam no mercado de MEMS para dispositivos móveis.

Qual é a região que mais cresce no mercado de MEMS para dispositivos móveis?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de MEMS para dispositivos móveis?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de MEMS para dispositivos móveis.

Que anos esse mercado de MEMS para dispositivos móveis cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de MEMS para dispositivos móveis foi estimado em US$ 8,62 bilhões. O relatório abrange o tamanho histórico do mercado MEMS para dispositivos móveis para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado MEMS para dispositivos móveis para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de MEMS para dispositivos móveis

Estatísticas para a participação de mercado de MEMS para dispositivos móveis de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de MEMS para dispositivos móveis inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.