Análise de mercado de placas de fibra de média densidade

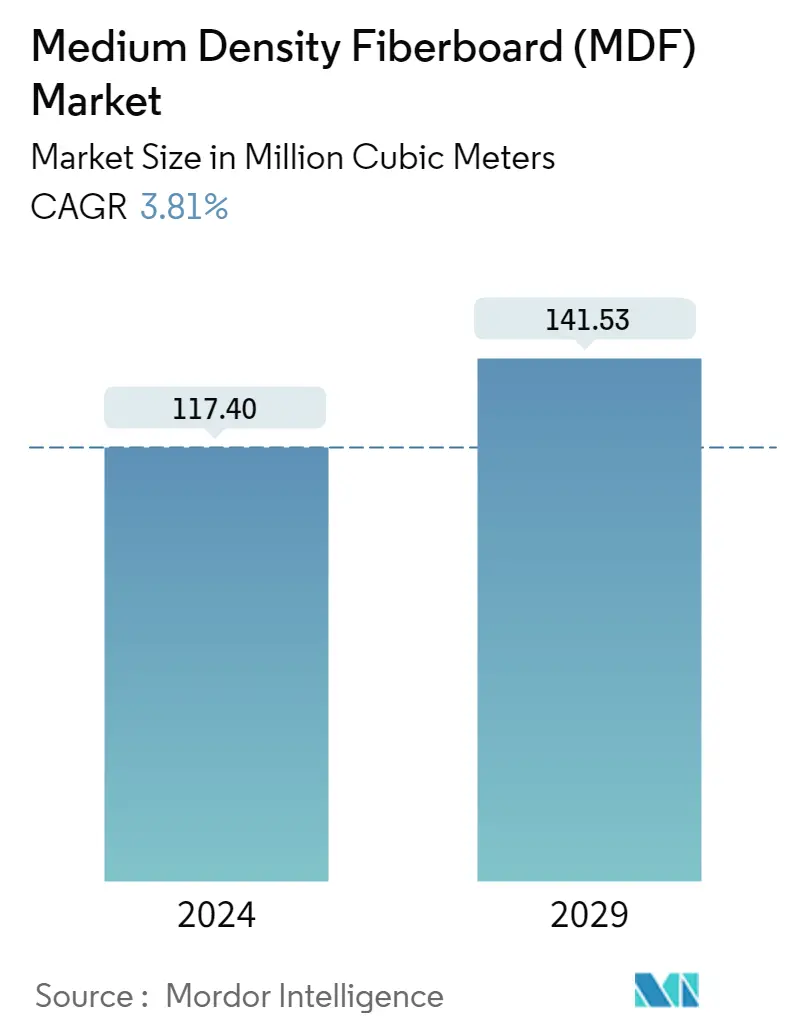

O tamanho do mercado de placas de fibra de média densidade é estimado em 117,40 milhões de metros cúbicos em 2024, e deverá atingir 141,53 milhões de metros cúbicos até 2029, crescendo a um CAGR de 3,81% durante o período de previsão (2024-2029).

O COVID-19 impactou negativamente o mercado em 2020. De acordo com a Associated General Contractors of America (AGC), o impacto do COVID-19 atrasou ou interrompeu projetos nos Estados Unidos. Cerca de 16% dos projetos nos Estados Unidos provavelmente enfrentarão escassez de materiais, equipamentos ou peças; 11% dos projectos registarão uma escassez de trabalhadores artesanais, incluindo subcontratados, 18% dos projectos testemunharão uma falta de funcionários públicos e 8% dos projectos serão interrompidos por um trabalhador infectado, que pode ter potencial para infectar um canteiro de obras.

- No curto prazo, o aumento da demanda por MDF para móveis, a fácil disponibilidade de matéria-prima e a expansão dos setores residenciais são os principais fatores que impulsionam o crescimento do mercado estudado.

- No entanto, regulamentações governamentais rigorosas e a presença de substitutos de produtos são os principais fatores previstos para restringir o crescimento da indústria-alvo durante o período de previsão.

- No entanto, a crescente importância da produção de MDF especializado na Europa e a utilização crescente de MDF em artigos decorativos deverão criar em breve oportunidades lucrativas de crescimento para o mercado global.

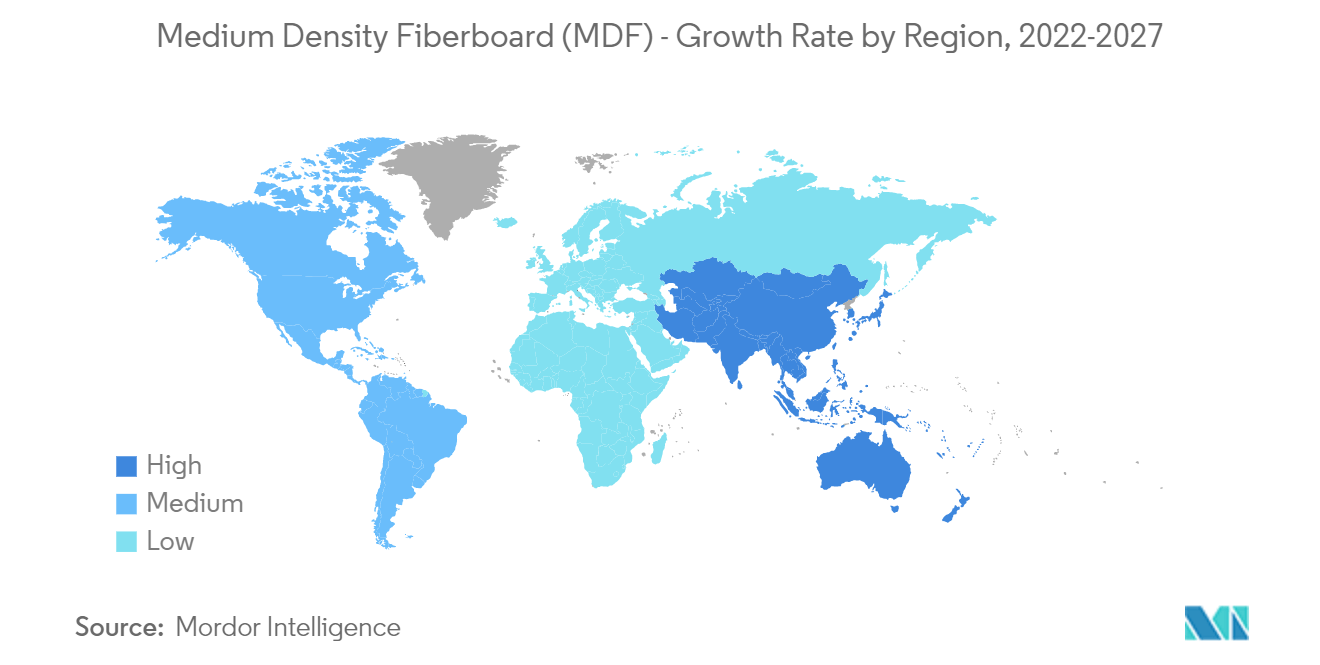

- Estima-se que a Ásia-Pacífico testemunhe um crescimento saudável durante o período de avaliação no mercado de placas de fibra de média densidade (MDF) devido à placa de fibra de média densidade em segmentos de aplicação de uso final, como gabinetes, pisos, móveis, embalagens e outras aplicações.

Tendências do mercado de placas de fibra de média densidade

Aumentar a demanda por móveis no setor residencial.

- O painel de fibra de média densidade (MDF) é a base da indústria moveleira de fabricação em massa e a escolha preferida dos fabricantes de móveis prontos. A demanda por móveis de marca, prontos e de baixa manutenção aumenta a cada dia, impulsionando a demanda por MDF em aplicações moveleiras.

- O crescimento populacional, a migração das cidades natais para clusters do setor de serviços e a tendência da família nuclear são alguns dos fatores que têm impulsionado a construção residencial em todo o mundo. Além disso, a diminuição da proporção entre terra e população e a tendência crescente de construção de arranha-céus residenciais e municípios têm impulsionado a aplicação do MDF no segmento de construção residencial em todo o mundo.

- O painel de fibra de média densidade (MDF) é um produto de painel reconstituído à base de madeira. É feito quebrando resíduos de madeira dura ou macia em fibras de madeira, muitas vezes em um desfibrilador, combinando-os com cera e um aglutinante de resina, e formando painéis aplicando alta temperatura e pressão.

- O mercado global de móveis compreende 65% do mobiliário doméstico doméstico, seguido pelo mobiliário de escritório que representa 15%, e hotéis e outros incluem 15% e 5%, respectivamente.

- De acordo com o US Census Bureau, nos Estados Unidos, em novembro de 2021, as vendas das lojas de móveis e artigos de decoração foram estimadas em aproximadamente US$ 13,31 bilhões, acima do mês anterior, quando as vendas foram de US$ 12,44 bilhões. Nos últimos anos, o país assistiu a uma queda no mercado moveleiro devido ao impacto do surto de COVID-19 no país. No entanto, o país registou uma recuperação constante no mercado moveleiro em 2022.

- A Índia é o quinto maior produtor e o quarto maior consumidor de móveis do mundo. De acordo com a Agência Nacional de Promoção e Facilitação de Investimentos, o mercado total de aluguel de móveis e eletrodomésticos na Índia atingiu INR 335.000 milhões (US$ 4.530,88 milhões) durante o EF21.

- Além disso, a partir de Setembro de 2021, a Índia assistirá provavelmente a um investimento de cerca de 1,3 biliões de dólares em habitação durante os próximos sete anos. É provável que testemunhe a construção de 60 milhões de novas casas. Isto proporcionará um impulso significativo à construção de moradias. Espera-se que isso ofereça diversas oportunidades para o crescimento do mercado de placas de fibra de média densidade (MDF).

- A Alemanha é o maior mercado de móveis da região europeia. De acordo com a Associação da Indústria Alemã de Móveis (VDM), o volume de negócios da indústria moveleira foi avaliado em 17,2 bilhões de euros (19,64 bilhões de dólares) em 2020. Além disso, de acordo com a VDM, as exportações de móveis alemãs aumentaram 17% ano a ano. e atingiu 6,2 mil milhões de euros (7,34 mil milhões de dólares) nos primeiros nove meses de 2021.

- Além disso, o afastamento dos espaços de trabalho de escritório resultou na procura de mobiliário doméstico mais funcional e flexível. Seja cadeira ergonômica, mesa de escritório ou mesa de estudo, o trabalho em casa está focando na decoração, aumentando o segmento moveleiro, resultando no aumento do mercado de MDF no período de previsão.

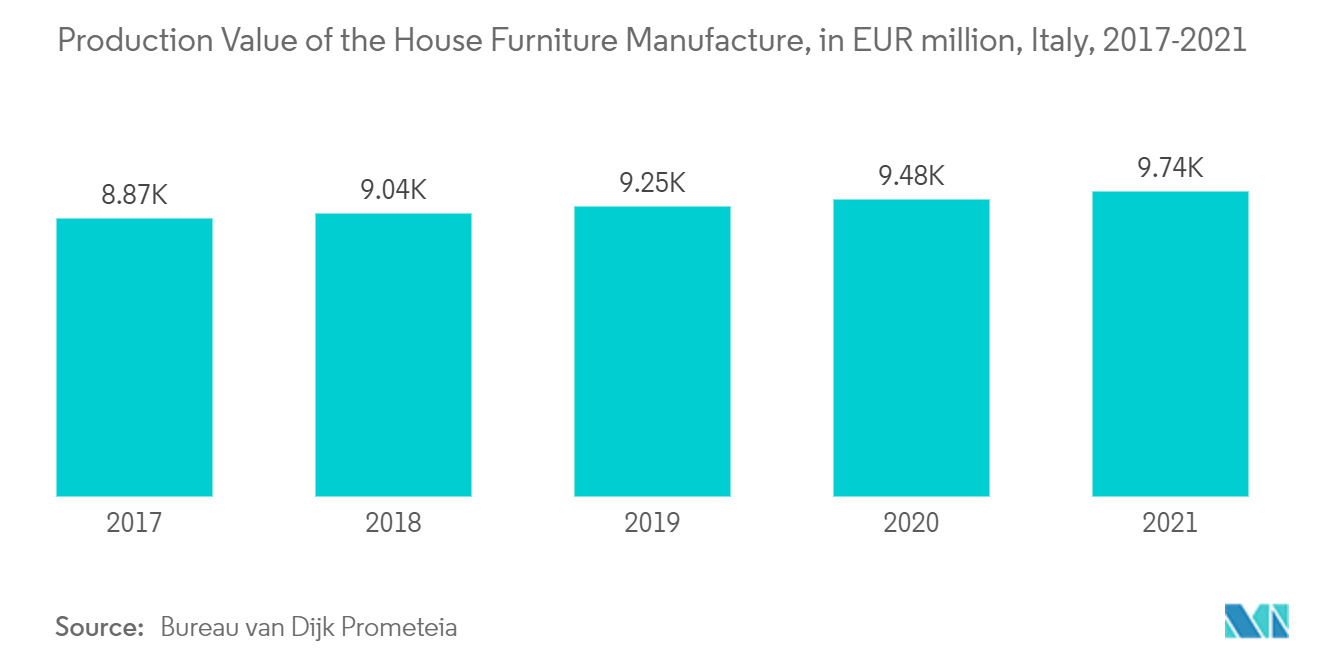

- De acordo com Bureau van Dijk; Prometeia, a produção da indústria transformadora de mobiliário doméstico em Itália valia cerca de 9.479 milhões de euros (10.822,41 milhões de dólares) em 2020 e atingiu 9.740 milhões de euros (11.523,88 milhões de dólares) em 2021.

- No geral, espera-se que o crescimento do mercado residencial e comercial impulsione o uso de MDF em móveis durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico dominou o mercado global, detendo uma participação de mais de 60%. As crescentes actividades de construção na China, Índia e Japão estão a aumentar a procura de MDF na região.

- A China representou quase mais de 40% da participação global. O rápido crescimento do consumo de placas de fibra de média densidade (MDF) na China tem sido impulsionado principalmente pelos amplos desenvolvimentos nos sectores de construção residencial e comercial, que estão a ser apoiados pela economia em crescimento.

- Durante o período de janeiro a abril de 2022, os lucros totais das principais empresas chinesas de fabricação de móveis foram de 10,06 bilhões de yuans (1,5 bilhão de dólares), um aumento anual de 2,9%, de acordo com o Ministério da Indústria e Tecnologia da Informação.

- O consumo de MDF deverá testemunhar avanços positivos na China, uma vez que o país investirá 1,43 biliões de dólares nos próximos cinco anos até 2025 em grandes projectos de construção. De acordo com a Comissão Nacional de Desenvolvimento e Reforma (NDRC), o plano de Xangai inclui o investimento de 38,7 mil milhões de dólares nos próximos três anos, enquanto Guangzhou assinou 16 novos projectos de infra-estruturas com um investimento de 8,09 mil milhões de dólares.

- Na Índia, espera-se que a taxa de disponibilidade de habitação a preços acessíveis aumente cerca de 70% em 2024. O programa Habitação para Todos até 2022 do governo indiano é também um grande factor de mudança para a indústria. Esta iniciativa visa construir mais de 20 milhões de casas acessíveis para os pobres urbanos até 2022.

- Espera-se que a indústria da construção japonesa esteja florescendo, já que o país sediará a Expo Mundial em 2025 em Osaka, Japão. Além disso, o projeto de redesenvolvimento do distrito de Toranomon Azabudai, o projeto de redesenvolvimento de Yaesu e uma torre de escritórios de 61 andares e 390 m de altura com conclusão prevista para 2023 e 2027, respectivamente.

- Além disso, o mercado de móveis na Indonésia representa mais de 1,23% do total das exportações do país, já que a exportação de móveis em 2020 foi de 1,91 bilhão de dólares, registrando um crescimento de 7,7% ao ano, proporcionando assim um enorme mercado para MDF no período de previsão.

- Tais factores, por sua vez, deverão impulsionar a procura no mercado de MDF na região.

Visão geral da indústria de placas de fibra de média densidade

O mercado de placas de fibra de média densidade (MDF) é altamente fragmentado por natureza. Os principais players incluem Kronoplus Limited, ARAUCO, SWISS KRONO Group, Kastamonu Entegre e Dexco, entre outros (não em nenhuma ordem específica).

Líderes de mercado de placas de fibra de média densidade

-

Kronoplus Limited

-

ARAUCO

-

SWISS KRONO Group

-

Kastamonu Entegre

-

Dexco

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Market_-_Market_Concentration.webp)

Notícias do mercado de placas de fibra de média densidade

- Em junho de 2022, a Kronoplus investiu 400 milhões de euros (473,26 milhões de dólares) para construir uma nova unidade de produção de painéis derivados de madeira com uma produção prevista de 720.000 m³/ano, abrangendo 25 hectares em Tortosa. Isto irá melhorar os negócios da empresa no mercado de painéis de fibra de média densidade (MDF).

- Em janeiro de 2022, Kastamonu, o maior produtor do setor de processamento de madeira da Rússia, introduziu novas decorações para sua linha Evogloss de placas de MDF. Os painéis Evogloss são essenciais para decorar as paredes de qualquer espaço habitacional, incluindo as da cozinha, quarto, casa de banho, vestiário e outras áreas comuns.

Segmentação da indústria de placas de fibra de média densidade

O painel de fibra de média densidade (MDF) é produzido com a ajuda de uma ampla variedade de fibras lignocelulósicas, incluindo agrofibras, madeira reciclada e outros subprodutos de madeira de baixo valor. Painéis de fibra de média densidade (MDF) ou painéis de fibra de processo a seco têm um teor de umidade da fibra inferior a 20% na fase de formação e uma densidade de 450 kg/m3. Estas placas são produzidas essencialmente sob calor e pressão, com adição de um adesivo sintético. O mercado de placas de fibra de média densidade (MDF) é segmentado por aplicação, setor de usuário final e geografia. Por aplicação, o mercado é segmentado em armários, pisos, móveis, moldagens, portas e marcenarias, sistema de embalagens, entre outras aplicações. O setor de usuário final segmenta o mercado em residencial, comercial e institucional. O relatório também abrange o tamanho do mercado e as previsões para o mercado de placas de fibra de média densidade (MDF) em 16 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (milhões de metros cúbicos).

| Aplicativo | Gabinete | ||

| Pisos | |||

| Mobília | |||

| Moldagem, portas e marcenaria | |||

| Sistema de embalagem | |||

| Outras aplicações | |||

| Setor de usuário final | residencial | ||

| Comercial | |||

| Institucional | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| Itália | |||

| França | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | Arábia Saudita | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de placas de fibra de média densidade

Qual é o tamanho do mercado de painéis de fibra de média densidade (MDF)?

O tamanho do mercado de placas de fibra de média densidade (MDF) deverá atingir 117,40 milhões de metros cúbicos em 2024 e crescer a um CAGR de 3,81% para atingir 141,53 milhões de metros cúbicos até 2029.

Qual é o tamanho atual do mercado de painéis de fibra de média densidade (MDF)?

Em 2024, o tamanho do mercado de placas de fibra de média densidade (MDF) deverá atingir 117,40 milhões de metros cúbicos.

Quem são os principais atores do mercado de painéis de fibra de média densidade (MDF)?

Kronoplus Limited, ARAUCO, SWISS KRONO Group, Kastamonu Entegre, Dexco são as principais empresas que operam no mercado de placas de fibra de média densidade (MDF).

Qual é a região que mais cresce no mercado de placas de fibra de média densidade (MDF)?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de placas de fibra de média densidade (MDF)?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de placas de fibra de média densidade (MDF).

Que anos esse mercado de painéis de fibra de média densidade (MDF) cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de placas de fibra de média densidade (MDF) foi estimado em 113,09 milhões de metros cúbicos. O relatório abrange o tamanho histórico do mercado de placas de fibra de média densidade (MDF) para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de placas de fibra de média densidade (MDF) para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Nossos relatórios mais vendidos

Popular Construction Chemicals and Materials Reports

Popular Chemicals & Materials Reports

Relatório da indústria de placas de fibra de média densidade (MDF)

Estatísticas para participação de mercado, tamanho e taxa de crescimento de receita de placas de fibra de média densidade (MDF) em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise do Medium Density Fiberboard (MDF) inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

_Market_Major_Players.webp)