Análise de mercado de software de imagens médicas

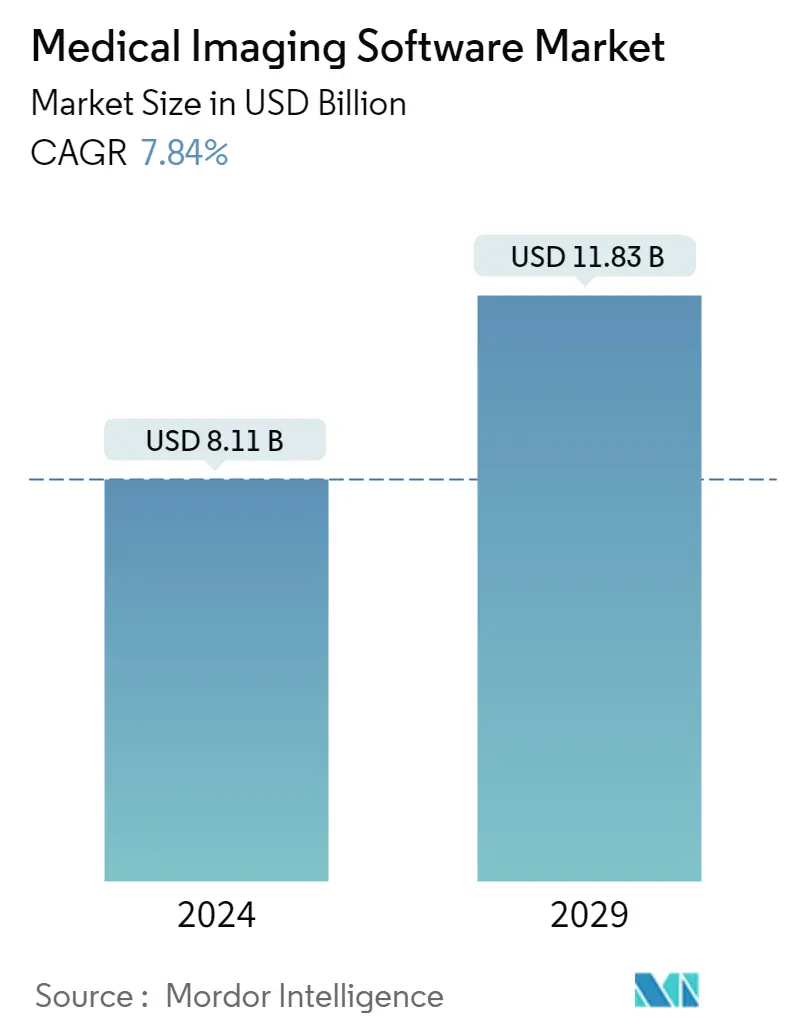

O tamanho do mercado de software de imagens médicas é estimado em US$ 8,11 bilhões em 2024, e deverá atingir US$ 11,83 bilhões até 2029, crescendo a um CAGR de 7,84% durante o período de previsão (2024-2029).

O aprendizado de máquina e a inteligência artificial atraíram o setor de saúde à medida que essas estratégias analíticas inovadoras se tornaram mais precisas e precisas.

- A necessidade de software de imagens médicas para tratamento avançado de pessoas com artrite, câncer, etc., exige uma versão avançada. Essa imagem avançada é usada para aprimorar o atendimento ao paciente e melhorar a produtividade operacional, capacitando médicos e outros profissionais de saúde ao fornecer mais detalhes sobre as condições do paciente.

- Espera-se que um aumento na demanda por software de imagem diagnóstica em aplicações como odontológica, ortopédica, cardiologia, obstetrícia e ginecologia, mamografia, urologia e neurologia contribua para o crescimento do mercado.

- O uso crescente de equipamentos de imagem ultrassônicos para diagnóstico precoce, principalmente de doenças crônicas, provavelmente impulsionará a demanda do mercado. Além disso, espera-se que os avanços contínuos nas tecnologias de imagem, como o diagnóstico auxiliado por computador (CAD), aumentem a demanda por esses sistemas. A adoção da Inteligência Artificial (IA) em imagens médicas transformou as tendências do mercado nos últimos anos e deverá impactar positivamente o crescimento futuro.

- O elevado custo do equipamento de imagem, combinado com o aumento das taxas de implementação e licenciamento de software, é o maior constrangimento à expansão do mercado, especialmente em países com cenários de reembolso fracos. Por exemplo, a maioria dos estabelecimentos de saúde nos países em desenvolvimento, como hospitais e centros de diagnóstico, têm custos.

- Durante a pandemia de COVID-19, várias tecnologias de IA, aprendizagem automática e aprendizagem profunda foram aplicadas no processamento de imagens médicas, o que impulsionará ainda mais a expansão do mercado. Devido à crescente demanda por soluções eficientes para melhores resultados para os pacientes, espera-se que os institutos de diagnóstico e pesquisa surjam como usuários finais significativos de soluções de análise de imagens. Devido aos avanços tecnológicos nas aplicações médicas, o mercado está aumentando após a pandemia.

Tendências do mercado de software de imagens médicas

Segmento de aplicações cardiológicas detém grande participação de mercado

- À medida que a frequência de doenças crónicas relacionadas com o coração aumenta globalmente, a procura por software de imagiologia médica também aumenta. Com esta procura crescente, os principais intervenientes do mercado estão a concentrar-se em ID e no lançamento de novos produtos, bem como em joint ventures e aquisições, para desenvolver os seus negócios.

- Por exemplo, em março de 2022, a Philips anunciou o Health Suite Interoperability, uma plataforma de TI de saúde totalmente integrada e habilitada para nuvem, projetada para atender às diferentes demandas de fluxo de trabalho da indústria de imagem.

- Descobriu-se que o software de imagens médicas melhora a velocidade e a precisão da análise. Os principais players em todo o mundo estão integrando tecnologias emergentes como IA e computação em nuvem para introduzir novos aplicativos de software de imagens médicas. Por exemplo, a Arterys, localizada em São Francisco, combina algoritmos de IA de aprendizagem profunda com computação em nuvem. Artérias projetadas para ressonâncias magnéticas cardíacas para auxiliar na identificação de lesões anormais nessas áreas.

- Em fevereiro de 2022, Cleery lançou o Cleerly 2.2.0, uma nova versão de software que rastreia doenças cardíacas com base na quantidade e tipo de aterosclerose. Essas inovações de mercado e lançamentos de novos produtos contribuem para expandir o tamanho do mercado de software de imagens médicas.

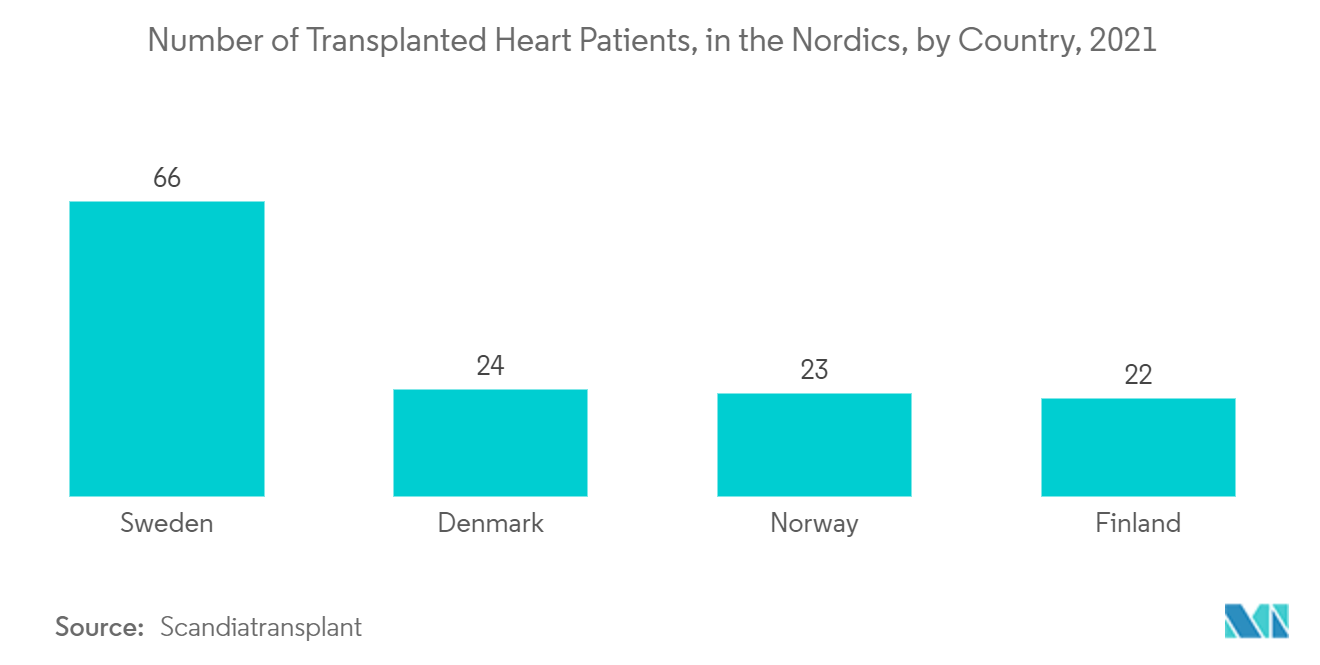

- Em problemas cardíacos como transplante cardíaco, software de imagens médicas é utilizado para conhecer a análise de dados volumétricos e funcionais. De acordo com a Scandiatransplant, o número de receptores de transplantes cardíacos nos países nórdicos em 2021 A Suécia teve o número mais significativo de pacientes cardíacos transplantados, com 66 indivíduos transplantados com um novo coração. A Dinamarca teve o segundo maior número de transplantes, com 24 pacientes.

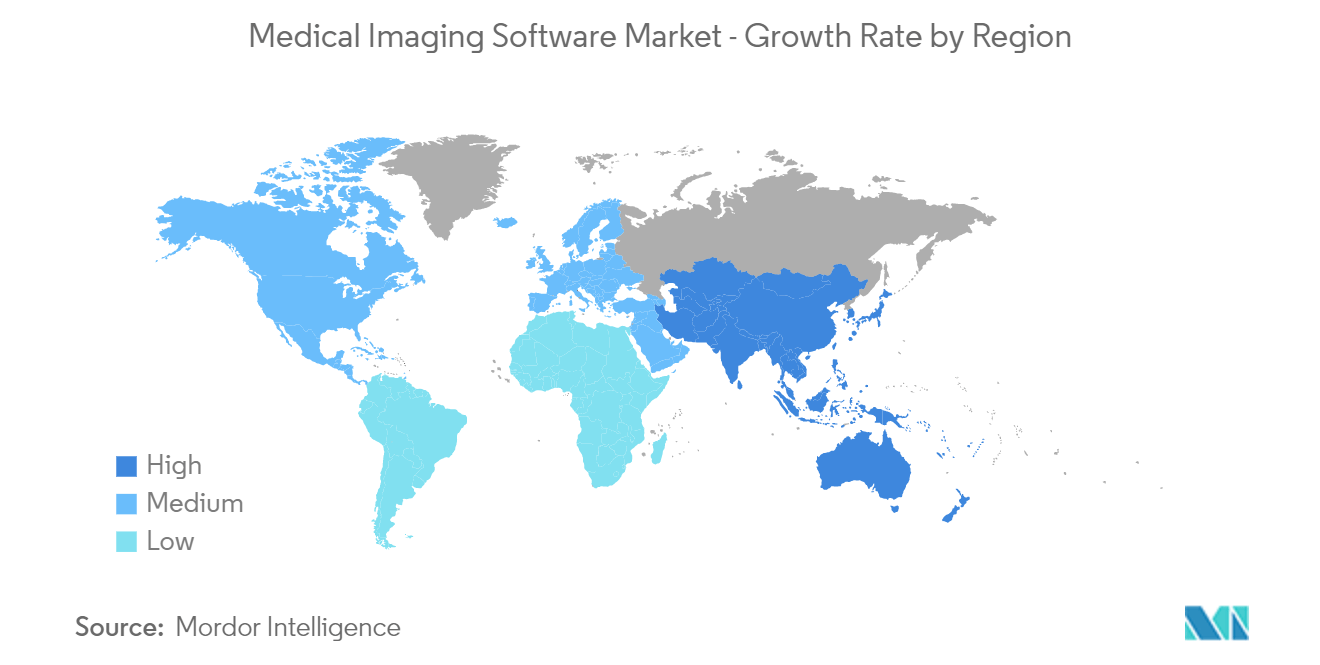

Espera-se que a América do Norte registre o maior mercado

- Espera-se que a América do Norte seja o maior mercado global de software de imagens médicas. A região tem um nível consideravelmente elevado de investimentos em infra-estruturas médicas, especialmente em países como os Estados Unidos, o México e o Canadá. Espera-se que este cenário, juntamente com a crescente variedade de hardware na região, aumente a procura por software de imagiologia médica.

- A expansão pode ser atribuída à disponibilidade de instituições de saúde bem estabelecidas, equipadas com equipamentos de diagnóstico modernos e a medidas governamentais favoráveis para impulsionar a utilização de TI em saúde nesta região. Além disso, o aumento dos investimentos em ID e a presença de concorrentes significativos no mercado estão a alimentar a expansão do mercado regional.

- Em outubro de 2022, a Enlitic, uma das empresas líderes em TI de saúde, anunciou uma nova parceria com a MULTI Inc., uma fornecedora de tecnologia de saúde de peças, equipamentos e serviços autênticos. As duas organizações colaboraram para fornecer a plataforma Enlitic Curie a prestadores de cuidados de saúde nos Estados Unidos para ajudar os departamentos de radiologia a impulsionar a eficiência operacional. À medida que cresce a necessidade de cuidados de alta qualidade aos pacientes, os líderes hospitalares concentram-se na construção de operações mais eficientes, ao mesmo tempo que expandem as perspectivas de receitas que contribuem para melhores resultados para os pacientes. Para atingir esses objetivos, a aplicação Curie|ENDEX impacta os fluxos de trabalho de diversos usuários do departamento de radiologia.

- Como resultado, muitos fornecedores de software de imagens médicas estão migrando para tecnologias de arquivo neutro em termos de fornecedor (VNA), que permitem o acesso a imagens de diversas redes e a capacidade de integrá-las a sistemas de Registro Eletrônico de Saúde (HER) de terceiros ou centralizados.

- De acordo com a estimativa da American Cancer Society de janeiro de 2022, o número de novos casos de câncer de pulmão e brônquios registrados nos Estados Unidos é de 2.36.740. Estima-se que o maior número desses casos esteja na Flórida. O aumento de pacientes com câncer exige o uso de software de imagens médicas.

Visão geral da indústria de software de imagens médicas

A rivalidade competitiva neste mercado é alta devido a players dominantes como General Healthcare Company (GE), Koninklijke Philips NV, Siemens Healthcare, Canon Medical Systems Corporation e Agfa Gevaert HealthCare, entre outros. Os players do setor desenvolvem constantemente seus portfólios de produtos para obter vantagens competitivas com fusões e aquisições, parcerias e inovações constantes.

- Junho de 2022 - A Canon Medical Systems Corporation, que fornece uma gama completa de soluções de imagem médica, como tomografia computadorizada, ressonância magnética, ultrassom, oftalmologia, equipamentos de diagnóstico e raio-X intervencionista, soluções de imagem móvel e um conjunto completo de soluções de TI para saúde, tem ampliou sua parceria com a Sociedade Europeia de Radiologia para a edição presencial de 2022 em Viena. Através da parceria, a Canon Medical oferece as suas soluções de imagiologia médica aos pacientes com VHS.

Líderes de mercado de software de imagens médicas

General Healthcare Company (GE)

Koninklijke Philips N.V.

Siemens Healthcare

Canon Medical Systems Corporation

Agfa Gevaert HealthCare

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

.webp)

Notícias do mercado de software de imagens médicas

- Fevereiro de 2022 – A Sociedade Europeia de Radiologia e a GE Healthcare renovaram a sua parceria estratégica para o Congresso Europeu de Radiologia online ECR 2022, de 2 a 6 de março de 2022, e o ECR 2022 presencial, de 13 a 17 de julho, em Viena, Áustria. A GE Healthcare concentraria os seus esforços em três pilares estratégicos inteligência digital e artificial, experiência do paciente e sustentabilidade e resiliência.

- Julho de 2022 – Na ECR 2022, a Canon Medical lançou o Vantage Fortian. O novo sistema de ressonância magnética inclui soluções inovadoras de fluxo de trabalho, aprimoramento de imagem e tecnologias de varredura acelerada, tudo isso resultando em tempos de tratamento de ressonância magnética mais curtos.

- Julho de 2022 – Calyx e Qynapse firmaram parceria para aumentar o uso de técnicas de neuroimagem baseadas em IA em ensaios clínicos de opções de terapia para problemas que afetam o sistema nervoso central (SNC) ou o cérebro e a medula espinhal.

Segmentação da indústria de software de imagens médicas

A imagem médica faz parte das práticas de saúde em todo o mundo que utiliza os mais recentes avanços tecnológicos, software e equipamentos para gerar representações gráficas do interior de um corpo para diagnóstico, análise clínica e intervenção médica. A crescente procura de serviços de saúde para a população idosa tem um impacto significativo no crescimento do setor da saúde. É apoiado por avanços médicos e melhorias na medicina e na tecnologia, afetando a procura de serviços de saúde. O avanço das plataformas 3D/4D e das plataformas de imagem multimodalidade estão atuando como catalisadores para esse mercado.

O mercado é segmentado por Tipo de Imagem (Imagens 2D, Imagens 3D e Imagens 4D), por Aplicação (Aplicações Odontológicas, Aplicações Ortopédicas, Aplicações Cardiológicas, Aplicações Obstetrícia e Ginecologia, Aplicações Mamográficas e Aplicações Urológicas e Nefrológicas) e por Geografia. Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Imagem 2D |

| Imagem 3D |

| Imagem 4D |

| Aplicações Dentárias |

| Aplicações Ortopédicas |

| Aplicações em Cardiologia |

| Aplicações em Obstetrícia e Ginecologia |

| Aplicações de mamografia |

| Aplicações em Urologia e Nefrologia |

| Outras aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Resto da Ásia-Pacífico | |

| Resto do mundo | América latina |

| Oriente Médio e África |

| Por tipo de imagem | Imagem 2D | |

| Imagem 3D | ||

| Imagem 4D | ||

| Por aplicativo | Aplicações Dentárias | |

| Aplicações Ortopédicas | ||

| Aplicações em Cardiologia | ||

| Aplicações em Obstetrícia e Ginecologia | ||

| Aplicações de mamografia | ||

| Aplicações em Urologia e Nefrologia | ||

| Outras aplicações | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| Resto do mundo | América latina | |

| Oriente Médio e África | ||

Perguntas frequentes sobre pesquisa de mercado de software de imagens médicas

Qual é o tamanho do mercado de software de imagens médicas?

O tamanho do mercado de software de imagens médicas deve atingir US$ 8,11 bilhões em 2024 e crescer a um CAGR de 7,84% para atingir US$ 11,83 bilhões até 2029.

Qual é o tamanho atual do mercado de software de imagem médica?

Em 2024, o tamanho do mercado de software de imagens médicas deverá atingir US$ 8,11 bilhões.

Quem são os principais atores do mercado de software de imagens médicas?

General Healthcare Company (GE), Koninklijke Philips N.V., Siemens Healthcare, Canon Medical Systems Corporation, Agfa Gevaert HealthCare são as principais empresas que operam no mercado de software de imagens médicas.

Qual é a região que mais cresce no mercado de software de imagens médicas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de software de imagens médicas?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de software de imagens médicas.

Que anos esse mercado de software de imagem médica cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de software de imagens médicas foi estimado em US$ 7,52 bilhões. O relatório abrange o tamanho histórico do mercado de software de imagem médica para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de software de imagem médica para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de software de imagens médicas

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita do software de imagem médica em 2024, criadas pelo Mordor Intelligence™ Industry Reports. A análise do software de imagens médicas inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.