Análise de mercado de imagens diagnósticas

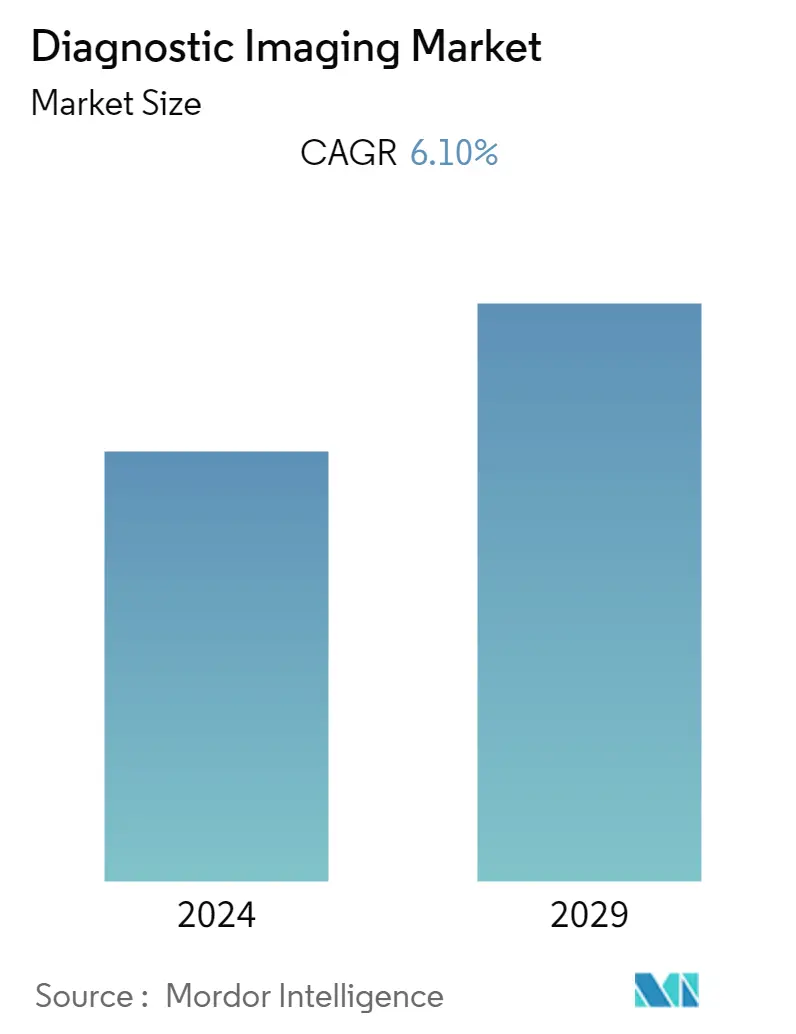

Espera-se que o mercado de imagens diagnósticas registre um CAGR de quase 6,1% durante o período de previsão.

Esperava-se que a pandemia COVID-19 tivesse um impacto significativo no mercado. De acordo com um artigo publicado na European Radiology em Novembro de 2020, a radiografia do tórax foi útil na identificação de pacientes com COVID-19 que podem deteriorar-se rapidamente e ajudar a informar a gestão clínica e a atribuição de camas hospitalares e ventilação. Isso aumentou a procura por radiografias de tórax durante a fase pandêmica. Da mesma forma, em abril de 2020, o National COVID-19 Chest Imaging Database (NCCID) foi lançado no Reino Unido, que fornece uma compreensão mais abrangente da COVID-19 através da recolha de dados de raios X, tomografia computadorizada e ressonância magnética de 20 fundos do NHS. em todo o país para detectar padrões de doenças e marcadores do vírus usando Inteligência Artificial (IA), o que, por sua vez, permitiu diagnósticos e prognósticos precoces mais precisos. Espera-se que isto aumente a procura por tais equipamentos e testes durante a pandemia da COVID-19. Além disso, espera-se que a demanda por diagnóstico por imagem permaneça constante devido à reabertura de clínicas diagnósticas e hospitais com alto fluxo de pacientes, contribuindo assim para o crescimento do mercado nos próximos cinco anos.

Os principais fatores que impulsionam o crescimento do mercado de diagnóstico por imagem são o aumento das doenças crônicas, o aumento do número de idosos e o uso de tecnologias de imagem mais avançadas.

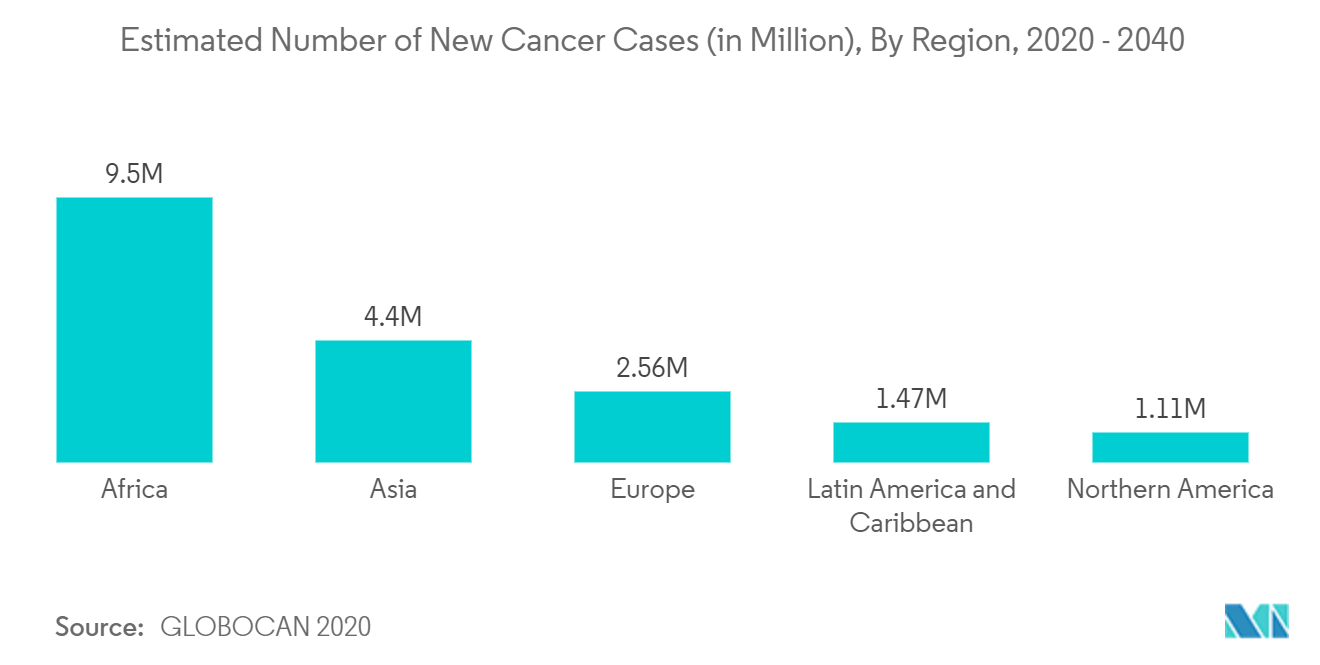

A carga de doenças crônicas está aumentando globalmente, e os procedimentos de imagens médicas desempenham um papel crucial no diagnóstico preciso de doenças crônicas, contribuindo assim para o crescimento do mercado. Segundo a GLOBOCAN, em 2020, foram notificados cerca de 19,3 milhões de novos casos de câncer em todo o mundo, e espera-se que esse número aumente para 30,2 milhões em 2040. Espera-se que tal aumento de casos de câncer contribua para o crescimento do mercado ao longo do previsto. período. Da mesma forma, os dados da British Heart Foundation publicados em Janeiro de 2022 relataram que as doenças cardíacas mais comuns afectadas globalmente foram doença cardíaca coronária (isquémica) (prevalência global estimada em 200 milhões), doença arterial periférica (vascular) (110 milhões), acidente vascular cerebral (100 milhões) e fibrilação atrial (60 milhões). Uma prevalência tão grande globalmente está alimentando o crescimento do mercado.

Além disso, espera-se que o crescente número de lançamentos de produtos contribua para o crescimento do mercado. Por exemplo, em março de 2021, a Hitachi Medical Systems lançou dois sistemas permanentes de ressonância magnética abertos, APERTO Lucent Plus e AIRIS Vento Plus, no início do Congresso Europeu de Radiologia de 2021. Ambos os sistemas estão equipados com soluções de fluxo de trabalho SynergyDrive.

Assim, espera-se que os fatores acima mencionados contribuam para o crescimento do mercado durante o período de previsão.

Tendências do mercado de imagens diagnósticas

Segmento de scanners de médio alcance (~64 fatias) sob tomografia computadorizada deverá responder pela maior participação de mercado durante o período de previsão

Espera-se que os scanners de alcance moderado detenham uma participação significativa no crescimento do mercado durante o período de previsão. As empresas tomaram diversas medidas definitivas para acompanhar a crescente demanda por scanners em todo o mundo. Os tomógrafos de médio alcance são melhores para realizar angiografia em comparação com os tomógrafos de baixo alcance. Suas características, como alta velocidade e sensibilidade, permitem aos profissionais de saúde visualizar as paredes das artérias para a formação de placas e observar os menores vasos e ramos arteriais, tornando-o adequado para estudos cardíacos.

Para aumentar sua presença no mercado, as empresas estão continuamente engajadas no desenvolvimento de novos produtos, o que por sua vez contribui para o crescimento do segmento. Por exemplo, em janeiro de 2020, a Allergen, em colaboração com a Canon Medical Systems Corporation, introduziu um novo tomógrafo no mercado, o ACUTOM 32, que é um tomógrafo de 32 cortes com um pórtico de diâmetro largo de 32 cm, cerca de 2,0 Tubo de raios X MHU e cerca de 0,75 segundos de tempo de rotação. Da mesma forma, em Janeiro de 2022, a Fundação Hospitalar Port Perry (PPHF) ultrapassou o seu objectivo de angariar 4 milhões de dólares para trazer um tomógrafo e outros equipamentos essenciais para o centro de saúde de Scugog. Em fevereiro de 2020, a Samsung NeuroLogica aproveitou mais seu tomógrafo computadorizado de 32 cortes, o móvel BodyTom, porque os casos de COVID-19 estavam aumentando rapidamente. ao mesmo tempo, minimiza a exposição ao vírus. Por conta disso, espera-se que o segmento em estudo cresça nos próximos anos.

Assim, o crescimento do mercado provavelmente será alimentado pelo lançamento de mais scanners CT.

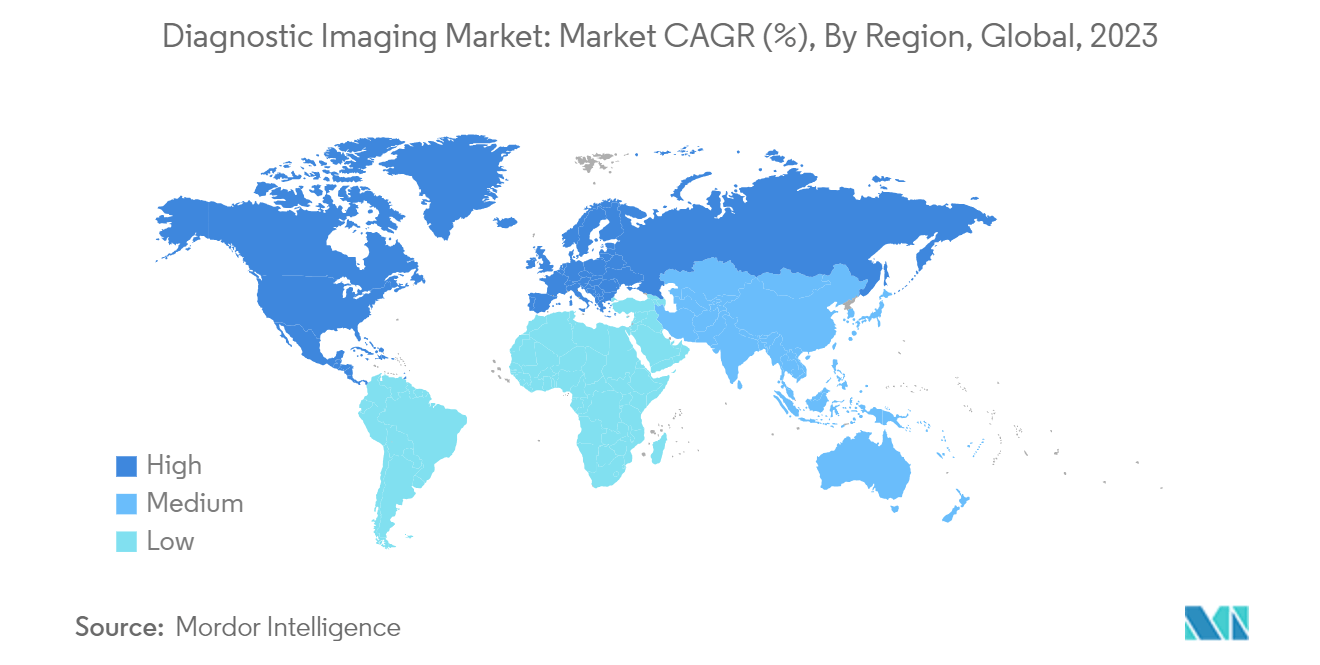

Espera-se que a América do Norte domine o mercado durante o período de previsão

Descobriu-se que a América do Norte detém uma grande parte do mercado de imagens diagnósticas e deverá mostrar uma tendência semelhante durante o período de previsão. Isto se deve principalmente à crescente prevalência de doenças crônicas e à alta demanda por diagnósticos avançados por imagem.

Os Estados Unidos contribuem com a maior parte do mercado de imagens diagnósticas, o que pode ser atribuído ao aumento dos avanços tecnológicos, às maiores taxas de acessibilidade entre a população e ao aumento no número de procedimentos diagnósticos a cada ano. Além disso, espera-se que o mercado cresça durante período de previsão devido à presença de instalações de saúde bem estabelecidas, à crescente demanda por sistemas de saúde avançados entre a população idosa e ao aumento da prevalência de doenças crônicas. Por exemplo, os dados publicados pela American Cancer Society em 2022 mencionaram que um total espera-se que ocorram 1,9 milhão de novos casos de câncer nos Estados Unidos em 2022. Além disso, espera-se que o número crescente de distúrbios neurológicos, como tumores cerebrais, impulsione o crescimento do mercado. De acordo com o artigo do American Cancer Society Journal publicado em 2022, em 2021, cerca de 83.750 indivíduos foram diagnosticados com tumores cerebrais e outros tumores do sistema nervoso central nos Estados Unidos.

Além disso, espera-se que o número crescente de lançamentos de produtos contribua para o crescimento do mercado durante o período de previsão. Por exemplo, em dezembro de 2021, a Fujifilm Healthcare lançou o sistema Velocity MRI, sua ressonância magnética aberta avançada e de alto campo, durante a conferência da Sociedade Radiológica da América do Norte de 2021, em Chicago.

Por causa de todas essas coisas, espera-se que o mercado cresça nesta região nos próximos anos.

Visão geral da indústria de diagnóstico por imagem

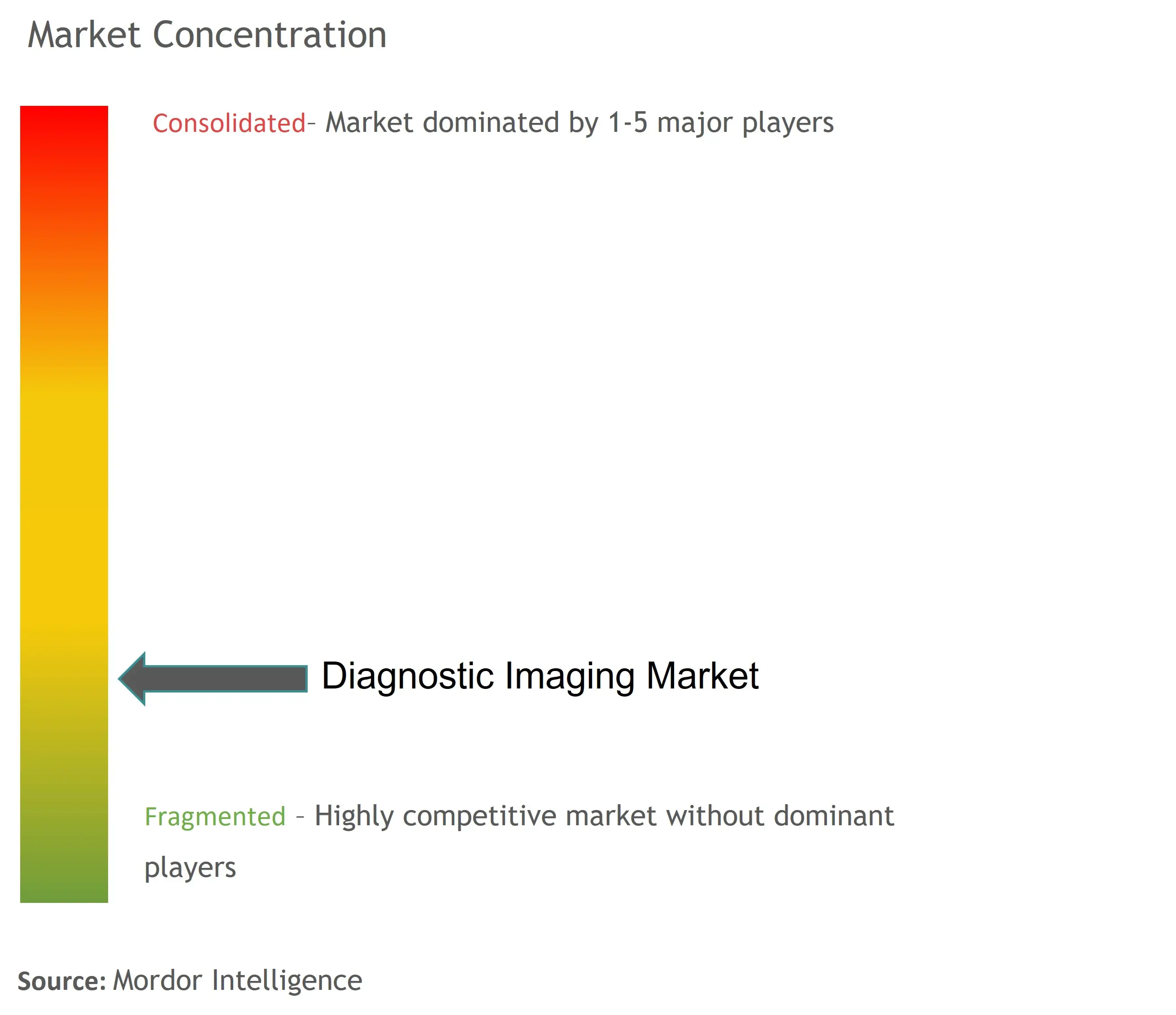

O mercado estudado é fragmentado devido à presença de diversos players no mercado. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm grandes participações de mercado e são bem conhecidas. Siemen Healthcare, Koninklijke Philips NV, GE Healthcare, Hologic Corporation e Mindray Medical International Limited são algumas das empresas mais importantes do mercado.

Líderes de mercado de diagnóstico por imagem

GE Healthcare

Koninklijke Philips N.V.,

Siemens Healthineers

Mindray

Hologic, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de diagnóstico por imagem

- Julho de 2022 A Canon Medical lançou o sistema Vantage Fortain MRI na ECR 2022. Este sistema de ressonância magnética apresenta soluções inovadoras de fluxo de trabalho, aprimoramentos de imagem e tecnologia de digitalização acelerada, que juntos contribuem para reduzir o tempo necessário para procedimentos de ressonância magnética.

- Abril de 2022 A Wipro GE Healthcare lançou o scanner Revolution Aspire CT de próxima geração. Revolution Aspire é uma solução avançada de imagem projetada e fabricada de ponta a ponta na Índia.

Segmentação da indústria de diagnóstico por imagem

De acordo com o escopo do relatório, o diagnóstico por imagem médica é uma técnica comum para ajudar a visualizar o diagnóstico físico na comunidade clínica. Para fins de diagnóstico, esses sistemas são usados para gerar imagens do corpo para obter um diagnóstico correto e determinar cuidados futuros. Diagnóstico por imagem é a técnica ou processo de criação de ilustrações visuais das partes internas do corpo para exame clínico e interpolação médica, juntamente com a representação visual da função de certos órgãos ou tecidos. Possui uma vasta gama de aplicações em diversos campos oncológicos, ortopédicos, gastroenterológicos e ginecológicos. O mercado de imagens de diagnóstico é segmentado por modalidade (MRI (sistemas de ressonância magnética de baixo e médio campo (menos de 1,5 T), sistemas de ressonância magnética de alto campo (1,5-3 T) e sistemas de ressonância magnética de campo muito alto e ultra alto (3T e mais)), Tomografia computadorizada (scanners de baixo custo (~16 fatias), scanners de médio alcance (~64 fatias) e scanners de última geração (128 fatias e mais)), ultrassom (ultrassom 2D, ultrassom 3D e outros ultrassons) , Radiografia (Sistemas Analógicos e Sistemas Digitais), Imagem Nuclear (Tomografia por Emissão de Pósitrons (PET) e Tomografia Computadorizada por Emissão de Fóton Único (SPECT)), Fluoroscopia e Mamografia); Aplicação (Cardiologia, Oncologia, Neurologia, Ortopedia, Gastroenterologia, Ginecologia e Outras Aplicações); e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório oferece o valor (em milhões de dólares) para os segmentos acima. O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| ressonância magnética | Sistemas de ressonância magnética de campo baixo e médio (menos de 1,5 T) |

| Sistemas de ressonância magnética de alto campo (1,5-3 T) | |

| Sistemas de ressonância magnética de campo muito alto e ultra alto (3T e mais) | |

| Tomografia Computadorizada | Scanners de baixo custo (~16 fatias) |

| Scanners de médio alcance (~64 fatias) | |

| Scanners de última geração (128 fatias e mais) | |

| Ultrassom | Ultrassom 2D |

| Ultrassom 3D | |

| Outro ultrassom | |

| Raio X | Sistemas Analógicos |

| Sistemas Digitais | |

| Imagem Nuclear | Tomografia por Emissão de Pósitrons (PET) |

| Tomografia Computadorizada por Emissão de Fóton Único (SPECT) | |

| Fluoroscopia | |

| Mamografia |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopedia |

| Gastroenterologia |

| Ginecologia |

| Outras aplicações |

| Hospital |

| Centros de diagnóstico |

| Outros usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Modalidade | ressonância magnética | Sistemas de ressonância magnética de campo baixo e médio (menos de 1,5 T) |

| Sistemas de ressonância magnética de alto campo (1,5-3 T) | ||

| Sistemas de ressonância magnética de campo muito alto e ultra alto (3T e mais) | ||

| Tomografia Computadorizada | Scanners de baixo custo (~16 fatias) | |

| Scanners de médio alcance (~64 fatias) | ||

| Scanners de última geração (128 fatias e mais) | ||

| Ultrassom | Ultrassom 2D | |

| Ultrassom 3D | ||

| Outro ultrassom | ||

| Raio X | Sistemas Analógicos | |

| Sistemas Digitais | ||

| Imagem Nuclear | Tomografia por Emissão de Pósitrons (PET) | |

| Tomografia Computadorizada por Emissão de Fóton Único (SPECT) | ||

| Fluoroscopia | ||

| Mamografia | ||

| Por aplicativo | Cardiologia | |

| Oncologia | ||

| Neurologia | ||

| Ortopedia | ||

| Gastroenterologia | ||

| Ginecologia | ||

| Outras aplicações | ||

| Por usuário final | Hospital | |

| Centros de diagnóstico | ||

| Outros usuários finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de imagem diagnóstica

Qual é o tamanho atual do mercado de diagnóstico por imagem?

O Mercado de Diagnóstico por Imagem deverá registrar um CAGR de 6,10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de diagnóstico por imagem?

GE Healthcare, Koninklijke Philips N.V.,, Siemens Healthineers, Mindray, Hologic, Inc. são as principais empresas que atuam no mercado de diagnóstico por imagem.

Qual é a região que mais cresce no mercado de diagnóstico por imagem?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de diagnóstico por imagem?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de diagnóstico por imagem.

Que anos esse mercado de diagnóstico por imagem cobre?

O relatório abrange o tamanho histórico do mercado de diagnóstico por imagem para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de diagnóstico por imagem para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de diagnóstico por imagem

Estatísticas para a participação de mercado de diagnóstico por imagem em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de diagnóstico por imagem inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.