Tamanho e Participação do Mercado de Embalagens de Carne

Análise do Mercado de Embalagens de Carne pela Mordor Intelligence

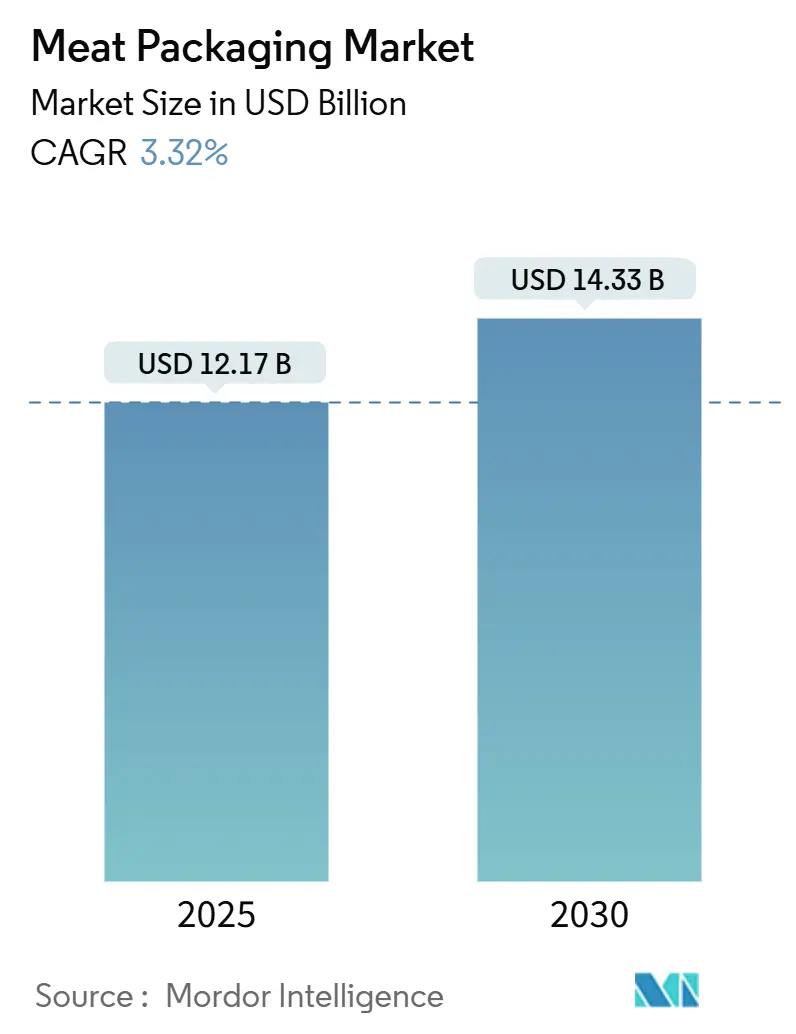

O tamanho do mercado de embalagens de carne atingiu USD 12,17 bilhões em 2025 e prevê-se que cresça para USD 14,33 bilhões até 2030 com uma TCAC de 3,32%. O crescimento reflete demanda constante por formatos de carne convenientes, adoção crescente de logística de cadeia fria e regras globais mais rígidas de segurança alimentar e sustentabilidade. Plásticos flexíveis, formatos de atmosfera modificada e monomateriais de alta barreira dominam as especificações enquanto varejistas impulsionam maior vida útil e apelo visual mais forte. Ásia-Pacífico lidera os maiores volumes, enquanto canais de mercearia online e kits de refeição registram os ganhos incrementais mais rápidos. Regulamentação de resíduos plásticos, volatilidade de matérias-primas e ascensão de proteínas alternativas moderam perspectivas de margem, encorajando produtores a buscar filmes recicláveis, automação e inovações em embalagens inteligentes.

Principais Conclusões do Relatório

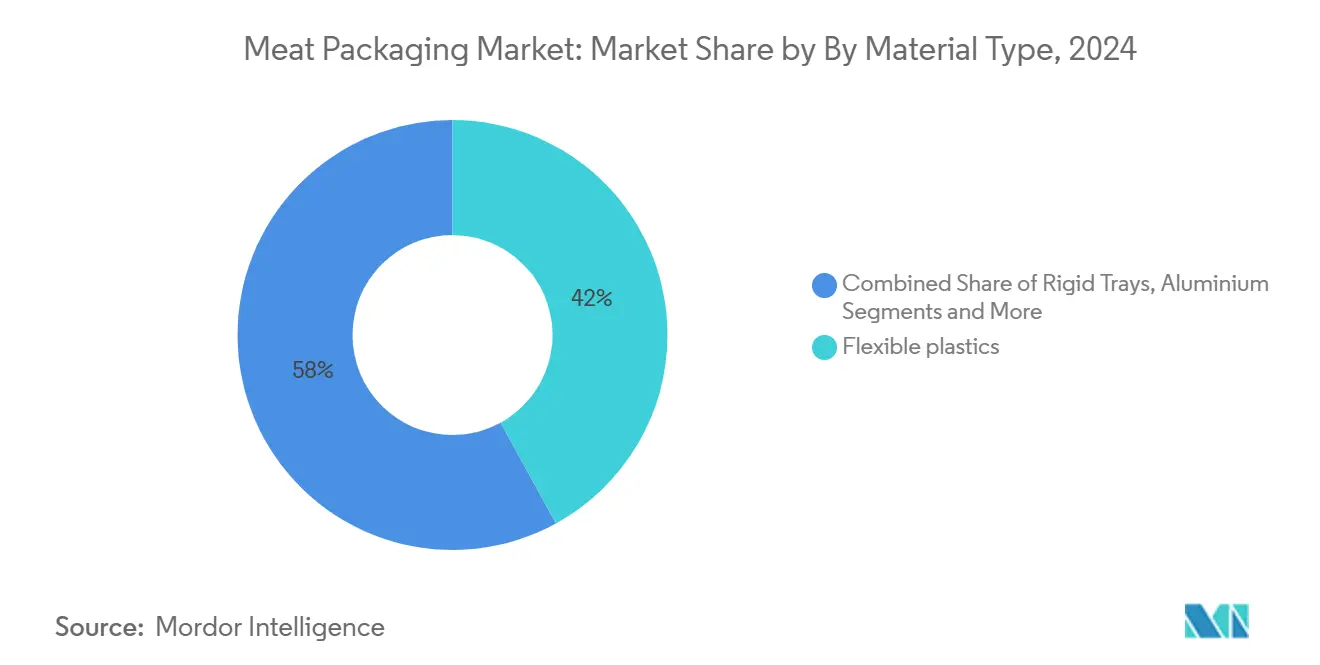

- Por tipo de material, plástico flexível capturou 42% da participação do mercado de embalagens de carne em 2024, enquanto filmes biodegradáveis registram a TCAC mais rápida de 7,2% até 2030.

- Por tipo de carne, carne fresca e congelada representou 54% do tamanho do mercado de embalagens de carne em 2024; carne pronta para consumo está avançando a uma TCAC de 5,5% até 2030.

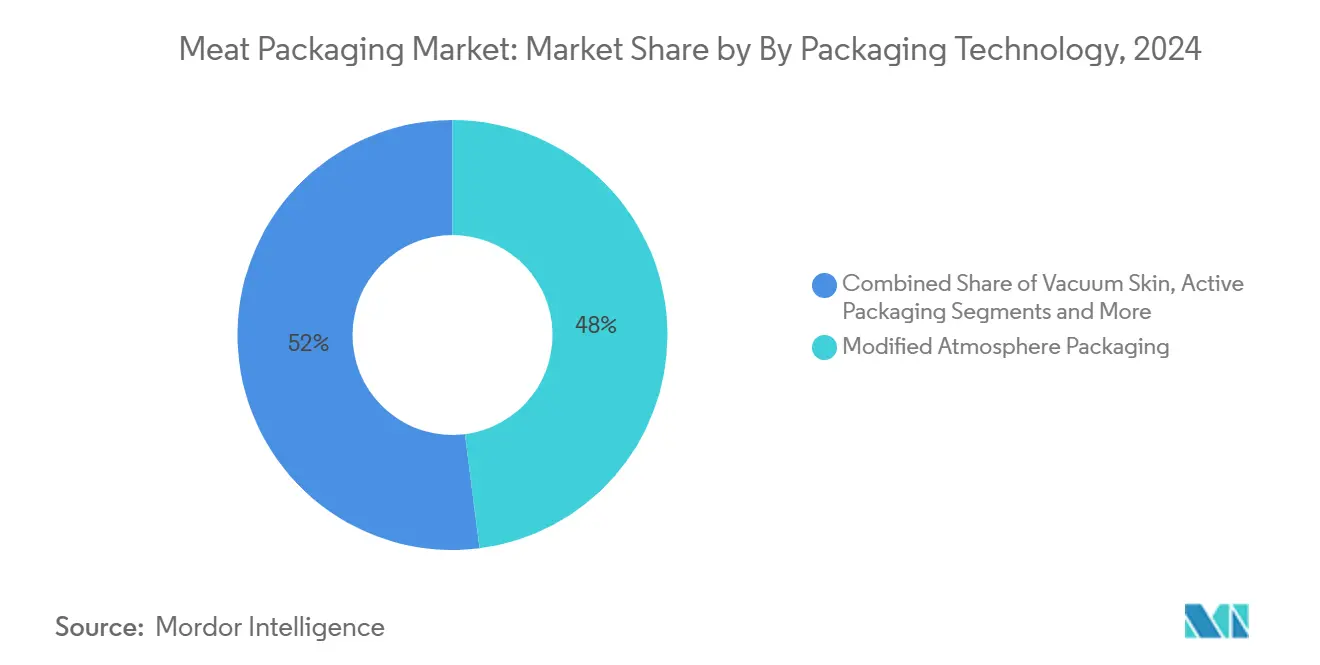

- Por tecnologia de embalagem, Embalagem em Atmosfera Modificada liderou com 48% de participação em 2024; formatos ativos e inteligentes estão projetados para expandir a uma TCAC de 7,8% até 2030.

- Por canal de usuário final, varejo deteve 51% do tamanho do mercado de embalagens de carne em 2024, enquanto mercearia online e entrega de kits de refeição estão registrando uma TCAC de 8,1% até 2030.

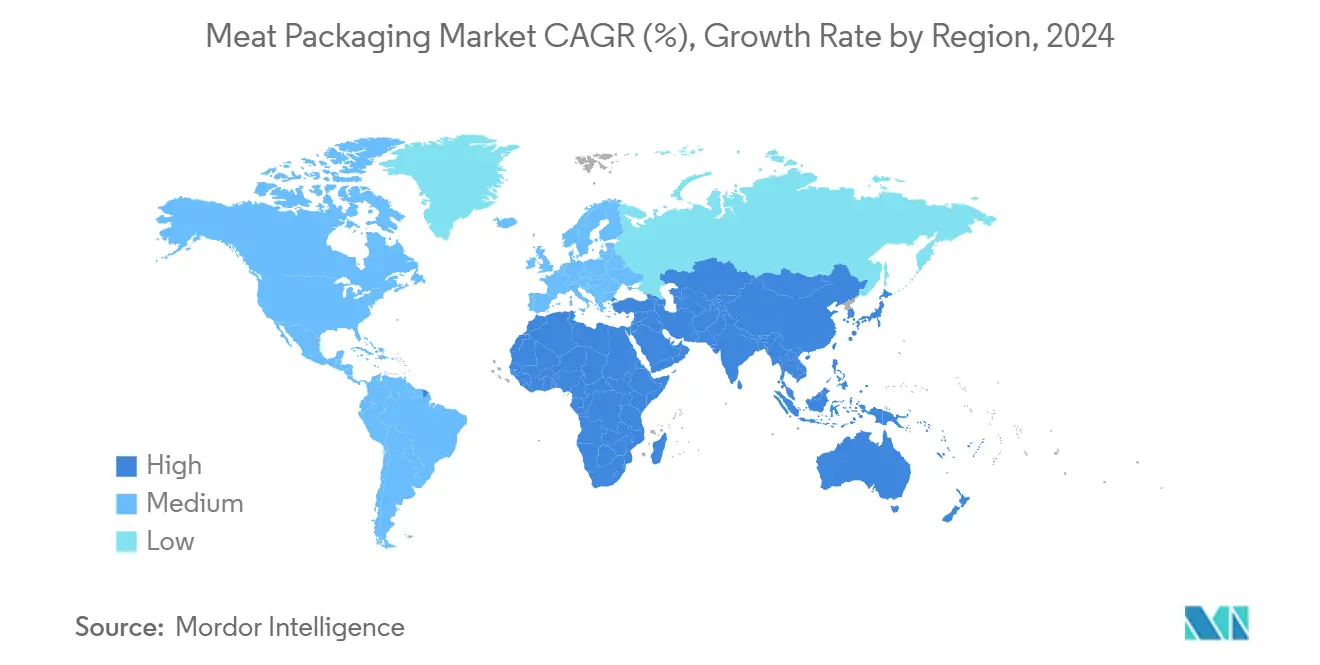

- Por geografia, Ásia-Pacífico gerou 34% do tamanho do mercado de embalagens de carne em 2024 e está crescendo a uma TCAC de 4,8% até 2030.

- Amcor, Sealed Air e Berry Global coletivamente representam uma posição de receita dominante, sustentada por escala e profundidade em P&D.

Tendências e Insights Globais do Mercado de Embalagens de Carne

Análise de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Demanda por produtos de carne convenientes e prontos para consumo | +0.8% | Global, com impacto mais forte na América do Norte e APAC | Médio prazo (2-4 anos) |

| Expansão de varejo organizado e logística de cadeia fria | +0.6% | APAC central, transbordamento para MEA e América do Sul | Longo prazo (≥ 4 anos) |

| Extensão de vida útil e regulamentações de segurança alimentar | +0.5% | Global, liderado por UE e América do Norte | Curto prazo (≤ 2 anos) |

| Mudança impulsionada pela sustentabilidade para monomateriais de alta barreira | +0.4% | Europa e América do Norte, expandindo para APAC | Médio prazo (2-4 anos) |

| Adoção de filmes antimicrobianos/nanocompostos | +0.3% | América do Norte e UE, programas piloto em APAC | Longo prazo (≥ 4 anos) |

| Rastreabilidade habilitada por blockchain e formatos à prova de violação | +0.2% | Segmentos premium da América do Norte e UE | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda por Produtos de Carne Convenientes e Prontos para Consumo

A adoção pelo consumidor de carne com valor agregado subiu de 37% para 67% entre 2016 e 2022, empurrando processadores em direção a formatos prontos para caso que minimizam manuseio na loja enquanto preservam cor e textura. A Tyson Fresh Meats lançou seu Programa Universal Case Ready para agilizar a distribuição e estender a vida útil via filmes de barreira avançados. Compradores urbanos, pressionados pelo tempo, aceitam pontos de preço premium para embalagens que permitem preparação rápida de refeições. O crescimento em alimentos frescos preparados acelera a demanda por sistemas de processamento de alta pressão e atmosfera modificada que protegem sabor e nutrientes. Essas dinâmicas reforçam ganhos de volume sustentados para o mercado de embalagens de carne tanto em cidades maduras quanto emergentes.[1]Richard Mitchell, "Value-added meats. Now packed with even more value," Supermarket News, supermarketnews.com

Expansão de Varejo Organizado e Logística de Cadeia Fria

As vendas de lojas de conveniência na China subiram para CNY 424,8 bilhões em 2023, alta de 10,8% ano a ano, com alimentos frescos liderando o aumento. Startups como Yueshi Robot estão implantando empilhadeiras autônomas operando a −30°C, elevando a eficiência em nós de distribuição congelados. Investimento mais amplo em refrigeração comercial, projetado para atingir USD 56,2 bilhões até 2035, requer embalagens que resistem ao estresse de baixa temperatura enquanto mantêm a entrada de oxigênio mínima. Varejistas também demandam formas padronizadas para acelerar reposição de prateleiras, direcionando conversores para bolsas flexíveis e bandejas termoformadas adaptadas para linhas de alto volume. Essas tendências consolidam o varejo organizado como catalisador de longo prazo para o mercado de embalagens de carne.[2] Wataru Suzuki, "Chinese startups race to upgrade cold chain logistics," Nikkei, asia.nikkei.com

Extensão de Vida Útil e Regulamentações de Segurança Alimentar

Reguladores apertar demandas por dados verificáveis de frescor, estimulando interesse em embalagens inteligentes portando sensores que mudam de cor e indicadores de pH. Pesquisa acadêmica confirma que sensores de pH à base de gelatina podem integrar em filmes biodegradáveis, fornecendo sinais de qualidade em tempo real e reduzindo desperdício. O Regulamento de Embalagem e Resíduos de Embalagem da União Europeia eleva limites de reciclabilidade e rastreabilidade, provocando uma mudança para etiquetas inteligentes ligadas com monitoramento em nuvem. Produtores investindo cedo em tais sistemas ganham vantagens de conformidade e confiança do consumidor, reforçando curvas de adoção através do mercado de embalagens de carne.

Mudança Impulsionada pela Sustentabilidade para Monomateriais de Alta Barreira

A WestRock reportou 96% de seu portfólio de 2023 como reciclável, compostável ou reutilizável, visando 100% até 2025. O PreservaWrap da LK Packaging, um filme de polietileno reciclável, agora espelha o desempenho de barreira do PVC enquanto qualifica para rotulagem How2Recycle. Diretivas europeias aceleram o movimento para longe de laminados complexos em direção a estruturas de polímero único, desafiando cientistas de materiais a misturar camadas de barreira de gás sem comprometer circularidade. Progresso nesta área posiciona produtores flexíveis para capitalizar na demanda de eco-rótulos no mercado de embalagens de carne.

Análise de Impacto das Restrições

| RESTRIÇÕES | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Regulamentações de resíduos plásticos e desafios de reciclabilidade | -0.7% | Europa e América do Norte, expandindo globalmente | Curto prazo (≤ 2 anos) |

| Preços voláteis de insumos de polímero e metal | -0.5% | Global, impactando particularmente processadores menores | Curto prazo (≤ 2 anos) |

| Impostos sobre embalagens de uso único e taxas EPR | -0.3% | Europa, programas piloto na América do Norte | Médio prazo (2-4 anos) |

| Crescimento de proteínas alternativas reduzindo demanda de carne vermelha | -0.2% | América do Norte e Europa, emergindo em APAC | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de Filmes Antimicrobianos/Nanocompostos

Nanocompostos antimicrobianos inibem crescimento microbiano diretamente na superfície da carne, estendendo vida útil e reduzindo dependência de conservantes. Carreadores de hidrogel infundidos com extratos naturais mostram eficácia em reduzir contagens bacterianas enquanto permanecem seguros para alimentos. Linhas piloto na América do Norte e Europa estão escalando produção para lançamento comercial. Sinergias surgem quando tais filmes são pareados com tampas MAP transparentes, oferecendo tanto proteção ativa quanto visibilidade do produto crítica para casos refrigerados.

Rastreabilidade Habilitada por Blockchain e Formatos à Prova de Violação

Varejistas e processadores integram blockchain para registrar cada evento de custódia, protegendo contra fraude e recalls. Selos ligados a IoT transmitem alertas mediante violação, permitindo ação em tempo real e reforçando confiança do consumidor na transparência da cadeia de suprimentos. Adotantes precoces visam linhas premium onde prêmios de proveniência compensam custos adicionais de sensores. À medida que sensores caem de preço, adoção se ampliará, impulsionando diferenciação no mercado de embalagens de carne.

Análise de Segmentos

Por Tipo de Material: Dominância Flexível em Meio à Pressão de Sustentabilidade

Plásticos flexíveis detiveram 42% do mercado de embalagens de carne em 2024, impulsionados pela conformidade a cortes irregulares e excelente capacidade de impressão. Filmes biodegradáveis, embora ainda nicho, registram uma TCAC de 7,2% enquanto reguladores favorecem soluções compostáveis ou recicláveis. Latas de metal e folha permanecem vitais para patê premium e produtos de longa duração que requerem esterilização. Camadas nanocompostas antimicrobianas estão entrando em redes flexíveis, oferecendo supressão bacteriana ativa ao lado do desempenho de barreira. Inovação contínua em resina e revestimento permite que conversores reduzam calibre mantendo resistência à perfuração, mantendo embalagens flexíveis competitivas em custo.

Bandejas rígidas, frequentemente PET ou PP, servem produtos fatiados onde empilhabilidade importa, mas enfrentam escrutínio de sustentabilidade por sua maior massa de material. Bandejas de espuma estão perdendo terreno para variantes mono-PET transparentes que facilitam classificação de reciclabilidade. Opções de metal perduram em carne enlatada e presunto de grau de exportação graças à integridade hermética superior, mas seu crescimento é limitado por peso e custo. No geral, soluções flexíveis continuarão liderando o mercado de embalagens de carne enquanto marcas equilibram sustentabilidade com demandas de merchandising.[3]Debarati Bhadury, "Application of On-Pack pH Indicators to Monitor Freshness of Modified Atmospheric Packaged Raw Beef," Food Quality and Safety, academic.oup.com

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Carne: Liderança do Segmento Fresco com Aceleração de Pronto para Consumo

Produtos frescos e congelados geraram 54% do tamanho do mercado de embalagens de carne em 2024, apoiados pela demanda de supermercados por bandejas e sobrecapas visualmente atraentes e à prova de vazamentos que resistem a vida útil de vários dias. O crescimento permanece saudável conforme cobertura de cadeia fria se amplia em economias emergentes. Linhas prontas para consumo, de fatias de delicatessen a charque de prateleira estável, crescem a TCAC de 5,5% conforme estilos de vida favorecem conveniência. Esses formatos precisam de barreiras altas de oxigênio e umidade, selos seguros para micro-ondas e aberturas amigáveis ao consumidor, estimulando inovação em tampas descascáveis e controle de porção.

Carnes processadas desfrutam de participação constante, embora tendências de saúde mudem algum volume para cortes mais magros e alternativas vegetais. Melhorias de embalagem focam em zíperes reseláveis e formatos de pele a vácuo que destacam textura enquanto minimizam bolsas de ar. Através das categorias, demanda converge para indicadores inteligentes que mostram risco de deterioração, reforçando diferenciação em casos lotados e aumentando confiança do comprador no mercado de embalagens de carne.

Por Tecnologia de Embalagem: Liderança MAP com Sistemas Inteligentes Emergindo

Embalagem em Atmosfera Modificada reteve 48% da participação do mercado de embalagens de carne em 2024 ao estender frescor através de misturas precisas de O₂ e CO₂ seladas dentro de filmes multicamadas. Produtores ajustam finamente proporções de gás para cortes específicos, equilibrando retenção de cor com supressão microbiana. Soluções ativas e inteligentes expandem a uma TCAC de 7,8% conforme tintas sensíveis ao pH, absorvedores de oxigênio e sensores RFID migram de piloto para execuções comerciais. Essas ferramentas se alinham com compromissos de redução de desperdício dos varejistas e mandatos de rastreabilidade dos reguladores.

Embalagem a Vácuo com Pele garante bifes premium e linhas de exportação onde exclusão profunda de oxigênio adiciona semanas de vida refrigerada. Embora mais caro, o formato comanda pontos de preço mais altos e reduz perda por gotejamento. Revestimentos comestíveis e filmes biodegradáveis, embora pequenos, atraem marcas conscientes da sustentabilidade caçando apelo de prateleira livre de plástico. Cada camada de tecnologia responde a direcionadores de valor distintos, coletivamente ampliando o conjunto de ferramentas disponível no mercado de embalagens de carne.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Usuário Final: Dominância do Varejo com Disrupção Digital

Supermercados e hipermercados contribuíram com 51% do tamanho do mercado de embalagens de carne em 2024, aproveitando merchandising visual para impulsionar vendas de alta rotatividade. Cadeias padronizam alturas de bandeja e especificações de clareza de filme para agilizar planogramas, injetando eficiência através de scorecards de fornecedores compartilhados. Serviços de mercearia online e kits de refeição, escalando a TCAC de 8,1%, estabelecem demandas frescas por bolsas resistentes a choque e à prova de vazamentos que sobrevivem ao manuseio de última milha. Etiquetas indicadoras de temperatura tranquilizam consumidores sobre integridade da cadeia fria na chegada à porta.

Operadores de foodservice e HORECA compram embalagens a granel visando eficiência de retaguarda e minimização de desperdício. Sacos de forma-preenchimento-selo vertical e grandes sacos a vácuo dominam este espaço pela velocidade e rendimento em cozinhas de comissariado. Processadores de carne integram embaladores de alta velocidade com robótica para combater restrições de mão de obra, buscando filmes duráveis que funcionem confiavelmente em velocidades de linha elevadas. Diversificação de canais amplia complexidade de especificação mas alarga a base endereçável para o mercado de embalagens de carne.

Análise Geográfica

Ásia-Pacífico gerou 34% do tamanho do mercado de embalagens de carne em 2024, sustentado pelo consumo de carne de quase 100 milhões de toneladas da China e vigorosa modernização varejista. TCAC regional de 4,8% até 2030 reflete urbanização e investimento em nós de cadeia fria de Pequim a Bangalore. As compras online de carne bovina da China superaram 44% de participação, sinalizando adoção rápida de embalagens amigáveis ao e-commerce projetadas para redes de encomendas. Supermercados indianos multiplicam corredores de freezer, ampliando a base endereçável para soluções MAP e VSP. Cadeias de conveniência do Sudeste Asiático seguem o exemplo, abraçando formatos de bolsa padronizados que resistem a climas úmidos.

América do Norte combina alta ingestão per capita de carne com infraestrutura varejista madura. Crescimento deriva de adoção de tecnologia: rastreamento blockchain, filmes antimicrobianos e ensacadores prontos para automação. Revisões regulatórias estimulam testes de filmes de barreira monomateriais, especialmente nas principais cadeias do Canadá. Europa lidera em conformidade de economia circular, empurrando conversores para estruturas PE/PP recicláveis e híbridos de fibra de papel. Empresas de embalagem que atendem tanto alvos de barreira de oxigênio quanto reciclabilidade desbloqueiam status de fornecedor preferido com comerciantes da UE.

América do Sul vê demanda constante dos processadores orientados para exportação do Brasil que precisam de embalagens robustas para envio transoceânico. Bolsas de alta barreira, sacos a vácuo em relevo e externos corrugados fortes são padrão. Oriente Médio e África exibem penetração desigual; varejistas do Golfo especificam bifes MAP premium, enquanto muitos mercados africanos ainda dependem de papel de açougueiro. Lacunas de cadeia fria limitam adoção, mas investimentos em infraestrutura e pilotos de comércio rápido apontam para adoção gradual. Juntas, essas dinâmicas geográficas fomentam caminhos de crescimento multi-velocidade que expandem o mercado global de embalagens de carne.

Panorama Competitivo

O setor mostra concentração moderada. Amcor, Sealed Air e Berry Global canalizam orçamentos de P&D para inovações de barreira, equipamentos prontos para automação e melhorias de reciclabilidade para defender participação. A fusão proposta de USD 8,4 bilhões entre Amcor e Berry Global criaria uma potência capaz de harmonizar compras de resina, extrusão de filme e conversão através de continentes, amplificando poder de barganha com varejistas. Empresas de nível médio buscam nichos como termoformas compostáveis ou revestimentos antimicrobianos, diferenciando através de agilidade ao invés de escala pura.

Parcerias estratégicas crescem conforme conversores se unem com empresas de sensores para lançar embalagens inteligentes. Projetos precoces agrupam livros-razão blockchain com etiquetas de frescor NFC, capturando posicionamento premium em cadeias de mercearias gourmet. Automação é outro campo de batalha: linhas apresentando inspeção de visão IA e carregadores robóticos cortam custos de mão de obra e reduzem risco de contaminação, atraindo processadores espremidos por escassez de força de trabalho. Credenciais de sustentabilidade permanecem expectativa básica; empresas incapazes de documentar reciclabilidade, operações de baixo carbono ou prontidão EPR arriscam deslistagem de listas de fornecimento varejistas. Dinâmicas competitivas, portanto, dependem de integração tecnológica, previsão regulatória e resiliência da cadeia de suprimentos através do mercado de embalagens de carne.

Líderes da Indústria de Embalagens de Carne

-

Amcor plc

-

Sealed Air Corporation

-

Berry Global Group Inc.

-

Mondi plc

-

Crown Holdings Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Cargill anunciou investimento de USD 90 milhões em automação para sua planta de processamento de carne bovina no Colorado, focando em tecnologias de melhoria de rendimento e redução de desperdício que exigirão sistemas de embalagem compatíveis capazes de integrar com equipamentos de manuseio robótico.

- Maio de 2025: A Multivac apresentou automação avançada de fatiamento de carne na IFFA 2025, assinando acordo de cooperação com Provisur Technologies para aprimorar soluções de fatiamento de alta produção para aplicações de bacon e presunto cru, enfatizando sustentabilidade através do uso reduzido de plástico e melhoria da eficiência operacional.

- Fevereiro de 2025: A Smurfit Westrock reportou resultados sólidos do Q4 2024 com vendas líquidas de aproximadamente USD 7,5 bilhões, destacando expertise operacional em soluções de embalagem sustentáveis cruciais para aplicações de embalagem de carne enquanto alcança USD 400 milhões em economias de sinergia.

- Janeiro de 2025: A Amcor revelou seu showcase IPPE 2025 apresentando o Moda Loader, Moda Bag com tecnologia de visão IA e sistemas de embalagem a vácuo rotativo Moda Vac 20 projetados para aumentar eficiência operacional e segurança em setores de processamento de proteínas.

Escopo do Relatório Global do Mercado de Embalagens de Carne

A embalagem desempenha papel vital em preservar o prazo e extensão da vida útil da carne. A carne pode ser comprometida sem embalagem pois é contaminada por contato direto com contaminantes químicos, físicos e biológicos. O estudo rastreia a demanda pelo mercado através da receita acumulada pelo valor do consumo de diferentes tipos de soluções de embalagem usadas para embalagem de carne.

O mercado é segmentado por tipo de material (plástico e metal), tipo de carne (fresca e congelada, processada e pronta para consumo) e geografia. O escopo deste estudo está atualmente focado nas regiões-chave, como América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África. Os tamanhos de mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Plástico | Bolsas Flexíveis | Sacos |

| Filmes e Embrulhos | ||

| Outras Flexíveis | ||

| Bandejas e Contêineres Rígidos | Outras Rígidas | |

| Metal | Alumínio | |

| Aço | ||

| Outros Metais | ||

| Fresca e Congelada |

| Processada |

| Pronta para Consumo |

| Embalagem em Atmosfera Modificada (MAP) |

| Embalagem a Vácuo com Pele (VSP) |

| Embalagem Ativa e Inteligente |

| Filmes Comestíveis e Biodegradáveis |

| Varejo (Supermercados / Hipermercados) |

| Foodservice / HORECA |

| Mercearia Online e Kit de Refeição |

| Processadores / Embaladores de Carne |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Israel |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Resto da África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Material | Plástico | Bolsas Flexíveis | Sacos |

| Filmes e Embrulhos | |||

| Outras Flexíveis | |||

| Bandejas e Contêineres Rígidos | Outras Rígidas | ||

| Metal | Alumínio | ||

| Aço | |||

| Outros Metais | |||

| Por Tipo de Carne | Fresca e Congelada | ||

| Processada | |||

| Pronta para Consumo | |||

| Por Tecnologia de Embalagem | Embalagem em Atmosfera Modificada (MAP) | ||

| Embalagem a Vácuo com Pele (VSP) | |||

| Embalagem Ativa e Inteligente | |||

| Filmes Comestíveis e Biodegradáveis | |||

| Por Canal de Usuário Final | Varejo (Supermercados / Hipermercados) | ||

| Foodservice / HORECA | |||

| Mercearia Online e Kit de Refeição | |||

| Processadores / Embaladores de Carne | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio | Israel | ||

| Arábia Saudita | |||

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de embalagens de carne?

O mercado de embalagens de carne está avaliado em USD 12,17 bilhões em 2025 e está projetado para alcançar USD 14,33 bilhões até 2030.

Qual região detém a maior participação no mercado de embalagens de carne?

Ásia-Pacífico lidera com 34% de participação em 2024, impulsionada pela grande base de consumo da China e infraestrutura varejista em expansão.

Qual tecnologia de embalagem é mais amplamente usada para produtos de carne?

Embalagem em Atmosfera Modificada comanda 48% de participação, refletindo sua eficácia em estender vida útil e preservar cor.

Quão rápido a mercearia online está influenciando a demanda de embalagem de carne?

Canais de mercearia online e kits de refeição estão expandindo a uma TCAC de 8,1% até 2030, estimulando demanda por embalagens duráveis e à prova de vazamentos.

Que tendências de sustentabilidade estão moldando o mercado de embalagens de carne?

Filmes monomateriais de alta barreira, estruturas recicláveis e sensores inteligentes de frescor estão ganhando tração sob regulamentações mais rígidas.

Quem são os principais players no mercado de embalagens de carne?

Amcor, Sealed Air e Berry Global dominam, com concorrentes focando em inovações eco-amigáveis e embalagens inteligentes habilitadas por sensores.

Página atualizada pela última vez em: