Tamanho e Participação do Mercado de Motores de Propulsão Marítima

Análise do Mercado de Motores de Propulsão Marítima pela Mordor Intelligence

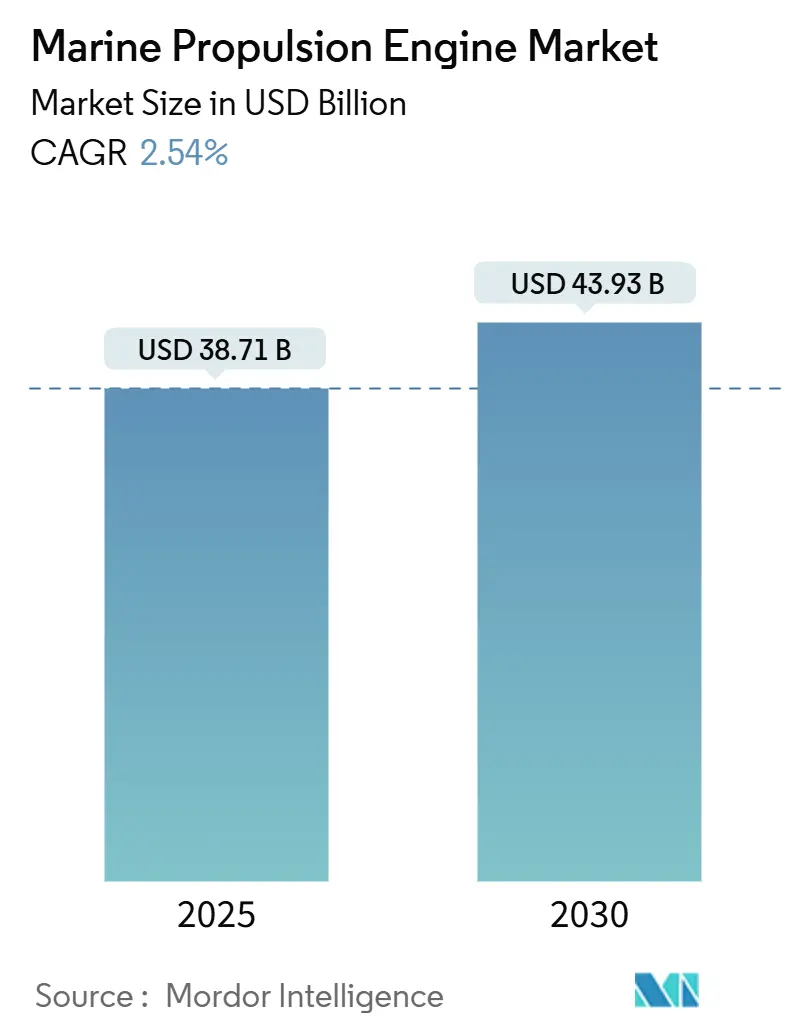

O tamanho do Mercado de Motores de Propulsão Marítima é estimado em USD 38,71 bilhões em 2025, e deve atingir USD 43,93 bilhões até 2030, a uma CAGR de 2,54% durante o período de previsão (2025-2030). A demanda está ancorada no ciclo de renovação de capacidade da frota de carga comercial, mas o momentum está cada vez mais mudando em direção a combustíveis alternativos à medida que a Estrutura Net-Zero da IMO pressiona os proprietários a reduzir a intensidade de gases de efeito estufa em 80% antes de 2050. A adoção precoce de motores de combustível duplo de GNL e metanol, impulsionada por carteiras de pedidos robustas na Ásia-Pacífico e incentivos de políticas europeias, está reforçando a transição tecnológica.

Principais Conclusões do Relatório

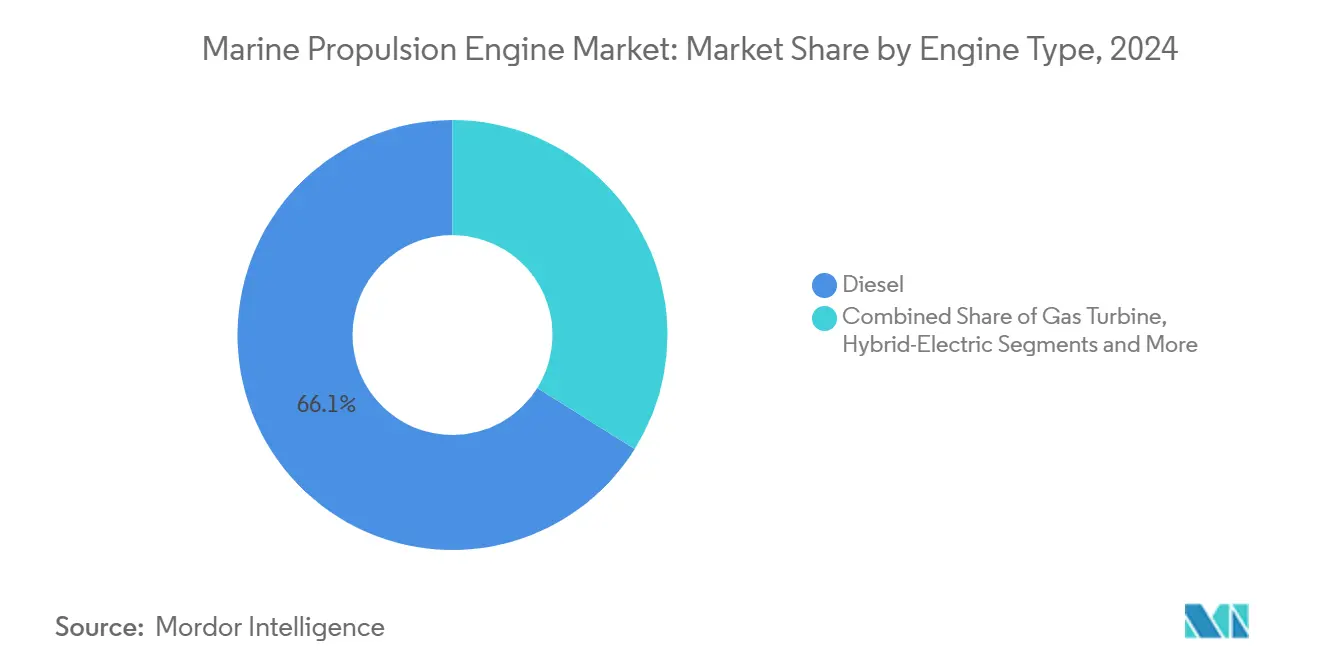

- Por tipo de motor, diesel comandou 66,12% da participação do mercado de motores de propulsão marítima em 2024, enquanto sistemas de células de combustível estão projetados para crescer a 2,76% CAGR até 2030.

- Por aplicação, carga comercial detinha 57,37% do tamanho do mercado de motores de propulsão marítima em 2024; transporte de passageiros está definido para expandir a 2,41% CAGR até 2030.

- Por tipo de embarcação, graneleiros lideraram com 31,28% de participação de receita em 2024; embarcações de apoio offshore estão preparadas para uma CAGR de 3,12% durante a janela de previsão.

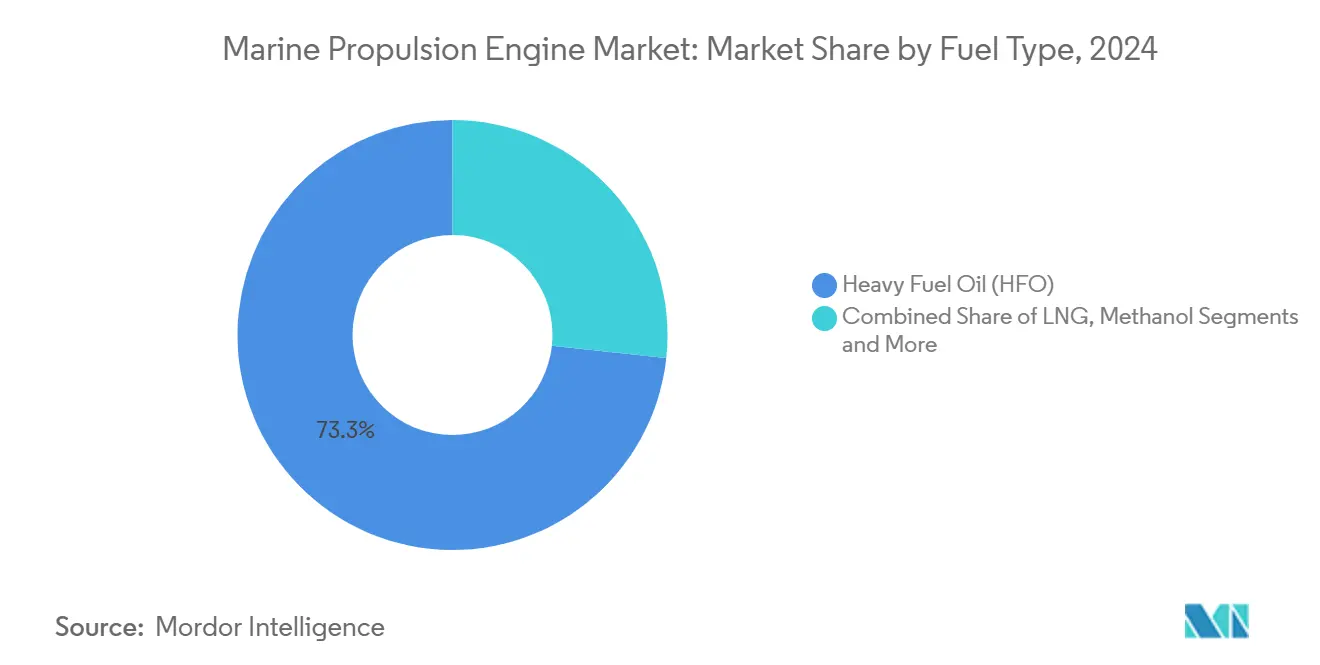

- Por tipo de combustível, HFO representou 73,25% da participação do tamanho do mercado de motores de propulsão marítima em 2024, enquanto metanol está previsto para avançar a uma CAGR de 2,88% até 2030.

- Por faixa de potência, motores de 10.001-20.000 kW capturaram 37,11% do tamanho do mercado de motores de propulsão marítima em 2024; unidades acima de 20.000 kW registrarão a CAGR mais rápida de 3,24% até 2030.

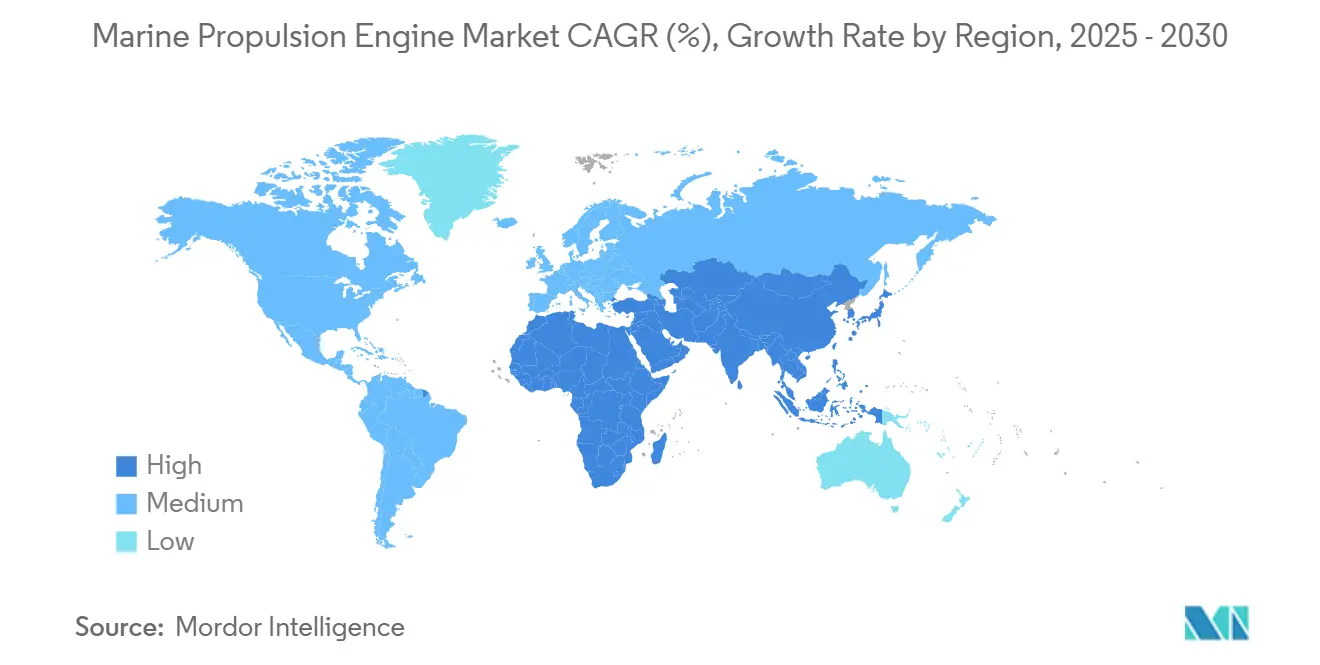

- Por geografia, Ásia-Pacífico controlou 43,36% da participação do mercado de motores de propulsão marítima em 2024; Oriente Médio e África está no caminho para uma CAGR de 3,37% até 2030.

Tendências e Insights do Mercado Global de Motores de Propulsão Marítima

Análise de Impacto dos Drivers

| Driver | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos IMO Tier III & EEXI | +0.6% | Global, com adoção precoce na UE e América do Norte | Médio prazo (2-4 anos) |

| Aumento em Pedidos de Novas Construções na Ásia-Pacífico | +0.5% | Núcleo APAC, transbordamento para MEA | Curto prazo (≤ 2 anos) |

| Absorção Rápida de Combustível Duplo GNL/Metanol | +0.5% | Global, liderado pela Europa e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Zonas de Propulsão Auxiliar de Emissão Zero em Portos | +0.3% | UE, Califórnia, Noruega | Longo prazo (≥ 4 anos) |

| Manutenção Preditiva de Gêmeo Digital | +0.2% | Global, concentrado em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Boom de Aquisições CODAD/CODAG de Defesa | +0.1% | América do Norte, Europa, APAC | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Cumprimento IMO Tier III & EEXI Impulsiona Retrofits

Empresas de navegação enfrentam cortes obrigatórios de 75% de óxido de nitrogênio dentro de Áreas de Controle de Emissões, uma exigência que agora se aplica ao Mediterrâneo a partir de maio de 2025. As novas regras se cruzam com limites de eficiência energética EEXI, desencadeando uma oportunidade de retrofit que cobre aproximadamente 35% da tonelagem global. Pacotes SCR e EGR dominam as aquisições de curto prazo, ilustradas pelos kits de retrofit de metanol da MAN programados para lançamento em 2026. Proprietários sem motores compatíveis correm o risco de acesso restrito a portos, tornando cronogramas de retrofit uma prioridade da diretoria. A alocação de capital, portanto, está cada vez mais mudando para programas de atualização em vez de orçamentos puros de manutenção, reformulando o mix de receita do pós-venda.

Boom de Novas Construções de Contêineres e GNL na Ásia-Pacífico

Estaleiros chineses, sul-coreanos e japoneses garantiram uma enxurrada de contratos de contêineres e transportadores de GNL, empurrando a utilização regional dos estaleiros para máximas de vários anos. O pedido de USD 3 bilhões da Evergreen para onze embarcações de 24.000 TEU movidas a GNL tipifica o aumento de volume. Dados do primeiro trimestre de 2024 registraram 78 pedidos de novas construções de GNL, alta de 129% ano a ano. Fabricantes de motores estão, portanto, lidando com restrições de capacidade junto com demanda elevada por plataformas de combustível duplo. Este pipeline apoia visibilidade de longo prazo para o mercado de motores de propulsão marítima, já que estaleiros da Ásia-Pacífico convertem slots de design em entregas até 2028.

Absorção de Combustível Duplo GNL/Metanol

Combustíveis alternativos romperam através de pedidos convencionais em 2023, quando 45% dos contratos globais especificaram fontes de energia não convencionais. Metanol liderou com 138 pedidos, seguido de perto pelo GNL com 130. Principais transportadoras de contêineres como Maersk estão avançando com classes de 17.000 TEU movidas a metanol para atender metas internas de descarbonização. Fornecedores de tecnologia como WinGD garantiram cerca de 30 pedidos de motores prontos para amônia, sinalizando a próxima onda de momentum de carbono zero. Lacunas de infraestrutura e preocupações de vazamento de metano moderam as perspectivas do GNL, mas a flexibilidade de combustível duplo mantém os proprietários isolados de choques de preços, apoiando uma adoção mais ampla.

Zonas de Emissão Zero de Entrada em Portos

A regra At-Berth expandida da Califórnia, efetiva em janeiro de 2025, obriga petroleiros e transportadores de carros a conectar-se à energia de terra ou usar sistemas de redução certificados. A Noruega aplicará regras de navios limpos em fiordes até 2026, e o pacote FuelEU Maritime da UE exige conexões de energia terrestre até 2030. Esses mandatos transformaram energia auxiliar híbrida e de células de combustível em recursos de design indispensáveis. A solução HY da Wärtsilä oferece economia de combustível de até 25% através de balanceamento inteligente de carga.[1]"Dados de Performance do Sistema Híbrido HY," Wärtsilä, wartsila.com Operadores agora especificam layouts de propulsão que podem alternar perfeitamente entre modos convencionais e de emissão zero dentro de zonas restritas, protegendo a confiabilidade da programação.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de Preços de Combustível | -0.4% | Global, aguda em mercados em desenvolvimento | Curto prazo (≤ 2 anos) |

| Alto Capex para Sistemas SCR, EGR | -0.3% | Global, concentrado em mercados de retrofit | Médio prazo (2-4 anos) |

| Rede Limitada de Metanol Verde | -0.2% | Global, severa em mercados emergentes | Longo prazo (≥ 4 anos) |

| Risco de Fornecimento de Ímãs de Terras Raras | -0.1% | Global, concentrado na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de Preços de Combustível Complica Escolha de Motor

VLSFO teve média de USD 630 por tonelada em 2024, mas taxas EU-ETS podem elevar custos de viagem europeia para um efetivo USD 795 por tonelada até 2025. Mandatos de biomistura inflam orçamentos de combustível ainda mais, enquanto e-metanol negocia acima de USD 1.300 por tonelada, minando paridade de curto prazo com alternativas fósseis. Proprietários fazem hedge de risco através de instalações de combustível duplo, aceitando gastos iniciais mais altos por flexibilidade operacional. Ainda assim, volatilidade desencoraja operadores menores de capex de horizonte longo, causando modernização desigual da frota entre classes de tamanho. Analistas alertam que regulamentações regionais desalinhadas podem empurrar custos de conformidade acima do gasto com combustível até 2031, corroendo competitividade para tonelagem envelhecida.

Alto Capex para Pós-Tratamento SCR/EGR

Pacotes de retrofit custam EUR 250-650 por kW, um fardo que pode eclipsar o valor residual da embarcação para construções pré-2010.[2]"Guia de Conformidade de Emissões da Série mtu 8000," Rolls-Royce Power Systems, rolls-royce.com Soluções modernas como a Série mtu 8000 reduzem NOx em 75%, mas introduzem complexidade de manutenção e dependências de peças de reposição. Períodos de payback típicos se estendem a cinco anos em rotas de comércio tramp, estendendo risco de refinanciamento para proprietários com fluxo de caixa apertado. Custos de financiamento, portanto, sobem, particularmente em regiões em desenvolvimento onde taxas de juros permanecem elevadas. Alguns operadores em vez disso aposentam tonelagem não compatível, contribuindo para sucateamento acelerado e abrindo capacidade para novas construções mais limpas.

Análise de Segmentos

Por Tipo de Motor: Dependência do Diesel Encontra Momentum de Células de Combustível

Motores diesel retiveram 66,12% da participação do mercado de motores de propulsão marítima em 2024, sublinhando sua rede de suporte enraizada e competitividade de custo. Projetos de combustível duplo que aceitam GNL, metanol e amônia estão preenchendo lacunas tecnológicas, permitindo que proprietários de navios cumpram novos padrões de emissão sem abandonar linhas de base diesel. Sistemas de células de combustível, embora um nicho no presente, registram a maior CAGR de 2,76% e atraem pilotos em ferries, iates de cruzeiro e módulos de energia auxiliar. O tamanho do mercado de motores de propulsão marítima para unidades de combustível duplo está previsto para subir em conjunto com lançamentos de infraestrutura de bunker, especialmente no Norte da Europa e Leste Asiático.

Inovação rápida define o segmento premium. O protótipo de ferry de hidrogênio de alta velocidade da TECO 2030 prova que células de combustível podem atingir 35 nós enquanto suportam alcance de 160 milhas náuticas, um benchmark para serviços de passageiros costeiros.[3]"Conceito de Embarcação de Alta Velocidade Movida a Hidrogênio," TECO 2030, teco2030.no Construtores de iates de luxo estão experimentando com armazenamento criogênico e reformadores de metanol para estender cruzeiros de carbono zero. Ainda assim, regras de manuseio de hidrogênio permanecem em fluxo, e prêmios de seguro para cargas de combustível gasoso ainda estão elevados. Essas barreiras protegem a participação majoritária do diesel em negócios de alto mar onde disponibilidade global, simplicidade e décadas de dados operacionais continuam a superar penalidades ambientais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Dominância de Carga Comercial e Vantagem de Passageiros

Embarcações de carga comercial representaram 57,37% do tamanho do mercado de motores de propulsão marítima em 2024, impulsionadas por um aumento na demanda de contêineres e granéis após perturbações da pandemia. Proprietários de frota priorizaram motores de combustível duplo para garantir operações compatíveis com CII em rotas Ásia-Europa. Categorias de passageiros, cobrindo navios de cruzeiro e ferries, superam o crescimento geral a 2,41% CAGR, já que governos impõem limites de emissão em fiordes e portos que favorecem pacotes elétricos ou híbridos. A indústria de motores de propulsão marítima também se beneficia de pedidos de transbordamento no segmento de defesa onde operação silenciosa e prontidão multi-combustível são obrigatórios operacionais.

Linhas de cruzeiro agora incorporam módulos de bateria e capacidade de metanol como padrão em novas construções para atender metas ESG corporativas. A regra de fiordes da Noruega sozinha estimulou pedidos para ferries de fiordes elétricos, enquanto a extensão At-Berth da Califórnia empurra operadores norte-americanos em direção ao cumprimento de energia de terra. Esses desenvolvimentos elevam requisitos de energia auxiliar, inflando valor de mercado mesmo quando contagens de motores por casco diminuem. Proprietários de carga, em contraste, investem em flexibilidade de combustível para fazer hedge tanto do risco de preço quanto de disponibilidade, cimentando um padrão de investimento de duas pistas que divide o mercado entre cargueiros orientados por eficiência e embarcações de passageiros orientadas por regulamentação.

Por Tipo de Embarcação: Escala de Graneleiro vs Agilidade de Apoio Offshore

Graneleiros detiveram participação de 31,28% em 2024 graças a fluxos comerciais de minério de ferro e carvão que demandam propulsão padronizada e cronogramas previsíveis. Navios porta-contêineres seguem de perto, mas enfrentam supercapacidade iminente que poderia restringir novos pedidos além de 2026. Embarcações de apoio offshore, que abrangem transferência de tripulação, manuseio de âncoras e SOVs, entregam a CAGR mais rápida de 3,12% à medida que instalações de energia eólica offshore proliferam através da Europa, China e Estados Unidos. O tamanho do mercado de motores de propulsão marítima para esta classe se beneficia de uso de alto ciclo e preços premium em unidades prontas para híbrido que podem manter estação com emissões mínimas.

Complexidade de design aumenta para cascos de apoio offshore operando sob posicionamento dinâmico, necessitando arrays de múltiplos motores e integrações de armazenamento de energia. As construções multipropósito de calado raso da Damen mostram esta versatilidade com decks modulares que oscilam entre dragagem e funções de manutenção renovável. Enquanto isso, graneleiros dependem de economias de escala, favorecendo motores de faixa média na banda de 10.000-20.000 kW. Navios porta-contêineres migram para instalações de 20.000 kW plus para preservar velocidades de serviço em cascos ultra-grandes. Atividade de petroleiros permanece estável à medida que movimentos de produtos petrolíferos persistem mesmo sob a transição energética, embora demanda de transportadores de GNL se vincule diretamente a cronogramas de projetos de exportação do Qatar e Estados Unidos.

Por Tipo de Combustível: Vantagem de Custo HFO e Breakout do Metanol

HFO reteve participação de 73,25% em 2024 apesar de seu conteúdo de enxofre, sustentado por sua vantagem de preço imbatível em rotas não-ECA. Metanol captura a CAGR mais rápida de 2,88% à medida que fabricantes de motores entregam kits de retrofit plug-in e à medida que prospecção de produção renovável acelera. O tamanho do mercado de motores de propulsão marítima para modelos prontos para metanol está destinado a subir uma vez que fornecimento verde atinja escala comercial. GNL continua crescimento incremental com base em uma rede de bunkeração de 4,7 milhões de m³, embora penalidades de vazamento de metano sob legislação da UE possam diminuir curvas de adoção.

Projetos de amônia e hidrogênio permanecem em estágios pré-comerciais, restringidos por regras de manuseio de toxicidade e obstáculos de densidade de armazenamento. Cummins garantiu Aprovação em Princípio DNV para plataformas QSK60 prontas para metanol, com conversões completas programadas para cronogramas pós-2028. A linha da Maersk de mega-navios de combustível duplo de metanol legitima ainda mais a opção, enquanto investimentos de tanques de terra em Roterdã, Singapura e Fujairah avançam polegada por polegada. Ainda assim, oscilações de preços de combustível verde inibem absorção ampla, incorporando uma paisagem multi-combustível onde proprietários equilibram considerações de custo, conformidade e alcance através de perfis de viagem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa de Potência: Liderança de Faixa Média, Mudança para Alta Potência

Motores classificados em 10.001-20.000 kW ocuparam 37,11% do tamanho do mercado de motores de propulsão marítima em 2024, servindo graneleiros Panamax, navios porta-contêineres de tamanho médio e petroleiros MR. Unidades acima de 20.000 kW registram uma CAGR robusta de 3,24%, impulsionadas por demanda por navios porta-contêineres ultra-grandes e transportadores de GNL que precisam de trânsitos sustentados de 22 nós. Faixas mais baixas até 5.000 kW crescem via eletrificação de ferries que acopla geradores diesel menores com interfaces de bateria consideráveis.

Demanda de alta potência coincide com projetos navais e offshore onde perfis de missão estipulam redundância e velocidades de explosão. Os conjuntos de propulsão da RENK superam 100.000 kW em navios capitais navais, integrando módulos diesel, turbina a gás e elétricos para regimes flexíveis de sprint e cruzeiro. Arquiteturas híbridas borram linhas de classe, deixando operadores ajustar finamente o compartilhamento de carga para cortar emissões durante manobras sem comprometer capacidade de saída de pico. Camadas de controle digital otimizam despacho, despachando energia armazenada para reduzir demanda de carga superior e prolongar ciclos de revisão de motores.

Análise Geográfica

Ásia-Pacífico comandou 43,36% da receita de 2024, ancorada pelo quase-monopólio da China na construção naval comercial de alto volume e especialização de transportadores de GNL da Coreia do Sul. Suporte regional se estende de incentivos políticos, como descontos de IVA da China na tonelagem de exportação, para profundidade de cadeia de suprimentos que inclui fundições, forjas de virabrequim e um ecossistema denso de fornecedores. Adoção de capacidade de combustível duplo acelera aqui porque proprietários podem casar produção de casco de baixo custo com os mais recentes pacotes de propulsão antes da entrega, encurtando períodos de payback. Clusters avançados de P&D no Japão impulsionam designs prontos para amônia que prometem redução gradual de emissões sem revisões imediatas da rede de bunkeração.

Europa permanece o cadinho para inovação regulatória, moldando demanda de tecnologia através de instrumentos como FuelEU Maritime, o Sistema de Comércio de Emissões da UE e expansão de Áreas de Controle de Emissões. Mandatos de emissão zero de fiordes noruegueses criam um pipeline imediato de retrofit e novas construções para soluções elétricas e de hidrogênio, enquanto designação ECA do Mediterrâneo estende pressões de conformidade ao tráfego de granéis e petroleiros que historicamente contornaram regras do Norte. Fornecedores de motores aproveitam o foco especialista de estaleiros europeus para testar protótipos de células de combustível e captura de carbono sob condições comerciais de viagem, aprendizado que subsequentemente informa implantações de volume na Ásia-Pacífico.

O Oriente Médio e África, embora apenas cerca de um décimo do contribuinte de receita em 2024, traça a CAGR mais rápida de 3,37% à medida que QatarGas e ADNOC investem em infraestrutura de GNL e metanol para ancorar cadeias de exportação. Expansões de construção naval apoiadas por soberanos, como o scale-up do Hanwha Philly Shipyard para dez embarcações por ano, puxam know-how de melhores práticas globais para a região. Crescimento da América do Norte se centra na aquisição de defesa, reforçado pelo escudo de cabotagem Jones Act que impulsiona backlog de estaleiros domésticos mesmo a custo mais alto. América do Sul e África progridem em surtos ligados à modernização portuária e investimento em energia offshore, mas obstáculos de financiamento e clusters técnicos limitados retardam absorção de tecnologia.

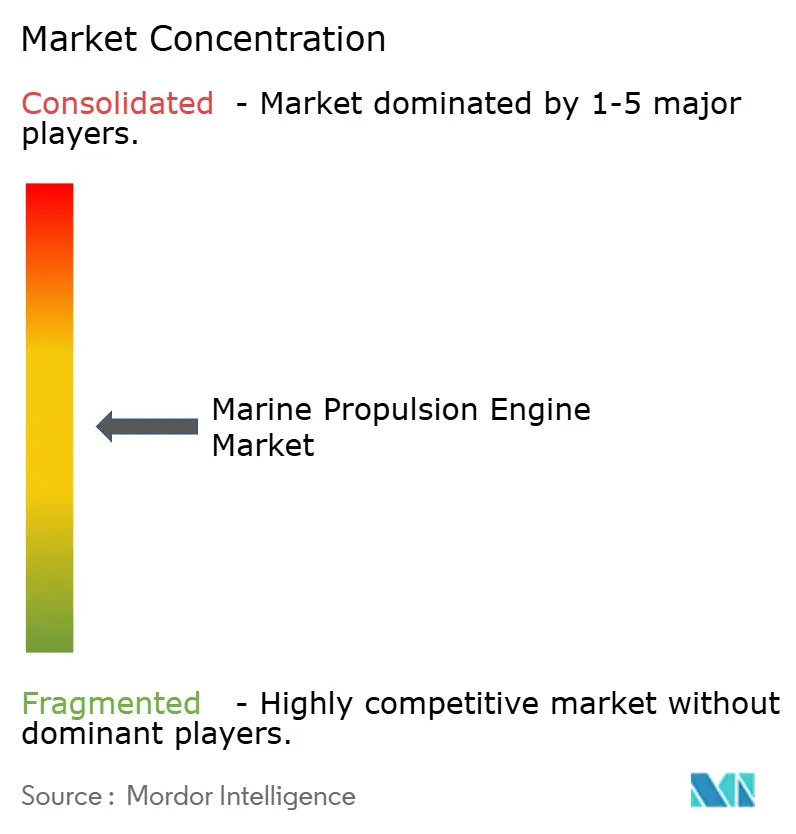

Cenário Competitivo

Wärtsilä, MAN Energy Solutions (agora Everllence) e Rolls-Royce Power Systems lideram um campo onde vendas cumulativas, redes de serviço e habilidades de integração protegem participação de mercado. O rebranding da Everllence em junho de 2025 destaca uma pivotagem do fornecimento puro de motores para ecossistemas de descarbonização abrangendo captura de carbono e eletrolisadores de hidrogênio. O conceito HY da Wärtsilä dá-lhe uma vantagem em projetos de hibridização que demandam integração de controle apertada. Rolls-Royce apoia-se no pedigree naval premium enquanto desmembra unidades propulsoras para Fairbanks Morse Defense para afiar foco de segmento.

Desafiantes de segundo nível incluem WinGD e Mitsubishi Heavy Industries, que visam status de primeiro movimento em plataformas movidas a amônia. Especialistas em digitalização como ABB estão inclinando o campo de jogo com propulsores biomiméticos como Dynafin que prometem 22% de economia de energia, atraindo concorrentes para território de design não convencional. Start-ups de células de combustível, da TECO 2030 à PowerCell, exploram segmentos de nicho de ferry e offshore onde prazos de políticas oferecem cabeças de praia protegidas.

Atividade de fusão está provável de intensificar à medida que incumbentes buscam portfólios de tecnologia que abrangem combustão interna, acionamentos híbridos e opções de emissão zero dentro de pacotes turnkey. O modelo de receita pesado em serviços da indústria favorece players que podem implantar técnicos globais 24/7 e sustentar pipelines de peças para rotas isoladas. Consequentemente, barreiras de entrada de mercado permanecem altas para firmas de produto único sem amplitude pós-vendas. Disruptores apoiados por subsídios podem romper essas defesas, mas manter aprovações de classe, estruturas de garantia e pegadas de suporte globais ainda inclina vantagem para consórcios estabelecidos.

Líderes da Indústria de Motores de Propulsão Marítima

-

Hyundai Heavy Industries Ltd.

-

Yanmar Co. Ltd.

-

MAN Energy Solutions SE

-

Wartsila Corporation

-

Rolls-Royce Power Systems

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: MAN Energy Solutions completou seu rebranding para Everllence, ampliando seu portfólio para bombas de calor, captura de carbono e eletrolisadores.

- Maio de 2025: Grupo Hanwha revelou planos para atualizar o Hanwha Philly Shipyard para produzir até dez embarcações por ano, visando USD 4 bilhões de receita dentro de uma década.

- Abril de 2025: Everllence ganhou contrato para fornecer dez motores 20V32/44CR para Navios de Apoio da Frota da Marinha Indiana, reforçando a doutrina 'Make in India'.

Escopo do Relatório Global do Mercado de Motores de Propulsão Marítima

Propulsão marítima é o sistema ou mecanismo usado para gerar impulso que permite que um pequeno barco ou mesmo um navio se mova através de hidrovias. Navios modernos são geralmente equipados com sistemas mecânicos consistindo de um motor elétrico girando uma hélice ou mesmo pump-jets ou um impelidor. Eles usam motores alternativos como a principal fonte de energia.

O mercado é segmentado por tipo de motor, tipo de aplicação, tipo de embarcação e geografia. Por tipo de motor, o mercado é segmentado em diesel, turbina a gás, motor natural e outros tipos de motores. Por tipo de aplicação, o mercado é segmentado em passageiros, comercial e defesa. Por tipo de embarcação, o mercado é segmentado em navios porta-contêineres, petroleiros, graneleiros, embarcações offshore, navios navais e navios de passageiros. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico e Resto do Mundo.

| Diesel |

| Combustível Duplo (GNL, Metanol, pronto para Amônia) |

| Turbina a Gás |

| Híbrido-Elétrico |

| Células de Combustível |

| Nuclear (Naval) |

| Passageiros |

| Carga Comercial |

| Defesa / Guarda Costeira |

| Navio Porta-Contêineres |

| Petroleiro |

| Graneleiro |

| Embarcação de Apoio Offshore |

| Navio Naval |

| Passageiros / Cruzeiro |

| Óleo Combustível Pesado (HFO) |

| Diesel Marítimo/Óleo de Gás |

| GNL |

| Metanol |

| Amônia/Hidrogênio |

| Até 1.000 kW |

| 1.001 kW a 5.000 kW |

| 5.001 kW a 10.000 kW |

| 10.001 kW a 20.000 kW |

| Acima de 20.000 kW |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia Pacífico | China |

| Japão | |

| Coreia do Sul | |

| Índia | |

| Resto da Ásia Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| África do Sul | |

| Nigéria | |

| Resto do Oriente Médio e África |

| Por Tipo de Motor | Diesel | |

| Combustível Duplo (GNL, Metanol, pronto para Amônia) | ||

| Turbina a Gás | ||

| Híbrido-Elétrico | ||

| Células de Combustível | ||

| Nuclear (Naval) | ||

| Por Aplicação | Passageiros | |

| Carga Comercial | ||

| Defesa / Guarda Costeira | ||

| Por Tipo de Embarcação | Navio Porta-Contêineres | |

| Petroleiro | ||

| Graneleiro | ||

| Embarcação de Apoio Offshore | ||

| Navio Naval | ||

| Passageiros / Cruzeiro | ||

| Por Tipo de Combustível | Óleo Combustível Pesado (HFO) | |

| Diesel Marítimo/Óleo de Gás | ||

| GNL | ||

| Metanol | ||

| Amônia/Hidrogênio | ||

| Por Faixa de Potência (kW) | Até 1.000 kW | |

| 1.001 kW a 5.000 kW | ||

| 5.001 kW a 10.000 kW | ||

| 10.001 kW a 20.000 kW | ||

| Acima de 20.000 kW | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| África do Sul | ||

| Nigéria | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado de motores de propulsão marítima em 2025?

O mercado está avaliado em USD 38,71 bilhões em 2025.

Qual é a CAGR projetada para o mercado de motores de propulsão marítima até 2030?

O mercado está previsto para expandir a uma CAGR de 2,54% entre 2025 e 2030.

Qual tipo de motor detém atualmente a maior participação de mercado?

Motores diesel lideram com 66,12% da participação do mercado de motores de propulsão marítima em 2024.

Qual combustível está crescendo mais rapidamente em novos pedidos de embarcações?

Metanol é o tipo de combustível de crescimento mais rápido, avançando a uma CAGR de 2,88% em 2025-2030.

Qual região mostra a maior taxa de crescimento no período de previsão?

O Oriente Médio é a região de crescimento mais rápido, projetado a uma CAGR de 3,37% até 2030.

Qual regulamentação é mais influente em impulsionar demanda de retrofit?

Regras IMO Tier III e EEXI, exigindo cortes de 75% de NOx em Áreas de Controle de Emissões, são os principais catalisadores de retrofit.

Página atualizada pela última vez em: