| Período de Estudo | 2019 - 2029 |

| Volume do Mercado (2024) | 24.14 Million tons |

| Volume do Mercado (2029) | 29.19 Million tons |

| CAGR | 3.87 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração do Mercado | Alto |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de manganês

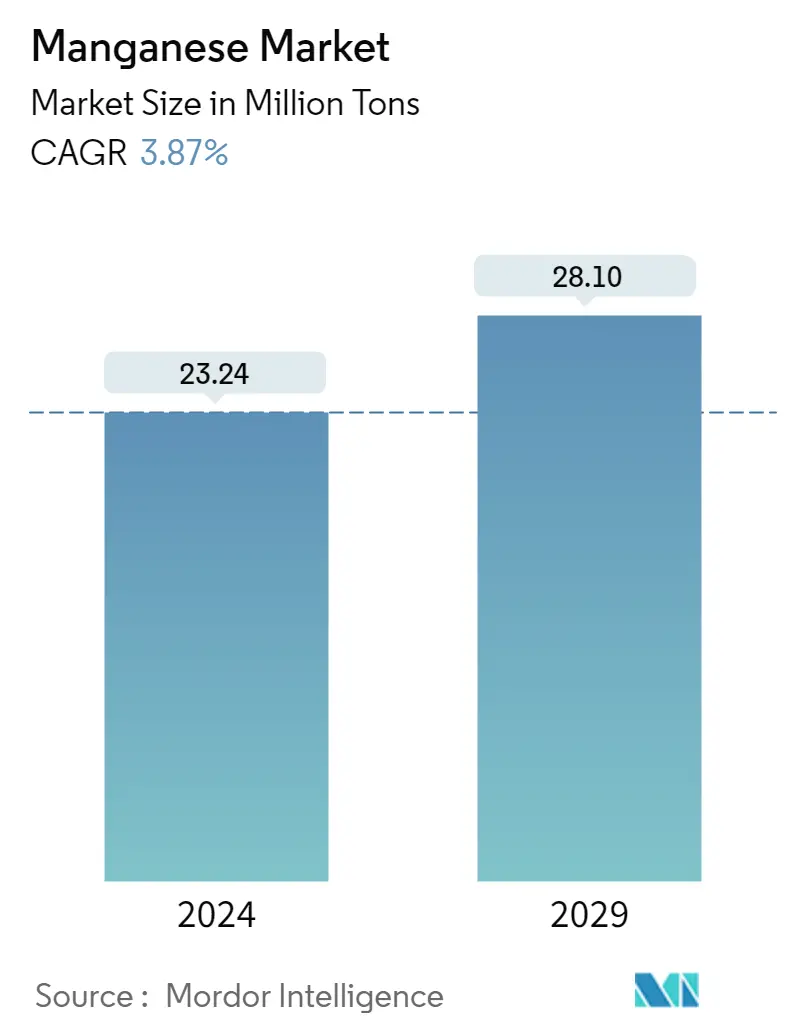

O tamanho do mercado de manganês é estimado em 23,24 milhões de toneladas em 2024, e deverá atingir 28,10 milhões de toneladas até 2029, crescendo a um CAGR de 3,87% durante o período de previsão (2024-2029).

Durante o cenário de pandemia em 2020, as atividades de construção foram temporariamente interrompidas durante o bloqueio imposto pelo governo para conter a propagação de novos casos de COVID-19, o que diminuiu a demanda por aço da indústria da construção. Porém, considerando o cenário pós-pandemia, a indústria da construção civil está acelerando o ritmo que deverá aumentar a demanda do mercado nos próximos anos.

- No curto prazo, espera-se que a crescente demanda por manganês na produção de baterias de íons de lítio, devido à crescente demanda por veículos elétricos, impulsione o crescimento do mercado.

- Por outro lado, espera-se que condições desfavoráveis decorrentes de políticas governamentais restritivas e crescentes preocupações ambientais dificultem o crescimento do mercado.

- No entanto, o uso de manganês em baterias provavelmente criará oportunidades lucrativas de crescimento para o mercado global.

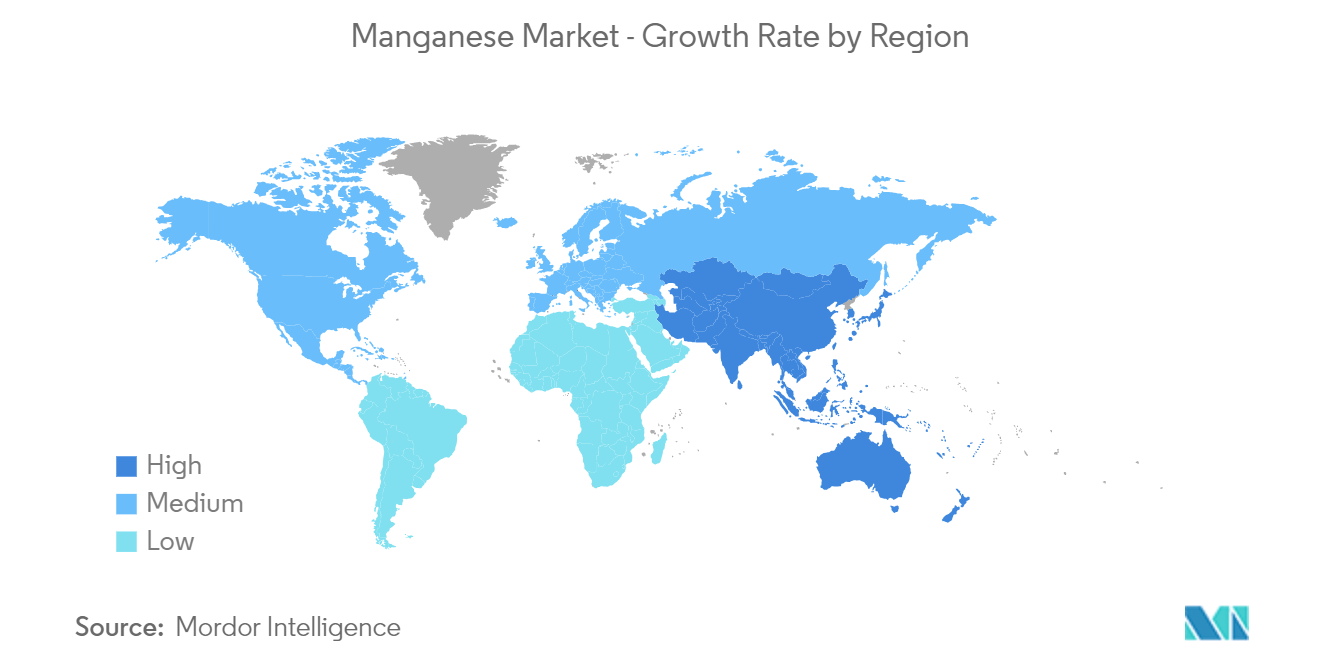

- Espera-se que a região Ásia-Pacífico domine o mercado e também provavelmente testemunhe o maior CAGR durante o período de previsão.

Tendências do mercado de manganês

Aumento da demanda do setor de construção

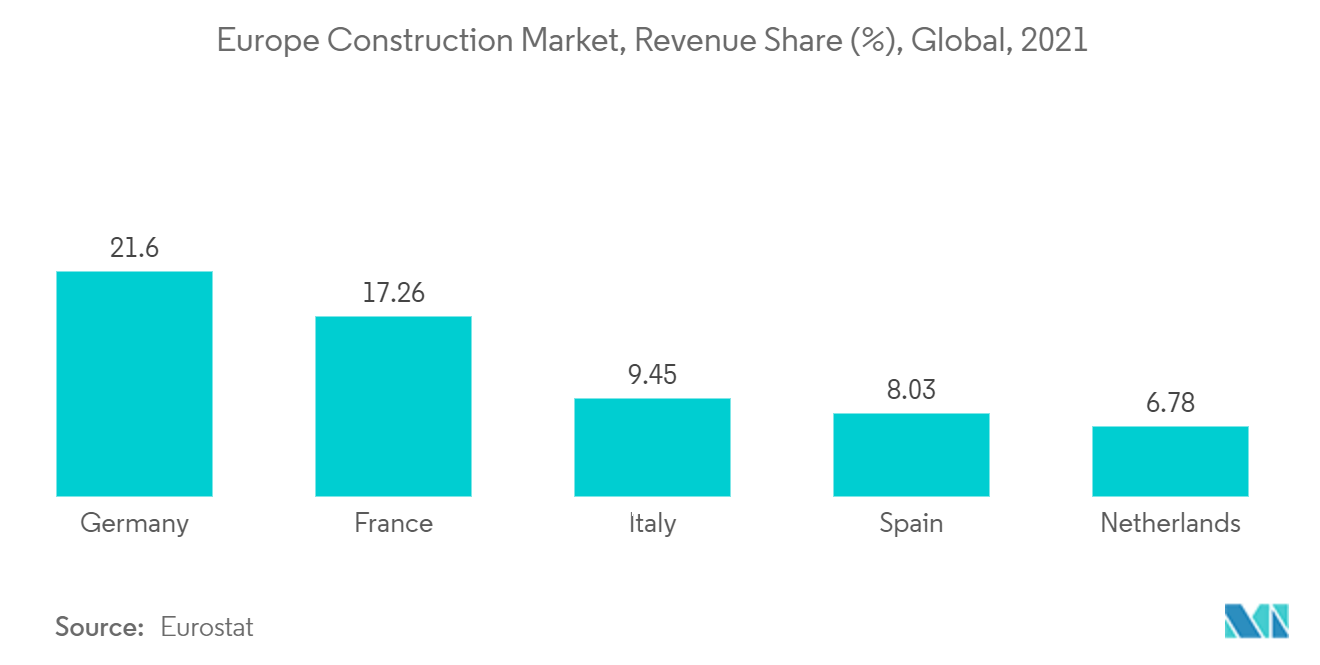

- O manganês é utilizado no aço, pois aumenta a temperabilidade e a resistência à tração. Mais de 40% do aço mundial é utilizado no setor de construção para aplicações de construção (seções estruturais, barras de reforço, chapas, aço não estrutural e outros), infraestrutura e transporte.

- O manganês também atua como um agente oxidante suave. Os aços também são usados em plataformas de petróleo offshore, pontes, máquinas de engenharia civil e construção, vasos de pressão, usinas de energia e usinas hidrelétricas.

- Estima-se que a indústria global da construção seja de cerca de 12,9 biliões de dólares até 2030, impulsionada principalmente por países como a Índia, a China e os Estados Unidos.

- A indústria da construção da China parece instável, uma vez que o país está a lidar com a crise da Evergrande (a empresa tinha apenas 300 mil milhões de dólares em passivos em Junho de 2021), e uma crise financeira chinesa de pleno direito e o efeito da recessão não podem ser excluídos.

- Nos Estados Unidos, o Presidente Biden introduziu um plano de 2 biliões de dólares em 2021 para reformar e modernizar a infra-estrutura do país, transformando-a numa indústria mais verde.

- Até 2025, espera-se que a produção do mercado de construção indiano cresça, em média, 7,1% ao ano. Além disso, espera-se que o setor imobiliário na Índia atinja 1 bilião de dólares até 2030 e contribua para 13% do PIB.

Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico dominou o mercado globalmente, devido à crescente demanda de países como China, Índia e Japão.

- Com a rápida urbanização, especialmente nos países em desenvolvimento, os investimentos em novos projectos de construção têm aumentado nos últimos anos. A Ásia-Pacífico dominou os investimentos no setor da construção em todo o mundo devido ao crescimento dos investimentos na China, Índia, Japão e países da ASEAN.

- O aumento das actividades de construção de infra-estruturas e a entrada de grandes intervenientes da União Europeia no lucrativo mercado da China alimentaram ainda mais a expansão da indústria.

- A indústria da construção na Índia contribui com cerca de 9% do PIB do país. 100% de investimento direto estrangeiro na indústria de construção na Índia sob rota automática é permitido em projetos concluídos para operações e gestão de municípios, shoppings/complexos comerciais e construções comerciais. Espera-se que isso impulsione a indústria no período de previsão.

- De acordo com o Gabinete Nacional de Estatísticas da China, a produção industrial chinesa aumentou cerca de 9,6% em 2021, em comparação com o ano anterior. Além disso, a produção industrial aumentou 5,0% YoY em outubro de 2022, após um aumento de 6,3% YoY no mês anterior, estimulando assim a procura para o mercado estudado.

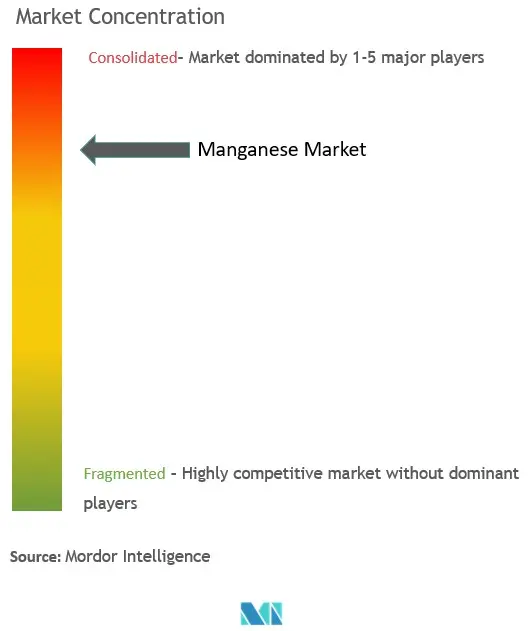

Visão Geral da Indústria de Manganês

O mercado de manganês é parcialmente consolidado por natureza. Alguns dos principais players do mercado (sem ordem específica) incluem Anglo American PLC, Assore Limited (Assmang Proprietary Limited), Ningxia Tianyuan Manganese Industry Group Co. Ltd, Mesa Minerals Limited e Sibelco, entre outros.

Líderes do mercado de manganês

-

Mesa Minerals Limited

-

Assore Limited (Assmang Proprietary Limited)

-

Sibelco

-

Anglo American PLC

-

Ningxia Tianyuan Manganese Industry Group Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de manganês

- Em agosto de 2020, South32 Ltd. anunciou que venderia toda a sua participação na fundição de liga de manganês, Tasmanian Electro Metallurgical Company (TEMCO) para o conglomerado GFG Alliance, com sede no Reino Unido, aumentando assim os negócios da GFG Alliance.

Segmentação da Indústria de Manganês

O mercado de manganês é segmentado por aplicação, setor de uso final e geografia. Por aplicação, o mercado é segmentado em ligas, dióxido de manganês eletrolítico, metais eletrolíticos de manganês e outras aplicações. Por setor de uso final, o mercado é segmentado em setores industriais, de construção, armazenamento de energia e eletricidade, além de outros setores de uso final. O relatório também abrange o tamanho do mercado e as previsões para o mercado de manganês em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (toneladas).

| Por aplicativo | Ligas | ||

| Dióxido de manganês eletrolítico | |||

| Metais eletrolíticos de manganês | |||

| Outras aplicações | |||

| Por setor de uso final | Industrial | ||

| Construção | |||

| Armazenamento de energia e eletricidade | |||

| Outros setores de uso final | |||

| Por geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| Itália | |||

| França | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | Arábia Saudita | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de manganês

Qual é o tamanho do mercado de manganês?

O tamanho do mercado de manganês deverá atingir 23,24 milhões de toneladas em 2024 e crescer a um CAGR de 3,87% para atingir 28,10 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de manganês?

Em 2024, o tamanho do mercado de manganês deverá atingir 23,24 milhões de toneladas.

Quem são os principais atores do mercado de manganês?

Mesa Minerals Limited, Assore Limited (Assmang Proprietary Limited), Sibelco, Anglo American PLC, Ningxia Tianyuan Manganese Industry Group Co. Ltd são as principais empresas que operam no mercado de manganês.

Qual é a região que mais cresce no mercado de manganês?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de manganês?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de manganês.

Que anos esse mercado de manganês cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de manganês foi estimado em 22,37 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de manganês para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de manganês para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de Manganês

Estatísticas para a participação de mercado de manganês em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do manganês inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.