Análise de Mercado Magnetics

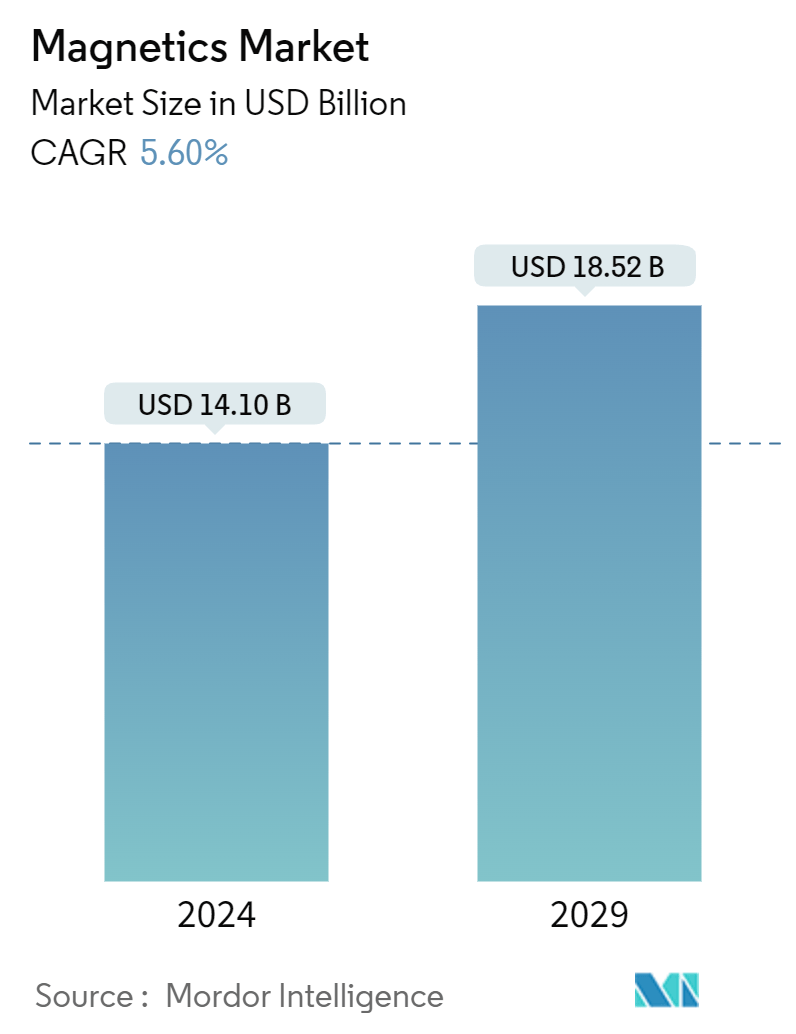

O tamanho do mercado Magnetics é estimado em USD 14.10 bilhões em 2024 e deve atingir USD 18.52 bilhões até 2029, crescendo a um CAGR de 5.60% durante o período de previsão (2024-2029).

Os componentes magnéticos são amplamente adotados em eletrodomésticos industriais e comuns avançados, desde geladeiras e televisores até dispositivos de telecomunicações. A magnetização desempenha um papel crucial nos carros, monitorando a tensão nas fontes de alimentação para displays de painel, iluminação interna e externa, controle de temperatura e outros sistemas. Esses componentes são usados em celulares, computadores, sistemas de comunicação e outros produtos eletrônicos.

• A demanda global por HPC e IA está explodindo. Da mesma forma, a demanda por smartphones, PCs e infraestruturas está se estabilizando. Espera-se que as vendas de smartphones se recuperem significativamente em 2024, impulsionando a demanda por esses componentes magnéticos. Indutores de alta frequência são usados em telefones celulares, que ajudam com a navegação rápida e estável na internet. Além disso, com o avanço das redes de comunicação móvel, o número de indutores em smartphones está crescendo significativamente. Os indutores melhoram várias funções dos smartphones, incluindo a melhoria do LCD colorido e da vida útil da bateria.

• Os OEMs de smartphones estão aumentando os smartphones habilitados para inteligência artificial em 2024, com recursos de IA generativa e uma capacidade de armazenamento adicional, o que cria demanda por melhor vida útil da bateria. Além disso, com o avanço da tecnologia, os consumidores preferem produtos de tecnologia avançada em comparação com dispositivos mais antigos, o que impulsiona as vendas de smartphones.

• A necessidade de conexões de rede elétrica entre países (super rede) e fontes de energia renováveis baseadas em correntes contínuas, como células de combustível, energia eólica e energia solar, está se expandindo globalmente, assim como a demanda por componentes magnéticos.

• Tradicionalmente, os transformadores eram feitos de ferro sólido, no entanto, com o desenvolvimento dos materiais, o aço silício, o aço amorfo e as cerâmicas de ferrite têm sido usados como materiais de núcleo para transformadores devido à sua maior penetrabilidade. Da mesma forma, indutores e filtros EMI usam ferro, ferrita e outros materiais magnéticos como material do núcleo, e as bobinas geralmente são feitas de cobre.

• Prevê-se que a indústria de componentes magnéticos seja significativamente afetada por vários cenários geopolíticos, incluindo a guerra Rússia-Ucrânia, a guerra tecnológica China-EUA e um declínio nos gastos do consumidor na indústria de eletrônicos de consumo. A fabricante de componentes enfrentou vários desafios nos últimos dois anos, incluindo a pandemia de COVID-19 e a falta de capacidade para atender à crescente demanda.

Tendências do Mercado de Magnetismo

Industrial (Motores/UPS) para testemunhar o crescimento

- Motores industriais são dispositivos elétricos que convertem energia elétrica em energia mecânica. Eles são comumente alimentados por fontes de corrente alternada (CA), como geradores e redes elétricas. Os motores industriais são projetados especificamente para fornecer energia e movimento para vários equipamentos e máquinas utilizados em diferentes indústrias. Devido à sua exigência de suportar cargas pesadas e funcionar em ambientes desafiadores, esses motores são tipicamente mais duráveis e potentes do que aqueles empregados em ambientes residenciais ou comerciais. A crescente necessidade de indutância magnética em aplicações de motores industriais impulsionará o mercado.

- O Industrial Energy Accelerator informa que uma parcela significativa da energia elétrica global consumida pelas empresas é atribuída aos milhões de motores elétricos em operação. Esses motores são cruciais para alimentar processos industriais essenciais e sistemas auxiliares, como ventilação, geração de ar comprimido e bombeamento de água em vários setores. Além disso, houve uma introdução recente de motores universais no mercado de motores industriais, projetados para trabalhar com fontes de energia AC e DC. A crescente demanda por esses motores e os crescentes desenvolvimentos pelos vários fornecedores aumentarão as aplicações de componentes magnéticos.

- O projeto e o funcionamento de motores industriais dependem fortemente da indução magnética, que serve como o principal método para produzir torque. Os engenheiros podem desenvolver motores eficientes e de alto desempenho, adequados para várias aplicações, compreendendo completamente os princípios de indução magnética e otimizando diferentes elementos de projeto.

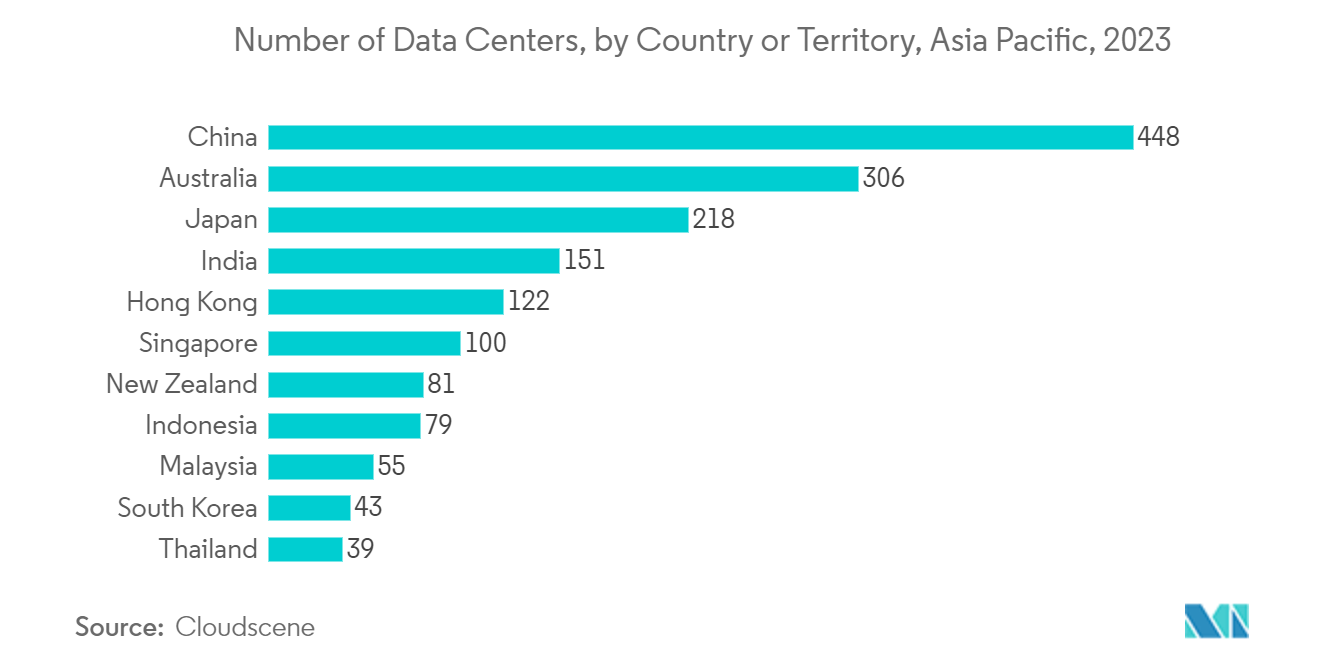

- A demanda por sistemas de fornecimento ininterrupto de energia (UPS) de data center está experimentando um crescimento significativo devido aos crescentes investimentos em data centers. À medida que vários setores expandem suas operações e serviços digitais, há um aumento na demanda por armazenamento, processamento e gerenciamento de dados. Consequentemente, investimentos substanciais estão sendo feitos na infraestrutura do data center para atender a esses requisitos. De acordo com a Cloudscene, em setembro de 2023, havia 448 data centers na China, a maioria de qualquer país ou território na região Ásia-Pacífico, onde as oportunidades de mercado podem ser encontradas significativamente.

China testemunhará rápido crescimento

- Espera-se que a demanda por eletrônicos passivos permaneça forte no período de previsão devido ao aumento da produção de eletrônicos de consumo, automotivos e equipamentos médicos na China.

- De acordo com a Rayming PCB and Assembly, a China continuou dominando a indústria de fabricação de eletrônicos por alguns anos. Este país é um local de fabricação integral de eletrônicos, apesar de seu comércio recente com os Estados Unidos. Como uma grande empresa de fabricação, a China exporta cerca de 50% dos laptops e telefones celulares globalmente.

- O mercado global de eletrônicos cresceu de US$ 3554,94 bilhões em 2022 para US$ 3739,37 bilhões em 2023. No setor eletrônico global, a China contribui com uma grande porcentagem da receita. Este país está classificado entre os principais produtores de dispositivos eletrônicos. Ela produz vários produtos eletrônicos, que vão desde eletrônicos de consumo até componentes industriais. Cidades como Dongguan e Shenzhen, no Sul, têm fábricas. Além disso, Xangai e Choingun abrigam fábricas.

- A China produz uma parcela proeminente de fabricantes de laptops globalmente. Apesar da dependência da China de semicondutores importados, este país continua a ser uma boa opção para muitas marcas de portáteis de classe mundial. Kunshan e Chongqing são os dois maiores clusters para a fabricação de laptops e outros centros populares de produção eletrônica, como Dongguan e Shenzhen. Esses hubs são conhecidos por produzir laptops, componentes e acessórios.

- O país também detém um mercado consumidor significativo considerando a grande população do país, com cerca de 160 cidades chinesas tendo uma população superior a um milhão de pessoas, em comparação com os EUA, tendo apenas nove cidades que incorporam mais de um milhão de pessoas. Assim, espera-se que a crescente fabricação e consumo de eletrônicos impulsione a necessidade de vários componentes passivos para abordar o gerenciamento do fluxo elétrico em todos os eletrônicos domésticos e de consumo.

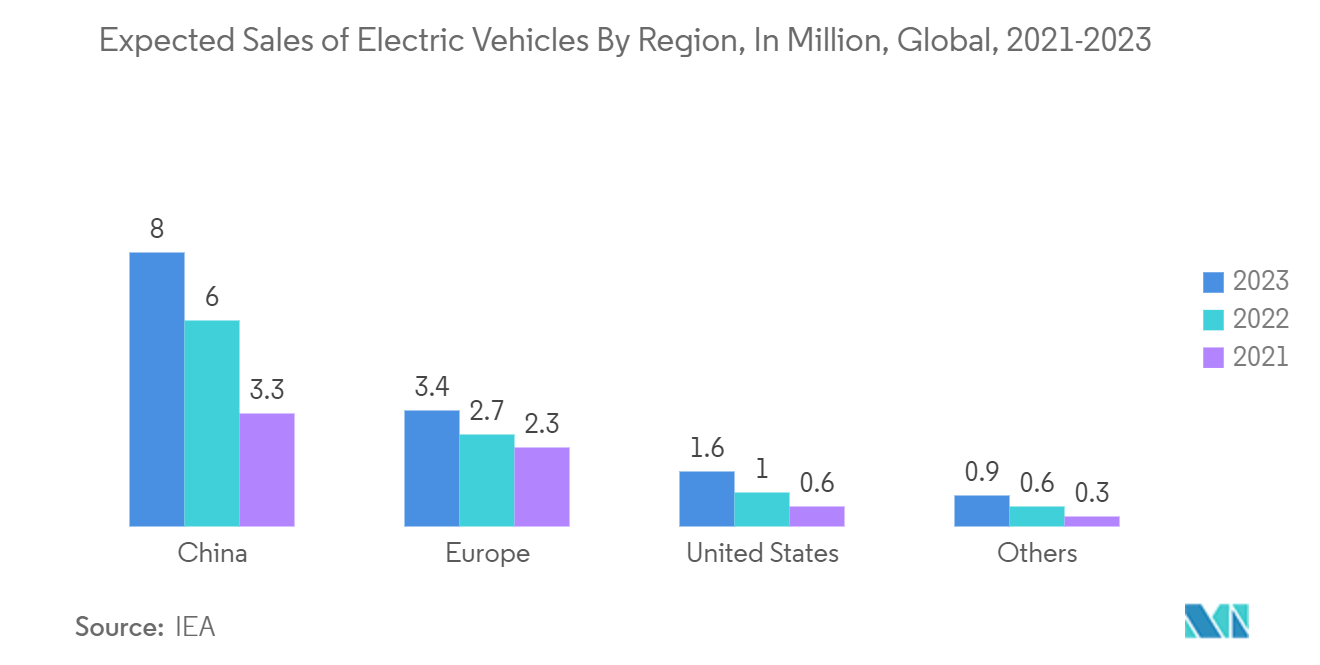

- As iniciativas da China visando a indústria de veículos elétricos nos últimos 15 anos são um dos casos mais bem-sucedidos de política industrial na história recente do país. Extensas intervenções governamentais, incluindo subsídios, permitiram que a indústria nacional e o mercado crescessem simultaneamente. O momento das políticas foi crucial porque coincidiram e ampliaram os avanços tecnológicos na tecnologia de baterias e uma maior aceitação dos EVs pelos consumidores. É importante ressaltar que muitas empresas automotivas existentes descartaram a tecnologia de veículos elétricos até recentemente.

- Enquanto isso, seus concorrentes chineses rapidamente aproveitaram a oportunidade para saltar tecnologicamente as corporações multinacionais com décadas de IP acumuladas em tecnologia de motores de combustão interna. A China também é, de longe, o principal produtor global de baterias de lítio, que são o principal componente dos veículos elétricos. Segundo a Agência Internacional de Energia (AIE), o país responde por 65% da produção de baterias e 80% da produção de cátodo, e a estimativa do Departamento de Energia é ainda maior. Assim, mostra-se a perspectiva crescente do mercado estudado no setor automotivo do país.

Visão geral da indústria de magnetismo

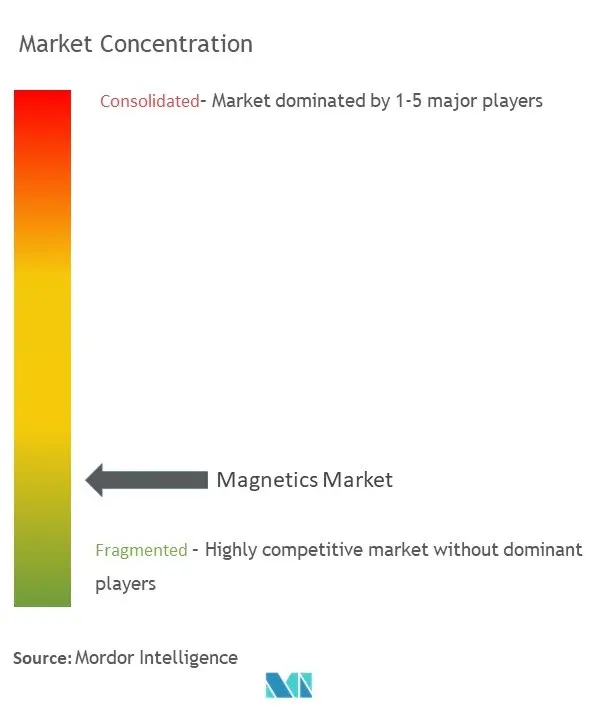

O mercado de magnetismo é fragmentado, compreendendo players estabelecidos de longa data que fizeram investimentos significativos no produto. Os novos players que entram no mercado exigem altos investimentos. As empresas podem se sustentar por meio de estratégias competitivas poderosas, e os principais participantes são TDK Corporation, Yageo Corporation, Meritek Electronics Corporation, AVX Corporation (Kyocera Group) e Vishay Intertechnolo.

• Em janeiro de 2024, a TDK Ventures, subsidiária da TDK Corporations, investiu na empresa de tecnologia de Cingapura Silicon Box para transformação digital e energética. Ela planeja acelerar o mercado de inovações em embalagens de semicondutores por meio da Silicon Box.

• Em novembro de 2023, a The Bourns introduziu uma série de indutores de bobina de ar com alta frequência auto-ressonante, alto Q e tolerância de indutância apertada. A Série de Indutores de Bobina de Ar Modelo AC4842R oferece uma solução de baixa perda e alta frequência que oferece aos projetistas de aplicações de RF uma gama mais ampla de opções de soluções de alto Q.

Líderes do Mercado de Magnetismo

-

TDK Corporation

-

Yageo Corporation

-

Meritek Electronics Corporation

-

AVX Corporation (Kyocera Group)

-

Vishay Intertechnology

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado Magnético

- Fevereiro de 2024 - Bourns introduziu um transformador de sinal BMS otimizado para maior armazenamento de energia. SM91801AL foi desenvolvido com o dispositivo analógico modelo LTC6815 Series, NXP Model MC33771C Series e Texas Instruments Model BQ79616.

- Outubro de 2023 - A TAIYO YUDEN lançou seus indutores de potência metálica com fio da série LSDP na plataforma de distribuição de componentes eletrônicos da Future Electronics. Esses indutores de energia de metal enrolados em arame são projetados para atender às crescentes demandas de várias aplicações, incluindo automotiva, industrial e eletrônica de consumo.

Segmentação da Indústria Magnética

Os componentes magnéticos são amplamente adotados em eletrodomésticos industriais e comuns avançados, desde geladeiras e televisores até dispositivos de telecomunicações. A magnetização desempenha um papel crucial nos carros, monitorando a tensão nas fontes de alimentação para displays de painel, iluminação interna e externa, controle de temperatura e outros sistemas. Esses componentes são usados em celulares, computadores, sistemas de comunicação e outros produtos eletrônicos. Esses componentes ajudam a otimizar a eficiência energética.

O mercado magnetismo é segmentado por tipo (indutor de fio, indutor multicamada, indutor de filme fino, núcleos de ferrite e componentes EMC, filtros EMI, transformadores de RF/potência, sensor de corrente e outros transformadores), aplicação do usuário final (fotovoltaica e eólica, EV/HEV, industrial [Motors/UPS], ferroviário/transporte, eletrônica de consumo e outras aplicações de usuário final), geografia (China, Japão, Estados Unidos, Taiwan, Sudeste Asiático, Coreia do Sul, Europa, Resto do Mundo). O tamanho do mercado e as previsões são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Indutor de fio enrolado |

| Indutor multicamadas |

| Indutor de filme fino |

| Núcleos de ferrite e componentes EMC |

| Filtros EMI |

| Transformadores de RF/potência |

| Sentido de corrente e outros transformadores |

| Fotovoltaica e eólica |

| ISSO TUDO |

| Industrial (Motores/UPS) |

| Transporte ferroviário |

| Eletrônicos de consumo |

| Outros aplicativos de usuário final |

| China |

| Japão |

| Estados Unidos |

| Taiwan |

| Sudeste da Ásia |

| Coreia do Sul |

| Europa |

| América latina |

| Oriente Médio e África |

| Por tipo | Indutor de fio enrolado |

| Indutor multicamadas | |

| Indutor de filme fino | |

| Núcleos de ferrite e componentes EMC | |

| Filtros EMI | |

| Transformadores de RF/potência | |

| Sentido de corrente e outros transformadores | |

| Por aplicativo do usuário final | Fotovoltaica e eólica |

| ISSO TUDO | |

| Industrial (Motores/UPS) | |

| Transporte ferroviário | |

| Eletrônicos de consumo | |

| Outros aplicativos de usuário final | |

| Por geografia | China |

| Japão | |

| Estados Unidos | |

| Taiwan | |

| Sudeste da Ásia | |

| Coreia do Sul | |

| Europa | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de magnetismo

Qual é o tamanho do mercado Magnetics?

O tamanho do mercado Magnetics deve atingir US $ 14,10 bilhões em 2024 e crescer a um CAGR de 5,60% para atingir US $ 18,52 bilhões em 2029.

Qual é o tamanho atual do mercado Magnetics?

Em 2024, o tamanho do mercado Magnetics deve atingir US$ 14,10 bilhões.

Quem são os chave players no mercado Magnetics?

TDK Corporation, Yageo Corporation, Meritek Electronics Corporation, AVX Corporation (Kyocera Group), Vishay Intertechnology são as principais empresas que operam no mercado de Magnetics.

Qual é a região que mais cresce no mercado Magnetics?

Estima-se que a Ásia-Pacífico cresça no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Magnetics?

Em 2024, a Ásia-Pacífico responde pela maior participação de mercado no mercado de Magnetics.

Em que anos este mercado Magnetics cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Magnetics foi estimado em US$ 13,31 bilhões. O relatório cobre o tamanho histórico do mercado Magnetics por anos:. O relatório também prevê o tamanho do mercado Magnetics para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de magnetismo

Estatísticas para a participação de mercado 2024 Magnetics, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Magnetics inclui uma previsão de mercado, perspectivas para 2024 a 2029 e visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.