Análise de mercado de sistemas de visão mecânica

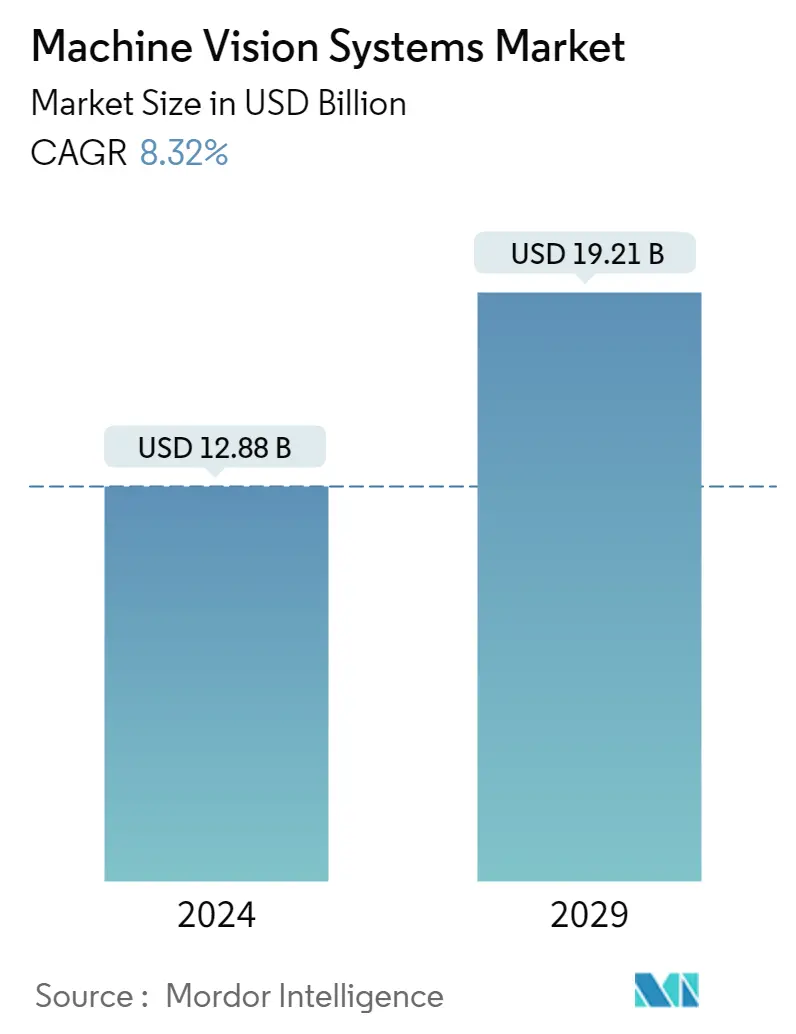

O tamanho do mercado de sistemas de visão de máquina é estimado em US$ 12,88 bilhões em 2024, e deve atingir US$ 19,21 bilhões até 2029, crescendo a um CAGR de 8,32% durante o período de previsão (2024-2029).

Os sistemas de visão artificial contam com sensores digitais protegidos dentro de câmeras industriais com óptica especializada para adquirir imagens para que o hardware e o software do computador possam processar, analisar e medir diversas características para a tomada de decisões.

- Nas últimas décadas, a automação industrial evoluiu gradativamente, com poucas mudanças na estrutura do mercado. Mas o ritmo da mudança está a acelerar graças às perturbações tecnológicas e às macrotendências, como a relocalização, a escassez global de mão-de-obra qualificada e os esforços ambientais, sociais e de governação (ESG). No passado recente, a primeira vaga da pandemia da COVID-19 criou um abrandamento em grande parte da produção. No entanto, foi apenas temporário. Com o retorno da manufatura, houve um boom na produção. À medida que as empresas começaram a regressar ao trabalho, mantendo o distanciamento social como nova norma, houve uma necessidade crescente de sistemas de visão e sistemas de automação para ajudar a preencher o vazio, com mais trabalhadores a não conseguirem ocupar o mesmo espaço de trabalho ou a entrar.

- O potencial da automação industrial é mais óbvio na pequena percentagem de locais de produção conhecidos como fábricas de faróis digitais. Essas plantas estão liderando o caminho em automação. Uma pesquisa realizada pelo Fórum Econômico Mundial descobriu que 93% das fábricas-farol obtiveram um benefício de crescimento com a adoção da automação. A maior parte do benefício do crescimento veio da capacidade de aumentar a sua produção, com a automatização a gerar novos fluxos de receitas para um punhado de fábricas.

- Como resultado, a visão mecânica está passando por um aumento na adoção, com as organizações buscando ativamente mais maneiras de implantar essa tecnologia transformadora em suas operações. Os tomadores de decisão estão continuamente buscando maneiras de melhorar a produtividade, a qualidade e a rastreabilidade e, como resultado, estão identificando mais aplicações em suas linhas de fabricação e logística que podem ser melhoradas com visão mecânica.

- Impulsionando este crescimento está a necessidade de melhorar a inspeção de produtos e o controle de qualidade no setor industrial, bem como a crescente demanda por robôs colaborativos mais inteligentes na fabricação e no armazenamento. As tecnologias de automação e visão mecânica também melhoram a eficiência operacional e a produtividade, reduzem os custos de produção e expandem as capacidades dos trabalhadores.

- Outro factor que impulsiona o crescimento é a necessidade de uma melhor inspecção de produtos e controlo de qualidade no sector da produção, bem como a crescente procura de robôs colaborativos mais inteligentes na produção e no armazenamento. As tecnologias de automação e visão mecânica também melhoram a eficiência operacional e a produtividade, reduzem os custos de produção e expandem as capacidades dos trabalhadores.

- No entanto, o mercado atual enfrenta uma deficiência em software adaptável que integre efetivamente gráficos de alta qualidade e interfaces fáceis de usar com algoritmos centrados em código. Assim, devido à já mencionada escassez de indivíduos proficientes, o mercado encontra um obstáculo para sua expansão.

Tendências de mercado de sistemas de visão de máquina

Câmeras serão o maior segmento de hardware

- As câmeras de visão mecânica desempenham um papel crucial na cadeia de processamento industrial de imagens. Essas câmeras utilizam um protocolo específico para se comunicar com um computador, que analisa os dados da imagem e pode até ajustar as configurações da câmera. As aplicações das câmeras de visão mecânica são diversas e extensas. Eles podem ser utilizados para controle de produção, gerenciamento de fluxo de objetos, inspeção de superfícies, fabricação de componentes eletrônicos e orientação de robôs.

- As câmeras de visão mecânica são capazes de transformar uma imagem óptica em um sinal analógico ou digital. Essas câmeras empregam algoritmos de hardware e software de processamento baseados em PC para analisar imagens, vídeos e dados, facilitando a automação de tarefas manuais. Por outro lado, as câmeras inteligentes tradicionais são unidades independentes que integram uma câmera de visão mecânica, um processador e iluminação em um gabinete compacto. Essas câmeras inteligentes têm a capacidade de capturar e analisar imagens e dados sem a necessidade de um PC separado.

- As câmeras inteligentes estão se tornando um componente de hardware popular no sistema MV. Eles simplificaram bastante o processo de projeto de sistemas de visão mecânica, integrando iluminação, sensores de imagem, software e E/S. Com o tempo, as capacidades e especificações das câmeras inteligentes se expandiram. Isto inclui a introdução de modelos com sensores de imagem maiores, o surgimento de câmeras de visão incorporadas que podem funcionar como câmeras inteligentes e o desenvolvimento de novas câmeras capazes de executar tarefas de aprendizagem profunda e inteligência artificial.

- A visão mecânica emergiu como um avanço de ponta na tecnologia de câmeras, revolucionando vários setores industriais, como logística, manufatura e dispositivos inteligentes. Com o advento das tecnologias de câmeras inteligentes, os fabricantes podem desenvolver e implementar facilmente modelos de visão mecânica adaptados às necessidades específicas de seus clientes, ajudando-os a obter insights abrangentes e acionáveis a partir de dados valiosos. O mercado está preparado para testemunhar um crescimento significativo devido à crescente popularidade das câmeras inteligentes, que oferecem capacidades de processamento aprimoradas em formatos compactos.

- Por exemplo, em maio de 2023, a Zivid lançou uma linha revolucionária de suas mais recentes câmeras coloridas 3D, preparadas para causar um impacto significativo nos setores de visão mecânica e automação. Este desenvolvimento permite à empresa melhorar ainda mais as suas capacidades, permitindo aos clientes optimizar a eficiência e a produtividade em diversas aplicações, tais como despaletização, recolha de contentores, recolha e colocação, montagem, embalagem e controlo de qualidade. Espera-se que tais desenvolvimentos aumentem o potencial das oportunidades de mercado e impulsionem o mercado a um ritmo significativo.

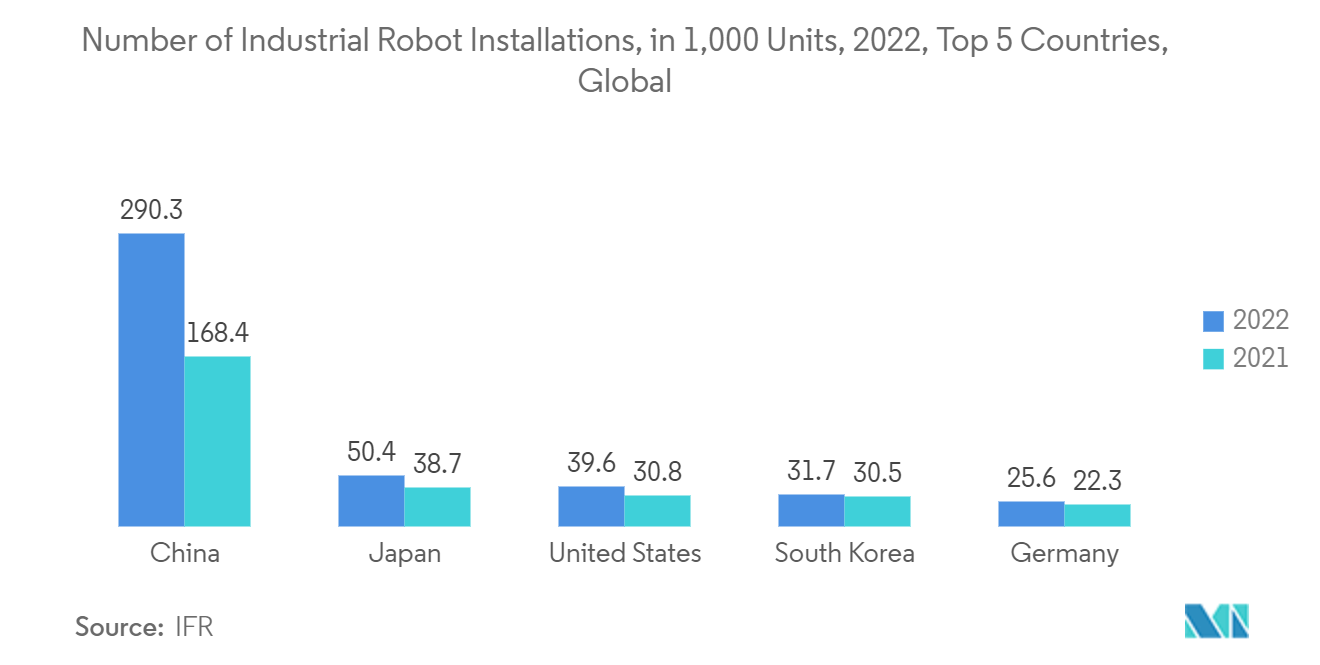

- A utilização da tecnologia abrange vários setores, abrangendo orientação e automação robótica, controle de qualidade e inspeção, bem como mapeamento. Prevê-se que a crescente adoção da robótica no setor manufatureiro amplifique o potencial das câmeras para sistemas de visão mecânica, impulsionada pelos avanços tecnológicos e pela crescente demanda por automação em vários setores. Por exemplo, de acordo com uma pesquisa publicada pela Federação Internacional de Robótica (IFR) em 2023, houve um crescimento anual de 5% na instalação de robôs industriais em fábricas em todo o mundo, com um total de 553.052 robôs instalados em 2022. A Ásia foi responsável por 73% dos robôs recentemente implantados, seguida pela Europa com 15% e pelas Américas com 10%.

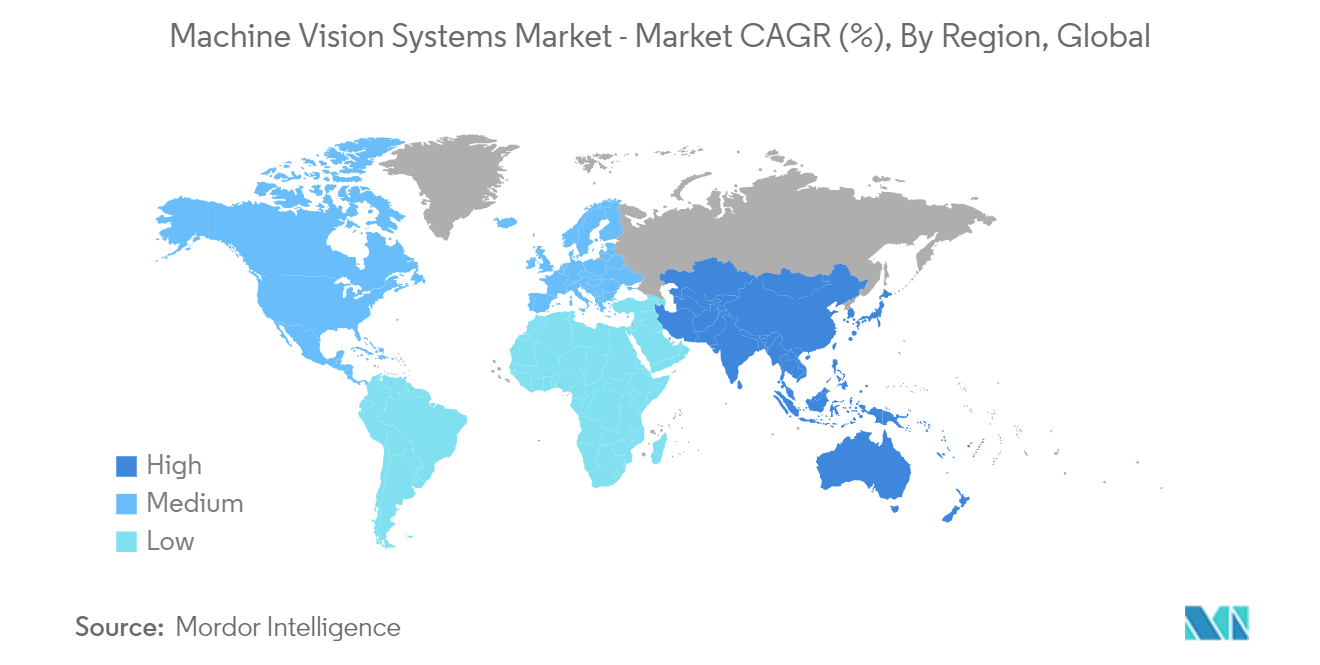

Espera-se que a Ásia-Pacífico detenha uma participação de mercado significativa

- A China é um dos países de crescimento mais rápido do mundo, com uma elevada taxa de produção industrial. Isso atua como um impulsionador para o mercado de sistemas de visão mecânica no país. Os investimentos estão planeados para melhorar a qualidade do crescimento, abordar questões ambientais e reduzir o excesso de capacidade. O número de empresas que implementam tecnologias de automação fabril, processos e robótica no país é menor do que a enorme escala das suas instalações de produção e o número de trabalhadores que emprega. Isto representa uma grande oportunidade para as empresas do setor de visão mecânica da China.

- O Japão também ocupa uma posição significativa nas indústrias de semicondutores e eletrônicos, pois abriga alguns fabricantes essenciais de semicondutores. De acordo com o WSTS, a receita da indústria de semicondutores no Japão cresceu 14,2% em 2022 e espera-se que cresça ainda mais nos próximos anos. Além disso, espera-se também que a crescente indústria automóvel do país apoie o crescimento do mercado durante o período de previsão, uma vez que várias medidas foram tomadas para aumentar a adoção de veículos autónomos.

- Na Coreia do Sul, a indústria automóvel está a florescer, impulsionando a procura de sistemas de visão mecânica. A crescente procura dos consumidores e as políticas governamentais de apoio estão entre os factores significativos que impulsionam a adopção de veículos autónomos e eléctricos no país. De acordo com um relatório publicado pelo Ministério de Terras, Infraestruturas e Transportes (Coreia do Sul), cerca de 390 mil veículos elétricos foram matriculados na Coreia do Sul em 2022, com um aumento acentuado registado após 2013. Juntamente com os veículos híbridos e a hidrogénio, a quota de veículos ecológicos entre o número total de veículos registrados na Coreia do Sul foi de cerca de 6,2%.

- O setor de automação industrial da Índia foi revolucionado pela adição de tecnologias digitais e físicas na fabricação para oferecer desempenho ideal. Além disso, a ênfase na fabricação com desperdício zero e em um menor tempo de colocação no mercado aumentou o crescimento do mercado.

- O resto da Ásia-Pacífico compreende Taiwan, Singapura, Indonésia, Malásia, Tailândia, Austrália, etc. Na Indonésia, o início da Indústria 4.0 está impulsionando o mercado estudado, com foco na implementação de sistemas de automação nos setores de alimentos e bebidas, têxteis e indústrias de vestuário, automotiva, química e eletrônica. As iniciativas intergovernamentais entre a Indonésia e a Alemanha estão a fortalecer o ecossistema de start-ups no país.

- A presença de fortes mercados eletrónicos e de semicondutores na região levou as indústrias multinacionais a estabelecerem as suas operações ali. Este tem sido um fator significativo na crescente demanda por novas soluções. Soluções de redução de custos e alto rendimento são algumas soluções procuradas na indústria de bens de consumo e de processamento de alimentos. A automação atende a esses propósitos e traz benefícios adicionais, como aderência à qualidade e avaliação em tempo real dos produtos. Estes desenvolvimentos têm sido críticos na geração de procura nestes mercados regionais.

Visão geral da indústria de sistemas de visão mecânica

O mercado de sistemas de visão mecânica é altamente fragmentado, com a presença de grandes players como Cognex Corporation, Keyence Corporation, Omron Corporation, Isra Vision AG (Grupo Atlas Copco) e IDS Imaging Development Systems GmbH (Paul Hartmann AG). Os players do mercado estão adotando estratégias como parcerias e aquisições para aprimorar suas ofertas de produtos e obter vantagem competitiva sustentável.

- Outubro de 2023 Emerson anunciou a aquisição da NI. A NI aumenta a exposição da Emerson ao mercado final em mercados discretos, que serão o segundo maior segmento industrial da Emerson. Com aproximadamente 20% de suas vendas em software, a NI também aumenta a exposição da Emerson aos mercados de software industrial de alto crescimento. A aquisição da NI promove a posição da Emerson como líder global em automação e expande suas oportunidades de capitalizar tendências seculares críticas, como nearshoring, transformação digital, sustentabilidade e descarbonização.

- Agosto de 2023 A Cognex Corporation adquiriu a Moritex Corporation (Moritex) da Trustar Capital, uma afiliada de private equity da CITIC Capital Holdings Limited, por US$ 275 milhões. A Moritex é fornecedora líder global de componentes ópticos com forte presença no Japão. Espera-se que a Moritex contribua com cerca de 6-8% da receita da Cognex, e espera-se que a aquisição seja um acréscimo ao GAAP EPS em 2025.

Líderes de mercado de sistemas de visão mecânica

-

Cognex Corporation

-

Keyence Corporation

-

Omron Corporation

-

Isra Vision AG (Atlas Copco Group)

-

IDS Imaging Development Systems GmbH ( Paul Hartmann Ag)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sistemas de visão mecânica

- Novembro de 2023 Basler AG e MVTec Software GmbH fizeram parceria com a Siemens para levar soluções de visão mecânica diretamente às máquinas e sistemas dos clientes. As novas parcerias entre a Basler AG e a Siemens permitem que os clientes integrem aplicativos de visão mecânica diretamente em sua tecnologia de automação. A experiência da Siemens com automação industrial e digitalização, combinada com a experiência da MVTec em visão mecânica, reduz a complexidade para os clientes. Reduz significativamente a barreira de entrada para soluções de visão mecânica.

- Outubro de 2023 Keyence Corporation anunciou o lançamento de sua nova linha de sistemas de visão de câmeras inteligentes, a série VS. Esta série apresenta tecnologia sofisticada de controle de lentes que otimiza o gerenciamento de 19 lentes em uma câmera IP67. Esta inovação elimina a seleção manual de lentes ou a necessidade de ajustes físicos, permitindo que um modelo de câmera se adapte a uma variedade de necessidades de imagem com o pressionar de um botão.

Segmentação da indústria de sistemas de visão mecânica

Os sistemas de visão mecânica indicam a substituição do sentido visual humano e das capacidades de julgamento por uma câmera de vídeo e um computador durante a execução de uma tarefa de inspeção. É a aquisição e análise automática de imagens para obter os dados desejados para controle ou avaliação de uma parte ou atividade específica.

O mercado de sistemas de visão mecânica é segmentado por componente (hardware [sistemas de visão, câmeras, sistemas ópticos e de iluminação, capturadores de quadros e outros tipos de hardware] e software), produto (baseado em PC e baseado em câmera inteligente), usuário final indústria (alimentos e bebidas, saúde e farmacêutica, logística e varejo, automotiva, eletrônica e semicondutores e outras indústrias de usuários finais) e geografia (América do Norte [Estados Unidos e Canadá], Europa [Alemanha, Reino Unido, França, Itália , Espanha e resto da Europa], Ásia-Pacífico [China, Japão, Coreia do Sul, Índia e resto da Ásia-Pacífico] e resto do mundo [América Latina e Médio Oriente e África]). Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Por componente | Hardware | Sistemas de visão | |

| Câmeras | |||

| Sistemas Ópticos e de Iluminação | |||

| Capturadores de quadros | |||

| Outros tipos de hardware | |||

| Programas | |||

| Por produto | Baseado em PC | ||

| Baseado em câmera inteligente | |||

| Por indústria de usuário final | Alimentos e Bebidas | ||

| Saúde e Farmacêutica | |||

| Logística e Varejo | |||

| Automotivo | |||

| Eletrônica e Semicondutores | |||

| Outras indústrias de usuários finais | |||

| Por geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Resto da Ásia-Pacífico | |||

| Resto do Mundo (América Latina, Médio Oriente e África) | |||

Perguntas frequentes sobre pesquisa de mercado de sistemas de visão mecânica

Qual é o tamanho do mercado de sistemas de visão de máquina?

O tamanho do mercado de sistemas de visão de máquina deve atingir US$ 12,88 bilhões em 2024 e crescer a um CAGR de 8,32% para atingir US$ 19,21 bilhões até 2029.

Qual é o tamanho atual do mercado de sistemas de visão de máquina?

Em 2024, o tamanho do mercado de sistemas de visão de máquina deverá atingir US$ 12,88 bilhões.

Quem são os principais atores do mercado de sistemas de visão de máquina?

Cognex Corporation, Keyence Corporation, Omron Corporation, Isra Vision AG (Atlas Copco Group), IDS Imaging Development Systems GmbH ( Paul Hartmann Ag) são as principais empresas que operam no mercado de sistemas de visão de máquina.

Qual é a região que mais cresce no mercado de sistemas de visão de máquina?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sistemas de visão de máquina?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de sistemas de visão de máquina.

Que anos esse mercado de sistemas de visão de máquina cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de sistemas de visão de máquina foi estimado em US$ 11,89 bilhões. O relatório abrange o tamanho histórico do mercado de sistemas de visão de máquina para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sistemas de visão de máquina para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de visão mecânica

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Machine Vision Systems em 2024, criadas pela Mordor Intelligence™ Industry Reports. A análise dos Sistemas de Visão de Máquina inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.