Análise de mercado de máquinas-ferramentas

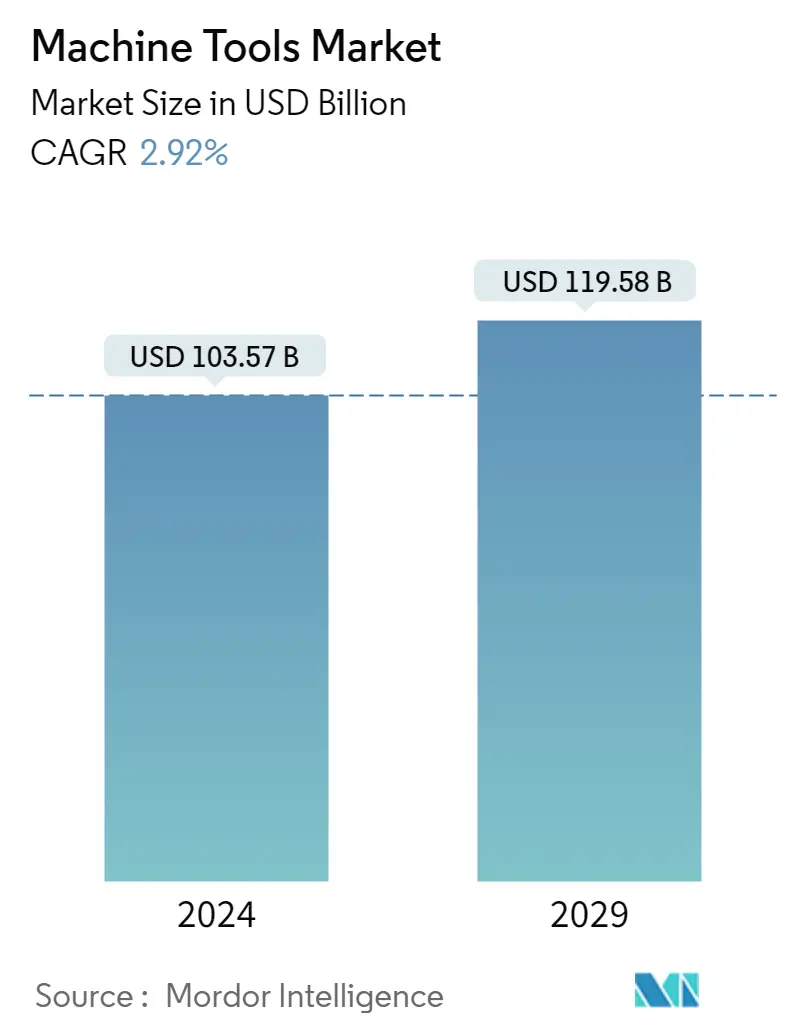

O tamanho do mercado de máquinas-ferramentas é estimado em US$ 103,57 bilhões em 2024, e deverá atingir US$ 119,58 bilhões até 2029, crescendo a um CAGR de 2,92% durante o período de previsão (2024-2029).

- O crescimento do mercado global de controle de movimento desencadeou uma demanda substancial por produtos de controle de movimento, particularmente nas indústrias de robótica, montagem eletrônica, semicondutores, máquinas-ferramenta e energia renovável. Avanços estão sendo feitos nos componentes de controle e têm ajudado na simplificação do projeto da máquina.

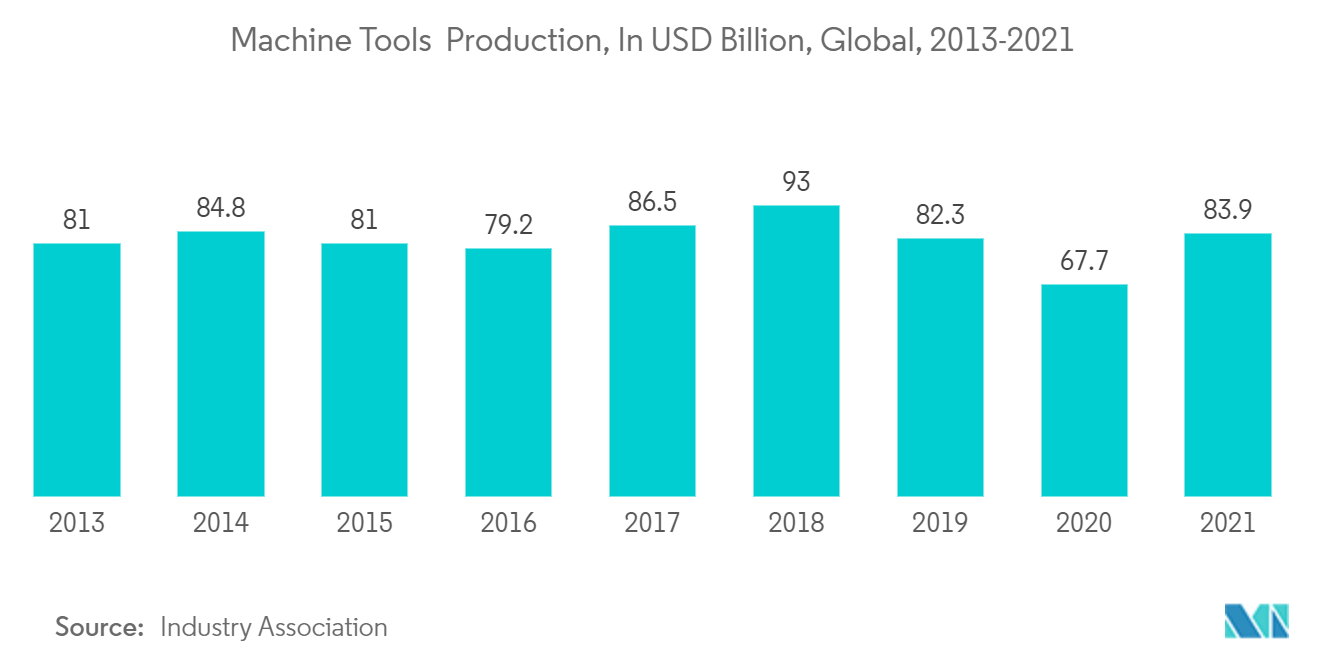

- Para ser mais exato, a produção aumentou de 73 mil milhões de dólares para 85 mil milhões de dólares, no caminho da recuperação das quedas de 2020, enquanto o consumo global de máquinas-ferramenta aumentou de 70 mil milhões de dólares em 2020 para 80 mil milhões de dólares em 2021. A produção mundial ultrapassou o consumo em dólares. 5 bilhões. Esta discrepância pode ser causada, pelo menos em parte, pelos fabricantes de máquinas-ferramenta que procuram antecipar problemas na cadeia de abastecimento. Os preços das máquinas-ferramenta podem estar sob pressão devido ao consequente excedente de ferramentas, mas é mais provável que estejam sob pressão devido a interrupções na cadeia de abastecimento global.

- Com alguma disputa por posição, os seis maiores produtores; China, Alemanha, Itália, Japão, Coreia do Sul e Estados Unidos; permanecem iguais aos de 2020. Devido a um aumento de 2 mil milhões de dólares em relação a 2020, a produção dos EUA atingiu 7,5 mil milhões de dólares em 2021. Devido ao aumento da produção no Japão e a um declínio modesto na produção na Alemanha, o Japão ultrapassou a Alemanha como o segundo maior país do mundo. economia. A produção da Itália aumentou, mas o aumento dos EUA foi mais significativo, permitindo-lhe ultrapassar a Itália e passar para o quarto lugar.

- Apesar de ter sido ofuscado pelo impacto recente da pandemia, o movimento em direção à mobilidade elétrica continua a ser um ponto de foco significativo para os produtores de máquinas-ferramentas e outros fornecedores tradicionais de peças automóveis, à medida que as empresas automóveis se concentram cada vez mais no desenvolvimento e produção de veículos elétricos (VE).

Tendências do mercado de máquinas-ferramentas

Crescimento da indústria automotiva impulsionando o mercado

Até 2030, a Índia poderá ser líder global no transporte partilhado, abrindo portas para veículos eléctricos e sem condutor. Para reduzir os poluentes, os veículos eléctricos estão a tornar-se mais populares. Até 2030, prevê-se que a indústria de carros elétricos gere cinco milhões de empregos. Entre Abril de 2000 e Março de 2022, a indústria automóvel atraiu fluxos cumulativos de IDE de capital de cerca de 32,84 mil milhões de dólares. Até 2023, o governo indiano prevê que a indústria automóvel atrairá 8 a 10 mil milhões de dólares em investimentos nacionais e estrangeiros. Em todo o mundo, foram produzidos 79,1 milhões de automóveis em 2021, um aumento de 1,3% em relação a 2020. O número de veículos motorizados produzidos globalmente em 2020 e 2021 pode ser encontrado neste infográfico.

A Associação Europeia de Fabricantes de Automóveis (ACEA) insta os decisores políticos a criarem um ambiente que permita ao mercado recuperar e fazer a transição para veículos com emissões zero, uma vez que se prevê que o mercado automóvel da UE se contraia em mais de um quarto em 2019, em comparação com o mercado pré- Níveis da pandemia de 2019. Os novos registos de ZEV atingiram um marco significativo em 2021, representando 5,2% de todos os veículos motorizados recentemente registados. No Canadá, foram reportados 1,6 milhões de carros novos em 2021, um aumento de 6,5% em relação ao ano anterior. Juntas, as três maiores províncias do Canadá foram responsáveis por 93,4% dos novos registos de veículos com emissão zero em 2021; 42,8% estavam em Quebec, 27,7% na Colúmbia Britânica e 22,9% em Ontário.

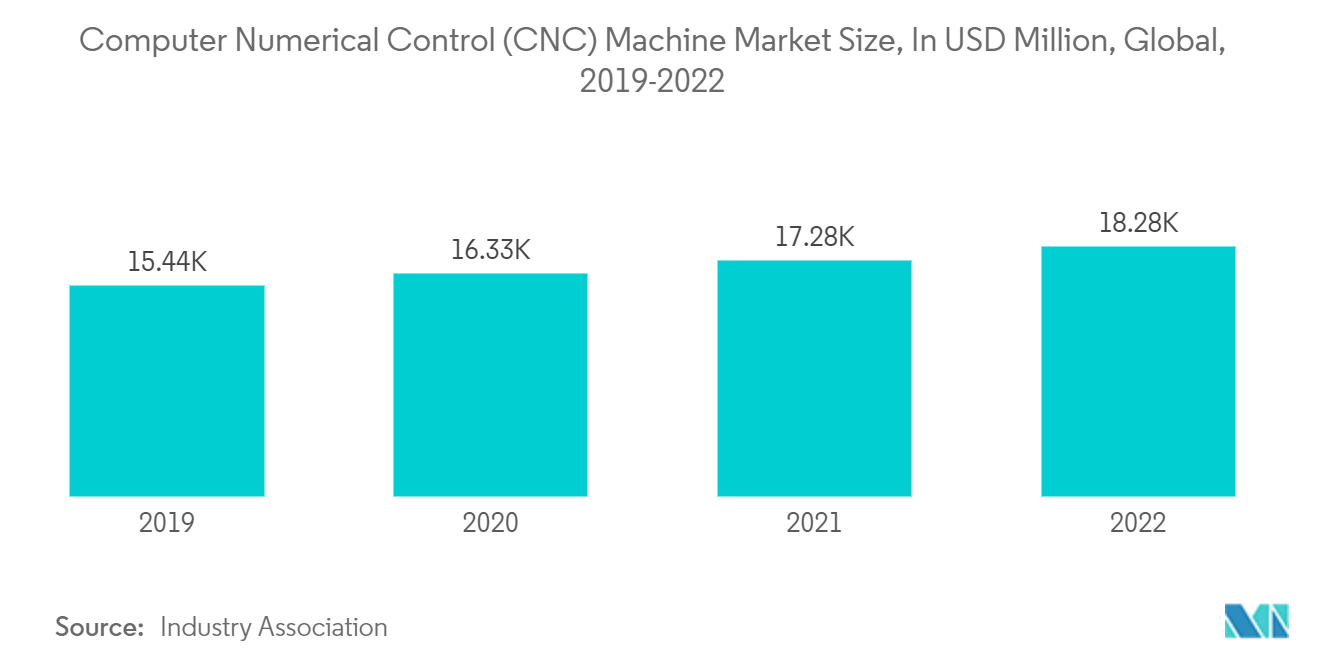

Espera-se que máquinas-ferramentas CNC dominem o mercado

As máquinas de controle numérico computadorizado (CNC) agilizam os processos operacionais, reduzindo o tempo de produção e minimizando o erro humano. A crescente demanda por fabricação automatizada no setor industrial resultou no uso crescente de máquinas CNC. Além disso, o estabelecimento de instalações de produção na Ásia-Pacífico estimulou a utilização de controlos numéricos informáticos no sector.

Muitos fabricantes concentram-se em técnicas de produção eficientes para tentar obter uma vantagem competitiva. Eles redesenham suas instalações, que contêm máquinas CNC. Além disso, a integração da impressão 3D com máquinas CNC está a tornar-se uma adição comum a algumas novas unidades de produção, que deverão oferecer melhor capacidade multimateriais e pouco desperdício de recursos.

Além disso, com as preocupações crescentes sobre o aquecimento global e o esgotamento das reservas de energia, as máquinas CNC estão a ser ativamente utilizadas na geração de energia, uma vez que este processo requer automação em larga escala.

Visão geral da indústria de máquinas-ferramentas

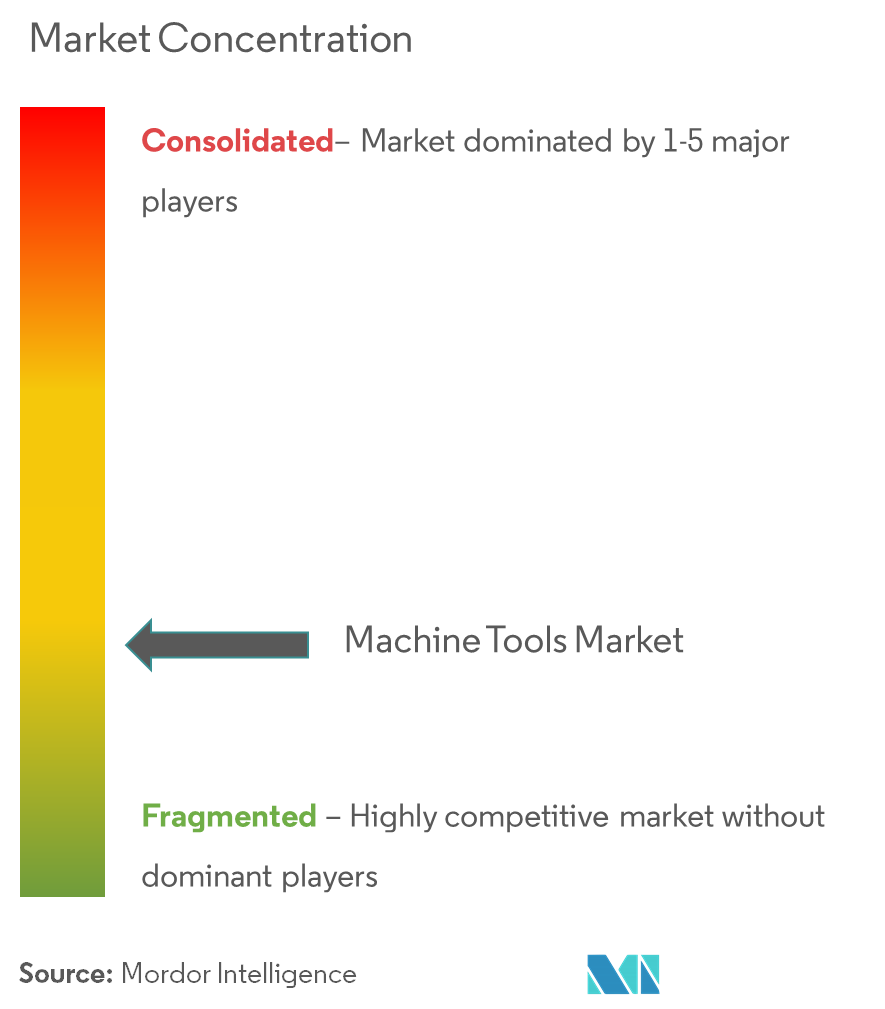

O mercado de máquinas-ferramentas é relativamente fragmentado, com importantes players locais globais e de pequeno e médio porte. Alguns participantes consideráveis incluem TRUMPF Group, Shenyang Machine Tool Group, Amada Co. Ltd, DMG Mori Seiki Co., Ltd, Falcon Machine Tools Co. Os centros regionais do mercado incluem China, Alemanha, Japão e Itália. As empresas também estão se concentrando no desenvolvimento de soluções mais automatizadas, com uma preferência cada vez maior pela automação. Além disso, a indústria assiste a uma tendência de consolidação através de fusões e aquisições. Essas estratégias ajudam as empresas a entrar em novas áreas de mercado e conquistar novos clientes.

Líderes de mercado de máquinas-ferramentas

-

TRUMPF Group

-

Shenyang Machine Tool Group

-

Amada Co. Ltd

-

DMG Mori Seiki Co., Ltd

-

Falcon Machine Tools Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de máquinas-ferramentas

- Março de 2023 A Phillips Machine Tools anunciou uma parceria estratégica com a JFY International para ampliar seu portfólio de soluções para clientes de processamento de metal. A JFY International, membro do Grupo TRUMPF, é uma fornecedora de serviços completos de soluções de processamento de chapas metálicas, oferecendo máquinas CNC para dobra, puncionamento, cisalhamento, corte a laser 2D e até mesmo automação, desde uma única máquina até uma linha totalmente automatizada. Através dos seus parceiros, a JFY International garante consultoria profissional, respostas rápidas e excelentes serviços pontuais.

- Dezembro de 2022 EIT Manufacturing, a maior comunidade de inovação do setor na Europa, e AMT - Advanced Machine Tools, o novo evento bienal com as mais recentes inovações em máquinas-ferramentas, deformação de máquinas, corte e conformação, instrumentos, componentes e acessórios, e sua indústria auxiliar, unem forças para fomentar a inovação e a transformação digital na indústria metalúrgica. Ao assinar este acordo de colaboração, a EIT Manufacturing e a AMT dão aos especialistas da produção industrial na Europa acesso a um mundo de oportunidades.

- Setembro de 2022 A HELLER Machine Tools anunciou uma parceria estratégica com a TITANS of CNC, Inc. Os pontos-chave do acordo incluem cooperação em tecnologia de usinagem, processo e aplicação prática. A TITANS of CNC concordou em instalar dois centros de usinagem de 5 eixos em suas instalações no Texas o HF 5500 com o quinto eixo na peça de trabalho e o CP 6000 com o quinto eixo na ferramenta - e um sistema de armazenamento de paletes redondos.

Segmentação da indústria de máquinas-ferramentas

Uma máquina-ferramenta é uma máquina para manusear ou usinar metal ou outros materiais rígidos, geralmente por corte, mandrilamento, retificação, cisalhamento ou outras formas de deformação. A indústria de máquinas-ferramentas pode ser classificada em máquinas de corte de metal e máquinas de conformação de metal. Uma análise completa do mercado de máquinas-ferramentas, incluindo a avaliação da economia e contribuição dos setores da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e tendências geográficas, e O impacto da COVID-19 está incluído no relatório.

O mercado de máquinas-ferramentas é segmentado por tipo (fresadoras, furadeiras, tornos, retificadoras, máquinas de descarga elétrica entre outros), usuário final (automotivo, fabricação e fabricação de máquinas industriais, marinha e aeroespacial e defesa, engenharia de precisão, e Outros usuários finais) e Geografia (Ásia-Pacífico, América do Norte, Europa, América Latina e Oriente Médio e África). O relatório oferece tamanho de mercado e previsões em valores (bilhões de dólares) para todos os segmentos acima.

| Por tipo | Fresadoras |

| Máquinas de perfuração | |

| Tornos | |

| Máquinas retificadoras | |

| Máquinas de descarga elétrica | |

| Outros | |

| Por usuário final | Automotivo |

| Fabricação e Fabricação de Máquinas Industriais | |

| Marinha e Aeroespacial e Defesa | |

| Engenharia de precisão | |

| Outros usuários finais | |

| Por geografia | Ásia-Pacífico |

| América do Norte | |

| Europa | |

| Oriente Médio e África | |

| América latina |

Perguntas frequentes sobre pesquisa de mercado de máquinas-ferramentas

Qual é o tamanho do mercado de máquinas-ferramentas?

O tamanho do mercado de máquinas-ferramentas deve atingir US$ 103,57 bilhões em 2024 e crescer a um CAGR de 2,92% para atingir US$ 119,58 bilhões até 2029.

Qual é o tamanho atual do mercado de máquinas-ferramentas?

Em 2024, o tamanho do mercado de máquinas-ferramentas deverá atingir US$ 103,57 bilhões.

Quem são os principais atores do mercado de máquinas-ferramentas?

TRUMPF Group, Shenyang Machine Tool Group, Amada Co. Ltd, DMG Mori Seiki Co., Ltd, Falcon Machine Tools Co. Ltd são as principais empresas que atuam no mercado de máquinas-ferramentas.

Qual é a região que mais cresce no mercado de máquinas-ferramentas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de máquinas-ferramentas?

Em 2024, a Ásia é responsável pela maior participação de mercado no mercado de máquinas-ferramentas.

Que anos esse mercado de máquinas-ferramentas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de máquinas-ferramentas foi estimado em US$ 100,63 bilhões. O relatório abrange o tamanho histórico do mercado de máquinas-ferramentas para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de máquinas-ferramentas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Metal Working and Fabrication Reports

Popular Manufacturing Products and Services Reports

Relatório da indústria de máquinas-ferramentas

Estatísticas para a participação de mercado de máquinas-ferramentas em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de máquinas-ferramentas inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.