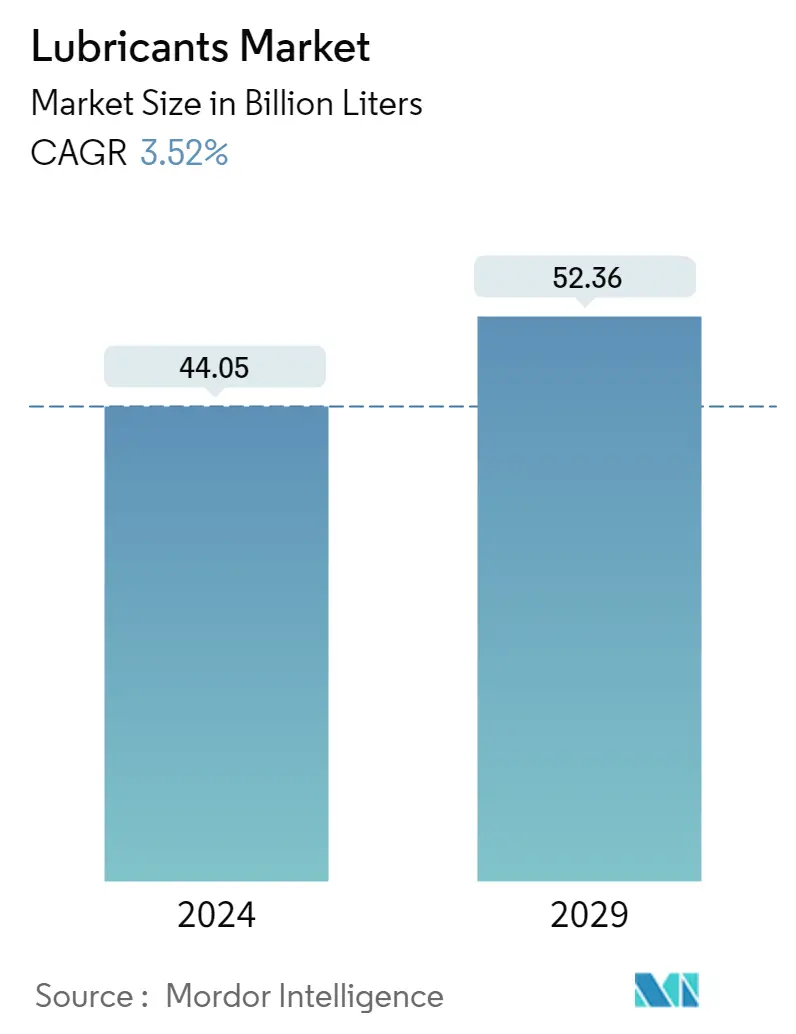

Tamanho do mercado de lubrificantes

| Período de Estudo | 2019 - 2029 |

| Volume do Mercado (2024) | 44.05 bilhões de litros |

| Volume do Mercado (2029) | 52.36 bilhões de litros |

| CAGR(2024 - 2029) | 3.52 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de lubrificantes

O tamanho do mercado de lubrificantes é estimado em 44,05 bilhões de litros em 2024, e deverá atingir 52,36 bilhões de litros até 2029, crescendo a um CAGR de 3,52% durante o período de previsão (2024-2029).

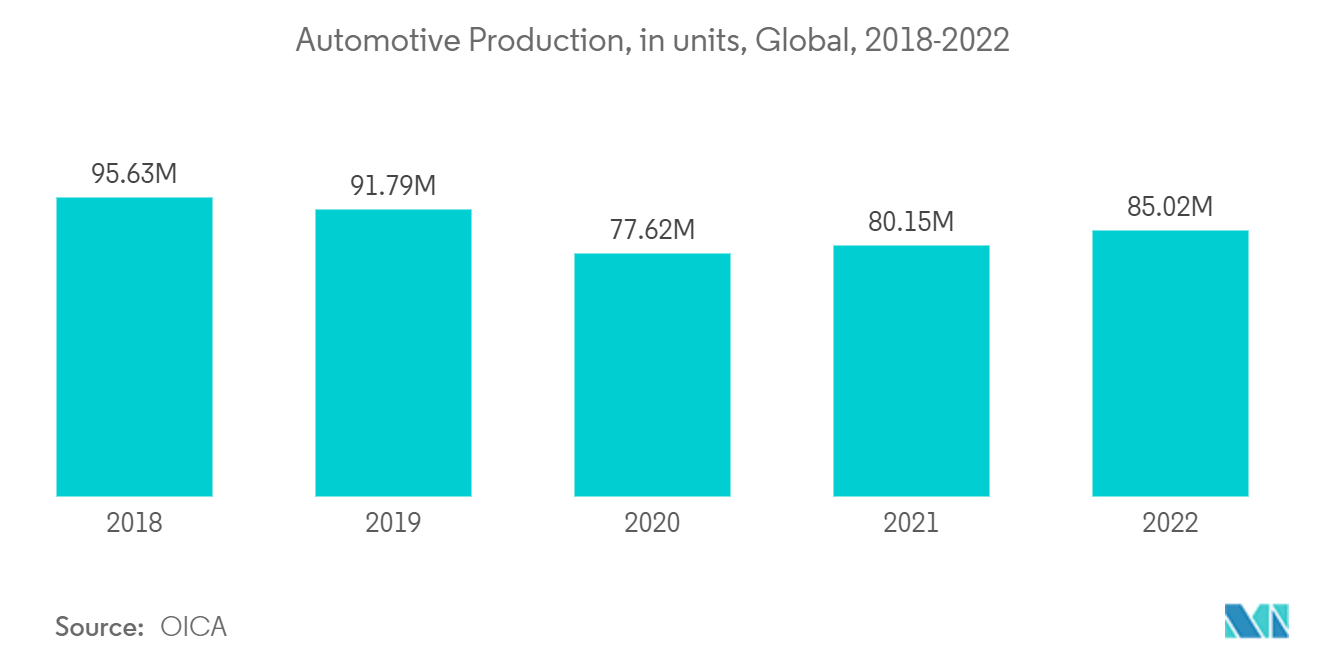

A crise da COVID-19 teve um forte impacto na indústria global de fornecimento automóvel, uma vez que tanto a produção como as vendas de veículos motorizados pararam subitamente na maioria das regiões. Estas paralisações de trabalho levaram à perda de produção de milhões de veículos em todo o mundo. Na indústria automobilística, os lubrificantes são amplamente utilizados para controlar o atrito e o desgaste do motor, para proteger o motor contra ferrugem e o óleo do motor armazenado no cárter dos gases de combustão e para resfriar os pistões.

- No curto prazo, um fator importante que impulsiona o mercado estudado é a crescente demanda por lubrificantes de alto desempenho (devido às suas propriedades melhores e aprimoradas, como redução da inflamabilidade, redução do desgaste das engrenagens e aumento da vida útil).

- Por outro lado, espera-se que o aumento dos intervalos de drenagem nos setores automotivo e industrial e o impacto modesto dos VEs em breve dificultem o crescimento do mercado estudado no período de previsão.

- O óleo de motor dominou o mercado e deverá crescer durante o período de previsão, pois é amplamente utilizado para lubrificar motores de combustão interna.

- A crescente importância dos biolubrificantes provavelmente funcionará como uma oportunidade no futuro.

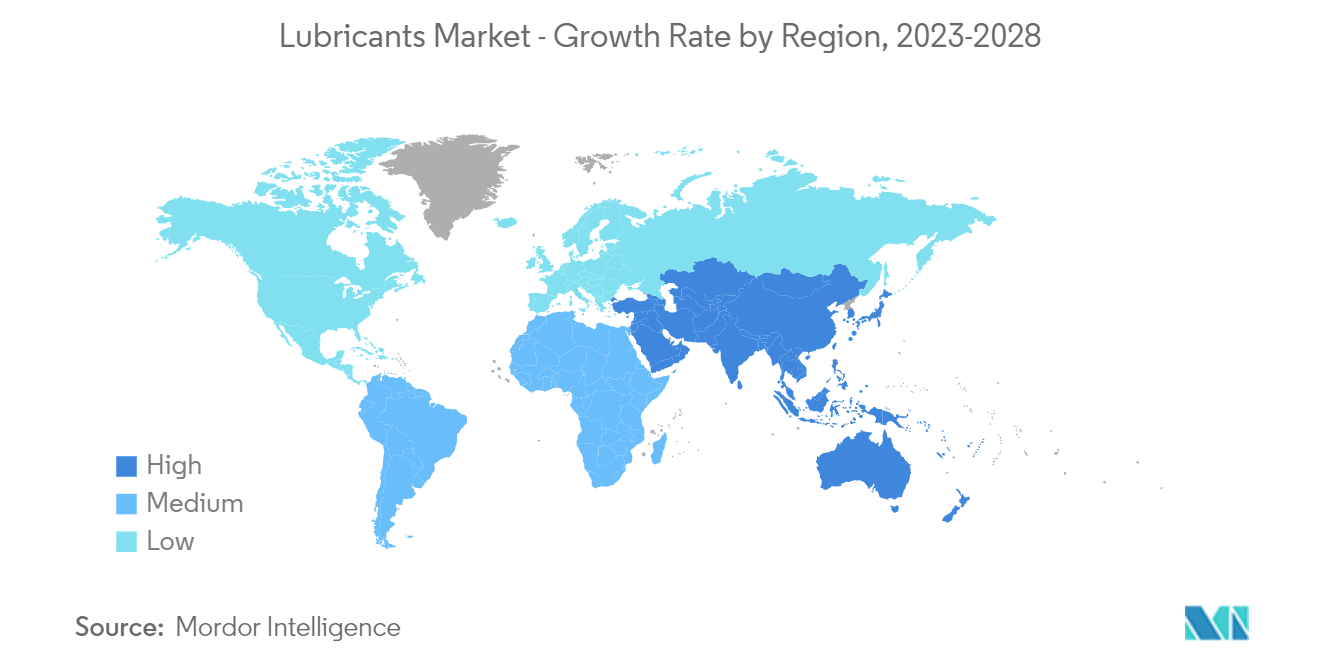

- A Ásia-Pacífico dominou o mercado global, com o maior consumo vindo de países como China e Índia.

Tendências do mercado de lubrificantes

Segmento automotivo e outros transportes dominará o mercado

- O setor automotivo e outros meios de transporte, como aeronaves e navios, são os maiores mercados de lubrificantes.

- Os projetos dos motores foram continuamente aprimorados para melhorar o desempenho, aumentar a eficiência e, ao mesmo tempo, atender aos regulamentos de emissões ambientais.

- Os veículos leves incluem veículos de duas rodas e automóveis de passageiros. Óleos de motor, óleos de engrenagem, óleos de transmissão, graxas e óleos de compressor são os lubrificantes mais utilizados nesses automóveis. Os lubrificantes têm uma boa participação tanto no mercado OEM quanto no mercado de reposição.

- Os caminhões médios típicos incluem utilitários, mensageiros, caminhões de entrega de pacotes, ambulâncias, ônibus, ônibus escolares e veículos recreativos. No entanto, os caminhões retos continuam a ser os chassis médios predominantes.

- Lubrificantes de médio e alto desempenho são amplamente utilizados nesses veículos, pois os componentes, como engrenagens, sistemas de transmissão e motores, são submetidos a altas cargas e atrito rápido, produzindo bastante calor.

- Nos primeiros três trimestres de 2022, cerca de 50 milhões de automóveis de passageiros foram fabricados em todo o mundo, um aumento de quase 9% em comparação com o mesmo trimestre de 2021. No entanto, este número foi ainda inferior em cerca de 5 milhões de unidades em relação aos níveis pré-pandemia em 2019, de acordo com o relatório da Associação Europeia de Fabricantes de Automóveis (ACEA).

- De acordo com dados publicados pela IEA, mais de 10 milhões de carros elétricos foram vendidos em todo o mundo em 2022, e espera-se que as vendas cresçam mais 35% em 2023, atingindo 14 milhões.

- De acordo com a Organização Internacional de Fabricantes de Veículos Automotores (OICA), o total de unidades de veículos produzidas em 2022 foi de 85.016.728, em comparação com 82.684.788 em 2021.

- Espera-se que todos os fatores mencionados acima aumentem significativamente o crescimento do mercado durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico dominou a participação no mercado global. Com a crescente necessidade de energia eólica e uma grande base de produção automóvel em países como a China, a Índia e o Japão, a utilização de lubrificantes está a aumentar na região.

- A China é o maior consumidor de lubrificantes na região e no mundo, seguida pelos Estados Unidos. Além da energia automotiva e eólica, a fabricação de produtos químicos é outra indústria de usuário final proeminente na China.

- 20 montadoras da Índia, incluindo Tata Motors Ltd, Suzuki Motor Gujarat, Mahindra, Mahindra, Hyundai e Kia India Pvt. Ltd foi selecionada em fevereiro de 2020 para receber incentivos vinculados à produção (PLI) como parte do plano do governo para aumentar a fabricação local de veículos e atrair novos investimentos.

- No entanto, espera-se que a indústria de veículos elétricos na Coreia do Sul cresça rapidamente. O crescimento da indústria de veículos eléctricos também é impulsionado pelo objectivo do governo de electrificar 33% de todos os veículos até 2030. O número de estações de carregamento para veículos eléctricos deverá aumentar para 15.000 até 2025 para atingir esta meta.

- Espera-se, por sua vez, que os fatores acima aumentem o consumo de lubrificantes na região durante o período de previsão.

Visão geral da indústria de lubrificantes

O mercado estudado está consolidado entre os 10 maiores players. As principais empresas estão utilizando estratégias competitivas e investimentos para reter e expandir suas ações. Os cinco principais players do mercado são (não em uma ordem específica) Exxon Mobil Corporation, Chevron Corporation, BP plc, Shell plc e TotalEnergies.

Líderes de mercado de lubrificantes

-

Exxon Mobil Corporation

-

Chevron Corporation

-

BP p.l.c.

-

Shell plc

-

TotalEnergies

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de lubrificantes

- Janeiro de 2022: A partir de 1º de abril, a ExxonMobil Corporation foi organizada em três linhas de negócios - ExxonMobil Upstream Company, ExxonMobil Product Solutions e ExxonMobil Low Carbon Solutions.

- Janeiro de 2022: Chevron Lubricants Lanka PLC, uma subsidiária da Chevron Corporation, anunciou um acordo de marketing com a Rock Energy em Bangladesh para seus produtos lubrificantes.

Relatório de Mercado de Lubrificantes – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumento do uso de lubrificantes de alto desempenho

4.1.2 Demanda do crescente setor de energia eólica

4.1.3 Expansão do Mercado Global da Cadeia de Frio

4.2 Restrições

4.2.1 Aumento dos intervalos de drenagem nos setores automotivo e industrial

4.2.2 Impacto modesto dos veículos elétricos (EVs) no futuro

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

4.5 Análise de Política Regulatória

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Grupo

5.1.1 Grupo I

5.1.2 Grupo II

5.1.3 Grupo III

5.1.4 Grupo IV

5.1.5 Grupo V

5.2 Estoque básico

5.2.1 Lubrificante de óleo mineral

5.2.2 Lubrificante Sintético

5.2.3 Lubrificante Semissintético

5.2.4 Lubrificante de base biológica

5.3 Tipo de Produto

5.3.1 Óleo de motor

5.3.2 Transmissão e Fluido Hidráulico

5.3.3 Fluido Metalúrgico

5.3.4 Óleo Industrial Geral

5.3.5 Óleo de engrenagem

5.3.6 Graxa

5.3.7 Óleo de Processo

5.3.8 Outros tipos de produtos

5.4 Indústria do usuário final

5.4.1 Geração de energia

5.4.2 Automotivo e outros transportes

5.4.3 Equipamento pesado

5.4.4 Alimentos e Bebidas

5.4.5 Metalurgia e Metalurgia

5.4.6 Fabricação Química

5.4.7 Outras indústrias de usuários finais (embalagens, petróleo e gás)

5.5 Geografia

5.5.1 Ásia-Pacífico

5.5.1.1 China

5.5.1.2 Índia

5.5.1.3 Japão

5.5.1.4 Coreia do Sul

5.5.1.5 Filipinas

5.5.1.6 Indonésia

5.5.1.7 Malásia

5.5.1.8 Tailândia

5.5.1.9 Vietnã

5.5.1.10 Resto da Ásia-Pacífico

5.5.2 América do Norte

5.5.2.1 Estados Unidos

5.5.2.2 Canadá

5.5.2.3 México

5.5.3 Europa

5.5.3.1 Alemanha

5.5.3.2 Reino Unido

5.5.3.3 Itália

5.5.3.4 França

5.5.3.5 Rússia

5.5.3.6 Peru

5.5.3.7 Espanha

5.5.3.8 Resto da Europa

5.5.4 América do Sul

5.5.4.1 Brasil

5.5.4.2 Argentina

5.5.4.3 Chile

5.5.4.4 Colômbia

5.5.4.5 Resto da América do Sul

5.5.5 Médio Oriente

5.5.5.1 Arábia Saudita

5.5.5.2 Irã

5.5.5.3 Iraque

5.5.5.4 Emirados Árabes Unidos

5.5.5.5 Kuwait

5.5.5.6 Resto do Médio Oriente

5.5.6 África

5.5.6.1 Egito

5.5.6.2 África do Sul

5.5.6.3 Nigéria

5.5.6.4 Argélia

5.5.6.5 Marrocos

5.5.6.6 Resto da África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 AMSOIL INC.

6.4.2 BASF SE

6.4.3 Bharat Petroleum Corporation Limited

6.4.4 BP p.l.c.

6.4.5 Blaser Swisslube

6.4.6 Carl Bechem GmbH

6.4.7 China National Petroleum Corporation (PetroChina)

6.4.8 China Petrochemical Corporation (Sinopec)

6.4.9 Chevron Corporation

6.4.10 Eni SpA

6.4.11 Exxon Mobil Corporation

6.4.12 FUCHS

6.4.13 Gazprom Neft PJSC

6.4.14 Gulf Oil Corporation Limited

6.4.15 Hindustan Petroleum Corporation Limited

6.4.16 Idemitsu Kosan Co. Ltd

6.4.17 Indian Oil Corporation Ltd

6.4.18 Illinois Tool Works Inc. (ROCOL)

6.4.19 ENEOS Corporation

6.4.20 Kluber Lubrication München GmbH & Co. KG

6.4.21 LUKOIL

6.4.22 Motul

6.4.23 PT Pertamina Lubricants

6.4.24 Petrobras

6.4.25 PETROFER CHEMIE H. R. Fischer GmbH + Co. KG

6.4.26 Petromin

6.4.27 Petroliam Nasional Berhad

6.4.28 Phillips 66 Company

6.4.29 Repsol

6.4.30 Shell plc

6.4.31 SK Lubricants Co. Ltd

6.4.32 Veedol International Limited

6.4.33 TotalEnergies

6.4.34 Valvoline LLC

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Crescente destaque para biolubrificantes

7.2 Outras oportunidades

Segmentação da indústria de lubrificantes

Os produtos lubrificantes são feitos de uma combinação de óleos básicos e aditivos. A composição do óleo base na formulação de lubrificantes está principalmente entre 75-90%. Os óleos básicos possuem propriedades lubrificantes e constituem até 90% do produto lubrificante final. O mercado de lubrificantes é segmentado por grupo, estoque base, tipo de produto, indústria de usuário final e geografia. Por grupo, o mercado é segmentado em Grupo I, Grupo II, Grupo III, Grupo IV e Grupo V. Por estoque base. O mercado é segmentado em lubrificantes de óleo mineral, lubrificantes semissintéticos, lubrificantes sintéticos e lubrificantes de base biológica. O mercado é segmentado por tipo de produto em óleo de motor, fluido de transmissão e hidráulico, fluido metalúrgico, óleo industrial geral, óleo de engrenagem, graxa, óleo de processo e outros tipos de produtos. A indústria de usuário final segmenta o mercado em geração de energia, transporte automotivo e outros, equipamentos pesados, alimentos e bebidas, metalurgia e metalurgia, fabricação de produtos químicos e outras indústrias de usuário final, incluindo embalagens, petróleo, gás, etc. abrange o tamanho do mercado e as previsões para o mercado de lubrificantes em 33 países nas principais regiões. O dimensionamento do mercado e as previsões para cada segmento são baseados no volume (bilhões de l).

| Grupo | ||

| ||

| ||

| ||

| ||

|

| Estoque básico | ||

| ||

| ||

| ||

|

| Tipo de Produto | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de lubrificantes

Qual é o tamanho do mercado de lubrificantes?

O tamanho do mercado de lubrificantes deverá atingir 44,05 bilhões de litros em 2024 e crescer a um CAGR de 3,52% para atingir 52,36 bilhões de litros até 2029.

Qual é o tamanho atual do mercado de lubrificantes?

Em 2024, o tamanho do mercado de lubrificantes deverá atingir 44,05 bilhões de litros.

Quem são os principais atores do mercado de lubrificantes?

Exxon Mobil Corporation, Chevron Corporation, BP p.l.c., Shell plc, TotalEnergies são as principais empresas que atuam no mercado de lubrificantes.

Qual é a região que mais cresce no mercado de lubrificantes?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de lubrificantes?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Lubrificantes.

Que anos esse mercado de lubrificantes cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de lubrificantes foi estimado em 42,55 bilhões de litros. O relatório abrange o tamanho histórico do mercado de lubrificantes para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de lubrificantes para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Lubrificantes

Estatísticas para a participação de mercado de lubrificantes em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de lubrificantes inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.