Análise do mercado de lítio

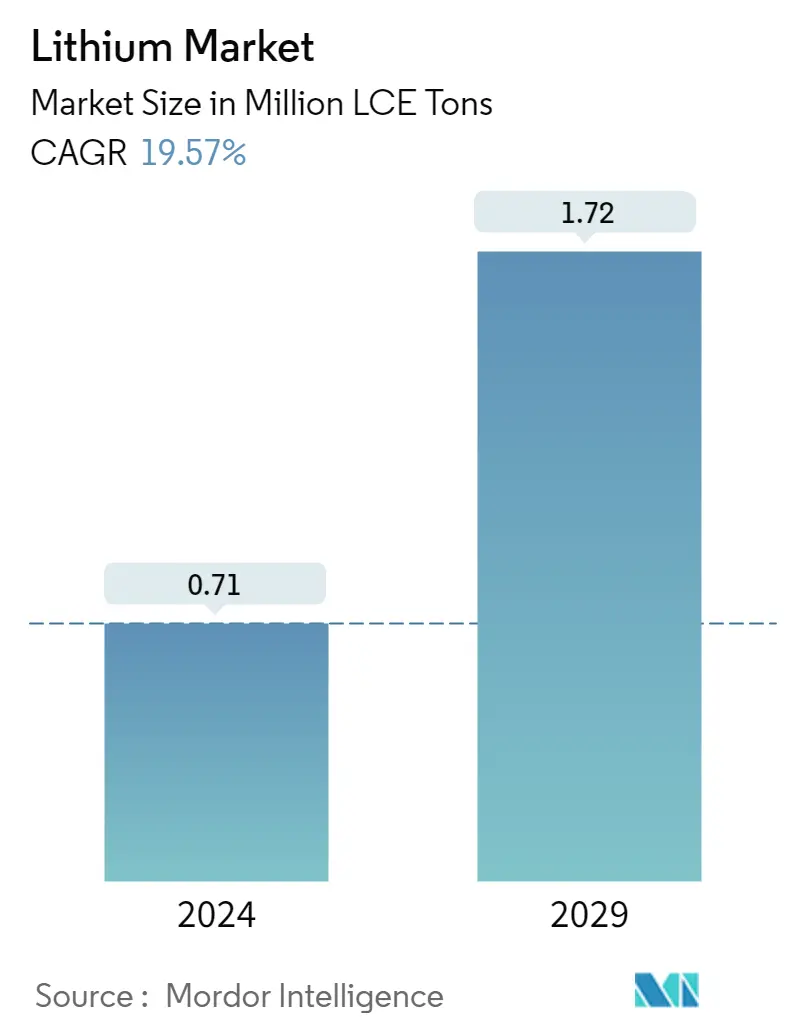

O tamanho do mercado de lítio é estimado em 0,71 milhão de toneladas LCE em 2024, e deverá atingir 1,72 milhão de toneladas LCE até 2029, crescendo a um CAGR de 19,57% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente pela COVID-19 em 2020, uma vez que o primeiro semestre do ano foi afectado pelos confinamentos, causando quedas sem precedentes nas vendas mensais de veículos a partir de Fevereiro. Atualmente o mercado atingiu níveis pré-pandêmicos.

- No curto prazo, os principais fatores que impulsionam o mercado estudado são a aceleração da demanda por veículos elétricos e o aumento do uso e da demanda por eletrônicos de consumo portáteis.

- No entanto, a crescente preocupação com a lacuna entre a oferta e a procura no mercado de lítio pode dificultar o crescimento do mercado.

- No entanto, a crescente adoção da eletricidade da rede inteligente provavelmente será uma grande oportunidade no mercado global de lítio durante o período de previsão.

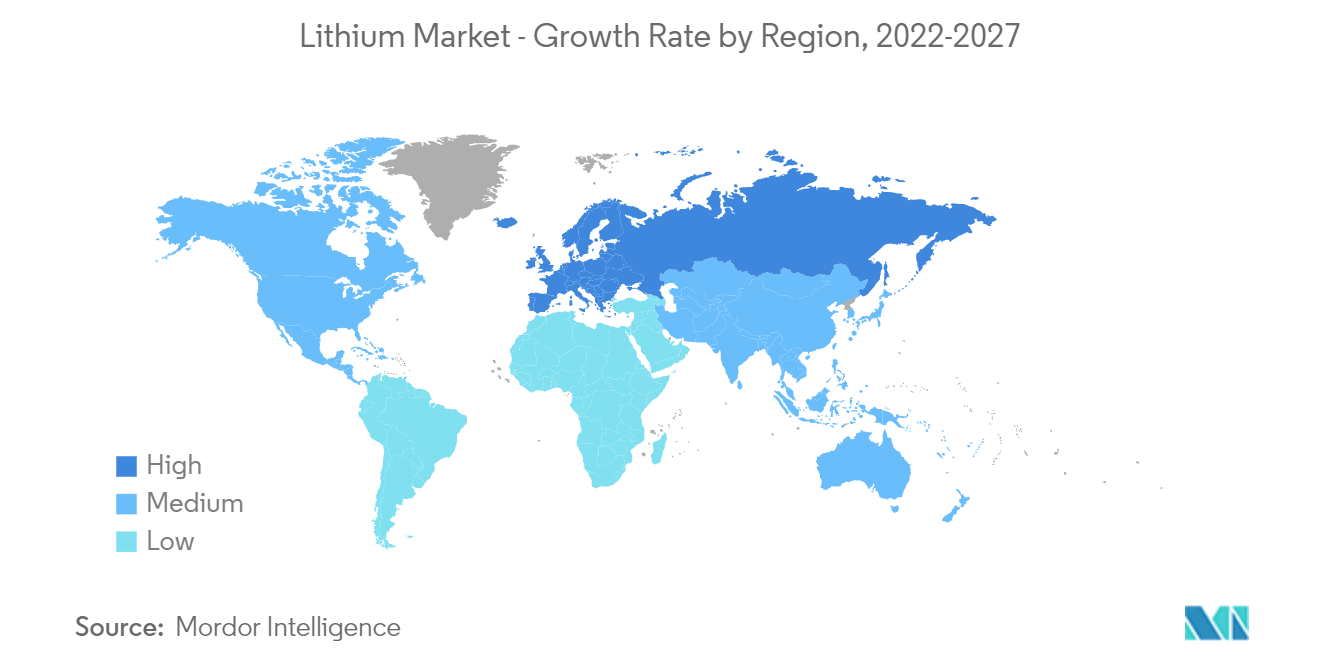

- A Ásia-Pacífico domina o mercado em todo o mundo, com o consumo mais substancial vindo de países como China, Coreia do Sul e Japão.

Tendências do mercado de lítio

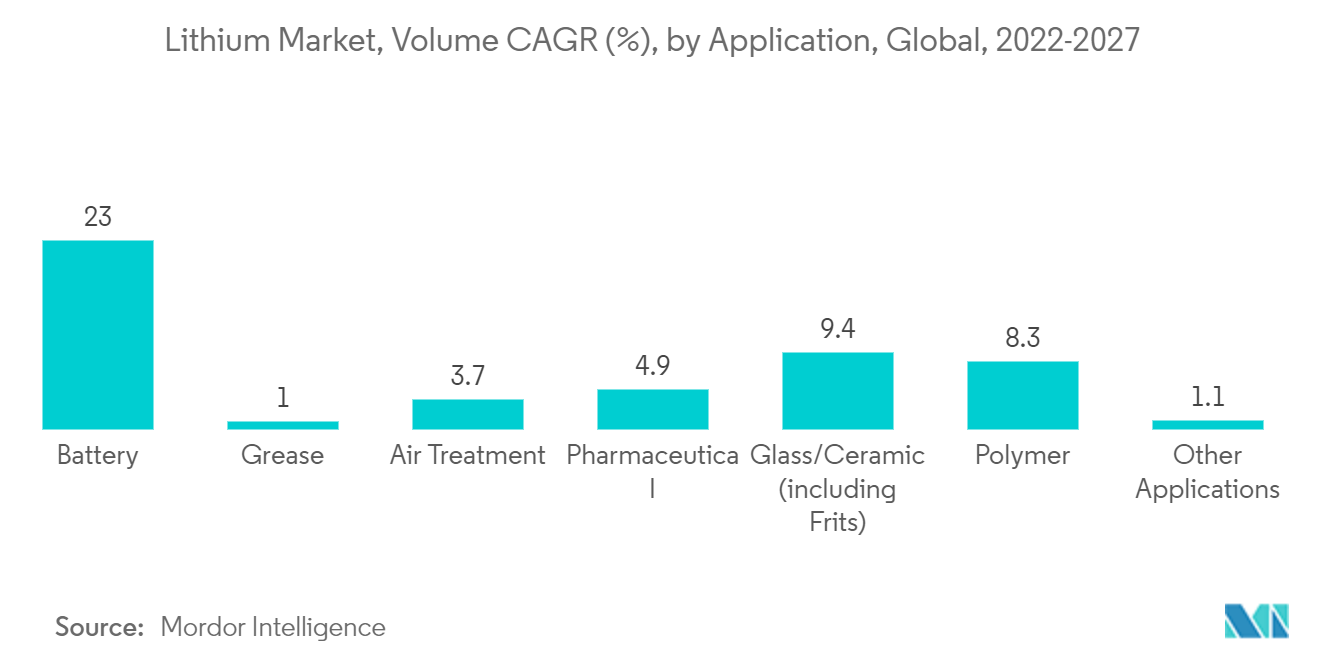

O segmento de aplicação de baterias para dominar o mercado

- O lítio é usado principalmente para a produção de baterias de lítio. O segmento de aplicação de baterias foi responsável pela maior parte do mercado global de lítio.

- As baterias de lítio podem ser categorizadas em dois segmentos, a saber, descartáveis e recarregáveis. Baterias de lítio descartáveis usam lítio na forma metálica como ânodo. Essas baterias têm vida útil mais longa e maior densidade de carga quando comparadas a outras baterias padrão. Essas baterias encontram aplicações em dispositivos críticos, como marca-passos e outros dispositivos médicos eletrônicos destinados ao uso a longo prazo.

- As baterias recarregáveis de lítio são de dois tipos, ou seja, baterias de íon de lítio e baterias de polímero de íon de lítio. A bateria de íons de lítio é embalada em uma caixa rígida, enquanto a bateria Li-po vem em uma caixa de polímero flexível. Além disso, uma bateria Li-po possui uma energia específica ligeiramente maior quando comparada a uma bateria Li-ion. A bateria Li-po usa um polímero como eletrólito em vez do eletrólito líquido padrão usado em uma bateria de íon-lítio.

- No caso de uma bateria de íon-lítio, o lítio metálico forma o cátodo, e são as reações químicas do lítio em contato com o eletrólito que tornam essas baterias características. No entanto, o lítio elementar é altamente instável quando usado dentro de um aparelho de bateria. Conseqüentemente, uma combinação de lítio e oxigênio, chamada óxido de lítio, é usada como cátodo para fins práticos. Assim, o óxido de lítio é um composto muito mais estável em oposição ao lítio elementar.

- As baterias de íons de lítio são empregadas em diversas aplicações, incluindo dispositivos de telecomunicações e eletrônicos de consumo. O peso leve das baterias de íons de lítio, juntamente com sua alta densidade de energia e capacidade de recarga, tornam-nas ideais para eletrônicos portáteis. Devido à sua densidade de energia e à falta de efeito memória, as baterias recarregáveis de íons de lítio e de polímero de lítio são as fontes de energia mais eficientes para telefones celulares, laptops e outros dispositivos eletrônicos portáteis.

- Essas baterias são muito procuradas em produtos como veículos elétricos (EVs), telefones celulares, laptops, backups de energia/UPS, tablets, ferramentas elétricas, videogames, brinquedos e bicicletas elétricas. Além destas, as baterias à base de lítio encontram uma das suas aplicações em sistemas de armazenamento de energia, e a procura de sistemas de armazenamento de energia à base de baterias de iões de lítio está a crescer a um ritmo significativo, considerando o crescimento em vários sectores de energia renovável, incluindo o vento e outros.

- As baterias de íon-lítio estão ganhando mais popularidade em comparação com outros tipos de baterias, principalmente devido à sua relação capacidade-peso favorável. Os outros fatores que contribuem para a sua adoção incluem o seu melhor desempenho (longa vida útil e baixa manutenção) e a diminuição do preço.

- Alguns dos principais fabricantes globais de baterias de íons de lítio incluem LG Chem, Contemporary Amperex Technology Co., Limited (CATL), Panasonic, Samsung SDI e BYD, entre outras empresas.

- Espera-se que todos os fatores acima mencionados aumentem a demanda por lítio no segmento de aplicação de baterias.

Região Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico foi considerada o principal mercado para o consumo de lítio, devido ao aumento do consumo de países como China, Coreia do Sul e Japão.

- A indústria automobilística no país está testemunhando tendências de mudança, à medida que a inclinação do consumidor por veículos movidos a bateria está em alta. Os veículos eléctricos, incluindo scooters, automóveis de passageiros e veículos comerciais ligeiros como autocarros, estão a ganhar popularidade no país. Segundo a China Passenger Car Association (CPCA), o país vendeu mais de 3,3 milhões de unidades em 2021, indicando um aumento de cerca de 169% face a 2020.

- O governo da China estima uma taxa de penetração de 20% na produção de veículos elétricos nos próximos cinco anos. Portanto, prevê-se que isso aumente a produção e o consumo de baterias para veículos. A fabricante chinesa de baterias CATL controla mais de 30% do mercado mundial de baterias EV. O fornecedor especializado em cobalto, Darton Commodities, estimou que as refinarias chinesas forneceram 85% do cobalto pronto para baterias do mundo, um mineral que ajuda a melhorar a estabilidade das baterias de íons de lítio.

- De acordo com o Plano Nacional para Baterias de Lítio, a China deverá ter 1.811 GWh de produção de células de lítio até 2025. A China é o maior mercado global de veículos elétricos e domina a cadeia de fornecimento para a fabricação de baterias de íons de lítio, incluindo o processamento de minerais e matérias-primas.

- As maiores indústrias da Coreia do Sul são eletrônica, automóveis, telecomunicações, construção naval, produtos químicos e aço. O país está entre os maiores fabricantes de produtos eletrônicos e também de semicondutores, com marcas mundialmente populares, como Samsung Electronics Co. Ltd e Hynix Semiconductor.

- De acordo com os dados recolhidos pelo Korea Automotive Technology Institute (KAII), as vendas de veículos elétricos no país aumentaram 96%, para 71.006 unidades, nos primeiros nove meses de 2021.

- As vendas de veículos eléctricos no Japão deverão aumentar no futuro, com o aumento da procura dos consumidores por tecnologias de combustíveis alternativos. No entanto, as vendas de automóveis baseados em ICE no país caíram mais de 3%, para 4.448.340 unidades em 2021. A Associação de Revendedores de Automóveis do Japão informou que as vendas de veículos novos maiores que 660 CC caíram 2,9%, para 2.795.818 unidades. A Associação Japonesa de Veículos Motorizados Leves e Motocicletas informou que as vendas de miniveículos caíram 3,8%, para 1.652.522 unidades no mesmo ano.

- Espera-se que todos esses fatores facilitem o crescimento do mercado de lítio ao longo dos anos previstos.

Visão geral da indústria de lítio

O mercado global de lítio é consolidado por natureza, com os cinco principais players detendo mais de 80% de participação na produção global. Alguns dos principais players do mercado incluem (não em nenhuma ordem específica) Albemarle Corporation, SQM SA, Tianqi Lithium, Livent e Allkem Limited, entre outras empresas.

Líderes do mercado de lítio

-

Albemarle Corporation

-

SQM S.A.

-

Tianqi Lithium

-

Livent

-

Allkem Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de lítio

- Maio de 2022 A Mineral Resources marcou um marco significativo em sua estratégia de crescimento de lítio com o primeiro novo concentrado de espodumênio entregue no Projeto Wodgina Lithium na região de Pilbara, na Austrália Ocidental.

- Abril de 2022 SQM SA planejou investir US$ 900 milhões em 2022 como parte de seu plano para aumentar a capacidade de produção de carbonato e hidróxido de lítio. A empresa tem planos de aumentar a capacidade de produção de carbonato de lítio para 180.000 toneladas métricas por ano no futuro. Além disso, a capacidade deverá atingir 210.000 toneladas no início de 2023.

- Abril de 2022 Avalon Advanced Materials Inc. assinou um acordo com RenJoules International Ltd, uma empresa Essar, para se tornar um parceiro estratégico e co-desenvolvedor em apoio aos planos da Avalon para estabelecer uma cadeia regional de fornecimento de materiais para baterias de lítio. Este acordo poderá atender às necessidades dos futuros fabricantes de veículos elétricos e baterias em Ontário e outras regiões.

Segmentação da indústria de lítio

O lítio é um metal alcalino macio, branco prateado, com número atômico três e o símbolo Li. As principais fontes de lítio são reservatórios subterrâneos de salmoura contendo lítio e rochas contendo lítio, como o espodumênio. O mercado de lítio é segmentado por tipo, aplicação, indústria de usuário final e geografia. Por tipo, o mercado é segmentado em metal, composto e liga. Por aplicação, o mercado é segmentado em baterias, graxas, tratamento de ar, produtos farmacêuticos, vidro/cerâmica (incluindo fritas), polímeros, entre outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em indústrias industriais, eletrônicas de consumo, armazenamento de energia, médicas, automotivas e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de lítio em 16 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram realizados com base no volume (quilotons equivalentes de carbonato de lítio (LCE)).

| Tipo | Metal | |||

| Composto | Carbonato | |||

| Cloreto | ||||

| Hidróxido | ||||

| Liga | ||||

| Aplicativo | Bateria | |||

| Graxa | ||||

| Tratamento do ar | ||||

| Produtos farmacêuticos | ||||

| Vidro/Cerâmica (incluindo fritas) | ||||

| Polímero | ||||

| Outras aplicações | ||||

| Indústria do usuário final | Industrial | |||

| Eletrônicos de consumo | ||||

| Armazenamento de energia | ||||

| Médico | ||||

| Automotivo | ||||

| Outras indústrias de usuários finais | ||||

| Geografia | Análise de Produção e Reserva | Austrália | ||

| Chile | ||||

| China | ||||

| Argentina | ||||

| Zimbábue | ||||

| Estados Unidos | ||||

| Outras regiões | ||||

| Análise de Consumo | Ásia-Pacífico | China | ||

| Índia | ||||

| Japão | ||||

| Coreia do Sul | ||||

| Austrália e Nova Zelândia | ||||

| Resto da Ásia-Pacífico | ||||

| América do Norte | Estados Unidos | |||

| Canadá | ||||

| México | ||||

| Europa | Alemanha | |||

| Reino Unido | ||||

| França | ||||

| Itália | ||||

| Países Nórdicos | ||||

| Resto da Europa | ||||

| América do Sul | Brasil | |||

| Argentina | ||||

| Resto da América do Sul | ||||

| Oriente Médio e África | Arábia Saudita | |||

| África do Sul | ||||

| Resto do Médio Oriente e África | ||||

Perguntas frequentes sobre pesquisa de mercado de lítio

Qual é o tamanho do mercado de lítio?

Espera-se que o tamanho do mercado de lítio atinja 0,71 milhão de toneladas LCE em 2024 e cresça a um CAGR de 19,57% para atingir 1,72 milhão de toneladas LCE até 2029.

Qual é o tamanho atual do mercado de lítio?

Em 2024, o tamanho do mercado de lítio deverá atingir 0,71 milhão de toneladas LCE.

Quem são os principais atores do mercado de lítio?

Albemarle Corporation, SQM S.A., Tianqi Lithium, Livent, Allkem Limited são as principais empresas que operam no mercado de lítio.

Qual é a região que mais cresce no mercado de lítio?

Estima-se que a Europa cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de lítio?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de lítio.

Que anos esse mercado de lítio cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de lítio foi estimado em 0,59 milhões de toneladas LCE. O relatório abrange o tamanho histórico do mercado de lítio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de lítio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de Lítio

Estatísticas para a participação de mercado de lítio em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do lítio inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.