Análise de mercado de chips LED

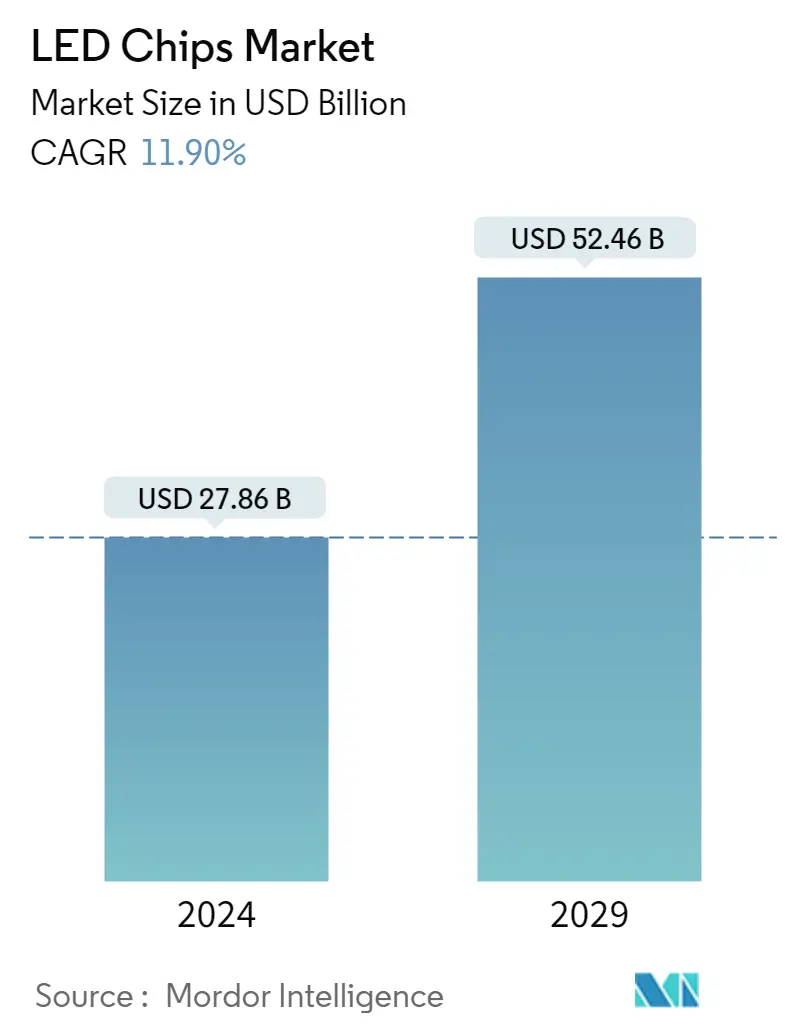

O tamanho do mercado de chips LED é estimado em US$ 27,86 bilhões em 2024, e deve atingir US$ 52,46 bilhões até 2029, crescendo a um CAGR de 11,90% durante o período de previsão (2024-2029).

A crescente demanda por custos, iluminação com eficiência energética e vários outros fatores aumentam a demanda por chips LED. Como resultado, a maioria dos desenvolvimentos no mercado de chips LED visa fornecer produtos mais eficientes e avançados que ofereçam mais brilho e consumam menos energia.

- A empresa automotiva está na vanguarda da adoção da iluminação LED, tanto interna quanto externamente. A OSRAM, fabricante líder de iluminação e pioneira na produção de iluminação para a indústria automóvel, forneceu equipamentos de iluminação a vários fabricantes. A capacidade de impressão 3D resultou em um módulo leve para aplicações automotivas, auxiliando os fornecedores. No entanto, tais aplicações têm sido limitadas a veículos topo de gama.

- Além disso, um relatório recente publicado pela LEDinside afirmou que a tecnologia Micro LED oferece excelente desempenho em brilho e contraste que supera o OLED e tem tempo de resposta rápido, baixo consumo de energia e confiabilidade, tornando-a uma opção perfeita para aplicações móveis e automotivas. Considerando essas tendências, os fornecedores estão aumentando seus investimentos na produção de Micro LED. Por exemplo, em abril de 2023, a AUO, fornecedora de soluções LED, anunciou seus planos de converter sua fábrica de LCD 5A em Taiwan em uma linha de produção de microLED. De acordo com a empresa, a nova linha de produção está prevista para entrar em operação em 2025 e terá como alvo aplicações como displays vestíveis, TVs e displays de sinalização e displays automotivos.

- O Governo da Índia apoiou recentemente um plano para implementar LEDs de baixo custo em todo o país entre vários utilizadores finais. De acordo com o governo indiano, a adoção do LED gera poupanças anuais de energia de mais de 3.350 milhões de kWh, evitando mais de 6.725 MW de pico de procura. Conseqüentemente, prevê-se que tais tendências impulsionem o investimento na fabricação de chips LED no país.

- Além disso, o outro principal impulsionador do crescimento global dos chips LED é o avanço da iluminação LED de nicho na pesca, saúde, marinha, horticultura e iluminação portuária. Para sinalização e sinalização, os chips LED são cada vez mais utilizados. Eles podem operar com energia solar ou eletricidade e podem ser usados para controlar o tráfego de veículos e pedestres em cruzamentos. Os Sinais e Luzes de Sinalização utilizam tecnologia LED com valores de consumo de energia rasos.

- As empresas continuam investindo em novos produtos para aumentar o número de maneiras pelas quais os LEDs podem ser usados em aplicações de ponta. Em abril de 2022, a Ams Osram anunciou um investimento de 850 milhões de dólares para expandir a sua fábrica de produção de LED em Kulim, na Malásia. A nova fábrica produzirá chips LED e chips microLED em wafers de 8 polegadas.

- No entanto, uma maior sensibilidade ao calor dos chips LED, que reduz sua eficiência e vida útil, especialmente em unidades industriais e plantas fabris, continua entre os principais fatores desafiadores para o crescimento do mercado estudado.

- Além disso, o conflito em curso entre a Rússia e a Ucrânia terá um impacto significativo na indústria electrónica. O conflito já exacerbou os problemas da cadeia de fornecimento de semicondutores e de energia e a escassez de chips que afectam a indústria há algum tempo. A interrupção pode resultar em preços voláteis para as matérias-primas necessárias, resultando em escassez de materiais. Além disso, prevê-se também que a disputa comercial EUA-China influencie o crescimento do mercado estudado, uma vez que a China está entre os principais fornecedores de chips LED.

Tendências do mercado de chips LED

Espera-se que o setor automotivo detenha grande participação de mercado

- A fabricação de veículos está aumentando em todo o mundo, o que tem um impacto positivo na indústria de iluminação automotiva. A crescente produção de automóveis elétricos influencia fortemente a receita do mercado de iluminação automotiva devido aos custos mais baixos de combustível e às emissões ambientais menos nocivas. À medida que ambulâncias e carros de polícia dependem cada vez mais de sistemas de iluminação para fins de sinalização, a procura por soluções de iluminação de veículos de qualidade aumentou. Além disso, as regulamentações governamentais relativas à segurança rodoviária também incentivam os fabricantes de automóveis a adotar soluções de iluminação de qualidade, como os LEDs.

- De acordo com o governo central da China, até 2025, a produção automobilística do país deverá atingir 35 milhões de unidades. Com o crescimento da produção automobilística, espera-se que a necessidade de chips LED aumente, o que, por sua vez, deverá impactar positivamente o crescimento do mercado estudado.

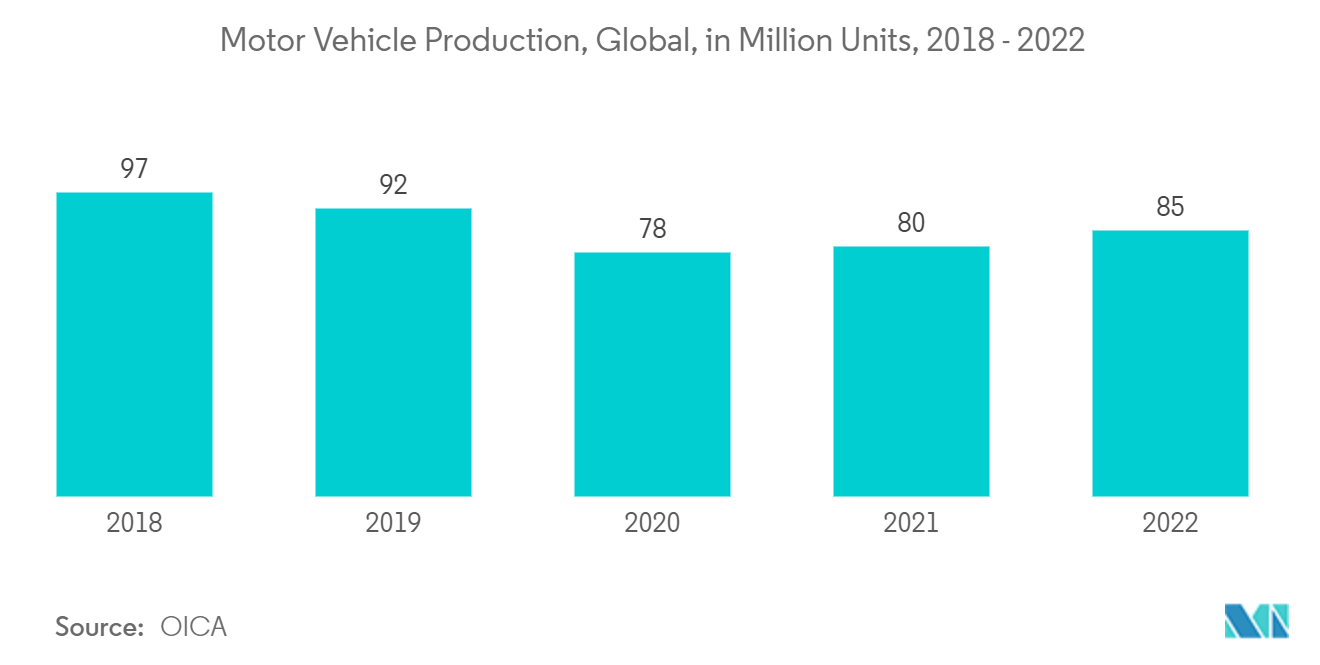

- Da mesma forma, o aumento da produção automotiva global impulsiona a demanda por chips LED automotivos. Por exemplo, de acordo com a OICA, em 2022, foram produzidos cerca de 85 milhões de veículos motorizados em todo o mundo. Este valor traduz-se numa expansão de cerca de 6 por cento face ao ano anterior.

- Considerando a crescente demanda, os fornecedores estão lançando soluções inovadoras. Por exemplo, no início de 2022, a Ams Osram lançou o LED mais brilhante para iluminação frontal automóvel. O Oslon Black Flat X oferece 460 lúmens a 1A e está disponível em variantes de 1 e 2 chips. Em meados de 2022, a família se expandiu para incluir várias variantes multichip, permitindo que os fabricantes de faróis criassem designs de faróis LED econômicos. Tais desenvolvimentos impulsionarão ainda mais o crescimento do mercado estudado.

- As lâmpadas LED consomem principalmente apenas um décimo da eletricidade que uma lâmpada incandescente consome. Neste contexto, a União Europeia reconheceu oficialmente os faróis LED como energeticamente eficientes. Assim, empresas como a OSRAM oferecem uma vasta gama de LEDs para a indústria automóvel; por exemplo, a Audi está a utilizar LEDs OSRAM nos faróis de um novo modelo do Audi A8. Para iluminação geral, a OSRAM possui quase todos os LEDs SMD de 0,1W a 5W em pacotes de todas as dimensões, ou seja, 3030, 5050, 5630, 2835 e outros.

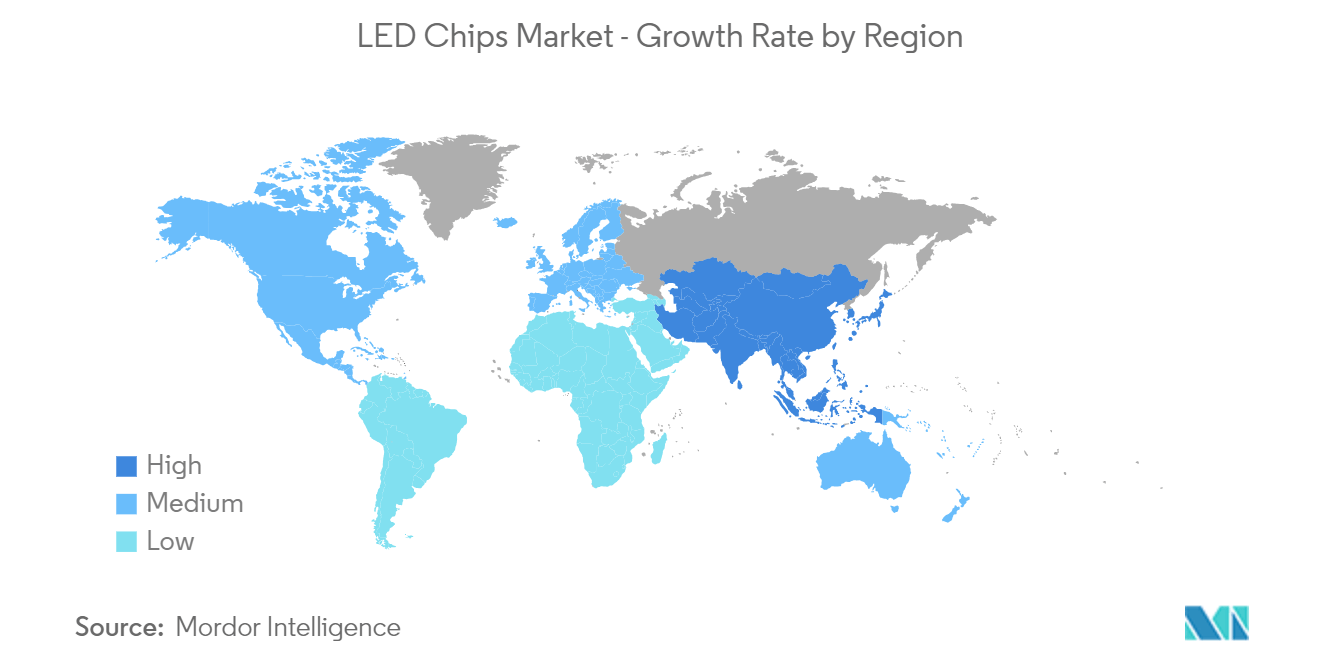

Espera-se que a Ásia-Pacífico testemunhe a maior taxa de crescimento

- A região Ásia-Pacífico tem uma boa procura de produtos eletrónicos de consumo e automóveis, onde as rápidas mudanças tecnológicas resultam num elevado desempenho. Como resultado, espera-se que aumente a necessidade de LEDs de maior e média potência. Dado o aumento do rendimento disponível, a rápida urbanização e uma mudança nos hábitos de consumo, a região tem sido o maior mercado para a electrónica de consumo e está entre os principais adoptantes de chips LED. Por exemplo, de acordo com o IBEF, a indústria indiana de eletrónica de consumo foi avaliada em 9,84 mil milhões de dólares no ano anterior e deverá mais do que duplicar, para 1,48 lakh crore de INR (21,18 mil milhões de dólares) até 2025.

- Além disso, o governo indiano está a introduzir activamente iniciativas para levar o país ainda mais longe no caminho da transformação da iluminação e da eficiência energética. Por exemplo, a EESL pretende atrair investimentos totalizando INR 8.000 crores (USD 1,09 mil milhões) ao abrigo do Programa Nacional de Iluminação Pública (SLNP) até 2024, cobrindo a Índia rural. A empresa planeja instalar e modernizar aproximadamente 30 milhões de luminárias LED. Esse investimento impulsionará ainda mais o crescimento do mercado.

- Da mesma forma, em novembro de 2022, a Pune Municipal Corporation (PMC) anunciou seu plano de investir aproximadamente INR 20 crore (US$ 2,420 milhões) na substituição de cerca de 27.500 luminárias públicas antigas. Espera-se que tais iniciativas de vários governos de diferentes regiões e países da região promovam a adoção de soluções de iluminação LED, criando uma perspectiva favorável para o crescimento do mercado estudado.

- Embora a adoção de soluções de iluminação LED esteja aumentando, a recente disputa comercial EUA-China prejudicou a indústria de fabricação de chips LED na China. Por exemplo, em Janeiro de 2023, países como os Países Baixos e o Japão também se juntaram aos Estados Unidos na restrição das exportações de equipamento de fabrico de semicondutores para a China. No entanto, nos últimos anos, algumas das empresas chinesas de fabricação de chips conseguiram fazer progressos positivos no desenvolvimento de suas capacidades de fabricação de chips, o que deverá impactar positivamente o crescimento do mercado estudado na China durante o período de previsão.

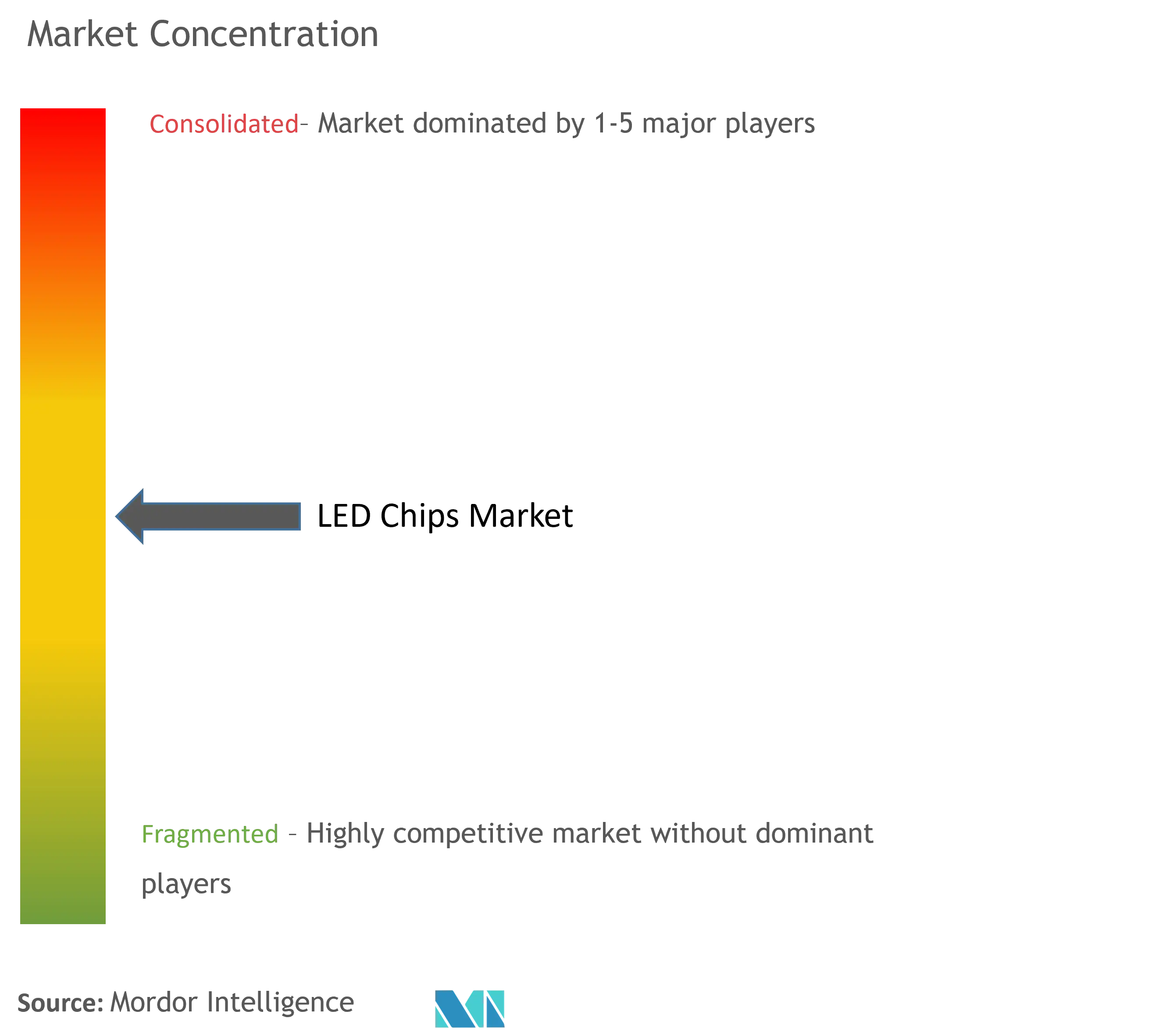

Visão geral da indústria de chips LED

O mercado de chips LED é moderadamente competitivo e consiste em vários players líderes. No que diz respeito à quota de mercado, apenas alguns intervenientes significativos detêm uma presença significativa no mercado. Os fabricantes se concentram na diferenciação do produto para obter vantagem competitiva. Os fabricantes também buscam mostrar qualidade superior em seus produtos para conseguir maiores vendas. Alguns dos principais players do mercado incluem OSRAM Opto Semiconductors GmbH, Nichia Corporation, Lumileds Holding BV, etc.

Em julho de 2023, a Nichia, produtora líder de LED azul e branco de alto brilho, lançou o E11A (1,1 mm × 1,1 mm) vermelho, vermelho brilhante e verde para expandir seu portfólio de chips de montagem direta de soluções de alta densidade de fluxo luminoso. A empresa espera que esta expansão do portfólio de cores proporcione flexibilidade aos designs de luminárias e expanda a área de aplicação.

Em julho de 2023, a ROHM, uma empresa líder em semicondutores, desenvolveu um chip LED RGB, SMLVN6RGBFU, ideal para interiores automotivos, como iluminação de realce para pés e maçanetas de portas, e indicadores de função e status em painéis de instrumentos.

Líderes de mercado de chips LED

OSRAM Opto Semiconductors GmbH

Nichia Corporation

Epistar Corporation

SemiLEDS

Lumileds Holding B.V.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de chips LED

- Abril de 2023 A Sharp NEC Display Solutions Europe lançou a série NEC LED FC com tecnologia Chip on Board (COB) que impressiona pelo alto contraste, excelente durabilidade em espaços públicos e excelente eficiência energética. Utilizando os já consagrados gabinetes estilo F para configuração confortável e uso flexível, a mais recente série FC se beneficia da capacidade de manutenção frontal para todos os componentes, permitindo fácil acesso para manutenção.

- Janeiro de 2023 Nichia Corporation e Infineon Technologies AG anunciaram o lançamento do primeiro motor de luz micro-LED totalmente integrado da indústria (a partir de agora motor de luz µPLS) para aplicações de feixe de direção adaptativo de alta definição (HD). O mecanismo de luz µPLS usa o chip LED interno exclusivo da Nichia, tecnologia micro-LED e um driver IC integrado de LED da Infineon para acionar todos os 16.384 micro-LEDs individualmente usando controle de modulação por largura de pulso (PWM).

- Maio de 2022 AMS OSRAM, um player global em soluções ópticas, lançou a família OSLON Optimal de LEDs para iluminação de horticultura, baseada no mais recente chip AMS ORAM 1mm2 e oferecendo uma excelente combinação de alta eficiência, desempenho confiável e ótimo valor.

Segmentação da indústria de chips LED

LED é uma abreviatura de diodo emissor de luz. Um diodo é um componente eletrônico bidirecional que permite que uma corrente elétrica flutue através da lâmpada para emitir luz. Os chips de LED são construídos com camadas semicondutoras que permitem que prótons e elétrons fluam livremente. Os chips LED têm um impacto significativo na qualidade da luz.

O mercado de chips LED é segmentado por aplicação (retroiluminação, iluminação, automotiva, sinalização e sinalização) e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África). Além disso, a perturbação dos factores que afectam a evolução do mercado num futuro próximo foi abordada no estudo sobre factores e restrições.

Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Retroiluminação |

| Iluminação |

| Automotivo |

| Sinais e Sinais |

| Outras aplicações |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Por aplicativo | Retroiluminação |

| Iluminação | |

| Automotivo | |

| Sinais e Sinais | |

| Outras aplicações | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de chips LED

Qual é o tamanho do mercado de chips LED?

O tamanho do mercado de chips LED deve atingir US$ 27,86 bilhões em 2024 e crescer a um CAGR de 11,90% para atingir US$ 52,46 bilhões até 2029.

Qual é o tamanho atual do mercado de chips LED?

Em 2024, o tamanho do mercado de chips LED deverá atingir US$ 27,86 bilhões.

Quem são os principais atores do mercado de chips LED?

OSRAM Opto Semiconductors GmbH, Nichia Corporation, Epistar Corporation, SemiLEDS, Lumileds Holding B.V. são as principais empresas que operam no mercado de chips LED.

Qual é a região que mais cresce no mercado de chips LED?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de chips LED?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de chips LED.

Que anos esse mercado de chips de LED cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de chips LED foi estimado em US$ 24,90 bilhões. O relatório abrange o tamanho histórico do mercado de chips de LED para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de chips de LED para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de chips LED

Estatísticas para a participação de mercado de Chips LED em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos chips LED inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.