Tamanho do mercado de embalagens farmacêuticas da América Latina

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

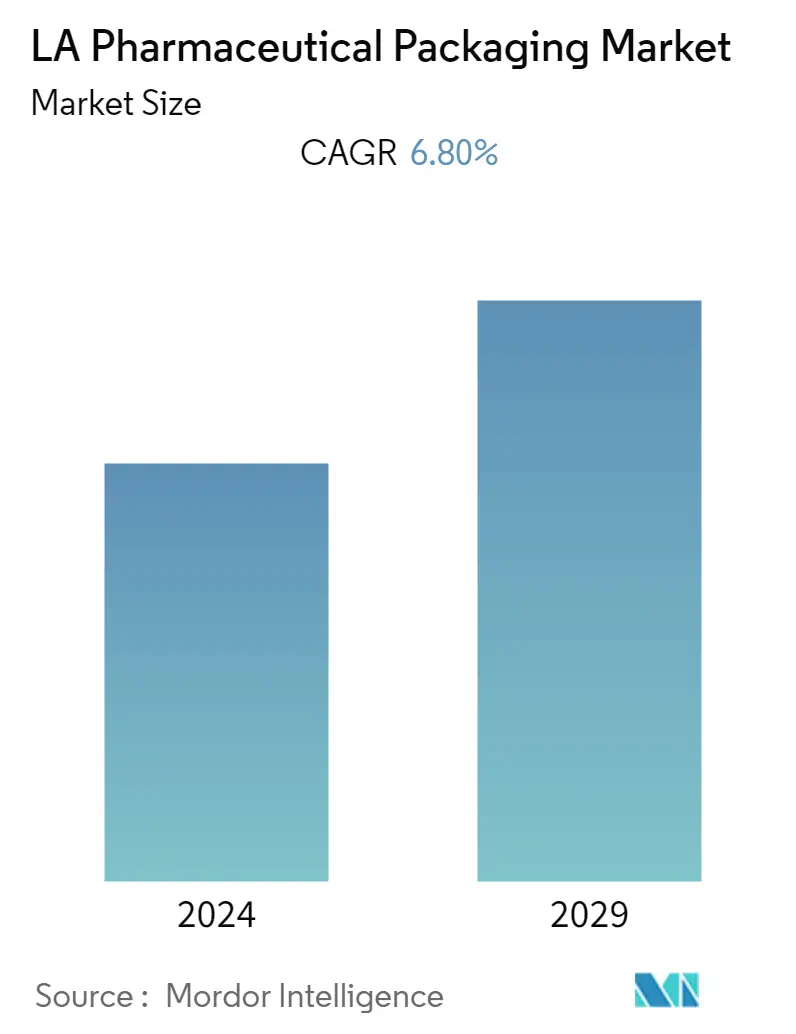

| CAGR | 6.80 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de embalagens farmacêuticas da América Latina

Espera-se que o mercado Mercado Farmacêutico Latino-Americano registre um CAGR de 6,80% durante o período de previsão (2020 – 2025). As embalagens farmacêuticas são basicamente embalagens de produtos confeccionados com materiais compatíveis, para transferência e armazenamento de medicamentos. Com base na natureza do medicamento, os produtos de embalagem são escolhidos entre uma variedade de tipos de materiais e tipos de produtos, para fornecer proteção, identificação e garantir a integridade do medicamento incluído.

- A América Latina está emergindo como o principal mercado para a indústria de embalagens farmacêuticas, com economias de alto crescimento e rápida urbanização. O aumento do número de idosos também é um dos fatores que potencializam a tendência, pois necessitam de atenção médica constante. Com a produção farmacêutica em geral ganhando força, os fornecedores de embalagens têm a oportunidade de explorar o vasto potencial desta região.

- O aumento do investimento estrangeiro, o crescimento da produção local e o crescente desenvolvimento de produtos estão a fortalecer a indústria regional de embalagens. Espera-se que Brasil, Argentina, México e Colômbia sejam alguns dos mercados significativos para embalagens farmacêuticas durante o período de previsão.

- O crescente consumo de drogas na região e o baixo custo de produção, devido a políticas governamentais de apoio, também estão a motivar muitas nações estrangeiras, especialmente a Índia, os Estados Unidos e a Europa, a aumentar o seu investimento na região. Por exemplo, a Alkem Laboratories está a expandir-se para a América Latina, ajudando a empresa a gerar 259 milhões de dólares em receitas consolidadas nos mercados internacionais.

- Além disso, a crescente produção farmacêutica regional também motivará muitos fornecedores locais a investir no mercado de embalagens farmacêuticas. Com o crescimento substancial da produção farmacêutica nacional, muitas empresas estrangeiras de embalagens também estão a entrar ou a expandir o seu âmbito na região.

- Além disso, a propagação da COVID-19 impactou negativamente o mercado devido a perturbações na cadeia de abastecimento, como resultado de encerramentos prolongados de fábricas. Logisticamente, tem sido difícil para os fabricantes de frascos, embalagens blister, seringas pré-preenchidas, frascos e ampolas fornecerem às empresas farmacêuticas.

Tendências do mercado de embalagens farmacêuticas da América Latina

Aumentar a produção farmacêutica nacional

- O crescimento da indústria farmacêutica a nível global também induziu a procura de embalagens assépticas entre as empresas farmacêuticas regionais. Por exemplo, em maio de 2018, a Gerresheimer expandiu a sua produção de embalagens plásticas farmacêuticas no Brasil ao abrir uma nova unidade de produção focada em embalagens assépticas.

- Em fevereiro de 2019, o Grupo ACG, fornecedor global de soluções de fabricação ponta a ponta, fortaleceu sua presença no Brasil com a abertura de uma nova fábrica de cápsulas no país com um investimento de US$ 94 milhões. Esta é a segunda unidade fabril da empresa na região, após a aquisição da Nova Nordeplast em 2017.

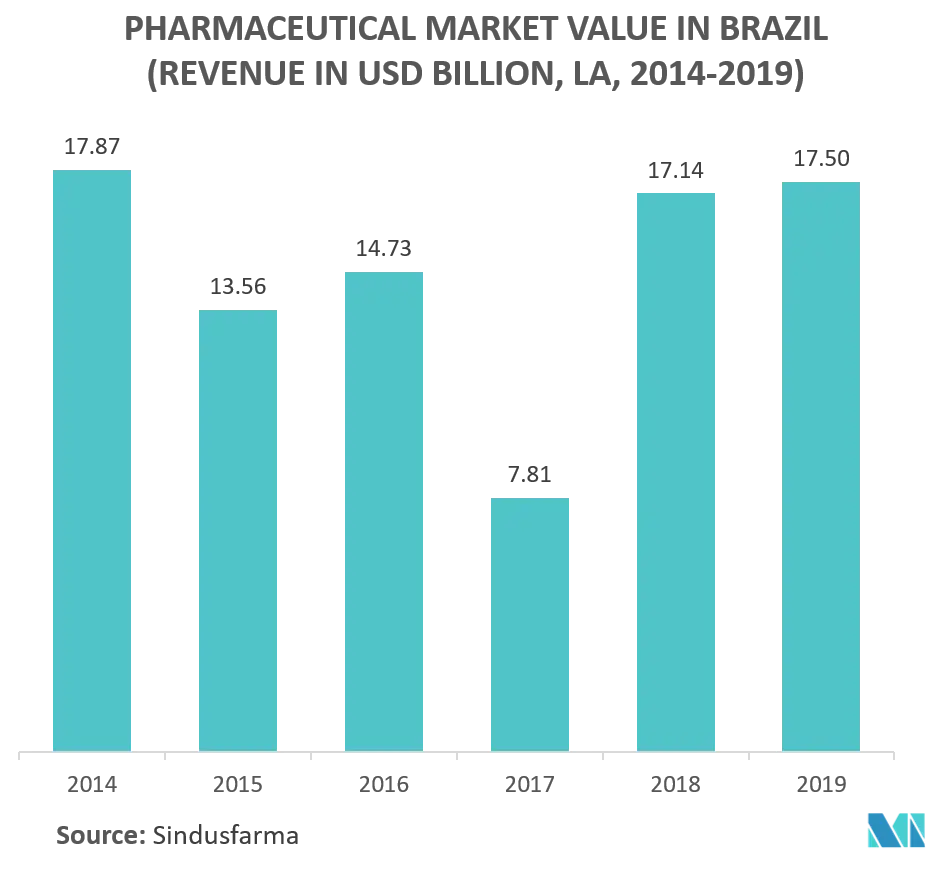

- Além disso, o mercado farmacêutico do Brasil é agora o sexto no mundo, que testemunhou uma taxa de crescimento de 9% em 2018. Além disso, com as crescentes importações de equipamentos farmacêuticos, o mercado farmacêutico brasileiro deverá atingir US$ 28,9 bilhões em 2021. Várias empresas de embalagens identificam O Brasil como um dos mercados farmacêuticos mais promissores do mundo.

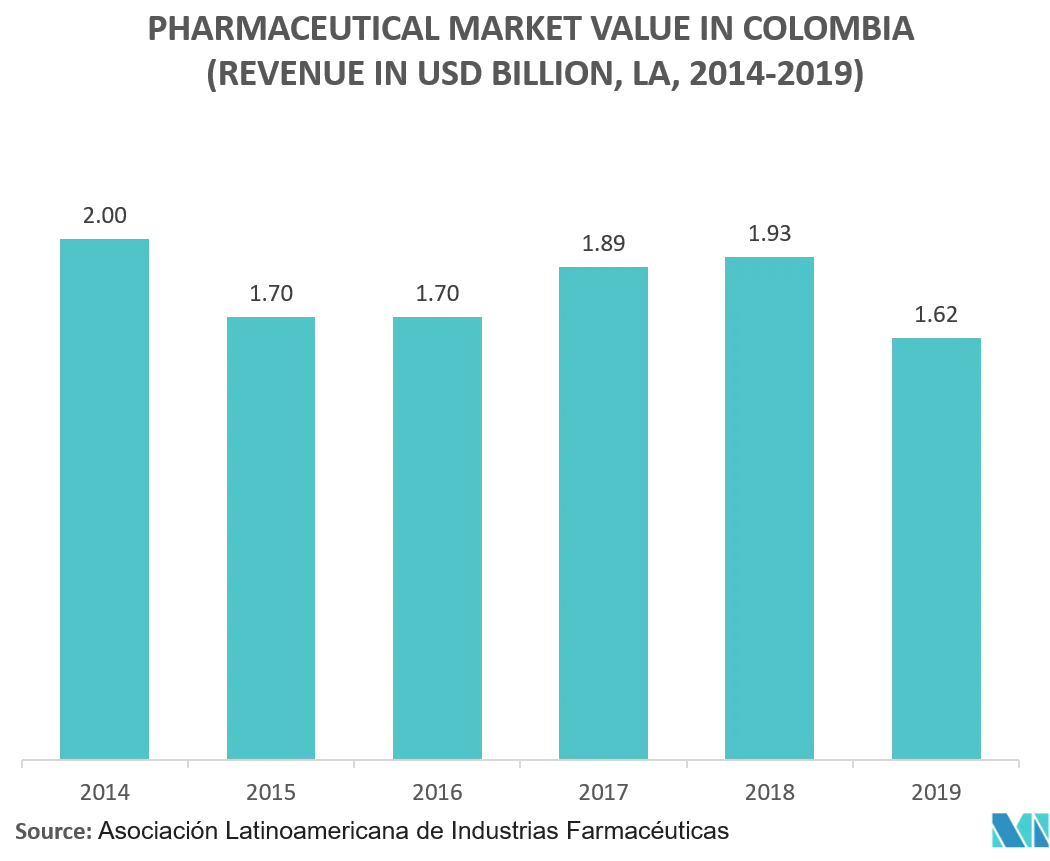

Espera-se que a Colômbia testemunhe um crescimento significativo

- Das matérias-primas básicas ao produto final, há uma grande maioria de componentes nacionais na produção de vidro na Colômbia. O Departamento Nacional de Planejamento (DNP) do país estima que os componentes importados não ultrapassem 16% na produção de vidro e 19% na cadeia produtiva de espelhos e fibra de vidro. Isso oferece uma oportunidade para os fornecedores de embalagens de vidro inovarem.

- Várias empresas identificaram a Colômbia como um centro regional de produção e distribuição de produtos farmacêuticos. O mercado consumidor interno e o sistema de saúde abrangente do país, juntamente com os clusters de saúde e as empresas de investigação clínica estabelecidas, fazem da Colômbia um destino de investimento atraente e de alta qualidade.

- Na Colômbia, muitos projetos importantes, iniciados em 2018, no subsetor medicinal e botânico também estão a aumentar a produção farmacêutica do país. Por exemplo, o Grupo Cronos está a planear estabelecer operações de produção e cultivo de cannabis medicinal no país. A MYM Nutraceuticals também anunciou um acordo de joint venture para estabelecer operações de fabricação de propriedade conjunta no país.

- Em janeiro de 2020, a Flora Growth Corp. anunciou a celebração de uma carta de intenções (LOI) com a Latin Canada Pharma Inc. para adquirir 100% de participação acionária no Grupo Farmaceutico Cronomed SAS A Cronomed atualmente vende seus produtos na Colômbia para grandes redes de distribuição de farmácias. Em 2020, a Cronomed planeja expandir sua distribuição para grandes redes de supermercados, pontos de venda online e para o governo colombiano.

Visão geral da indústria de embalagens farmacêuticas da América Latina

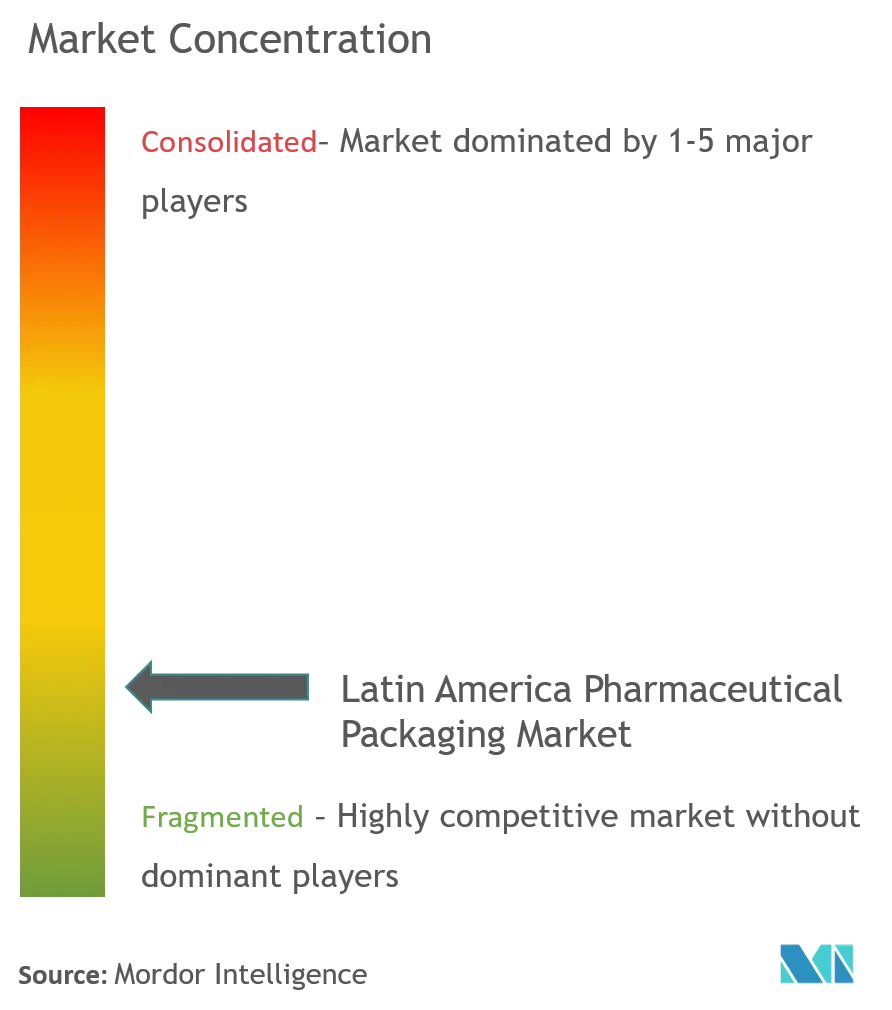

O mercado de embalagens farmacêuticas é fragmentado e as empresas estabelecidas estão focadas na inovação e na aquisição. As empresas investem uma grande quantidade de seus recursos e dinheiro em PD para inovar novos produtos, atendendo ao meio ambiente e à conformidade governamental. A serialização digital em massa está se tornando uma solução popular para combater a falsificação. Alguns dos desenvolvimentos recentes no mercado são -.

- Abril de 2019 – A SCHOTT investiu R$ 50 milhões em sua produção de tubos farmacêuticos no Rio de Janeiro, como parte de sua estratégia de crescimento global. À medida que a demanda nas indústrias farmacêuticas aumenta, a SCHOTT está contribuindo para fabricar inspeção 100% de tubos de vidro para detectar possíveis defeitos.

Líderes do mercado de embalagens farmacêuticas da América Latina

-

Amcor Limited

-

Sealed Air Corporation

-

Schott AG

-

Aptar Group Inc.

-

Intrapac Group

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Relatório de Mercado de Embalagens Farmacêuticas da América Latina – Índice

-

1. INTRODUÇÃO

-

1.1 Suposições do estudo

-

1.2 Escopo do estudo

-

-

2. METODOLOGIA DE PESQUISA

-

3. SUMÁRIO EXECUTIVO

-

4. Dinâmica de Mercado

-

4.1 Visão geral do mercado

-

4.2 Análise da Cadeia de Valor

-

4.3 Atratividade da Indústria – Análise das Cinco Forças da Indústria de Porter

-

4.3.1 Poder de barganha dos fornecedores

-

4.3.2 Poder de barganha dos consumidores

-

4.3.3 Ameaça de novos participantes

-

4.3.4 Ameaça de produtos ou serviços substitutos

-

4.3.5 Rivalidade competitiva entre concorrentes existentes

-

-

4.4 Políticas da Indústria

-

4.5 Drivers de mercado

-

4.5.1 Aumento da produção farmacêutica nacional

-

4.5.2 Crescente IDE no setor farmacêutico e de embalagens regional

-

-

4.6 Desafios de mercado

-

4.6.1 Preocupações ambientais relacionadas às matérias-primas para embalagens farmacêuticas

-

4.6.2 Flutuações nos preços das matérias-primas

-

-

-

5. Instantâneo da tecnologia

-

6. Segmentação de mercado

-

6.1 Material de embalagem

-

6.1.1 Plástico

-

6.1.2 Papel e Cartão

-

6.1.3 Vidro

-

6.1.4 Metal

-

-

6.2 produtos

-

6.2.1 Blisters

-

6.2.2 Garrafas plásticas

-

6.2.3 Seringas pré-preenchíveis

-

6.2.4 Frascos e Ampolas

-

6.2.5 Fechamentos

-

6.2.6 Containers

-

6.2.7 Outros produtos

-

-

6.3 País

-

6.3.1 Brasil

-

6.3.2 México

-

6.3.3 Colômbia

-

6.3.4 Argentina

-

6.3.5 Resto da América Latina

-

-

-

7. CENÁRIO COMPETITIVO

-

7.1 Perfis de empresa

-

7.1.1 Amcor Limited

-

7.1.2 Sealed Air Corporation

-

7.1.3 Ball Corporation

-

7.1.4 Schott AG

-

7.1.5 Gerresheimer AG

-

7.1.6 Aptar Group Inc.

-

7.1.7 Becton Dickinson & Company

-

7.1.8 Intrapac Group

-

7.1.9 CCL Industries Inc.

-

7.1.10 West Pharmaceutical Services Inc.

-

-

-

8. ANÁLISE DE INVESTIMENTO

-

9. FUTURO DO MERCADO

Segmentação da Indústria de Embalagens Farmacêuticas da América Latina

O relatório de mercado de embalagens farmacêuticas estuda diversos tipos de produtos, como Blister, Garrafas Plásticas, Seringas Prefiláveis, Frascos e Ampuls Closures Containers Outros Produtos, entre outros. Plástico e vidro, entre outros, são alguns dos materiais utilizados nas embalagens de produtos farmacêuticos.

| Material de embalagem | ||

| ||

| ||

| ||

|

| produtos | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| País | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens farmacêuticas na América Latina

Qual é o tamanho atual do mercado de embalagens farmacêuticas de LA?

O Mercado de Embalagens Farmacêuticas de LA deverá registrar um CAGR de 6,80% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de embalagens farmacêuticas de LA?

Amcor Limited, Sealed Air Corporation, Schott AG, Aptar Group Inc., Intrapac Group são as principais empresas que operam no mercado de embalagens farmacêuticas de LA.

Que anos este mercado de embalagens farmacêuticas de LA cobre?

O relatório abrange o tamanho histórico do mercado de embalagens farmacêuticas de LA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens farmacêuticas de LA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Embalagens Farmacêuticas de Los Angeles

Estatísticas para a participação de mercado de embalagens farmacêuticas de LA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da LA Pharmaceutical Packaging inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.