Análise do mercado de imagens ópticas da América Latina

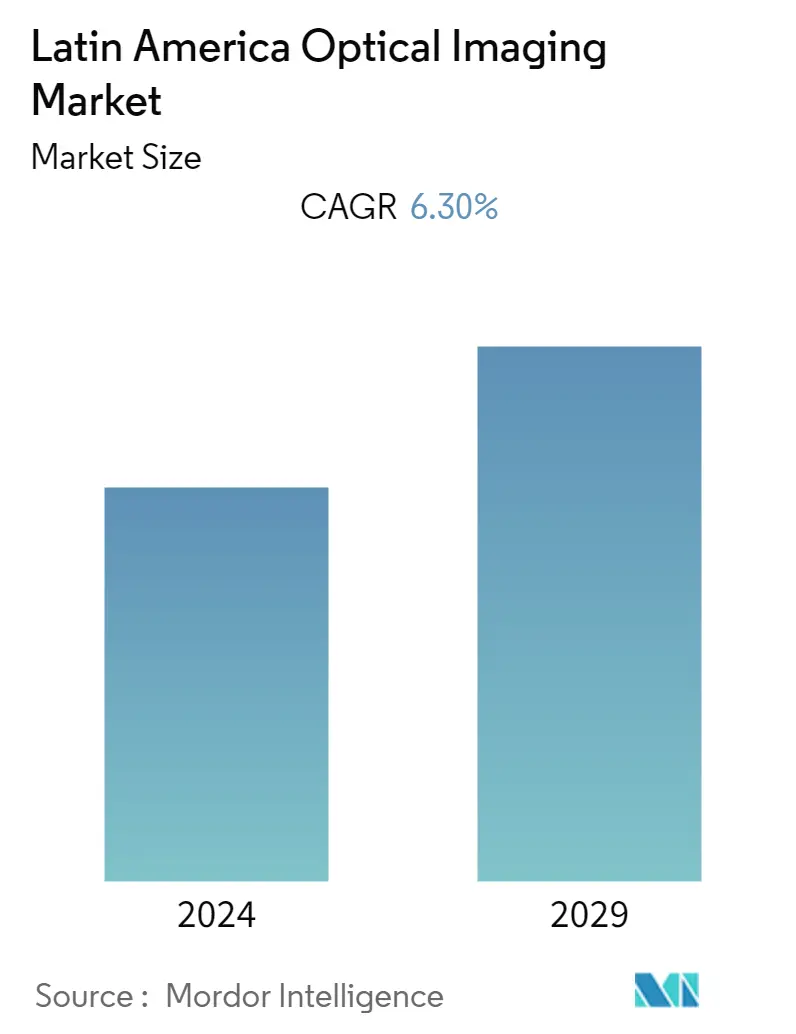

O mercado de imagens ópticas da América Latina deverá registrar um CAGR de 6,3% durante o período de previsão de 2022-2027. A crescente prevalência de doenças oculares, o aumento da ênfase na pesquisa e desenvolvimento de dispositivos médicos, a adoção de modernas tecnologias de saúde e uma população geriátrica contribuem para a expansão do mercado de imagens ópticas na região.

- A imagem óptica permite que o cérebro vivo seja examinado de perto e que muitas interações e mudanças funcionais sejam investigadas em múltiplas escalas de comprimento. Os efeitos de tratamentos e patologias também podem ser investigados usando ferramentas de imagem óptica bastante básicas. Além disso, as técnicas de imagem óptica também revolucionaram a investigação da fisiologia celular cardíaca e avançaram na compreensão dos mecanismos básicos da atividade elétrica, da homeostase do cálcio e do metabolismo.

- Espera-se que o aumento do uso de modalidades de imagem óptica para fins diagnósticos e terapêuticos, como diagnóstico de doenças, pesquisa pré-clínica e imagens de processos moleculares e celulares discretos, impulsione o crescimento do mercado na região.

- Segundo o IBGE, a população nacional do Brasil era composta em 1950 por 2,6 milhões de idosos representando cerca de 4,9% da população. Em 2020, a população idosa já era de 30,1 milhões representando cerca de 14,3% da população. Estimativas do IBGE mostram que até 2060 esse grupo crescerá a uma taxa de 3,6% ao ano ante 0,2% da população, atingindo 73,4 milhões de pessoas em 2060, o que equivalerá a 32,2% da população. A crescente população geriátrica da região ajudaria na expansão do mercado estudado.

- No entanto, o crescimento do mercado é dificultado por elevados custos de instrumentos, procedimentos rigorosos de aprovação regulamentar, escassez de operadores qualificados e reembolsos inadequados para operações de imagem óptica.

- Além disso, devido à COVID-19, vários departamentos de imagiologia e diagnóstico registaram uma rápida queda no volume de casos de imagiologia óptica, devido à crescente exigência de distanciamento social entre pacientes, médicos e outros profissionais de saúde.

Tendências do mercado de imagens ópticas da América Latina

Estima-se que a imagem hiperespectral detenha uma grande participação de mercado

- Desde os últimos vinte anos, a imagem hiperespectral (HSI) testemunhou o potencial para se tornar uma ferramenta fundamental para pesquisa e identificação de doenças na área da saúde, pois possui uma modalidade de imagem sem contato, não ionizante e sem rótulo.

- A utilização da tecnologia HSI no setor da saúde provavelmente aumentará na região. Além disso, espera-se que o número crescente de investimentos no sector impulsione o crescimento deste domínio. O setor da saúde está a passar por uma transformação digital em grande escala e espera-se que estas tecnologias tenham uma grande influência neste domínio.

- Além disso, sensores hiperespectrais portáteis estão sendo rapidamente implementados em operações de saúde para aplicações como avaliação rápida não invasiva de tecidos saudáveis ou doentes em centros de cirurgia ambulatorial e uso mais amplo de drones miniaturizados ou UAVs para esforços de resgate de emergência, para citar alguns.

- Além disso, com o aumento do número de pacientes com cancro, aumentou a necessidade de equipamento para o tratamento do cancro. A Agência Internacional de Pesquisa sobre o Câncer 2021 informou que o Uruguai teve a maior taxa de incidência de câncer padronizada por idade entre os países latino-americanos estudados em 2020, com 269,3 novos casos por 100.000 pessoas.

- Argentina e Brasil vieram em seguida, com taxas de incidência de câncer de 218,2 e 215,4, respectivamente. Entretanto, na Guatemala, ocorreram 123,1 novos casos de cancro por 100.000 pessoas. O câncer de pulmão foi o tipo de câncer mais mortal na Argentina naquele ano, causando 10,73 mil mortes no país; uma taxa de incidência de câncer tão alta poderia aumentar a demanda por equipamentos de imagem hiperespectral.

- No Brasil, uma câmera hiperespectral montada em drone do fornecedor Gamaya tem como objetivo correlacionar dados espectrais com a fisiologia das culturas para detectar doenças, ervas daninhas e deficiências de nutrientes. A empresa informou que mapeou cerca de 30 mil hectares de terras agrícolas no Brasil.

Espera-se que o setor farmacêutico testemunhe um crescimento robusto

- O Brasil é o principal receptor de investimento estrangeiro direto na América Latina e está emergindo como um centro industrial global para empresas farmacêuticas. Segundo a agência governamental ANVISA (Agência Nacional de Controle Sanitário), o mercado de saúde do Brasil gasta anualmente US$ 158 milhões, sendo 54% contabilizados no setor privado. Os laboratórios privados locais têm os maiores lucros na área, o que ilustra a oportunidade crescente de capitalização da imagem óptica na região.

- Devido a fatores favoráveis, como os baixos custos de fabricação e a presença de inúmeras fábricas certificadas pelas Boas Práticas de Fabricação (GMP), as empresas farmacêuticas têm interesse em entrar no mercado brasileiro, ampliando assim o escopo da indústria de manufatura contratada no país. Devido aos menores investimentos em PD na indústria farmacêutica, espera-se que o Brasil tenha um escopo significativo para prestadores de serviços contratados durante o período de previsão.

- A indústria farmacêutica local é bastante dinâmica; inúmeras iniciativas relacionadas a projetos biotecnológicos ocorreram nesta indústria. O governo brasileiro está atraindo investimentos por meio de programas de apoio do Banco Nacional de Desenvolvimento Econômico e Social.

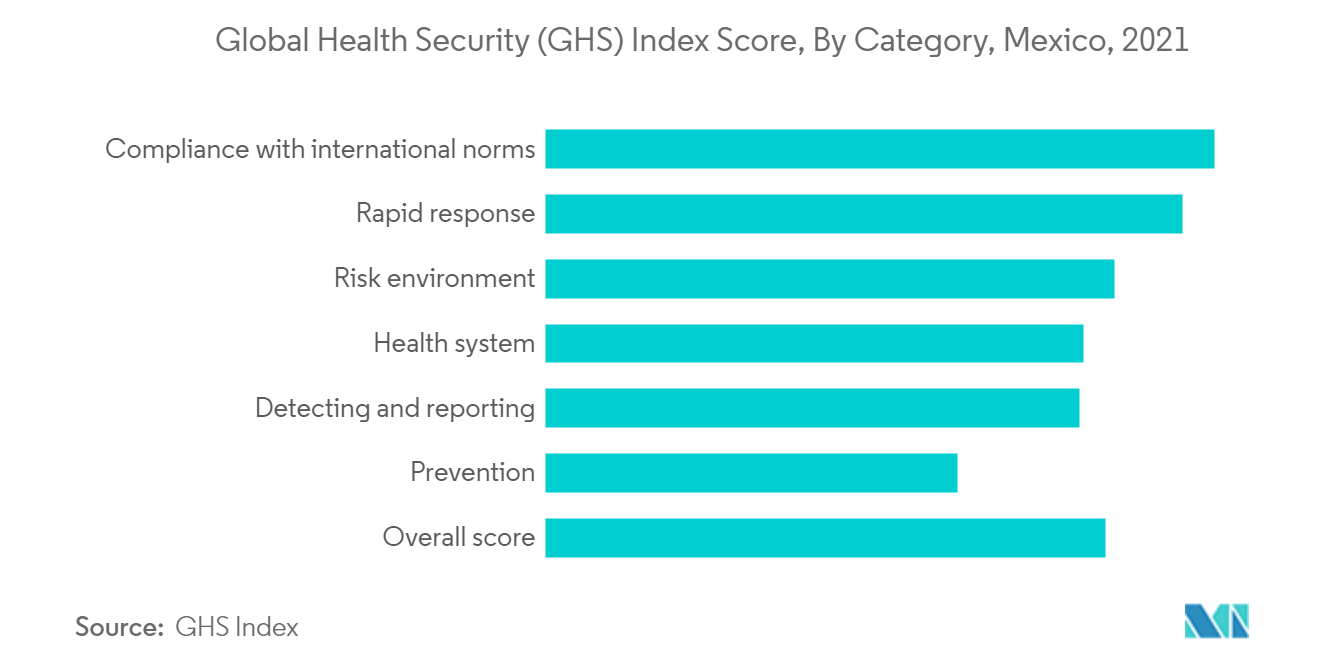

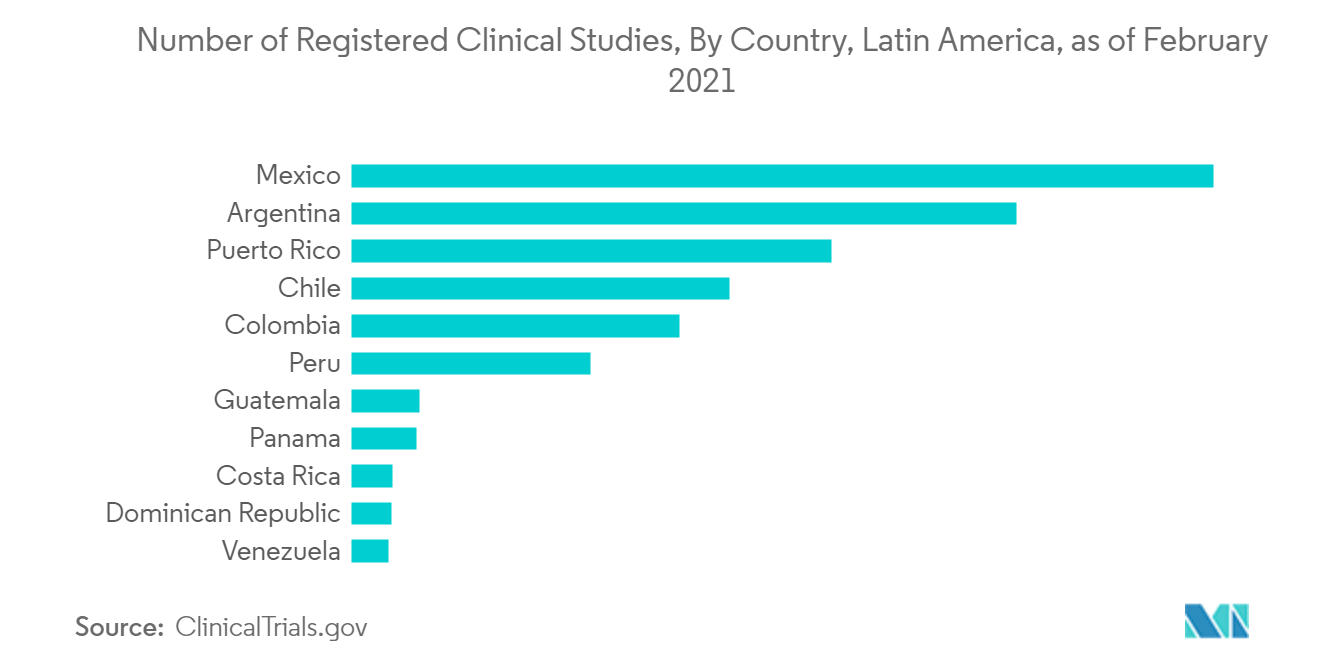

- As despesas com saúde do México representam 5,5% do PIB, segundo a OCDE. A cobertura de seguros de saúde para populações vulneráveis expandiu-se ao longo do tempo, representando 89,3% entre os países da OCDE. Isto levou as empresas farmacêuticas a olharem para o mercado mexicano. No entanto, devido ao fraco apoio do governo e à menor despesa per capita com a saúde entre a população mexicana, existe uma margem significativa para a externalização da produção farmacêutica.

- O aumento das doenças crónicas, os produtos biofarmacêuticos inovadores, os dispositivos médicos e as tecnologias assistidas, como a saúde eletrónica e a saúde móvel, apoiam o crescimento futuro da indústria farmacêutica.

Visão geral da indústria de imagens ópticas da América Latina

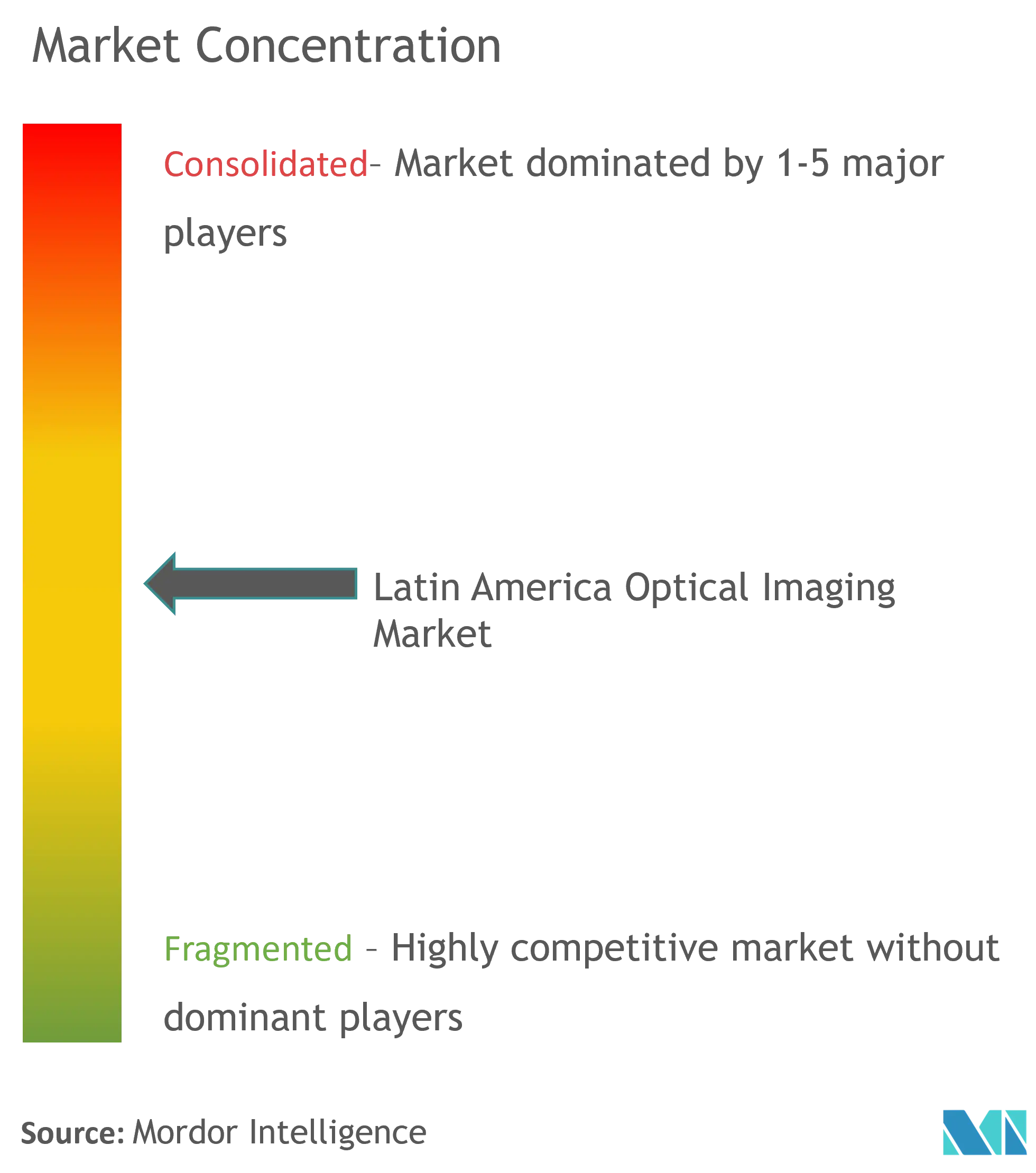

O mercado de imagens ópticas da América Latina é moderadamente competitivo com players proeminentes como Carl Zeiss Meditec AG, ASE Optics, Inc., Cytoviva Inc., etc. dispositivos e sistemas de imagem.

- Julho de 2021 - A Topcon Corporation adquiriu a VISIA Imaging Srl, um fabricante de dispositivos oftalmológicos, para fortalecer suas capacidades de desenvolvimento e fabricação de dispositivos e software do segmento anterior, complementando seu portfólio robusto de tecnologias de imagem de fundo de olho, incluindo câmeras de fundo de olho e tomografia de coerência óptica (OCT).

- Janeiro de 2021 – A Leica Microsystems anunciou uma parceria com o Imperial College na área de imagens ópticas e seu uso em pesquisa e inovação para estabelecer um centro de imagens dedicado, que será equipado com sistemas avançados de microscopia confocal e de campo amplo.

Líderes do mercado de imagens ópticas da América Latina

Olympus Corporation

CytoViva, Inc.

Bruker Corporation

Leica Microsystems

Topcon Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de imagens ópticas da América Latina

- Janeiro de 2022 - A Bruker Corporation anunciou o lançamento do JPK NanoWizard V BioAFM, um BioAFM muito rápido e automatizado que pode opcionalmente ser totalmente integrado com microscópios ópticos avançados. Ele permite medições mecânicas quantitativas rápidas e a análise da dinâmica em amostras que variam em tamanho, desde submoleculares até células e tecidos.

- Fevereiro de 2021 - A Heidelberg Engineering Academy lançou uma Sala de Curso CET, uma plataforma virtual gratuita que permitiria aos optometristas e oftalmologistas ganhar pontos CET através da participação em webinars gravados.

Segmentação da Indústria de Imagens Ópticas da América Latina

O mercado de imagens ópticas da América Latina é segmentado por tecnologia (tomografia fotoacústica, tomografia de coerência óptica, imagem hiperespectral, espectroscopia de infravermelho próximo), produto (sistemas de imagem, sistemas de iluminação, lentes, software de imagem óptica), áreas de aplicação (oftalmologia, oncologia, cardiologia). , Dermatologia, Neurologia, Odontologia), Indústria de Usuário Final (Hospitais e Clínicas, Laboratórios de Pesquisa e Diagnóstico, Indústria Farmacêutica, Empresas de Biotecnologia) e País.

A imagem óptica é uma técnica que utiliza propriedades de luz e fótons para desenvolver imagens detalhadas de órgãos, tecidos, células e até moléculas. O procedimento oferece maneiras não invasivas ou ligeiramente invasivas de visualização do corpo.

| Tomografia Fotoacústica |

| Tomografia de coerência óptica |

| Imagem hiperespectral |

| Espectroscopia no infravermelho próximo |

| Sistemas de imagem |

| Sistemas de iluminação |

| Lentes |

| Software de imagem óptica |

| Outros |

| Oftalmologia |

| Oncologia |

| Cardiologia |

| Dermatologia |

| Neurologia |

| Odontologia |

| Outros |

| Hospitais e Clínicas |

| Laboratórios de Pesquisa e Diagnóstico |

| Indústria farmacêutica |

| Empresas de biotecnologia |

| Brasil |

| México |

| Colômbia |

| Argentina |

| Resto da América Latina |

| Tecnologia | Tomografia Fotoacústica |

| Tomografia de coerência óptica | |

| Imagem hiperespectral | |

| Espectroscopia no infravermelho próximo | |

| produtos | Sistemas de imagem |

| Sistemas de iluminação | |

| Lentes | |

| Software de imagem óptica | |

| Outros | |

| Áreas de aplicação | Oftalmologia |

| Oncologia | |

| Cardiologia | |

| Dermatologia | |

| Neurologia | |

| Odontologia | |

| Outros | |

| Indústria do usuário final | Hospitais e Clínicas |

| Laboratórios de Pesquisa e Diagnóstico | |

| Indústria farmacêutica | |

| Empresas de biotecnologia | |

| País | Brasil |

| México | |

| Colômbia | |

| Argentina | |

| Resto da América Latina |

Perguntas frequentes sobre pesquisa de mercado de imagens ópticas da América Latina

Qual é o tamanho atual do mercado de imagens ópticas da América Latina?

O mercado de imagens ópticas da América Latina deverá registrar um CAGR de 6,30% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de imagens ópticas da América Latina?

Olympus Corporation, CytoViva, Inc., Bruker Corporation, Leica Microsystems, Topcon Corporation são as principais empresas que operam no mercado de imagens ópticas da América Latina.

Que anos abrange este mercado de imagem óptica da América Latina?

O relatório abrange o tamanho histórico do mercado de imagens ópticas da América Latina para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de imagens ópticas da América Latina para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Imagens Ópticas da América Latina

Estatísticas para a participação de mercado de imagens ópticas da América Latina em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imagens ópticas da América Latina inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.