Análise de mercado de navios de apoio offshore da América Latina

O mercado latino-americano de embarcações de apoio offshore deverá registrar um CAGR de mais de 2% durante o período de previsão.

O mercado foi impactado negativamente pelo COVID-19. Atualmente, o mercado atingiu níveis pré-pandêmicos.

No médio prazo, fatores como o aumento da exploração offshore de petróleo e gás e projetos de parques eólicos no Oceano Atlântico provavelmente impulsionarão o mercado.

Por outro lado, regulamentações rigorosas por parte dos governos e multas pesadas para qualquer questão relacionada ao meio ambiente provavelmente restringirão o crescimento do mercado.

No entanto, o aumento das atividades de exploração e desenvolvimento nas bacias de águas profundas recentemente descobertas, como a Bacia de Santos e a Bacia de Campos, provavelmente criará muitas oportunidades para o mercado de apoio offshore da América Latina no futuro.

Devido ao seu maior número de atividades em águas profundas no Oceano Atlântico, espera-se que o Brasil veja um crescimento significativo do mercado durante o período de previsão.

Tendências do mercado de navios de apoio offshore da América Latina

Segmento de Platform Supply Vessels (PSVs) para dominar o mercado

A América Latina abriga alguns dos maiores países do mundo em termos de reservas comprovadas de petróleo e gás. A região também abriga um dos maiores mercados offshore de petróleo e gás do mundo. Brasil, Venezuela, México, Argentina e Colômbia são os principais países da indústria de petróleo e gás da região.

Os projetos offshore de petróleo e gás na América Latina têm preços de equilíbrio mais baixos e tempos de retorno competitivos em comparação com projetos semelhantes em todo o mundo, tornando-os mais resilientes nos atuais tempos turbulentos. Prevê-se que cerca de 30 projetos offshore de petróleo e gás sejam iniciados em toda a região até 2023, o que requer um investimento cumulativo de raiz de cerca de 50 mil milhões de dólares. Estes projectos são operados por uma combinação de empresas petrolíferas nacionais (NOC) e grandes empresas independentes.

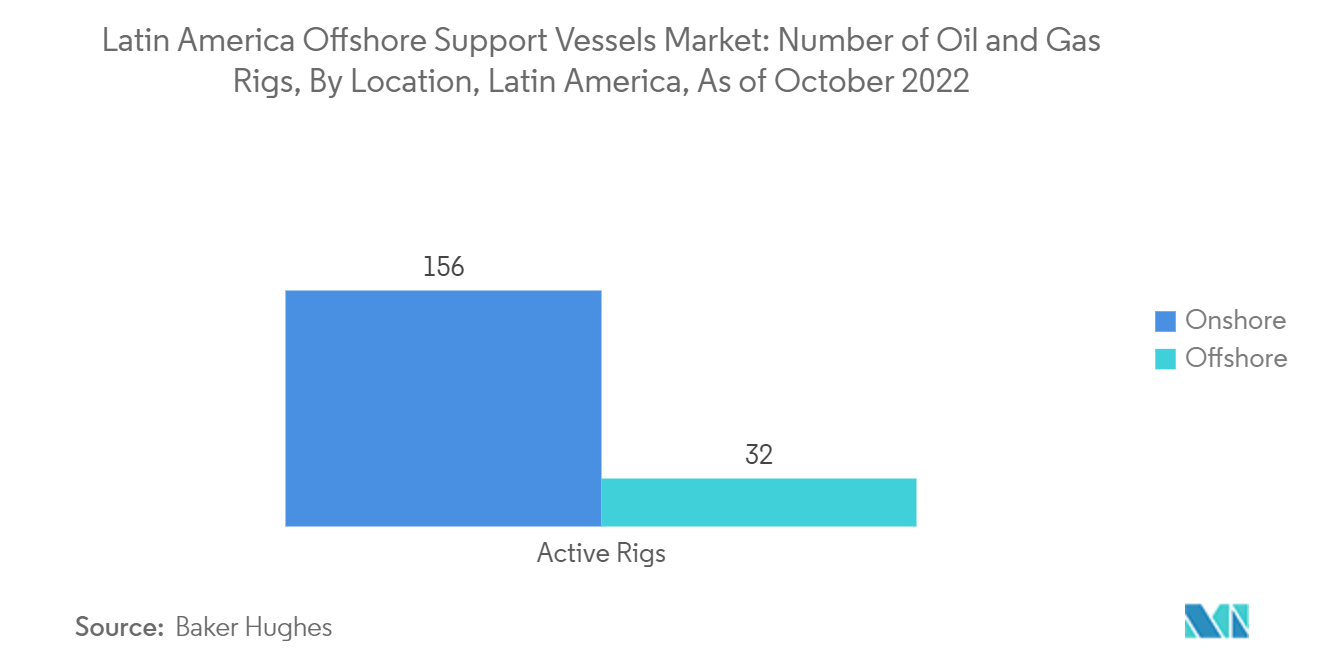

Platform Supply Vessels (PSVs) são embarcações offshore utilizadas para transferência de equipamentos, tripulação e outros bens para a plataforma de perfuração offshore. Em 2014, após uma diminuição dos preços do petróleo, o mercado de navios de apoio offshore abrandou, mas à medida que os preços do petróleo começaram a subir, o mercado de navios de apoio offshore também ganhou ritmo. Em outubro de 2022, havia 156 plataformas onshore na região, com outras 32 plataformas localizadas no mar.

Espera-se que a Guiana seja um novo participante nesta década na lista das principais regiões produtoras offshore devido à descoberta de mais de 8 mil milhões de reservas de BOE (barril de petróleo equivalente) no bloco Stabroek, operado pela ExxonMobil. Espera-se que cerca de 4 mil milhões de BOE de reservas sejam sancionadas até 2025, o que exigirá investimentos de 30 mil milhões de dólares e contribuirá com mais de 900.000 barris de petróleo por dia no pico da produção.

Em julho de 2022, a ExxonMobil e seus parceiros anunciaram duas novas descobertas de petróleo nos poços Seabob-1 e Kiru-Kiru-1, localizados no bloco Stabroek, na costa da Guiana. Como resultado destas descobertas no sudeste dos empreendimentos de Liza e Payara, os recursos recuperáveis anteriormente descobertos no bloco Stabroek foram aumentados para aproximadamente 11 mil milhões de barris de petróleo equivalente.

Em Outubro de 2022, o regulador do petróleo do México aprovou o plano renovado apresentado pela Pemex para desenvolver o outrora abandonado projecto de gás natural em águas profundas de Lakach.

A fase de exploração e desenvolvimento do projeto acima mencionado exigirá enormes quantidades de equipamentos que poderão ser entregues por navios de abastecimento de plataformas (PSVs).

Portanto, os pontos acima indicam que se espera que os PSVs dominem o mercado latino-americano de embarcações de apoio offshore durante o período de previsão.

Brasil dominará o mercado

As atividades em águas profundas e ultraprofundas influenciam diretamente o mercado de embarcações de apoio offshore. Depois da queda dos preços do petróleo em 2014, muitos países optaram por projetos onshore. Ainda assim, descobriu-se que o período de retorno do investimento dos projectos onshore é de 10 a 15 anos. Assim, o Brasil iniciou explorações em águas profundas e ultraprofundas, que são mais rentáveis e têm um período de retorno do investimento de 5 a 6 anos.

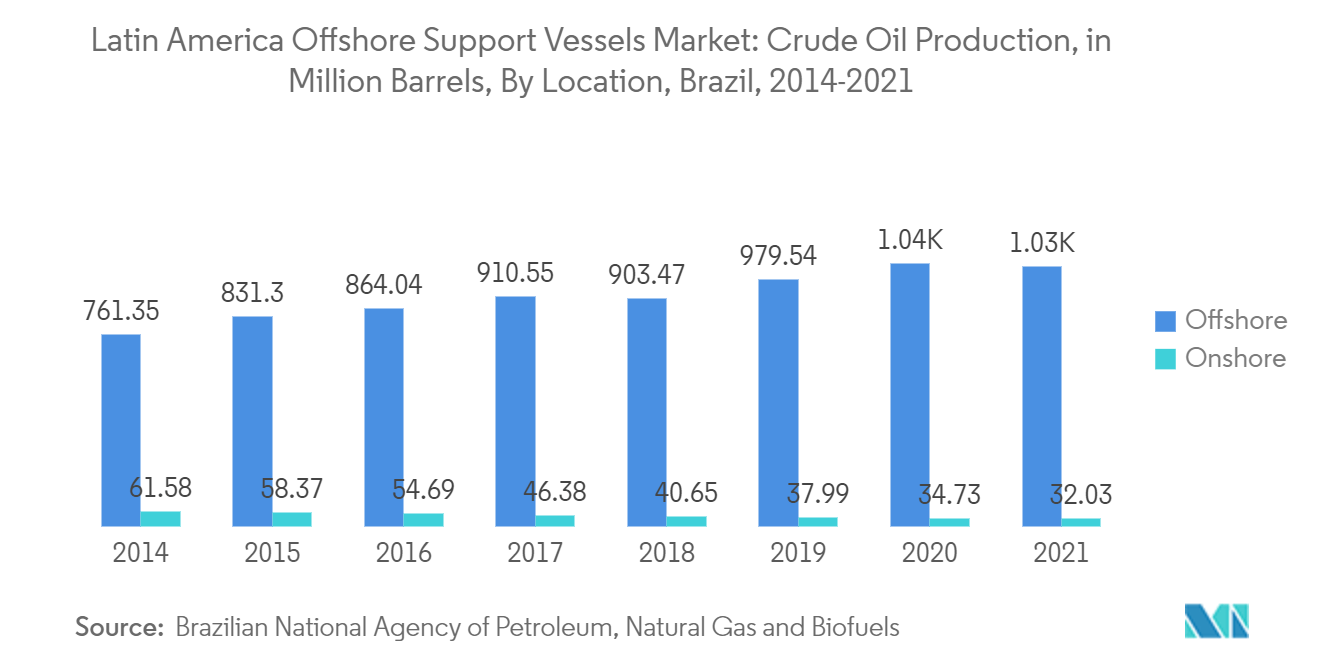

Segundo a Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP), em 2021, do total da produção de petróleo bruto do país, 97% veio do offshore e apenas 3% veio do onshore. A produção total de petróleo bruto no país foi de 1.060,37 milhões de barris. Outros projetos futuros em águas profundas provavelmente aumentarão a participação do Brasil no mercado latino-americano de embarcações de apoio offshore.

Em 2021, o Brasil era o nono maior produtor de petróleo e gás do mundo, o maior produtor da América do Sul e o oitavo maior consumidor de derivados de petróleo do mundo. A maior parte do petróleo e do gás é produzida offshore.

Em junho de 2022, cerca de sete plataformas ativas operavam nas áreas offshore e três plataformas ativas nas áreas onshore do país. Em 2021, ativos flutuantes, como armazenamento e transferência flutuante de produção (FPSO), navios-sonda, semissubmersíveis e armazenamento e transferência flutuante (FSO) representavam mais de 80% das plataformas offshore ativas no país. Isto, por sua vez, indica o domínio dos ativos flutuantes offshore na indústria upstream de petróleo e gás do Brasil.

Espera-se que o Brasil desempenhe um papel importante na recuperação da indústria offshore de petróleo e gás de um tumultuado 2020, especialmente no mercado de produção flutuante. Espera-se que o país implante cerca de 18 FPSOs até 2025.

Em maio de 2022, o Estaleiro Keppel de Cingapura apresentou as melhores propostas em uma licitação da Petrobras para os contratos de engenharia, aquisição e construção (EPC) de dois FPSOs planejados para o campo de Búzios, no Brasil. A Keppel ofereceu US$ 2,98 bilhões cada, no lote A e no lote B, superando as propostas da Sembcorp Marine, que ofereceu US$ 3,66 bilhões e US$ 3,73 bilhões. Quatro outros potenciais licitantes recusaram-se a apresentar propostas. Além disso, os FPSOs envolvidos são a P-80 e a P-82, com início de operação previsto para 2026 no ativo do pré-sal da bacia de Santos.

A Petrobras planeja investir cerca de US$ 68 bilhões de 2022 a 2026. Desse investimento total, 84% serão destinados à exploração e produção (EP) de petróleo e gás natural. Do total do CAPEX de EP (US$ 57 bilhões), cerca de 67% serão alocados em ativos do pré-sal. Isso indica que o setor upstream de petróleo e gás, especialmente os ativos offshore de petróleo e gás do Brasil, deverá testemunhar investimentos significativos durante o período de previsão. Portanto, espera-se que fatores como planos para desenvolver blocos offshore de petróleo e gás, particularmente nas bacias do pré-sal, impulsionem o mercado de embarcações de apoio offshore no Brasil durante o período de previsão.

Portanto, devido aos pontos acima, o Brasil, com a maior parte das atividades em águas profundas offshore, provavelmente verá um crescimento significativo no mercado latino-americano de embarcações de apoio offshore durante o período de previsão.

Visão geral da indústria de navios de apoio offshore da América Latina

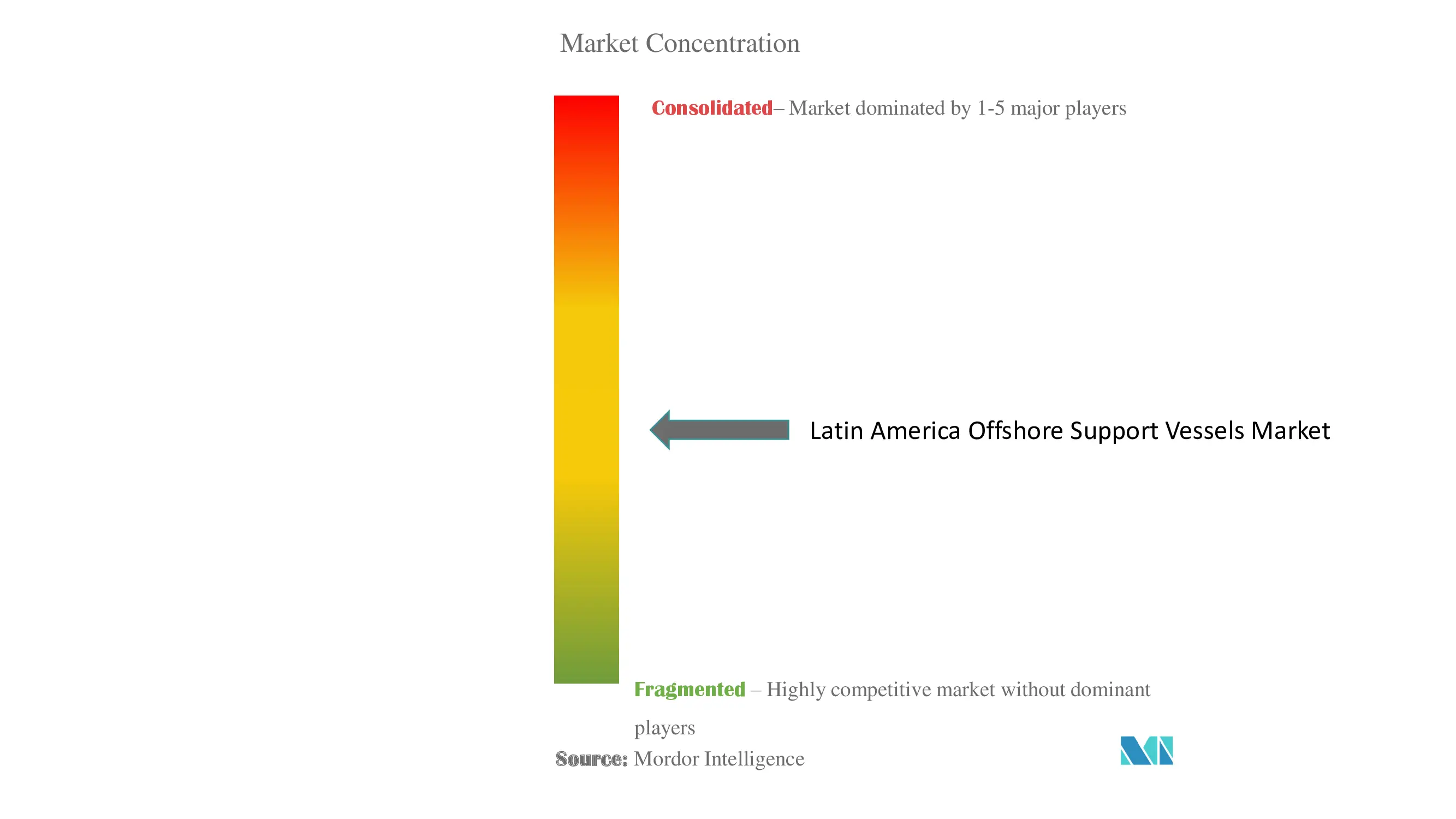

O mercado latino-americano de embarcações de apoio offshore está moderadamente consolidado. Alguns dos principais players do mercado incluem Edison Chouest Offshore, Tidewater Inc., GulfMark Offshore, Inc., SEACOR Marine Holdings Inc. e Bourbon Corp, entre outros.

Líderes de mercado de navios de apoio offshore da América Latina

Edison Chouest Offshore

Tidewater Inc.

GulfMark Offshore, Inc

SEACOR Marine Holdings Inc

Bourbon Corp

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de navios de apoio offshore da América Latina

- Outubro de 2022 A Petrobras do Brasil lançou uma licitação pública para adquirir até 20 embarcações de apoio offshore, confirmando sua necessidade de tonelagem para apoiar seus ambiciosos planos de crescimento.

- Agosto de 2022 O grupo de tecnologia Wärtsilä assinou um acordo com a Companhia Brasileira de Offshore (CBO), sediada no Rio de Janeiro, sobre Modelagem de Descarbonização. O objetivo é apoiar e acelerar a jornada da CBO rumo às operações descarbonizadas de sua frota de embarcações de apoio offshore, que está entre as maiores do Brasil em seu segmento. A plataforma avançada da Wärtsilä utiliza uma grande quantidade de dados de embarcações e algoritmos de aprendizado de máquina, complementados pela ampla experiência em modelagem de sistemas da empresa. Neste acordo, será realizada uma análise detalhada dos potenciais benefícios para a CBO de soluções de curto e longo prazo, incluindo digitalização, eficiência energética e dispositivos de poupança de energia, hibridização e combustíveis marítimos alternativos no futuro, com um objetivo específico focar na viabilidade do etanol combustível no futuro.

Segmentação da indústria de navios de apoio offshore da América Latina

As embarcações de apoio offshore, também conhecidas como embarcações de abastecimento offshore, são navios projetados especificamente para operar no oceano, atendendo a diversos fins. Eles podem fornecer suporte de plataforma, manuseio de âncoras, construção, manutenção, etc.

O mercado latino-americano de embarcações de apoio offshore é segmentado por tipo de embarcação (Anchor Handling Tug Vessel (AHTV), Platform Supply Vessels (PSVs) e outros tipos de embarcações) e geografia (Brasil Argentina, México, Guiana e Resto da América Latina). O relatório também abrange o tamanho do mercado e as previsões para o mercado de embarcações de apoio offshore nos principais países da região. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base em receitas em bilhões de dólares.

Perguntas frequentes sobre pesquisa de mercado de navios de apoio offshore da América Latina

Qual é o tamanho atual do mercado de navios de apoio offshore da América Latina?

O mercado de navios de apoio offshore da América Latina deverá registrar um CAGR superior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de navios de apoio offshore da América Latina?

Edison Chouest Offshore, Tidewater Inc., GulfMark Offshore, Inc, SEACOR Marine Holdings Inc, Bourbon Corp são as principais empresas que operam no mercado de navios de apoio offshore da América Latina.

Que anos cobre este mercado de navios de apoio offshore da América Latina?

O relatório abrange o tamanho histórico do mercado de navios de apoio offshore da América Latina para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de navios de apoio offshore da América Latina para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Navios de Apoio Offshore da América Latina

Estatísticas para a participação de mercado de navios de apoio offshore da América Latina em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos navios de apoio offshore da América Latina inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.