Análise do mercado de lubrificantes da América Latina

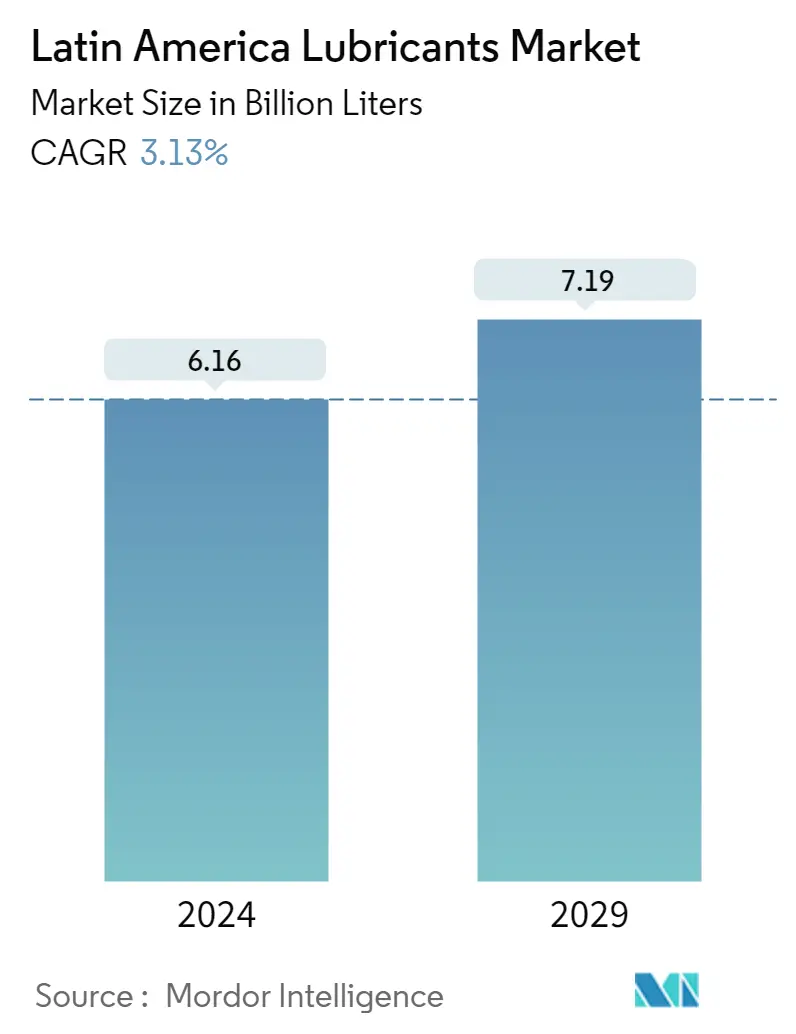

O tamanho do mercado de lubrificantes da América Latina é estimado em 6,16 bilhões de litros em 2024, e deverá atingir 7,19 bilhões de litros até 2029, crescendo a um CAGR de 3,13% durante o período de previsão (2024-2029).

A crescente demanda por lubrificantes de alto desempenho e a crescente demanda das indústrias de construção e geração de energia estão impulsionando o mercado. Por outro lado, a crescente adoção de veículos elétricos e híbridos, o aumento da vida útil dos lubrificantes e as rigorosas regulamentações ambientais, juntamente com as condições desfavoráveis decorrentes do surto de COVID-19, estão dificultando o crescimento do mercado.

- Espera-se que o mercado de lubrificantes na América Latina cresça durante o período de previsão devido à sua ampla gama de aplicações em diferentes indústrias de usuários finais, incluindo indústrias de construção e geração de energia.

- Espera-se que o Brasil domine o mercado da América Latina com o maior consumo de lubrificantes.

Tendências do mercado de lubrificantes na América Latina

Segmento automotivo pode testemunhar crescimento significativo do mercado

- Os óleos de motor são cruciais para o bom funcionamento dos motores, reduzindo as emissões de combustível e melhorando o desempenho do motor, e são geralmente compostos por 75-90% de óleos básicos e 10-25% de aditivos.

- Os óleos de motor são usados principalmente em aplicações como redução de desgaste, proteção contra corrosão e bom funcionamento da parte interna do motor. Eles funcionam criando uma película fina entre as peças móveis para melhorar a transferência de calor e reduzir a tensão durante o contato das peças.

- O segmento de veículos automotores leves registra o maior consumo de óleos de motor entre todos os segmentos. Devido às melhorias tecnológicas e aos requisitos impostos pelo governo para economia de combustível, as montadoras têm fabricado veículos mais leves com tolerâncias mais rígidas (que tornam os veículos mais duráveis).

- Os óleos de motor de alta quilometragem estão em demanda ultimamente, devido às propriedades que ajudam a prevenir vazamentos de óleo e reduzir o consumo de óleo.

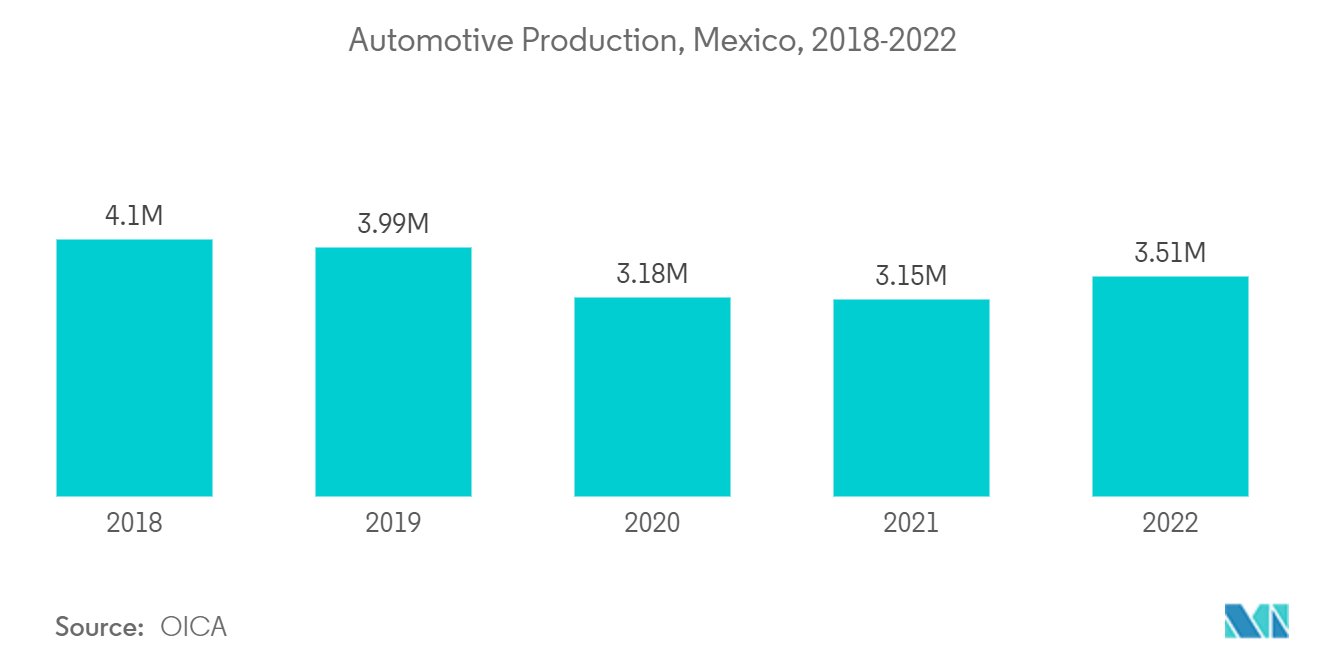

- A indústria automotiva é uma das indústrias mais importantes do México, respondendo por 3,5% do produto interno bruto (PIB) do país, 20% do PIB industrial e empregando mais de um milhão de pessoas em todo o país. Segundo a OICA, a produção automóvel no México registou um aumento de 10% em 2022. O país produziu 3.509.072 automóveis e veículos de passageiros em 2022, em comparação com 3.145.653 unidades no ano anterior.

- Além disso, em setembro de 2022, o Congresso argentino aprovou a Lei 27.686 ('Lei de Promoção de Investimentos na Indústria Automotiva-Autopeças e sua Cadeia de Valor') promovendo investimentos na indústria automotiva e sua cadeia de valor.

- De acordo com a Lei 27.686, a indústria automotiva argentina passou a ser designada como setor estratégico. A nova lei incentiva o investimento na indústria de identificação automóvel e fortalece a sua cadeia de abastecimento. Ao mesmo tempo, aumentará o perfil da indústria orientada para a exportação e incentivará e facilitará o desenvolvimento de novas tecnologias de motores limpos (híbridos, hidrogénio, biocombustíveis, etc.).

- Assim, devido à crescente aplicação de óleos de motor em veículos para reduzir o desgaste e os pneus, espera-se que a procura aumente durante o período de previsão.

Brasil dominará o mercado

- Durante o período de previsão, espera-se que o Brasil domine o mercado de lubrificantes na América Latina devido ao aumento da demanda das indústrias de uso final, como construção, automotiva e automotiva.

- As turbinas desempenham um papel fundamental no setor energético para a geração de eletricidade. Uma grande quantidade de calor é emitida pela turbina durante a produção de eletricidade. Além das turbinas, os principais componentes utilizados no setor de geração de energia incluem bombas, rolamentos, ventiladores, compressores, engrenagens e sistemas hidráulicos, que estão sujeitos a desgaste severo e pneus. Os óleos para engrenagens e turbinas são amplamente utilizados neste setor para fins de lubrificação.

- De acordo com o Instituto Brasileiro de Geografia e Estatística (IBGE), o PIB da construção no Brasil caiu para US$ 1.501,75 milhões no terceiro trimestre de 2022, de US$ 1.526,80 milhões no segundo trimestre. da construção deverá oscilar em torno de US$ 1.426,66 milhões em 2023. Diversos projetos de construção foram iniciados no Brasil em 2022, o que pode criar amplas oportunidades para o mercado estudado no país.

- No setor da construção, os lubrificantes evitam falhas prematuras e o declínio no desempenho dos equipamentos de construção sujeitos a condições operacionais extremamente adversas, envolvendo calor, sujeira e umidade.

- Os lubrificantes desempenham diversas funções para proteger os equipamentos de construção contra falhas nos rolamentos, vida útil curta do óleo do motor, menor resistência do combustível diesel à água e ferrugem de cabos, cordas e cabos de arrasto.

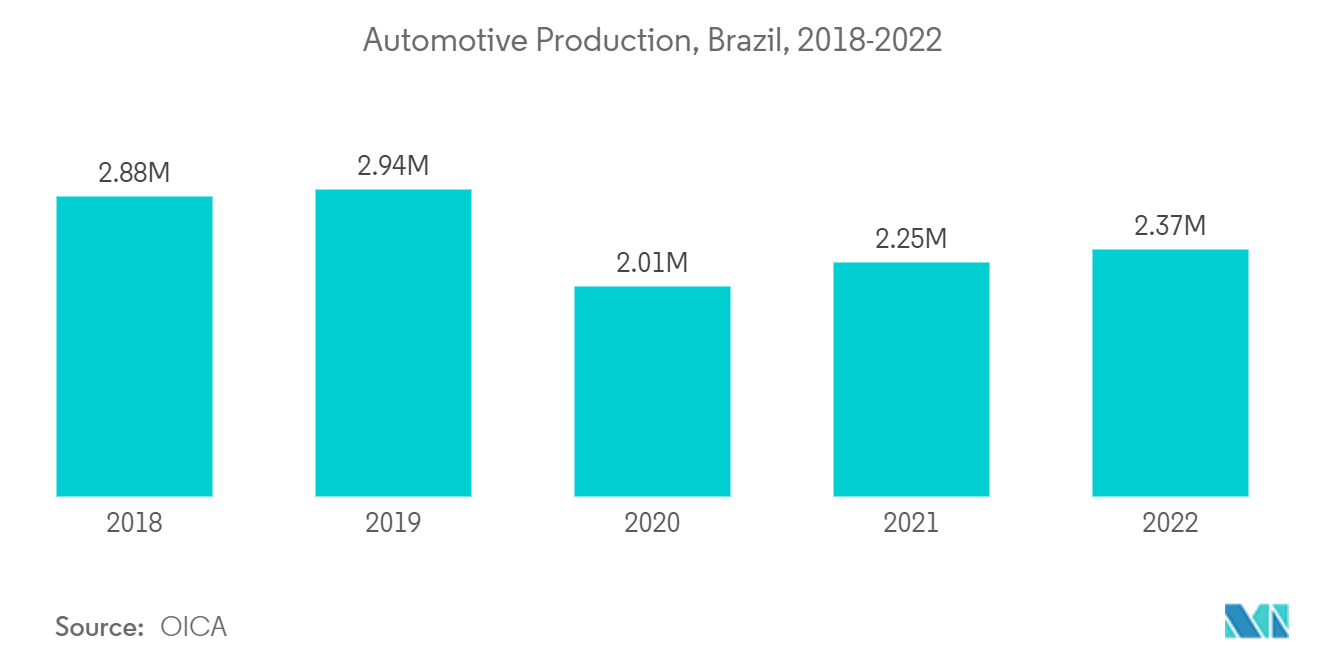

- De acordo com a Associação Nacional dos Fabricantes de Veículos Automotores (ANFAVEA), em outubro de 2022 houve um aumento constante nos indicadores de produção, registro e exportação em comparação com o mês anterior.

- Notavelmente, nos primeiros dez meses de 2022, o Brasil experimentou um aumento de 32,4% nas exportações de automóveis de passageiros, totalizando 406 mil unidades, superando os números de 2021. Países como Chile, Colômbia e México foram destinos de exportação de destaque para a indústria automotiva brasileira.

- Os fatores mencionados, aliados ao apoio governamental, estão contribuindo para o aumento da demanda pelo mercado de lubrificantes na região do Brasil durante o período de previsão.

Visão geral da indústria de lubrificantes da América Latina

O mercado de lubrificantes da América Latina está fragmentado, com players representando uma participação marginal do mercado. Poucas empresas incluem Chevron Corporation, Exxon Mobil Corporation, BP plc, Valvoline Inc. e Total.

Líderes do mercado de lubrificantes da América Latina

Chevron Corporation

Exxon Mobil Corporation

BP p.l.c

Total

Valvoline Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de lubrificantes da América Latina

- Maio de 2022 Shell plc concluiu as vendas da divisão de lubrificantes no Brasil para a Raízen. Este desinvestimento diminuirá a presença da Shell plc no mercado de lubrificantes do Brasil.

- Junho de 2021 A Chevron adquiriu os negócios de combustíveis e lubrificantes da Puma Energy na América Latina, que incluíam ativos em oito países. Este movimento estratégico expandiu a presença da Chevron no mercado na região e fortaleceu o seu portfólio de lubrificantes.

Segmentação da Indústria de Lubrificantes da América Latina

Os produtos lubrificantes são feitos de uma combinação de óleos básicos e aditivos. A composição do óleo base na formulação de lubrificantes está principalmente entre 75-90%. Os óleos básicos possuem propriedades lubrificantes e constituem até 90% do produto lubrificante final.

O mercado é segmentado por tipo de produto e indústria de usuário final. Por tipo de produto, o mercado é segmentado em óleo de motor, óleo de transmissão e engrenagem, fluido hidráulico, graxas e outros tipos de produtos. Pela indústria de usuários finais, o mercado é segmentado por geração de energia, automotiva, equipamentos pesados e outras indústrias de usuários finais. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de lubrificantes em três países da região da América Latina.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (milhões de litros).

| Óleo de motor |

| Óleos para Transmissões e Engrenagens |

| Fluido Metalúrgico |

| Fluido hidraulico |

| Graxas |

| Outros tipos de produtos |

| Geração de energia |

| Automotivo |

| Equipamento pesado |

| Metalurgia e Metalurgia |

| Outras indústrias de usuários finais |

| México |

| Brasil |

| Argentina |

| Resto da América Latina |

| Tipo de Produto | Óleo de motor |

| Óleos para Transmissões e Engrenagens | |

| Fluido Metalúrgico | |

| Fluido hidraulico | |

| Graxas | |

| Outros tipos de produtos | |

| Indústria do usuário final | Geração de energia |

| Automotivo | |

| Equipamento pesado | |

| Metalurgia e Metalurgia | |

| Outras indústrias de usuários finais | |

| Geografia | México |

| Brasil | |

| Argentina | |

| Resto da América Latina |

Perguntas frequentes sobre pesquisa de mercado de lubrificantes na América Latina

Qual é o tamanho do mercado de lubrificantes da América Latina?

O tamanho do mercado de lubrificantes da América Latina deverá atingir 6,16 bilhões de litros em 2024 e crescer a um CAGR de 3,13% para atingir 7,19 bilhões de litros até 2029.

Qual é o tamanho atual do mercado de lubrificantes da América Latina?

Em 2024, o tamanho do mercado de lubrificantes da América Latina deverá atingir 6,16 bilhões de litros.

Quem são os principais atores do mercado de lubrificantes da América Latina?

Chevron Corporation, Exxon Mobil Corporation, BP p.l.c, Total, Valvoline Inc. são as principais empresas que operam no mercado de lubrificantes da América Latina.

Que anos esse mercado de lubrificantes da América Latina cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de lubrificantes da América Latina foi estimado em 5,97 bilhões de litros. O relatório abrange o tamanho histórico do mercado de lubrificantes da América Latina para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de lubrificantes da América Latina para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Lubrificantes da América Latina

Estatísticas para a participação de mercado de lubrificantes na América Latina em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Lubrificantes da América Latina inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.