| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

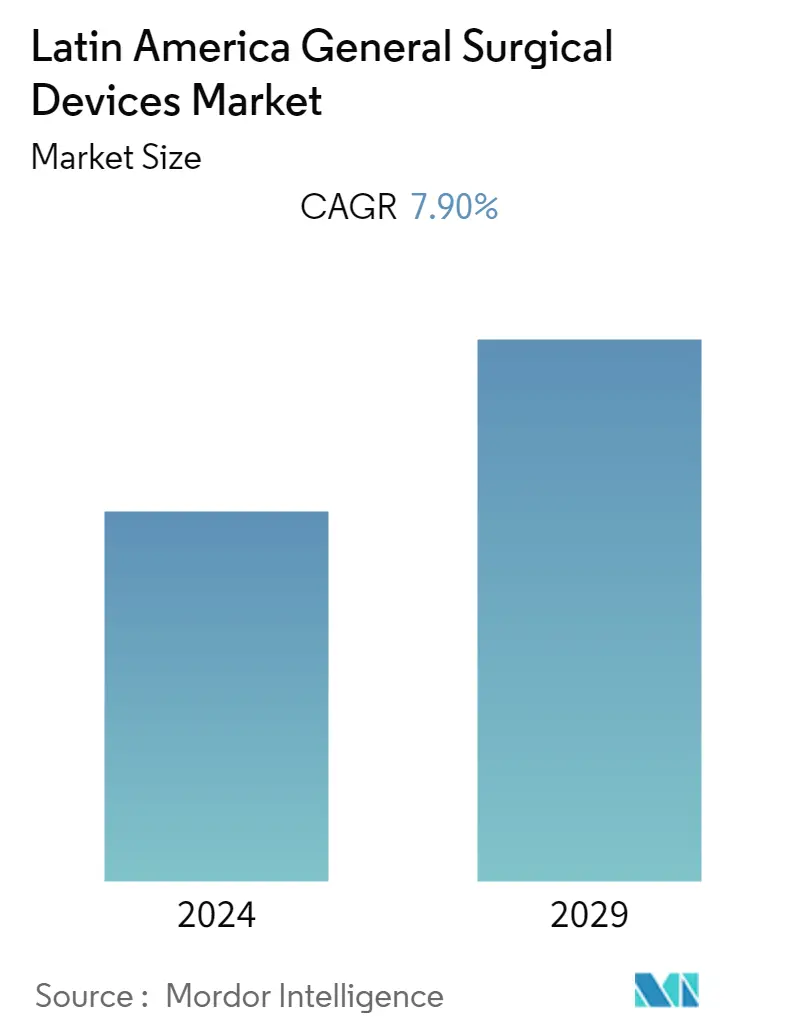

| CAGR | 7.90 % |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de dispositivos cirúrgicos gerais da América Latina

Espera-se que o mercado latino-americano de dispositivos cirúrgicos gerais registre um CAGR de quase 7,9% durante o período de previsão.

A pandemia teve ramificações nas formas de atuação em diversos procedimentos cirúrgicos. Havia diretrizes rígidas específicas para cada especialidade que deveriam ser implementadas e seguidas por todos os cirurgiões para poder prestar cuidados seguros e eficazes aos seus pacientes durante a pandemia de COVID-19. O volume de cirurgias diminuiu significativamente durante a pandemia, devido às orientações rigorosas das autoridades reguladoras para evitar todas as cirurgias não emergentes. De acordo com o estudo publicado em maio de 2022 pelo NCBI, 95% dos profissionais no Brasil relataram uma diminuição no aprendizado de habilidades cirúrgicas. Além disso, 91,8% relataram uma diminuição na exposição clínica em 2020. Assim, o mercado de dispositivos cirúrgicos gerais foi significativamente impactado pelo COVID-19.

Os principais fatores que impulsionam o crescimento do mercado incluem o aumento do número de cirurgias, o aumento das doenças crônicas e o aumento dos gastos com saúde. De acordo com estudo publicado em julho de 2022 pelo NCBI, 1.255.451 procedimentos cirúrgicos oncológicos foram realizados em unidades públicas de saúde no Brasil entre janeiro de 2016 e julho de 2021. Isso corresponde a uma média anual de 50.218 cirurgias. Foi observado um aumento de 22% de 2016 (124.807 cirurgias oncológicas) para 2021 (152.470 cirurgias). A proporção média de cirurgias oncológicas foi de 9,98 procedimentos por 10 mil habitantes por ano. Isso mostra um aumento na demanda por dispositivos cirúrgicos, o que está contribuindo para o crescimento do mercado durante o período de previsão.

Além disso, a maioria deles são idosos com idades compreendidas entre os 15 e os 64 anos que correm o risco de desenvolver doenças crónicas, como doenças cardiovasculares e doenças neurológicas. Conseqüentemente, isso levará a um aumento na demanda por cirurgias, o que deverá impulsionar o crescimento de dispositivos cirúrgicos gerais durante o período de previsão.

Em artigo do UNFPA de 2021, o percentual de pessoas entre 15 e 64 anos era de 68,3% no Chile, 62,6% na Bolívia, 68,7% na Colômbia, 65% no Equador, 64,4% no Paraguai, 66,4% no Peru, 64,5 % no Uruguai e 65,3% na Venezuela. Assim, o aumento da população idosa provavelmente aumentará a demanda por cirurgias, pois são mais propensos a doenças crônicas, contribuindo assim para o crescimento do mercado.

Assim, espera-se que os fatores acima mencionados impulsionem o crescimento do mercado. No entanto, espera-se que regulamentações governamentais rigorosas e reembolso indevido de dispositivos cirúrgicos dificultem o crescimento do mercado.

Tendências do mercado de dispositivos cirúrgicos gerais da América Latina

Espera-se que os dispositivos cirúrgicos portáteis testemunhem um alto crescimento durante o período de previsão

Os dispositivos cirúrgicos portáteis estão se tornando cada vez mais avançados. O uso em larga escala de instrumentos cirúrgicos avançados nos últimos anos impulsionou o mercado de dispositivos portáteis na América Latina.

As operações cirúrgicas exigem que os cirurgiões se envolvam frequentemente em atividades que exigem muita mão, incluindo suturas. O mercado está crescendo devido ao aumento dos procedimentos cirúrgicos minimamente invasivos e ao aumento das cirurgias ambulatoriais. Por exemplo, de acordo com as atualizações da OMS de junho de 2021, a utilização de cesarianas continua a aumentar a nível mundial, sendo responsável por mais de 1 em cada 5 (21%) partos. Se esta tendência continuar, até 2030, as taxas mais elevadas deverão estar na Ásia Oriental (63%), na América Latina e nas Caraíbas (54%). Assim, devido ao aumento dos casos de cesárea na região, espera-se que o segmento testemunhe um crescimento significativo durante o período de previsão.

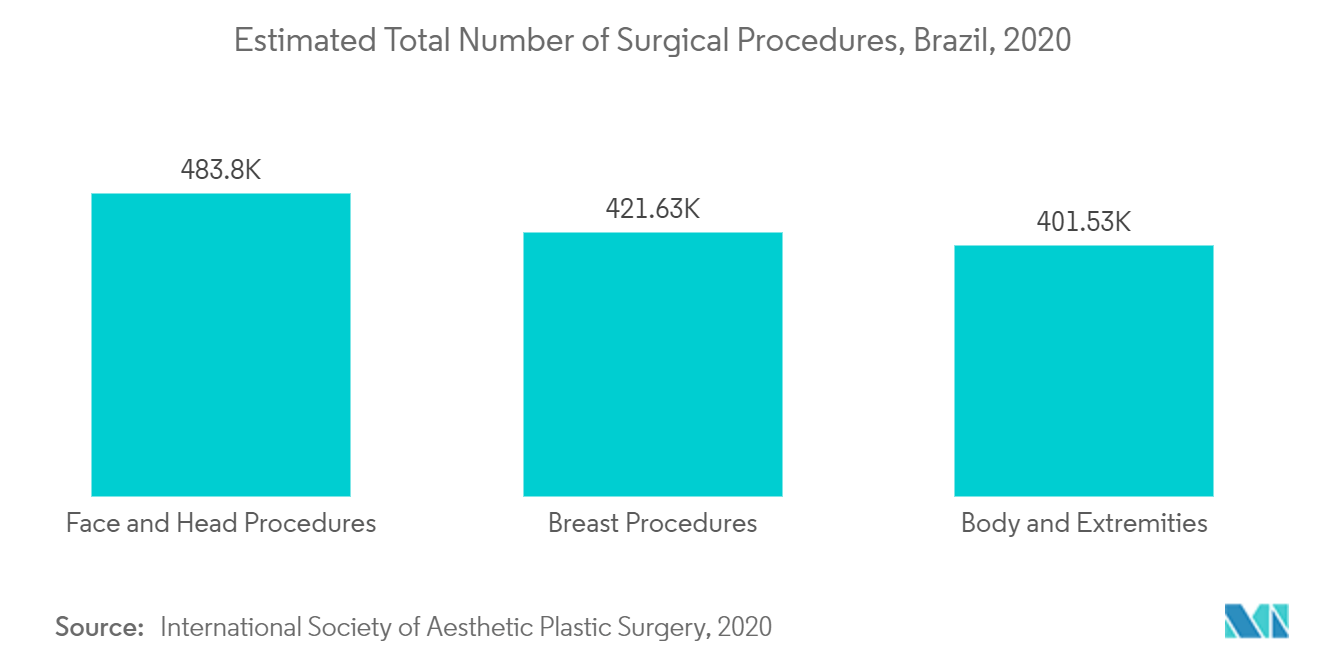

Além disso, de acordo com o relatório ISAPS 2020, 112.186 abdominoplastias foram realizadas em 2020 no México, o que representou 8,6% do total de procedimentos cirúrgicos realizados no mundo. Portanto, o crescente número de cirurgias leva a um aumento na demanda por dispositivos cirúrgicos portáteis, impulsionando assim o crescimento segmentar.

Além disso, o desenvolvimento de dispositivos avançados, como dispositivos cirúrgicos robóticos manuais para intervenções laparoscópicas, aumenta a destreza do cirurgião. Muitas inovações foram feitas devido à necessidade de alta confiabilidade, precisão e segurança do paciente. Por exemplo, em maio de 2022, a CMR Surgical lançou seu sistema robótico cirúrgico Versius no Brasil, marcando o lançamento da CMR Surgical na América Latina. Além disso, as economias emergentes em toda a América Latina apresentam grandes oportunidades para os fabricantes de equipamentos cirúrgicos portáteis. Portanto, todos os fatores citados acima contribuem para o crescimento do mercado.

Espera-se que o Brasil domine o mercado de dispositivos cirúrgicos gerais da América Latina durante o período de previsão

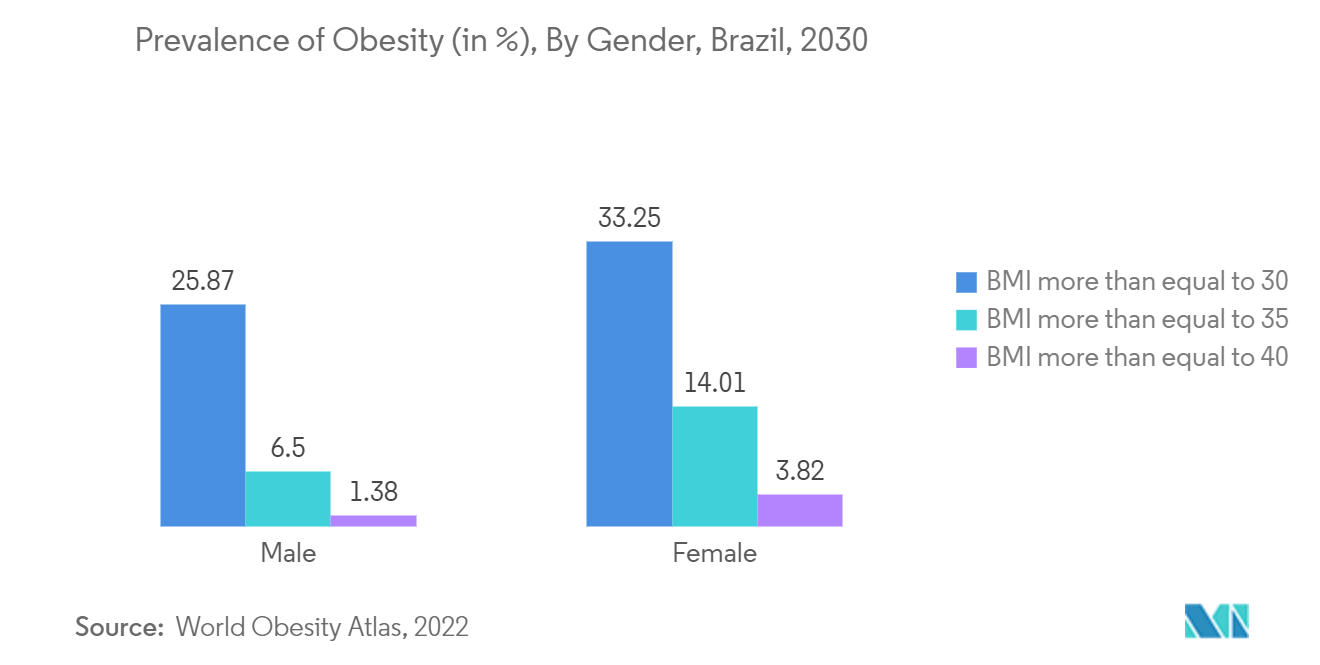

Espera-se que o Brasil domine o mercado global durante todo o período de previsão devido ao aumento da obesidade e ao aumento de doenças crônicas como hipertensão e acidente vascular cerebral, entre outras. Essas doenças requerem intervenções cirúrgicas.

De acordo com o Atlas Mundial da Obesidade 2022, publicado pela Federação Mundial de Obesidade, a obesidade deverá representar aproximadamente 30% (1 em cada 3) da população adulta do Brasil até 2030. A Pesquisa Nacional de Saúde publicada em 2020 mostrou que 1 em cada 4 brasileiros era obesos em 2020, representando um total de mais de 41 milhões de pessoas. Segundo dados da OMS divulgados em junho de 2021, 9,1 milhões de adultos já foram diagnosticados com sobrepeso e mais de 4 milhões com obesidade em 2021. Assim, com o aumento da prevalência da obesidade no Brasil, espera-se que a demanda por dispositivos cirúrgicos aumente, o que espera-se que impulsione o crescimento do mercado no país durante o período de previsão.

Além disso, espera-se que as principais atividades dos participantes do mercado, como fusões e aquisições, parcerias e lançamentos de produtos, impulsionem o crescimento do mercado. Por exemplo, em outubro de 2021, a SpineGuard recebeu autorização da ANVISA (Agência Nacional de Vigilância Sanitária), a autoridade reguladora do governo, para autorização para vender seus produtos Dynamic Surgical Guidance (DSG) Connect no Brasil. Da mesma forma, em outubro de 2020, a Ovesco recebeu aprovação de mercado da Agência Nacional de Vigilância Sanitária (Anvisa) para um Dispositivo de Ressecção de Espessura Total (FTRD) colônico e diagnóstico.

Assim, espera-se que todos os fatores acima mencionados impulsionem o crescimento do mercado no país.

Visão geral da indústria de dispositivos cirúrgicos gerais da América Latina

O mercado de dispositivos cirúrgicos gerais da América Latina é fragmentado devido à presença de diversas empresas que operam na região. A indústria observou mudanças significativas na adoção de estratégias de mercado, como desenvolvimento de produtos, fusões e aquisições nos últimos anos. Assim, o mercado tornou-se competitivo. As principais empresas do mercado são B. Braun Melsungen AG, Teleflex Incorporated., Boston Scientific Corporation, Integer Holdings Corporation, Medtronic, Conmed Corporation, Olympus Corporation, Stryker Corporation e Johnson Johnson, entre outras.

Líderes do mercado de dispositivos cirúrgicos gerais da América Latina

-

Boston Scientific Corporation

-

Johnson & Johnson

-

Getinge AB.

-

Medtronic PLC

-

Olympus Corporations

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos cirúrgicos gerais da América Latina

- Julho de 2022 Ovesco recebeu aprovação de mercado da Agência Nacional de Vigilância Sanitária (Anvisa) para o Sistema OTSC e mini Sistema OTSC. OTSC System Set é um instrumento usado para endoscopia flexível.

- Março de 2022 MicroPort CardioFlow Medtech Corporation (CardioFlow Medtech) anunciou que seu cateter balão Alwide Plus (Alwide Plus) recebeu aprovação de comercialização da Administração Nacional Argentina de Medicamentos, Alimentos e Dispositivos Médicos (ANMAT).

Segmentação da indústria de dispositivos cirúrgicos gerais da América Latina

Os dispositivos cirúrgicos têm uma finalidade específica durante a cirurgia. Normalmente, os dispositivos cirúrgicos têm uso genérico, enquanto algumas ferramentas específicas são projetadas para procedimentos ou cirurgias específicas.

Espera-se que o mercado latino-americano de dispositivos cirúrgicos gerais registre um CAGR de 7,9% durante o período de previsão. O mercado latino-americano de dispositivos cirúrgicos gerais é segmentado por produtos (dispositivos portáteis, dispositivos laparoscópicos, dispositivos eletrocirúrgicos, dispositivos para fechamento de feridas, trocartes e dispositivos de acesso e outros produtos), aplicações (ginecologia e urologia, cardiologia, ortopedia, neurologia e outras aplicações). ) e geografia (México, Brasil, Argentina e resto da América Latina). O relatório oferece o valor (em milhões de dólares) para os segmentos acima..

| Por produtos | Dispositivos portáteis |

| Dispositivos laproscópicos | |

| Dispositivos eletrocirúrgicos | |

| Dispositivos para fechamento de feridas | |

| Trocars e dispositivos de acesso | |

| Outros produtos | |

| Por aplicativos | Ginecologia e Urologia |

| Cardiologia | |

| Ortopédico | |

| Neurologia | |

| Outras aplicações | |

| Geografia | México |

| Brasil | |

| Argentina | |

| Resto da América Latina |

Perguntas frequentes sobre pesquisa de mercado de dispositivos cirúrgicos gerais da América Latina

Qual é o tamanho atual do mercado de dispositivos cirúrgicos gerais da América Latina?

O Mercado de Dispositivos Cirúrgicos Gerais da América Latina deverá registrar um CAGR de 7,90% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de dispositivos cirúrgicos gerais da América Latina?

Boston Scientific Corporation, Johnson & Johnson, Getinge AB., Medtronic PLC, Olympus Corporations são as principais empresas que operam no mercado de dispositivos cirúrgicos gerais da América Latina.

Que anos abrange este mercado de Dispositivos Cirúrgicos Gerais da América Latina?

O relatório abrange o tamanho histórico do mercado de dispositivos cirúrgicos gerais da América Latina para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos cirúrgicos gerais da América Latina para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Relatório da Indústria de Dispositivos Cirúrgicos Gerais da América Latina

Estatísticas para a participação de mercado de Dispositivos Cirúrgicos Gerais da América Latina em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Dispositivos Cirúrgicos Gerais da América Latina inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.