Análise de mercado de sinalização digital da América Latina

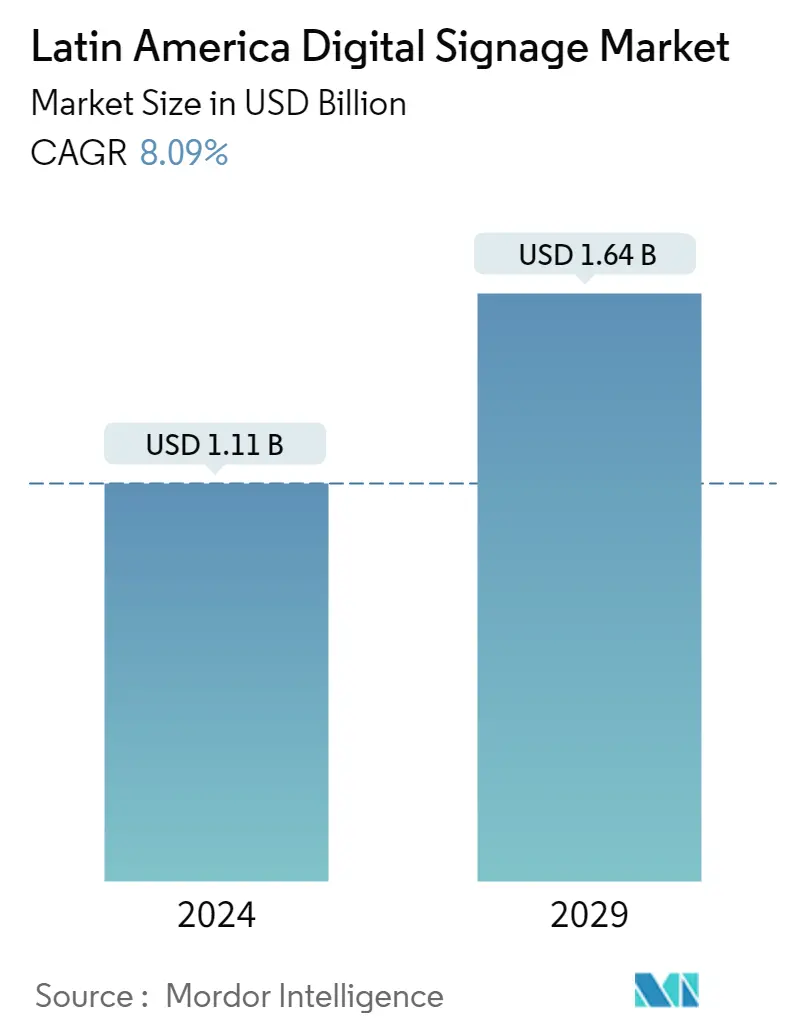

O tamanho do mercado de sinalização digital da América Latina é estimado em US$ 1,11 bilhão em 2024, e deverá atingir US$ 1,64 bilhão até 2029, crescendo a um CAGR de 8,09% durante o período de previsão (2024-2029).

- A sinalização digital permite que os fornecedores da região alterem os displays e as mensagens mais rapidamente e permitam que o conteúdo chegue aos clientes potenciais de maneira econômica e eficiente. Além disso, é fácil de gerenciar quando comparado aos anúncios tradicionais. A sinalização digital oferece informações em tempo real sobre produtos e disponibilidade, dados interativos e fotos e vídeos visualmente atraentes.

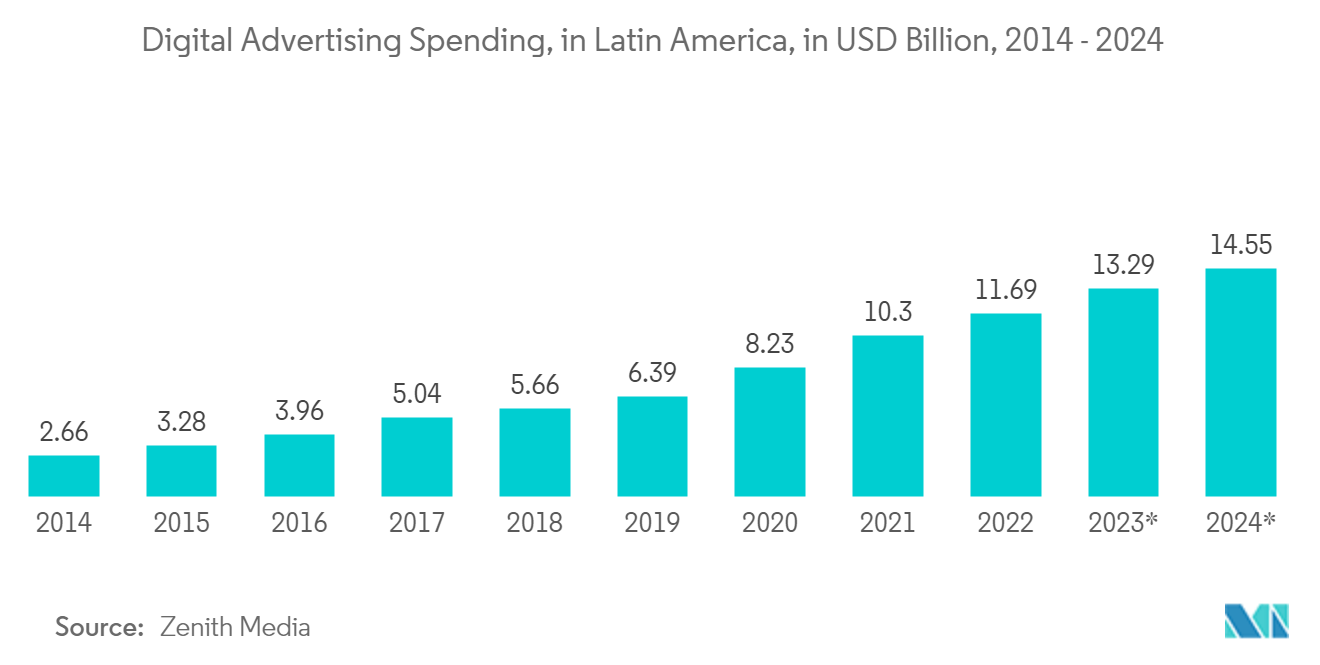

- Espera-se que o aumento dos gastos com publicidade digital na região latino-americana crie novas oportunidades significativas para o crescimento do mercado de sinalização digital. A sinalização digital externa é uma parte do mercado de áudio e visual que tem crescido constantemente na última década, e esse crescimento está apenas acelerando. A sinalização digital externa é usada em quase todos os setores, com aplicações em restaurantes e hotéis, locais de varejo, instalações de trânsito e eventos de entretenimento.

- Além disso, espera-se que o aumento das colaborações ajude os fornecedores de soluções a fornecer soluções inovadoras aos clientes. Por exemplo, a Digital Signage Federation (DSF), a organização comercial independente sem fins lucrativos que atende a indústria de sinalização digital, anunciou que a DSMX é uma afiliada da DSF chamada Asociaciòn Digital Signage Latinoamèrica ou DS Latin America. O novo companheiro ajudará a DSF a desenvolver educação, padrões e melhores práticas líderes do setor em todo o mundo.

- A região tem testemunhado expansões de empresas globais, uma vez que a área oferece oportunidades lucrativas aos fornecedores de soluções para desenvolvimento e crescimento. Por exemplo, a Telelogos, fornecedora de software para sinalização digital, mídia e dispositivos conectados, expandiu sua presença na América Latina abrindo um escritório na Cidade do México. A presença latino-americana permitirá à empresa reagir às demandas dos clientes regionais e fortalecer as relações com seus parceiros locais.

- Além disso, as implantações de tecnologia em cidades inteligentes envolvem vários sensores para gerar dados sobre diversas tarefas, como destinos futuros, lembretes sobre compras anteriores e pontos de interesse ao longo do caminho. Abriu portas para a instalação de sinalização em centros de transporte público.

- A sinalização digital para usuários finais que tentam desenvolver e implantar a infraestrutura de forma independente pode ser confusa. Por ser um empreendimento complexo, requer conhecimentos em diversas áreas, como TI, audiovisual, software, mecânica e tecnologias de exibição. Para aproveitar as soluções completas oferecidas por varejistas de valor agregado que incorporam produtos de fornecedores parceiros de hardware e software, é necessária facilidade técnica e padronização de protocolos. Isso não apenas facilita a instalação, mas também simplifica as atualizações e reduz a manutenção. A interoperabilidade é outra grande preocupação no mercado estudado.

- No período pós-pandemia, as empresas procuram novas abordagens para envolver os clientes com o surgimento de novas tecnologias e a popularidade cada vez maior dos conteúdos digitais. Além disso, as organizações que antes utilizavam sinalização impressa e comunicação presencial dependeram mais fortemente das comunicações digitais nos últimos dois anos, e espera-se que a tendência continue. Com as empresas imprimindo menos material físico e reduzindo os limites de capacidade, espera-se que a sinalização digital desempenhe um papel essencial no período pós-COVID-19 na América Latina.

Tendências do mercado de sinalização digital da América Latina

Aumentando a digitalização para impulsionar o mercado

- Nos últimos anos, a tendência de digitalização progrediu significativamente na região latino-americana, impulsionada pelo progresso técnico, pelo desenvolvimento da Internet, pela crescente sensibilização dos consumidores e pela crescente globalização. As tendências tecnológicas emergentes devido à digitalização, como a Internet das Coisas, a IA, a análise de dados empregando Big Data e a AR (Realidade Aumentada), têm um impacto considerável nas operações comerciais da indústria, da sociedade e do ambiente de trabalho.

- A pandemia da COVID-19 trouxe anos de mudanças na forma como todos os setores, empresas e regiões fazem negócios. Por exemplo, as empresas aceleraram significativamente a digitalização das suas interações na cadeia de abastecimento, clientes e operações internas. A participação de produtos digitais ou habilitados para digital em seus portfólios aumentou consideravelmente.

- Além disso, em fevereiro de 2023, o Ministro da Economia da Argentina e o BID também anunciaram um investimento no valor de 80 milhões de dólares na Argentina para lançar um programa de apoio a pequenas, micro e médias empresas para a sua transformação digital produtiva rumo à Indústria 4.0. O programa incorpora serviços técnicos para ajudar as empresas a adotar novas tecnologias e a adaptar-se a uma economia inovadora e mais resiliente aos impactos das alterações climáticas. Tais tendências criam colectivamente um cenário de mercado favorável para a indústria de sinalização digital, uma vez que uma maior consciência da tecnologia digital impulsionará a sua adopção em vários sectores.

- De acordo com a GSMA, um aumento de 10% na penetração da Internet móvel pode aumentar o PIB de um país em 1,2%, enquanto um aumento de 10% na digitalização de um país pode gerar 1,9% no crescimento do PIB. Espera-se que tais estatísticas incentivem os países latino-americanos a acelerar ainda mais os seus esforços de digitalização, criando um cenário favorável para o mercado estudado.

- Além disso, o aumento dos gastos com publicidade digital, juntamente com os orçamentos alocados pelas empresas para a digitalização, é a principal razão para a elevada taxa de adoção destes dispositivos no segmento comercial.

- Os principais retalhistas estão a expandir a sua presença nos mercados de crescimento mais rápido da América Latina. A Amazon está ampliando suas extensas operações e serviços no Brasil, México, Colômbia e Chile. Da mesma forma, o Mercado Libre, o player do comércio eletrônico, anunciou esforços para atualizar a tecnologia, as ofertas e a cobertura geral para atender à crescente demanda.

Brasil detém a maior participação de mercado

- O Brasil é um dos maiores países da América Latina. A infra-estrutura empresarial do país está a prosperar como resultado da crescente taxa de urbanização, o que aumenta a procura de soluções de sinalização digital. Por exemplo, segundo o Banco Mundial, em 2021, o grau de urbanização no Brasil era de cerca de 87,32%. Como as explicações para a sinalização digital são essenciais para aumentar a eficácia da comunicação, ao utilizar tais soluções, os utilizadores finais podem expandir o seu alcance nas regiões metropolitanas para acomodar a população em expansão na área.

- A digitalização tem sido uma tendência predominante no Brasil, pois o governo está tomando diversas iniciativas para expandir a infraestrutura digital no país. Por exemplo, o governo brasileiro trabalha com a Cisco há anos para desenvolver a infraestrutura de rede necessária para suportar soluções digitais. Além disso, segundo a EBC, empresa de comunicação pública do Brasil, em 2021, o país subiu cinco posições para ser classificado como o segundo país mais avançado na área de governo digital globalmente.

- Investimentos contínuos estão sendo feitos no país para apoiar ainda mais esse crescimento. Por exemplo, em setembro de 2022, o Banco Interamericano de Desenvolvimento (BID) aprovou um empréstimo no valor de 164 milhões de dólares ao Estado de São Paulo, Brasil, para ajudá-lo a avançar no processo de transformação digital para melhorar a qualidade e a eficiência dos serviços públicos para cidadãos. Tais tendências criam perspectivas favoráveis para o crescimento do mercado no país.

- O aumento de pontos de venda e shopping centers no país também impulsiona a demanda por sistemas de sinalização digital. De acordo com a Associação Brasileira de Shopping Centers (Abrasce), havia 620 shoppings no Brasil em 2022, e eles faturaram juntos cerca de R$ 160 bilhões (cerca de US$ 30,8 bilhões) em vendas. Renner, CA, Hipermercado Carrefour, Extra, Magazine Luiza, Casas Bahia, Drogasil, Droga Raia e outras grandes marcas estão entre os principais varejistas do Brasil que adotam soluções de publicidade digital. O objetivo atual dos shopping centers brasileiros é proporcionar aos clientes uma experiência imersiva, combinando a sinalização tradicional e digital dos shoppings, o que deverá impulsionar o mercado estudado.

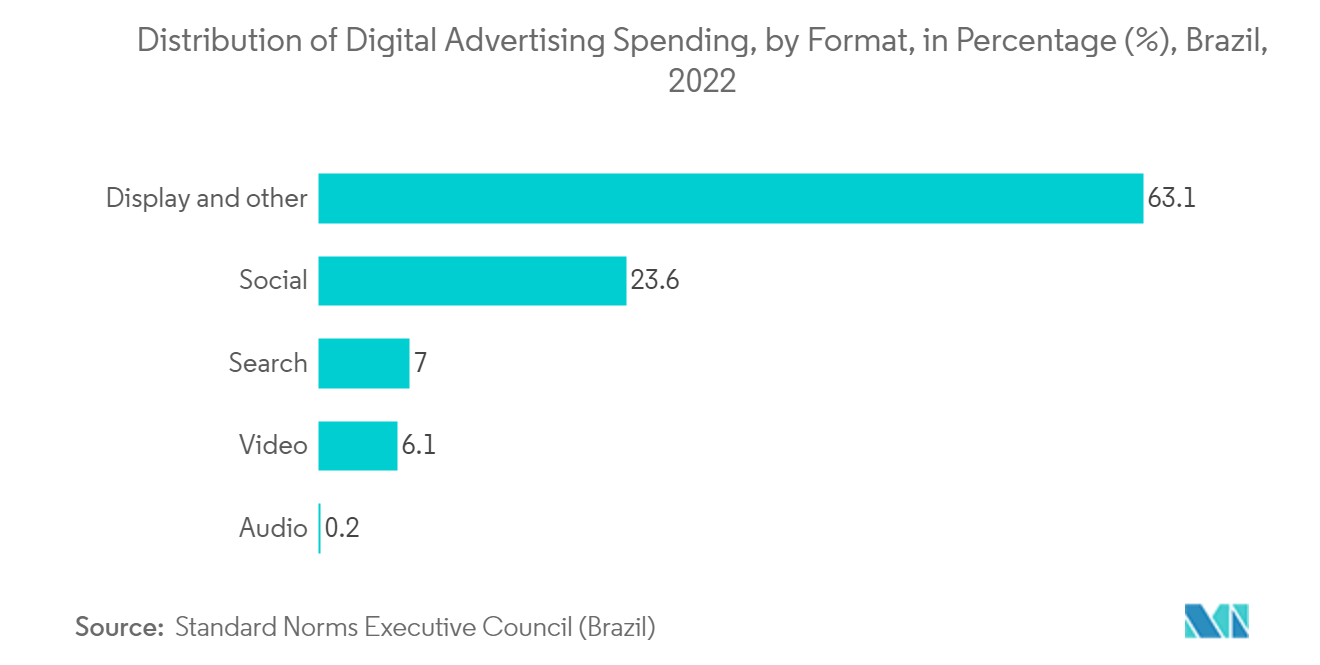

- Os crescentes gastos com publicidade também estão entre os principais fatores que impulsionam o crescimento do mercado de sinalização digital no Brasil. Por exemplo, de acordo com a Magna, uma empresa líder em investimentos médicos, o Brasil teve os maiores gastos com publicidade entre os países latino-americanos.

- A sinalização digital está substituindo amplamente os métodos tradicionais de publicidade devido aos vários benefícios que oferecem em relação aos métodos tradicionais de publicidade. Espera-se que isto impulsione a adoção de soluções de sinalização digital no setor publicitário do país.

Visão geral da indústria de sinalização digital da América Latina

A crescente procura entre vários utilizadores finais e o resultante aumento das oportunidades para produtos de sinalização digital estão a contribuir para o aumento da concorrência entre os intervenientes no mercado. Alguns dos principais players do mercado latino-americano de sinalização digital incluem Panasonic Corporation, LG Display Co. Ltd, Samsung Electronics Co.

- Em março de 2023 - a Hivestack anunciou uma parceria estratégica com a Winkel Media, a primeira rede inteligente de mídia digital e análise de dados da América Latina, com mais de 5.000 telas localizadas em lojas de varejo de primeira linha no Peru, México, Equador e Colômbia. Por meio desta parceria, a Winkel Media integrará inventário DOOH avançado baseado em dados na Hivestack Supply Side Platform (SSP) para anunciantes em todo o mundo lançarem campanhas por meio de Open Exchange e Private Marketplace Deals (PMP).

- Em fevereiro de 2023 – NoviSign, fornecedora de soluções de software de sinalização digital, anunciou a expansão de sua presença na Costa Rica para apoiar o crescente mercado da América Latina. A empresa oferece um conjunto completo de ferramentas baseadas na web que oferecem aos usuários tudo o que precisam para criar e gerenciar excelente sinalização digital.

Líderes de mercado de sinalização digital da América Latina

Panasonic Corporation

LG Display Co. Ltd

Samsung Electronics Co. Ltd

Sony Corporation

Sharp Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sinalização digital da América Latina

- Janeiro de 2023 - A Panasonic Corporation lançou seus projetores laser DLP de 1 chip da série PT-REQ12 e da série PT-REZ12 de próxima geração para oferecer experiências nunca antes vistas com brilho de até 12.000 lm, resolução 4K3 e capacidade de projeção de 240 Hz4. Este lançamento ocorre num momento em que a economia da experiência está se recuperando e a demanda por entretenimento envolvente está aumentando.

- Janeiro de 2023 - Broadsign International LLC anunciou o lançamento de sua plataforma OOH de próxima geração projetada para ajudar os proprietários de mídia OOH a melhorar a operação, o gerenciamento de negócios e a escalabilidade. Fornecerá novas ferramentas flexíveis de campanha direcionadas ao público-alvo com uma interface de usuário unificada e expandirá o acesso estático para ajudar os proprietários de mídia a desenvolver oportunidades de receita e trabalhar com mais eficiência.

Segmentação da indústria de sinalização digital da América Latina

Um sistema de sinalização digital fornece e exibe conteúdo, como imagens digitais, vídeo, streaming de mídia e informações. O conteúdo exibido é arquivado e as informações de agendamento são editadas no sistema de gerenciamento de conteúdo. A sinalização digital, também conhecida como sinalização dinâmica, é um tipo de display digital que anuncia informações de transmissão, programação de televisão e outros conteúdos. Os sinais digitais usam uma variedade de tecnologias, incluindo LED e LCD. Eles podem ser observados em espaços públicos e privados, como restaurantes, lojas e locais de trabalho.

O escopo do estudo inclui as receitas auferidas com as vendas de sinalização digital em diversos tipos, como hardware, software e serviços. O mercado também inclui as vendas de sinalização digital em vários setores verticais de usuário final, como varejo, transporte, hotelaria, empresas e governo. O escopo do estudo concentra-se na análise de mercado de serviços de sinalização digital vendidos em toda a América Latina. O estudo rastreia os principais parâmetros do mercado, os influenciadores de crescimento subjacentes e os principais fornecedores que operam no setor, o que apóia as estimativas de mercado e as taxas de crescimento durante o período de previsão. O estudo analisa ainda o impacto do COVID-19 no ecossistema.

O mercado latino-americano de sinalização digital é segmentado por tipo (hardware (tela LCD/LED, tela OLED, reprodutores de mídia, telas de projetor/projeção), software e serviços), indústria de usuário final (varejo, transporte, hospitalidade, corporativo e governo) e país (Brasil, México, Argentina e resto da América Latina). Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Hardware | Visor LCD/LED |

| Visor OLED | |

| Reprodutores de mídia | |

| Projetores/Telas de Projeção | |

| Outros hardwares | |

| Programas | |

| Serviços |

| Varejo |

| Transporte |

| Hospitalidade |

| Corporativo |

| Governo |

| Outras indústrias de usuários finais |

| Brasil |

| México |

| Argentina |

| Resto da América Latina |

| Por tipo | Hardware | Visor LCD/LED |

| Visor OLED | ||

| Reprodutores de mídia | ||

| Projetores/Telas de Projeção | ||

| Outros hardwares | ||

| Programas | ||

| Serviços | ||

| Por indústria de usuário final | Varejo | |

| Transporte | ||

| Hospitalidade | ||

| Corporativo | ||

| Governo | ||

| Outras indústrias de usuários finais | ||

| Por país | Brasil | |

| México | ||

| Argentina | ||

| Resto da América Latina |

Perguntas frequentes sobre pesquisa de mercado de sinalização digital na América Latina

Qual é o tamanho do mercado de sinalização digital de LA?

O tamanho do mercado de sinalização digital de LA deverá atingir US$ 1,11 bilhão em 2024 e crescer a um CAGR de 8,09% para atingir US$ 1,64 bilhão até 2029.

Qual é o tamanho atual do mercado de sinalização digital de LA?

Em 2024, o tamanho do mercado de sinalização digital de LA deverá atingir US$ 1,11 bilhão.

Quem são os principais atores do mercado de sinalização digital de LA?

Panasonic Corporation, LG Display Co. Ltd, Samsung Electronics Co. Ltd, Sony Corporation, Sharp Corporation são as principais empresas que operam no mercado de sinalização digital da América Latina.

Que anos esse mercado de sinalização digital de LA cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de sinalização digital de LA foi estimado em US$ 1,03 bilhão. O relatório abrange o tamanho histórico do mercado de sinalização digital de LA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sinalização digital de LA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de sinalização digital de LA

Estatísticas para a participação de mercado de sinalização digital da América Latina em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de sinalização digital da América Latina inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.