Análise de mercado de geradores de gás de laboratório

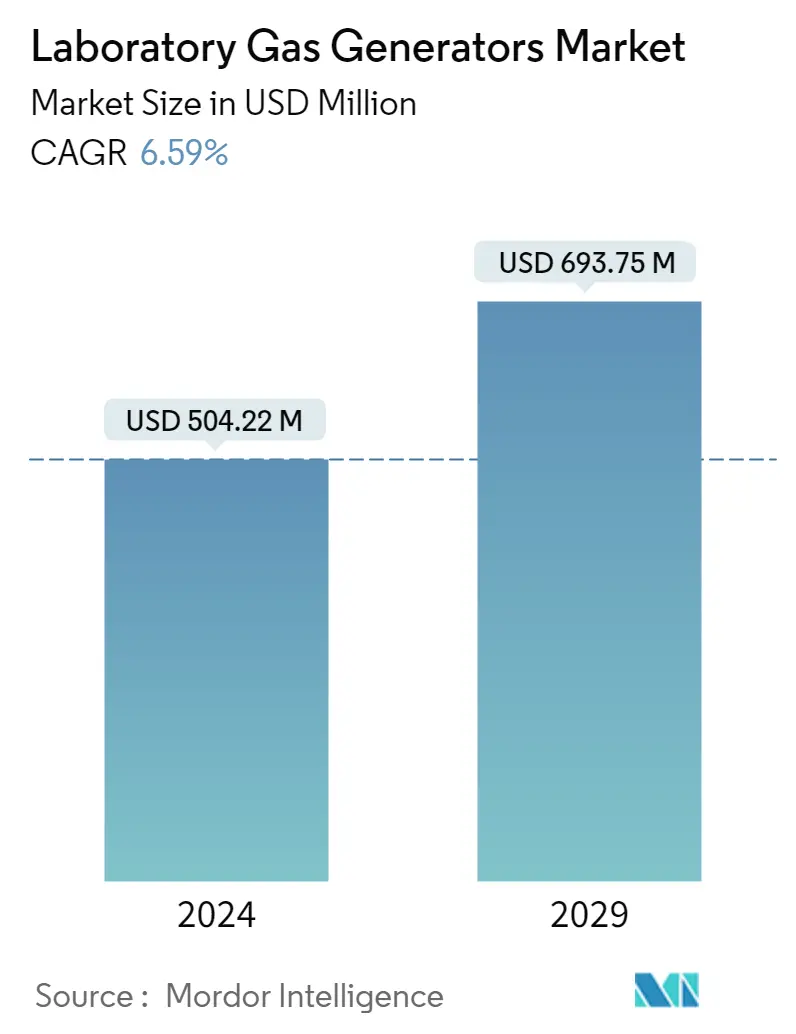

O tamanho do mercado de geradores de gás de laboratório é estimado em US$ 504,22 milhões em 2024, e deve atingir US$ 693,75 milhões até 2029, crescendo a um CAGR de 6,59% durante o período de previsão (2024-2029).

COVID-19 impactou o mercado de geradores de gás de laboratório devido à interrupção da operação e da cadeia de suprimentos, à diminuição da demanda dos clientes e à desaceleração econômica global. Assim, o encerramento de instituições académicas e laboratórios em todo o mundo resultou numa perda significativa de receitas segmentais para as empresas. Além disso, a procura de geradores de gases de laboratório aumentou durante a pandemia devido à actividade de investigação e desenvolvimento laboratorial relacionada com a COVID-19. Por exemplo, em junho de 2021, a Novagenix utilizou geradores de nitrogênio PEAK em seu estudo de descoberta de medicamentos contra a COVID-19 para avaliar e certificar a eficácia e a qualidade dos medicamentos na Turquia. Esse uso de geradores de gás de laboratório na descoberta de medicamentos para COVID impulsionou a demanda por geradores de gás de laboratório durante a pandemia. Assim, a pandemia COVID-19 impulsionou o crescimento do mercado e deverá seguir a mesma tração durante o período de previsão do estudo.

O crescimento deste mercado é impulsionado principalmente pelas crescentes preocupações de segurança relacionadas com a utilização de cilindros de gás convencionais, pela crescente importância das técnicas analíticas nos processos de aprovação de medicamentos e alimentos e pelo aumento dos gastos em ID nas indústrias-alvo.

A química analítica desempenha um papel crucial no desenvolvimento de medicamentos, garantindo a qualidade, segurança e eficácia de novos medicamentos. Embora vários métodos analíticos sejam utilizados no setor farmacêutico, três técnicas analíticas gerais são usadas principalmente para determinar a estrutura, separar analitos e quantificar compostos alvo. Isso inclui cromatografia, espectroscopia e técnicas convencionais de química analítica. A aplicação de testes analíticos está crescendo para detectar e identificar produtos químicos perigosos, incluindo adulterantes e compostos farmaceuticamente ativos. Neste contexto, o artigo da Azo Optics publicado em março de 2022 afirmou que a espectroscopia ultravioleta/visível (UV/Vis) e infravermelha (IR) são duas técnicas espectroscópicas padrão utilizadas para quantificar a presença de aditivos alimentares nos seus alimentos acabados. Esses dois métodos podem oferecer detalhes cruciais sobre a composição química, características texturais e aspectos relacionados à qualidade dos aditivos alimentares. Assim, com o aumento do uso da espectroscopia para testes analíticos do processo de aprovação de alimentos, espera-se também que os geradores de gases de laboratório aumentem, impulsionando assim o crescimento do mercado.

Além disso, as técnicas de cromatografia líquida de alta eficiência (HPLC) utilizam fases estacionárias contendo proteínas e fosfolipídios para simular o ambiente biológico onde as moléculas difundidas do medicamento são conhecidas como cromatografia biomimética. O artigo publicado pelas Sociedades Químicas Europeias em abril de 2022 mencionou a utilização de dados cromatográficos biomiméticos para prever a toxicidade aquática de medicamentos e pesticidas. Espera-se que essa crescente adoção dessas técnicas analíticas gere a demanda por geradores de gases de laboratório, frequentemente utilizados para realizá-los, impulsionando assim o crescimento do mercado.

Além disso, o artigo da PharmaVoice publicado em Julho de 2022 afirmou que nos cinco anos que antecederam 2022, os gastos em ID do sector da biotecnologia quase duplicaram. Como os laboratórios de biotecnologia são um ambiente controlado, os geradores de gás de laboratório de nitrogênio são usados principalmente nesses laboratórios. Assim, com o crescente investimento nas indústrias de biotecnologia, prevê-se o crescimento dos geradores de gases de laboratório.

Além disso, os players do mercado também estão envolvidos em estratégias como aquisições, fusões e lançamentos de produtos, entre outras. Por exemplo, em agosto de 2022, a Tisch Environmental adquiriu a AADCO Instruments (Advanced Analytical Device Company). A empresa AADCO está desenvolvendo uma linha de Geradores Zero Air de última geração.

Assim, espera-se que fatores como a crescente importância das técnicas analíticas nos processos de aprovação de medicamentos e alimentos, os crescentes gastos com PD e o aumento das atividades dos participantes do mercado, como fusões e aquisições, testemunhem o crescimento durante o período de previsão. No entanto, espera-se que a relutância em substituir os métodos convencionais de fornecimento de gás e a falta de pessoal qualificado restrinjam o crescimento do mercado.

Tendências de mercado de geradores de gás de laboratório

Espera-se que os geradores de gás nitrogênio detenham uma participação significativa no mercado durante o período de previsão

Espera-se que o gerador de gás nitrogênio contribua para o crescimento do segmento estudado ao longo do período de previsão. Geradores de gás nitrogênio são máquinas que separam moléculas de nitrogênio do ar comprimido. É amplamente adotado na indústria alimentícia, semicondutores, petróleo, química e institutos de pesquisa. Fatores como a crescente importância das técnicas analíticas nos processos de aprovação de medicamentos e alimentos, as crescentes preocupações com a segurança alimentar e o aumento dos gastos em ID nas indústrias-alvo estão a impulsionar o crescimento do segmento. Além disso, vantagens como baixa reatividade com outros compostos e a capacidade de controlar os níveis de oxigênio ambiente estão aumentando a adoção de geradores de gás nitrogênio na realização de análises de cromatografia líquida-espectrometria de massa (LC-MS) para operação de detectores evaporativos de espalhamento de luz (ELSDs) e manutenção das condições ambientais em incubadoras de fertilização in vitro (FIV).

Os cilindros de nitrogênio convencionais estão associados a várias desvantagens, como maior risco de vazamentos. Por exemplo, um artigo de estudo da NPR publicado em Janeiro de 2021 demonstrou como perigosas fugas de azoto mataram seis pessoas e causaram 11 hospitalizações na fábrica de aves no nordeste da Geórgia. O relatório também menciona que o armazenamento de grandes quantidades de nitrogênio pressurizado e altamente inflamável em laboratórios aumenta o risco de incêndio e explosões. Portanto, há um aumento na procura de geradores avançados de gás nitrogénio, uma vez que mitigam estes riscos. Esses geradores de gás nitrogênio são compactos, consistentes, econômicos e fáceis de operar. Assim, tais avanços aumentam a demanda por geradores de gás nitrogênio.

Além disso, as empresas também estão envolvidas em estratégias de marketing, como aquisições, fusões e lançamentos de produtos. Por exemplo, em setembro de 2021, outra empresa Nikkiso Cryogenic Industries' Clean Energy Industrial Gases Group, informou que a Nikkiso Cosmodyne encomendou recentemente sua planta de oxigênio e nitrogênio gasoso TGNO-1000. TGNO é um gerador criogênico de oxigênio e nitrogênio projetado para produzir três fluxos de produtos gasosos, que são nitrogênio e oxigênio de média e alta pressão.

Além disso, em julho de 2021, a Scientific Laboratory Supplies lançou uma linha de geradores SLS lab pro de gás e nitrogênio líquido, disponíveis exclusivamente no Reino Unido e na Irlanda. Essa tecnologia dá aos laboratórios controle sobre seus suprimentos de gás e promove a sustentabilidade, eliminando a necessidade de transporte de botijões de gás entre países.

Da mesma forma, espera-se também que o aumento da investigação e das despesas para o desenvolvimento de vários produtos biológicos ou farmacêuticos reflicta positivamente na crescente procura de geradores de gás azoto.

Assim, devido à crescente preferência pelo desempenho do gás nitrogênio em relação aos cilindros de nitrogênio convencionais e ao lançamento de produtos inovadores, o mercado geral de geradores de gás nitrogênio crescerá de forma constante durante o período de previsão do estudo.

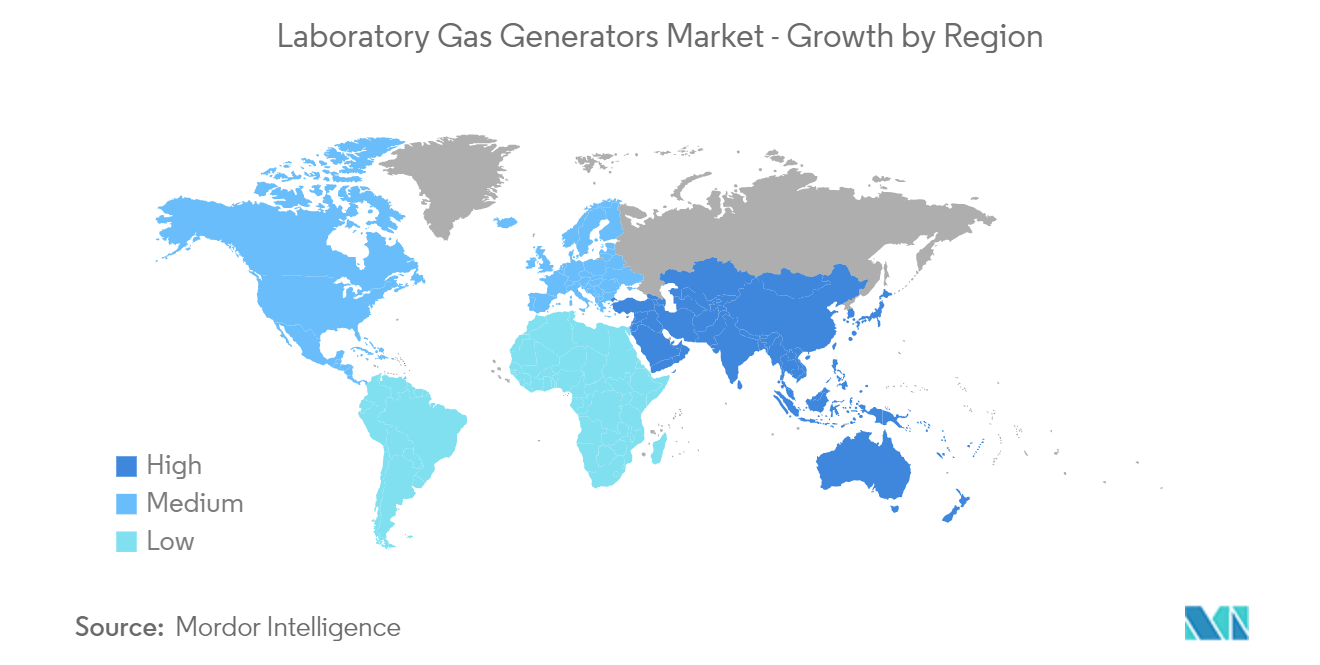

Espera-se que a América do Norte detenha participação significativa no mercado de geradores de gás de laboratório durante o período de previsão

Espera-se que a América do Norte detenha uma participação de mercado significativa, devido ao aumento das atividades de pesquisa e desenvolvimento entre inúmeras indústrias farmacêuticas e outras na região. Os principais fatores que impulsionam o crescimento do mercado de geradores de gases de laboratório na região norte-americana incluem a infraestrutura bem estabelecida e o aumento dos gastos em PD para a indústria farmacêutica.

Os elevados gastos em pesquisa e desenvolvimento (PD) por diversas empresas farmacêuticas e organizações governamentais têm aumentado recentemente nos EUA, prevendo-se que impulsionem o crescimento do mercado durante o período de previsão. Por exemplo, de acordo com os relatórios anuais de 2021 da Novartis AG, uma das empresas farmacêuticas globais, investiu 14.886 milhões de dólares em 2021 em ID, que aumentou de 14.197 milhões de dólares em 2020. Além disso, outro grande fabricante farmacêutico, a Pfizer Inc., investiu 13.829 milhões de dólares em 2021 em ID, que aumentou fortemente em comparação com 9.393 dólares em 2020, conforme mencionado no relatório anual de 2021 da empresa. Assim, espera-se que o aumento das despesas com investigação e desenvolvimento na indústria farmacêutica reflicta positivamente na procura de geradores de gases de laboratório. Desempenham um papel crucial na produção de medicamentos e nos processos de downstreaming, contribuindo assim para o crescimento do mercado nesta região.

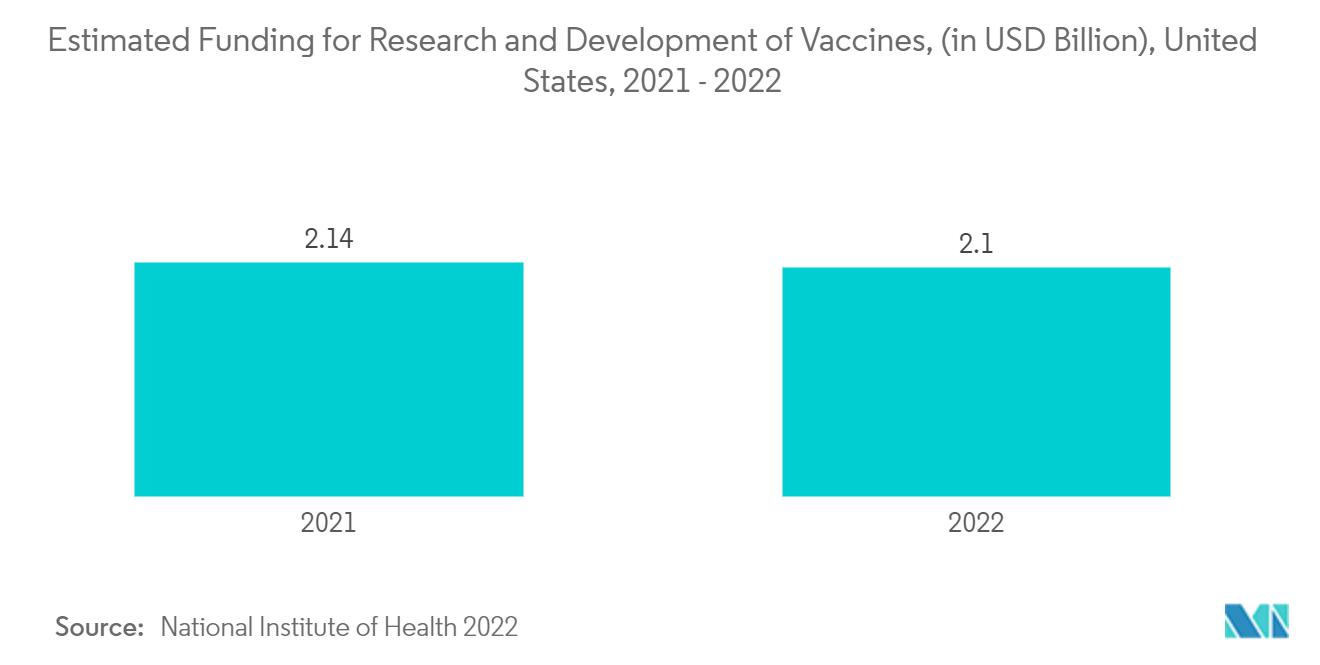

Além disso, em junho de 2021, a Sanofi lançou o Centro de Excelência mRNA e investiu mais de 410,14 milhões de dólares para acelerar o desenvolvimento e a entrega de vacinas da próxima geração nos EUA. O estabelecimento de instalações de produção para produzir vacinas avançadas provavelmente criará oportunidades para a utilização de geradores de gases de laboratório no segmento da indústria farmacêutica e biofarmacêutica. Assim, espera-se impulsionar o crescimento do mercado na região.

Organizações de pesquisa e universidades estão tomando iniciativas para desenvolver novas tecnologias, que deverão contribuir para o crescimento do mercado no país durante o período de previsão. Por exemplo, em fevereiro de 2022, o Laboratório Lincoln do Instituto de Tecnologia de Massachusetts (MIT) demonstrou um gerador portátil de combustível de hidrogênio, um protótipo de dispositivo para converter alumínio em combustível de hidrogênio. O dispositivo é chamado de Ponto de Reabastecimento Tático de Hidrogênio (H-TaRP). É composto por um dispensador de alumínio, vaso reator, sistema de resfriamento de água e um coletor de sistema de controle para encher um tanque de hidrogênio.

Portanto, espera-se que fatores como o aumento dos gastos em pesquisa e desenvolvimento, a rápida adoção de novas tecnologias avançadas e participantes significativos do mercado nesta região contribuam para o crescimento do mercado na América do Norte durante o período de previsão.

Visão geral da indústria de geradores de gás de laboratório

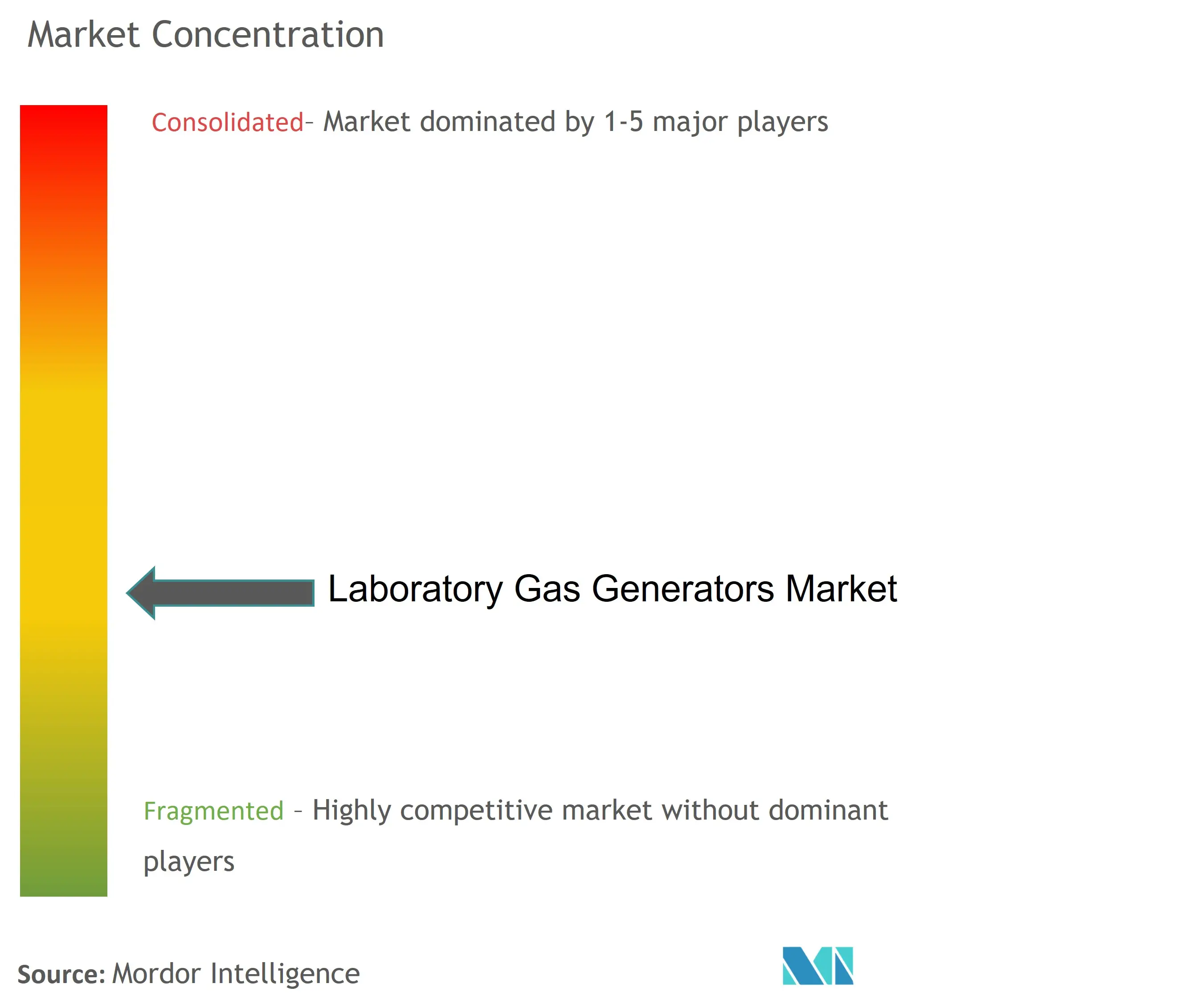

O mercado estudado é moderadamente competitivo e consiste em players locais de vários países e alguns players internacionais. Os principais players do mercado de geradores de gás de laboratório incluem Claind Srl, ErreDue spa, F-Dgsi, Labtech SRL, LNI Swissgas, Nel ASA, Parker-Hannifin Corporation, Peak Scientific Instruments, Ltd e VICI DBS Srl, fornecendo esses produtos em todo o mundo.

Líderes de mercado de geradores de gás de laboratório

-

Parker-Hannifin Corporation

-

Peak Scientific Instruments, Ltd.

-

Claind s.r.l

-

Linde Plc (Praxair Technology Inc.)

-

Valco Instruments Company, Inc (VICI DBS SRL)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de geradores de gás de laboratório

- Junho de 2022- A LNI lançou seu novo produto, o gerador de hidrogênio HG MINI. Possui um inovador sistema de secagem estática que garante o máximo grau de pureza do hidrogênio e protege o GC com sua proteção contra umidade.

- Março de 2022- A PEAK Scientific, uma empresa envolvida em geradores de gás de nível laboratorial, expandiu as instalações de fabricação na sede em Glasgow. A instalação de fabricação aumentou de 8.500 pés quadrados para pouco menos de 12.5000 pés e permitirá à empresa aumentar sua produção, melhorar as oportunidades de emprego locais e atender ao aumento da demanda.

Segmentação da Indústria de Geradores de Gás de Laboratório

De acordo com o escopo do relatório, um gerador de gás de laboratório é um sistema que fornece um fornecimento contínuo de gás purificado diretamente a um sistema. Esses geradores são usados em diversas indústrias, como petroquímica, farmacêutica e biotecnológica, além de alimentos e bebidas. O mercado de geradores de gás de laboratório é segmentado por tipo (geradores de gás nitrogênio, geradores de gás hidrogênio, geradores de ar zero, geradores de gás TOC e outros tipos de geradores de gás), usuário final (empresas de alimentos e bebidas, empresas químicas e petroquímicas, farmacêuticas e biotecnológicas). empresas) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor em (US$ milhões) para os segmentos acima.

.

| Geradores de gás nitrogênio |

| Geradores de gás hidrogênio |

| Geradores de Ar Zero |

| Geradores de Gás TOC |

| Outros geradores de gás |

| Empresas de alimentos e bebidas |

| Empresas Químicas e Petroquímicas |

| Empresas Farmacêuticas e Biotecnológicas |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por tipo | Geradores de gás nitrogênio | |

| Geradores de gás hidrogênio | ||

| Geradores de Ar Zero | ||

| Geradores de Gás TOC | ||

| Outros geradores de gás | ||

| Por usuário final | Empresas de alimentos e bebidas | |

| Empresas Químicas e Petroquímicas | ||

| Empresas Farmacêuticas e Biotecnológicas | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de geradores de gás de laboratório

Qual é o tamanho do mercado de geradores de gás de laboratório?

O tamanho do mercado de geradores de gás de laboratório deve atingir US$ 504,22 milhões em 2024 e crescer a um CAGR de 6,59% para atingir US$ 693,75 milhões até 2029.

Qual é o tamanho atual do mercado de geradores de gás de laboratório?

Em 2024, o tamanho do mercado de geradores de gás de laboratório deverá atingir US$ 504,22 milhões.

Quem são os principais atores do mercado de geradores de gás de laboratório?

Parker-Hannifin Corporation, Peak Scientific Instruments, Ltd., Claind s.r.l, Linde Plc (Praxair Technology Inc.), Valco Instruments Company, Inc (VICI DBS SRL) são as principais empresas que atuam no mercado de geradores de gás de laboratório.

Qual é a região que mais cresce no mercado de geradores de gás de laboratório?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de geradores de gás de laboratório?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de geradores de gás de laboratório.

Que anos esse mercado de geradores de gás de laboratório cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de geradores de gás de laboratório foi estimado em US$ 473,05 milhões. O relatório abrange o tamanho histórico do mercado de geradores de gás de laboratório para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de geradores de gás de laboratório para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de geradores de gás de laboratório

Estatísticas para a participação de mercado de Geradores de Gás de Laboratório de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos Geradores de Gás de Laboratório inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.