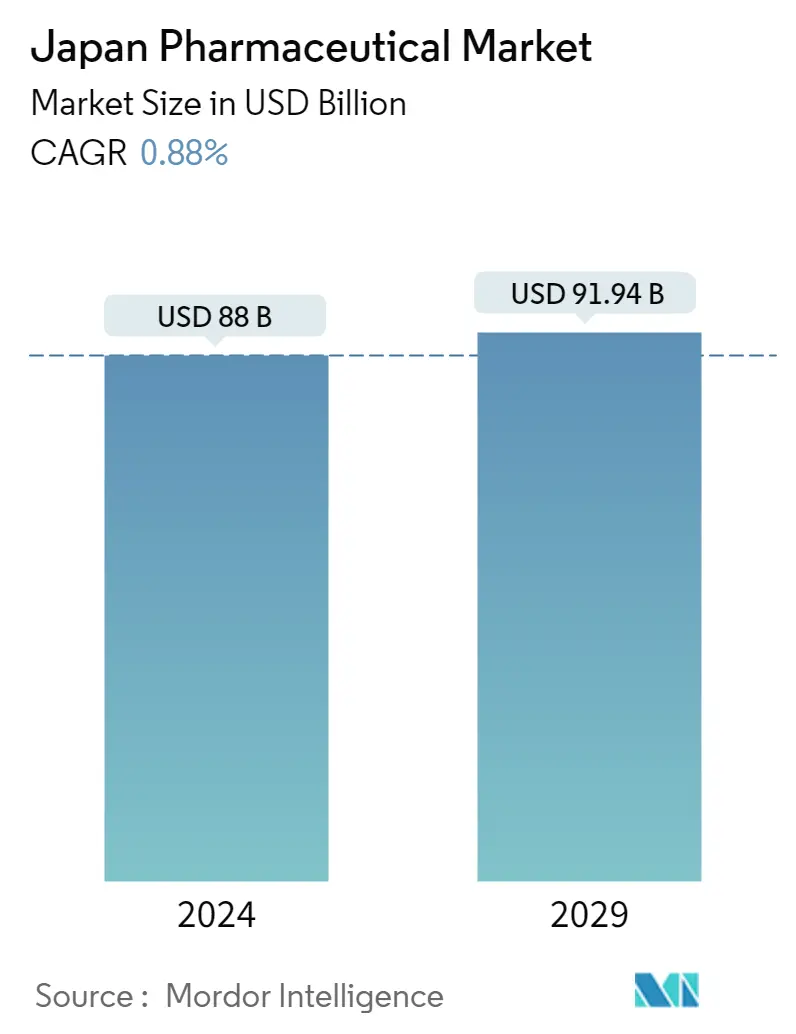

Tamanho do mercado farmacêutico do Japão

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Tamanho do mercado (2024) | USD 88.00 bilhões de dólares |

| Tamanho do mercado (2029) | USD 91.94 bilhões de dólares |

| CAGR(2024 - 2029) | 0.88 % |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do Mercado Farmacêutico do Japão

O tamanho do mercado farmacêutico japonês é estimado em US$ 88 bilhões em 2024, e deverá atingir US$ 91,94 bilhões até 2029, crescendo a um CAGR de 0,88% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou significativamente o mercado farmacêutico no Japão. O aumento dos casos de infecção por COVID-19 no país aumentou a procura por medicamentos prescritos e vacinas, o que impactou a procura por produtos farmacêuticos. A crescente importação de vacinas contra a COVID-19 aumentou a procura de produtos farmacêuticos. Por exemplo, em Maio de 2021, o governo japonês assinou um contrato com a Pfizer-BioNTech para importar 194 milhões de doses de vacina até ao final de 2021. O governo japonês concedeu aprovação emergencial a vacinas e medicamentos contra a COVID-19, o que teve impacto no crescimento do mercado. Por exemplo, em Maio de 2020, o remdesivir foi aprovado pelo país para tratar pacientes com COVID-19, enquanto uma vacina foi aprovada em Fevereiro de 2021. Com o relaxamento das restrições relacionadas com a pandemia e a retoma das actividades da empresa no fabrico de medicamentos e outros produtos, o Espera-se que o mercado farmacêutico cresça durante o período de previsão.

Fatores como o aumento da população geriátrica, o aumento da incidência de doenças crônicas e os crescentes investimentos em pesquisa e desenvolvimento (PD) no país estão impulsionando o crescimento do mercado no Japão.

O crescente número de infecções e doenças crônicas, como doenças cardiovasculares, diabetes, hipertensão, câncer, doenças neurológicas, entre outras, estão impulsionando o crescimento do mercado. De acordo com o relatório GLOBOCAN 2020, 1.028.658 novos casos de câncer foram relatados no Japão em 2020, e o número total de casos de câncer prevalentes em cinco anos foi de 2.710.728. O mesmo relatório projetou que o número de casos de cancro atingiria 1.110.549 até 2030 e 1.128.057 até 2040 no Japão. Assim, prevê-se que o esperado aumento do número de pessoas que sofrem de cancro aumente a procura por medicamentos eficazes, impulsionando o crescimento do mercado.

Um artigo publicado em maio de 2021 observou que se espera que 6,5 a 7 milhões de pessoas vivam com demência até 2025. Espera-se que cerca de 8,5 a 11,5 milhões de pessoas no Japão tenham demência até 2060. Assim, o aumento esperado no número de pessoas que sofrem da demência deverá aumentar a procura de medicamentos utilizados para tratar a doença. Prevê-se que isso alimente o crescimento do mercado durante o período de previsão.

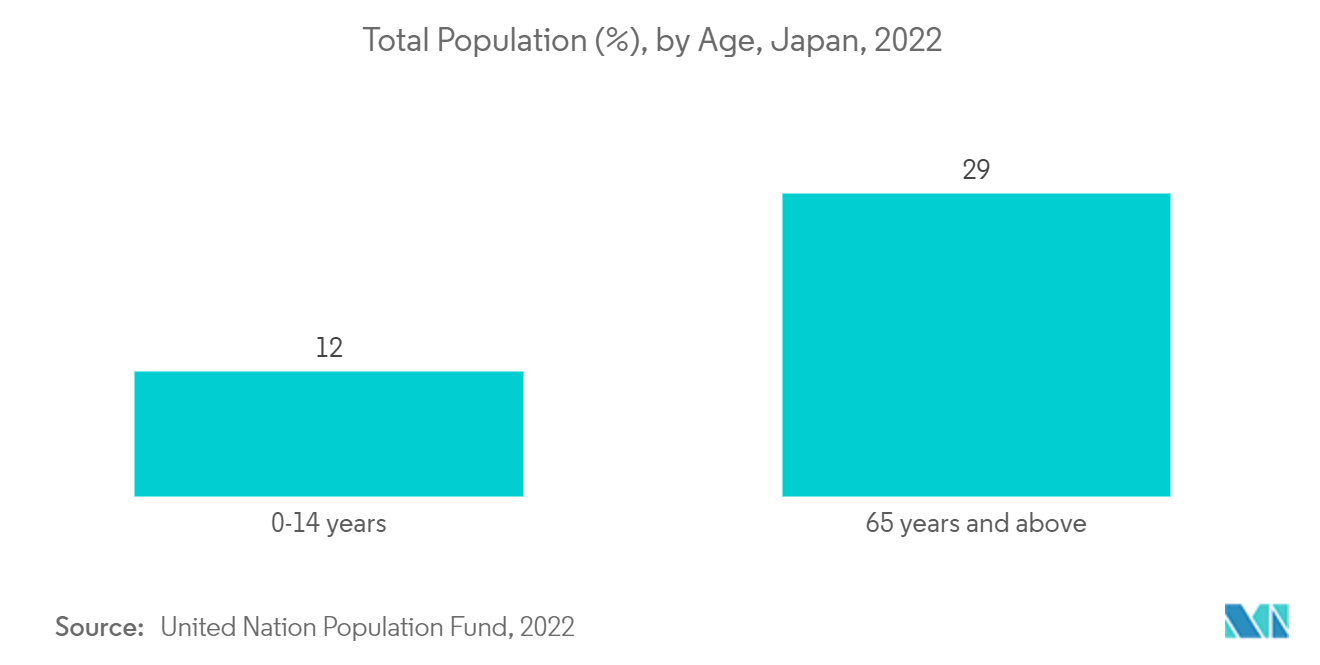

O aumento da população geriátrica no país está contribuindo para o crescimento do mercado. De acordo com as estatísticas de 2022 publicadas pelo UNPF, 59% da população total que vive no Japão tem entre 15 e 64 anos em 2022. De acordo com a mesma fonte, 29% da população tem 65 anos ou mais em 2022. Assim, o A crescente população geriátrica está mais propensa a desenvolver doenças crônicas, como doenças cardiovasculares, distúrbios neurológicos e câncer, aumentando a demanda por terapêuticas eficazes, o que deverá impulsionar o crescimento do mercado.

Espera-se que o foco crescente nas atividades de pesquisa e desenvolvimento e o aumento dos gastos com pesquisa e saúde no país aumentem o desenvolvimento e a disponibilidade de produtos farmacêuticos, reforçando o crescimento do mercado. Por exemplo, de acordo com as estatísticas de 2021 publicadas pela OCDE, o Japão gastou 3,27% do seu PIB nas suas atividades de ID em 2020.

No Japão, dois órgãos reguladores cruciais analisam e aprovam medicamentos e dispositivos médicos PMDA e MHLW. Os comités reguladores envolvem-se na monitorização e vigilância para garantir a segurança e eficácia dos produtos biológicos ou farmacêuticos autorizados no Japão. De acordo com artigo publicado em abril de 2021, o processo de aprovação de medicamentos no Japão é menos complexo e fácil em comparação com alguns outros países. O PMDA e os aspectos regulatórios oferecem consultoria aos patrocinadores para ajudá-los a compreender os requisitos e o processo gradual de aprovação do medicamento. Conseqüentemente, o número de empresas está aumentando no Japão, o que deverá aumentar.

acelerar o desenvolvimento de medicamentos, impulsionando assim o crescimento do mercado.

Os crescentes investimentos e avanços na área farmacêutica são cada vez maiores no país. Prevê-se que isso impulsione o crescimento do mercado. Por exemplo, em maio de 2022, a ExoCoBio Inc. recebeu uma patente japonesa alegando que o exossomo derivado de células-tronco é um ingrediente eficaz para aliviar a dermatite. A patente resulta dos vigorosos esforços de ID para desenvolver medicamentos terapêuticos com maior eficácia e segurança do que os actualmente conhecidos para dermatites com comichão e inflamação. Além disso, em Março de 2022, o Japão lançou um novo centro de investigação e desenvolvimento no valor de 1,6 mil milhões de dólares para apoiar projectos de vacinas e medicamentos como parte de um esquema mais amplo para combater doenças infecciosas. A criação de um mecanismo de ID para parcerias inovadoras e gestão orçamental estará sob o âmbito do Controlo de Supervisão e Aquisição de Dados (SCARDA). Assim, prevê-se que tais desenvolvimentos impulsionem o crescimento do mercado no Japão.

No entanto, espera-se que cenários regulatórios rigorosos para diversos produtos dificultem o crescimento do mercado durante o período de previsão.

Tendências do mercado farmacêutico do Japão

Espera-se que o segmento de medicamentos prescritos detenha uma participação significativa no mercado durante o período de previsão

Espera-se que o segmento de medicamentos prescritos testemunhe um crescimento significativo no mercado farmacêutico durante o período de previsão devido a fatores como o aumento da prevalência de doenças crônicas, o aumento da população geriátrica, a crescente demanda e adoção de medicamentos prescritos e o aumento do lançamento de produtos no país.

O número crescente de pessoas que sofrem de doenças crónicas no Japão está a aumentar a procura para o desenvolvimento de produtos farmacêuticos, como vacinas, produtos biológicos ou outros medicamentos terapêuticos, impulsionando assim o crescimento do mercado. De acordo com a OMS, até 9 de agosto de 2022, 14.421.539 casos confirmados de COVID-19 e 33.825 mortes foram notificados no Japão. Assim, espera-se que o número crescente de casos COVID-19 entre a população aumente a demanda por vacinas COVID-19 no país, impulsionando assim o crescimento do mercado.

O foco crescente da empresa no desenvolvimento de produtos farmacêuticos e na adoção de diversas estratégias de negócios, como colaboração, parcerias e lançamentos de produtos, também estão contribuindo para o crescimento do mercado estudado. Por exemplo, em março de 2022, o Ministério da Saúde, Trabalho e Bem-Estar do Japão (MHLW) concedeu autorização de comercialização para Xenpozyme (olipudase alfa) para o tratamento de pacientes adultos e pediátricos com manifestações de doenças do sistema nervoso não central (não SNC). deficiência de esfingomielinase ácida (ASMD). Em janeiro de 2022, o anticorpo monoclonal anti-receptor de IL-6 Actemra de Chugai foi aprovado para a indicação adicional do tratamento da pneumonia por SARS-CoV-2 (limitada a pacientes que necessitam de intervenção com oxigênio) no Japão.

Portanto, devido aos fatores acima mencionados, espera-se que o segmento de medicamentos prescritos detenha uma participação de mercado significativa no mercado farmacêutico japonês durante o período de previsão.

Espera-se que o segmento de sistemas respiratórios tenha uma participação de mercado significativa durante o período de previsão

Espera-se que o segmento respiratório cresça ao longo do período previsto devido ao aumento da prevalência de doenças respiratórias, como asma, doenças respiratórias obstrutivas crônicas, entre outras. A crescente população pediátrica e envelhecida é mais suscetível ao desenvolvimento de doenças respiratórias devido à fraca imunidade, o que também contribui para o crescimento do mercado. De acordo com o relatório GLOBOCAN 2020, 138.532 novos casos de câncer de pulmão foram relatados no Japão em 2020, e esse número deverá dobrar até 2040. De acordo com um artigo publicado no Journal of Thoracic Disease em junho de 2021, a prevalência de doença pulmonar obstrutiva crônica doença (DPOC) foi maior entre a população com 40 anos ou mais. Assim, prevê-se que a alta carga de doenças respiratórias entre a população aumente a demanda por medicamentos para asma e DPOC, impulsionando o crescimento do mercado.

Espera-se que as crescentes atividades da empresa no desenvolvimento de medicamentos e no aumento das aprovações de medicamentos aumentem o crescimento do mercado. Por exemplo, em setembro de 2022, o MHLW japonês aprovou o Tezspire (tezepelumab) da AstraZeneca para o tratamento da asma brônquica em pacientes com doença grave ou refratária nos quais os sintomas da asma não podem ser controlados com corticosteróides inalados em doses médias ou altas e outros medicamentos de longo prazo. terapias de manutenção, no Japão. Em agosto de 2022, o MHLW japonês aprovou o Tagrisso (osimertinib) da AstraZeneca para o tratamento adjuvante de pacientes com câncer de pulmão de células não pequenas (NSCLC) com mutação no receptor do fator de crescimento epidérmico (EGFRm) após cirurgia no Japão.

Em maio de 2022, o MHLW japonês aprovou o Tecentriq da Chugai Pharmaceutical para uma indicação adicional do agente anticancerígeno/anticorpo monoclonal anti-PD-L1 humanizado para o tratamento adjuvante do câncer de pulmão de células não pequenas (NSCLC) positivo para PD-L1. Em janeiro de 2022, o MHLW japonês aprovou o Lumakras da Amgen para o tratamento de câncer de pulmão de células não pequenas (NSCLC) positivo, irressecável, avançado e recorrente com mutação KRAS G12C que progrediu após terapia anticâncer sistêmica no Japão.

Portanto, devido aos fatores acima mencionados, espera-se que o segmento de sistemas respiratórios cresça durante o período de previsão.

Visão geral da indústria farmacêutica do Japão

O cenário competitivo do mercado farmacêutico japonês abrange a visão geral dos negócios, finanças, produtos e estratégias seguidas por grandes empresas. O mercado farmacêutico no Japão é altamente competitivo e consiste em vários players importantes. Em termos de participação de mercado, alguns grandes players dominam o mercado estudado. Alguns intervenientes proeminentes estão a fazer aquisições e joint ventures vigorosamente com outras empresas para consolidar as suas posições de mercado no país. Algumas empresas-chave que atualmente dominam o mercado são Takeda Pharmaceutical Company Limited, Pfizer Inc., Chugai Pharmaceutical Co. Ltd, Merck Co. Inc. e Daiichi Sankyo Company, Limited, entre outras.

Líderes do mercado farmacêutico do Japão

-

Takeda Pharmaceutical Company Limited

-

Pfizer Inc.

-

Chugai Pharmaceutical Co., Ltd.

-

Merck & Co., Inc.

-

Daiichi Sankyo Company, Limited

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado Farmacêutico do Japão

- Em abril de 2022, a empresa farmacêutica Takeda recebeu aprovação de fabricação e comercialização do Ministério da Saúde, Trabalho e Bem-Estar do Japão (MHLW) para Nuvaxovid Intramuscular Injection (Nuvaxovid), uma nova vacina contra COVID-19 baseada em proteína recombinante para imunização primária e de reforço em indivíduos com idade 18 anos ou mais.

- Em março de 2022, a Chugai Pharmaceutical Co. Ltd obteve aprovação regulatória do Ministério da Saúde, Trabalho e Bem-Estar (MHLW) do Japão para Vabysmo para injeção intravítrea 120 mg/ mL (nome genérico farsa), um anti-VEGF/anti-Ang -2 anticorpo biespecífico para o tratamento da degeneração macular relacionada à idade associada à neovascularização coroidal subfoveal e ao edema macular diabético (EMD).

Relatório do Mercado Farmacêutico do Japão - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.1.1 Despesas com saúde

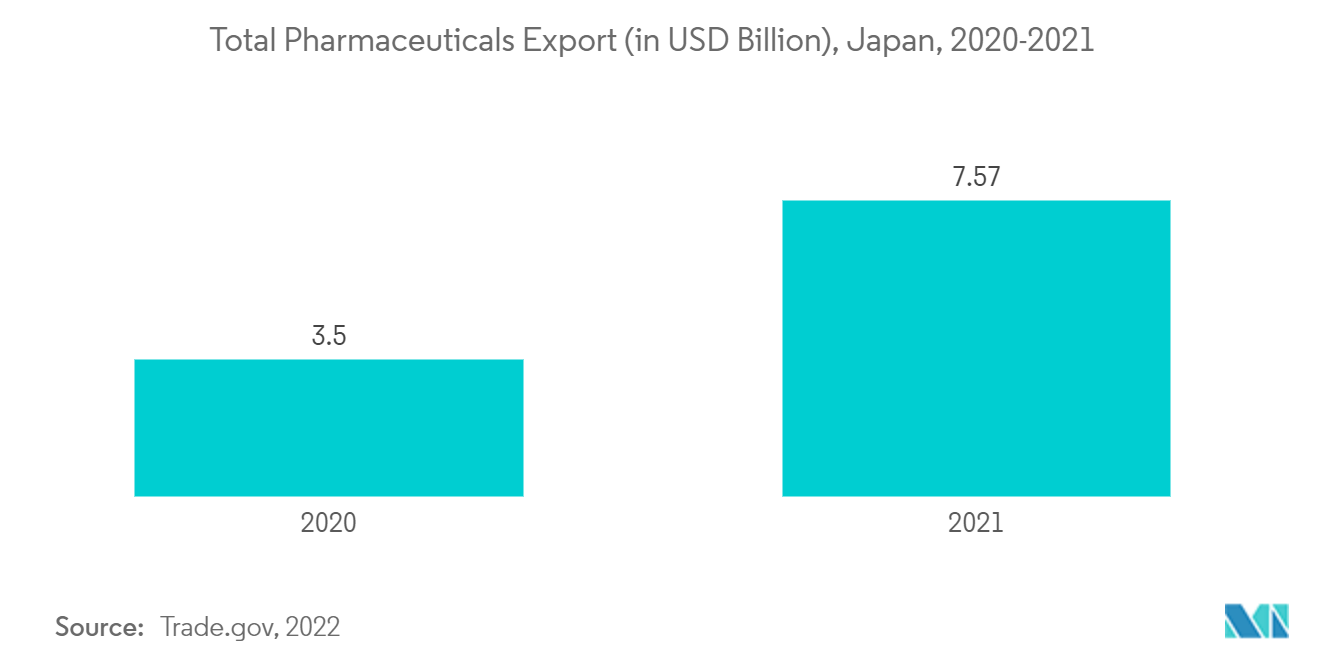

4.1.2 Importações e Exportações Farmacêuticas

4.1.3 Dados epidemiológicos para doenças importantes

4.1.4 Cenário Regulatório/Órgãos Reguladores

4.1.5 Licenciamento e Autorização de Mercado

4.1.6 Análise de pipeline

4.1.6.1 Por Fase

4.1.6.2 Por patrocinador

4.1.6.3 Por doença

4.1.7 Visão geral estática

4.1.7.1 Número de hospitais

4.1.7.2 Emprego no Setor Farmacêutico

4.1.7.3 Despesas de P&D

4.1.8 Facilidade de fazer negócios

4.2 Drivers de mercado

4.2.1 Aumento da população geriátrica e aumento da carga de doenças crônicas

4.2.2 Aumento das atividades de pesquisa e desenvolvimento juntamente com crescentes investimentos em P&D

4.3 Restrições de mercado

4.3.1 Cenário regulatório rigoroso

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por categoria terapêutica

5.1.1 Antialérgicos

5.1.2 Sangue e órgãos formadores de sangue

5.1.3 Sistema cardiovascular

5.1.4 Dermatológicos

5.1.5 Aparelho geniturinário

5.1.6 Sistema respiratório

5.1.7 Órgãos sensoriais

5.1.8 Outras categorias terapêuticas

5.2 Por tipo de prescrição

5.2.1 Medicamentos prescritos

5.2.1.1 De marca

5.2.1.2 Genéricos

5.2.2 Medicamentos OTC

6. CENÁRIO COMPETITIVO E PERFIS DA EMPRESA

6.1 Perfis de empresa

6.1.1 Takeda Pharmaceutical Company Limited

6.1.2 Astellas Pharma Inc.

6.1.3 Pfizer Inc.

6.1.4 Chugai Pharmaceutical Co. Ltd

6.1.5 Merck & Co. Inc.

6.1.6 Daiichi Sankyo Company Limited

6.1.7 Bayer AG

6.1.8 GlaxoSmithKline PLC

6.1.9 Eli Lilly and Company

6.1.10 Novartis International AG

6.1.11 Sanofi SA

6.1.12 Catalent Inc.

6.1.13 Eisai Co. Ltd

6.1.14 Johnson and Johnson (Janssen Global Services)

6.1.15 Aspen Holdings

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da Indústria Farmacêutica do Japão

De acordo com o âmbito deste relatório, os produtos farmacêuticos são referidos como medicamentos sujeitos a receita médica e medicamentos não sujeitos a receita médica. Esses medicamentos podem ser adquiridos por pessoa física com ou sem receita médica e são seguros para consumo no tratamento de diversas doenças com ou sem consentimento do médico.

O mercado farmacêutico japonês é segmentado por categoria terapêutica (antialérgicos, sangue e órgãos formadores de sangue, sistema cardiovascular, dermatológicos, sistema genito-urinário, sistema respiratório, órgãos sensoriais e outras categorias terapêuticas), tipo de prescrição (medicamentos prescritos (medicamentos de marca e medicamentos genéricos) e OTC). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por categoria terapêutica | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por tipo de prescrição | ||||||

| ||||||

|

Perguntas frequentes sobre pesquisa de mercado farmacêutico do Japão

Qual é o tamanho do mercado farmacêutico japonês?

Espera-se que o tamanho do mercado farmacêutico japonês atinja US$ 88,00 bilhões em 2024 e cresça a um CAGR de 0,88% para atingir US$ 91,94 bilhões até 2029.

Qual é o tamanho atual do mercado farmacêutico japonês?

Em 2024, o tamanho do mercado farmacêutico japonês deverá atingir US$ 88,00 bilhões.

Quem são os principais atores do mercado farmacêutico japonês?

Takeda Pharmaceutical Company Limited, Pfizer Inc., Chugai Pharmaceutical Co., Ltd., Merck & Co., Inc., Daiichi Sankyo Company, Limited são as principais empresas que operam no mercado farmacêutico japonês.

Que anos cobre este Mercado Farmacêutico do Japão e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado farmacêutico japonês foi estimado em US$ 87,23 bilhões. O relatório abrange o tamanho histórico do mercado farmacêutico do Japão para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado farmacêutico do Japão para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria Farmacêutica do Japão

Estatísticas para a participação no mercado farmacêutico do Japão em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Japan Pharma inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.