Tamanho do mercado japonês de bebidas energéticas

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

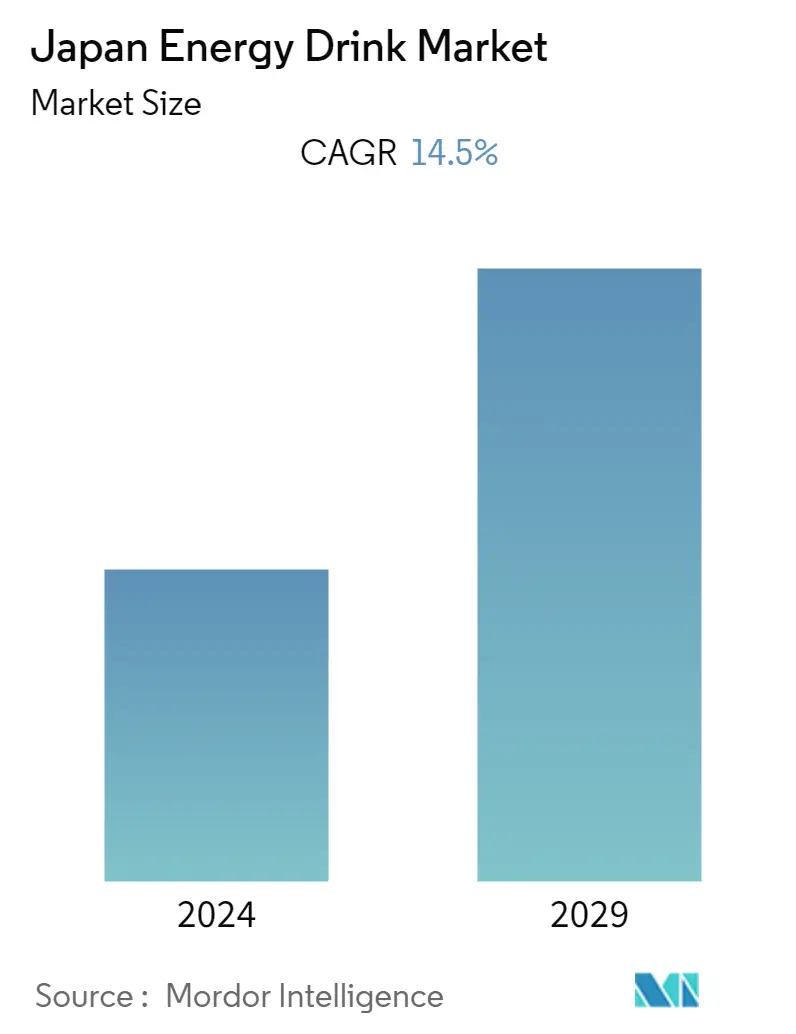

| CAGR | 14.50 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado japonês de bebidas energéticas

Estima-se que o mercado japonês de bebidas energéticas registre um CAGR de 14,5% nos próximos cinco anos.

- Por embalagem, estima-se que o segmento de bebidas energéticas enlatadas seja o mais preferido e altamente consumido devido à sua fácil disponibilidade e conveniência, à medida que longas jornadas de trabalho e estilos de vida agitados se tornam a norma. Assim, a população activa, um dos principais consumidores de bebidas energéticas, ajudou a manter a procura de bebidas energéticas.

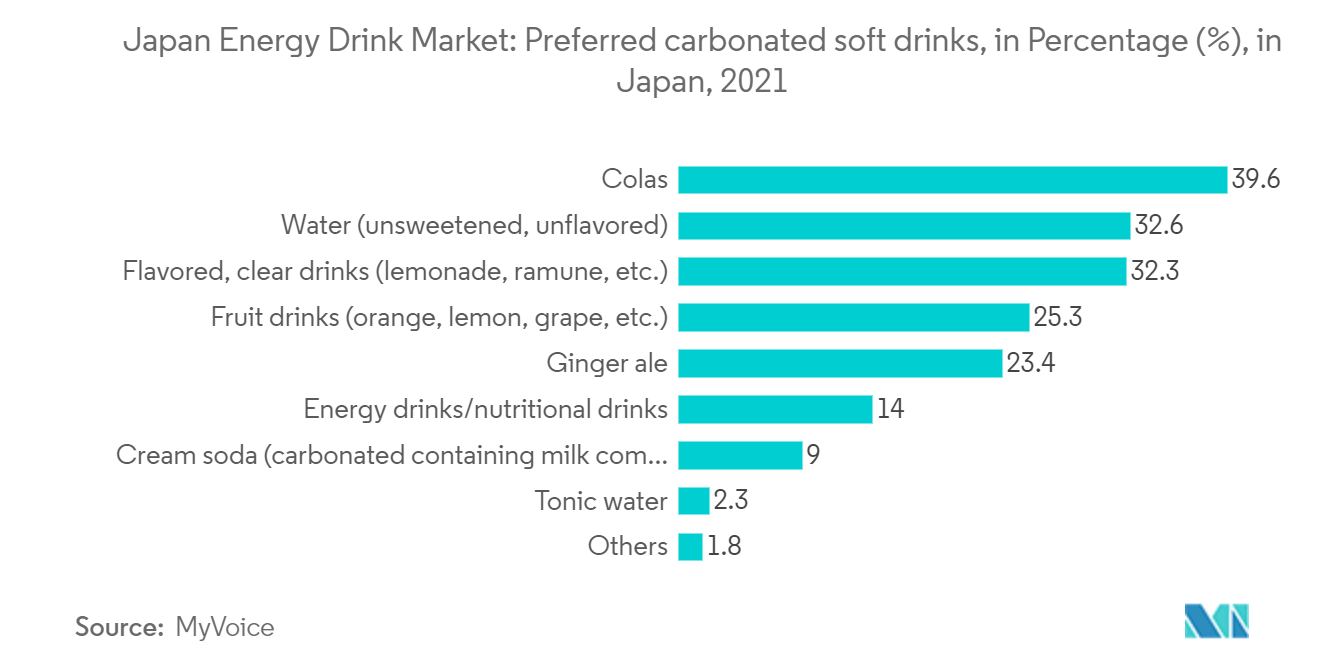

- No Japão, estima-se que as bebidas energéticas enlatadas sejam o produto mais preferido e altamente consumido devido à sua fácil disponibilidade e conveniência. O mercado de bebidas energéticas atende à demanda e às mudanças nas preferências dos consumidores de uma grande população de millennials no país, devido à sua percepção de que as bebidas energéticas são superiores a outras bebidas carbonatadas em termos de benefícios para a saúde. Portanto, fatores como esses estão impulsionando o mercado estudado.

- Além disso, as crescentes mudanças no estilo de vida do consumidor aumentaram a consciência sobre a saúde, e prevê-se que a conscientização sobre produtos de saúde e bem-estar impulsione a expansão do mercado nos próximos anos. Além disso, a popularidade dos produtos entre os adolescentes está alimentando a expansão da indústria.

- No entanto, uma overdose de cafeína pode resultar em hipertensão, náuseas, agitação e outros problemas de saúde que restringem o crescimento do mercado de bebidas energéticas. Por outro lado, prevê-se que uma mudança na preferência do consumidor em relação ao consumo de bebidas e a um estilo de vida saudável abriria o potencial lucrativo para o avanço do mercado ao longo do período de projecção.

- Além disso, aumentar a sensibilização dos consumidores para a manutenção de uma boa saúde reduz a frequência de doenças relacionadas com o intestino, como úlceras, doença do refluxo gastroesofágico (DRGE), gastroenterite, etc., acelerando o consumo de bebidas energéticas. Os produtores de bebidas energéticas afirmam que os seus produtos aumentam a energia.

- A popularidade das bebidas energéticas, que oferecem energia imediata juntamente com estimulação mental e física, é um dos principais fatores que impulsionam o crescimento do mercado de bebidas energéticas. A taurina é outro componente importante necessário para o crescimento do músculo esquelético e do sistema cardiovascular. O crescimento do mercado japonês de bebidas energéticas deverá ser impulsionado principalmente por esses fatores.

Tendências do mercado japonês de bebidas energéticas

Estilos de vida agitados que levam à alta demanda por bebidas energéticas

- No Japão, o karoshi é um problema social significativo. Esta condição, que resulta em doenças e transtornos mentais provocados pelo excesso de trabalho, está a expandir-se a nível mundial. De acordo com uma estimativa conjunta da Organização Mundial da Saúde (OMS) e da Organização Internacional do Trabalho (OIT) de 2021, mais de 745.000 pessoas morrem anualmente devido a jornadas de trabalho prolongadas. De acordo com o Ministério da Saúde, Trabalho e Bem-Estar do Japão, a percentagem de licenças remuneradas gozadas no Japão em 2021 foi de 56,6%. A cultura das empresas japonesas torna difícil tirar uma folga. O Japão tem uma das maiores horas de trabalho do mundo. De acordo com uma pesquisa do governo, aproximadamente um quarto das empresas japonesas exigia que seus funcionários trabalhassem mais de 80 horas extras, e 12% das empresas tinham funcionários ultrapassando a marca de 100 horas por mês.

- Portanto, devido ao aumento da consciência sobre a saúde entre os consumidores, a maioria dos consumidores japoneses está a mudar para alternativas mais saudáveis aos refrigerantes e bebidas carbonatadas devido ao seu estilo de vida agitado, o que, por sua vez, levou a um aumento na procura de bebidas funcionais, como bebidas energéticas. bebidas, especialmente através de quiosques, máquinas de venda automática e lojas especializadas que estão facilmente disponíveis.

- O crescente consumo de bebidas prontas para beber (RTD), em linha com as agendas agitadas dos consumidores devido ao seu estilo de vida profissional, mudou sua preferência por bebidas enlatadas, processadas ou prontas para consumo, impulsionando o mercado de bebidas funcionais no Japão.

- Por exemplo, em fevereiro de 2022, a ITO EN North America, empresa de chá verde com sede no Brooklyn e inovadora em bebidas saudáveis, lançou uma bebida energética funcional à base de plantas sob sua marca premiada – matcha LOVE+. A nova linha matcha LOVE ENERGY + é uma mistura inovadora de chá verde e matcha com ingredientes funcionais que beneficiam o corpo e a mente com calma, imunidade e foco. Cada variedade contém 50 mg de cafeína natural para um suave aumento de energia e é enriquecida com chá verde e propriedades únicas do matcha.

Inovação em embalagens acelerando a demanda por bebidas energéticas

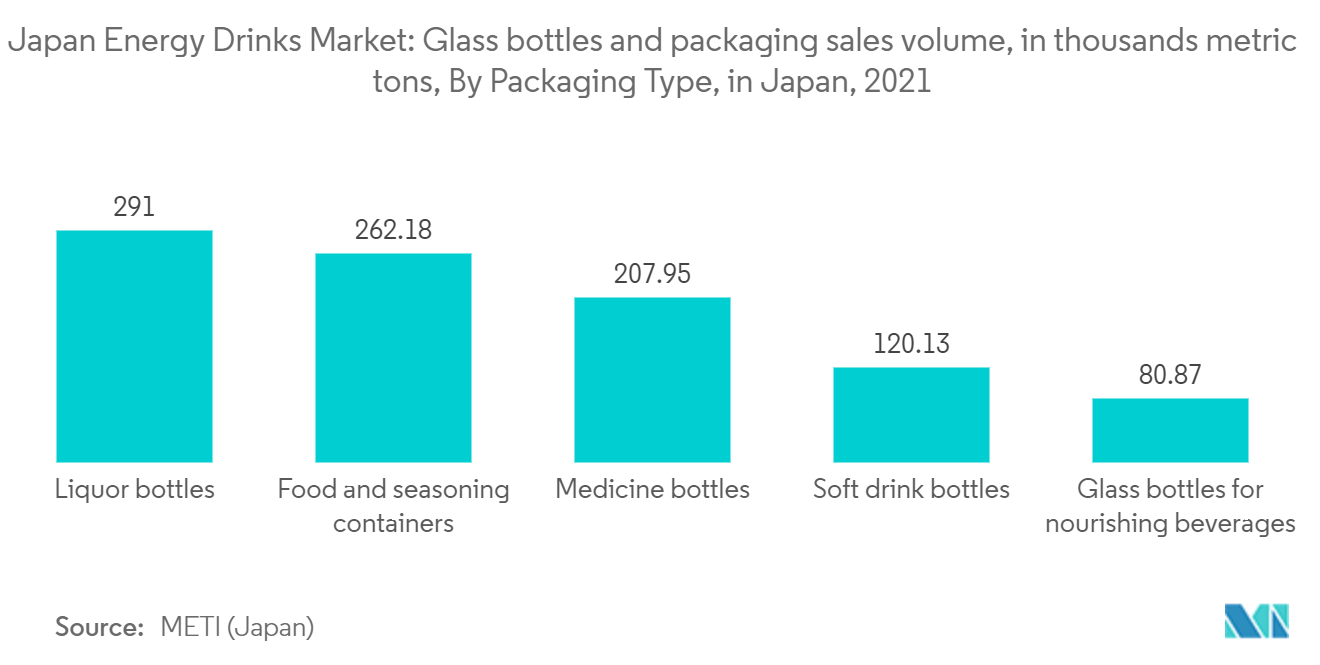

- Como categoria de produto, as bebidas energéticas são amplamente encontradas em lojas de todo o país devido ao seu maior prazo de validade, variedade de tamanhos de embalagens e conveniência. No Japão, as bebidas energéticas são famosas como medicamentos farmacêuticos, quase-drogas e bebidas carbonatadas com embalagens inovadoras para atrair novas gerações de consumidores. No entanto, vários fabricantes gigantes de bebidas energéticas estão a gastar enormes quantias em embalagens de produtos, em linha com medidas de segurança.

- Por exemplo, a Red Bull emprega tecnologia de embalagem circular em todos os seus produtos para garantir a sustentabilidade e diminuir o uso de plástico. A população japonesa gasta uma quantia significativa no setor de serviços de alimentação e o país testemunha uma taxa de consumo decente de bebidas energéticas.

- Por exemplo, em outubro de 2021, a empresa japonesa de embalagens contratadas Cosmo Foods deverá adicionar embalagens cartonadas ao seu portfólio instalando a máquina de envase combismile de alta velocidade da SIG em sua fábrica em Komono. A joint venture 50-50 DNP SIG Combibloc Co., Ltd traz verdadeira inovação em embalagens e tecnologia de envase de valor agregado ao Japão com a embalagem cartonada combismile exclusiva da SIG para uso em trânsito. A Copacker Cosmo Foods será a primeira empresa no Japão a instalar uma máquina de envase combismile de alta velocidade e de última geração da SIG. Isto definirá o rumo para trazer bebidas da moda em soluções de embalagens modernas, convenientes e sustentáveis, projetadas especificamente para consumo em trânsito para consumidores ocupados.

Visão geral da indústria japonesa de bebidas energéticas

O mercado japonês de bebidas energéticas é altamente competitivo e a maior parte da participação de mercado é detida por participantes importantes, incluindo The Coca-Cola Company, Rockstar Inc., Red Bull GmbH, Taisho Pharmaceutical Holdings e Otsuka Pharmaceutical Co. concentrando-se na criação de canais de distribuição mais amplos para lidar com a crescente concorrência e a crescente demanda dos consumidores por bebidas energéticas no país. Além disso, os principais intervenientes dependem de canais de distribuição online para a comercialização e a marca dos seus produtos. A rede de distribuição avançada e a experiência em fabricação oferecem uma vantagem aos fabricantes para expandir sua gama de produtos em todo o país.

Líderes do mercado japonês de bebidas energéticas

-

The Coca-Cola Company

-

Red Bull GmbH

-

Otsuka Pharmaceutical Co. Ltd

-

Rockstar Inc.

-

Taisho Pharmaceutical Holdings

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado japonês de bebidas energéticas

- Abril de 2021 A Red Bull lançou sua nova bebida de cacto de verão. O mais novo drink de cacto da marca tem um sabor fresco e delicioso de frutas vermelhas, inspirado nas plantas do deserto. Este sabor completamente novo foi lançado para obter valor de mercado no mercado existente e atrair consumidores.

- Março de 2021 Monster Beverages lançou sua mais nova bebida, Super Cola, no Japão. Esta bebida energética combina a fórmula energética patenteada da Monster com o sabor da cola para um toque gaseificado. Este lançamento foi basicamente para atender a demanda do consumidor pelo sabor cola e aumentar a linha de produtos da empresa.

Relatório do mercado japonês de bebidas energéticas - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Alcoólico

5.1.2 Não alcoólico

5.2 Tipo de embalagem

5.2.1 Garrafas (plástico e vidro)

5.2.2 Latas

5.3 Canal de distribuição

5.3.1 Supermercados/Hipermercados

5.3.2 Lojas especializadas

5.3.3 Lojas de conveniência/mercearias

5.3.4 Lojas de varejo on-line

5.3.5 Outros canais de distribuição

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 The Coca-Cola Company

6.3.2 Red Bull GmbH

6.3.3 Otsuka Pharmaceutical Co. Ltd

6.3.4 Taisho Pharmaceutical Co. Ltd

6.3.5 Monster Beverage Corporation

6.3.6 Rockstar Inc.

6.3.7 PepsiCo Inc.

6.3.8 Osotspa Ltd

6.3.9 Suntory Holdings Ltd

6.3.10 Takeda Consumer Healthcare Company Ltd

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. SOBRE NÓS

Segmentação da indústria japonesa de bebidas energéticas

As bebidas energéticas contêm compostos estimulantes, geralmente cafeína, que proporcionam estimulação física e mental.

O mercado japonês de bebidas energéticas é segmentado por tipo, embalagem e canais de distribuição. Por tipo, o mercado é segmentado em alcoólicos e não alcoólicos. Por embalagem, o mercado é segmentado em garrafas e latas, e por canal de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas especializadas, lojas de conveniência/mercearias, lojas de varejo online e outros canais de distribuição.

O relatório oferece o tamanho e a previsão do mercado em valor (milhões de dólares) para todos os segmentos acima.

| Tipo | ||

| ||

|

| Tipo de embalagem | ||

| ||

|

| Canal de distribuição | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de bebidas energéticas japonesas

Qual é o tamanho atual do mercado de bebidas energéticas do Japão?

O mercado japonês de bebidas energéticas deverá registrar um CAGR de 14,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado japonês de bebidas energéticas?

The Coca-Cola Company, Red Bull GmbH, Otsuka Pharmaceutical Co. Ltd, Rockstar Inc., Taisho Pharmaceutical Holdings são as principais empresas que operam no mercado japonês de bebidas energéticas.

Que anos este mercado japonês de bebidas energéticas cobre?

O relatório abrange o tamanho histórico do mercado de bebidas energéticas do Japão para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bebidas energéticas do Japão para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Bebidas Energéticas do Japão

Estatísticas para a participação de mercado de bebidas energéticas do Japão em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Japan Energy Drink inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.